Как заработать на фьючерсах . Обучение трейдингу.

Как заработать на фьючерсах

Фьючерс – это договор, позволяющий в будущем совершить сделку купли-продажи определенного товара по цене, заранее оговоренной Сторонами. Все фьючерсы условно разделяют на 3 группы:

- фьючерсы на ценные бумаги;

- валютные;

- товарные.

Чтобы заработать на фьючерсах, трейдеры выбирают наиболее выгодные из них (наиболее ликвидные) и те, цены на которые постоянно более-менее существенно меняются. Постоянным спросом у трейдеров пользуются товарные фьючерсы на нефть, золото и пшеницу, фьючерсы на акции Газпрома, Лукойла и Сбербанка, а также валютные фьючерсы на доллар. Главное преимущество фьючерсного рынка перед рынком форекс в том, что биржевые торги здесь позволяют в любой момент продать или купить нужный контракт по той цене, по которой каждая Сторона сочтет для себя наиболее выгодной.

7 правил, чтобы заработать на фьючерсах- Изучите рынок и историю его движения, товары, которые в разное время пользовались особым спросом.

- Ознакомьтесь с терминологией. Трейдинг – целый мир, работающий по своим законам, и в этом мире трейдеры «общаются» между собой, используя специальную лексику, без понимания которой торговля для вас будет затруднена.

- Разработайте стратегию торговли и протестируйте ее в профессиональной программе, основываясь на истории движения рынка.

- Досконально разберитесь в фундаментальном анализе. Технический анализ – не панацея! Начинающие трейдеры любят графический анализ из-за его относительной простоты и легкости, но если вы хотите заключать прибыльные сделки и знать,

- Торгуйте, а не играйте! Несмотря на то, что можно встретить выражение «игра на бирже», торговля фьючерсами – это совокупность осознанных системных действий, которые подчинены правилами и принципам движения рынка (если речь, конечно, идет о прибыльной торговле).

- Выберите хорошего брокера. Хороший брокер зарабатывает лишь на комиссии и заинтересован в том, чтобы трейдер совершал как можно больше сделок. Соответственно, такой брокер будет делать все для совершенствования торговой площадки и сервиса. К сожалению, найти хорошего брокера в СНГ нет так просто: сплошь и рядом встречаются так называемые «брокерские кухни», недобросовестно исполняющие обязательства перед трейдерами и обогащающиеся за счет потери счета. Форекс-брокеры 100% являются кухнями, и не заинтересованы в ваших доходах. Отсюда и обучение у данных контор это ваш путь в никуда.

- Найдите хорошего преподавателя-практика, с которым станете разбирать каждую сделку до тех пор, пока не научитесь самостоятельно осознанно торговать. Кстати, преподаватель может вам заодно посоветовать хорошего брокера. Также имеет смысл завести новые знакомства среди коллег. Общение на форумах и моральная поддержка друг друга позволяет не сбиться с пути и достичь главной цели – стать профессионалом в трейдинге и начать

Специалисты рекомендуют новичкам начинать работать именно с фьючерсами, а не с форексом, так как принципы торговли и там, и там одинаковые, но вот вероятность стать жертвой брокерской кухни в первом случае заметно ниже.

Как заработать на Нефти за 6 минут и другие примеры

Одним из самых ёмких сегментов данного рынка является торговля сырьём. Наиболее популярным товаром среди трейдеров, работающих в данном сегменте, являются контракты на нефть и нефтепродукты. Данная ниша предоставляет достаточно широкий ассортимент финансовых инструментов, пригодных для торговли.Возможно ли разобраться во всём этом многообразии инструментов без специального образования и реально ли заработать на нефти простому человеку, а также какие способы заработать на цене нефтепродуктов существуют и что для этого необходимо.

Сегодня вы подробно узнаете, как зарабатывать на нефти, анализировать рынок черного золота и какие причины влияют на его динамику.

Как заработать на нефти физическому лицу и сколько денег для этого нужно

Физическое лицо может зарабатывать на нефти такими способами:

- Фьючерсы и опционы.

- Контракты на разницу цен (CFD).

- Торговля на Форекс.

- Акции нефтяных компаний (например, ExxonMobil, BP и др.).

- ETF фонды.

Чтобы торговать нефтью, будучи физическим или юридическим лицом, нужно открыть счёт у брокера, предоставляющего доступ к рынку нефти, и начать зарабатывать на динамике цен посредством купли/продажи контрактов.

- Все биржи работают только через специальных посредников – брокеров.

Сколько денег понадобится для торговли на бирже? Вопреки устоявшемуся мнению, для начала торговли на бирже не требуется большого количества денег. Например, минимальный депозит у надежного брокера FinmaxFX, с которым мы работает уже несколько лет – $250.

Чтобы купить нефть на бирже, нужно лишь выбрать её из списка активов, указать объем и нажать кнопку BUY:

На графике показана цена нефти WTI, маркируемая у брокера как просто OIL.

Любой человек может не выходя из дома торговать нефтью на биржах и для этого не нужно иметь огромный капитал.

Ниже мы подробно покажем, как это происходит.

Вся торговля и заработок происходит непосредственной покупкой и продажей черного золота на товарных биржах. Самые популярные биржи – это Нью-Йоркская и Лондонская. Конечно, нефтью торгуют и на других площадках, но объемы торгов и ликвидность там значительно ниже, так как мировую цену на нефть привязывают именно эти товарные биржи.

Базовое количество нефти, которое торгуется в рамках одного фьючерсного контракта – 1000 баррелей. Это 42 галлона или почти 159 литров. Такая единица была утверждена еще в позапрошлом веке (точнее в 1872 году).

В итоге, чем бы вы не торговали (контракт на разницу, фьючерс, опцион…

Ниже вы в отдельности рассмотрите разные инструменты для заработка на нефти.

Заработок на фьючерсах и опционах на нефть

Чтобы понять как можно заработать на нефти, мы кратко поясним и терминологию.

Зарабатывать на нефти физическому лицу можно различными способами, но самыми популярными являются фьючерсные и опционные контракты. Обе эти ценные бумаги являются срочными, то есть они имеют определенные сроки действия.

Фьючерс на нефть – это производный финансовый инструмент, при покупке которого у покупателя появляется обязанность приобрести базисный актив через установленный срок по фиксированной цене, а у продавца – продать данный актив в этот срок по фиксированной цене.

Фьючерсы бывают поставочными и расчетными. В первом случае по достижению определенного срока осуществляется поставка нефти по определенному адресу. Обычно торговлю такими контрактами практикуют крупные нефтяные компании, в то время как более 90% сделок осуществляется по расчетным контрактам, когда нас интересует только цена актива и деньги, которые можно на нём заработать.

Начинающим инвесторам может показаться, что торговля фьючерсами – это что-то сложное, доступное лишь профессионалам. Это не совсем так.

Пример работы поставочного фьючерса для понимания

- Есть фермер, которому нужно совершать весенне-полевые работы. Для этого требуется иметь определенное количество топлива. И тут у него в мозгу рождается проблема: что делать? Ведь покупка осенью очень затратная из-за необходимости хранить нефть всю зиму. Конечно, он может дождаться марта, но тогда цена может увеличиться. Вот фьючерс в этой ситуации может спасти фермера. Он заключает контракт, по которому он получит определенное количество топлива зимой по цене, которая действовала на момент покупки нефтепродуктов.

- Еще один пример со стороны второго контрагента. Есть нефтедобывающая компания, которая хотела бы быть уверенной в стабильности высокой цены на черное золото. Для этого она продает фьючерс, в котором указано, что через полгода она продаст этому фермеру нефти по этой цене.

То есть, для обеих сторон фьючерс на нефть является выгодным. А вот как на них может заработать обычный трейдер? Расчетный фьючерс не имеет даты поставки, поэтому по завершении срока контракта, он автоматически переносится на следующий ближайший срок. С практической стороны, расчетный фьючерс не имеет срока, поэтому он является лишь инструментом для спекулятивных операций.

Торговля фьючерсами позволяет при открытии позиций вносить не полную стоимость контракта, а лишь гарантийное обеспечение, способное покрыть движение цены базисного актива. При закрытии позиции трейдер получает вариационную маржу – разность между ценами актива на момент открытия и закрытия позиции по фьючерсу. В случае если прогноз трейдера оправдался, вариационная маржа будет иметь положительное значение, и будет получена прибыль.

В случае если прогноз трейдера оправдался, вариационная маржа будет иметь положительное значение, и будет получена прибыль.

- Прежде как начать зарабатывать на нефти с фьючерсами, стоит рассказать и об опционах.

Если говорить об опционах, то здесь ещё все проще. Каждый опцион имеет конкретный срок действия, который вы устанавливаете сами. В этот срок должно выполнится ваше условие опциона CALL или PUT (ВЫШЕ и НИЖЕ). То есть цена на нефть должна вырасти или упасть через определенное время. Если ваше условие выполнится – цена упадет или вырастет согласно вашему условию в заданный срок, то вы получите прибыль.

С 2008 года самыми выгодными опционами являются бинарные. Прибыль по каждой сделки здесь начинается от 60%, причем не важно на какой срок вы покупаете опцион, на минуту или день.

К примеру мы зашли на ту страницу, выбрали нефть и указали срок окончания опциона на 17:05 (через 6 минут), предполагая, что через 6 минут котировка снизится:

Так как мы считаем, что цена на нефть упадет, мы указали главное условие опциона ВНИЗ:

Если в момент закрытия сделки цена нефти будет хоть на 1 цент ниже, то условие опциона выполнится и мы получим заранее известную прибыль 60%.

6 минут прошли быстро и посмотрите на график в момент закрытия сделки:

Цена упала еще сильнее, чем мы думали. С инвестиции $80 за 6 минут мы вернули $128, включая прибыль:

Брокер FiNMAX позволяет работать с опционами на нефть, газ, акции и другими базовыми активами.

Торговля контрактами на разницу (CFD)

Контракт на разницу цен (CFD) – это актив, позволяющий торговать исключительно ценой на нефть. Базовым активом для CFD выступает цена на фьючерс WTI или Brent.

Контракты на разницу представляют собой заключенный между двумя сторонами договор о выплате разницы текущей цены актива по сравнению с ценой на момент открытия сделки.

Механизм торговли CFD напоминает механизм торговли расчётными фьючерсами, поскольку фактической поставки нефти также не происходит, а итогом контракта является выплата разницы в цене. В отличии от классического фьючерса, CFD на много легче воспринимать, здесь нет сложных расчетов и есть кредитное плечо.

Контракты на разницу также более доступны, так как минимальная сумма покупки фьючерса на бирже около 80-90 долларов, когда как на CFD можно открывать сделки от $5-10.

Торговля нефтью на Форекс практически не отличается от контрактов на разницу и по сути, торговля нефтью на Форекс представляет собой организованную торговлю классических внебиржевых CFD.

Рынок Форекс предоставляет возможность торговать контрактами на два вида нефти: американский маркерный сорт WTI и европейскую марку Brent.Покупка акций нефтяных компаний

Одним из вариантов, заработка на нефти с относительно невысоким риском вложений, являются инвестиции в акции нефтяных компаний. Существует множество компаний, занимающихся добычей и переработкой нефти. Волатильность их акций достаточно низкая, но и перспективная прибыль от вложения в них значительно ниже по сравнению с тем, сколько зарабатывают на нефти трейдеры, торгующие производными финансовыми инструментами.

Более выгодным, однако и более рискованным будет вложение в акции компаний, занимающихся транспортировкой и хранением углеводородного сырья. В то же время акции данных компаний часто сильнее коррелируют с ценами на нефть, поэтому посредством вложения в них вполне можно извлекать прибыль из прогнозирования динамики цен на нефтепродукты.

В то же время акции данных компаний часто сильнее коррелируют с ценами на нефть, поэтому посредством вложения в них вполне можно извлекать прибыль из прогнозирования динамики цен на нефтепродукты.

Инвестиции в акции нефтяных компаний для физических лиц также осуществляется при посредничестве брокеров.

Например, у брокера FinmaxFX есть большой выбор акций нефтяных компаний, которые можно покупать и продавать или же получать с них дивиденды (еще один способ получения дохода за счет нефти).

Нефтяные ETF фонды

Существует способ получать доход от движения мировых цен на нефть без постоянной аналитики и покупки контрактов – это инвестиции в биржевые фонды (ETF), основанные на нефтяных активах. Фонды могут иметь в корзине акции нефтяных компаний или быть привязанными к котировкам индексов, что позволяет получать прибыль от динамики цены без непосредственного приобретения нефтяных контрактов.

Существует несколько разновидностей фондов ETF. Существуют фонды, имеющие пропорциональную динамику с ценами на нефть – то есть их цена изменяется в несколько раз сильнее, чем цена на базисный актив. Также существует обратные ETF, цена которых движется взаимно обратно с нефтяными котировками, что позволяет зарабатывать на падении цен на нефть.

Существуют фонды, имеющие пропорциональную динамику с ценами на нефть – то есть их цена изменяется в несколько раз сильнее, чем цена на базисный актив. Также существует обратные ETF, цена которых движется взаимно обратно с нефтяными котировками, что позволяет зарабатывать на падении цен на нефть.

Один из самых значимых ETF по нефти – это фонд United States Oil Fund (USO). Процедура покупки акций ETF происходит как и покупка обычных акций.

Способы заработка на нефти на реальных данных

Среди современных трейдеров во время анализа котировок и прогнозирования динамики на первое место зачастую принято ставить технический анализ. Однако ни в коем случае нельзя упускать из общей картины данные, происходящие во внешней среде и оказывающие экзогенное влияние на рыночные котировки.

Грамотный анализ новостей позволяет как заработать на нефти внутри дня, так и, путём грамотного анализа, спрогнозировать движение цены на достаточно большой период времени, что способно принести значительную прибыль в долгосрочной перспективе.

Если вы ведете самостоятельную торговлю, то вам необходимо следить за реальными данными на рынке нефти, публикуемые различными международными организациями, частными нефтяными компаниями и агентствами.

В зависимости от того, какие данные будут опубликованы, может образоваться сильный восходящий или нисходящий импульс, на котором можно заработать.

К информации, способной повлиять на движение котировок, и которую можно использовать в качестве базы для принятия инвестиционных решений относится:

- Решения ОПЕК об объёмах добычи. Данная информация оказывает на цены на нефть огромное влияние, соответственно своевременная её обработка и открытие соответствующей позиции способны принести крайне значительную прибыль. Сокращение квот на добычу нефти странами ОПЕК способно придать цене сильный бычий импульс из-за сокращения объёма предложения нефти на рынке. Увеличение квот напротив, способно достаточно ощутимо обрушить цену на нефть.

- Запасы.

Сведения о сокращении запасов нефти или о разведке новых месторождений способны также оказывать влияние на ценообразование чёрного золота. Однако если сокращение запасов и увеличение объёма потребления (за исключением резких скачков) является достаточно слабым и долгосрочным драйвером цены, то разведка нового крупного месторождения, сопровождающаяся увеличением объёма добычи и, соответственно, запасов добытой нефти, способна вызвать достаточно ощутимое снижение цен при появлении данной информации.

Сведения о сокращении запасов нефти или о разведке новых месторождений способны также оказывать влияние на ценообразование чёрного золота. Однако если сокращение запасов и увеличение объёма потребления (за исключением резких скачков) является достаточно слабым и долгосрочным драйвером цены, то разведка нового крупного месторождения, сопровождающаяся увеличением объёма добычи и, соответственно, запасов добытой нефти, способна вызвать достаточно ощутимое снижение цен при появлении данной информации. - Эмбарго. Информация об ухудшении или улучшениями отношений с нефтедобывающими странами способна значительно повлиять на динамику цен нефти. Введение запрета на экспорт углеводородного сырья в какие-либо государства со стороны нефтедобывающих держав способно увеличить платёжеспособный спрос со стороны данных государств и, соответственно, цену.

- Катастрофы в нефтедобывающих районах. Любые происшествия, способные физически сократить объём добычи нефти, будь то природная или техногенная катастрофа, мгновенно отражаются на графике цены.

Таким образом, при появлении информации о серьёзных катастрофах, повлиявших на работы нефтедобывающего оборудования, стоит входить в длинную позицию по финансовым инструментам, базисным активом которых является нефть, поскольку обычно подобные новости провоцируют рост цены, как минимум краткосрочный.

Таким образом, при появлении информации о серьёзных катастрофах, повлиявших на работы нефтедобывающего оборудования, стоит входить в длинную позицию по финансовым инструментам, базисным активом которых является нефть, поскольку обычно подобные новости провоцируют рост цены, как минимум краткосрочный.

Конечно, было бы хорошо разбираться в политике рынка нефти, например, какой стране выгодно вести войну, а какой нет. Кроме этого брать в расчет сезонность и другие факторы.

Сколько можно заработать на нефти

Независимо от того, какой способ из описанных выше вы захотите применить, обязательно требуется трезвая голова и холодный ум.

Потенциальный доход от вложения в различные инструменты, основанные на котировках нефти, как и в любом другом сегменте финансового рынка, значительно разнится. Например, вложение в акции крупнейших нефтедобывающих компаний или CFD на них может принести до нескольких сотен процентов годовых, при постоянном мониторинге цен и смены позиций (на рост или снижения цены). В опционах можно получить на много большую прибыль при правильном прогнозировании цен.

В опционах можно получить на много большую прибыль при правильном прогнозировании цен.

Так как людей на рынке очень много, то разброс возможной прибыли очень велик. Здесь нет даже какого-то среднего значения и все сводится к индивидуализму.

Кроме большого разброса доходности в процентах, на рынке очень большой разброс и в суммах. Кто-то способен внести на торговый счет 30 000 долларов, а кто-то может начать и со $100.

Лучший способ узнать, сколько можно заработать на нефти – это начать торговать.

Советы

Существует несколько рекомендаций, следуя которым трейдер повышает свои шансы получить прибыль.

- Осознанный выбор инструмента. Если трейдер хочет ежедневно заниматься анализом и имеет возможность тратить несколько часов в день на торги – ему больше подойдут производные финансовые инструменты – фьючерсы, опционы, контракты на разницу. Однако желающим просто разместить свободные средства и проверять свои позиции пару раз в месяц лучше предпочесть менее рискованные инструменты, такие как акции.

- Внешние факторы. Необходимо учитывать, что на большинство инструментов, базисным активом которых является нефть, действуют факторы, отличные от динамики цены на углеводороды, такие как изменение курса валюты, в которой котируется инструмент, действия руководства компании или биржи, на которой он обращается.

- Новости. Необходимо обращать внимание на информационную среду в мире, поскольку новости, касающиеся данной темы, достаточно сильно отражаются на нефтяных котировках.

- Надёжные посредники. Не стоит торговать через неизвестных посредников, не имеющих лицензий на свою деятельность. Лучше предпочесть серьёзные компании с чистой репутацией, чтобы не лишиться честно заработанных средств по причинам, не связанным с рыночной конъюнктурой.

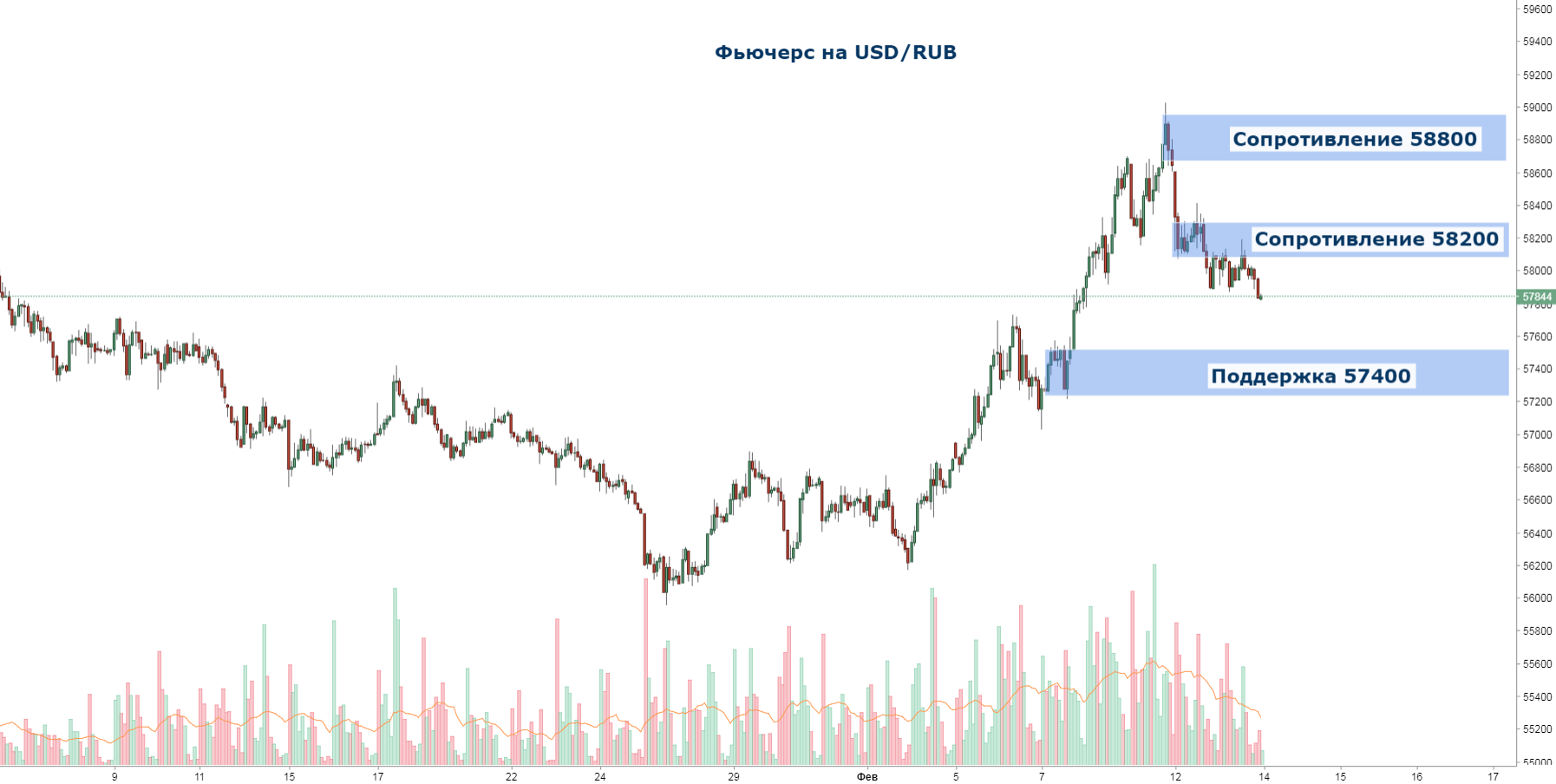

- Корреляции. Цена на нефть ощутимо коррелирует со многими другими финансовыми инструментами, такими как валютные пары с российским рублём. Зная об этом, можно получать прибыль от анализа котировок нефти, не торгуя непосредственно контрактами на неё.

Заключение

Существует огромное количество способов, позволяющих извлечь прибыль как из положительного, так и из отрицательного движения цен на нефть, и при этом совершенно не обязательно покупать и хранить дома бочки с нефтью. Достаточно использовать один из множества доступных финансовых инструментов, влияние на цену которого оказывают котировки нефти, либо же попробовать совмещать торговлю несколькими из них, вырабатывая более сложные торговые стратегии.

Рекомендуем посты по теме:

Верно проанализированная информация и грамотно составленные прогнозы позволяют трейдеру на протяжении длительного времени получать доходы от торговли нефтепродуктами.

Загрузка…

Как заработать на фьючерсах | GROSHI.UA

Одним из наиболее популярных биржевых инструментов является фьючерс. Ежедневный объем торгов фьючерсами на площадках CME Group может достигать 12 миллионов контрактов.

Впервые данные финансовые инструменты были запущены в 1865 году Чикагской торговой палатой — тогда на торгах осуществлялась продажа и покупка фьючерсных контрактов на продукцию фермерского хозяйства. В нашу страну фьючерсы пришли гораздо позже, в 2010 году, с запуском на Украинской бирже торгов на фондовый индекс.

В нашу страну фьючерсы пришли гораздо позже, в 2010 году, с запуском на Украинской бирже торгов на фондовый индекс.

Фьючерсы стали следующим этапом форвардных контрактов — договоренностей о поставке какого-либо актива по указанной цене в определенный момент в будущем. В отличие от спота, согласно которому актив нужно поставлять незамедлительно после заключения сделки, форвардные контракты подразумевали привязку поставки к указанной дате в будущем по цене, зафиксированной сейчас. Это существенно снижало риск ценовых колебаний.

Рассмотрим на примере вариант использования фьючерсов в качестве инструмента для инвестиций. Предположим, вы являетесь владельцем 50 декабрьских нефтяных фьючерсов по 100 долларов. Сразу по приобретении вы можете продать свои фьючерсы по рыночной цене, актуальной на данный момент. Если вы держали фьючерсы вплоть до декабря, момента поставки, полученную по ним нефть вы можете незамедлительно продать по актуальным ценам, при этом не поставляя ее саму. Фьючерсы, согласно котором при наступлении даты исполнения контракта биржа рассчитывается с инвестором, называются беспоставочными.

Фьючерсы, согласно котором при наступлении даты исполнения контракта биржа рассчитывается с инвестором, называются беспоставочными.

Базовым активом для фьючерса может быть любой актив — в мировой практике это, как правило, нефть, какао, золото, курс валют, индексы акций и сами акции и т.п.

Фьючерс, купленный за 100 долларов, может быть исполнен по 120 долларов, таким образом 20 долларов — прибыль инвестора, которую выплачивает при расчете биржа. Берутся эти 20 долларов в результате того, что в момент вашей покупки фьючерсов кто-то их же продал, потерпев тем самым убыток в размере вашей прибыли. Если бы фьючерс был выполнен по 80 долларов, то убыток, соответственно, был бы у вас.

Таким образом, на снижении цены на активы можно зарабатывать. При торговле акциями трейдер может занять у брокера акции, продать их и выкупить позже, исходя из того, что цена на них может снизиться. Допустим, вы размещаете заявку на продажу 10 фьючерсов, даже не имея их на руках. Покупает эти фьючерсы другой трейдер, который играет на повышение. Когда наступает дата исполнения контракта, если цена упала на один доллар — вы зарабатываете 10 долларов, а тот, кто эти фьючерсы купил, теряет столько же. Если цена дорожает — случается обратная ситуация.

Покупает эти фьючерсы другой трейдер, который играет на повышение. Когда наступает дата исполнения контракта, если цена упала на один доллар — вы зарабатываете 10 долларов, а тот, кто эти фьючерсы купил, теряет столько же. Если цена дорожает — случается обратная ситуация.

Что такое фьючерсы, и как на них заработать

Фьючерсы – это договоры, которые заключаются на поставку обусловленной продукции по установленной цене. Покупатель фьючерсного соглашения обязуется купить продукцию в определенный ранее период. Продавец фьючерсного контракта обязан продать товар в определенный ранее срок. Основная специфика фьючерса заключается в том, что его необходимо выполнить в заблаговременно оговоренный период. Наиболее распространенной продукцией являются товары, которые достаточно широко применяются в повседневной жизни: нефть, газ, зерно, золото, валюта, хлопок, древесина, сталь. Фьючерсный рынок ликвидный, по сравнению с товарным рынком. Более тысячи трейдеров каждый день пытаются заработать на фьючерсах. Стремясь получить прибыль, трейдеры покупают товар дешевле, а продуют дороже, таким образом, спекулируя фьючерсами.Какие бывают фьючерсы Фьючерсы бывают двух видов:

Стремясь получить прибыль, трейдеры покупают товар дешевле, а продуют дороже, таким образом, спекулируя фьючерсами.Какие бывают фьючерсы Фьючерсы бывают двух видов:- расчетный фьючерс, применяют в случае произведения между сторонами только денежных расчетов;

- поставочный фьючерс используют в случае купли-продажи сориентированного объема основного (базисного) актива – ценных бумаг, нефти, золота.

Поэтому необходимо постоянно следить за датой окончания фьючерсного контракта. С помощью всевозможных финансовых инструментов трейдеры могут заработать на изменениях курсов валют. Среди них широко известными являются валютные пары и валютные фьючерсы. Оба они обладают аналогичными характеристиками, поэтому подходят для решения типичных задач. Здесь можно заработать двумя способами: заработать на обменном курсе (в момент роста валюты) при помощи валютной пары на спот-рынке и с помощью фьючерсного договора. Виды заработка на спот-рынке Заработок на спот-рынке с помощью валютных пар дает возможность вкладчикам следующие возможности:

Поэтому необходимо постоянно следить за датой окончания фьючерсного контракта. С помощью всевозможных финансовых инструментов трейдеры могут заработать на изменениях курсов валют. Среди них широко известными являются валютные пары и валютные фьючерсы. Оба они обладают аналогичными характеристиками, поэтому подходят для решения типичных задач. Здесь можно заработать двумя способами: заработать на обменном курсе (в момент роста валюты) при помощи валютной пары на спот-рынке и с помощью фьючерсного договора. Виды заработка на спот-рынке Заработок на спот-рынке с помощью валютных пар дает возможность вкладчикам следующие возможности:- эластичное определение размера лота. Инвестор самостоятельно контролирует количество открытых позиций;

- круглосуточный заработок в рабочие дни. Фьючерс банки дают возможность вкладчикам производить операции на протяжении суток. Инвестор, применяя валютные пары на спот-рынке, может моментально прореагировать на рыночную обстановку и условия;

- безкомиссионный и безбиржевой трейдинг.

Здесь используют открытую и закрытую позиции, в результате чего коммерсанты платят брокерам;

Здесь используют открытую и закрытую позиции, в результате чего коммерсанты платят брокерам; - удержание постоянной позиции в течении неограниченного периода. Характеризуется стандартной позицией, которая сохраняется длительное время. Создается уникальная возможность экономить на издержках комиссии.

- Валютные пары, где в качестве главной валюты используют национальную валюту, котировочной валютой – американский доллар;

- Валютные пары, где основной валютой выступает национальная валюта, а валютой котировки является японская иена;

- Валютные пары, где базовой валютой является национальная валюта, а котировочной валютой выступает произвольная третья валюта.

Фьючерсы на Binance. Как заработать 500$ за несколько минут? |

В сентябре 2019 года Binance запустила новую платформу. Теперь прямо на бирже можно торговать таким популярным инструментом, как фьючерсы.

Теперь прямо на бирже можно торговать таким популярным инструментом, как фьючерсы.

С помощью большого кредитного плеча, которое дает биржа, есть возможность заработать хороший профит даже при небольшом росте цены.

Но риски торговли фьючерсами гораздо выше, чем на традиционной бирже. Ниже я расскажу как их минимизировать.

Если вы готовы не просто узнать о самом прибыльном инструменте, но и научиться им пользоваться, то эта статья для вас.

Что такое фьючерс?

Фьючерсы появились еще задолго до того, как придумали Биткоин.

Фьючерс — это контракт, который заключают между собой продавец и покупатель какого-либо товара. Он подразумевает, что через оговоренный промежуток времени, будет совершена купля/продажа по фиксированной цене.

Если говорить проще, то работает это так.

Допустим, что вы выращиваете помидоры.

Вы не знаете, какой будет урожай в следующем году и сколько вообще будет стоить ваш товар. С другой стороны есть производитель томатной пасты, который тоже не знает, насколько поднимутся цены на помидоры в следующем году.

Вы заключаете между собой договор, что в июне следующего года вы обязаны будете продать свои помидоре по цене, о которой договорились в этом контракте. Покупатель же, в свою очередь обязан будет их купить, даже если их цена на рынке будет ниже, чем в контракте.

Этот вид договора и называется фьючерсом.

В чем отличие фьючерсов на Binance?Дело, в том, что фьючерсы на криптобиржах работают немного по-другому. Они вообще не предусматривают покупку криптовалюты ни сейчас, ни в будущем.

Здесь фьючерс носит чисто спекулятивный характер. То есть, торгуя Биткоин-фьючерсами на Binance, вы даже ни секунды не будете владеть самим Биткоином.

По своей сути, торговля фьючерсами на бирже, очень напоминает маржинальную торговлю. И тем не менее, между ними есть существенные отличия.

- Отличие первое. Торгуется только одна пара BTC/USDT.

Пока на Binance вы не можете торговать фьючерсами по другим парам. Но смотря на то, как быстро развивается эта биржа, думаю, что скоро на платформу будут добавлены и другие пары.

Но смотря на то, как быстро развивается эта биржа, думаю, что скоро на платформу будут добавлены и другие пары.

- Отличие первое. Торгуется только одна пара BTC/USDT.

То есть вы можете увеличить свой собственный депозит от 2ух до 125 раз.

- Отличие третье. Закрыть контракт можно в любой момент.

Фьючерсные контракты на Binance бессрочные, в отличие от традиционных, которые заключаются на определенный срок.

Вы можете закрыть ордер и забрать деньги в любой момент.

- Отличие четвертое. На Binance Futures есть автоматическая ликвидация.

Если цена идет не в ту сторону, на которую вы поставили, ваш депозит может быстро стать нулевым, то есть ликвидироваться.

Например, вы поставили на рост и купить BTC по цене 9000 с плечом 20Х и потратили при этом свои 100 долларов. Но цена стала опускаться. И когда она дойдет до 8500 долларов, с вас спишутся все 100 долларов вашего депозита (если вы не закрыли позицию раньше, например по 8600).

Это называется автоматической ликвидацией. За нее берется штраф и дополнительная комиссия.

Поэтому очень важно учитывать цену ликвидации (в примере она составила 8500). О том, как это сделать, я расскажу ниже.

- Отличие пятое. Цена фьючерса может отличаться от цены на бирже Binance

Эта разница может достигать 5-20$.

Она получается из за того, что цена фьючерса берется из расчета средней цены на нескольких крупных биржах (Binance, OKEx, Bittrex, HitBTC и Huobi), а не из расчета только цены на Binance.

- Отличие шестое. Для того, чтобы торговать фьючерсом у вас должно быть достаточно средств.

А именно вам должно хватить на начальную маржу и маржу поддержки.

Сейчас объясню что это означает и как рассчитывается.

Начальная маржа — это сумма вашего депозита, которой вы обеспечиваете покупку фьючерсов. Она составляет 5%.

То есть, если вы покупаете контракт на 100 000 USDT, то ваша начальная маржа должна составлять 5 000 USDT.

Маржа поддержки — это сумма, которой вы будете закрывать свои долги бирже, в случае, если ваш контракт достигнет цены ликвидации. Она равна 2,5%.

Получается, что для того же контракта на 100 000 USDT, ваша маржа поддержки будет 2500 USDT.

Итого, если вы хотите провести сделку на 100 000 долларов, у вас на балансе должно быть минимум 7 500 долларов.

- Отличие седьмое. Чем больше вы торгуете, тем дешевле вам обойдутся комиссии

На Binance Futures действует шкала комиссий.

По ней самая большая комиссия 0,002% и 0,004%. Дальше, чем больше операций за месяц вы совершаете и чем больше держите BNB, тем дешевле становится ваша комиссия.

В течение трех первых месяцев торговли на Binance Futures все пользователи получают скидку 50% на комиссии.

Кстати, комиссия maker берется для лимитного ордера, комиссия taker — для рыночного.

[su_divider top=»no» size=»1″]

Теперь, когда вы знаете особенности фьючерсов на Binance, можем перейти непосредственно к практике.

Чтобы было удобнее, разобью весь процесс по шагам.

Шаг 1. РестирацияЕсли у вас еще нет аккаунта на бирже Binance, вам нужно будет пройти регистрацию.

Если сделаете это по моей ссылке, у вас будет скидка 5% на комиссии биржи.

Шаг 2. Пополняем фьючерсный счетДля этого заходим в раздел “фьючерсы” в верхнем меню сайта.

Сам интерфейс фьючерсный бирже похож на продвинутый интерфейс основной биржи Бинанс.

Существенное различие в том, что здесь нет выбора пар.

Пока торгуется только BTC/USDT, она и стоит по умолчанию.

В нижнем правом углу будет кнопка для открытия аккаунта.

Тут же можете перейти к руководству по торговле фьючерсами. Но сразу скажу, что написано оно сложным языком для профессиональных трейдеров, там очень много специфических терминов.

Чтобы начать торговать нужно пополнить свой счет. Для этого у вас на основном аккаунте биржи должны лежать USDT.

Для этого у вас на основном аккаунте биржи должны лежать USDT.

Для перевода нажимаем кнопку “перевод” в правой нижней части экрана.

В появившемся окне вводим сумму для перевода с основного баланса биржи на фьючерсный.

Готово! USDT поступили на фьючерсный баланс, значит можно начинать торговлю.

Шаг 3. Выбираем кредитное плечоПо умолчанию здесь стоит плечо 20X. То есть, если я потрачу 20 долларов, то купить контракт я смогу на 4000 долларов.

Чтобы изменить размер кредитного плеча, жмем в верхнем левом углу на кнопку “20Х”.

В появившемся окне можно выбрать кредитное плечо от 2Х до 125Х. Но чем больше, вы ставите, тем ниже сумма, на которую вы сможете торговать с этим плечом.

Для примера я буду использовать плечо 20Х, поэтому в настройках ничего не меняю.

Шаг 4. Создаем позициюВсего на Binance Futures есть 6 типов ордеров. Но для того, чтобы начать сделку, можно использовать только два: лимитный и рынок.

Ставятся они точно также, как на основной бирже. То есть лимитный используем, когда хотим выставить свою цену, а рыночный — когда нас устраивает цены по рынку.

Итак, если мы считаем, что в ближайшем будущем цена Биткоина будет расти, то ставим ордер на покупку. Если больше вероятность того, что будет падать — ставим продажу.

Например, я считаю, что цена будет расти. Поэтому ставлю лимитный ордер на покупку.

Мой ордер сработал, и теперь находится во вкладке “позиции”.

Шаг 5. Ставим стоп-ордерНа самом деле это необязательный шаг, но я очень рекомендую его не пропускать.

Вы уже знаете, что если ваша сделка закрывается по цене ликвидации, то мало того, что вы теряете все свои деньги, так еще и с вас берут дополнительную комиссию.

Чтобы избежать и того, и другого, советую выставлять стоп-ордер.

Итак, во вкладке “позиции”, мы видим, что цена ликвидации нашего ордера — 6 829 USDT.

Поэтому стоп-ордер я ставлю чуть выше этой цены.

Для этого выбираем тип ордера “стоп-лимит”.

В поле “продажа” вводим данные цены (напомню, что она должна быть чуть выше, чем ваша цена ликвидации). И сумму BTC, которую будем продавать.

Созданный стоп-лимит появился во вкладке “открытые ордера”.

Шаг 6. Закрываем сделкуДля того, чтобы закрыть позицию вы можете использовать кнопки “лимит” и “рынок” во вкладке “позиции”.

Либо использовать кнопки “тейк-профит лимит” и “тейк-профит маркет”.

Я хочу продать всю позицию прямо сейчас. Поэтому выбираю кнопку “маркет”.

В столбце PNL (ROE %) показано, что если я закрою сделку прямо сейчас, то получу прибыль 49 центов (при этом цена выросла на 2,51%).

Готово! Мы закрыли фьючерсную сделку.

Итак, теперь вы знаете как заработать на фьючерсах на бирже Бинанс.

как заработать на новом активе

мнения15. 12.202012:21

12.202012:21

Чикагская товарная биржа впервые в истории откроет торги на воду. Новый фьючерс будет измерять относительный дефицит водного ресурса в частных источниках Калифорнии. Для инвесторов это историческое событие, открывающее рынок с потенциалом в сотни миллиардов долларов.

Самый дефицитный ресурс

В Чикаго в январе будет запущен фьючерс с говорящим названием NQh3O. Он будет задавать динамику индекса Nasdaq Veles California Water Index, который является барометром цен на товарную воду в Калифорнии — одном из самых засушливых мест планеты. Этому событию предшествовало несколько лет судебных войн между бизнесом, который стремился коммерциализировать поставки воды, и властями, которые опасались спекуляций с ценами. Между тем основы рынка были заложены еще 30 лет назад, и сегодня у пресной воды есть все атрибуты биржевого актива, включая собственный сегмент технологичных акций.

Между тем основы рынка были заложены еще 30 лет назад, и сегодня у пресной воды есть все атрибуты биржевого актива, включая собственный сегмент технологичных акций.

Есть стереотип, что воды в Земле в избытке, но он не подтверждается статистикой. 97 % ее объема — это соленые моря и океаны, их опреснение не рентабельно даже в странах с пустынным климатом. 2 % воды заключено во льдах Арктики и Антарктики, но лишь малая часть ледников лежит на побережье. Из оставшихся объемов 98,6 % — это подземные воды глубокого залегания.

Технически доступной для использования является 0,014 % земной воды. Это менее 200 трлн тонн, что всего в 700 раз больше запасов нефти. Причем по большей части это реки и озера, у которых есть экологический предел.

Мировой спрос на воду растет быстрее, чем на любой другой ресурс. За последние 20 лет ее потребление выросло с 4 трлн кубометров в год до 5 трлн. Этот рынок очень далек от насыщения. 13 % населения вообще не имеет доступа к чистой питьевой воды, даже в виде колодца или привозной цистерны. 40 % людей до сих пор живет без водопровода, а оставшиеся 60 % регулярно испытывают перебои с поставками: в среднем до 1 месяца в год (чаще всего в жаркий сезон). Ожидается, что к концу следующего десятилетия спрос на воду превысит предложение в 1,4 раза.

40 % людей до сих пор живет без водопровода, а оставшиеся 60 % регулярно испытывают перебои с поставками: в среднем до 1 месяца в год (чаще всего в жаркий сезон). Ожидается, что к концу следующего десятилетия спрос на воду превысит предложение в 1,4 раза.

Как вода стала товаром

Еще в 1990-е годы вода де-факто была признана законным объектом купли-продажи: на уровне Генеральной ассамблеи ООН, ВТО и североамериканского НАФТА. Начиная с 2000-х годов, Всемирный банк и МВФ активно продвигали приватизацию водных источников, выставляя этот пункт как условие для выдачи инфраструктурных кредитов. В итоге 13 % снабжения, включая водопроводные сети, сегодня находится в руках частных компаний. В России — порядка 10 %, в США — около 20 %, в Европе — до 80 %.

Места наибольшего дефицита воды: Ближний Восток, Средиземноморье, Средний Запад США, почти вся Индия, восточный Китай, Австралия. Это потенциальные рынки сбыта. Крупнейшие по запасам страны: Канада, Россия, Бразилия, Нигерия, Индонезия. Это наиболее вероятные будущие экспортеры.

Это наиболее вероятные будущие экспортеры.

Пока развитию этого сегмента мешает сырая юридическая база, но процесс запущен. Так, еще в 2002 году Турция заключила контракт на поставку в Израиль 50 млн кубометров в год на срок до 20 лет.

Для Китая и внутренних областей США ключевым поставщиком воды постепенно становятся Канада и Аляска, где власти имеют право выдавать компаниям лицензии на экспорт. Первые экспериментальные поставки воды в контейнерах по морю были предприняты еще 1990-е. Сегодня Канада и Аляска периодически участвуют в тендерах засушливых штатов, продавая им воду в цистернах (техническую) и пластиковых бутылях (питьевую). Объемы таких поставок неизбежно будут расти: скорость добычи подземных вод на Среднем Западе в восемь раз превосходит темпы их восстановления.

Ценность пресной воды можно описать в таких цифрах. Стоимость одного кубометра в городских водопроводах сегодня доходит местами до $8. Поставки в цистернах и грузовых контейнерах в среднем обходятся покупателям от $1 до 6 за куб. Самая дорогая вода — питьевая. В развитых странах в розничных сетях зачастую она стоит больше, чем пиво и газированные напитки. В расчете на один кубометр бутылка обходится потребителям в сумму от $50 до 6000. Для сравнения, такой же объем нефти сейчас стоит около $300.

Самая дорогая вода — питьевая. В развитых странах в розничных сетях зачастую она стоит больше, чем пиво и газированные напитки. В расчете на один кубометр бутылка обходится потребителям в сумму от $50 до 6000. Для сравнения, такой же объем нефти сейчас стоит около $300.

Как войти в воду

Основной индекс, отслеживающий пульс рынка воды, — это The Dow Jones U.S. Water Index. В него входит три десятка самых крупных компаний, имеющих самое широкое отношение к данному направлению. От французского коммунального оператора Suez до американской технологической платформы Xylem, которая поставляет оборудование и цифровые решения для добычи и перевозки воды. На базе индекса работает биржевой фонд CGW ($800 млн в активах), доступный для покупки на американской NYSE. За последние 10 лет его среднегодовая доходность составила около 10 %, в этом году — 11,5 %.

Впрочем, сегодня на рынке более популярен PHO ($1,3 млрд в активах), он торгуется на Nasdaq. Фонд отслеживает динамику средних и небольших компаний, чей бизнес заточен на идею роста дефицита воды в будущем. Например, самое крупное вложение у PHO на данный момент — это акции Ecolab, которая продает решения в области очистки и повторного использованию воды. В этом году она подорожала на 18 %. Еще один пример — Roper Technologies, создатель датчиков и программ учета воды. В этом году прибавила 14,5 %. Весь фонд в целом с января в плюсе на 17 %.

Например, самое крупное вложение у PHO на данный момент — это акции Ecolab, которая продает решения в области очистки и повторного использованию воды. В этом году она подорожала на 18 %. Еще один пример — Roper Technologies, создатель датчиков и программ учета воды. В этом году прибавила 14,5 %. Весь фонд в целом с января в плюсе на 17 %.

Инвестиции в водный бизнес являются необычным гибридом высокодоходных передовых бумаг и консервативно-защитных.

Большинство портфельных управляющих рассматривает водопроводные сети как акции со спокойной динамикой и стабильными дивидендами, а саму воду — как «золото будущего», актив на случай кризисов.

При этом индустрия воды идейно очень близка с солнечной энергетикой, где число перспективных фишек давно перевалило за сотню. По итогам этого года компании альтернативной энергетики нарастили капитализацию в 2,5 раза. Не исключено, что такой же мощный импульс в ближайшие несколько лет мы увидим в акциях воды.

Подписывайтесь на нас, чтобы ничего не пропустить:

Что такое фьючерсы? | Как заработать на фьючерсах |

Посмотрели: 488

О фьючерсах

Приветствую вас, друзья! Сегодня я хотел бы затронуть тему фьючерсов.

В этой статье я постараюсь раскрыть до вас это понятие, рассмотреть какие существуют возможности для заработка с его использованием и какие риски он предполагает.

Понятие фьючерса

Само понятие «фьючерс» образовано от английского слова «Future”, что означает «будущее». Фьючерс представляет собой специальный вид контракта, в котором продавец даёт обязательство поставки покупателю товара или услуги в будущем. При этом стоимость и продолжительность поставки обговариваются при подписании соглашения. Сама сделка заключается на бирже, она и диктует условия для участников. Суть заключается в фиксации стоимости на определённый временной период. Ключевая задача такой сделки состоит в фиксации стоимости и невозможности ее изменения через некоторое время.

Ключевая задача такой сделки состоит в фиксации стоимости и невозможности ее изменения через некоторое время.

Первоначально фьючерсы появились в момент, когда возникла потребность в установке стоимости товаров или услуг и для продавцов, и для покупателей. К примеру, производители цветов не могли заранее объявить стоимость продукции, до того момента, когда цветы вырастут. Это напрямую зависело от объёма урожая. Если он будет большим, то и стоимость товара будет меньше. И, напротив, в условиях дефицита продукции ее стоимость может оказаться большой. Поэтому заранее объявить цену было достаточно проблематично. Эта трудность и обуславливает возникновение фьючерсных контрактов.

На данный момент предметом фьючерсного контракта могут выступить —

- Ценные бумаги компаний (а именно — акции).

- Различные валюты.

- Биржевые индексы.

И некоторые другие.

Простыми словами, фьючерс представляет собой вид финансового инструмента, который может оказаться полезным и инвесторам, и трейдерам.

Разновидности фьючерсов

Любые фьючерсные контракты разделяются на два типа —

- Расчетные фьючерсы. Данный вил фьючерсов не предполагает поставку продукции. В процессе заключения договора обозначается лишь стоимость. Также в обязательном порядке обговариваются и дата совершения платежа, а также его сумма. В случае если такой фьючерс не продастся к моменту исполнения, то сделка будет закрыта в автоматическом режиме к дню завершения торгов. Денежные средства, полученные от продажи, могут превышать цену покупки, и в этом случае сделка может рассматриваться как успешная. Если же стоимость в момент закрытия сделки будет менее изначальной, то такая сделка несёт в себе убытки. Данный вид фьючерса предполагает осуществление денежных взаиморасчетов между двумя сторонами. Сумма представляет собой разницу между стоимостью, которая указана в договоре, и фактической ценой на рынке в момент исполнения

- Поставочные фьючерсы. Данный вид фьючерса означает, что по завершении периода действия по нему должна быть осуществлена поставка товара или оказание услуги.

К примеру, это могут быть и валюты, и ценные бумаги. Стоимость поставки обговаривается заблаговременно, в момент заключения договора. Если согласованный момент не выполнен к обозначенного сроку, то биржа налагает штраф на продавца.

К примеру, это могут быть и валюты, и ценные бумаги. Стоимость поставки обговаривается заблаговременно, в момент заключения договора. Если согласованный момент не выполнен к обозначенного сроку, то биржа налагает штраф на продавца.

Выпуск фьючерсов

Если ценные бумаги, такие как акции или облигации, выпускаются компаниями или даже правительствами разных стран, то фьючерсы не выпускаются. Они не представляют собой разновидность ценные бумаги. Это только обязательства, обговорённые между двумя сторонами, поэтому можно считать, что их создание — это дело рук трейдеров.

Помимо двух очевидных сторон сделки — продавца и покупателя, процесс включает в себя и ещё одну сторону — биржу. Именно на неё возлагается ответственность в организации условий и требований для заключения контракта. Помимо этого, она диктует следующие условия —

- Вид фьючерса — расчетный или поставочный.

- Наименование полное и сокращённое.

- Объём товара на один контракт.

- Период действия.

- Срок исполнения.

- Минимальное изменение стоимости.

При подписании и согласовании договора и продавец, и покупатель, могут договориться между собой о стоимости, так как все остальные параметры уже продиктованы биржей.

Принцип работы фьючерса

Контракт подлежит покупке и продаже на бирже, впрочем, как и другие финансовые инструменты. Он обладает собственной ценой, которая может меняться с течением времени. Суть торговли сводится к покупке по более низкой стоимости и последующей продаже по более высокой. Получившаяся разница и составит доход инвестора.

В момент исполнения контракта возможна реализация следующих сценариев —

- Стороны остаются при своих денежных средствах.

- В случае если стоимость продукции увеличивается, то покупатель получает прибыль.

- В случае если стоимость продукции уменьшается, то покупатель несёт убытки.

Особенность фьючерса заключается в том, что покупка и продажа — это неправо, а обязанность. При этом гарантом исполнения всех обязательств выступает именно биржа. Именно она может требовать от обеих сторон гарантийного обеспечения. Это означает то, что выплата полной стоимости договора не обязательна. Однако на счета происходит заморозка суммы гарантийного обеспечения. Это применимо к обеим сторонам сделки. Объём гарантийного обеспечения рассчитывается биржей, учитывая каждый финансовый инструмент.

При этом гарантом исполнения всех обязательств выступает именно биржа. Именно она может требовать от обеих сторон гарантийного обеспечения. Это означает то, что выплата полной стоимости договора не обязательна. Однако на счета происходит заморозка суммы гарантийного обеспечения. Это применимо к обеим сторонам сделки. Объём гарантийного обеспечения рассчитывается биржей, учитывая каждый финансовый инструмент.

В период торговли возможна такая ситуация, когда трейдер имеет меньший объём средств , нежели того требует гарантийное обеспечение. Тогда брокер может попросить клиента пополнить баланс. Иначе доля сделок может быть закрыта по рыночной стоимости. Во избежании подобных проблем опытные игроки финансового рынка располагают на своих счетах суммами, которые несколько больше размера гарантийного обеспечения.

Фьючерсные контракты

Фондовый рынок предлагает несколько разновидностей контрактов. При этом фьючерсы отличаются от других типов —

- Заключение сделки возможно исключительно с товаром, цена на который изменяется таким образом, что предсказать ее на определённый период невозможно.

- Возможности застраховать договор. В случае если любой из участников избегает выполнения условий, то другая может возместить свои потери.

- Возможность возникновения рисков несколько ниже, нежели в других договорах.

- Все условия обговаривают заранее.

За счёт перечисленных особенностей такие контракты характеризуются отличной ликвидностью. Кроме того, их использование позволяет планировать бюджет. Однако важно различать фьючерсные и отсроченные договоры. Отсроченные, в свою очередь, представляет собой повторяющуюся операцию, а фьючерсный контракт — это единоразовая сделка.

Помимо этого важно дифференцировать фьючерсы и опционы. В случае с фьючерсами выполнение условий обязательно. Опционы же дают свободу неисполнения обязательств, если это может оказаться не выгодным.

Особенности торговли фьючерсами

Фьючерсный трейдинг в нашей стране доступен на бирже в Москве. Для приобретения контракта необходимо располагать на счёту денежными средствами, сумма которых не менее десяти-двадцати процентов от его цены. Для пополнения баланса можно воспользоваться банковским переводом. Эта сумма будет представлять собой гарантийное обеспечение.

Для пополнения баланса можно воспользоваться банковским переводом. Эта сумма будет представлять собой гарантийное обеспечение.

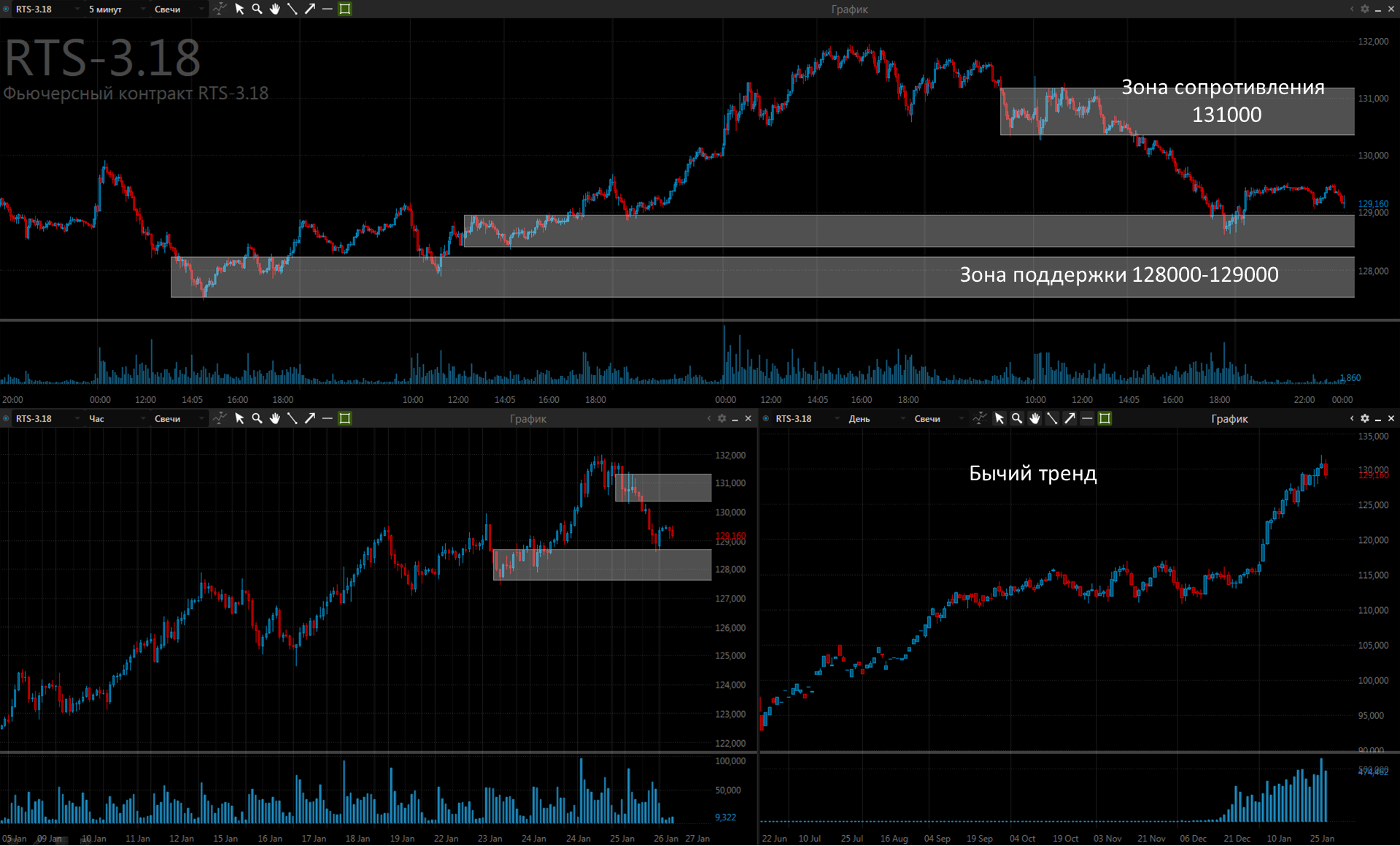

На иностранных трейдинговых платформах эта сумма может быть несколько меньше. Наиболее востребованный среди покупателей инструмент — это индекс РТС, его приобретение доступно с помощью брокеров, обладающих лицензией. При этом покупатель может рассчитывать на кредит, так называемое «кредитное плечо». С его помощью можно осуществлять крупные сделки даже если у инвестора не слишком большой капитал. Одновременно с этим, такой трейдинг подразумевает риски. Для совершения сделок необходимо соблюдение некоторых условий —

- Достаточное количество активов для покрытия гарантийного обеспечения. Разные инструменты предполагают разные суммы. Даже в рамках одной сессии стоимость актива может меняться.

- При проведении сделок необходимо учитывать комиссию, взимаемую и брокером, и биржей.

- Трейдер может делать ставку на повышение или понижение цены актива.

Если прибыль формируется за счёт увеличения стоимости актива, то она называется «лонг». Если прибыль формируется за счёт снижения цены, то она именуется «шортом».

Если прибыль формируется за счёт увеличения стоимости актива, то она называется «лонг». Если прибыль формируется за счёт снижения цены, то она именуется «шортом». - Подпадающее большинство трейдеров проводят именно расчетные сделки. Они не желают получить продукцию, а стремятся лишь получить доход от изменения стоимости.

- Совсем не обязательно дожидаться завершения периода действия контракта. Приобретатель актива может продать его в любое время, когда это будет наиболее выгодно.

При заключении сделки именно биржа является контролирующей стороной, за что взимает комиссию.

Технические вопросы

Первоначально требуется выбрать брокера. Каждый трейдер делает этот выбор самостоятельно. Главное, внимательно изучить все условия договора перед его подписанием. Также для заключения сделок может потребоваться ПО, особой популярностью пользуется МетаТрейдер.

Не менее важным стоит выбор финансового инструмента и стратегии для торговли. Стратегия — это очень индивидуальное дело. Поэтому даже та, которая подходит одному трейдеров, может не подойти другому. Однако в выборе можно использовать наработки опытных игроков финансового рынка и, к примеру, адаптировать их под себя.

Поэтому даже та, которая подходит одному трейдеров, может не подойти другому. Однако в выборе можно использовать наработки опытных игроков финансового рынка и, к примеру, адаптировать их под себя.

В случае если у вас ещё нет достаточного опыта и навыков торговли на бирже, то можно воспользоваться демонстрационным счётом. Он предлагает схожие условия, но, угрозы настоящим деньгам нет.

Чтобы успешно торговать, важно помнить о главных особенностях финансовых инструментов —

- Волатильность. Это колебание стоимости актива. Большей популярностью пользуются активы, обладающие высокой волатильностью, так как именно они могут принести хороший доход за относительно короткий временной период. Одновременно с этим, подобный трейдинг предполагает более высокий риски.

- Уровень ликвидности. Он отражает показатели спроса на ту или иную разновидность фьючерса. Оценка этого параметра возможна в зависимости от количества заявок на приобретение и продажу по разной цене.

- Диверсификация или распределение.

Это основной способ защиты капитала от убытков и минимизация рисков. Для реализации принципа необходимо составление портфеля, выключающего в себя сразу несколько разных финансовых инструментов. В случае убытков по одному из них есть возможность покрыть их прибылью, полученной по другому направлению. При этом очень важно, чтобы все активы в портфеле были максимально разными. В случае возникновения рисков одного типа, нельзя, чтобы они повлияли на весь портфель в совокупности.

Это основной способ защиты капитала от убытков и минимизация рисков. Для реализации принципа необходимо составление портфеля, выключающего в себя сразу несколько разных финансовых инструментов. В случае убытков по одному из них есть возможность покрыть их прибылью, полученной по другому направлению. При этом очень важно, чтобы все активы в портфеле были максимально разными. В случае возникновения рисков одного типа, нельзя, чтобы они повлияли на весь портфель в совокупности.

Особенности фьючерсных контрактов

К ключевым особенностям фьючерсных контрактов можно отнести —

- Биржевой характер договора. Фьючерс, сам по себе, это договор, который создан на бирже. И вращаться он может исключительно в ее рамках. В отличие от него, форвардные договоры существуют и на внебиржевом рынке.

- Чёткие стандарты. При заключении сделки в обязательном порядке обговариваются все нюансы, начиная от наименования актива, периода и обьема исполнения. Все, кроме стоимости.

Ее объём зависит от продавца в покупателя.

Ее объём зависит от продавца в покупателя. - Гарант в лице биржи. Во фьючерсных контрактах значимую роль играет биржа. Именно она контролирует исполнение взятых обязательств с обеих сторон. В случае если какая-либо сторона не смогла выполнить заявленные обязательства, то их должна взять на себя биржа.

- Различные виды площадок, которые взаимодействуют с определёнными активами. Условно все сделки с фьючерсами можно разделить на товарные и не товарные. Первый вид подразумевает включение фьючерсов на сельскохозяйственную продукцию, нефтепродукты и тому подобное. Второй же вид обозначает, что в роли актива выступают ценные бумаги, индексы и прочее.

- Срочность. Все фьючерсы характеризуются определенным периодом действия. То есть нельзя приобрести его на неограниченный срок, в отличие от других ценных бумаг вроде акций или облигаций.

- Отсутствие физического выражения. Несмотря на то, что многие фьючерсы подразумевают некий товар или услугу, они сами представляют собой лишь обязательство приобрести или продать, но никак не олицетворение самого актива.

- Осуществление сделки в будущем. По большому счёту, трейдинг фьючерсами представляет собой реализацию обязательств, отраженных в договоре. При этом, что интересно, самого актива может ещё и не быть. Именно этим обусловлен строгий контроль над всеми нюансами сделки со стороны биржи, что минимизирует риски и исключает возможность мошеннических действий.

Результат сделки

Приобретённый фьючерс несёт название «открытой позицией». По окончанию каждого торгового дня на неё зачисляется маржа, представляющая собой разницу между стоимостью на момент покупки и на момент завершения торгов. При исполнении контракта данный параметр включает все ежедневные перечисления в период того как позиция была открыта. Этот объём средств и представляет собой денежный итог сделки. При этом осуществлять расчеты возможно ежедневно. Такой подход позволит сделать оценку изменения объёма прибыли или убытков. На этом основании можно прийти к выводу о том, продать контракт или оставить его открытым.

Заключение

При подведении итогов хочу заметить, что фьючерс в наши дни стал, по большому счёту, финансовым биржевым инструментом. Но даже несмотря на это, он продолжает защищать от изменения стоимости в будущем.

Напомню, что главными преимуществами в торговле фьючерсами являются —

- Получение трейдером доступа к широкому многообразию инструментов, которые торгуются на разных биржах. Это способствует более эффективной диверсификацией инвестиционного портфеля.

- Высокий уровень ликвидности, позволяющий использовать разные стратегии.

- Более низкая комиссия, если брать в сравнение рынок акций.

- Участнику сделки не требуется выкладывать столько денежных средств, сколько было бы необходимо при покупке или продаже самого базового актива. Это связано с тем, что при проведении сделки, вы используете гарантийное обеспечение, который представляет собой взнос (который возвращается), который бирже взимает при открытии фьючерсного контракта.

Простыми словами, это залог, сумма которого может находиться в прямой зависимости сразу от нескольких факторов. Кроме того, это плечо, доступное при сделках с фьючерсами, позволяет значительно увеличить размер потенциальной прибыли. Это связано с тем, что размер гарантийного обеспечения существенно меньше цены базового актива. Но здесь важно учитывать, что гарантийное обеспечение — это стабильная сумма. Она может меняться даже после покупки контракта. Именно поэтому важно отслеживать уровень гарантийного обеспечения. В противном случае, брокер может закрыть позицию во время, когда биржа несколько увеличила размер гарантийного обеспечения, а нужной суммы на счёте не хватает.

Простыми словами, это залог, сумма которого может находиться в прямой зависимости сразу от нескольких факторов. Кроме того, это плечо, доступное при сделках с фьючерсами, позволяет значительно увеличить размер потенциальной прибыли. Это связано с тем, что размер гарантийного обеспечения существенно меньше цены базового актива. Но здесь важно учитывать, что гарантийное обеспечение — это стабильная сумма. Она может меняться даже после покупки контракта. Именно поэтому важно отслеживать уровень гарантийного обеспечения. В противном случае, брокер может закрыть позицию во время, когда биржа несколько увеличила размер гарантийного обеспечения, а нужной суммы на счёте не хватает.

При торговле фьючерсами возможно использование различных торговых стратегий. Первая из которых, это хеджирование рисков. Первоначально, как я ранее уже писал, именно данный вариант стал причиной возникновения фьючерсов. Чтобы избежать рисков, связанных с доходом, люди стремились заключить контракты на поставку товаров или услуг по заранее согласованной стоимости. Тем самым, и сейчас фьючерсы выступают способ ом снижения рисков за счёт чёткой фиксации стоимости актива.

Тем самым, и сейчас фьючерсы выступают способ ом снижения рисков за счёт чёткой фиксации стоимости актива.

Спекулятивные операции. Они подразумевают то, что увеличению популярности фьючерсных контрактов способствуют два параметра — ликвидность и «плечо». Используя этот финансовый инструмент, можно получить хорошую прибыль при минимальном сроке удержания открытых позиций. Кроме того, немаловажно учитывать и тот факт, что здесь объём комиссии биржи несколько меньше, нежели на рынке акций.

Таким образом, грамотно используя фьючерсные контракты, можно получить действительно хорошую прибыль. Основная задача торговли фьючерсами заключается не в том, чтобы приобрести или продать тот или иной товар, услугу или актив, а в том, чтобы получить наибольшую разницу в стоимости, которая и будет считаться прибыль. Поэтому фьючерсный трейдинг имеет под собой спекулятивную основу.

Но для объективности я упомяну и о некоторых недостатках, присущих фьючерсным договорам, а именно —

- Временные лимиты.

Этот факт способствует более трудной реализации стратегий. Очень важно, чтобы инвестор обладал социальными знаниями и навыками в использовании стратегий. Иначе он рискует лишиться своего капитала.

Этот факт способствует более трудной реализации стратегий. Очень важно, чтобы инвестор обладал социальными знаниями и навыками в использовании стратегий. Иначе он рискует лишиться своего капитала. - Большие риски при осуществлении торговли с использованием кредитного плеча. С одной стороны, это позитивный момент, ведь он позволяет увеличить размер потенциальной прибыли. С другой — он увеличивает риски. Если инвестор не обладает достаточным опытом, то легко может потерпеть неудачу.

(Visited 132 times, 1 visits today)

Оцените пожалуйста статью и оставьте ваше мнение в комментариях

Это может быть интересно:

советов по началу торговли фьючерсами

Для многих инвесторов фьючерсные рынки со всеми различными условиями и торговыми стратегиями могут сбивать с толку и пугать. Существуют возможности ограничить убытки по вашему портфелю или получить значительную прибыль, используя фьючерсные рынки, но важно, чтобы вы понимали, как работают эти производные продукты и как вы можете последовательно получать эту прибыль. В этой статье объясняется, как работает каждый рынок, и различные стратегии, которые можно использовать для зарабатывания денег.

В этой статье объясняется, как работает каждый рынок, и различные стратегии, которые можно использовать для зарабатывания денег.

Ключевые выводы

- Фьючерсные рынки позволяют людям покупать и продавать требования к некоторым базовым активам для будущей поставки.

- Спекулянты могут использовать кредитное плечо, чтобы делать ставки на цены различных базовых ценных бумаг, от фондовых индексов до товаров и курсов обмена валют.

- Вы также можете использовать фьючерсы для хеджирования убытков в существующем портфеле или для хеджирования от неблагоприятных изменений цен для производителей определенных продуктов.

Как добиться успеха?

Фьючерсные рынки — это место, где хеджеры и спекулянты встречаются, чтобы предсказать, будет ли цена товара, валюты или конкретного рыночного индекса расти или падать в будущем.

Как и любой рынок, у этого рынка есть риски при торговле, но возможность увидеть как краткосрочную, так и долгосрочную прибыль может быть существенной, отчасти благодаря огромной волатильности, которой эти рынки известны. Вот несколько различных фьючерсных рынков, а также различные стратегии, которые вы можете использовать для заработка на них.

Вот несколько различных фьючерсных рынков, а также различные стратегии, которые вы можете использовать для заработка на них.

Товары

Товар — это физический продукт, стоимость которого определяется в первую очередь силами спроса и предложения.Это включает в себя зерно (кукурузу, пшеницу и т. Д.), Энергию (например, природный газ или сырую нефть) и драгоценные металлы, такие как золото или серебро, и это лишь некоторые из них.

Товарный фьючерсный контракт — это соглашение о покупке или продаже определенного количества какого-либо товара по определенной цене в определенную дату в будущем. Как и все фьючерсные контракты, товарные фьючерсы можно использовать для хеджирования или защиты инвестиционной позиции или для ставок на направленное движение базового актива.

Физические лица могут получить доступ к рынкам товарных фьючерсов в основном через управляемый фьючерсный счет, доступный через специализированные брокерские фирмы, называемые Commodity Trading Advisors (CTA).

Многие инвесторы путают фьючерсные контракты с опционными контрактами. В случае фьючерсных контрактов держатель обязан действовать. Если держатель не раскручивает фьючерсный контракт до истечения срока его действия, он должен либо купить, либо продать базовый актив по заявленной цене.

Валюты

Торговля валютами или форекс предполагает стремление зарабатывать деньги или хеджировать риски среди колебаний валютных курсов. Одна из часто используемых стратегий торговли валютами — это скальпинг.Скальперы пытаются получить краткосрочную прибыль за счет постепенных изменений стоимости валюты. Если делать это снова и снова, это означает, что ваша прибыль со временем будет расти, что даст вам значительную общую прибыль, если вы сложите всю небольшую прибыль вместе.

Как правило, ваш таймфрейм может быть от одной минуты до нескольких дней. Стратегия скальпинга требует строгой дисциплины, чтобы продолжать получать небольшую краткосрочную прибыль, избегая при этом больших потерь.

Доступен широкий выбор валютных фьючерсных контрактов.Помимо популярных контрактов, таких как EUR / USD (валютный фьючерсный контракт евро / доллар США), существуют также фьючерсные контракты E-Micro Forex, которые торгуются на 1/10 размера фьючерсных контрактов на обычную валюту, а также новые рыночные валютные пары, такие как PLN / USD (фьючерсный контракт польский злотый / доллар США) и RUB / USD (фьючерсный контракт российский рубль / доллар США).

Различные контракты торгуются с разной степенью ликвидности; например, дневной объем контракта EUR / USD может составлять 400000 контрактов по сравнению с 400 контрактами для развивающегося рынка, такого как BRL / USD (бразильский реал / U.С. доллар).

Валютные фьючерсы — это биржевые фьючерсы. У трейдеров обычно есть счета у брокеров, которые направляют заказы на различные биржи на покупку и продажу валютных фьючерсных контрактов. Маржинальный счет обычно используется при торговле валютными фьючерсами; в противном случае для размещения сделки потребовалось бы много денег. С маржинальным счетом трейдеры занимают деньги у брокера для размещения сделок, обычно это множитель фактической денежной стоимости счета.

С маржинальным счетом трейдеры занимают деньги у брокера для размещения сделок, обычно это множитель фактической денежной стоимости счета.

не следует путать со спотовой торговлей форекс, которая более популярна среди индивидуальных трейдеров.

Индексы

Другой популярной среди инвесторов категорией фьючерсов являются фьючерсы на индексы, такие как фьючерсный контракт на индекс S&P 500. Однако каждый фьючерсный продукт может использовать разные коэффициенты для определения цены фьючерсного контракта. Например, стоимость фьючерсного контракта S&P 500 в 250 долларов превышает стоимость индекса S&P 500. Стоимость фьючерсного контракта E-mini S&P 500 в 50 долларов превышает стоимость индекса.

Также доступны фьючерсы на индексы Dow Jones Industrial Average (DJIA) и Nasdaq 100 вместе с контрактами E-mini Dow (YM) и E-mini NASDAQ 100 (NQ).Фьючерсы на индексы доступны для зарубежных рынков, включая Германию, торгуемую на Франкфуртской бирже (DAX), которая похожа на индекс Dow Jones, индекс SMI в Европе и индекс Hang Seng (HSI) в Гонконге.

Фьючерсы на индексы — это способ войти в пассивную индексируемую стратегию, владея всем индексом в одном контракте и с большим кредитным плечом, чем мог бы предоставить ETF. И Нью-Йоркская фондовая биржа (NYSE), и Financial Industry Regulatory Authority, Inc. (FINRA) требуют как минимум 25% от общей суммы сделки в качестве минимального остатка на счете.Тем не менее, некоторые брокерские компании потребуют маржу, превышающую эти 25%. Они также используются для хеджирования крупных позиций по акциям.

Процентные ставки

Фьючерсные контракты на процентные ставки также являются очень популярными контрактами. Двумя наиболее часто используемыми торговыми стратегиями на основе времени для торговли такими фьючерсами являются циклическая и сезонная торговля.

Стратегия циклической торговли реализуется путем изучения исторических данных и поиска возможных циклов подъема и спада для базового актива.Два обычно используемых цикла для фьючерсов на фондовые индексы — это 23-недельный цикл и 14-дневный цикл. Изучение ценовых тенденций, связанных с циклами, может принести большую прибыль опытным инвесторам.

С другой стороны, сезонная торговля — это когда вы пытаетесь торговать сезонными эффектами, которые имеют место на фьючерсных рынках. Исторические данные свидетельствуют о том, что многие рынки, секторы и товары торгуются на разных уровнях в течение года и год за годом демонстрируют аналогичные тенденции. Знание этих различных сезонных тенденций — еще один эффективный способ заработать на торговле фьючерсами.

Попробовать

Начало работы на различных фьючерсных рынках может показаться сложной задачей. Один из способов, которым вы можете учиться на ходу, не подвергая риску свои деньги, — это начать торговлю на бумаге. Бумажная торговля осуществляется путем имитации сделок самостоятельно (или с помощью симулятора рынка) до тех пор, пока вы не почувствуете себя достаточно комфортно, чтобы начать торговлю на самом деле.

Хороший способ начать — сосредоточиться на этих четырех различных областях. Это поможет вам накапливать знания по ходу дела, не увеличивая общий риск.Затем, когда вы почувствуете, что освоили эти области, попробуйте расширить свою деятельность и заняться торговлей фьючерсами других типов.

Итог

Торговля на различных фьючерсных рынках может быть очень полезной, но при этом очень сложной. Для молодых инвесторов существует множество различных рынков и стратегий, которые вы можете использовать для достижения успеха, в том числе те, которые мы обсуждали здесь. Проведя свое исследование и убедившись, что вы понимаете, как работают фьючерсы, у вас будет возможность добиться большого успеха в торговле на фьючерсном рынке.

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение