Что такое дивиденды по акциям. Полное руководство

Дивиденды – это постоянные отчисления владельцам акций, то есть акционерам. Дивиденды – это по сути часть доходов компании, которую по решению совета директоров распределяют среди своих инвесторов. Дивиденды выплачивают не все компании и не всегда деньгами.

Дивиденды – понятие простое, но нужно научиться многим тонкостям, чтобы действительно получать хорошие проценты с инвестиций.

Содержание

[adsense1]

Порядок выплаты дивидендов

Чтобы компания могла выплатить дивиденды акционерам, ей нужно пройти серию процедур, определенных законом. Сюда входят объявление о выплате дивидендов (declaration date), экс-дивидендная дата (ex-dividend date), дата закрытия реестра (date of record) и дата выплаты (payment date). Квалифицированный инвестор должен знать и понимать эти процессы.

Компания, получившая прибыль, может сделать три вещи: произвести выплаты акционерам, реинвестировать деньги в бизнес через расширение, снизить долговую нагрузку или выкупить собственные акции (возможно в различных комбинациях). Та часть прибыли, которая выплачивается акционерам, называется дивидендами. Для большинства крупных инвесторов «жить на дивиденды» – основная цель.

В первой половине двадцатого века дивиденды были практически единственной причиной покупки акций. Сегодня все изменилось.

Раньше это был дополнительный или основной источник дохода. Сегодня — способ приумножить накопленные капиталы. Например, компания Майкрософт (Microsoft) не выплачивала дивиденды, пока не повысила капитализацию до $350 миллиардов долларов. Как вы можете догадываться, владельцы компании к тому моменту уже были миллиардерами и миллионерами.

Процесс

Дивиденды нужно объявить. Это должен делать совет директоров компании перед выплатами. Есть три основные даты, которые нужно помнить.

Объявление о выплате дивидендов (declaration date). Совет директоров объявляет о том, что компания выплатит дивиденды акционерам и указывает размер. С этого дня фирма берет обязательства о выплате и отказаться больше не имеет права. Дальше будут озвучены две другие важные даты.

Дата закрытия реестра (date of record). В этот день составляется список акционеров, имеющих право на получение дивидендов. Сразу после наступает экс-дивидендная дата (ex-dividend date), после которой акции продаются без права на получение предстоящих выплат. Точные сроки регулируются законодательством конкретной страны. Здесь важно понимать одно – если вы покупаете акции после экс-дивидендной даты, то не имеете права на текущие выплаты.

Дата выплат (payment date) — день, когда инвесторы непосредственно получат дивиденды и смогут дальше распоряжаться деньгами по своему усмотрению.

Большое количество компаний выплачивают дивиденды четыре раза в год, то есть ежеквартально. Например, если покупаете акции компании с дивидендами $1 доллар, то, скорее всего будете получать выплаты в течении года четыре раза по $0,25 центов. Некоторые компании, например, Макдоналдс (McDonald’s), выплачивают дивиденды раз в год.

Например, если покупаете акции компании с дивидендами $1 доллар, то, скорее всего будете получать выплаты в течении года четыре раза по $0,25 центов. Некоторые компании, например, Макдоналдс (McDonald’s), выплачивают дивиденды раз в год.

Денежные дивиденды

Это дивиденды, выплачивающиеся деньгами, как очевидно из названия. Обычно выплаты производятся сразу на банковский счет или брокерский.

Компании, у которых есть выпущенные привилегированные акции, должны сначала выплатить дивиденды по ним, а потом совершать выплаты владельцам обыкновенных акций.

Размер дивидендов по привилегированным акциям, обычно, фиксированный. Размер выплат по обыкновенным акциям обсуждается каждый раз советом директоров. По причинам, которые обсудим дальше, компании неохотно повышают или понижают размер дивидендов.

Имущественные дивиденды

Вид дивидендов, выплачивающихся акционерам в виде имущества компании, вместо денег или акций. Это бывают в буквальном смысле, железнодорожные вагоны, какао бобы, ручки, золото, серебро, даже салатные соусы. Любое имущество, имеющее определенную ценность. Стоимость имущества определяется на дату закрытия реестра.

Любое имущество, имеющее определенную ценность. Стоимость имущества определяется на дату закрытия реестра.

Специальные одноразовые дивиденды

В дополнение к регулярным выплатам некоторые компании могут назначать специальные одноразовые дивиденды. Случается довольно редко и, обычно, вследствие особых событий, например, по решению суда или во время продажи бизнеса. Выплачиваются в виде денежной наличности, имущества или акций. Часто одноразовые дивиденды выплачиваются в годы, когда правительство временно снижает налоги.

Иногда одноразовые выплаты дивидендов классифицируются, как возвращение инвестиционного капитала (return of capital). Во многих странах такие выплаты не облагаются налогами.

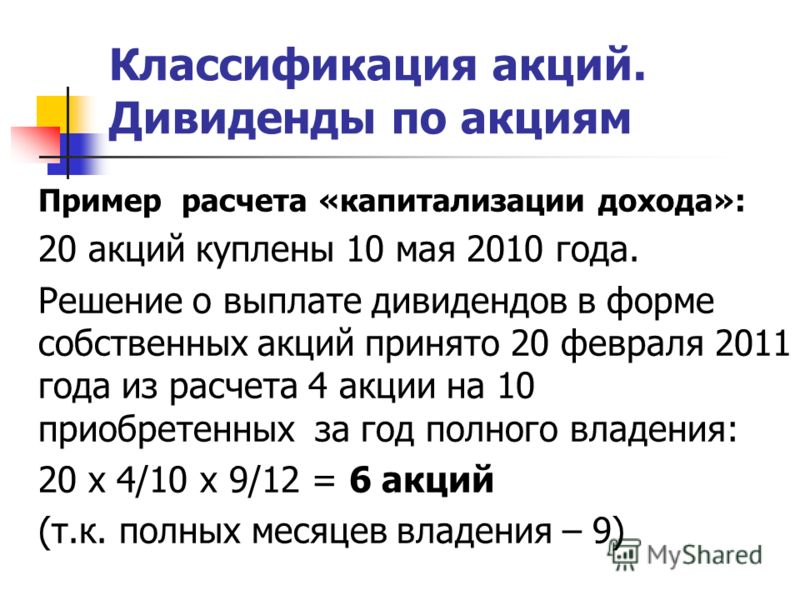

Дивиденды акциями и чем они отличаются от сплита

Дивиденды акциями – выпуск пропорционального количества ценных бумаг для текущих акционеров. Компании обычно делают это для увеличения количества выпущенных акций, чтобы повысить их рыночную доступность и ликвидность (liquidity, как быстро инвестор может продать активы; наличие достаточного спроса).

Снижение цены повышает ликвидность. Желающих покупать акции по $10 долларов намного больше, чем по $1000.

Практический пример

Компания ABC имеет 1 миллион обыкновенных акций. Фирма имеет пять инвесторов. Каждый, соответственно, имеет на руках 200 тысяч бумаг. Предположим, текущая цена акции — $100 долларов за штуку, что дает нам рыночную капитализацию компании в размере $100 миллионов долларов.

Менеджмент фирмы решает провести 20% выплаты дивидендов акциями. Компания выпускает дополнительные 200 тысяч акций (20% от миллиона) и отправляет их акционерам в соответствии с размерами инвестиций. В данном случае инвесторы получат по 40 тысяч дополнительных акций, поскольку в нашем примере все они владеют 200 тысячами бумаг или одной пятой частью общего количества.

Теперь у компании есть 1,2 миллиона выпущенных обыкновенных акций. Каждый инвестор обладает 240 тысячами бумаг. После 20% «разбавки», цена акции снизится до $83,33.

Вот самое важное в этом процессе: компания (и инвесторы), фигурально, находятся там, где и раньше. Вместо 200 тысяч акций по $100 долларов у каждого из пяти инвесторов теперь 240 тысяч бумаг по $83,33. Рыночная капитализация не изменилась и по-прежнему равна $100 миллионам долларов.

Вместо 200 тысяч акций по $100 долларов у каждого из пяти инвесторов теперь 240 тысяч бумаг по $83,33. Рыночная капитализация не изменилась и по-прежнему равна $100 миллионам долларов.

Сплит (дробление) акций, по сути, это очень большая выплата дивидендов акциями. Во время проведения сплитов компания может удвоить или утроить количество акций. Но это не меняет экономических показателей фирмы и размеров активов акционеров. Поэтому инвесторам совершенно нет причин радоваться сплитам (дроблению) акций.

Есть интересная теория, что компаниям всегда лучше стремиться выплачивать дивиденды акциями. Это позволяет инвесторам, которые хотят реинвестировать отчисления обратно избежать налогообложения и комиссий. А те инвесторы, которые хотят получить деньги, могут продать дополнительные акции, и заплатить с полученной прибыли налоги.

Коэффициент выплаты дивидендов

Процент чистой прибыли, выплачивающийся дивидендами, называется коэффициентом выплаты дивидендов (dividend payout ratio). Это соотношение имеет большое значение и может помочь в определении стабильности роста компании.

Это соотношение имеет большое значение и может помочь в определении стабильности роста компании.

Например, если посмотреть отчет компании Coca-Cola по денежному потоку за 2014 год, то увидим, что акционерам выплачено $5,350 млрд. долларов. Там же видно, что чистая прибыль корпорации за период составила $7,098 млрд. долларов.

Чтобы рассчитать коэффициент выплаты дивидендов нам нужно разделить выплаченную сумму на прибыль. В результате получим 75%. То есть, больше, чем две трети прибыли, компания Coca-Cola в 2014 году выплатила акционерам в качестве дивидендов.

Дивидендная доходность

Дивидендная доходность (dividend yield) говорит инвестору, сколько возможно заработать с купленных акций одними дивидендами в текущих рыночных условиях. Дивидендная доходность рассчитывается простым делением размера годовых отчислений на текущую цену акции.

Посмотрим, например, снова информацию компании Coca-Cola. Текущая цена акции – $41 доллар. Текущее значение по отчислениям $1,32. Делим последнее на первое — получаем дивидендную доходность 3,2%. С помощью этого значения инвестор сравнивает доходность дивидендов по акциям разных компаний.

Делим последнее на первое — получаем дивидендную доходность 3,2%. С помощью этого значения инвестор сравнивает доходность дивидендов по акциям разных компаний.

Например, обратите внимание, компания Apple платит на одну акцию $2 доллара, а Coca-Cola $1,3. Но акции последней выгоднее, поскольку доходность по дивидендам с акций Coca-Cola в два раза выше, чем у компании Apple – 3,2% против 1,6%.

Выбор акций с высокими дивидендами

Выбрать ценные бумаги, которые максимально выгодны с точки зрения выплаты дивидендов – настоящее искусство и наука одновременно.

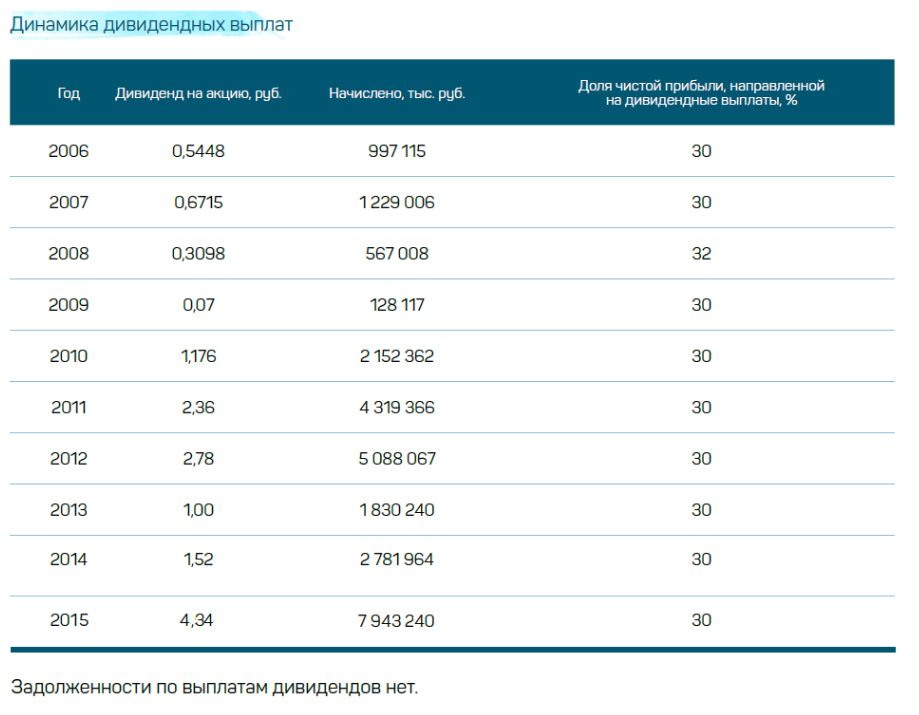

Инвестор, желающий подобрать в портфель компании, которые платят высокие дивиденды, должен тщательно изучить историю выплат. В расчет стоит брать исключительно компании, которые на протяжении многих лет стабильно повышают дивидендные выплаты.

Инвестор должен быть уверен, что фирма сможет продолжить стабильно выплачивать отчисления. Компания должна иметь хорошие перспективы. Например, вы можете видеть, что фирма на протяжении многих лет исправно платила акционерам дивиденды, но это не имеет никакого значения, если в текущий момент она приближается к банкротству.

Дивиденды и денежный поток

Дивиденды сильно зависят от денежного потока, а не от опубликованных доходов. Почти любой совет директоров продолжит платить дивиденды, если у компании есть активный оборот, но при этом есть убытки.

Причина проста. Инвесторы, предпочитающие высокие дивиденды всегда стремятся к стабильности. Если компания понизит размер дивидендов, цены на акции неизбежно упадут, поскольку акционеры постараются перевести инвестиции в другие бумаги.

Компании не повышают размер дивидендов из-за одного необычно успешного года, поскольку опасаются, чтобы не пришлось потом снижать обратно, если следующий год окажется неудачным.

Естественно, компании не снижают размер дивидендов, если испытывают временные трудности.

План реинвестирования дивидендов

Когда вы покупаете акции напрямую с помощью плана реинвестирования (dividend reinvestment plans, DRIP), то не платите практически никакой комиссии. Это позволяет неплохо сэкономить. Обычно на фондовых биржах подобные вещи не особенно рекламируются. Ведь покупая акции в обход брокера, лишаете его возможности собрать дополнительные комиссии.

Ведь покупая акции в обход брокера, лишаете его возможности собрать дополнительные комиссии.

Если не нуждаетесь в деньгах прямо сейчас, не являетесь профессиональным инвестором, постоянно перемещающим капиталы, то первое, что следует сделать купив акций – воспользоваться планом реинвестирования дивидендов.

Воспользовавшись планом реинвестирования, вы больше не будете получать свои отчисления по акциям на банковский депозит или брокерский счет. Начисленные дивиденды будут автоматически использованы для покупки дополнительных акций компании. У такого подхода есть пара неоспоримых преимуществ.

Процедура подключения плана реинвестирования проста. Заполнение необходимых документов осуществляется сегодня online за пару минут.

Дивиденды будут автоматически реинвестироваться в акции компании, которая их выплачивает. Весь процесс происходит без вашего участия.

Покупка акций через программы реинвестирования обычно позволяет практически полностью избежать комиссий и сборов.

Кстати, такие планы обычно предусматривают возможность не все дивиденды отправлять на покупку дополнительных акций, а только часть, а остальное по-прежнему перечислять на счет инвестора.

К сожалению, на сегодняшний день не известны российские компании, которые предоставляют подобные планы. На американских и европейских биржах это распространенная практика.

Практический пример плана реинвестирования

Представьте, что имеете 1000 акций компании ABC. Текущая цена – $50 долларов за штуку, годовые дивиденды равны $0,88 доллара ($0,22 в квартал). Допустим, подошло время ежеквартальных выплат. В обычном случае вам должны выплатить четверть причитающихся отчислений ($0,22*1000=$220). Вместо этого на эти деньги автоматически приобретаются акции. Теперь вы имеете не 1000 бумаг, а 1004,4 ($220/$50=4,4). Обратите внимание, при использовании плана реинвестирования появляется возможность владеть дробной частью акции.

Особенно выгодно пользоваться планом реинвестирования потому, что вы начнете фактически получать дивиденды с дивидендов.

Акции, которые в нашем примере куплены по плану реинвестирования (4,4 штуки) также будут приносить годовые дивиденды в размере $0,68 (3/4 от $0,88 – по количеству оставшихся кварталов).

Даже при небольших суммах инвестиций план реинвестирования дивидендов на длительном промежутке времени дает существенный прирост прибыли.

Выводы

Предполагаю, дивиденды оказались сложнее и интереснее, чем большинство читателей могли думать раньше. Здесь мы охватили самые главные и базовые вещи. Этого достаточно, чтобы извлекать из инвестиций максимум прибыли.

Похожие записи

Дивиденды по акциям — их размер, сроки и порядок выплаты, а также налоги

Дивиденды по акциям – это пассивный доход инвестора от владения ценными бумагами, который он получает ежегодно. Дивиденды по акциям выплачиваются компанией-эмитентом, а их размер определяется на общем акционерном собрании и зависит от результатов работы организации за прошедший год (чем больше чистая прибыль предприятия, тем больше может быть дивидендный доход).

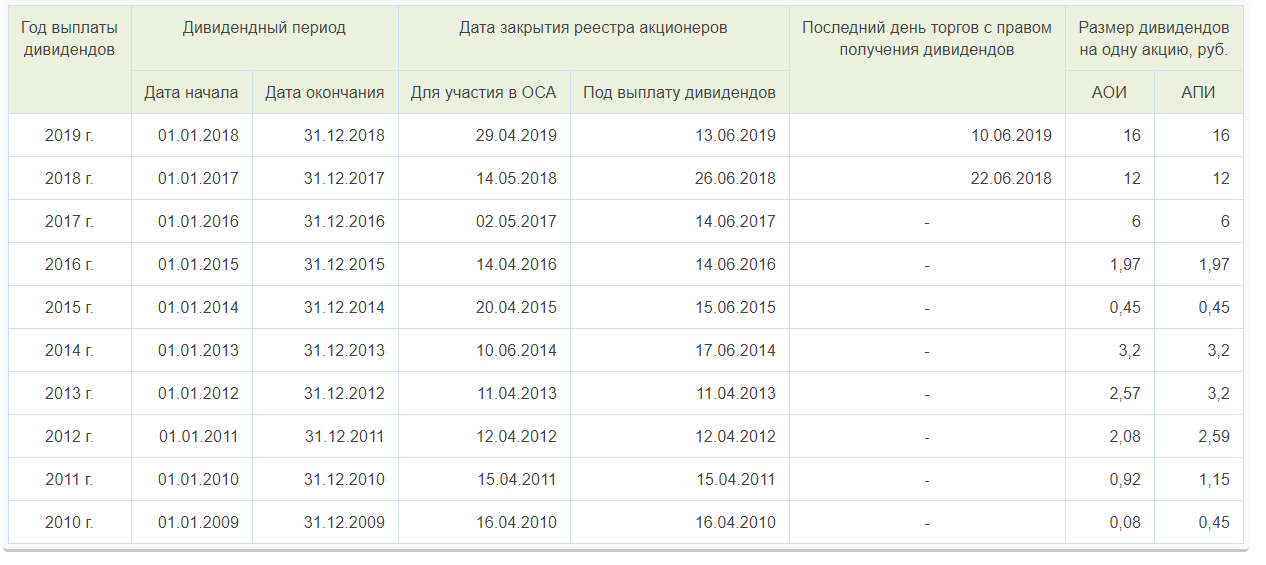

Как узнать день, когда будут выплачены дивиденды по акциям

Перед тем как выплачивать доход по ценным бумагам, компании необходимо определить круг лиц, которым будут произведены такие выплаты. Для этого организация выбирает день, когда она заглянет в список акционеров и на основе полученных данных зафиксирует перечень лиц, которые получат доходы – такой день именуется «дата закрытия или отсечения реестра».

Если вы владели акцией на дату отсечки реестра, то вы получите дивиденды от этой компании за минувший финансовый год. В России так называемый дивидендный сезон приходится на весну.

Чаще всего, дата отсечки реестра известна заранее и открыто публикуется в различных источниках. Например, на сайте phnet.ru ежегодно обновляется информация не только о датах закрытия реестра и датах проведения собрания основных отечественных компаний, но также о величине дивидендов.

Где узнать размер предстоящих дивидендов

Обычно величина таких доходов становится известна на собрании акционеров (т. е. после даты отсечки реестра, когда компания уже определится со списком получателей).

е. после даты отсечки реестра, когда компания уже определится со списком получателей).

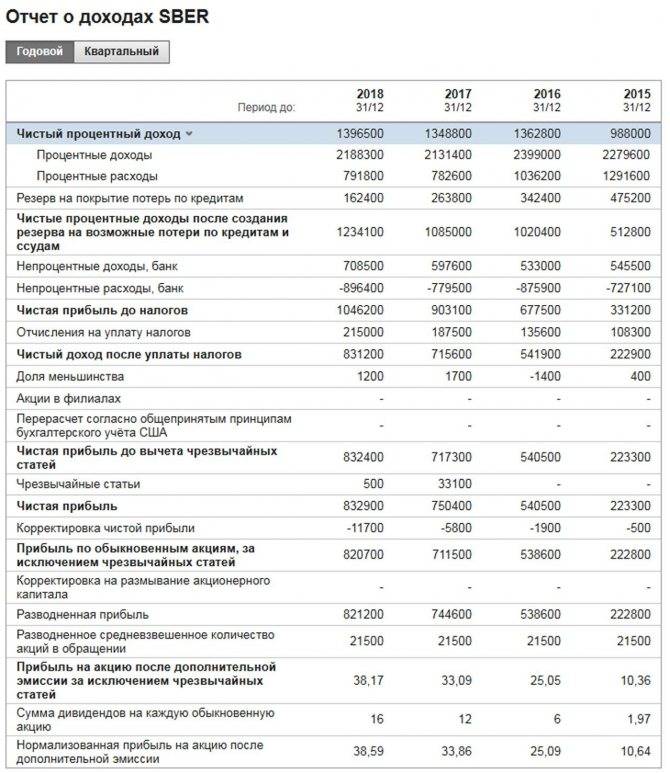

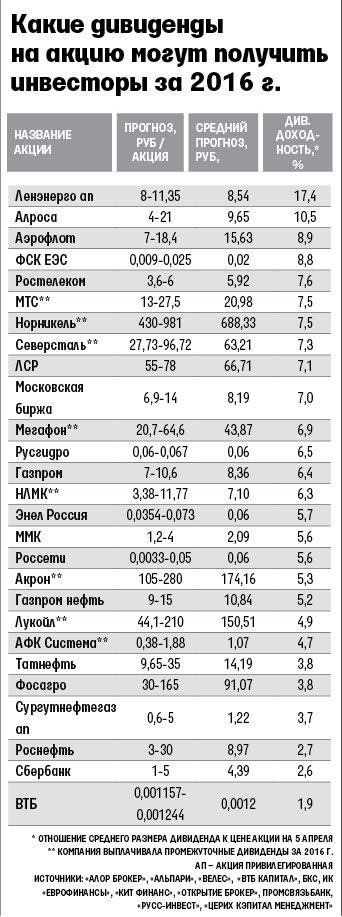

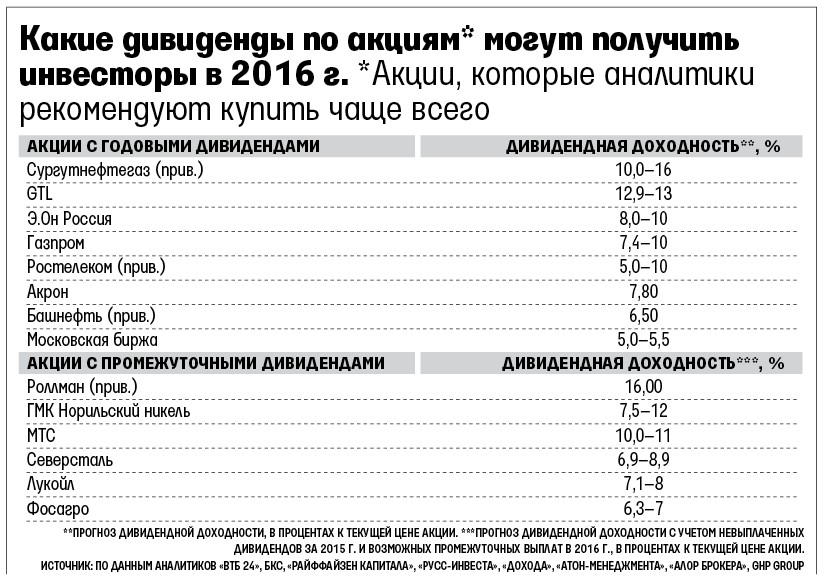

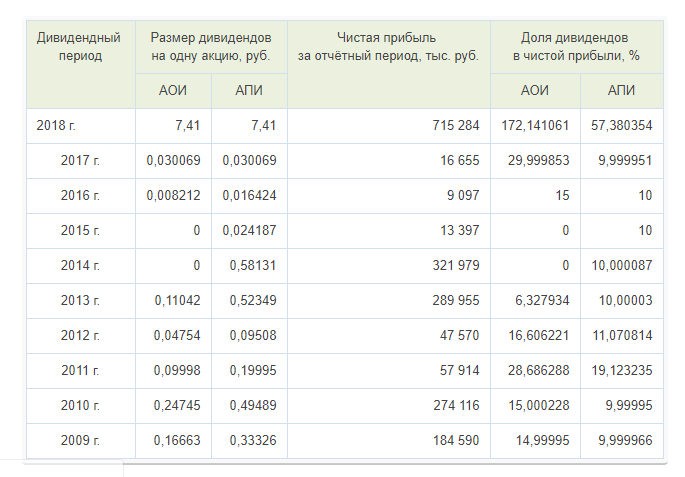

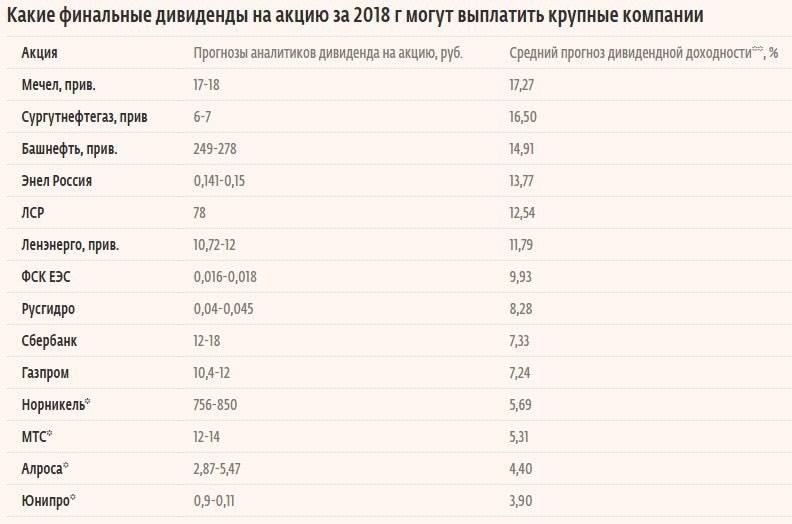

Чтобы заранее узнать примерный размер дивидендов, нужно оценить величину чистой прибыли компании и сравнить ее с прошлыми годами – чем такая прибыль выше, тем выше потенциальный доход каждого акционера.

Каким образом и когда происходит выплата дивидендов

Дивиденды по акциям выплачиваются в основном прямым перечислением денежной суммы на брокерский или банковский счет инвестора. Также доход может быть оправлен почтовым переводом на имя акционера, либо выдан в кассе компании, если эмитентом предусмотрена такая возможность.

Срок выплаты дивидендов за прошлый год приходится, чаще всего, на конец текущего года, и обязательно после собрания акционеров. Информация о точной дате выплаты содержится в Уставе компании или определяется на собрании (если такая дата не установлена, то дивиденды по акциям перечисляются не позже 60 дней с момента утверждения решения о выплате).

Как платить налоги по дивидендам

По закону обязанность платить налог на дивиденды возложена на компанию, которая эти доходы выплачивает, т. е. акционер получает сумму, освобожденную от налоговых обязательств и ему не нужно подавать сведения в Налоговую инспекцию с целью отчитаться по данным поступлениям.

е. акционер получает сумму, освобожденную от налоговых обязательств и ему не нужно подавать сведения в Налоговую инспекцию с целью отчитаться по данным поступлениям.

Дивидендные акции российских компаний. Список и доходность.

Вложив определенную сумму в ценные бумаги каждый, инвестор желает получить максимальную отдачу. Но не всегда можно угадать, какая из множества компаний покажет хороший рост, в особенности на длительной дистанции даже с учетом диверсификации, будет обидно за упущенное время.

Другое дело это инвестиции в дивидендные акции. Для тех, кто не в курсе, дивиденды – это часть прибыли компании, которой она делиться со своими инвесторами. Некоторые из таких компаний платят довольно щедрые дивиденды, вознаграждая своих инвесторов за проявленное терпение.

К тому же, для многих важно получать гарантированный и стабильный доход уже в ближайшие месяцы в виде денежного потока из дивидендов, пусть и не большого. А если еще и реинвестировать полученные дивиденды, то с течением времени получается отличный эффект сложного процента, когда ваш капитал приумножается значительно.

При инвестировании на длительное время в дивидендные акции, такой способ дает доходность выше рынка.

Сегодня мы рассмотрим российские компании, которые платят дивиденды, и чем чаще они это делают, тем лучше для нас. Основная масса компаний платит дивиденды 1-2 раза в год, но в нашем списке есть и такие которые платят 4 раза в год т.е. раз в квартал.

Список российских компаний, выплачивающих дивиденды раз в год.

| Название компании | Тикер на бирже | Количество выплат в год | Текущая дивидендная доходность % |

| МРСК Волги | MRKV | 1 раз | 14,75 |

| Банк ВТБ | VTBR | 1 раз | 2,4 |

| Газпром | GAZP | 1 раз | 6,48 |

| РусГидро | HYDR | 1 раз | 6,62 |

| Сафмар | SFIN | 1 раз | 2,71 |

| Мечел | MTLR_p | 1 раз | 20,23 |

| Нижнекамскнефтехим | NKNC | 1 раз | 19,76 |

| Сбербанк | SBER | 1 раз | 6,27 |

М. видео видео | MVID | 1 раз | 6,43 |

| Группа Компаний ПИК | PIKK | 1 раз | 5,6 |

| Московская биржа | MOEX | 1 раз | 7,15 |

| Энел Россия | ENRU | 1 раз | 15,22 |

| Интер РАО ЕЭС | IRAO | 1 раз | 3,4 |

| Распадская | RASP | 1 раз | 2,33 |

| Московский кредитный банк | CBOM | 1 раз | 1,87 |

| Пермская энергосбытовая компания | PMSB | 1 раз | 11,38 |

| ФСК ЕЭС ОАО | FEES | 1 раз | 6,15 |

| Аэрофлот | AFLT | 1 раз | 2,6 |

| МРСК Центра и Приволжья | MRKP | 1 раз | 16,85 |

| ТМК | TRMK | 1 раз | 4,34 |

Список российских компаний, выплачивающих дивиденды 2 раза в год.

| МТС | MTSS | 2 раза | 9,98 |

| ВСМПО-АВИСМА | VSMO | 2 раза | 8,62 |

| Юнипро | UPRO | 2 раза | 7,9 |

| Магнит | MGNT | 2 раза | 9,17 |

| ЛУКОЙЛ | LKOH | 2 раза | 5,62 |

| Ростелеком | RTKM | 2 раза | 6,34 |

| Роснефть | ROSN | 2 раза | 5,84 |

| Детский мир | DSKY | 2 раза | 9,51 |

| Полюс | PLZL | 2 раза | 4,21 |

| АК АЛРОСА | ALRS | 2 раза | 9,11 |

| НОВАТЭК | NVTK | 2 раза | 2,46 |

| Новороссийский МТП | NMTP | 2 раза | 13,78 |

| Полиметалл | POLY | 2 раза | 3,51 |

Список российских компаний, выплачивающих дивиденды 3 раза в год.

| Акрон | AKRN | 3 раза | 2,82 |

| ММК ОАО | MAGN | 3 раза | 12,28 |

Список российских компаний, выплачивающих дивиденды 4 раза в год.

| ФосАгро | PHOR | 4 раза | 9,27 |

| Химпром | HIMC | 4 раза | 36,05 |

| Татнефть | TATN | 4 раза | 12,47 |

| ГМК Норильский никель | GMKN | 4 раза | 9,69 |

| Северсталь | CHMF | 4 раза | 12,87 |

| Новолипецкий MK | NLMK | 4 раза | 13,94 |

Как мы видим, чаще всего дивиденды выплачивают компании из металлургической отрасли. Дела у этих компаний за последний несколько лет идут довольно хорошо, этому способствует загрузка производств заказами на несколько лет вперед не только на внешних рынках, но и на внутреннем. Конечно, спрос на сталь со временем может упасть, и поэтому вкладывать значительную сумму только лишь в эти компании не стоит, ровно так же, как и в компании, которые платят дивиденды, кратно превышающие среднерыночные. К таким компаниям относятся Нижнекамскнефтехим или МРСК Центра и Приволжья.

Конечно, спрос на сталь со временем может упасть, и поэтому вкладывать значительную сумму только лишь в эти компании не стоит, ровно так же, как и в компании, которые платят дивиденды, кратно превышающие среднерыночные. К таким компаниям относятся Нижнекамскнефтехим или МРСК Центра и Приволжья.

Лучше получать дивиденды от надежных и стабильных компаний, не зависящих от геополитических факторов, таких как Сбербанк или Московская биржа. Да дивиденды не такие большие, но это компенсируется высокой безопасностью вложений.

Если у вас возникли вопросы, или вам потребуется помощь в составлении инвестиционного портфеля, будем рады всем помочь! Узнать подробнее!

Где отражаются дивиденды на балансе?

21 июня 2010 г.

1. Характер дивидендов, виды дивидендов и формы выплаты дивидендов

Дивиденды представляют собой сумму

денег или других активов,

обычно часть прибыли компания распределяет среди своих акционеров.

Когда компания получает прибыль, которая деньги можно использовать двумя способами:

- это могут быть реинвестированы в бизнес (так называемая нераспределенная прибыль), либо

- это могут быть выплачены акционерам в качестве дивидендов.

Каждый Совет директоров организации определяет фактическую сумму дивидендов, которую компания выплатит. Быстрорастущие компании обычно не предлагают дивиденды своим акционерам. потому что вся их прибыль реинвестируется для поддержания высоких темпов роста. На В то же время более зрелые компании могут выплачивать дивиденды, поскольку их быстрый рост замедлился.

Кому Разберемся, как рассчитываются дивиденды, давайте рассмотрим пример ниже:

Пример .Предположим, что у компании 2 миллиона

акций в обращении, и он решает распределить 6 миллионов долларов

акционеров в виде дивидендов. Следовательно, дивиденд должен быть

оплачено

3 доллара США за

доля (6 млн. долларов разделить на 2 миллиона

акции).

долларов разделить на 2 миллиона

акции).

Дивиденды могут иметь следующие формы: платеж

Наличные дивиденды (самые обыкновенные) выплачиваются наличными.

Наличие дивиденды выплачены в форма дополнительных акций компании-эмитента или другие компании (например, его дочерняя компания).Обычно они выплачиваются пропорционально акции, принадлежащие акционерам (например, если акционеру принадлежит 100 акций, то дивиденд в размере 3% увеличит его или ее владение акциями на 3 акции).

Имущество дивиденды выплачены в форма активов компании-эмитента или другой компании, например дочерняя компания.

Также существует два типа дивидендов:

- Дивиденды по простым акциям

- Привилегированная акция

дивиденды (фиксированные дивиденды, которые должны быть выплачены до выплаты любых простых дивидендов).

Привилегированные акционеры имеют «предпочтение» и ранг выше, чем у обычных акционеров в корпоративной ликвидация.

Также три даты применимы при учете дивидендов:

Дата декларации — дата, когда Совет директоров официально разрешает выплату денежных дивидендов или выпуск акций.

Дата записи — дата, когда устанавливается, кто получит дивиденды.

Дата платежа или распределение есть дата выплаты дивидендов акционерам.

2. Представление дивидендов.

Когда совет директоров решает, что прибыль должна быть сохранена, они должны отразить ее на балансе в составе собственного капитала. Фактически, средства, накопленные за счет чистой прибыли, просто остаются нераспределенными. прибыль до того момента, когда совет директоров примет решение о выплате дивидендов.

В то же время, если компания решает заплатить

дивиденды, расходами не считаются:

это распределение прибыли после налогообложения между акционерами.

При рассмотрении понимание влияния дивидендов на финансовую отчетность компании:

- Наличные или имущественные дивиденды уменьшают активы и акционерный капитал компании.

- Наличие дивиденды изменяют только компоненты акционерного капитала и не влияют на общую баланс собственного капитала.

- Дивиденды не влияют на чистую прибыль / убыток компании в отчете о прибылях и убытках.

- г. денежный поток, связанный с денежными дивидендами, отражается в финансировании деятельность по отчету о движении денежных средств.

Узнайте, почему люди присоединяются к нашему

онлайн-курс бухгалтерского учета:

дивидендов противВыкуп акций — Dividend Monk

Выкуп акций — это хорошо или плохо? Ответ, как и следовало ожидать, немного сероват.

Предполагая, что у компании есть определенная сумма денежных средств, которую они хотят вернуть акционерам, они могут сделать это двумя способами: дивиденды и обратный выкуп акций. Выкуп акций (также называемый обратным выкупом акций или обратным выкупом акций), как правило, более гибок для компании, в то время как дивиденды более гибки для акционера.

Выкуп акций (также называемый обратным выкупом акций или обратным выкупом акций), как правило, более гибок для компании, в то время как дивиденды более гибки для акционера.

Обзор

Основной ответ заключается в том, что обратный выкуп акций — это хорошо, когда цена акции недооценена, и не так хорошо, когда цена акции переоценена.Чтобы выразить это в более полезном контексте, если вы в противном случае реинвестировали бы свои дивиденды или инвестировали новый капитал в компанию по текущим ценам на акции, то выкуп акций полезен для вас, потому что компания в основном делает это за вас. Альтернативой является то, что компания могла бы выплатить вам более высокие дивиденды, но вы все равно облагаете эти дивиденды налогом и реинвестируете их в компанию. С другой стороны, если вы не реинвестируете дивиденды или не инвестируете новый капитал в компанию по текущим ценам, то выкуп акций не соответствует вашим текущим прогнозам, и для вас было бы лучше получить более высокие дивиденды.

Еще нужно учитывать то, что когда компания использует деньги для выкупа акций, когда вместо этого она могла бы выплачивать более высокие дивиденды, руководство компании ограничивает ваш контроль и увеличивает свой. Как акционер компании, которая использует обратный выкуп акций, вы должны полагаться на способность руководства решить, подходящее ли время для выкупа акций, тогда как с вашими дивидендами вы имеете полный контроль над этим выбором. Гибкость дивидендов для акционеров велика, потому что она позволяет вам направить поток доходов туда, где, по вашему мнению, есть лучшие инвестиционные возможности в любой момент времени.Выкуп акций лишен такой гибкости.

Три примера

Возможно, лучший способ проиллюстрировать это — привести несколько примеров компаний, возвращающих деньги акционерам.

Chubb Corporation (CB)

Chubb Corporation в настоящее время имеет довольно статичные бизнес-операции, выплачивает дивиденды и имеет очень высокую оценку акций и соотношение P / B. Сейчас это распространено среди компаний по страхованию имущества и от несчастных случаев.

Сейчас это распространено среди компаний по страхованию имущества и от несчастных случаев.

Chubb, как и многие другие страховщики, использует низкий коэффициент P / E в своих интересах, выкупая многие из своих собственных акций.Фактически, он тратит в 2 или 3 раза больше денег на обратный выкуп акций, чем на дивиденды, и это способствует их впечатляющему росту дивидендов. При низком коэффициенте P / E этот дивидендный аристократ получает большую ценность за свои деньги, и я считаю это примером разумного плана обратного выкупа акций. Большая часть доходов инвесторов будет получена за счет дивидендов и обратного выкупа акций. Фактически, в период с 2004 по 2012 год Chubb давал своим инвесторам примерно 10% годовой прибыли (тем самым удваивая их деньги), несмотря на то, что рост доходов в годовом исчислении составлял менее 1%.Это стало возможным, потому что оценка была низкой и весь капитал был передан инвесторам в форме дивидендов или обратной покупки акций.

Costco Wholesale (COST)

Costco Wholesale также выкупила много акций и потратила на них больше денег, чем на дивиденды. К сожалению, с более высоким P / E они не получают очень хорошую стоимость своих акций. Кроме того, за последние несколько лет они выкупили меньше всего акций в 2009 году, когда цена их акций была самой низкой.Таким образом, они делают прямо противоположное тому, что было бы наиболее выгодно для акционеров. В этом случае лучшим вариантом было бы удвоение дивидендов и сокращение выкупа акций.

К сожалению, с более высоким P / E они не получают очень хорошую стоимость своих акций. Кроме того, за последние несколько лет они выкупили меньше всего акций в 2009 году, когда цена их акций была самой низкой.Таким образом, они делают прямо противоположное тому, что было бы наиболее выгодно для акционеров. В этом случае лучшим вариантом было бы удвоение дивидендов и сокращение выкупа акций.

Costco — важный пример, потому что в остальном менеджмент Costco превосходен. Это не пример того, как плохое руководство принимает плохие решения, а скорее пример того, как хорошее руководство принимает посредственные решения. Компания работает очень хорошо с момента своего основания, хорошо относится к своим сотрудникам и клиентам и в целом очень восхищается тем, как она ведет бизнес.Но из хорошего лидера бизнеса не обязательно получается хороший директор по инвестициям. Обратный выкуп акций по плохим ценам — это еще не конец света; это по-прежнему улучшает доходность для акционеров. Но альтернативные издержки велики, так как эти деньги можно было бы лучше использовать.

Последнее, что нужно учитывать, — это конфликт интересов руководителей компаний с ценой их акций. Если генеральный директор заявляет, что акции его компании переоценены, отвечает ли это его интересам и интересам акционеров? Во многом это может быть даже подсознательным эффектом, поскольку я готов поспорить, что большинство руководителей компании рассматривают свою компанию довольно оптимистично.Так что это может быть фактором того, почему даже хорошие менеджеры могут выкупить акции в неподходящее время.

National Presto Industries (NPK)

National Presto — интересный пример. Каждый год NPK выплачивает небольшие регулярные дивиденды и огромные специальные дивиденды. Выплачиваемые ими специальные дивиденды зависят от финансовых результатов за год.

американских голубых фишек, таких как дивидендные аристократы, имеют привычку выплачивать ежеквартальные дивиденды, которые растут каждый год, как часы.Это замечательно по многим причинам, потому что дает отличную психологическую причину для покупки и удержания и поддерживает дисциплинированность руководства. Некоторые из лучших доступных на рынке долгосрочных доходов были получены от этих медленных и устойчивых производителей дивидендов. По этой причине составляются списки, показывающие, какие компании выплачивали последовательно увеличивающиеся дивиденды в течение определенного количества лет. Руководство определенно не хочет разрушать 10, 20 или даже 50-летнюю серию увеличения дивидендов из-за одного неудачного года, если это вообще возможно.Так они остаются острыми.

Некоторые из лучших доступных на рынке долгосрочных доходов были получены от этих медленных и устойчивых производителей дивидендов. По этой причине составляются списки, показывающие, какие компании выплачивали последовательно увеличивающиеся дивиденды в течение определенного количества лет. Руководство определенно не хочет разрушать 10, 20 или даже 50-летнюю серию увеличения дивидендов из-за одного неудачного года, если это вообще возможно.Так они остаются острыми.

Обратной стороной этого является то, что иногда их коэффициенты выплаты дивидендов становятся слишком высокими, потому что они увеличивают свои дивиденды во время рецессии. Или иногда их коэффициенты выплат становятся слишком низкими, потому что они не увеличивают свои дивиденды так быстро, как могли бы при сильном рынке. По сути, этот американский подход приносит в жертву гибкость дивидендов ради огромных нематериальных выгод, таких как долгосрочные перспективы роста дивидендов и психологические выгоды от осознания того, что ваш поток доходов будет увеличиваться с каждым годом.

Эти голубые фишки часто выкупают акции в дополнение к выплате дивидендов. Это позволяет их акционерам оставаться гибкими, даже если они ежегодно выплачивают все более крупные дивиденды. У них есть привычка, как и у Costco, выкупать большую часть акций, когда бизнес идет хорошо, а их цена высока.

NPK этого не делает. Они не выкупают акции, а вместо этого поддерживают гибкость доходности своих акционеров, выплачивая крупные ежегодные специальные дивиденды.

Компаниям, которые выплачивают регулярные дивиденды каждый квартал и увеличивают эти дивиденды каждый год, было бы неплохо рассмотреть возможность ежегодных специальных дивидендов. Они могут отказаться от выкупа некоторых или всех своих акций и вместо этого отправить эти деньги инвесторам со специальными дивидендами на конец года, основанными на результатах за год, при этом их регулярные дивиденды будут расти каждый год.

Заключение

В заключение, обратный выкуп акций — это нормально, когда компания в настоящее время оценена на уровне, на котором вы бы купили акции, и неоптимально в противном случае. Однако даже когда этот первый критерий соблюден, уместно быть немного осторожным в отношении обратного выкупа акций, потому что это отнимает у вас, акционера, некоторый контроль и передает его руководству компании. Так что в долгосрочной перспективе, благодаря высоким ценам и низким ценам, вы должны надеяться, что они примут разумные решения о реинвестировании (а многие компании этого не делают).

Однако даже когда этот первый критерий соблюден, уместно быть немного осторожным в отношении обратного выкупа акций, потому что это отнимает у вас, акционера, некоторый контроль и передает его руководству компании. Так что в долгосрочной перспективе, благодаря высоким ценам и низким ценам, вы должны надеяться, что они примут разумные решения о реинвестировании (а многие компании этого не делают).

Американским компаниям было бы полезно подумать о том, чтобы сделать годовые специальные дивиденды более обычным явлением. Это хороший компромисс между регулярными дивидендами и обратным выкупом акций, поскольку он возвращает акционерам более прямую стоимость, а также сохраняет гибкость годового дивиденда и позволяет им продолжать создавать свои долгосрочные отчеты о постоянном увеличении регулярных дивидендов.

Идеализированный сценарий заключается в том, что компания выплачивает регулярные квартальные дивиденды, которые увеличиваются каждый год, а затем либо выкупает акции, либо выплачивает особые дивиденды в зависимости от рыночных условий их акций. К сожалению, мне почти всегда приходится довольствоваться тем или другим. К счастью, популярная модель, сочетающая дивиденды с обратным выкупом акций, является довольно хорошим компромиссом благодаря сочетанию гибкости, налогового режима и нематериальных выгод. Доходность крупных акционеров, как правило, очень важна для стоимостных инвесторов.

К сожалению, мне почти всегда приходится довольствоваться тем или другим. К счастью, популярная модель, сочетающая дивиденды с обратным выкупом акций, является довольно хорошим компромиссом благодаря сочетанию гибкости, налогового режима и нематериальных выгод. Доходность крупных акционеров, как правило, очень важна для стоимостных инвесторов.

Выкуп акций

-Улучшение налогового режима по сравнению с дивидендами

-Выкуп акций более гибок, чем обычные дивиденды для компании

Регулярные дивиденды

-Важно для тех, кто стремится к текущему доходу

-Дивиденды более гибкие, чем выкуп акций для акционера

-Обеспечивает психологическое преимущество и дисциплину как для акционеров, так и для руководства компании

Специальные дивиденды

— Гибкость как для компании, так и для держателя акций

— Отсутствует привлекательный налоговый режим при выкупе акций

— Недостаток психологического преимущества и дисциплины постоянного увеличения регулярных дивидендов

Полное раскрытие информации:

На момент написания этой статьи я владею акциями CB и NPK, но не COST.

Вы можете увидеть мое портфолио здесь.

Информационный бюллетень по стратегическим дивидендным акциям:

Подпишитесь на бесплатную рассылку по инвестициям в дивиденды, чтобы получать новости рынка, привлекательные цены на акции, ресурсы, советы по инвестированию и эксклюзивные стратегии инвестирования:

Информация об обыкновенных акциях

перейти к содержанию- Личное

- Малый бизнес

- Коммерческий

- Глобальные рынки

- Мировое богатство

- Насчет нас

- Инвесторам

- Больше сайтов

Меню

- Наша компания

- Наша компания

- профиль компании

- совет директоров

- Исполнительная дирекция

- Разнообразие и инклюзивность

- Управление

- Обслуживание клиентов

- Архивы Scotiabank

- Отношения с инвесторами

- Отношения с инвесторами

- Финансовый результат

- Годовой отчет и годовое собрание акционеров

- Информация о запасах

- Инвесторы в акции

- Инвесторы с фиксированным доходом

- События и презентации

- Часто задаваемые вопросы

- Экономика

- Экономика

- Публикации по экономике

- Снимок прогноза

- Наши экономисты

- Ответственность и влияние

- Ответственность и влияние

- Корпоративная ответственность