Регион | Реквизиты счета для размещения в депозит |

| Забайкальский край, Иркутская область, Республика Бурятия, Республика Саха (Якутия) | |

| Нижегородская область, Владимирская область, Кировская область, Республика Мордовия, Республика Марий Эл, Чувашская Республика, Республика Татарстан, Пермский край, Удмуртская Республика | |

| Хабаровский край, Приморский край, Амурская область, Сахалинская область, Еврейская автономная область, Магаданская область, Камчатский край, Чукотский автономный округ | |

| Москва | |

| Самарская область, Ульяновская область, Оренбургская область, Саратовская область, Волгоградская область, Астраханская область, Пензенская область | |

| г. Санкт-Петербург, Ленинградская область, Мурманская область, Калининградская область, Псковская область, Новгородская область, Вологодская область, Архангельская область, Республика Карелия, Республика Коми, Ненецкий автономный округ | |

| Новосибирская область, Томская область, Кемеровская область, Алтайский край, Республика Алтай, Красноярский край, Республика Тыва, Республика Хакасия, Омская область | |

| Московская область, Тверская область, Калужская область, Брянская область, Смоленская область, Тульская область, Ярославская область, Костромская область, Ивановская область, Рязанская область | |

| Ростовская область, Краснодарский край, Республика Адыгея, Ставропольский край, Республика Ингушетия, Республика Северная Осетия – Алания, Кабардино-Балкарская Республика, Республика Дагестан, Карачаево-Черкесская Республика, Республика Калмыкия, Чеченская Республика | |

| Свердловская область, Челябинская область, Курганская область, Республика Башкортостан, Тюменская область, Ханты-Мансийский автономный округ — Югра, Ямало-Ненецкий автономный округ | |

| Воронежская область, Орловская область, Липецкая область, Курская область, Белгородская область, Тамбовская область |

Вклады Топ 20 с самой высокой ставкой до 7.

1% на 2021 год вложить деньги открыть онлайн депозит

1% на 2021 год вложить деньги открыть онлайн депозитКак выгодно вложить деньги?

Какой депозит стоит открыть в банке? Какие шаги надо предпринять, чтобы открыть онлайн? Ответ на этот вопрос вы найдете в разделе «Вклады» на портале Банки.ру. Выгодные в рублях и валютные, изменение процентных ставок, рейтинг банков, страхование — это информация, необходимая каждому клиенту — физическому лицу. Ведь для того, чтобы получить желаемый доход, необходимо правильно выбрать депозит.На нашем сайте данные о ставках обновляются ежедневно. Вы можете получить и сравнить актуальную информацию о видах банковских депозитов: мультивалютные, инвестиционные, пенсионные и т. д.

Не менее важен для многих потребителей и порядок выплаты банком дохода: кого-то интересуют депозиты с ежемесячной выплатой процентов, а кому-то интересно получить все сразу в конце срока. Условия открытия у разных банков могут отличаться. Внимательно изучив все действующие предложения для частных лиц, вы сможете с легкостью определиться, в каком банке открыть.

Также вы узнаете о том, что представляет собой само понятие банковского вклада, какие пункты особенно важны в договоре, как работает система страхования, как получить компенсацию в случае отзыва лицензии у кредитной организации и как выбрать самый лучший, наиболее выгодный срочный вклад с высоким процентом. Сейчас наибольшей популярностью у населения пользуются депозиты в рублях, а не вклады в долларах и евро. Вместе с тем определенная часть граждан предпочитает выбрать мультивалютный депозит и застраховаться от потерь при резком изменении курсов. Все предложения, отображенные на данной странице являются лучшими или выгодными исключительно по мнению экспертов Банки.ру.

Как выбрать выгодный вклад?

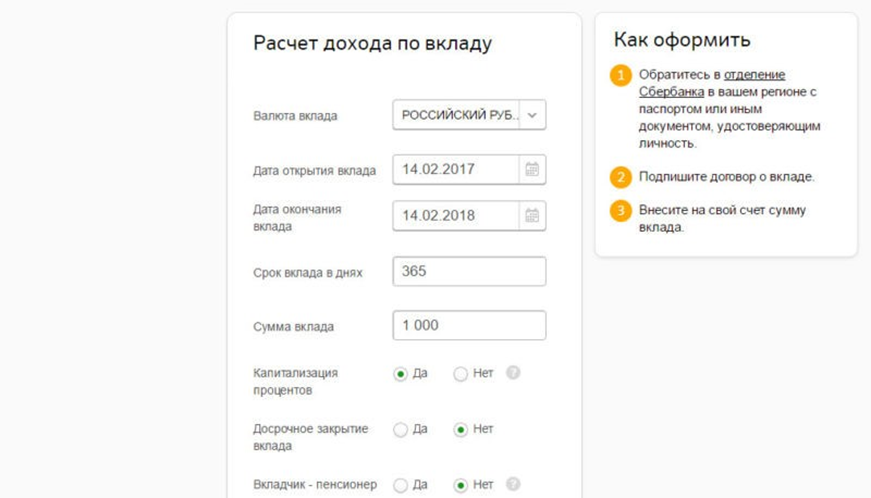

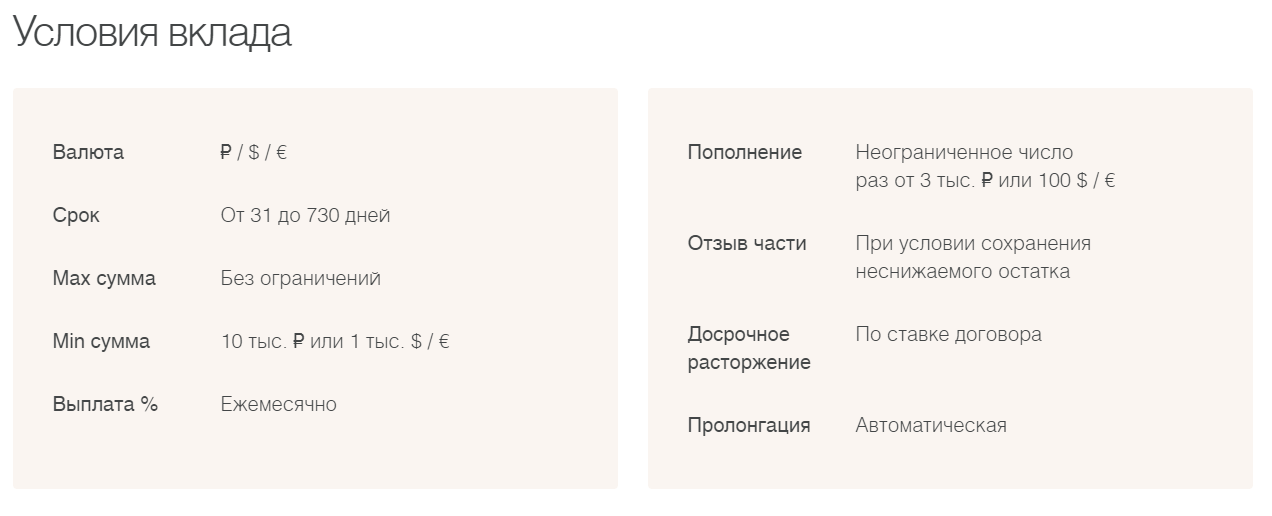

Обратите внимание на параметры:- Капитализация процентов – входит ли в сумму вклада сумма процента, начисленного за предыдущий месяц.

- Пополнение – можно ли вносить на счет дополнительные суммы.

- Выплата процентов – в конце срока или каждый месяц.

Как внести вклад с помощью Банки.ру

- Выбрав среди предложений, самое выгодное вам по нужным параметрам (например: сроку, сумме, капитализации, возможности снятия или пополнения). Вы нажимаете кнопку «Открыть вклад».

- И попадаете на страничку банка или карточку вклада с подробными условиями, где заполняете форму заявки на промокод. Там нужно указать: ФИО, e-mail, телефон, выбрать ближайшее к вам отделение банка и нажать кнопку «Отправить».

- Вам на e-mail приходит промокод, предъявив который вы можете открыть вклад на специальных условиях (банки — партнеры Банки.ру дают нашим пользователям повышенные процентные ставки и более выгодные условия).

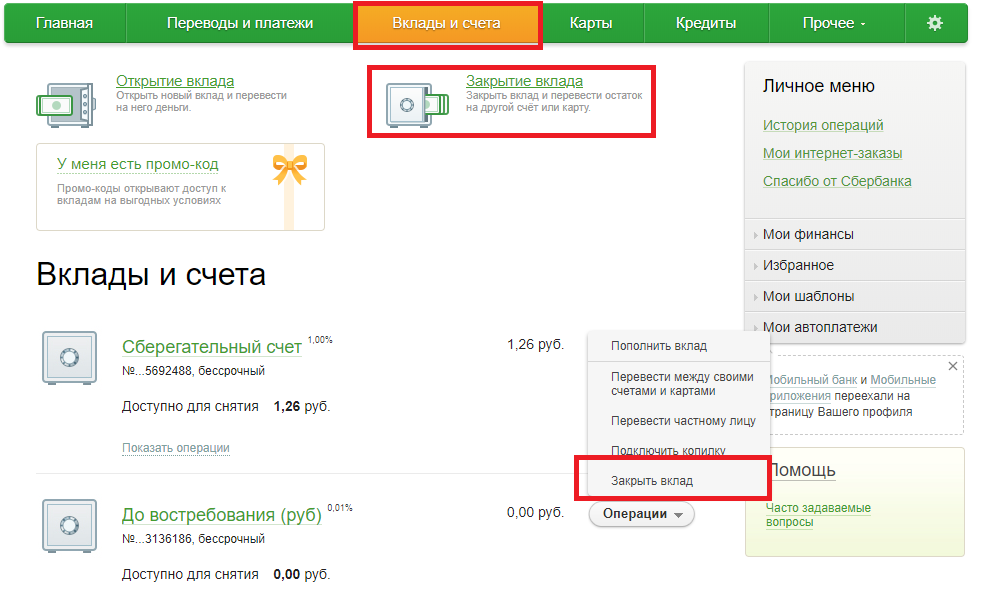

- Если вы являетесь уже клиентом выбранного банка, то можете открыть вклад через свой личный кабинет без посещения офиса, также указав промокод в специальном поле. Если не являетесь клиентом выбранного банка, то используете промокод при посещении офиса и так же открываете вклад на специальных условиях.

Какая самая выгодная ставка по вкладу на 11.06.2021?

Самая выгодная ставка – 7.1% годовых.

Сколько предложений действует на сегодня?

На сайте представлены вклады от 276 крупнейших банков России.

На рынке традиционно лидирует розничный гигант — Сбербанк России. Однако предложения «под высокий процент» существуют у многих кредитных организаций, и вы сможете выбрать банк, наиболее полно отвечающий вашим запросам. Данные на нашем сайте — гарантия того, что вы всегда будете в курсе последних изменений, сможете провести сравнение банковских предложений и разместите свои денежные накопления с максимальной выгодой, выбрав именно тот депозит, который действительно вам необходим.

Пользователи портала Банки.ру из разных регионов России — могут

подобрать выгодные вклады и отправить

заявку на открытие в рублях на специальных условиях. Посмотреть рейтинг предложений от экспертов Банки. ру

ру

Вклады в Альфа-Банке | Банковские вклады в рублях и валюте для физических лиц под высокие проценты в 2020 году

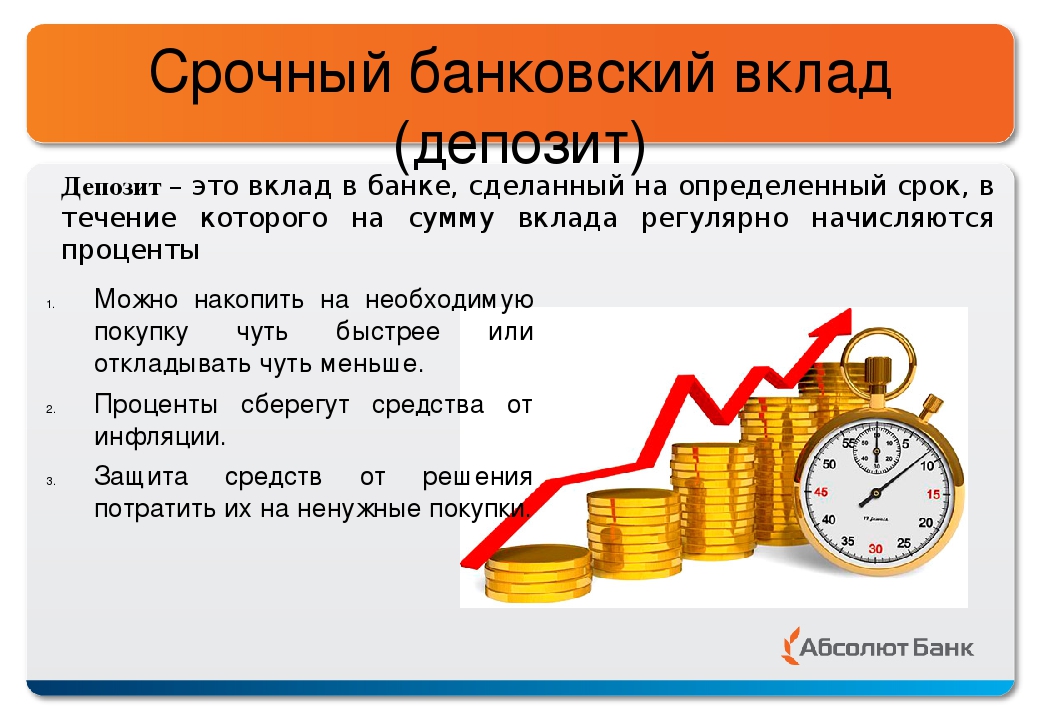

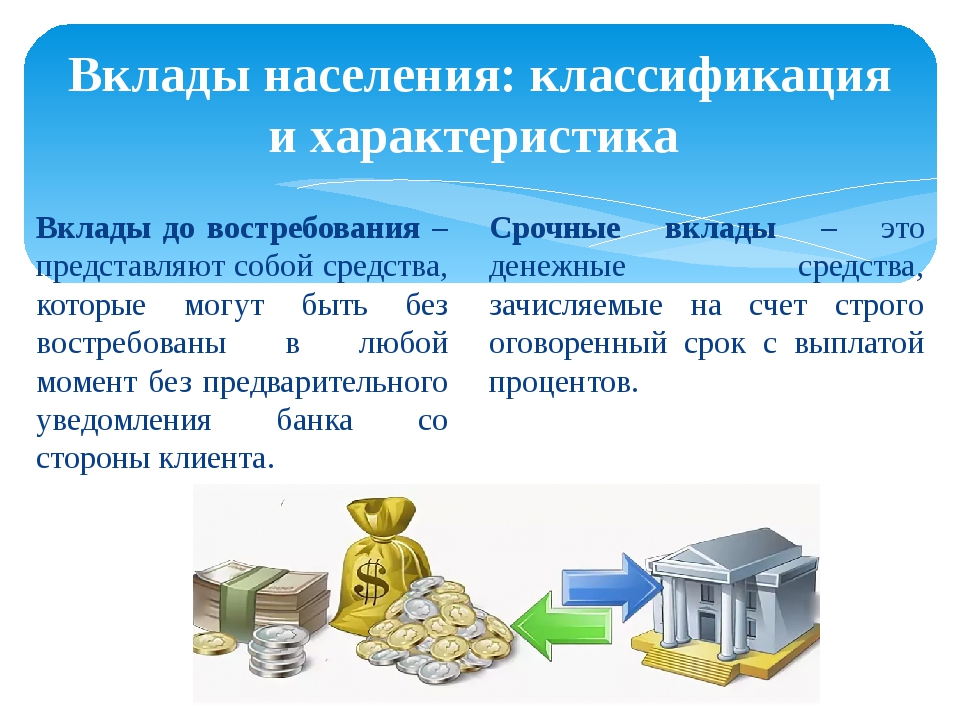

Что такое вклад?

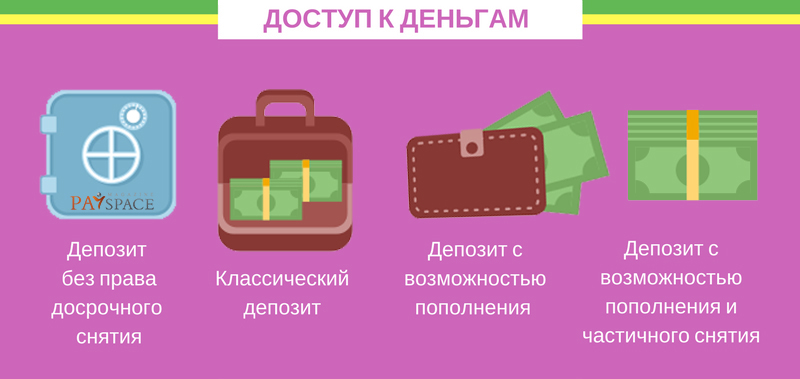

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Как пополнять вклад в банке. Пополнить депозит через банкомат.

Пополнять вклад очень просто. Если ваш депозитный договор предусматривает процедуру пополнения вклада вы можете внести деньги на счет наличными — в отделении банка, банкомате или терминале, а также безналом, через интернет банкинг с другого счета или банковской карты.

Один из распространенных вопросов, который часто задается пользователями сайта Выберу.ру — это как пополнять вклад. Финансовые учреждения предлагают множество способов внесения денег на счет, так что вы сможете подобрать подходящий вам вариант. Пополнение вклада можно провести с использованием наличного и безналичного расчета.

Как внести деньги на вклад наличными

Вы можете использовать наличные, чтобы внести дополнительные средства на ваш вклад. Для этого необходимо воспользоваться ближайшим банкоматом, терминалом или посетить отделение финансового учреждения.

Для этого необходимо воспользоваться ближайшим банкоматом, терминалом или посетить отделение финансового учреждения.

На сайте Выберу.ру представлена удобная карта, позволяющая легко найти ближайший к вам офис банка или его банкомат.

В первую очередь, уточните ваш регион в левом верхнем углу сайта.

Вы также можете указать город непосредственно в поле поиска, открыв интерактивную карту.

Если вам необходимо пополнить депозит в банке, то выберите поиск по отделениям финансовых учреждений и укажите в поисковой строке его название. Также введите подходящий вам адрес.

После этого на карте будет показана выбранная вами улица с интерактивными пиктограммами всех отделений.

Нажав на маркер, вы сможете посмотреть время работы, контактные данные и точный адрес интересующего вас офиса.

Если вы хотите пополнить вклад через банкомат, то необходимо выбрать поиск по ним.

Также вы можете одновременно искать адреса офисов и банкоматов, выбрав в строке поиска пункт «Все».

Безналичное пополнение вклада

Вы также можете внести деньги на вклад, воспользовавшись безналичным расчетом. Финансовые учреждения предлагают следующие способы проведения платежа:

- с другого открытого счета;

- с зарплатного счета;

- переводом;

- через интернет-банкинг, в частности с использованием пластиковой карты.

Безналичный расчет позволяет пополнить депозит на любую необходимую вам сумму не выходя из дома.

Ограничения по пополнению

При выборе депозитной программы, необходимо обратить внимание на условия внесения средств на счет. Банк может ограничить количество пополнений, максимальную или минимальную разовую сумму платежа. Запрет на дополнительные взносы может действовать с самого начала открытия вклада или же вступать в силу, спустя определенный период времени.

Правда и мифы о деньгах в Яндекс Дзен

Подписаться

Статья была полезной?

1 0

КомментироватьРекомендуемые вклады

от 3 месяцев до 2 лет

Срок

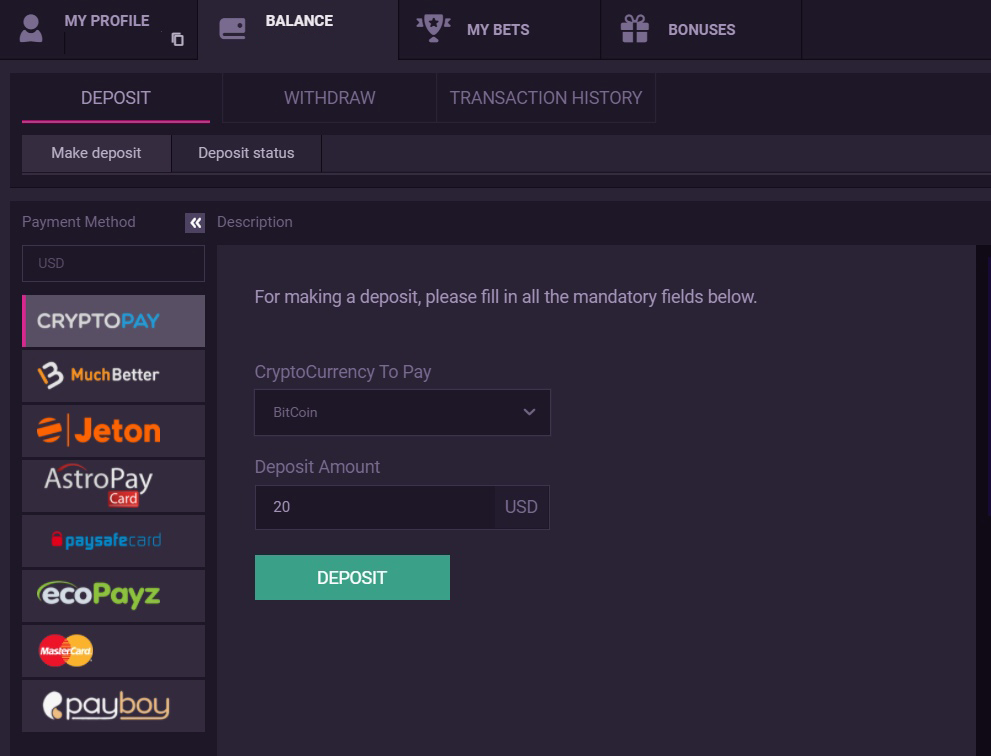

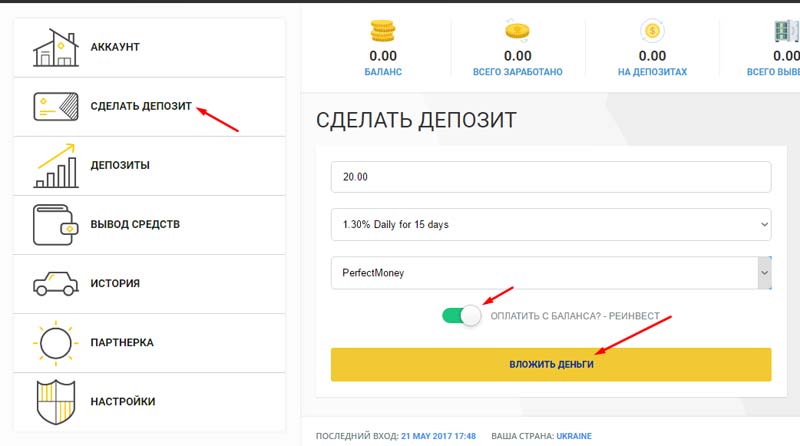

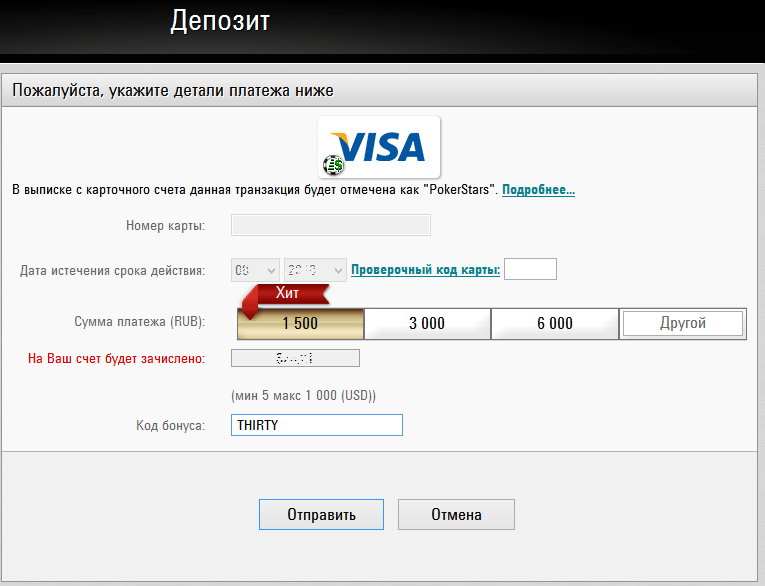

Как сделать депозит при помощи банковской карты?

Для того, чтобы получить возможность пополнять счет при помощи банковской карты, вам необходимо в разделе «Настройки» Личного кабинета загрузить сначала цветную фотографию документа, удостоверяющего вашу личность, а затем цветную фотографию документа, подтверждающего адрес вашего проживания.

После проверки документов опция “Банковская карта” будет доступна в Личном кабинете для депозита.

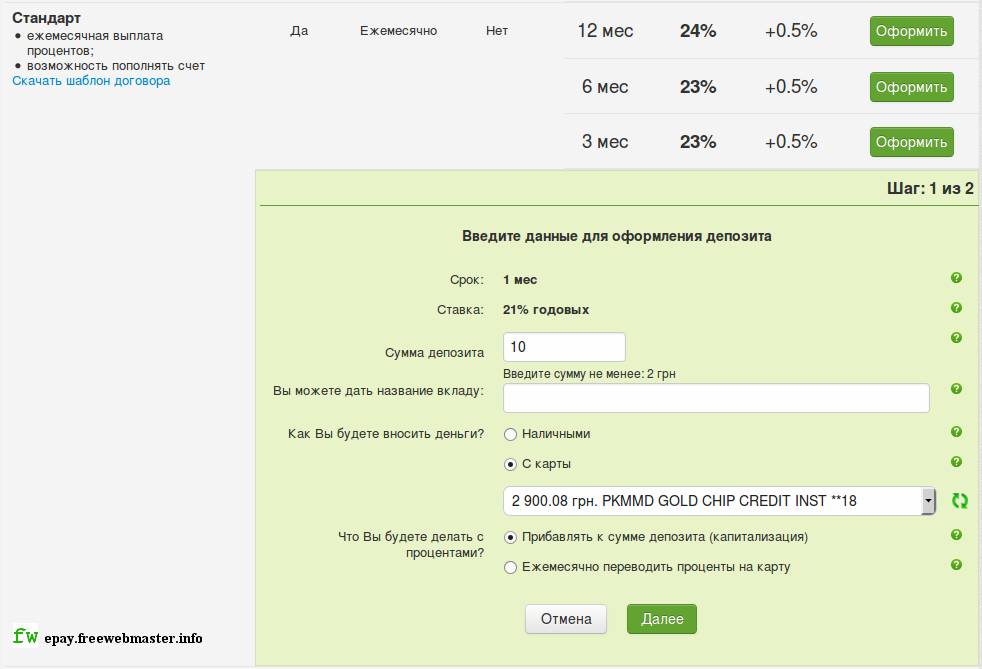

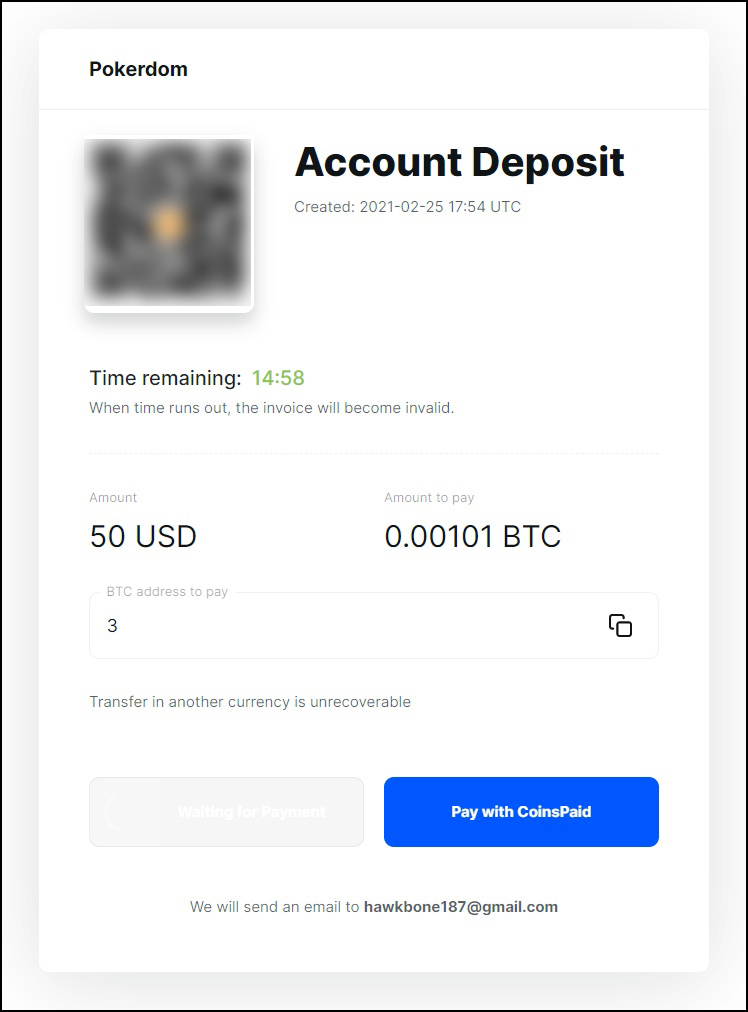

Совершение депозита

Для того, чтобы сделать депозит банковской картой, выполните, пожалуйста, следующие шаги:

1. Авторизуйтесь в Личном кабинете и зайдите в раздел «Пополнение счета».

2. Выберите тип операции «Банковская карта» и счет, на который будет совершен депозит. Укажите валюту и сумму депозита, после чего нажмите кнопку «Пополнить счет».

3. После подтверждения оплаты, в случае совершения депозита с помощью банковской карты в первый раз, ее потребуется авторизовать в системе нашей компании. Необходимо выбрать «Добавить новую карту» и ввести информацию о ней: номер, месяц и год окончания срока действия карты, и три цифры кода безопасности CVV, выбрать предпочитаемую валюту и подтвердить оплату, если карта поддерживает систему “3ds”. В том случае, если карта не поддерживает систему “3ds”, необходимо пройти авторизацию: на карте будут заблокированы средства в размере от 0. 01 до 2.00 единиц в выбранной валюте. Вам необходимо ввести Approval code или Authorization amount. Узнать эти данные можно одним из следующих способов:

01 до 2.00 единиц в выбранной валюте. Вам необходимо ввести Approval code или Authorization amount. Узнать эти данные можно одним из следующих способов:

- SMS — В тексте SMS-уведомления в примечании к платежу вы получите проверочный код (Approval code) или сумму заблокированных средств ( Authorization amount)

- В интернет-банке — Зайдите в личный кабинет онлайн-банка, посмотрите историю вашего счета: в последней транзакции будет указана сумма, заблокированная у вас на счете.

- В техподдержке банка — Вы можете связаться с представителями банка и попросить сообщить точную сумму, заблокированную у вас на счете, к которому привязана карта.

Необходимо обратить внимание, что в некоторых банках подобное удержание средств выглядит как вывод, хотя средства сохраняются на карте держателя. После завершения авторизации карта будет привязана к счету, а сумма авторизации будет разблокирована на карте. Если не подтвердить код, в течение 24 часов бронь аннулируется, и заблокированная сумма вернется на счет.

Если не подтвердить код, в течение 24 часов бронь аннулируется, и заблокированная сумма вернется на счет.

4. В случае, если карта уже привязана к торговому счету, ее необходимо выбрать из списка (отображаются последние четыре цифры номера карты), подтвердить вводом даты окончания срока действия карты и кода CVV2.

5. В случае, если валюта депозита или вывода и валюта торгового счета отличаются, перед проведением платежа произойдет конвертация по текущему курсу Forex. На следующей странице будут показаны параметры конвертации и размер комиссии, необходимо нажать кнопку «Подтвердить оплату».

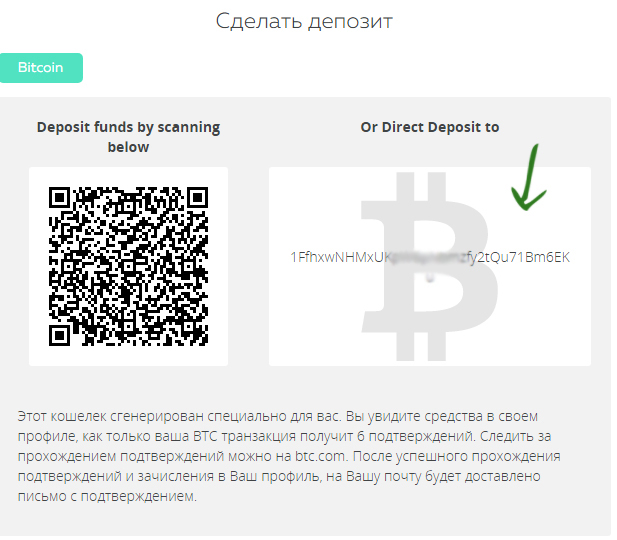

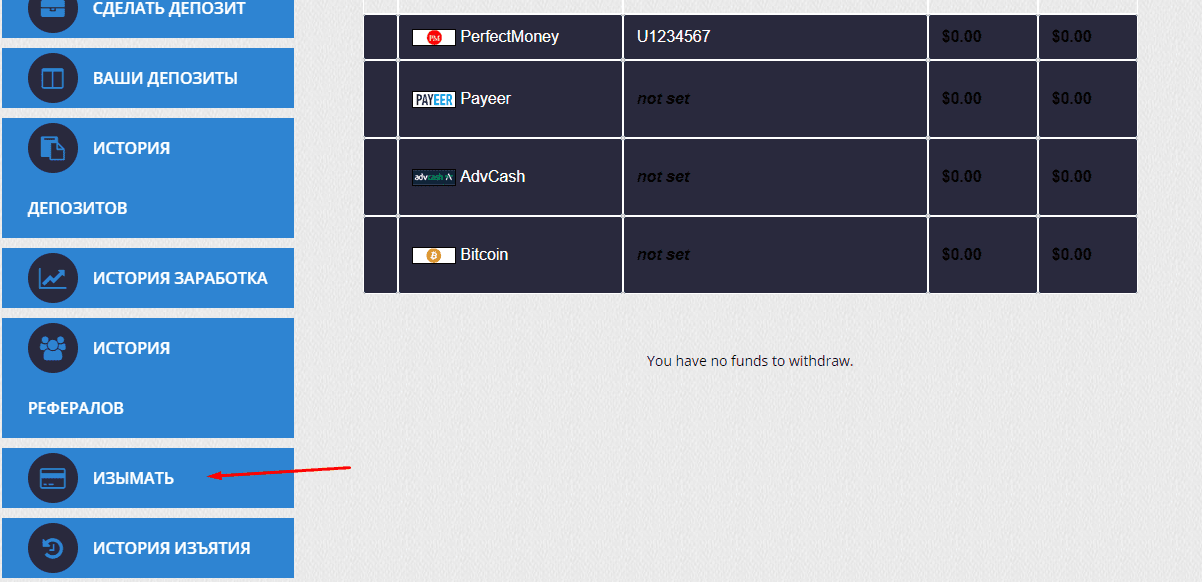

Депозит и вывод средств в фиатной валюте – FTX

FTX поддерживает множество фиатных валют, и их число растет с каждым днем!

Мы стремимся создать на FTX надежные и масштабируемые системы. Поэтому мы можем обеспечить депозит и вывод больших сумм всех официально поддерживаемых нами фиатных валют с низкой комиссией. Список всех поддерживаемых нами фиатных валют можно найти в кошельке; для выполнения транзакций с ними необходимо пройти верификацию по регламенту KYC Уровня 2.

Мы также принимаем депозиты с кредитной карты!

Чтобы внести или вывести средства в фиатной валюте, перейдите на страницу ftx.com/wallet и кликните «ДЕПОЗИТ» («ВЫВОД») напротив названия фиатной валюты (USD, AUD, EUR, GBP, HKD, SGD, CAD, CHF или любой другой валюты, которую вы хотите внести или вывести). Вы увидите все необходимые инструкции. Если инструкциями предписано использовать примечание (memo), вы должны его использовать, иначе депозит не будет зачислен.

Депозиты: общая информация

- Мы не взимаем комиссий за депозиты.

- Имя в вашем банковском счете должно совпадать с вашим именем в FTX.

- Вам необходимо инициировать депозит в своем счете.

- Мы рекомендуем прочитать всю эту статью.

- Депозиты не должны выполняться непосредственно в какой-либо банк-посредник.

- Мы взимаем комиссию только при выводе средств в USD на сумму менее $10 000 — в размере $75; за вывод BRL взимается комиссия 0,3%+R10.

Иных комиссий для всех других валют не предусмотрено.

Иных комиссий для всех других валют не предусмотрено. - Имя в вашем банковском счете должно совпадать с вашим именем в FTX.

- Мы рекомендуем прочитать всю эту статью.

- Убедитесь, что у вас 2 уровень верификации.

- Перепроверьте всю информацию, которую вы предоставляете банку для выполнения этого перевода. Мы не сможем зачислить депозит, если вы не предоставите корректные данные бенефициара и банка-получателя.

- Свяжитесь со своим банком-отправителем, чтобы уточнить комиссии, которые он может взимать, а также уточнить, удобно ли банку выполнять переводы, связанные с криптовалютой. Если у банка есть затруднения, связанные с криптовалютой, но вы попытаетесь сделать такой перевод, это может иметь негативные последствия для вашего банковского счета. FTX не будет нести ответственности в этом отношении.

- Убедитесь, что вы инициировали депозит в кошельке, выбрав «Депозит» напротив валюты, которую вы вносите, и выполнив инструкции.

- Вы должны убедиться, что:

- Имя в вашем банковском счете должно совпадать с вашим именем в FTX. Если имена не совпадают, мы не сможем принять средства и они будут возвращены вам за ваш счет. Мы не принимаем депозиты на ваш счет от посторонних лиц.

- Вам будет необходимо указывать примечание (memo), если это предписано инструкциями. Если вы этого не сделаете, средства не будут зачислены на ваш счет. Если вам не удастся использовать примечание, свяжитесь с нами по адресу [email protected] прежде, чем выполнять перевод.

- Внимательно ознакомьтесь с информацией ниже.

- Убедитесь, что у вас 2 уровень верификации.

- Перепроверьте всю информацию о банке, которую вы предоставляете.

- Свяжитесь со своим банком-получателем или банком-посредником (если применимо), чтобы уточнить комиссии, которые он может взимать, а также уточнить, удобно ли банку выполнять переводы, связанные с криптовалютой.

- Если у банка есть затруднения, связанные с криптовалютой, но вы попытаетесь сделать такой перевод, это может иметь негативные последствия для вашего банковского счета. FTX не будет нести ответственности в этом отношении.

- Внимательно ознакомьтесь с информацией ниже.

Комиссии за депозит

FTX не взимает никаких комиссий за любые переводы, поступающие в любой поддерживаемой валюте любого номинала. Любые комиссии, которые могут взиматься в результате перевода средств на ваш счет, взимаются вашим банком-отправителем или банком-посредником. Мы рекомендуем связаться с вашим банком до осуществления перевода, чтобы уточнить возможные комиссии.

Комиссии за вывод средств

FTX взимает комиссию только за вывод USD и BRL. Эти комиссии не подлежат обсуждению.

- При выводе средств в USD на сумму менее $10 000 взимается комиссия $75. Это комиссия, которую взимает наш банк.

- За вывод BRL взимается комиссия 0,3%+R10.

Нет никаких других комиссий, взимаемых FTX в отношении любых других валют. Любые другие комиссии, которые могут взиматься в результате вывода средств, взимаются вашим банком-отправителем или банком-посредником. Мы рекомендуем связаться с вашим банком до осуществления перевода, чтобы уточнить возможные комиссии.

FTX может обрабатывать банковские переводы только в будние дни (кроме SEN) и только в вечернее время по UTC. Обработка переводов USD может занимать до одного рабочего дня. В редких случаях это может занять больше времени. В это время не включено время перевода; отправка перевода в некоторые страны может занять до одного дня, плюс время, затрачиваемое банками-посредниками на его обработку. FTX не несет ответственности за задержки переводов по вине вашего банка или банков-посредников, которые он использует. Переводы в иностранной валюте (не в долларах США) потенциально могут обрабатываться дольше.

К причинам задержек относятся:

- Отсутствие memo/reference на средства при том, что это предписано в инструкциях

- Использование запрещенных сервисов для перевода средств нам

- Несовпадение имени в FTX с именем в вашем банковском счете. Пожалуйста, обновите ваше имя у нас перед переводом, если это может стать проблемой при переводе

- Не создан депозитный тикет на вашем счете. Без этого мы не знаем, ожидать ли поступления средств на ваш счет.

Чтобы конвертировать другие фиатные валюты в USD, используйте кнопку «КОНВЕРТИРОВАТЬ» рядом с ними в вашем кошельке FTX. Фиатные валюты конвертируются в USD-стейблкоины по актуальному обменному курсу банковского счета OTC. Обратите внимание: для поиска нужной валюты может понадобиться кнопка поиска на странице ftx.com/wallet.

Если у вас есть аккаунт на Silvergate SEN, укажите последние четыре цифры номера вашего аккаунта в сети SEN и название вашего аккаунта в Silvergate. Обратите внимание: для получения/отправки перевода нам нужно установить подключение к Silvergate, что может привести к задержкам при выполнении первой транзакции.

Обратите внимание: для получения/отправки перевода нам нужно установить подключение к Silvergate, что может привести к задержкам при выполнении первой транзакции.

Если у вас есть аккаунт на Signature SIGNET, укажите номер вашего аккаунта и название вашего аккаунта.

Американский банк:

Если вы хотите перевести средства в американский банк, укажите следующую информацию:

Имя юридического лица/имя физического лица

Адрес юридического лица/адрес физического лица

Название банка

Адрес банка

Номер корреспондентского счета

Номер счета

Неамериканский банк:

Если вы хотите перевести средства в банк другой страны (не США), укажите следующую информацию:

Наименование юридического лица/имя физического лица

Адрес юридического лица/адрес физического лица

Название банка

Адрес банка

SWIFT-код банка

Номер счета

________________________________________

Биржа криптовалютных деривативов FTX: https://ftx. com

com

Электронная почта: [email protected]

Группы FTX в Telegram:

English — https://t.me/FTX_Official

Chinese — https://t.me/FTX_Chinese_Official

Vietnamese — https://t.me/FTX_Vietnam_Official

Russian — https://t.me/FTX_Russian_Official

Turkish — https://t.me/FTX_Turkey_official

Taiwanese — https://t.me/FTX_Taiwan_Official

Korea — https://t.me/FTX_Korea_Official

India — https://t.me/FTX_India_Official

Spanish — https://t.me/Ftx_Spanish_Official

Dutch — https://t.me/FTX_Dutch_Official

WeChat — FTX_Official

Blog: https://blog.ftx.com/

Medium: https://medium.com/@ftx

Facebook — https://www.facebook.com/ftx.official/

Twitter- https://twitter.com/FTX_Official

SBF Twitter — https://twitter.com/SBF_Alameda

YouTube — https://www.youtube.com/channel/UC3r0upC_xJ9SvtaCKNUtosA

Экономия на посреднике: как сделать шаг от депозитов к облигациям :: Новости :: РБК Инвестиции

Чем облигация лучше банковского вклада и каковы минусы инвестиций в долговые бумаги. По просьбе РБК Quote в теме разобрался частный инвестор и писатель Александр Силаев

По просьбе РБК Quote в теме разобрался частный инвестор и писатель Александр Силаев

Фото: РБК Quote

Александр Силаев — частный инвестор, трейдер, писатель и журналист. Торгует на бирже с 2010 года. Автор изданной в 2019 году книги «Деньги без дураков». Ведет одноименный блог во «ВКонтакте» об инвестициях и блог о рациональности «Философия без дураков». Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Акции в долгосрочном периоде всегда дают лучшую доходность, чем облигации . Но держать только акции не всегда комфортно — они могут упасть и на 30%, и на 80%. При этом полностью отказываться от акций не нужно. Вопрос, скорее, в том, чем их уравновесить.

Первое, что приходит на ум, — банковский депозит. Но сейчас не о нем. Помимо популярных в России депозитов, есть менее популярные в России облигации.

Депозит — это как бы облигация, только менее доходная, зато более понятная. Так сказать, облигация для чайников. Но сделать один шаг от депозитов к облигациям не так уж сложно. Облигация — тот же самый заем, но без посредника в лице банка. Банк собирает деньги с населения и перезанимает бизнесу и другому населению. Покупая облигацию на бирже, вы занимаете тому же самому бизнесу напрямую и экономите на посреднике.

Из смешного: сами банки, занимающие в виде депозитов, занимают и в виде облигаций. Так вот, их процент по облигациям всегда выше. Например, тот же Сбербанк мог давать когда-то по валютным депозитам 2%, но его еврооблигации в тот же день торговались с доходностью 4%.

Так вот, их процент по облигациям всегда выше. Например, тот же Сбербанк мог давать когда-то по валютным депозитам 2%, но его еврооблигации в тот же день торговались с доходностью 4%.

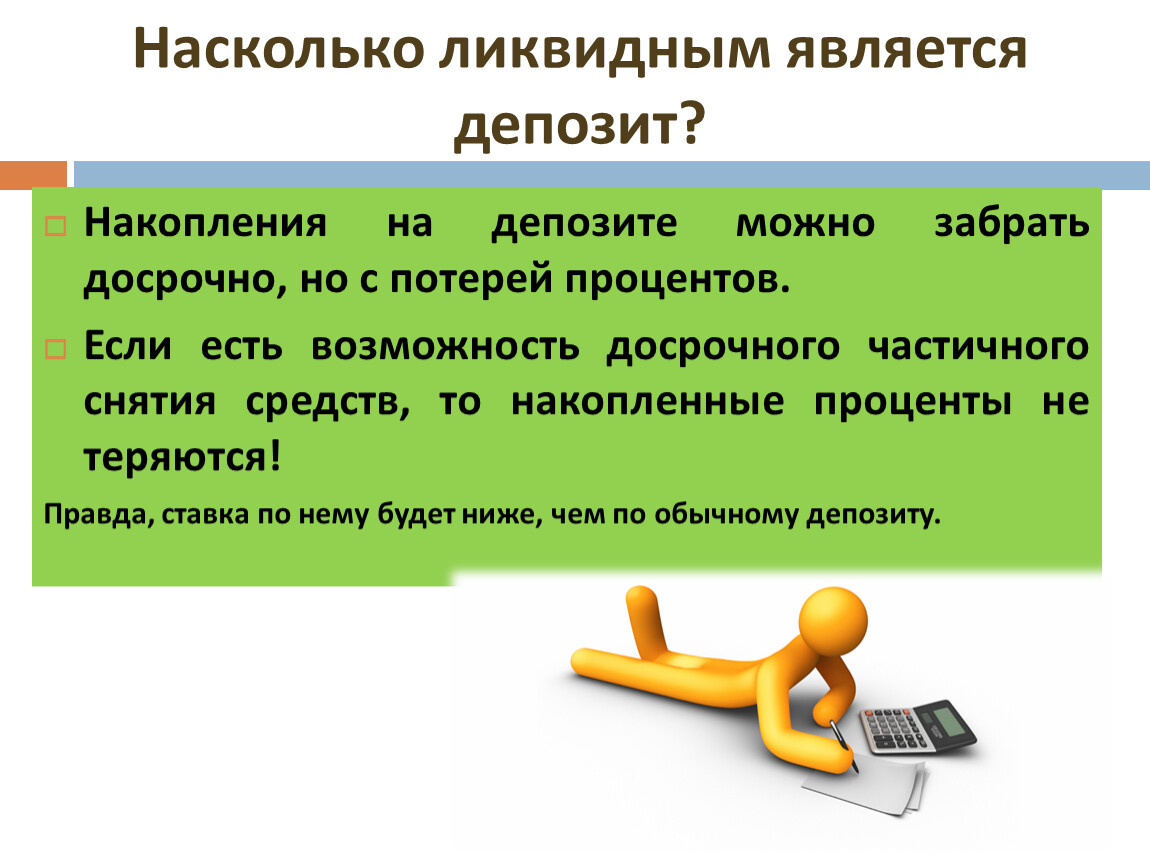

Помимо доходности, второй плюс облигации — ее ликвидность

. Как правило, за досрочное снятие денег с депозита полагается потеря доходности. Есть депозиты, куда можно свободно довносить и (что важнее) свободно выносить средства без потери ставки, но они всегда на 1–2% менее доходны. Облигация же более доходна, но она (если это нормальная ликвидная бумага) — как тот самый вклад, откуда можно взять деньги, не тронув ставку.

Облигация же более доходна, но она (если это нормальная ликвидная бумага) — как тот самый вклад, откуда можно взять деньги, не тронув ставку.

Третья особенность. Средний эмитент биржевых облигаций — более крупная корпорация, чем средний банк. Чем крупнее контора, тем надежнее. Можно вообще ограничиться покупкой только государственных облигаций.

Нюансы и риски

Депозит не может уменьшиться в размере. Облигация — может, если совпадут два обстоятельства: вам нужно ее продать раньше срока и никому не нужно ее купить.

Обычно такое бывает в кризис. Если дождаться дня погашения, вам отдадут последний купон и погасят облигацию по номиналу. Но если не дожидаться (деньги нужны), то вы можете ее продать любому желающему. Но лишь за ту цену, за какую он желает купить. В таком случае стоимость может оказаться сколь угодно ниже номинала.

Другой риск — это риск роста ставок. Например, у облигации номинал ₽1 тыс., и по ней два раза в год выплачивается купон по ₽30 (то есть 6% годовых). Допустим, в стране кризис, рубль падает, инфляция растет, ЦБ поднимает ставку рефинансирования. Следом растут все ставки. И теперь вышеназванные облигации дают не 6% годовых, а 12%.

Допустим, в стране кризис, рубль падает, инфляция растет, ЦБ поднимает ставку рефинансирования. Следом растут все ставки. И теперь вышеназванные облигации дают не 6% годовых, а 12%.

Новые выпуски облигаций также подразумевают купон, также два раза в год, но уже по ₽60. А у вас облигация с купоном по ₽30. И еще вы имели неосторожность, например, купить пятилетние облигации, то есть зафиксировали этот нелепый (как сейчас понимаете) договор на пять лет. Естественная реакция организма: «Давайте продадим плохие старые облигации и купим хорошие новые». Но жизнь жестче. У вас не получится. Плохие облигации по 6% никому не нужны, когда есть хорошие по 12%.

То есть вы не сможете их продать? Сможете, но это будет очень обидно. Рыночная ставка теперь 12%, и все долги одного заемщика рынок приведет к этой ставке. По вашей облигации тоже будет ставка 12%, но вам это не понравится. Она будет торговаться дешевле номинала на столько, на сколько надо, чтобы ставка оказалось 12%. Вот по этой цене вы и сможете ее продать, только незачем: у вас и так 12% доходности, только не на ₽1 тыс. , к сожалению. Рост ставок откусил от самого тела вашей облигации.

, к сожалению. Рост ставок откусил от самого тела вашей облигации.

Нет, вы можете считать, что у вас по-прежнему ₽1 тыс. (через пять лет вам вернут именно столько), но тогда у вас 6% доходности. Или у вас 12%, но тело долга сильно меньше. Математически это будет одно и то же — через пять лет у вас окажется одна и та же сумма, как ее не считай. И эта сумма вам не понравится.

Деньги без дураков: выбирай акции как роботБольше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Подробнее

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.Автор

Александр Силаев специально для РБК Quote

Как и куда вносить наличные (включая онлайн-банки)

Когда у вас есть лишние деньги, лучше всего положить их на банковский счет. Таким образом средства защищены от потери, кражи или повреждения.

Таким образом средства защищены от потери, кражи или повреждения.

Но как лучше всего вносить наличные и какие у вас есть варианты, если вы хотите использовать банковский счет в Интернете или банкомат?

Ваш местный банк

Если у вас есть счет в обычном банке или кредитном союзе, вы можете принести наличные в филиал и сразу же внести депозит.Вы начнете быстро получать проценты, если сделаете вклад в сбережения, и вам не придется платить комиссию за внесение депозита.

Когда вы делаете депозит лично у кассира, средства должны быть доступны более или менее сразу, чтобы вы могли оплачивать счета, переводить деньги на другой счет или совершать покупки с помощью дебетовой карты. Однако банки и кредитные союзы должны по крайней мере до следующего рабочего дня сделать ваш депозит наличными для снятия или использовать эти средства для покрытия ваших чеков и дебетования.Взаимодействие с другими людьми

Льготы кредитному союзу

Надеюсь, у вас поблизости много веток. Если вы ведете банк в кредитном союзе, который является частью общей филиальной сети, вы можете вносить наличные в любом филиале-члене, а не только в домашнем кредитном союзе. Это может облегчить жизнь, если вы путешествуете или переехали после открытия счета.

Если вы ведете банк в кредитном союзе, который является частью общей филиальной сети, вы можете вносить наличные в любом филиале-члене, а не только в домашнем кредитном союзе. Это может облегчить жизнь, если вы путешествуете или переехали после открытия счета.

Депозиты в банкоматах

В настоящее время вы можете вносить наличные в банкоматы с разумной степенью уверенности (что означает, что больше не будет часов банкира).

Как внести депозит в банкомате

Процедура внесения наличных в банкомат варьируется от банка к банку. Сначала убедитесь, что ваш банкомат принимает депозиты. Как правило, вы используете свою дебетовую карту и PIN-код для доступа к своей учетной записи, а затем выбираете, на какой счет вносить депозит. Некоторые банкоматы считывают и считают купюры, когда вы их вставляете, в то время как другие требуют, чтобы вы вложили наличные в конверт (банковский служащий подсчитает сумму позже). Банкомат должен указать, какой метод вы будете использовать. Если банкомат требует конверт, он обычно предоставляется рядом с банкоматом.Заполните конверт, как показано, вставьте наличные, затем запечатайте его и загрузите в автомат. Перед тем, как выйти из банкомата, убедитесь, что автомат внес правильную сумму на правильный счет.

Если банкомат требует конверт, он обычно предоставляется рядом с банкоматом.Заполните конверт, как показано, вставьте наличные, затем запечатайте его и загрузите в автомат. Перед тем, как выйти из банкомата, убедитесь, что автомат внес правильную сумму на правильный счет.

Наличие средств

Депозиты через банкоматы удобны, но средства могут быть недоступны на вашем счете сразу после внесения депозита, даже если вы вносите наличные. Большинство политик (и федеральных законов) разрешают банкам хранить средства на дополнительный день, и такое удержание может длиться дольше, в зависимости от того, кому принадлежит банкомат.Если вам нужны деньги быстро, лучше всего подойдут личные вклады.

Интернет-банки

Если вы пытаетесь внести наличные на счет в онлайн-банке, процесс может быть сложнее, но не невозможен. Получение наличных в онлайн-банке позволяет вам воспользоваться одними из лучших сбережений в стране. Есть несколько методов, которые подойдут:

- Перевод ACH: Самый простой способ — внести наличные на счет в обычном банке или кредитном союзе, а затем перевести средства на свой счет в онлайн-банке.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам может потребоваться заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод.

Этот метод — одна из нескольких причин, по которым стоит держать обычный счет открытым. Электронные переводы выполняются еще быстрее, но вам может потребоваться заплатить комиссию (в среднем от 15,50 до 27,50 долларов США для внутренних переводов в зависимости от банка), чтобы отправить перевод. - Депозиты в банкоматах: Некоторые онлайн-банки принимают депозиты в банкоматах. Обратитесь в свой банк, чтобы узнать, можете ли вы использовать определенную сеть банкоматов, и поищите логотипы сети на банкоматах рядом с вами. Скорее всего, в приложении вашего банка есть инструмент для поиска банкоматов.

- Предоплаченные карты: Если ваш банк не принимает наличные в банкоматах, предоплаченная дебетовая карта может предложить обходной путь. Некоторые предоплаченные дебетовые карты позволяют вносить наличные, и вы можете связать свой предоплаченный счет со своим счетом в онлайн-банке. Это позволяет делать электронные переводы, как если бы вы использовали обычный банк.

Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции.

Ищите предоплаченную карту, которая позволяет вам «пополнять счет наличными» или делать депозиты в торговых точках, таких как Walmart или национальные аптечные сети.Другой подход — использовать дебетовую карту, которую можно пополнить, купив карты пополнения. Вы заплатите наличными за карту пополнения счета, а затем добавите эти средства на свой предоплаченный счет. Прежде чем идти по этому маршруту, узнайте, сколько стоит пополнение вашей карты наличными; комиссия за добавление денег может отпугнуть вас от использования этой опции. - Денежные переводы: Если ваш банк принимает депозиты по почте, вы можете купить денежный перевод за наличные и отправить его в свой банк. Это медленный и обременительный процесс, но это может быть ваш единственный выход.Вам придется платить за каждый денежный перевод (часто около 1 доллара в продуктовых магазинах и магазинах повседневного спроса или 1,25 доллара через USPS) плюс почтовые расходы, поэтому небольшие депозиты могут не окупиться.

- Мобильный депозит: Другой подход — отправить денежный перевод с помощью мобильного депозитного приложения вашего банка. Это сэкономит время на почте, но вам все равно придется физически получать денежный перевод, а некоторые банки не разрешают переводить денежный перевод.

Спросите свой банк, как они обрабатывают денежные переводы (или прочтите ваш депозитный договор), прежде чем пойти и купить один.

Депозитная квитанция

Когда вы вносите наличные в банк или кредитный союз, вам обычно нужно использовать квитанцию о депозите. Это просто листок бумаги, который сообщает кассиру, куда положить деньги. Напишите свое имя и номер счета в квитанции о депозите (квитанции о депозите обычно доступны в холле или на проезжей части). Первая строка с правой стороны бланка депозита обычно обозначается «НАЛИЧНЫМИ», и именно здесь вы должны указать сумму своего депозита.

Не отправлять наличные по почте

Что бы вы ни делали, никогда не отправляйте наличные по почте. Почтовая система США вполне безопасна, но не стоит рисковать. Если ваше письмо потеряно или украдено, вам не повезло. К сожалению, когда деньги пропадают, их невозможно отследить или вернуть.

Почтовая система США вполне безопасна, но не стоит рисковать. Если ваше письмо потеряно или украдено, вам не повезло. К сожалению, когда деньги пропадают, их невозможно отследить или вернуть.

Если вы не можете внести наличные на банковский счет и у вас возникает соблазн воспользоваться почтой, попробуйте вместо этого воспользоваться денежным переводом.

В отличие от наличных денег, денежный перевод может использовать только определенное лицо или компания. Отнесите свои наличные деньги любому издателю денежного перевода, а затем отправьте его по почте в свой банк (вместе с квитанцией о депозите или всем, что ваш банк требует для депозита по почте).Вы сможете отследить денежный перевод и отменить его, если документ утерян или украден. Денежные переводы и марки могут стоить несколько долларов, но это лучше, чем потеря 100% наличных.

Используйте альтернативу наличным деньгам

Если вносить наличные неудобно, постарайтесь использовать их реже. Попросите людей платить вам другим способом: онлайн-платежи, чеки или денежные переводы — распространенные способы получения оплаты.

- PayPal — это хорошо зарекомендовавший себя сервис, предоставляющий бесплатные одноранговые (P2P) платежи.Если у вас еще нет учетной записи PayPal, вы можете легко ее открыть.

- Popmoney и Zelle могут уже быть частью вашего банковского счета. Переводы Zelle могут быть практически мгновенными, и обе компании могут позволить вам переводить деньги бесплатно.Получить деньги или оплатить запрос в Popmoney можно бесплатно. Отправка денег стоит 0,95 доллара.

- Venmo упрощает отправку денег онлайн, иногда бесплатно.При оплате Venmo вместо использования наличных помните, что платежи Venmo часто не могут быть отменены (аналогично платежам наличными).

Что значит внести депозит

Слово «депозит» означает «что-то где-то разместить». С финансовой точки зрения, депозит — это деньги, которые вы положили на хранение в банк или на счет любого другого типа. Когда вы кладете деньги, вы кладете их в банк.

Определение депозита

Когда банки и кредитные союзы ссылаются на депозиты, они имеют в виду деньги на ваших счетах, которые они хранят для вас. Депозиты также могут относиться к другим ценностям, которые они хранят для вас, например, украшениям в сейфе.С помощью финансовых депозитов вы можете получить доступ к этим деньгам позже, потратив их с помощью дебетовой карты, оплатив счета онлайн или сняв их.

Депозиты также могут относиться к другим ценностям, которые они хранят для вас, например, украшениям в сейфе.С помощью финансовых депозитов вы можете получить доступ к этим деньгам позже, потратив их с помощью дебетовой карты, оплатив счета онлайн или сняв их.

Хотя депозит может быть вещью, это также может быть что-то, что вы делаете (или действие). Вы можете внести чек или внести наличные. Вы также можете внести депозит, переведя средства с одного счета на другой.

Примеры и виды вкладов

Вот несколько распространенных примеров депозитов:

Депозит наличными: Если вы возьмете наличные в кассе банка или банкомате и попросите их добавить их на ваш текущий или сберегательный счет, это называется внесением наличных.

Депозитные счета: Банковские счета, которые позволяют вносить и снимать деньги, называются депозитными счетами, и они могут включать в себя текущие, сберегательные счета и счета денежного рынка, а также компакт-диски.

Депозит до востребования: Депозиты на вашем текущем счете обычно доступны «до востребования», поэтому их иногда называют депозитными счетами до востребования (или текущими счетами).

Возможно, вам придется подождать, пока средства будут очищены, прежде чем получить доступ к недавним депозитам.

Депозитный сертификат (CD): CD — это депозит, который вы делаете в банке или кредитном союзе на определенный период времени и на заранее определенную сумму процентов. Когда срок погашения CD истекает, вы получаете обратно свой депозит плюс проценты, которые вы заработали. Компакт-диски также известны как срочные депозитные счета.

Залог: Когда вы снимаете квартиру или пользуетесь определенными услугами, вы вносите залог. Ваш арендодатель или поставщик услуг хранит эти деньги на случай, если вы нанесете ущерб своей аренде или не произведете все необходимые платежи.

Депозит, застрахованный FDIC: Ваши банковские вклады застрахованы правительством США на случай банкротства вашего банка. Большинство банковских вкладов застрахованы на сумму до 250 000 долл. На банк на каждого вкладчика.В кредитных союзах вклады застрахованы NCUSIF, что так же безопасно, как страхование FDIC.

Большинство банковских вкладов застрахованы на сумму до 250 000 долл. На банк на каждого вкладчика.В кредитных союзах вклады застрахованы NCUSIF, что так же безопасно, как страхование FDIC.

Как делать вклады

Вы можете внести средства на свой счет несколькими способами.

Лично

Вы можете зайти в отделение банка и передать наличные или чеки кассиру, который зачислит средства на ваш счет.Для дополнительного удобства вы также можете сделать это в некоторых банкоматах с возможностью внесения депозита. Как правило, вам необходимо использовать филиал или банкомат, которым владеет ваш банк, но члены кредитного союза часто могут использовать другие кредитные союзы для внесения вкладов, если оба кредитных союза участвуют в совместном филиале.

Когда вы вносите наличные или чеки, вам, как правило, необходимо заполнить бланк депозита. Этот лист бумаги сообщает банку, куда положить деньги, и создает запись о транзакции. Вам также необходимо подтвердить любые чеки, подписав обратную сторону и добавив любую необходимую дополнительную информацию.

При использовании банкомата никаких депозитных квитанций или конвертов не требуется, если банкомат оснащен технологией сканирования, позволяющей получить изображение вашего чека. Однако внимательно следуйте инструкциям банкомата — некоторые банкоматы все еще используют депозитные квитанции.

По почте

Если у вас есть бумажные чеки или денежные переводы, подлежащие оплате, вы можете отправить их по почте. Спросите в своем банке, какой адрес использовать для самого быстрого обслуживания, и узнайте о любых других требованиях. Однако не отправляйте наличные по почте.Отправка наличных не является незаконной, но вернуть деньги в случае их утери или кражи невозможно.

Если чек утерян или украден, вы можете запросить остановку платежа по нему или перевыпустить его.

Электронная

Если ваш работодатель платит вам прямым депозитом, эти средства поступают прямо на ваш банковский счет без каких-либо действий с вашей стороны. В некоторых случаях деньги даже можно потратить до того, как традиционные бумажные чеки будут доставлены по почте.

Вы также можете переводить деньги с одного банковского счета на другой в электронном виде, делая депозит на счет-получатель.Если ваш банк использует Zelle для денежных переводов, эти депозиты могут быть доступны немедленно.

Если у вас есть мобильное устройство с камерой, вы можете вносить чеки через приложение своего банка. Для этого вы добавляете несколько деталей и отправляете изображение чека в свой банк.

Доступность средств

Обратите внимание, что вам, возможно, придется подождать, чтобы использовать свои деньги после внесения депозита. В зависимости от того, как вы добавляете средства на свой счет, ваш банк может установить период ожидания, чтобы убедиться, что с депозитом нет проблем, например отклоненный чек.Дольше всего ждут личные чеки; государственные чеки и банковские переводы на ваш счет доступны гораздо быстрее.

Чтобы узнать, сколько вам придется ждать, спросите кассира или представителя службы поддержки о политике доступности средств в вашем банке. В некоторых случаях этот период ожидания может защитить вас.

В некоторых случаях этот период ожидания может защитить вас.

Как внести наличные

Стопка из 20-долларовых банкнот с иллюстративным чеком Министерства финансов США для иллюстрации стимулирования коронавируса … [+] платеж на белом фоне

gettyПока мы движемся к безналичному обществу, мы еще не достигли этого, и иногда вы все равно получаете наличные, которые нужно внести.

Если вы новичок в банковском деле, знать, что делать, может быть немного неприятно. Что делать, если у вас есть счет только в онлайн-банке? Что делать, если у вас нет доступа к местному отделению? Или отделение закрыто — безопасно ли вносить наличные в банкомат?

Не беспокойтесь — это просто.

Как внести наличные в местный банк Когда-то это был самый простой и самый простой способ внести наличные. Но поскольку пандемия коронавируса остановила экономику в начале 2020 года, а многие предприятия остаются либо закрытыми, либо работают по сокращенному графику, все стало так просто, как раньше. Это включает в себя внесение наличных, поскольку многие банки либо работают в ограниченное время, либо принимают клиентов только по предварительной записи.

Это включает в себя внесение наличных, поскольку многие банки либо работают в ограниченное время, либо принимают клиентов только по предварительной записи.

Но если ваш банк открыт и вы можете вносить наличные по своему желанию, у вас будет главное преимущество в том, что внесенные средства будут сразу же доступны для использования на вашем счете. Основное преимущество внесения наличных на свой банковский счет заключается в том, что они доступны сразу же.

Есть потенциально еще большая выгода, если вы хотите внести наличные в кредитный союз.

Многие кредитные союзы участвуют в совместной сети филиалов. По сути, это означает, что вы можете делать депозиты в филиалах участвующих кредитных союзов в сети.

Это важная особенность, поскольку кредитные союзы обычно меньше и более локализованы, чем крупные банковские организации. Но через сеть филиалов совместного использования денежных средств можно делать вклады в тысячах филиалов кредитных союзов по всей стране. Это даст вашему кредитному союзу географический охват, схожий с географическим охватом крупных банков.

Это даст вашему кредитному союзу географический охват, схожий с географическим охватом крупных банков.

Вне зависимости от того, вносите ли вы наличные деньги на счет в банке или кредитном союзе, обычно вам понадобится талон на депозит. Это простой лист бумаги, который гарантирует, что деньги будут зачислены на правильный счет — ваш счет. На заранее распечатанном депозитном билете должны быть указаны ваше имя и номер счета. Однако кредитные союзы обычно позволяют вам вносить наличные, просто предоставив подтверждение вашего членского номера — депозитный билет не требуется.

Никогда не отправляйте наличные по почте!

getty Никогда не отправляйте наличные по почте!Хотя это может показаться удобным, особенно если ваш банк или кредитный союз работает в ограниченное время, никогда не отправляйте депозит наличными в свое финансовое учреждение по почте.

Когда-либо.

В реальном мире почта теряется. (возможно, в этом году даже больше!)

(возможно, в этом году даже больше!)

Это может быть даже более вероятно, если конверт толстый, потому что он намекает на то, что он может быть загружен наличными. Такие конверты могут исчезнуть (очень маловероятно, но все же возможно).

Но самая большая проблема с отправкой наличных по почте заключается в том, что если они исчезнут из-за неправильного направления почтовым отделением или в результате кражи, их нельзя будет заменить. Хотя можно застраховать содержимое конверта через почтовое отделение, эта страховка будет стоить слишком дорого, чтобы иметь смысл.

Депозиты наличными в банкоматеЕсли ваш филиал закрыт или вы не хотите стоять в очереди, вы можете внести наличные в банкомат. Внесение денежных вкладов через банкоматы — это наиболее близкий вам вариант внесения наличных денег непосредственно в самом банке.

Более того, у большинства банков и кредитных союзов гораздо больше банкоматов, чем у физических банковских отделений. Многие также участвуют в крупных национальных сетях, которые предоставляют десятки тысяч банкоматов по всей стране и, как правило, бесплатно.

Многие также участвуют в крупных национальных сетях, которые предоставляют десятки тысяч банкоматов по всей стране и, как правило, бесплатно.

И, конечно же, самым большим преимуществом банкоматов является то, что они «открыты» постоянно. Вы можете внести депозит в любое время, так как вы не ограничены обычными часами банкира.

Процесс внесения наличных через банкомат во многом зависит от вашего банка или кредитного союза. Хотя этот процесс довольно похож в разных финансовых учреждениях, есть определенные различия.

В большинстве финансовых учреждений для доступа к аккаунту вам потребуется дебетовая карта и личный идентификационный номер.После того, как вам будет предоставлен доступ к счету в банкомате, вам нужно будет выбрать, на какой именно счет вы хотите зачислить средства. Обычно это ваш текущий или сберегательный счет, но могут быть доступны и другие варианты. После того, как вы выбрали целевой аккаунт, вам нужно будет ввести конкретную сумму вашего депозита.

— ваш друг, если вы не можете добраться до отделения.

getty Внесение в банкоматах конвертомБанкомат может потребовать внести наличные в конверт, который вы вставляете в прорезь для депозита.В этом случае от вас могут потребовать заполнить определенную информацию на конверте, включая номер вашего счета и сумму депонируемых денежных средств.

Но перед тем, как положить конверт в отсек для депозита, убедитесь, что он запечатан. Известно, что незапечатанные конверты приводят к измельчению наличных денег, что может быть огромной проблемой.

Другие банкоматы могут потребовать от вас отправить наличные напрямую, так как банкомат может считывать и подсчитывать валюту, которую вы вносите.Но прежде чем завершить транзакцию, убедитесь, что сумма наличных, подсчитанная банкоматом, совпадает с внесенной вами. Существует по крайней мере малая вероятность того, что два счета могут быть склеены и посчитаны как один, или счет может быть неправильно прочитан.

В случае несоответствия необходимо связаться с владельцем банкомата. Но вам потребуется записать конкретный банкомат, в котором возникла проблема, а также приблизительное время, фактическую сумму депозита и сумму, зачисленную банкоматом.Это может занять несколько дней, и проблема не обязательно будет решена в вашу пользу.

Проверьте доступность средств в банке и у владельца банкоматаНесмотря на то, что наличные, внесенные в банкомат, являются наличными, это не совсем то же самое, что внесение депозита в самом отделении банка. Поскольку денежные средства, внесенные в банкомат, действительно попадают на ваш счет с задержкой, ваш банк или кредитный союз может иметь ограниченное количество средств для наличных, внесенных в банкоматы.

Лично я предпочитаю банкоматы в отделениях банка по этой причине.

В отличие от внесения депозита наличными в кассе отделения, вашему финансовому учреждению может потребоваться один или два дня, чтобы депозит наличными через банкомат стал доступен на вашем счете.

Но может также быть ограничение, установленное владельцем банкомата. Поскольку многие финансовые учреждения теперь участвуют в сетях банкоматов, банкомат часто принадлежит другому учреждению. У этого учреждения может быть своя собственная политика доступности средств.Он должен быть доступен в банкомате, в котором вы делаете депозит, и вам может потребоваться добавить это время в дополнение к временному лимиту доступности средств, установленному вашим банком или кредитным союзом.

Онлайн-банкинг может затруднить внесение наличных, но есть обходные пути.

getty Внесение наличных денег в интернет-банкВот где жизнь становится немного сложнее.

Если у вас есть онлайн-банк и вы хотите внести депозит наличными, узнайте, принимает ли ваш банк вообще наличные депозиты (многие из них не принимают).

Мои основные банковские операции осуществляются в Ally Bank, и они не принимают депозиты наличными. Если вы отправите наличные, они позвонят вам, чтобы обсудить, а затем отправят вам обратно. Если вы сделаете это слишком много раз, они могут закрыть вашу учетную запись.

Если вы отправите наличные, они позвонят вам, чтобы обсудить, а затем отправят вам обратно. Если вы сделаете это слишком много раз, они могут закрыть вашу учетную запись.

Но даже среди онлайн-банков, которые тем или иным способом принимают наличные, этот процесс займет больше времени, чем для традиционного банка с обычными отделениями.

Интернет-банки принимают депозиты наличными различными способами.

Внесение наличных через банкомат

Отсутствие филиальной сети не обязательно является недостатком для онлайн-банков. Многие участвуют в очень крупных сетях банкоматов, что позволяет им принимать наличные в местных банкоматах. Возможно, вы не сможете отправить им наличные по почте, но вы можете использовать банкомат для их отправки.

Но, как и в случае внесения депозитов через банкоматы в традиционных банках и кредитных союзах, вам необходимо ознакомиться с рекомендуемым вашим учреждением процессом внесения наличных, а также с политикой доступности средств.

Внесите наличные локально, затем переведите средства

Если ваш интернет-банк вообще не принимает наличные, вам придется положить их в местный банк, а затем перевести их через процесс ACH.

Как правило, стандартный перевод, который осуществляется бесплатно, занимает несколько рабочих дней. Однако большинство финансовых учреждений предлагают возможность мгновенного перевода, хотя это может стоить вам несколько долларов.

Использование предоплаченных дебетовых карт в качестве временного решения

Для внесения наличных средств можно использовать предоплаченные дебетовые карты.Многие предоплаченные дебетовые карты принимают депозиты наличными, часто через сторонние сети, доступные в обычных торговых точках, которые доступны повсюду. Розничные магазины обычно включают Walmart WMT , продуктовые магазины, магазины 7-Eleven и крупные аптечные сети.

Привязав предоплаченную дебетовую карту к своему счету в онлайн-банке, вы сможете вносить наличные на карту, а затем осуществлять электронный перевод с карты на свой счет в онлайн-банке.

У использования метода предоплаченной дебетовой карты есть два недостатка.Во-первых, вы заплатите комиссию за «загрузку наличных» вашей предоплаченной дебетовой карты. Сети приема наличных денег обычно взимают с вас несколько долларов только за пополнение вашей карты.

Второй недостаток — время обработки. В зависимости от предоплаченной дебетовой карты получение наличных может занять несколько дней.

Покупка денежных переводов и использование мобильных депозитов

Это еще один обходной путь, который можно использовать для перевода наличных денег на банковский счет в Интернете. Если онлайн-банк принимает депозиты по почте для мобильных, вы можете использовать денежный перевод вместо чека.

По сути, вы покупаете денежный перевод на сумму наличных, которую необходимо внести. Хотя их можно купить во многих торговых точках, наиболее распространенным источником является почтовое отделение США. Там вы можете приобрести денежные переводы на сумму до 1000 долларов и по цене от 1,25 до 1,75 доллара.

Затем вы можете отправить депозит по почте в свой онлайн-банк или использовать мобильное приложение банка, чтобы сделать мобильный депозит. Для этого достаточно сделать снимок денежного перевода и загрузить его на свой банковский счет.Но убедитесь, что ваш онлайн-банк распознает мобильные переводы денежных переводов так же, как и чеки.

Еще раз, вам также следует знать о наличии у фонда мобильных депозитов.

Последние мыслиЕсли вам становится все труднее вносить наличные, важно минимизировать частоту получения наличных.

Если у вас есть люди, которые платят вам часто, рассмотрите альтернативный способ оплаты. PayPal — одна из самых популярных платформ для одноранговых платежей, но существует множество альтернатив PayPal, включая Venmo и Zelle.Используйте их, и вам не придется иметь дело с наличными!

Как внести наличные в банкомат

Вам не нужно посещать кассира в филиале банка, чтобы получить свои счета и чеки, куда им нужно. Если вы вносите наличные в банкомат, вы можете избавиться от хлопот по работе в рабочее время банка.

Если вы вносите наличные в банкомат, вы можете избавиться от хлопот по работе в рабочее время банка.

Вот наше простое руководство по использованию банкомата для перевода денег на ваш банковский счет.

Вот как внести наличные в банкомат

1. Подтвердите, можете ли вы вносить деньги в конкретный банкомат.Хотя многие банковские банкоматы позволяют снимать средства у неклиентов (часто за плату), вам, как правило, придется использовать банкомат своего собственного банка для внесения депозитов. Скорее всего, у вашего банка есть карта подходящих банкоматов поблизости на своем веб-сайте.

2. Если у вас есть чеки для депозита, подготовьте их, подписав обратную сторону. Вы же не хотите задерживать очередь у банкомата, выкапывая ручку для подписи чека. Если вы вкладываете только чеки, посмотрите, предлагает ли ваш банк бесплатный мобильный чек, который позволяет использовать смартфон для внесения чеков из любого места, чтобы вам не приходилось стоять в очереди к автомату.

3. Вставьте дебетовую карту или карту банкомата в устройство для чтения карт и введите свой PIN-код. Этот шаг безопасности действует как пароль для доступа к вашим средствам.

4. Сообщите банкомату, на какой счет вы хотите внести наличные или чеки. Если у вас есть несколько текущих и / или сберегательных счетов, банкомат спросит, куда вы хотите отправить наличные.

5. Если банкомат не требует конверта, сложите вместе свои банкноты и / или чеки и вставьте их. Большинство современных банкоматов крупных банков оснащены технологией сканирования, которая позволяет различать счета и чеки и определять общую сумму денег, которую вы кладете на счет.Многие крупные банки позволяют вставлять одновременно десятки счетов и чеков; нет необходимости подавать их по отдельности или заполнять квитанцию. Банкомат попросит вас вставить стопку банкнот и чеков, которые вы хотите внести, в соответствующий слот.

6. Если банкомат действительно использует конверты, положите свои счета и / или чеки внутрь и вставьте конверт. В наши дни вам будет сложно найти банкомат, который использует конверты для депозитов, но если вы это сделаете, вам придется положить внутрь счета и / или чеки, запечатать конверт, написать сумму на конверте и вручную введите сумму, которую вы вносите в банкомат.Средства станут доступны в течение нескольких рабочих дней, так как банк должен подтвердить сумму депозита.

В наши дни вам будет сложно найти банкомат, который использует конверты для депозитов, но если вы это сделаете, вам придется положить внутрь счета и / или чеки, запечатать конверт, написать сумму на конверте и вручную введите сумму, которую вы вносите в банкомат.Средства станут доступны в течение нескольких рабочих дней, так как банк должен подтвердить сумму депозита.

7. Проверьте свой депозит в автомате. Последний шаг перед тем, как вы закончите работу в банкомате, — это убедиться, что он зарегистрировал правильную сумму депозита на правильный счет. Банкомат отобразит сообщение с вопросом, верна ли общая сумма депозита; вы должны подтвердить его, прежде чем средства будут переведены на ваш счет.

8. Подождите, пока ваш депозит будет очищен. Мгновенный доступ к вашим наличным деньгам становится нормой, но если у вашего банка есть период ожидания, следите за своими счетами в течение следующих нескольких дней, чтобы убедиться, что вся сумма депозита поступает.

SavingsCash ManagementCDCheckingMoney MarketAxos Bank® High Yield Savings

Discover Bank Online Savings

APY0,40% Рекламируемый сберегательный счет в Интернете APY актуален на 02/12/2021

По всей стране Мои сбережения

APY 0,20% Заработайте до 0,30 % APY с My Savings, когда вы открываете счет My Checking и настраиваете прямой депозит в размере 1000 долларов США. Вы по-прежнему можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Вы по-прежнему можете зарабатывать 0,20% APY с учетной записью My Savings, если вы не готовы к учетной записи My Checking.

Депозиты застрахованы FDIC

Сберегательный счет Varo

Мин.баланс для APY$ 0,01

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

Эти денежные счета объединяют в одном продукте услуги и функции, аналогичные чековым, сберегательным и / или инвестиционным счетам. Счета управления денежными средствами обычно предлагаются небанковскими финансовыми учреждениями.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

CD (депозитный сертификат) — это тип сберегательного счета с фиксированной процентной ставкой и сроком, который обычно имеет более высокие процентные ставки, чем обычные сберегательные счета.

Текущие счета используются для ежедневного внесения и снятия наличных.

Текущие счета используются для ежедневного внесения и снятия наличных.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Платежи по счетам денежного рынка аналогичны сберегательным счетам и имеют некоторые функции проверки.

Откройте для себя банковский счет денежного рынка

Axos Bank® High Yield Money Market

Как внести деньги в онлайн-банк

Если вы хотите внести наличные на банковский счет, доступный только в Интернете, который становится все более популярным, благодаря их высоким показателям — у вас могут быть дополнительные обручи, через которые нужно прыгнуть. Многие онлайн-банки участвуют в общих сетях банкоматов, таких как Allpoint, что позволяет клиентам вносить наличные без дополнительных комиссий. Другие варианты могут заключаться в том, чтобы внести наличные на традиционный банковский счет, если он у вас есть, а затем перевести их в электронном виде на свой онлайн-банковский счет; или купите денежный перевод и внесите его в мобильное приложение онлайн-банка.

Текущие счета — Банковское дело

Зачем открывать текущий счет?

- Сохраняет ваши деньги в безопасности

- Легко вносить / снимать наличные

- Удобная оплата / покупка счетов

- Помогает вам отслеживать расходы

- Проверка без или недорого

Текущий счет предлагает безопасный и удобный способ управления ваши деньги, в том числе внесение платежей. С вашей учетной записью вы можете получить доступ к чекам и дебетовой карте.Ваше финансовое учреждение обычно предоставляет вам чеки при открытии текущего счета. Вы можете заказать дополнительные чеки, когда они вам понадобятся, обычно за определенную плату.

Чеки — это бумажные бланки, которые люди используют для перевода денег из одного места в другое. Чек — это письменное распоряжение, которое предписывает банку выплатить определенную сумму денег с определенного текущего счета определенному физическому или юридическому лицу, например магазину. Если у вас есть чеки, вам не нужно носить с собой большие суммы наличных денег.

Если у вас есть чеки, вам не нужно носить с собой большие суммы наличных денег.

Вы также можете подать заявление на получение дебетовой карты при открытии текущего счета. Ваша дебетовая карта обеспечивает безопасный и удобный способ получать наличные, переводить средства, делать вклады и управлять своими деньгами. С помощью чеков и дебетовой карты вы можете совершать покупки и платежи, в том числе через Интернет и по телефону. Дебетовая карта позволяет получать наличные и управлять деньгами в банкоматах с помощью физической карты или цифрового кошелька. С вас может взиматься комиссия, если вы используете зарубежный банкомат или банкомат другого банка.

Каждый раз, когда вы выписываете чек или используете дебетовую карту, вы записываете, сколько и где вы потратили. Это поможет вам уделять больше внимания тому, что вы покупаете, сколько вы тратите, и не тратить больше, чем планировали.

как открыть текущий счет

Перед тем, как пойти в банк, подумайте, что вам нужно взять с собой. Имейте в виду, что разные банки предъявляют разные требования к открытию текущего счета, в том числе требования к минимальному возрасту для открытия собственных счетов.Когда вы открываете текущий счет, банку необходимо будет подтвердить вашу личность. Возможно, вам потребуется принести одно или несколько документов, удостоверяющих личность, вместе с деньгами для вашего первоначального депозита. Будьте готовы, заранее спросив в своем банке, требуется ли минимальный начальный депозит.

Имейте в виду, что разные банки предъявляют разные требования к открытию текущего счета, в том числе требования к минимальному возрасту для открытия собственных счетов.Когда вы открываете текущий счет, банку необходимо будет подтвердить вашу личность. Возможно, вам потребуется принести одно или несколько документов, удостоверяющих личность, вместе с деньгами для вашего первоначального депозита. Будьте готовы, заранее спросив в своем банке, требуется ли минимальный начальный депозит.

Спросите в своем банке, какие формы удостоверений личности они принимают, например:

- Водительское удостоверение или удостоверение личности штата

- Паспорт

- Военный билет США

- Регистрационная карточка иностранца

- Консульская карточка Matricula

- Если вы находитесь в военные, У.S. военный билет (карта CAC)

- Если вы военный иждивенец, военный иждивенец США ID

Родитель или опекун должен сопровождать человека младше 18 лет (19 в Небраске) и обычно должен иметь две формы действующего удостоверения личности для лицо моложе 18 лет.

Спросите в своем банке, какие формы удостоверения личности они принимают для лиц младше 18 лет, например:

- Свидетельство о рождении

- Запись о вакцинации

- Студенческий билет

- Карточка социального обеспечения

части чек

Следуйте номерам в этом примере проверки, чтобы изучить части чека:

1.Дата

Здесь вы пишете сегодняшнюю дату.

2. Оплатите заказ по номеру

Здесь вы указываете имя человека или компании, которые будут получать деньги. Если вы снимаете деньги для себя, вы можете выписать чек себе или «Наличными» здесь.

3. Поле для числовой суммы

В этом поле указывается сумма чека.

4. Записанная сумма

В этой строке прописью написана сумма. Вы начинаете с левого края линии, а когда закончите, проведете линию через оставшееся пустое пространство, пока не дойдете до слова «Доллары. Эта практика помогает защитить себя от любого изменения стоимости чека.

Эта практика помогает защитить себя от любого изменения стоимости чека.

5. «Для» или памятка

Чтобы описать, что вы купили, или причину, по которой вы выписали чек.

6. Строка для подписи

Ваша подпись должна быть последней, которую вы заполняете. Он дает банку разрешение или авторизацию на выдачу денег получателю.

7. Номер учетной записи

Это 10-значный номер учетной записи, уникальный для вашей учетной записи. Это сообщает банку, с какого счета поступают деньги.

8. Маршрутный номер

Это банковский маршрутный номер. Он идентифицирует банк, выпустивший чек. Этот номер нужен вам для настройки прямого депозита. Прямой депозит позволяет вашему работодателю переводить вашу зарплату в электронном виде прямо на ваш счет, не выдавая вам бумажный чек.

Примечание:

- Пишите чернилами.

- Пишите четко.

- Записывайте каждый чек в свой реестр.

как выписать чек

Теперь ваша очередь заполнить чек.Распечатайте эту страницу и введите каждую позицию в соответствующем месте чека.

Контрольные позиции

Дата: Сегодняшняя дата

Получатель платежа: Продуктовый магазин

Стоимость продуктов, выраженная цифрами: 46,73 доллара США

Стоимость продуктов прописью: Сорок шесть и семьдесят три / 100

Что вы купили: Бакалея

Когда вы закончили вводить эти предметы, не забудьте подписать чек!

Как подтвердить чек

Когда вы вносите чек, вы должны сообщить банку, что вы лично одобрили транзакцию, подтвердив чек.

На обратной стороне чека вверху вы напишите «Только для депозита», свою подпись и номер счета, на который вы хотите депонировать чек.

Если вы используете функцию мобильного депозита, обязательно отметьте, что вы выполнили депозит, чтобы случайно не внести его снова. Если вы попытаетесь внести чек еще раз, ваш банк может взимать комиссию.

понимание овердрафтов

овердрафты возникают, когда вы тратите больше денег, чем есть на вашем текущем счете, создавая отрицательный баланс на вашем счете.Это может случиться с кем угодно — например, если вы забыли о запланированном платеже, депозит возвращается неоплаченным или время дня выплаты жалованья не совпадает с сроками платежа.

Вы можете принять меры для предотвращения овердрафта. Самый простой подход? Сохраняйте бюджет, отслеживайте свои расходы и не тратьте больше, чем у вас есть.

Вот несколько советов, которые помогут избежать овердрафта:

- Возьмите за привычку регулярно проверять баланс своего текущего счета и транзакции.Обязательно отслеживайте все транзакции. Легко забыть о покупке небольшой дебетовой карты, но многие мелкие покупки могут накапливать и отбрасывать ваш бюджет.

- Рассмотрите возможность использования онлайн-банкинга и приложений мобильного банкинга, чтобы отслеживать свой текущий счет.

Приложения для управления личными финансами, которые объединяют историю вашей учетной записи и транзакции, могут предоставить полезную информацию, которая поможет вам управлять своими расходами.

Приложения для управления личными финансами, которые объединяют историю вашей учетной записи и транзакции, могут предоставить полезную информацию, которая поможет вам управлять своими расходами. - Знайте сроки оплаты вашего счета. Если возможно, постарайтесь рассчитать время для оплаты счетов после дня выплаты жалованья или когда вы ожидаете увидеть деньги на вашем текущем счете.Вы также можете изменить сроки оплаты счета. Многие кредиторы позволят вам изменить дату ежемесячного платежа. Например, если вы знаете, что вам постоянно платят 15-го числа месяца, но ваш автомобиль должен быть оплачен 14-го числа, позвоните своему кредитору и попросите перенести срок платежа на 16-е число каждого месяца.

- Знайте, когда вам платят. Если вам платят каждую пятницу, отследить это довольно просто. Но если у вас непоследовательная зарплата или ваша зарплата будет задержана из-за праздника, вам может потребоваться скорректировать свои расходы.

- Настроить уведомления. В качестве резервной копии для регулярного просмотра вашего текущего счета подпишитесь на получение своевременных предупреждений — по электронной почте или текстовых сообщениях — когда баланс вашего счета опускается ниже указанной вами суммы.

- Если можете, оставьте небольшую подушку наличности на своем текущем счете. Таким образом, даже если вы настроите автоматическую оплату счетов до следующей выплаты зарплаты, вы с меньшей вероятностью столкнетесь с риском овердрафта.

Внесите деньги на свой счет Fidelity

Самый быстрый вариант

Перевод с существующей учетной записи Fidelity

Для начала перейдите на вкладку «Счета и торговля» в Fidelity.com, затем выберите «Переводы».

Лучший вариант для бумажного чека

Fidelity Mobile ® чековый депозит

Используя наше мобильное приложение, вы можете сфотографировать свой чек, чтобы внести депозит.После того, как вы загрузили приложение, выберите «Транзакция» в нижней части экрана, затем выберите «Депозитные чеки».

Лучший вариант для повторных депозитов

Автоматические депозиты

Подумайте о том, чтобы запланировать регулярные автоматические переводы со своего банковского счета на счет (-а) Fidelity по повторяющемуся графику, чтобы у вас были наличные для инвестиций или повседневных расходов.НачатьТребуется войти в систему

Прямой депозит

Чтобы ваша зарплата, пенсия, чек социального страхования, возврат налогов или другие регулярные платежи были переведены на ваши счета, предоставьте свой маршрутный номер (ABA) и номер счета вашему работодателю, правительственному учреждению или третьему лицу.

Ваши номера маршрутизации можно найти на странице «Информация о прямом депозите и прямом дебете». Требуется вход. Вы также можете найти их на странице «Сводка портфеля»: выберите учетную запись и в верхней части страницы под именем учетной записи выберите Номер маршрутизации.

Удобный вариант

Банковский перевод

Связав свой счет Fidelity со своим банковским счетом, вы можете внести депозит в любое время с помощью нескольких щелчков мышью.Перейдите на вкладку «Счета и торговля», затем выберите «Переводы»; на странице «Переводы» нажмите ссылку «Внести, снять или перевести деньги»; в раскрывающемся списке выберите «Установить связь с новым банком» или выберите уже добавленную учетную запись.

Почта США

Вы также можете отправить чек напрямую в Fidelity для внесения на свой счет.

5 способов внести наличные на чужой счет

Несколько крупных банков больше не разрешают вам вносить наличные и монеты на чей-то текущий счет, если вы не станете совладельцем.

Хотя принятие политики остается на усмотрение каждого банка, существует разумная вероятность того, что это коснется вас. Крупнейшие банки — Bank of America, Wells Fargo и JPMorgan Chase — проводят политику безналичной оплаты для неуполномоченных лиц.

Крупнейшие банки — Bank of America, Wells Fargo и JPMorgan Chase — проводят политику безналичной оплаты для неуполномоченных лиц.

По мнению банков, решение о запрете наличных средств помогает предотвратить отмывание денег и мошенничество — в конце концов, наличные деньги сложно отследить.Кроме того, обработка требует больших затрат. Для вас политика может мешать тому, чем вы хотите заниматься. А теперь хорошие новости. Если ваш банк не позволяет вам вносить наличные на чужой личный счет, у вас есть другие возможности для достижения того же результата.

В соответствии с Законом о банковской тайне финансовые учреждения должны принимать определенные меры для обнаружения и борьбы с отмыванием денег, например сообщать о подозрительной деятельности и транзакциях на сумму более 10 000 долларов США. Но принятие определенных правил — например, запрещение потребителям вносить наличные на чужие счета — остается на усмотрение каждого банка, — говорит Стив Худак, представитель Сети по борьбе с финансовыми преступлениями.

«Это зависит от банка, чтобы иметь в наличии политику и процедуры, чтобы иметь возможность подавать эти отчеты, и это также основано на риске», — говорит Худак. Нет правила, которое точно определяло бы, какие транзакции могут принимать банки, но они должны основывать свою политику на риске ».

Пять альтернатив наличным депозитамХотя вы можете почувствовать неудобства, у вас есть альтернативы, некоторые из которых быстрее, чем внесение физических денег на чужой счет в отделении.

1. Сделайте электронный перевод

Вы можете легко перевести деньги на счет друга или родственника с помощью такой службы, как Venmo, PayPal или Square Cash. Zelle также является хорошим вариантом для перевода денег на чужой счет. Бонус: ваш банк и человек, которому вы отправляете деньги, могут уже предлагать Zelle в своем мобильном приложении или онлайн-банке, поэтому вам не нужно регистрировать другую учетную запись.

Однако соблюдайте меры предосторожности при использовании любого из этих цифровых устройств. Когда вы отправляете деньги кому-то другому с помощью такого рода услуг, платежи часто являются безотзывными. Отправляйте деньги только людям, которых вы знаете и которым доверяете, чтобы не стать жертвой мошенничества.

Когда вы отправляете деньги кому-то другому с помощью такого рода услуг, платежи часто являются безотзывными. Отправляйте деньги только людям, которых вы знаете и которым доверяете, чтобы не стать жертвой мошенничества.

Если ваш банк не предлагает Zelle, вы все равно можете отправить электронный банковский перевод через свой счет в онлайн-банке другим способом. Вместо того, чтобы вводить адрес электронной почты или номер телефона, как вы это делаете через Zelle, чтобы отправить кому-то деньги, вам, вероятно, потребуется ввести номер банковского счета получателя и номер маршрута, чтобы сделать перевод.В то время как Zelle переводит деньги за считанные минуты, такой перевод из банка в банк может занять несколько дней.

2. Выпишите чек

Пока бумажные чеки перестают быть популярными, вы все равно можете внести личный чек на чужой личный счет.

Конечно, мошенничество с чеками возможно. Однако чеки представляют меньшую угрозу для банков, чем денежные вклады, потому что финансовые учреждения могут отслеживать деньги.

«Ключевой вопрос всегда:« Где ты взял эти деньги? » говорит Марк Трепанье, главный консультант ACI Worldwide по борьбе с мошенничеством.«С чеком мы знаем, откуда он пришел. Это было из другого аккаунта ».

Человек, получающий чек, может также внести деньги через мобильное банковское приложение, чтобы избежать посещения отделения банка.

В отличие от наличных, недостатком является то, что ваш банк не всегда предоставляет средства сразу.

«Чек может быть погашен и погашен в течение нескольких часов в зависимости от обстоятельств», — говорит Боб Мира, старший банковский аналитик Celent, исследовательской и консалтинговой компании в области финансовых услуг. «Но большинство банков ждут в течение рабочего дня доступности средств для большинства клиентов просто для того, чтобы они могли проверить, погаснет ли чек.”

Каждый банк принимает решение по управлению рисками для определения своей политики.

3. Отправьте денежный перевод

Если вы не хотите использовать личный чек для внесения денег на чужой счет, отправка денежного перевода является альтернативным старым вариантом.

Вы можете купить денежный перевод в банках и кредитных союзах, в почтовом отделении США, в некоторых крупных магазинах и в других местах. Это будет стоить вам, но цена относительно дешевая. Например, Почтовая служба США (USPS) взимает 1 доллар.25 за покупку денежного перевода на сумму до 500 долларов (если пункт назначения находится в США).