Эксперты дали прогноз курса доллара на лето и до конца 2021 / Новости / Finance.ua

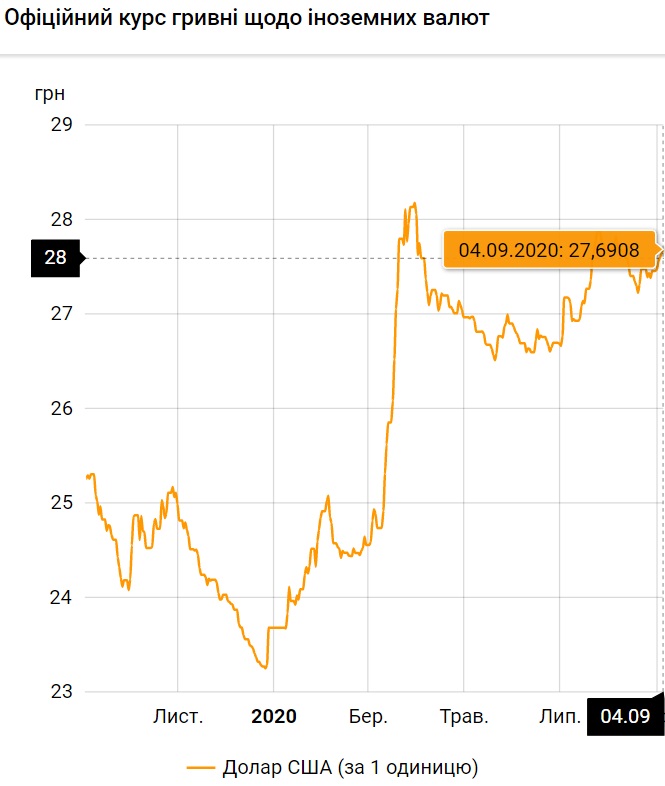

В начале 2021 года украинцы увидели резкие скачки курса доллара. Если в январе стоимость американской валюты была в пределах 28,4, то уже в феврале ее цена упала до 27,8.

Экономист Алексей Кущ говорит: то, что Украине пока не удалось договориться об очередном транше от МВФ не повлияет на курс гривны и макрофинансовую стабильность. Поскольку сейчас на рынке облигаций внутреннего государственного займа наблюдается приток финансовых инвестиций и резиденты вкладывают деньги в украинские государственные ценные бумаги. Объем этих вложений только за последний месяц вырос до более 100 млрд грн.

“Гривна – циклическая сезонная валюта. Примерно с конца зимы она обычно начинает укрепляться. Пик этого укрепления приходится на начало-середину лета. По моему мнению, диапазон укрепления будет колебаться в пределах 50 коп. – 2 грн от уровня 28 грн за $1. То есть летом стоимость доллара может составлять, к примеру, 26 грн или 27,5.

Это же мнение подтверждает кандидат экономических наук Александр Хмелевский. Он также отмечает, что кредиты МВФ не имеют непосредственного влияния на курс доллара в Украине. Хотя средства, полученные от Фонда, направляют на пополнение валютных резервов, однако Нацбанк не имеет права их использовать для валютных интервенций и поддержки курса гривны.

Поэтому средства МВФ размещаются за рубежом на депозитах в иностранных банках или вкладываются в иностранные ценные бумаги. То есть полученные деньги не используются в Украине и не имеют влияния на ее экономику.

Кроме того, Александр Хмелевский убеждает, что сейчас Украина имеет достаточные валютные резервы, чтобы не допустить обесценивания гривны. Однако он обращает внимание на то, что в бюджете на 2021 год среднегодовой курс гривны заложен на уровне 29,1 грн за $1.

“Если нам удастся избежать кризиса в первой половине 2021 года, с большой вероятностью до конца весны курс гривны снизится до 29 грн за $1. В последнее время колебания валютного курса усилились. Поэтому, учитывая риски кризиса и девальвации, сбережения лучше хранить в иностранной валюте”, – советует эксперт.

В последнее время колебания валютного курса усилились. Поэтому, учитывая риски кризиса и девальвации, сбережения лучше хранить в иностранной валюте”, – советует эксперт.

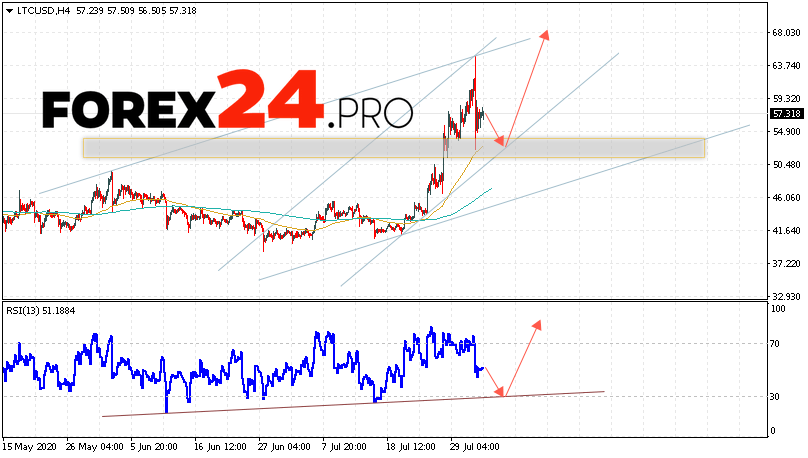

Не повлияет на курс валют и резкий рост биткоина. Алексей Кущ объясняет: эта криптовалюта фактически является альтернативным финтехом (технологии, которые помогают финансовым службам и компаниям управлять финансовыми аспектами бизнеса. – Ред.), который используют, в частности, для того, чтобы обходить финансовый мониторинг в классических банках, которые работают с национальными валютами.

Поэтому сейчас это никоим образом не касается валютных тенденций среди классических денег.

Читайте важные новости и советы, которые пригодятся для вашего кошелька, в телеграм-канале Finance_ukr 🤫

Курс доллара в марте – финансисты поделились прогнозами на месяц, когда Украине предстоят выплаты

До конца февраля финансовые аналитики и банкиры не ожидают каких-то стремительных курсовых скачков, но следующий месяц будет особенным.

Во-первых, на стоимость валюты повлияет как провал сотрудничества Киева с Международным валютным фондом, как бы чиновникам не хотелось противоположного, так и начало посевной кампании, поскольку аграрии продают иностранцам продукцию и способствуют притоку доллара в Украину, благодаря чему гривна укрепляется.

Котировки на обмен: 28,5 грн/$ и 34,2 грн/€. Каким будет курс доллара и евро на этой неделе, 22-28 февраля

«Я думаю, что в марте курс будет на уровне 27,5-28/$. Начинается посевная. Будет все в порядке. На действия МВФ рынок уже отреагировал. НБУ с интервенциями с 11 февраля не выходит. Курс, который на рынке, уже сформирован после всех новостей. Укрепление гривны уже начинается», – отметил UBR.ua советник главы Кредитвест банка Василий Невмержицкий.

Действительно, Нацбанк с начала года выходит с интервенциями на межбанк достаточно вяло. За семь недель с начала 2021-го продал суммарно по единому курсу $20 млн, а приобрел $240 млн. Больше всего запасался валютой на шестой неделе ($110 млн) и пятой ($90 млн). У регулятора объясняли такое поведение стабильностью на рынке.

Больше всего запасался валютой на шестой неделе ($110 млн) и пятой ($90 млн). У регулятора объясняли такое поведение стабильностью на рынке.

Проблемы с кредиторами

В то же время нежелание МВФ работать с Украиной как раз и может стать той причиной, почему гривна не начала укрепляться ранее. Проблемы в сотрудничестве с фондом создают негативные ожидания у бизнеса, предприниматели начинают себя вести более осторожно. Например, трижды подумают перед тем, как заводить в Украину валютную выручку.

«Точно говорить о мартовском курсе пока рано. Но плюс-минус все останется как есть. Есть потенциал для незначительного укрепления нацвалюты. Реализация потенциала зависит от нескольких факторов. В том числе, и от поведения Нацбанка. Курс будет стабильным»

Как подчеркнул эксперт, на укрепление гривны повлияет не только начало посевной кампании (это элемент сезонности, который был традиционно). Сильными также остаются экспортные рынки. Цены на продукцию украинского экспорта уверенно растут. Более того, заробитчане все также шлют на родину доллар, а нерезиденты продолжают вкладываться в украинские ОВГЗ.

Сильными также остаются экспортные рынки. Цены на продукцию украинского экспорта уверенно растут. Более того, заробитчане все также шлют на родину доллар, а нерезиденты продолжают вкладываться в украинские ОВГЗ.

«Плюс, нужно отметить, что пока для украинцев закрыт туризм, гривна также благодаря этому будет укрепляться, поскольку речь идет о миллиардах долларов ежегодно, которые останутся в Украине. Все эти факторы будут способствовать укреплению нацвалюты, включительно даже с незначительным ростом импорта»

Нацбанк спрогнозировал рост объема прямых иностранных инвестиций: что повлияет

Советник президента по экономическим вопросам Олег Устенко полагает, что макроэкономические основания для формирования курса остаются такими же, как и месяцем ранее. В стране достаточно высокие запасы золотовалютных резервов, прослеживается улучшение на мировых рынках относительно наших экспортеров. Эти факторы и укрепят гривну.

«Сейчас вообще происходят изменения на мировых рынках. Инвесторы меняют линию поведения и становятся активнее. На протяжении 2020-го они были «на голодном пайке» по части инвестиций. Сейчас они активнее инвестируют в страны с развивающимися рынками, к которым принадлежит и Украина. Они дадут приток валюты», – говорит Устенко.

Доверие и «технические моменты»

По словам советника президента, позитивно на укрепление гривны в марте повлияет и рост украинской экономики в целом. Инфляционные ожидания довольно низкие, хоть они и сильнее, чем в прошлом году. А из-за «достаточного доверия к властям»

«Мы видели, как активно можно привлекать даже гривневые средства. Минфин под ОВГЗ тоже дал дополнительные позитивные сигналы для экономики. Что касается факторов послабления гривны, то в марте нас ждут выплаты по внешним долгам. Также негативно на курс гривны могут повлиять «технические моменты» в сотрудничестве с МВФ», – говорит советник.

Справедливости ради отметим, что на самом деле речь идет не о технических неувязках, а прямом невыполнении Киевом взятых на себя обязательство перед МВФ. Хоть власти и надеются залезть в долги перед фондом еще на около $700 млн (второй транш). Это касается и непринятого Радой закона о Высшем совете правосудия, работы НАБУ, сокращения дефицита бюджета и пр.

Украина и МВФ имеют разногласия в вопросах правосудия, – Зеленский

Высокопоставленные чиновники (например, тот же министр финансов Сергей Марченко) не единожды рассказывали о планах, если МВФ таки откажет. И заключались они в тех же заимствованиях на внешних рынках. Последние сейчас действительно высоколиквидны, у нерезидентов остается немало доллара, который они готовы вкладывать в развивающиеся рынки.

Доллар из-под подушек доставать рано

Портфель иностранцев в гривневых ОВГЗ уже составил свыше 100 млрд грн. За месяц прирост составил около 12 млрд грн, поскольку доходность по украинским бумагам нерезидентов устраивает.

«Если подвести черту, я не вижу существенных факторов для послабления курса национальной валюты. И считаю, что НБУ имеет все рычаги, чтобы эффективно управлять курсом. И вряд ли мы увидим резкие скачки. Я предполагаю, что в следующем месяце диапазон колебания составит плюс-минус 2%»

Опрошенные UBR.ua эксперты советуют на протяжении марта доллар таки попридержать, поскольку значительных колебаний не будет. Заработать не удастся. Впрочем, и закупаться «зеленым» пока не имеет никакого смысла.

Хотите первыми получать важную и полезную информацию о ДЕНЬГАХ и БИЗНЕСЕ? Подписывайтесь на наши аккаунты в

мессенджерах и соцсетях: Telegram, Twitter, YouTube, Facebook, Instagram.

Что будет происходить в марте на валютном рынке и каким будет курс доллара. Прогноз эксперта

За февраль евро и доллар к белорусскому рублю немного подешевели, а российский рубль наоборот вырос. FINANCE.TUT.BY спросил у эксперта, как вероятнее всего валюта будет вести себя в марте и каких курсов ждать.

Старший аналитик «Альпари Евразия» Вадим Иосуб говорит, что в феврале на внешних рынках наблюдалось две тенденции, которые отразились на курсах белорусского рубля.

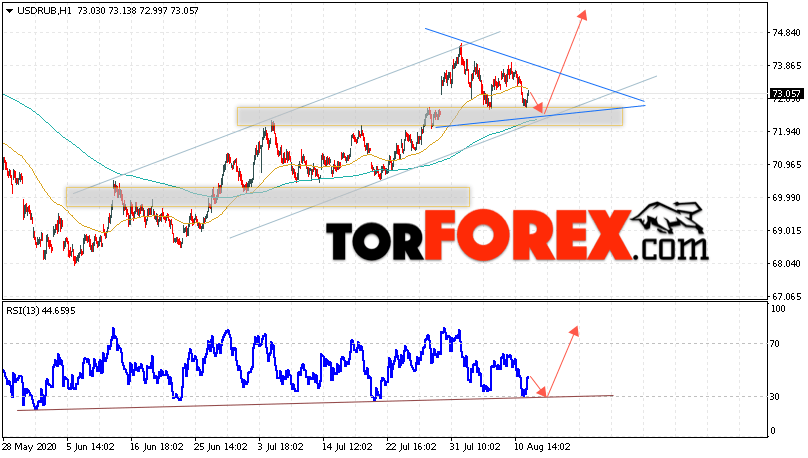

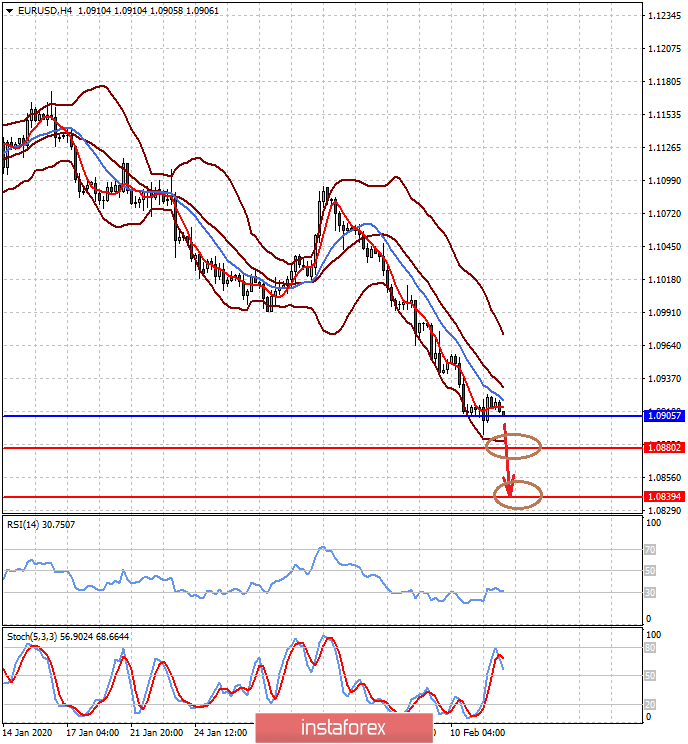

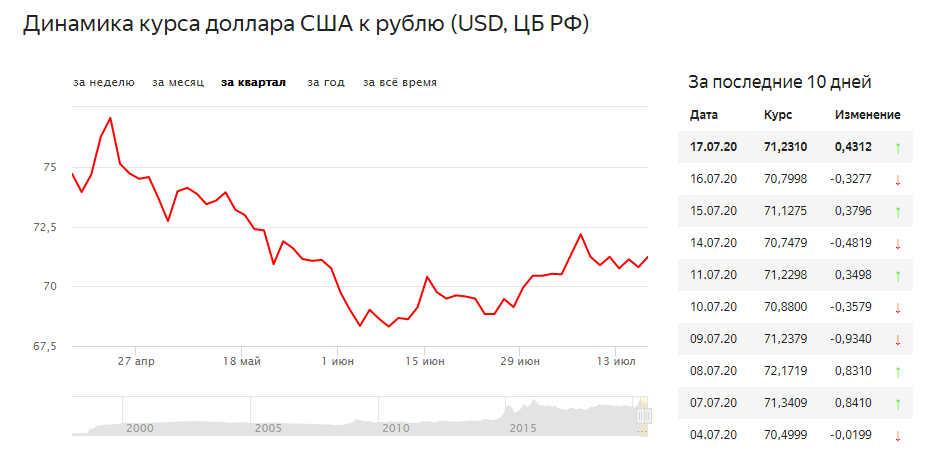

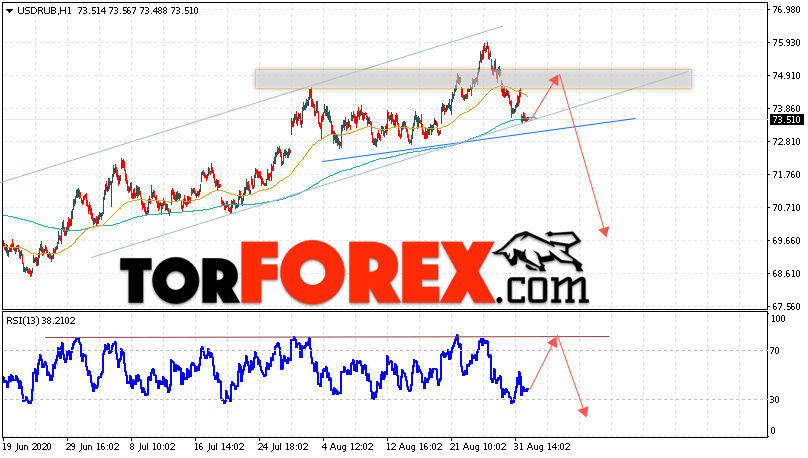

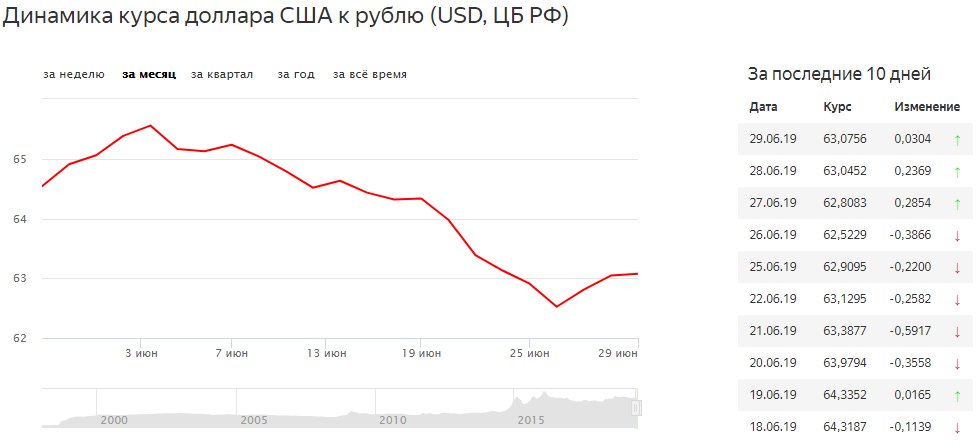

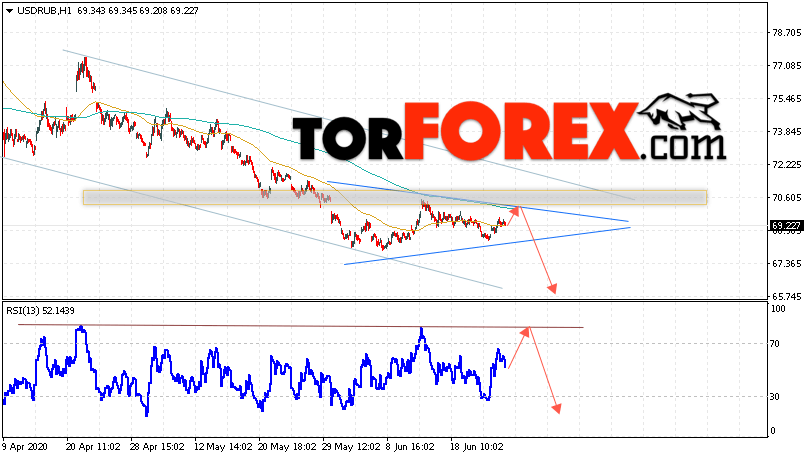

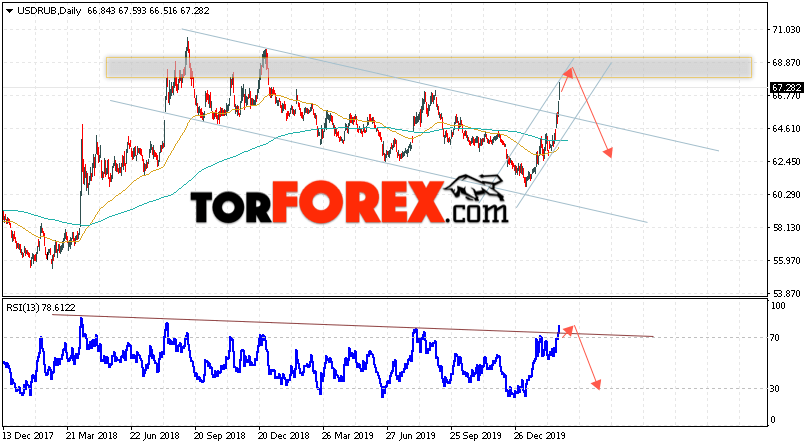

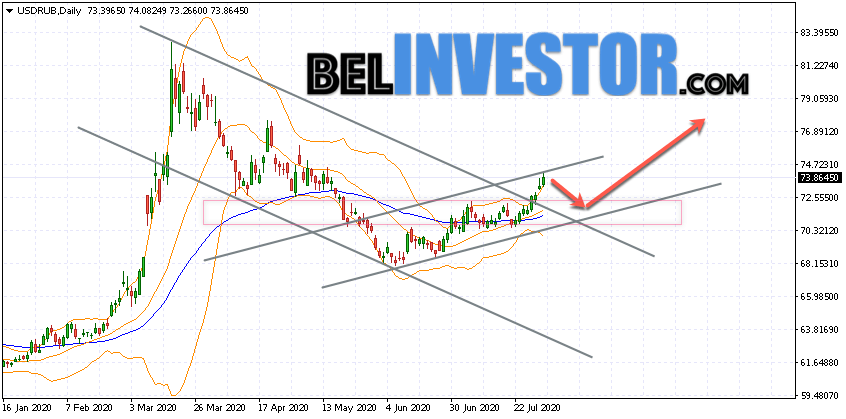

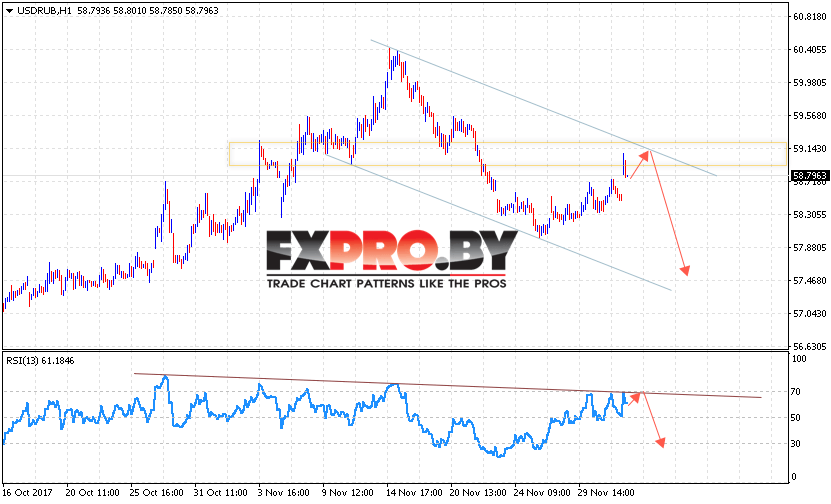

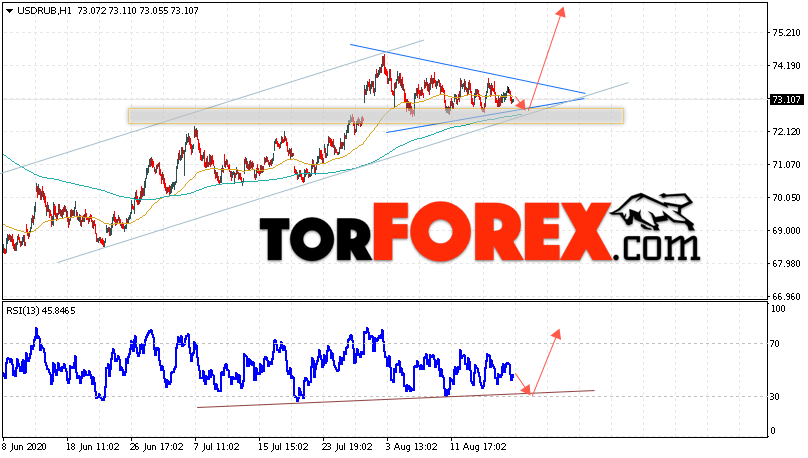

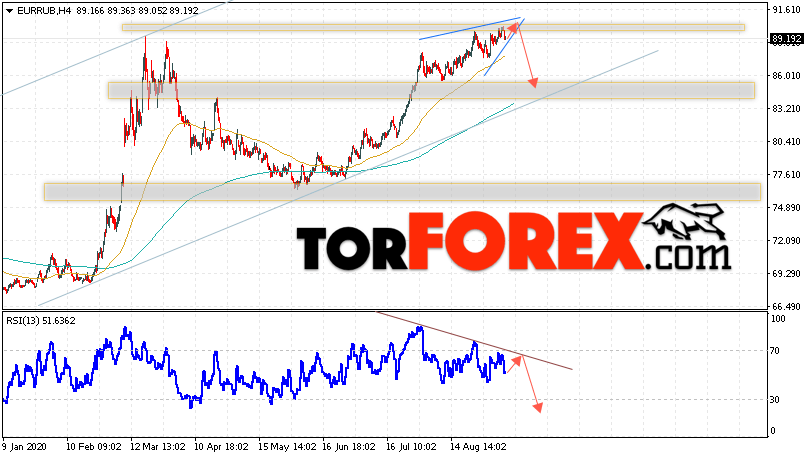

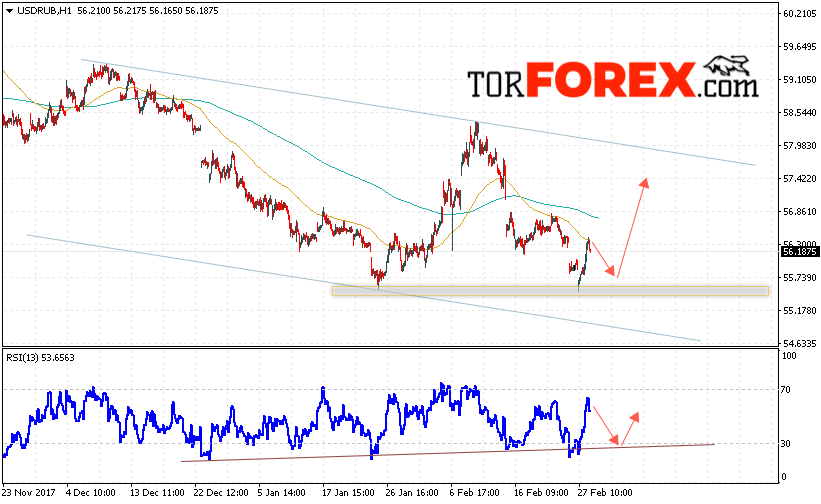

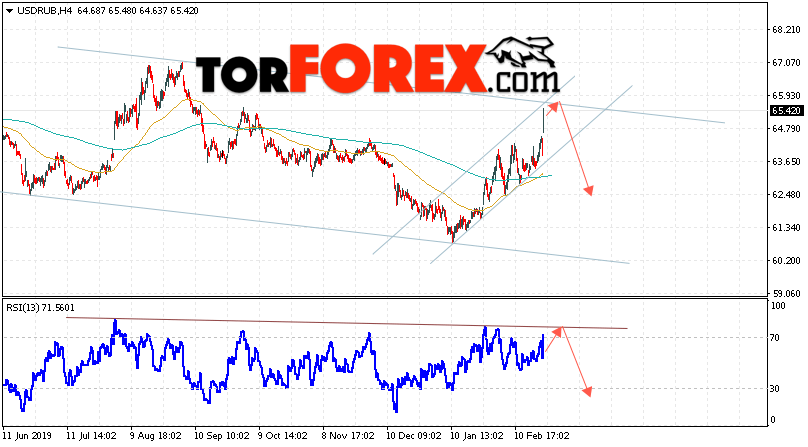

— Можно выделить две основные тенденции. Во-первых, это рост евро относительно доллара. Во-вторых, укрепление российского рубля. Валютная пара евро/доллар за месяц выросла с 1,2110 до 1,2150 или на 0,4%. К российскому рублю доллар подешевел с 76,2 до 74,4 или 2,4%. Евро подешевел с 92,3 до 90,4 или на 2%, — комментирует ситуацию Вадим Иосуб. — В результате за месяц к белорусскому рублю доллар и евро незначительно подешевели, а российский рубль укрепился. Доллар снизился за месяц на 0,8%, евро — на 0,4%, а российский рубль подорожал на 1,7%.

Доллар снизился за месяц на 0,8%, евро — на 0,4%, а российский рубль подорожал на 1,7%.

Эксперт объясняет укрепление российского рубля ростом нефтяных цен и не исключает, что она продолжит дорожать и в марте.

— Это даст возможность российскому рублю укрепиться к иностранным валютам и в первом месяце весны, — продолжает аналитик. — В этом случае можно ожидать, что доллар снизится к белорусскому рублю — до 2,59. Евро снизится до 3,15 белорусского рубля, а российский рубль подорожает до 3,56 за 100 российских.

Также Вадим Иосуб отмечает, что в нынешней экономической ситуации давать какие-либо прогнозы очень сложно даже на месяц.

— Мы видим какая у нас неопределенность на финансовых рынках. Одна из примет этой неопределенности — это то, что в феврале Нацбанк не стал принимать решений по ставке рефинансирования, сдвинул его на март. Потому что с одной стороны, если смотреть точки зрения инфляции, требуется повышение ставки. С другой стороны госпредприятия требуют поддержки кредитными средствами и им совершенно не хочется, чтобы ставка росла. Кроме того, периодически власти нас удивляют достаточно неожиданными экономическими решениями. К примеру, решением о заморозке цен. Поэтому делать долгосрочные прогнозы исключительно сложно и непродуктивно, — заключил эксперт.

Кроме того, периодически власти нас удивляют достаточно неожиданными экономическими решениями. К примеру, решением о заморозке цен. Поэтому делать долгосрочные прогнозы исключительно сложно и непродуктивно, — заключил эксперт.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Курс доллара на открытии торгов Мосбиржи снизился до 73,39 рубля, курс евро составил 89,32 рубля

По данным китайского Национального бюро статистики, всего за семь лет уровень бедности в этой стране сократился с 10,2% до 0,5%.

«Трудная задача ликвидации бедности решена, вопрос с нищетой полностью решен, нищета в региональном масштабе преодолена», – цитирует китайского лидера агентство «Интерфакс».

Как уточнил Си Цзиньпин, из состояния нищеты и бедности «совместными усилиями партии и народа» удалось вывести 98,9 миллиона сельских жителей и 128 тысяч деревень.

«Совершено еще одно историческое чудо!», – подчеркнул руководитель КНР.

Впрочем, генеральный директор платформы Rocketwork Анастасия Ускова отмечает, что в китайской статистике на все однозначно, хотя похожие цифры дает и Всемирный банк.

«Товарищ Си недоговаривает. Во-первых, это эффект низкой базы. Бедные люди в Китае – это те, кто не имеет вообще ни-че-го: ни дома, ни одежды, ни еды, ни образования. А, согласитесь, вырасти от нуля гораздо легче, чем от какой-либо другой цифры. Во-вторых, в Китае проживает полтора миллиарда населения. Соответственно, 0,5% от этой цифры составляет 7,5 миллиона человек. Получается, есть над чем работать», – указывает она.

Тем не менее, в Кремле горячо поддержали новость из Китая. «Мы приветствуем успехи наших китайских партнеров», – заявил пресс-секретарь президента России Дмитрий Песков. Он отметил, что в России постоянно ведется работа по борьбе с бедностью, хотя иногда этому мешают разные факторы.

«Работа по борьбе с бедностью ведется на постоянной основе. <…> Да, не все получается. Да, различные факторы иногда серьезно мешают работе, но никто не собирается опускать руки, эта работа будет продолжаться», – сказал представитель главы государства.

Справка «Фингазеты»

Действительно, похвастать такими же успехами как в КНР Россия пока не может.

Так, С 2014 по 2017 год реальные располагаемые доходы населения в России сокращались. Правда, в 2018 году был зафиксирован околонулевой рост – +0,1%, а по итогам 2019-го показатель увеличился в годовом выражении на один процент.

Однако, как оценил Росстат, на фоне пандемического кризиса 2020 года доходы наших сограждан вновь упали – на сей раз на 3,5%.

Таким образом, теперь доходы на 10,6% отстают от уровня 2013 года, а за чертой бедности живут 19,6 миллиона россиян.

Отталкиваясь от статистических данных, очень хотелось бы понять, о какой именно работе, проводимой в рамках преодоления бедности говорит Дмитрий Песков, – задается вопросом эксперт Академии управления финансами и инвестициями Алексей Кричевский.

«Если речь про сокращение инфляции и рост реальных доходов, то это полнейший провал. Восстановление занятости и количества предпринимателей – точно такая же история. Говорить о новых рабочих местах и развитии малого и среднего бизнеса (МСП) в моменте, когда в стране закрывается в 10–15 раз больше юридических лиц, чем открывается, не приходится. Возможно, реальность Пескова – это статистические выкладки Росстата, которые уже давно не имеют ничего общего с действительностью. А реальность на данный момент, к сожалению, такова, что количество бедных может сократиться только по естественным причинам, а не потому, что люди вдруг резко начнут зарабатывать и богатеть», – указывает он.

Восстановление занятости и количества предпринимателей – точно такая же история. Говорить о новых рабочих местах и развитии малого и среднего бизнеса (МСП) в моменте, когда в стране закрывается в 10–15 раз больше юридических лиц, чем открывается, не приходится. Возможно, реальность Пескова – это статистические выкладки Росстата, которые уже давно не имеют ничего общего с действительностью. А реальность на данный момент, к сожалению, такова, что количество бедных может сократиться только по естественным причинам, а не потому, что люди вдруг резко начнут зарабатывать и богатеть», – указывает он.

Впрочем, то, до чего не смогли додуматься специалисты Минфина, Минэкономразвития, Минтруда и иных профильных ведомств, оказалось вполне решаемым для депутата Пензенской городской думы Николая Кузякова, который на своей странице в Instagram указал, что живущие в бедности люди сами виноваты в сложившейся ситуации.

Как пишет депутат, у бедных людей «слишком много вредных привычек: нет спорта, много алкоголя и табака, мало читают книги и много смотрят сериалов». А потому, мол, у них «нет и быть не может мыслей о будущем», они «не могут мечтать, творить, добиваться и развиваться», а вместо этого «думают лишь о том, как накормить детей, как заплатить за квартиру и кредиты, где найти одежду для ребенка и на какие средства купить учебники».

А потому, мол, у них «нет и быть не может мыслей о будущем», они «не могут мечтать, творить, добиваться и развиваться», а вместо этого «думают лишь о том, как накормить детей, как заплатить за квартиру и кредиты, где найти одежду для ребенка и на какие средства купить учебники».

Такую же модель поведения перенимают и дети, которых родители не учат финансовой грамотности и умению «вкладывать средства в свой доход».

«Люди озабочены тем, чтобы выжить, и не могут сфокусироваться на полезных вещах – спорте и правильном питании», – полагает Николай Кузяков, который, между прочим, своим положением в обществе обязан собственным родителям, организовавшим в регионе крупное кондитерское производство.

Позже, когда посетители Сети начали возмущенно комментировать публикацию депутата, тот признался пензенским СМИ, что его пост был, якобы, основан на статье, которую написал популярный историк и писатель из Голландии Рутгер Бергман, правда, указать это Кузяков «забыл».

Несмотря на всю двойственность умозаключений Кузякова-Бергмана, своего молодого коллегу взял под защиту заместитель главы города Пензы Иван Краснов. Он пожурил «безответственных» избирателей, которые не оценили глубину мыслей: «Охота на ведьм – любимая забава нашего общества».

Он пожурил «безответственных» избирателей, которые не оценили глубину мыслей: «Охота на ведьм – любимая забава нашего общества».

«Николай, в силу своей привычки смело говорить то, что он думает, вовсе не хотел кого-то обидеть. Да, он слишком упрощает, немного наивно определяет людей самим понятием “бедные”, тем самым настраивая против себя тех людей, которые причисляют себя к таковым. Но на самом деле он смело и наивно поднял крайне важный вопрос», – написал заместитель городского главы в социальной сети.

Если изложить эту мысль иными словами: вы – никто, а потому, не мешайте нам о народе думу думать…

Именно поэтому Алексей Кричевский советует Николаю Кузякову и его коллегам по городскому парламенту вернуться в университет и вспомнить предмет «Логика». Если, конечно, у них был, такой.

«Вопрос, который будет озвучен, может показаться ему слишком сложным для понимания. О каких инвестициях идет речь, если около 20% населения тратят все доходы на то, чтобы прокормиться, оплатить жилищно-коммунальные услуги (ЖКУ), по сути, выжить? И дело тут далеко не в финансовой грамотности, хотя она в разрезе страны фактически на нулевом уровне. Дело в том, что продукты дорожают в год в среднем на 15%, ЖКУ – на 10%, а реальные доходы населения падают. Прежде чем заявлять о том, что избиратели, как оказалось, не совсем вышли умом, стоит хотя бы посоветоваться о том, что можно говорить перед выборами, а что – категорически нельзя», – резюмирует собеседник «Финансовой газеты».

Дело в том, что продукты дорожают в год в среднем на 15%, ЖКУ – на 10%, а реальные доходы населения падают. Прежде чем заявлять о том, что избиратели, как оказалось, не совсем вышли умом, стоит хотя бы посоветоваться о том, что можно говорить перед выборами, а что – категорически нельзя», – резюмирует собеседник «Финансовой газеты».

Что будет происходить в марте на валютном рынке и каким будет курс доллара — Хартия’97 :: Новости Беларуси — Белорусские новости — Новости Белоруссии — Республика Беларусь

3Прогноз эксперта.

За февраль евро и доллар к белорусскому рублю немного подешевели, а российский рубль, наоборот, вырос. Tut.by спросил у эксперта, как вероятнее всего валюта будет вести себя в марте и каких курсов ждать.

Старший аналитик «Альпари Евразия» Вадим Иосуб говорит, что в феврале на внешних рынках наблюдались две тенденции, которые отразились на курсах белорусского рубля.

— Можно выделить две основные тенденции. Во-первых, это рост евро относительно доллара. Во-вторых, укрепление российского рубля. Валютная пара евро/доллар за месяц выросла с 1,2110 до 1,2150, или на 0,4%. К российскому рублю доллар подешевел с 76,2 до 74,4, или на 2,4%. Евро подешевел с 92,3 до 90,4, или на 2%, — комментирует ситуацию Вадим Иосуб. — В результате за месяц к белорусскому рублю доллар и евро незначительно подешевели, а российский рубль укрепился. Доллар снизился за месяц на 0,8%, евро — на 0,4%, а российский рубль подорожал на 1,7%.

Во-вторых, укрепление российского рубля. Валютная пара евро/доллар за месяц выросла с 1,2110 до 1,2150, или на 0,4%. К российскому рублю доллар подешевел с 76,2 до 74,4, или на 2,4%. Евро подешевел с 92,3 до 90,4, или на 2%, — комментирует ситуацию Вадим Иосуб. — В результате за месяц к белорусскому рублю доллар и евро незначительно подешевели, а российский рубль укрепился. Доллар снизился за месяц на 0,8%, евро — на 0,4%, а российский рубль подорожал на 1,7%.

Эксперт объясняет укрепление российского рубля ростом цен на нефть и не исключает, что она продолжит дорожать и в марте.

— Это даст возможность российскому рублю укрепиться к иностранным валютам и в первом месяце весны, — продолжает аналитик. — В этом случае можно ожидать, что доллар снизится к белорусскому рублю — до 2,59. Евро снизится до 3,15 белорусского рубля, а российский рубль подорожает до 3,56 за 100 российских.

Также Вадим Иосуб отмечает, что в нынешней экономической ситуации давать какие-либо прогнозы очень сложно даже на месяц.

— Мы видим, какая у нас неопределенность на финансовых рынках. Одна из примет этой неопределенности — это то, что в феврале Нацбанк не стал принимать решений по ставке рефинансирования, сдвинул его на март. Потому что, с одной стороны, если смотреть с точки зрения инфляции, требуется повышение ставки. С другой стороны, госпредприятия требуют поддержки кредитными средствами, и им совершенно не хочется, чтобы ставка росла. Кроме того, периодически власти нас удивляют достаточно неожиданными экономическими решениями. К примеру, решением о заморозке цен. Поэтому делать долгосрочные прогнозы исключительно сложно и непродуктивно, — заключил эксперт.

Что будет происходить в марте на валютном рынке и каким будет курс доллара. Прогноз эксперта

За февраль евро и доллар к белорусскому рублю немного подешевели, а российский рубль, наоборот, вырос. Журналисты спросили у эксперта, как валюта будет вести себя в марте и каких курсов ждать.

Старший аналитик «Альпари Евразия» Вадим Иосуб говорит, что в феврале на внешних рынках наблюдались две тенденции, которые отразились на курсах белорусского рубля, пишет tut. by.

by.

— Можно выделить две основные тенденции. Во-первых, это рост евро относительно доллара. Во-вторых, укрепление российского рубля. Валютная пара евро/доллар за месяц выросла с 1,2110 до 1,2150, или на 0,4%. К российскому рублю доллар подешевел с 76,2 до 74,4, или на 2,4%. Евро подешевел с 92,3 до 90,4, или на 2%, — комментирует ситуацию Иосуб. — В результате за месяц к белорусскому рублю доллар и евро незначительно подешевели, а российский рубль укрепился. Доллар снизился за месяц на 0,8%, евро — на 0,4%, а российский рубль подорожал на 1,7%.

Эксперт объясняет укрепление российского рубля ростом цен на нефть и не исключает, что она продолжит дорожать и в марте.

— Это даст возможность российскому рублю укрепиться к иностранным валютам и в первом месяце весны, — продолжает аналитик. — В этом случае можно ожидать, что доллар снизится к белорусскому рублю — до 2,59. Евро снизится до 3,15 белорусского рубля, а российский рубль подорожает до 3,56 за 100 российских.

Также Вадим Иосуб отмечает, что в нынешней экономической ситуации давать какие-либо прогнозы очень сложно даже на месяц.

— Мы видим, какая у нас неопределенность на финансовых рынках. Одна из примет этой неопределенности — это то, что в феврале Нацбанк не стал принимать решений по ставке рефинансирования, сдвинул его на март. Потому что, с одной стороны, если смотреть с точки зрения инфляции, требуется повышение ставки. С другой стороны, госпредприятия требуют поддержки кредитными средствами и им совершенно не хочется, чтобы ставка росла. Кроме того, периодически власти нас удивляют достаточно неожиданными экономическими решениями. К примеру, решением о заморозке цен. Поэтому делать долгосрочные прогнозы исключительно сложно и непродуктивно, — заключил эксперт.

Читайте также: Если на карточку вернулись деньги за товар с Wildberries или AliExpress, посчитают ли это получением дохода, рассказали в налоговой

Спасаем деньги. Куда вложить зарплату, чтобы не прогореть?

Присоединяйтесь к нам в Viber или Telegram, чтобы быть в курсе важнейших событий дня или иметь возможность обсудить тему, которая вас взволновала.

Автор: Intex-press

3 распространенных способа прогнозирования обменных курсов валют

Использование прогноза обменного курса валют может помочь брокерам и предприятиям принимать обоснованные решения, чтобы минимизировать риски и максимизировать прибыль. Существует множество методов прогнозирования курсов валют. Здесь мы рассмотрим несколько наиболее популярных методов: паритет покупательной способности, относительная экономическая сила и эконометрические модели.

3 способа прогнозирования валютных изменений

Паритет покупательной способности

Паритет покупательной способности (ППС), пожалуй, самый популярный метод из-за его идеологической обработки в большинстве учебных пособий по экономике.Подход к прогнозированию ППС основан на теоретическом законе одной цены, который гласит, что одинаковые товары в разных странах должны иметь одинаковые цены.

Ключевые выводы

- Прогнозы обменных курсов валют помогают брокерам и предприятиям принимать более обоснованные решения.

- Паритет покупательной способности учитывает цены на товары в разных странах и является одним из наиболее широко используемых методов прогнозирования обменных курсов из-за его идеологической обработки в учебниках.

- Метод относительной экономической силы сравнивает уровни экономического роста в разных странах для прогнозирования обменных курсов.

- Наконец, эконометрические модели могут учитывать широкий спектр переменных при попытке понять тенденции на валютных рынках.

Согласно паритету покупательной способности карандаш в Канаде должен быть такой же, как карандаш в Соединенных Штатах, с учетом обменного курса и без учета транзакционных издержек и затрат на доставку.Другими словами, у кого-то не должно быть возможности арбитража покупать недорогие карандаши в одной стране и продавать их в другой с целью получения прибыли.

Подход на основе ППС прогнозирует изменение обменного курса, чтобы компенсировать изменения цен из-за инфляции, на основе этого основного принципа. Чтобы использовать приведенный выше пример, предположим, что цены на карандаши в США, как ожидается, вырастут на 4% в течение следующего года, в то время как цены в Канаде, как ожидается, вырастут только на 2%. Разница в инфляции между двумя странами составляет:

Чтобы использовать приведенный выше пример, предположим, что цены на карандаши в США, как ожидается, вырастут на 4% в течение следующего года, в то время как цены в Канаде, как ожидается, вырастут только на 2%. Разница в инфляции между двумя странами составляет:

4% −2% = 2% \ begin {align} & 4 \% — 2 \% = 2 \% \\ \ end {align} 4% −2% = 2%

Это означает, что цены на карандаши в США.Ожидается, что S. будет расти быстрее по сравнению с ценами в Канаде. В этой ситуации подход, основанный на паритете покупательной способности, прогнозирует, что доллар США должен обесцениться примерно на 2%, чтобы цены на карандаши в обеих странах оставались относительно равными. Таким образом, если текущий обменный курс составляет 90 центов США за один канадский доллар, то ППС прогнозирует обменный курс:

(1 + 0,02) × (0,90 доллара США за 1 доллар США) = 0,92 доллара США за 1 доллар США \ begin {align} & (1 + 0,02) \ times (\ text {US \ $} 0.90 \ text {per CA \ $} 1) = \ text {US \ $} 0,92 \ text {per CA \ $} 1 \\ \ end {выровнено} (1 + 0,02) × (0,90 доллара США за 1 доллар США) = 0,92 доллара США за 1 канадский доллар

Это означает, что теперь для покупки одного канадского доллара потребуется 92 цента США.

Одно из наиболее известных применений метода ППС иллюстрируется индексом Биг Мака, составленным и опубликованным журналом The Economist . Этот беззаботный индекс пытается измерить, недооценена или переоценена валюта, на основе цен на Биг Маки в разных странах.Поскольку Биг Маки почти универсальны во всех странах, в которых они продаются, сравнение их цен служит основой для индекса.

Относительная экономическая сила

Как можно понять из названия, подход относительной экономической силы рассматривает силу экономического роста в разных странах, чтобы спрогнозировать направление обменных курсов. Обоснование такого подхода основано на идее, что сильная экономическая среда и потенциально высокие темпы роста с большей вероятностью привлекут инвестиции от иностранных инвесторов.И, чтобы купить инвестиции в желаемой стране, инвестор должен был бы купить валюту страны, что создает повышенный спрос, который должен вызвать повышение курса валюты.

Этот подход не просто рассматривает относительную экономическую мощь стран. Он дает более общий взгляд и рассматривает все инвестиционные потоки. Например, еще одним фактором, который может привлечь инвесторов в определенную страну, являются процентные ставки. Высокие процентные ставки привлекут инвесторов, ищущих максимальную доходность от своих вложений, что вызовет рост спроса на валюту, что опять же приведет к удорожанию валюты.

И наоборот, низкие процентные ставки также могут иногда побуждать инвесторов избегать инвестирования в конкретную страну или даже занимать валюту этой страны под низкие процентные ставки для финансирования других инвестиций. Многие инвесторы сделали это с японской иеной, когда процентные ставки в Японии были на крайне низком уровне. Эта стратегия широко известна как кэрри-трейд.

Метод относительной экономической силы не прогнозирует, каким должен быть обменный курс, в отличие от подхода ППС. Скорее, этот подход дает инвестору общее представление о том, будет ли валюта расти или обесцениваться, и общее ощущение силы движения. Обычно он используется в сочетании с другими методами прогнозирования для получения полного результата.

Обычно он используется в сочетании с другими методами прогнозирования для получения полного результата.

Эконометрические модели прогнозирования валютных курсов

Другой распространенный метод, используемый для прогнозирования обменных курсов, включает сбор факторов, которые могут повлиять на движение валют, и создание модели, которая связывает эти переменные с обменным курсом. Факторы, используемые в эконометрических моделях, обычно основаны на экономической теории, но можно добавить любую переменную, если предполагается, что она существенно влияет на обменный курс.

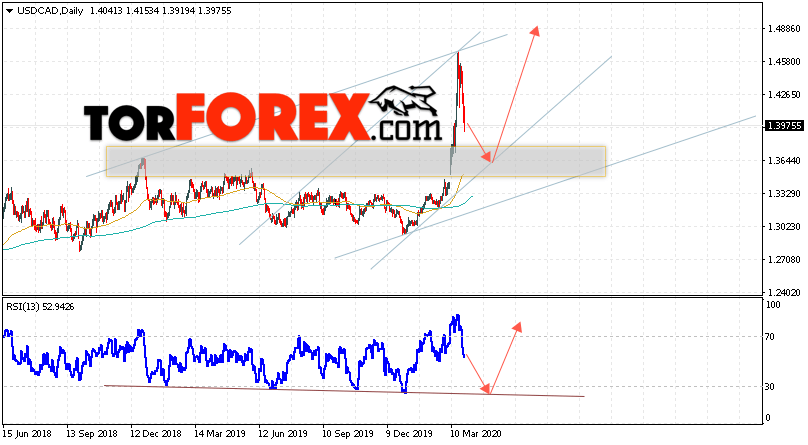

В качестве примера предположим, что синоптику канадской компании было поручено спрогнозировать обменный курс доллара США к канадскому доллару на следующий год. Они считают, что эконометрическая модель была бы хорошим методом для использования, и исследовали факторы, которые, по их мнению, влияют на обменный курс. На основании своих исследований и анализа они пришли к выводу, что наиболее важными факторами являются: разница в процентных ставках между США и Канадой (INT), разница в темпах роста ВВП (GDP) и разница в темпах роста доходов (IGR) между двумя странами. страны.Эконометрическая модель, которую они придумали, представлена как:

страны.Эконометрическая модель, которую они придумали, представлена как:

USD / Cad (1 — Год) = z + a (INT) + b (GDP) + c (IGR), где: z = Постоянный базовый обменный курсa, b и c = Коэффициенты, представляющие относительный вес каждого фактора INT = Разница в процентных ставках между нами. и Канада ВВП = Разница в темпах роста ВВПIGR = Разница в темпах роста доходов \ begin {выровнены} & \ text {USD / Cad (1 — Год)} = z + a (\ text {INT}) + b (\ text {GDP }) + c (\ text {IGR}) \\ & \ textbf {где:} \\ & z = \ text {Постоянный базовый курс обмена} \\ & a, b \ text {и} c = \ text {Коэффициенты, представляющие относительные } \\ & \ text {вес каждого фактора} \\ & \ text {INT} = \ text {Разница в процентных ставках между} \\ & \ text {U.Южная и Канада} \\ & \ text {GDP} = \ text {Разница в темпах роста ВВП} \\ & \ text {IGR} = \ text {Разница в темпах роста доходов} \\ \ end {выравнивается} долл. США / Cad (1 — Год) = z + a (INT) + b (GDP) + c (IGR), где: z = Постоянный базовый обменный курсa, b и c = Коэффициенты, представляющие относительный вес каждого фактора INT = Разница в процентных ставках между U. С. и Канада ВВП = Разница в темпах роста ВВПIGR = Разница в темпах роста доходов

С. и Канада ВВП = Разница в темпах роста ВВПIGR = Разница в темпах роста доходов

После создания модели переменные INT, GDP и IGR могут быть подключены для создания прогноза.Коэффициенты a, b и c определяют, насколько тот или иной фактор влияет на обменный курс и направление эффекта (положительный или отрицательный). Этот метод, вероятно, является наиболее сложным и трудоемким подходом, но как только модель будет построена, новые данные можно будет легко получить и подключить для создания быстрых прогнозов.

Прогнозирование обменных курсов — очень сложная задача, и именно по этой причине многие компании и инвесторы просто хеджируют свои валютные риски.Однако те, кто видит ценность в прогнозировании обменных курсов и хочет понять факторы, влияющие на их движения, могут использовать эти подходы как хорошее место для начала своего исследования.

валютных методов прогнозирования | Small Business

Способность предсказывать курсы конвертации валют — ценный навык в бизнесе. Такие прогнозы повышают точность финансовых прогнозов и помогают предприятиям составлять бюджет с большей уверенностью. Использование различных методов прогнозирования помогает любой компании, ведущей бизнес в нескольких странах, достичь лучших результатов.

Такие прогнозы повышают точность финансовых прогнозов и помогают предприятиям составлять бюджет с большей уверенностью. Использование различных методов прогнозирования помогает любой компании, ведущей бизнес в нескольких странах, достичь лучших результатов.

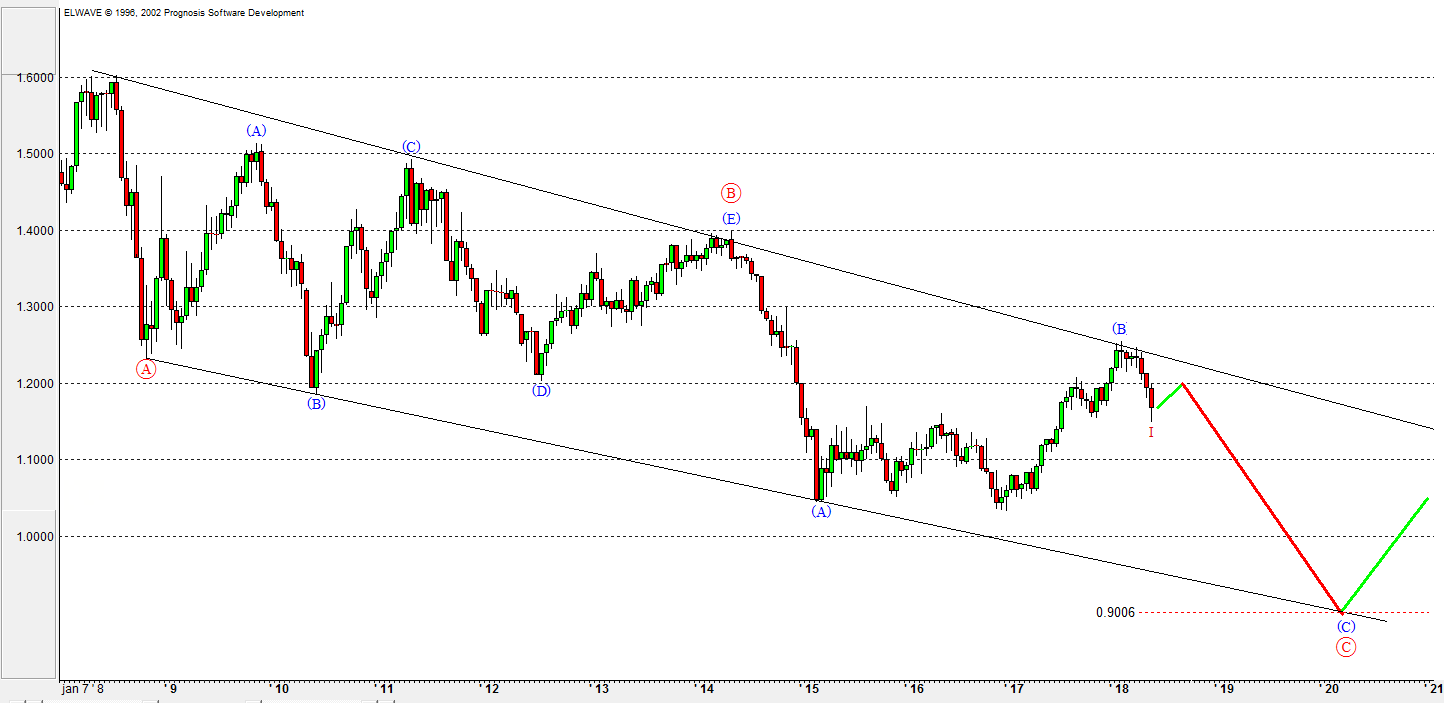

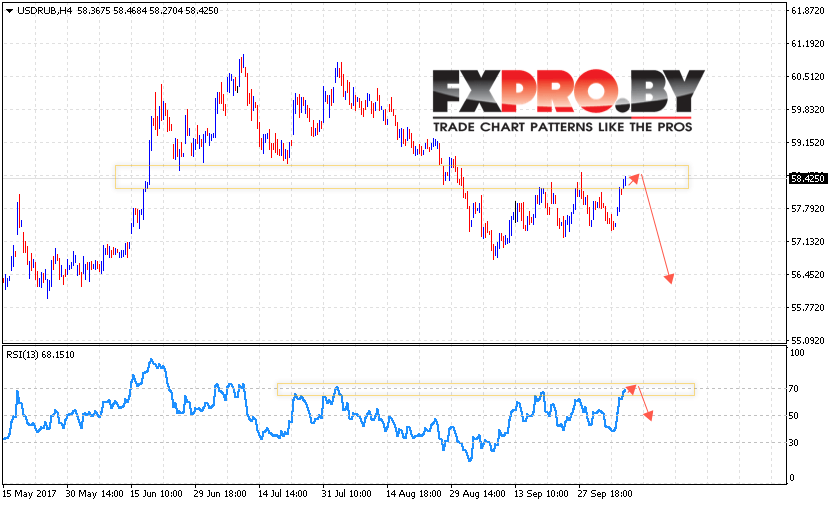

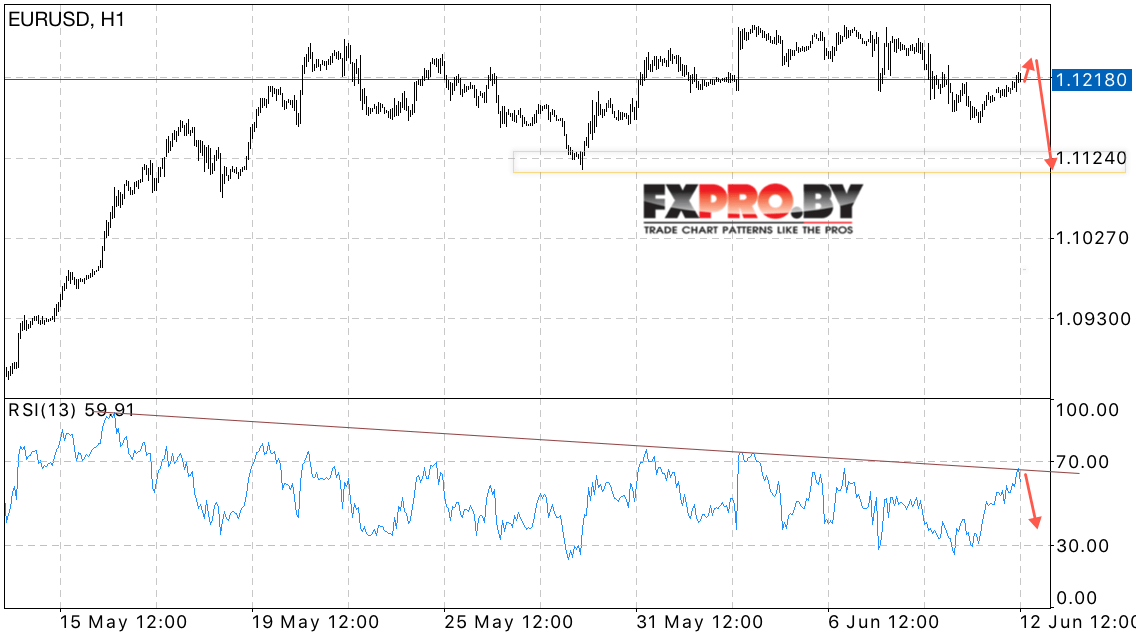

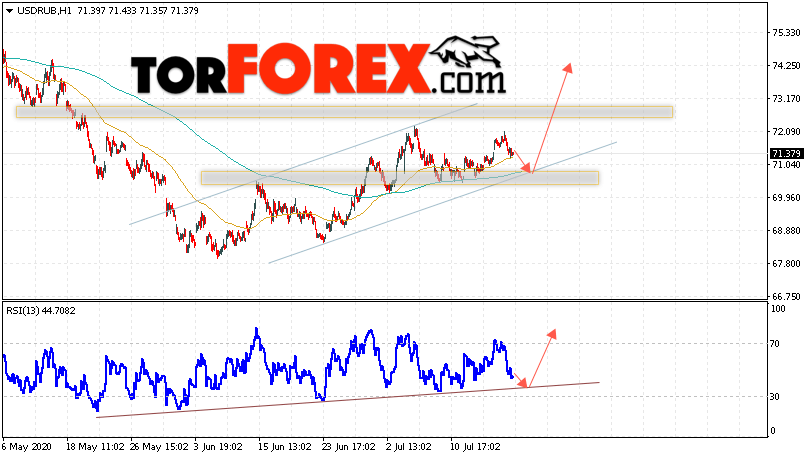

Технический анализ

Технический анализ — это широкий термин, охватывающий все методы прогнозирования, которые основываются на истории цены и объема конкретной валюты для прогнозирования ее будущей стоимости. Аналитик может, например, проанализировать прошлую модель обменного курса евро / доллар, ища такие формы, как треугольники, прямоугольники и уровни сопротивления на графике цен. Каждая формация делает конкретное будущее движение цены более предсказуемым, поскольку такие формации сигнализируют о положительных или отрицательных настроениях инвесторов.Объем торгов содержит дополнительные ключи, которые либо подтверждают, либо ставят под сомнение предположения, сделанные только на основе ценовых моделей.

Макроэкономический анализ

Макроэкономисты отслеживают общие экономические показатели. Пытаясь определить будущий обменный курс между двумя валютами, экономист также должен понимать основы экономики обеих стран. Уровни инфляции, перспективы экономического роста, политическая динамика и политика центрального банка являются одними из наиболее важных факторов, влияющих на движение валют.Как правило, чем более процветающим является нация, тем более ценной становится ее валюта. Экономическая слабость, особенно в сочетании с высокой инфляцией, приводит к ослаблению валюты.

Пытаясь определить будущий обменный курс между двумя валютами, экономист также должен понимать основы экономики обеих стран. Уровни инфляции, перспективы экономического роста, политическая динамика и политика центрального банка являются одними из наиболее важных факторов, влияющих на движение валют.Как правило, чем более процветающим является нация, тем более ценной становится ее валюта. Экономическая слабость, особенно в сочетании с высокой инфляцией, приводит к ослаблению валюты.

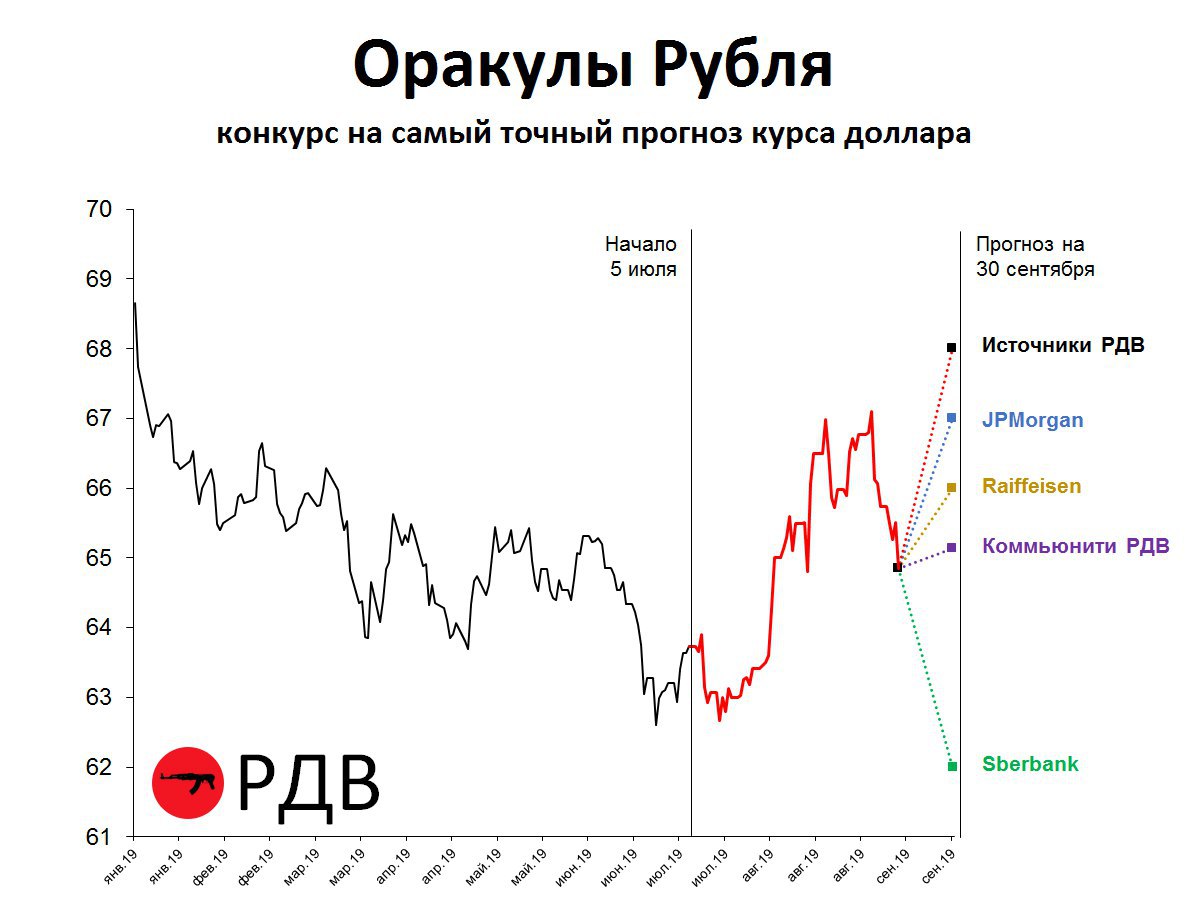

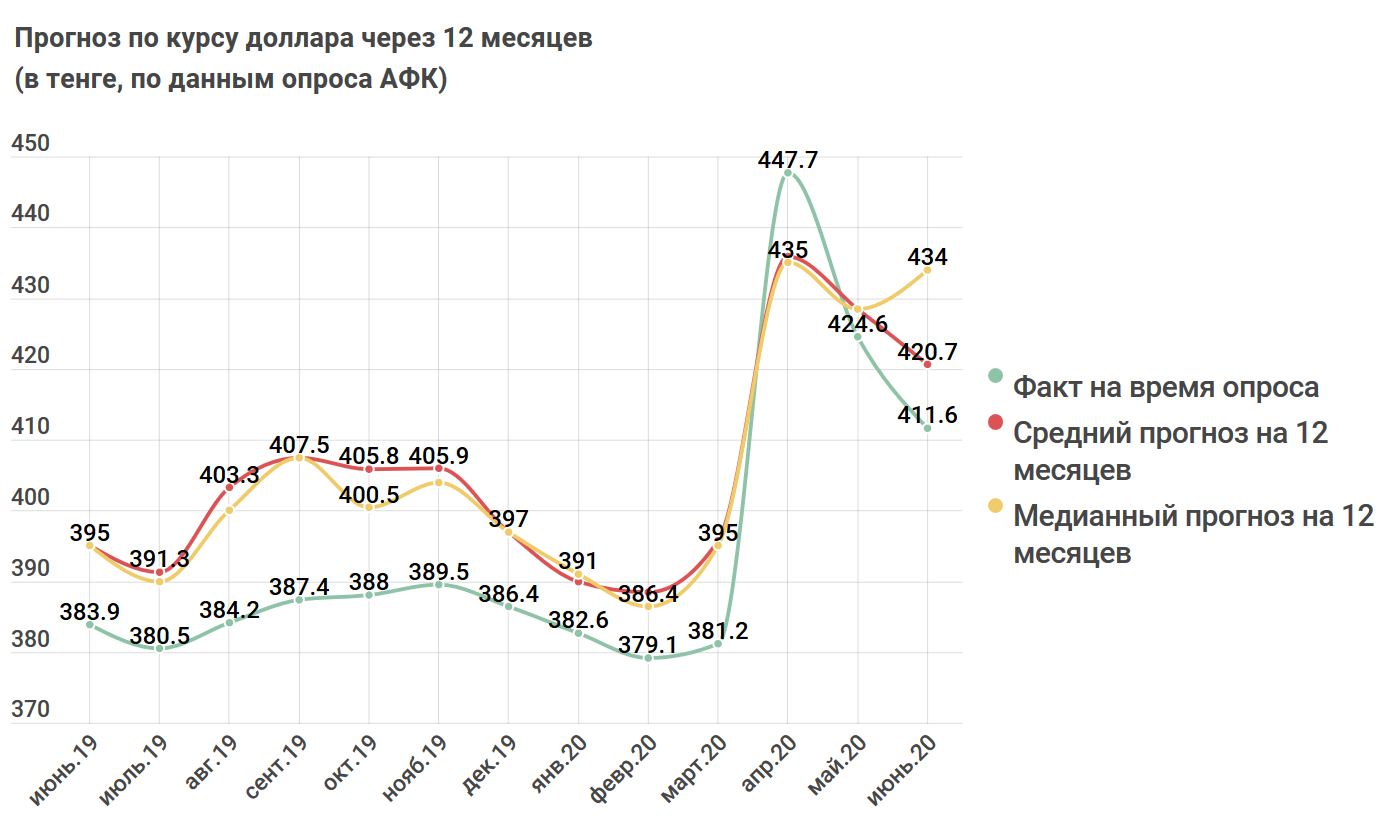

Опросы инвесторов

Цена любого актива, в том числе валюты, в конечном итоге определяется спросом и предложением. Следовательно, наиболее прямой метод прогнозирования будущих обменных курсов — это опрос инвесторов путем опроса инвесторов, сколько каждой валюты они планируют купить или продать в ближайшем будущем.К сожалению, крупные инвесторы не всегда могут захотеть раскрыть свои намерения. Кроме того, не у всех инвесторов есть долгосрочный инвестиционный план. Вместо этого некоторые покупатели и продавцы меняют свои стратегии в зависимости от постоянного потока экономических новостей и колебаний цен. Тем не менее, опросы инвесторов имеют место в арсенале аналитиков как ценный дополнительный инструмент.

Тем не менее, опросы инвесторов имеют место в арсенале аналитиков как ценный дополнительный инструмент.

Межвалютные курсы

Другой способ спрогнозировать обменный курс между двумя валютами — это сравнить их соответствующие обменные курсы с третьей валютой.Например, аналитика может заинтересовать курс британского фунта по отношению к обменному курсу японской иены. Для дальнейшего понимания аналитик может увеличить курс фунта к доллару и иены против доллара. Этот метод использования трех валют для расчета ожидаемого обменного курса между двумя из этих трех валют называется триангуляцией. Если существует серьезное несоответствие между фактическим курсом и прогнозируемым триангуляцией, трейдеры могут получить немедленную прибыль, выполнив серию преобразований с использованием этих трех валют.

Ссылки

Автор биографии

Хункар Озясар — бывший стратег Deutsche Bank по высокодоходным облигациям. Его цитировали в таких изданиях, как Financial Times и Wall Street Journal. Его книга «Когда тайм-менеджмент терпит неудачу» издается в 12 странах, а статьи Озясара о финансах публикуются на Nikkei, ведущей службе финансовых новостей Японии. Он имеет степень магистра делового администрирования в аспирантуре Келлогг.

Его книга «Когда тайм-менеджмент терпит неудачу» издается в 12 странах, а статьи Озясара о финансах публикуются на Nikkei, ведущей службе финансовых новостей Японии. Он имеет степень магистра делового администрирования в аспирантуре Келлогг.

Прогнозы цен на золото от ведущих экспертов

Прогнозы цен на золото от ведущих экспертов | Сравните вложения в золотоПоследние прогнозы аналитиков по ценам на золото

Ниже вы можете найти компиляцию последних прогнозов цен на золото, сделанных аналитиками.Мы регулярно расширяем этот список новыми прогнозами цен на золото. Пожалуйста, отправьте нам короткое электронное письмо, если вы пропустите прогноз известного учреждения или аналитика, которого хотели бы включить. Затем мы рассмотрим возможность включения этого прогноза в наш прогноз.

Цена на золото, долл. США за унциюАналитики, опрошенные LBMA, прогнозируют среднюю цену на золото в размере 1974 долларов США на 2021 год.

4 февраля 2021 г.

Лондонская ассоциация рынка драгоценных металлов опубликовала ежегодный обзор прогнозов по драгоценным металлам.В среднем 38 опрошенных аналитиков прогнозируют цену на уровне 1973,8 долларов США за тройскую унцию в 2021 году. Это будет означать рост на 4,6% по сравнению со средним уровнем цен в январе 2021 года и примерно на 11,5% по сравнению со средней ценой в 2020 году.

LBMA называет снижение процентных ставок в США, а также денежно-кредитную и фискальную политику и слабый доллар США в качестве основных причин, упомянутых опрошенными аналитиками. Диапазон прогнозов на этот год широк из-за неопределенности в отношении геополитики, пандемии COVID-19 и ожиданий экономического роста.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2021 | 1974 долл. США |

Источник:

Обзор прогнозов по драгоценным металлам LBMA на 2021 год

Goldman Sachs придерживается целевой цены на золото в 2300 долларов США на 2021 год

17 ноября, 2020

Глобальный инвестиционный банк Goldman подтвердил свою предыдущую 12-месячную цель в размере 2300 долларов США по цене на золото. В заметке аналитики ссылаются на опасения по поводу инфляции после коронарного кризиса в качестве ключевого фактора роста цен на золото. Банк ожидает, что инфляция в США временно повысится до 3%, что будет выше целевого показателя Федеральной резервной системы в 2%.

В заметке аналитики ссылаются на опасения по поводу инфляции после коронарного кризиса в качестве ключевого фактора роста цен на золото. Банк ожидает, что инфляция в США временно повысится до 3%, что будет выше целевого показателя Федеральной резервной системы в 2%.

Растущий уровень инфляции может усилить опасения инвесторов по поводу более высоких долгосрочных темпов инфляции, что в определенном смысле может стимулировать спрос на золото в качестве средства защиты от инфляции.

Другими факторами роста цены на золото могут быть восстановление спроса на золото на развивающихся рынках, таких как Китай и Индия, а также ожидания ослабления доллара.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2021 | 2300 долларов США |

Источник:

Золотовырастет на 22% в следующем году, поскольку инвесторы защитят от растущей инфляции, сообщает Goldman Sachs

.

Аналитики Morgan Stanley ожидают снижения цены на золото

16 ноября 2020

Согласно сайту MineralPrices.com, аналитики цен на золото из международного банка Morgan Stanley прогнозируют снижение цены на золото в 2021 и 2022 годах.

На 2021 год банк предполагает среднюю цену на золото в размере 1835 долларов США за тройскую унцию, на 2022 год — на уровне 1745 долларов США.

Аналитики Банка считают, что вакцины против COVID-19 будут способствовать восстановлению экономики за пределами Китая, что может привести к снижению монетарных и бюджетных стимулов. Вместе с повышением 10-летних ставок это может снизить цену на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2021 в среднем | 1835 долларов США | |

| 2022 | 1,745 долл. США |

Источник:

Morgan Stanley: Золотая вечеринка закончилась

Goldman Sachs повышает прогноз цен на золото на следующие 12 месяцев с 2000 до 2300 долларов

28 июля, 2020

По мнению группы аналитиков Goldman Sachs, глобального инвестиционного банка, рост цен на золото до новых максимумов, который в последнее время опережает рост реальных процентных ставок и других альтернатив доллару США, был вызван « потенциальный сдвиг в U. С. Фед склоняется к инфляции на фоне растущей геополитической напряженности, усиления внутренней политической и социальной неопределенности в США и растущей второй волны инфекций, связанных с COVID-19 ».

С. Фед склоняется к инфляции на фоне растущей геополитической напряженности, усиления внутренней политической и социальной неопределенности в США и растущей второй волны инфекций, связанных с COVID-19 ».

По мнению аналитиков, в сочетании с рекордным уровнем накопления долга правительством США возникли реальные опасения по поводу долговечности доллара США в качестве резервной валюты.

Еще одно замечание, сделанное аналитиками во главе с Джеффри Карри, заключается в том, что хеджирование против инфляции, такое как сырьевые товары и акции, вероятно, намного дешевле в настоящий момент, чем они могли бы быть в будущем, когда инфляция может быть на горизонте.Текущая девальвация, которая снижает стоимость валют, и накопление долга «сеют семена будущих инфляционных рисков, несмотря на то, что инфляционные риски сегодня остаются низкими».

«Мы долгое время считали золото последней валютой, особенно в такой среде, как нынешняя, когда правительства обесценивают свои бумажные валюты и подталкивают реальные процентные ставки к историческим минимумам», — пояснила команда аналитиков. Они также добавили: «Мы видим, что инфляционные опасения продолжают усиливаться в период восстановления экономики, поддерживая приток средств хеджирования в золотые ETF наряду со структурным ослаблением доллара, мы видим, что золото используется в качестве долларового хеджирования менеджерами фондов.”

Они также добавили: «Мы видим, что инфляционные опасения продолжают усиливаться в период восстановления экономики, поддерживая приток средств хеджирования в золотые ETF наряду со структурным ослаблением доллара, мы видим, что золото используется в качестве долларового хеджирования менеджерами фондов.”

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Целевая цена на золото на 12 месяцев | 2300 долларов США |

Источники:

MarketWatch: Goldman Sachs представил новый прогноз выбросов золота

Reuters: Goldman повысил прогноз цен на золото на 12 месяцев до $ 2300

Аналитик Commonwealth Bank of Australia прогнозирует, что в следующие несколько месяцев цена на золото превысит 2 000 долларов США

27 июля 2020

Аналитик по горнодобывающей и энергетической промышленности Австралии Вивек Дхар сказал CNBC, что, по их мнению, при нынешнем росте в следующие несколько месяцев цена на золото превысит отметку в 2 000 долларов за унцию.

По словам Дхара, ключевой вопрос заключается в том, насколько увеличится ралли после этого. Цена на золото может даже превысить 2500 долларов США за унцию.

«Ключевой историей» летнего ралли золота было не падение номинальной доходности, а рост 10-летних инфляционных ожиданий. «Это действительно то, что привело к недавнему успеху. Понимание того, насколько это устойчиво, на самом деле является ключом к пониманию того, есть ли у этого ралли больше возможностей для бега », — добавил он.

Дхар пояснил, что для того, чтобы увидеть цены намного выше этого уровня — например, 2500 долларов за унцию, — U.С. придется снизить процентные ставки до отметки ниже нуля.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Целевая цена на золото в следующие несколько месяцев | 2 000 долл. США | |

| Долгосрочные | потенциально 2 500 долл. США США |

Источники:

CNBC: в этом году цены на золото могут превысить 2000 долларов, прогнозируют аналитики

Business Insider Южная Африка: цены на золото могут взлететь до рекордных 2000 долларов из-за опасений по поводу инфляции и спроса на безопасную гавань, говорит аналитик

Bank of America повышает целевую цену на золото на 18 месяцев до 3000 долларов США за унцию

21 апреля 2020

Аналитики Bank of America опубликовали отчет под названием «ФРС не может печатать золото» и установили цену на золото в размере 3000 долларов США через 18 месяцев.По мнению аналитиков, ожидается, что процентные ставки в США, как и во всем остальном мире, еще долгое время останутся очень низкими.

Согласно прогнозам, государственные расходы, дефицит и балансы центральных банков значительно увеличатся. В то время как сильный доллар США и слабый спрос на ювелирные изделия со стороны таких стран, как Индия и Китай, будут оказывать давление на цену золота, ожидается, что спрос со стороны инвесторов в конечном итоге приведет к росту цены на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Средний прогноз на 2020 год | 1 695 долл. США | |

| Средний прогноз на 2021 год | 2 063 долл. США | |

| Целевая цена на золото 18 месяцев | 3000 долларов США |

Источники:

По данным Bank of America,Gold будет стоить 3000 долларов.«ФРС не может печатать золото».

Золото достигнет 3000 долларов — на 50% больше своего рекорда, сообщает Bank of America

Goldman Sachs утверждает, что цена на золото может достичь 1800 долларов в течение следующих 12 месяцев

24 марта 2020

Согласно статье Financial Times, глава отдела сырьевых товаров Goldman Sachs Джеффри Карри заявил, что «золото находится в точке перелома и может достигнуть отметки в 1800 долларов в течение следующих 12 месяцев». Карри и его коллеги рассматривают золото как средство защиты от обесценивания валюты.Согласно Business Insider, «Goldman Sachs говорит, что сейчас время покупать золото, актив-убежище, на фоне паники рынка из-за воздействия растущей пандемии коронавируса».

Карри и его коллеги рассматривают золото как средство защиты от обесценивания валюты.Согласно Business Insider, «Goldman Sachs говорит, что сейчас время покупать золото, актив-убежище, на фоне паники рынка из-за воздействия растущей пандемии коронавируса».

Goldman Sachs рекомендовал покупать золото по его текущей цене.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 12 месяцев | 1,800 долл. США |

Источники:

Goldman Sachs сообщает клиентам, что пора покупать золото, Financial Times

Валюта последней инстанции, Business Insider

Goldman Sachs: в 2020 году цена на золото составит 1600 долларов США

9 декабря 2019 г.

Аналитики Goldman Sachs по драгоценным металлам в своем исследовании предполагают, что цена на золото продолжит расти в следующем году из-за экономической и финансовой неопределенности.

По мнению аналитиков, основная причина — растущая неопределенность из-за дискуссии о современной монетарной теории (MMT), которую в настоящее время активно используют демократические кандидаты в президенты, такие как Берни Сандерс, в США, а также торговая напряженность и приближаются президентские выборы в США.

Согласно современной монетарной теории, дефицит и долг обычно считаются относительно легкими, пока инфляция остается низкой. В частности, прогрессивные сторонники этой теории поэтому часто утверждают, что государству следует шире использовать низкие процентные ставки для инвестиций в инфраструктуру и социальные программы, даже если это должно привести к увеличению дефицита и долга, а правительству следует увеличить рост и бороться с неравенством посредством целенаправленных действий. расходы.

Согласно отчету, даже в следующую рецессию правительство вряд ли перейдет на прямое денежное финансирование расходов, а инфляцию, скорее всего, удастся удержать под контролем. Однако простые разговоры о росте долга, такие как введение количественного смягчения в США во время последнего финансового кризиса в 2008 году, увеличит спрос на золото — даже если, как тогда, в конце концов не должно быть безудержной инфляции. Причина тому — риск девальвации валюты и высокая инфляция.Даже если MMT вряд ли получит широкое применение, усиление обсуждений только по этому поводу приведет к неуверенности среди инвесторов.

Однако простые разговоры о росте долга, такие как введение количественного смягчения в США во время последнего финансового кризиса в 2008 году, увеличит спрос на золото — даже если, как тогда, в конце концов не должно быть безудержной инфляции. Причина тому — риск девальвации валюты и высокая инфляция.Даже если MMT вряд ли получит широкое применение, усиление обсуждений только по этому поводу приведет к неуверенности среди инвесторов.

по-прежнему будет рассматриваться как безопасная гавань и инвестиция, которая не связана с другими классами активов, такими как акции. Следовательно, во время кризиса или когда есть предполагаемые риски для экономического развития, спрос на драгоценный металл будет повышаться.

Согласно Goldman Sachs, описанная неопределенность «может быть одной из причин, по которым мы видим свидетельств того, что золото в хранилище не в ETF построено , поскольку состоятельные люди могут захотеть хранить золото вне финансовой системы . ”

”

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2020 | 1,600 долларов США |

Источник:

Goldman Sachs продвигает золото — CNBC

ING ожидает, что цена на золото достигнет пика в 1500 долларов США в 2020 году

29 ноября, 2019

В своем прогнозе на 2020 год глобальный банк ING исходит из того, что сохраняющаяся неопределенность в отношении торговых конфликтов и глобального роста, а также мягкая политика центральных банков будут по-прежнему поддерживать спрос на золото как безопасную гавань и поддерживать цену на золото. Следующий год.

В наступающем году голландский банк ожидает, что цена на золото составит от 1450 до 1500 долларов США за унцию. Согласно прогнозу рынка сырьевых товаров на 2020 год, средняя цена ожидается в размере около 1475 долларов США в течение 2020 года.

Источник: цены на золото до пика на уровне 1-500 в 2020 году-ФРС, чтобы играть ключевую роль, KITCO News

Аналитик Bank of America Merrill Lynch считает возможной цену на золото в 2000 долларов США

8 августа 2019

По мнению Майкла Видмера, аналитика Bank of America, цена на золото может вырасти до 2 000 долларов в течение следующих двух лет.Хотя он ожидает, что цена на золото в базовом сценарии на второй квартал 2020 года составит 1500 долларов США за унцию, он считает, что цена на золото в 2000 долларов США может быть достигнута в течение двух лет.

Видмер приводит несколько причин возможного повышения цен. Помимо торговых конфликтов, мягкая денежно-кредитная политика и связанные с этим более высокие инфляционные ожидания, а также закупки центральными банками могут привести к дальнейшему росту цен. По словам Видмера, существует сильная корреляция между покупкой золота центральными банками и ростом цен на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

Базовый вариант 2 кв. 2020 г. 2020 г. | 1500 долларов США | |

| Бычий случай 2 года | 2 000 долл. США |

Источники: Видмер из BofAML видит путь к 2000 долл. США за два года, Goldman видит, что цены на золото поднимаются до 1600 долл. США

Goldman Sachs ожидает, что цена на золото вырастет до 1600 долларов США в следующие шесть месяцев

9 августа 2019

Аналитики Goldman Sachs ожидают, что цена на золото составит 1600 долларов США в течение следующих шести месяцев после недавнего скачка цен до более чем 1500 долларов США.

Банк ссылается на ухудшающиеся перспективы мировой экономики и рост торговых споров между США и Китаем как движущие силы. И то, и другое повысит привлекательность золота в качестве защиты от финансовых потрясений, поскольку инвесторы ищут безопасности.

Согласно Bloomberg, аналитики Goldman заявили в записке в среду: «Если опасения по поводу роста сохранятся, возможно, из-за эскалации торговой войны, золото может вырасти еще выше, что обусловлено увеличением распределения золота в ETF от управляющих портфелем, которые по-прежнему остаются недостаточно золото »и« Золотые ETF в последнее время набрали почти такой же импульс, как в 2016 году, и мы считаем, что это можно будет сохранить в краткосрочной перспективе. ”

”

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 6 месяцев | 1,600 долларов США |

Источник: Goldman видит рост цен на золото до 1600 долларов

Ситибанк обновил прогноз цены на золото

5 августа 2019

Американский инвестиционный банк Citibank обновил цены на золото, которые он ожидает в будущем. Его прогноз на 6-12 месяцев сейчас составляет 1 525 долларов США за унцию, а долгосрочный прогноз Citi — 1 200 долларов США.- Доллары США.

В еженедельном обзоре рынка валютного рынкаCitibank от 5 августа говорится, что «… денежно-кредитная политика и цикл ставок [были] на первом месте для золота».

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 6-12 месяцев | 1 525 долл. США США | |

| Долгосрочные | 1,200 долларов США |

Источники: Bloomberg, Citibank

Инвестиционный банк США Goldman Sachs повышает прогноз цен на золото

25 июня 2019 г.

Аналитики Goldman Sachs значительно повысили свои прогнозы цен на золото на следующие 12 месяцев.Сейчас они ожидают, что в течение следующих трех месяцев уровень цен составит 1450 долларов США, что на 100 долларов США больше, чем последняя оценка. Ценовые ожидания на 6 и 12 месяцев также были скорректированы в сторону увеличения на 125 и 50 долларов США соответственно до 1475 долларов США каждая.

Основными аргументами в пользу повышения цены на золото являются увеличение покупок золота у центральных банков и более низкие реальные процентные ставки.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 3 месяца | 1,450 долл. США США | |

| 6 месяцев | 1,475 долл. США | |

| 12 месяцев | 1,475 долл. США |

Источник: Goldman Sachs обновляет свой прогноз цен на золото

Новый обзор товарных рынков Всемирного банка прогнозирует более высокую цену на золото

апрель 2019

Всемирный банк опубликовал обновленный обзор товарных рынков.Прогноз включает прогнозы цен на золото. На 2019 год ожидается цена 1310 долларов США за унцию. Согласно прогнозам, в 2020 году цена на золото вырастет до 1360 долларов США.

Всемирный банк ссылается на ожидания устойчивого спроса и длительную паузу в повышении процентных ставок Федеральной резервной системой США как движущие силы повышения цены на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2019 | 1,310 долл. США США | |

| 2020 | 1360 долларов США | |

| 2030 | 1300 долларов США |

Источник: Worldbank Commodities Markets Outlook, апрель 2019 г.

Аналитики лондонского рынка золота ожидают в 2019 году в среднем незначительного роста цены на золото при сильно различающихся прогнозах

Весна 2019

30 аналитиков, опрошенных Лондонской ассоциацией рынка драгоценных металлов в рамках своих прогнозов цен на драгоценные металлы, ожидают небольшого повышения цены на золото в 2019 году.В среднем аналитики прогнозируют, что цена на золото в 2019 году составит 1311 долларов США за тройскую унцию, что на 1,8% выше средней цены за первые две недели января 2019 года.

Поражает, однако, то, что прогнозы охватывают широкий диапазон — прогнозы отличаются до 325 долларов США, что соответствует примерно четверти прогнозируемой цены. Это показывает, насколько разделяются аналитики относительно динамики цен на золото. Помимо Brexit и торговой войны между США и Китаем, неопределенность вызвана уровнем процентных ставок в США, силой доллара, геополитическими факторами и глобальным экономическим ростом.

Помимо Brexit и торговой войны между США и Китаем, неопределенность вызвана уровнем процентных ставок в США, силой доллара, геополитическими факторами и глобальным экономическим ростом.

Эдди Нагао из Sumitomo Corporation в Токио настроен наиболее оптимистично, так как он считает, что ФРС не сможет повысить процентные ставки, как хотелось бы, а риск рецессии в США сейчас выше, а волатильность, вероятно, возрастет. Таким образом, институциональные и частные инвесторы предпочли бы инвестиции в золото некоторым другим инвестициям. Однако Эдди Нагао также котирует диапазон от 1175 до 1475 долларов США.

Питер Фертиг из QCR Quantitative Commodity Research Ltd, Хайнбург, который прогнозирует цену на золото от 1150 до 1375 долларов США, считает сильную экономику США и низкий уровень безработицы в США основными рисками для цены на золото.На этом фоне ФРС может совершить два незапланированных повышения ставок, которые могут укрепить доллар с негативными последствиями для цены на золото. На азиатских рынках торговая война может снизить спрос на золото.

На азиатских рынках торговая война может снизить спрос на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Среднее значение прогноза на 2019 год | 1,311 долл. США |

Источники: Обзор прогнозов драгоценных металлов LBMA 2019

Scotiabank видит цену на золото на уровне U.1300 сингапурских долларов за тройскую унцию в 2019 и 2020 годах

11 января 2019

Согласно недавно опубликованному прогнозу Scotiabank по сырьевым товарам, цена на золото останется более или менее стабильной по сравнению с текущими ценами, «находясь между повышением ставок и слабым долларом США».

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2019 | 1300 долларов США | |

| 2020 | 1300 долларов США |

Источник: Scotiabank Commodities Outlook Q1 2019

Goldman Sachs прогнозирует рост цен на золото в 2019 году

10 января 2018

Американский инвестиционный банк Goldman Sachs повысил свой 12-месячный прогноз цены на золото. Теперь банк ожидает, что к концу 2019 года цена составит 1425 долларов США за тройскую унцию, что более чем на 10% выше текущих цен.

Теперь банк ожидает, что к концу 2019 года цена составит 1425 долларов США за тройскую унцию, что более чем на 10% выше текущих цен.

Джеффри Карри из Goldman Sach считает растущий спрос на «защитные активы», а также увеличение покупок центральным банком в качестве ключевых факторов. Они должны быть вызваны ростом геополитической напряженности, а также опасениями грядущей рецессии.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| I квартал 2019 | 1,325 долл. США | |

| 1.ГГ 2019 | 1,375 долл. США | |

| Конец 2019 года | 1,425 долларов США |

Источник: CNBC

Всемирный банк прогнозирует цену на золото на уровне 1245 долларов США за унцию в 2019 году

29 октября 2018

Всемирный банк опубликовал обновленные прогнозы цен на золото в своем недавнем «Прогнозе цен на сырьевые товары». Согласно публикации, Всемирный банк ожидает, что цена на золото в ближайшие годы упадет до U.1100 шиллингов в 2030 г.

Согласно публикации, Всемирный банк ожидает, что цена на золото в ближайшие годы упадет до U.1100 шиллингов в 2030 г.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2019 | 1,245 долл. США | |

| 2020 | 1,231 долл. США | |

| 2025 | 1,164 долларов США | |

| 2030 | 1100 долларов США |

Источник: Прогноз цен на сырьевые товары Всемирного банка, октябрь 2018 г.

Дж.П. Морган понижает прогноз цен на золото, но сохраняет позитивный прогноз

14 июня 2018

Аналитики J.P. Morgan Commodities Research сохраняют оптимизм в отношении динамики цен на золото, но несколько снизили свои прогнозы на 2018, 2019 и 2020 годы на четыре-пять процентов соответственно. На 2018 год они ожидают, что цена на золото составит 1355 долларов США за унцию (ранее — 1408 долларов США), на 2019 год — 1412 долларов США (ранее — 1475), на 2020 год — 1460 долларов США (ранее — 1535).

В своем отчете аналитики заявляют, что их общая макроэкономическая оценка в целом не изменилась и что они по-прежнему остаются оптимистичными по золоту, серебру и меди.

Они оправдывают снижение своих прогнозов позитивным прогнозом цены в долларах, которую они рассматривают как самую большую угрозу для цены на золото в краткосрочной и долгосрочной перспективе. Напротив, основы спроса и предложения, а также историческая динамика позднего цикла указывали на более высокие цены на золото.

В своем отчете аналитики описывают отрицательную корреляцию между U.S. доллар и золото, серебро и медь, указывая на то, что доллар США вырос на 1,3% за последние четыре недели, а золото упало на 0,85% за тот же период.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| III кв.2018 г. | 1,390 долл. США | |

| 2018 | 1,355 долл. США США | |

| 2019 | 1,412 долларов США | |

| 2020 | 1,460 долл. США |

Источник: Kitco News

Goldman Sachs увеличивает прогноз цен на золото к следующему году до 1450 долларов США

8 февраля 2018

Аналитики глобального инвестиционного банка Goldman Sachs значительно повысили свой прогноз цен на золото, сославшись на возобновление роста на развивающихся рынках.В новом отчете они прогнозируют цену на уровне 1350 долларов США за унцию через три месяца, 1375 долларов США за шесть месяцев и 1450 долларов США к следующему году.

Аналитики ожидают, что рост развивающихся рынков в 2018 году превысит 6%, что, по их мнению, увеличит благосостояние домохозяйств и приведет к тому, что потребители будут покупать больше золота.

По данным фирмы, спрос на золото на развивающихся рынках начал расти в четвертом квартале, так как мировой спрос на ювелирные изделия достиг в общей сложности 650 тонн, что стало четвертым по величине квартальным показателем.

«Это имеет большое значение для уровня общего спроса на золото, поскольку ювелирные изделия являются самым крупным компонентом спроса (более 50%), в то время как инвестиционный спрос обычно составляет всего около 30%, а ETF составляют лишь крошечную часть этого» цитирует аналитиков Kitco News.

По мнению аналитиков, цена на золото смогла противостоять росту доходности облигаций из-за возобновления спроса на золото со стороны развивающихся рынков.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| I квартал 2018 | 1350 долларов США | |

| середина 2018 года | 1,375 долл. США | |

| 2019 | 1,450 долл. США |

Источник: Kitco News

Goldman Sachs ожидает, что цена на золото упадет в середине 2018 г. и вырастет до конца 2020 г.

20 декабря 2017

Инвестиционный банк Goldman Sachs прогнозирует падение цен на золото до 1200 у.е.Долларов за унцию к середине 2018 года на фоне снижения опасений участников рынка, поскольку опасения участников рынка в целом делают золото безопасной гаванью для инвесторов. В связи с растущим спросом со стороны развивающихся рынков банк ожидает, что к концу 2020 года цена вырастет до 1375 долларов.

Аналитики заявили, что слабый тренд цен на золото не был связан с резким повышением цены биткойна, о чем свидетельствует отсутствие ожидаемого широкого выхода из золотых ETF. Золото и криптовалюты аналитики считают очень разными классами активов.

Аналитики утверждают, что неопределенность среди участников рынка снизилась благодаря успешной реализации налоговой реформы и очевидному плавному переходу к новому председателю ФРС.

Основными факторами их краткосрочного негативного прогноза по цене на золото являются устойчивый рост валового внутреннего продукта развитых стран, дальнейшее повышение процентных ставок Федеральной резервной системой США, отсутствие ухудшения геополитических рисков и ожидаемое отсутствие рецессия в 2018 и 2019 гг.

Аналитики ожидают, что в долгосрочной перспективе спрос на золото вырастет благодаря активному росту на развивающихся рынках, и канал «богатства» в конечном итоге будет доминировать над спросом на золото.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| I квартал 2018 | 1,225 долл. США | |

| середина 2018 года | 1,200 долларов США | |

| IV квартал 2018 | 1,225 долл. США | |

| конец 2020 года | 1,375 долл. США |

Источник: Kitco News

Danske Bank прогнозирует, что цена на золото в четвертом квартале 2018 года составит 1250 долларов США.

15 сентября 2017

В еженедельном обзоре от 15 сентября Danske Bank представил квартальные прогнозы цен на золото, а также средние цены на 2017 и 2018 годы.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 3 квартал 2017 | 1,250 долл. США | |

| 4 квартал 2017 | 1,210 долл. США | |

| IV квартал 2018 | 1,250 долл. США | |

| Среднее за 2017 год | 1,235 долл. США | |

| Среднее за 2018 год | 1,235 долл. США |

Источник: Weekly Focus

АналитикCommerzbank ожидает, что цена на золото вырастет до 1,400 U.Долларов на конец 2018 года

14 апреля 2017

В интервью журналу Focus Ойген Вайнберг, эксперт по ценам на золото в Commerzbank, ожидает, что к концу года цена на золото составит 1300 долларов США. Он ожидает, что к концу 2018 года цена вырастет примерно до 1400 долларов США.

По мнению аналитика, денежно-кредитная политика центральных банков, инфляция, спреды рисков, текущие события в экономике, а также реакция на политические риски, как правило, имеют важное значение для развития цены на золото, поскольку золото имеет статус безопасной убежище в кризисных ситуациях.

Спрос на цену золота является ключевым, при этом инвестиционный спрос играет гораздо более важную роль в развитии цен на золото, чем спрос на ювелирные изделия, поскольку первый гораздо более динамичен. Он также рассматривает золото исключительно как инвестицию, потерявшую свой статус сырья с 90-х годов. По словам аналитика, вопреки распространенному мнению, себестоимость добычи не имеет большого значения для цены на золото.

Что касается того факта, что цена на золото оставалась на высоком уровне в течение нескольких месяцев, хотя ФРС объявила о дальнейшем повышении процентных ставок, г-н.Вайнберг отмечает, что реальные процентные ставки будут гораздо важнее, чем текущие растущие номинальные процентные ставки. Однако ФРС, очевидно, не будет повышать ключевую ставку так сильно, как растет инфляция. Однако низкие или отрицательные реальные процентные ставки будут создавать хорошие условия для золота, что еще больше повысит спрос со стороны центральных банков и инвесторов. По словам Вайнберга, инвесторы не будут инвестировать в золото из-за опасений геополитических рисков или полной потери активов, вместо этого драгоценный металл в настоящее время будет служить им в качестве защиты капитала — из-за опасений низких процентных ставок.

По словам Вайнберга, инвесторы не будут инвестировать в золото из-за опасений геополитических рисков или полной потери активов, вместо этого драгоценный металл в настоящее время будет служить им в качестве защиты капитала — из-за опасений низких процентных ставок.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Конец 2017 года | 1300 долларов США | |

| Конец 2018 | 1,400 долларов США |

Источник: Интервью Focus с экспертом Commerzbanks по ценам на золото Ойгеном Вайнбергом

Scotiabank ожидает стабильных цен на золото в 2017 и 2018 годах

7 марта 2017

Канадский Scotiabank ожидает, что цена на золото в 2017 и 2018 годах составит 1200 долларов США, что немного ниже текущих цен.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2017 (в среднем) | 1,200 долларов США | |

| 2018 (в среднем) | 1,200 долларов США |

Источники: Прогнозы Scotiabank

Голландский банк ABN Amro ожидает роста цен на золото в 2017 и 2018 годах

3 марта 2017

По данным делового онлайн-сообщества BNamercias, ABN Amro повысил прогноз цен на золото. В настоящее время банк ожидает, что цена на золото на конец 2017 года составит 1300 долларов США, а к концу 2018 года — 1,400 долларов США.

В настоящее время банк ожидает, что цена на золото на конец 2017 года составит 1300 долларов США, а к концу 2018 года — 1,400 долларов США.

BNamericas цитирует Джорджет Боэле из ABN Amro: «Вполне вероятно, что в третьем квартале прогноз цен на золото станет положительным» и «… мы ожидаем, что реальная доходность в США начнет снижаться, а доллар США начнет снижаться по сравнению с рядом валют, таких как Японская иена », несмотря на несколько ожидаемых повышений ставок Федеральной резервной системой.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Конец 2017 года | 1300 долларов США | |

| Конец 2018 | 1,400 долларов США |

Источники: Прогноз цен на золото ABN Amro

Аналитики лондонского рынка драгоценных металлов ожидают роста цен на золото в 2017 году

31 января 2017

30 аналитиков, участвующих в обзоре прогнозов драгоценных металлов Лондонской ассоциации рынка драгоценных металлов (LBMA) на 2017 год, оптимистично оценивают цену золота на 2017 год. В среднем аналитики предполагают, что прогнозируемая цена на золото на 2017 год составит 1244 доллара США, что на 5,3% больше, чем цены на золото, наблюдавшиеся в течение первых двух недель января 2017 года.

В среднем аналитики предполагают, что прогнозируемая цена на золото на 2017 год составит 1244 доллара США, что на 5,3% больше, чем цены на золото, наблюдавшиеся в течение первых двух недель января 2017 года.

Тони Тевес из швейцарского банковского гиганта UBS делает самый высокий прогноз средней цены на золото в размере 1350 долларов США на 2017 год. По словам Тевеса, «… распределение золота в портфеле является оправданным, учитывая относительно благоприятную среду ставок, умеренное ускорение роста и повышенные макро-риски. Мы считаем, что дальнейший рост золота, вероятно, будет обусловлен продолжением распределения стратегического портфеля от различных инвесторов.”

Самый пессимистичный прогноз из 30 опрошенных аналитиков дает Бернар Дахда из французского инвестиционного банка Natixis. Дахда ожидает, что средняя цена на золото в 2017 году составит 1110 долларов США, но он также прогнозирует потенциальный максимум в 1,400 долларов США и потенциальный минимум в 1060 долларов США. Дахда предполагает, что «… Повышение ставок ФРС окажет наибольшее влияние на цены на золото… Ожидается, что последующий отток из физически обеспеченных ЭТП окажет давление на цены. Тем не менее, мы ожидаем, что 2017 год будет отмечен потенциальной геополитической напряженностью и неопределенностью, которые могут снизить давление, исходящее от повышения ставок ФРС.”

Дахда предполагает, что «… Повышение ставок ФРС окажет наибольшее влияние на цены на золото… Ожидается, что последующий отток из физически обеспеченных ЭТП окажет давление на цены. Тем не менее, мы ожидаем, что 2017 год будет отмечен потенциальной геополитической напряженностью и неопределенностью, которые могут снизить давление, исходящее от повышения ставок ФРС.”

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| Средний прогноз на 2017 год | 1,244 долл. США |

Источники: Обзор прогнозов драгоценных металлов LBMA, 2017 г.

Всемирный банк: цены на золото снижаются

24 января 2017

Всемирный банк опубликовал новый прогноз цен на сырьевые товары, согласно которому цена на золото будет падать в 2017 году и в последующие годы.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2017 | 1150 долларов США | |

| 2018 | 1,138 долл. США США | |

| 2020 | 1,114 долларов США | |

| 2030 | 1 000 долларов США |

Источники: Прогноз цен на сырьевые товары Всемирного банка, январь 2017 г.

ABN AMRO прогнозирует снижение цен на золото в 2017 году, но восстановление в 2018 году

24 ноября 2016

Пока цены на золото упали ниже 1200.- Доллары США, ABN AMRO ожидает, что цена на золото упадет до 1100, — Доллары США в 2017 году восстановятся до 1300. — Доллары США в конце 2018 года.

После кратковременного роста цен на золото, вызванного победой Трампа на выборах, по мнению банка, настроения инвесторов «резко изменились». ABN AMRO заявляет, что рост доходности казначейских облигаций США и ралли на фондовых рынках США в сочетании с благоприятными настроениями инвесторов существенно укрепили доллар США и вызвали снижение цен на золото.

Банк ожидает, что текущая негативная среда для цен на золото останется на прежнем уровне в 2017 году. В качестве ключевого фактора роста цены на золото они определяют спрос инвесторов, который, как они ожидают, не будет компенсирован ростом спроса на ювелирные изделия и промышленности из-за снижения цен.

В качестве ключевого фактора роста цены на золото они определяют спрос инвесторов, который, как они ожидают, не будет компенсирован ростом спроса на ювелирные изделия и промышленности из-за снижения цен.

По данным банка, рост инфляционных ожиданий более чем компенсируется ростом доходности казначейских облигаций США и ожиданиями предстоящего повышения ставок ФРС. Рост реальной доходности в США и отсутствие серьезных опасений относительно инфляции приведут к снижению цены на золото.

Рост акций США, ожидания дальнейшего повышения ставок ФРС и ожидания сильного подъема экономики США будут стимулировать доллар США. Согласно заявлению банка, инвесторы «сочтут золото и другие драгоценные металлы активами с нулевым доходом непривлекательными из-за более высокого дохода от акций и облигаций».

Банк ожидает, что курс доллара США достигнет пика в 2017 году и значительно упадет в 2018 году. Это в сочетании с более привлекательными ценами и более высоким спросом на ювелирные изделия из Китая должно стать стимулом для инвесторов снова инвестировать в золото и поддержать восстановление цен до 1300 , — У. С. доллар.

С. доллар.

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2017 (на конец периода) | 1100 долларов США | |

| 2018 (конечный период) | 1300 долларов США | – |

Источники: ABN AMRO Precious Metals Forecast

В свете победы Трампа на выборах в США Scotiabank прогнозирует несколько более высокую цену на золото в 2017 и 2018 годах.

22 ноября 2016

В своем прогнозе роста банк обычно исходит из того, что план Трампа по налогам на администрирование и инфраструктуре окажет умеренно положительное влияние на США.С. экономики ко второй половине 2017 года и в 2018 году.

Они прогнозируют рост в США в 2017 году на 2,1% из-за первоначальной осторожности в отношении частных инвестиций и ожидают, что рост будет в целом поддерживаться умеренным увеличением потребительских расходов, стабильным ростом рабочих мест, ростом заработной платы и доходов, а также усиление производственной активности после периода сокращения запасов ». На 2018 год банк увеличивает прогноз роста в США с 2,2% до 2,4%, ссылаясь на ожидаемое увеличение расходов на инфраструктуру и снижение налогов.

На 2018 год банк увеличивает прогноз роста в США с 2,2% до 2,4%, ссылаясь на ожидаемое увеличение расходов на инфраструктуру и снижение налогов.

Кроме того, банк ожидает, что доллар США укрепится в 2017 году, чему способствует оптимизм в отношении роста и изменение рисков, связанных с политикой ФРС после выборов в США.

Они ожидают, что ФРС поднимет верхний предел целевого диапазона ставок по федеральным фондам до 2% к концу 2018 года, предполагая, что укрепление доллара США и более крутые кривые доходности нейтрализуют некоторые эффекты более стимулирующей налогово-бюджетной политики и возможного дерегулирования на рост. .

| Временной интервал | Прогноз цен на золото | Тренд |

|---|---|---|

| 2017 (в среднем за год) | 1300 долларов США | |

| 2018 (в среднем за год) | 1300 долларов США |

Источники: Таблицы прогнозов Scotiabank

RBC Capital Markets делает агрессивный прогноз цен на золото на 2017 и 2018 годы, заявляя, что наступает новый бычий рынок

Июль, 2016

Ссылаясь на высокий спрос со стороны инвесторов, канадский инвестиционный банк RBC Capital Markets, входящий в состав Королевского банка Канады, прогнозирует цену на золото в размере 1500 долларов США за унцию в 2017 и 2018 годах. В своем предыдущем прогнозе банк по-прежнему ожидал значительно более низкой цены — 1300 долларов США за унцию.

В своем предыдущем прогнозе банк по-прежнему ожидал значительно более низкой цены — 1300 долларов США за унцию.