Как правильно давать деньги в долг

+ A —

Расписка без риска

В условиях падения доходов и ужесточения условий выдачи банковских кредитов граждане стали чаще одалживать крупные суммы денег у друзей и близких родственников. Как правило, средства предоставляются в долг под расписку. Однако не всегда наличие этого документа является стопроцентной гарантией возврата частных ссуд.

Обычно деньги в нашей стране занимают под следующие «гарантии»: под честное слово, под расписку и путем заключения договора. Первый вариант — самый быстрый, но опасный: в жизни может произойти всякое — например, возникнет конфликт между сторонами или должник внезапно умрет. Последний — самый надежный, но долгий и затратный: надо платить деньги за услуги юристов. Чаще всего граждане выбирают вариант с распиской: она дает отличные шансы для получения долга обратно.

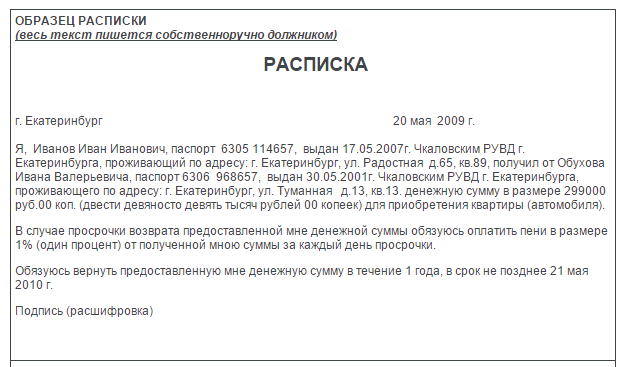

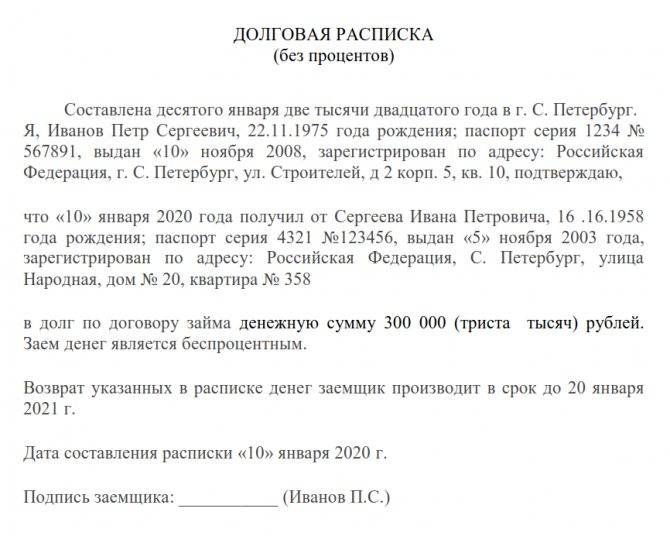

Согласно ст. 808 ГК РФ расписка является документом, подтверждающим договор займа и его условия. Одним из условий, которое придает этой бумаге юридическую силу, является однозначная и четкая идентификация в расписке лица, получившего заем. Отсутствие в документе внятных сведений о займодавце и заемщике зачастую становится формальным основанием для оспаривания займа.

Как показывает практика, чаще всего такие ошибки характерны для расписок по займам, в которых получателями денег выступают родственники и друзья займодавцев. Если впоследствии они начинают отрицать факт получения займа, то едва ли не единственным способом восстановления справедливости является почерковедческая экспертиза.

Впрочем, не всегда даже профессиональные эксперты в состоянии найти истину. Если текст расписки напечатан на компьютере, то недобросовестные заемщики нередко пытаются оспорить в суде свое авторство подписи на документе. В том случае, если подпись заемщика представляет собой простую закорючку или содержит минимальное количество символов, то достоверно идентифицировать автограф на расписке чаще всего не представляется возможным. Чтобы избежать подобных проблем, займодавцам необходимо настаивать на том, чтобы заемщик не просто подписал, но и собственноручно написал текст расписки шариковой авторучкой.

Чтобы избежать подобных проблем, займодавцам необходимо настаивать на том, чтобы заемщик не просто подписал, но и собственноручно написал текст расписки шариковой авторучкой.

Еще одним распространенным основанием для оспаривания расписки является отсутствие в документе указания на факт получения заемщиком оговоренной денежной суммы. Такой пробел позволяет недобросовестным заемщикам заявлять о том, что договоренности о займе носили предварительный характер — мол, до получения денег дело так и не дошло. Как правило, в этом случае заемщики апеллируют к ст. 812 ГК РФ, которая позволяет заемщику оспаривать договор займа на основании его безденежности. Если займодавцу не удастся доказать факт передачи оговоренной в расписке суммы контрагенту, то договор займа будет признан незаключенным, а расписка — недействительной.

Помимо соблюдения письменных формальностей дополнительной гарантией для займодавца может стать участие в процедуре передачи денег свидетелей. В случае возникновения судебного спора вокруг расписки свидетели смогут подтвердить реальные условия и обстоятельства выдачи займа.

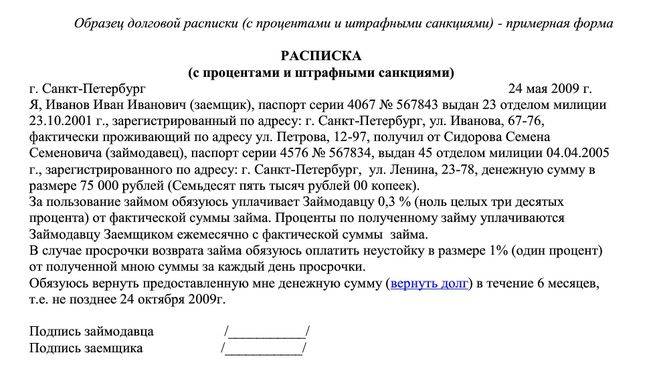

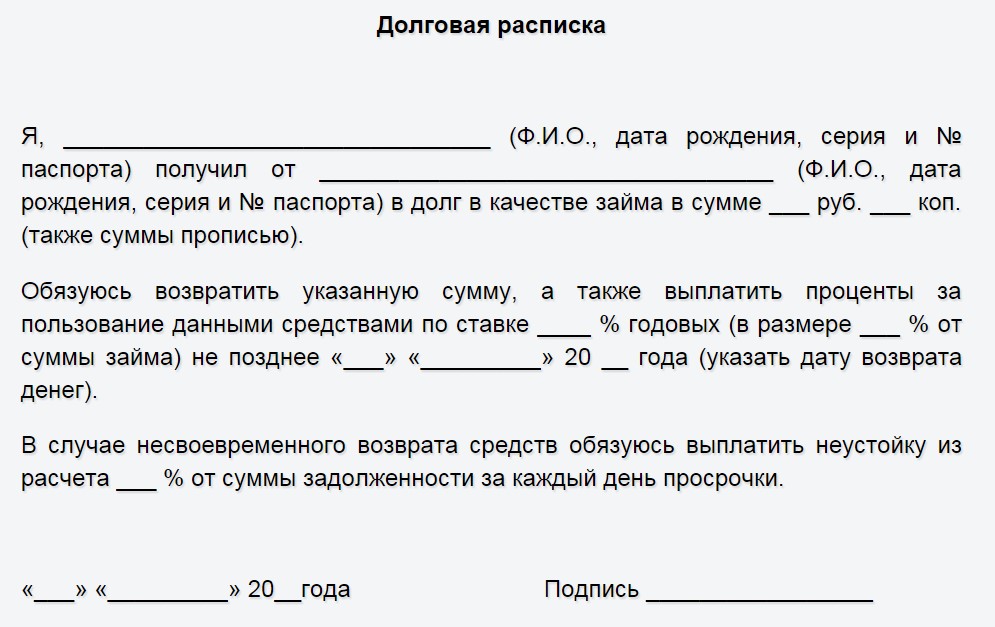

Осложнить возврат долга могут расплывчатые формулировки, описывающие назначение суммы, переданной в качестве займа, а также отсутствие в расписке сроков возврата долга. «Известны прецеденты, когда абстрактно сформулированные условия займа позволяли ушлым заемщикам убедить суд, будто бы деньги, фигурирующие в расписке, были им подарены либо переданы в порядке оплаты за какой-либо товар или оказанную услугу», — сообщил адвокат Олег Сухов. Он рекомендует займодавцам указывать в расписке другие важные детали. Например, является ли заем беспроцентным либо предоставлен на возмездной основе. То же самое касается и условия о неустойке. «При отсутствии оговорки о порядке выплаты неустойки займодавец не вправе потребовать ее возмещения, поскольку, согласно статье 331 ГК РФ, соответствующее соглашение о неустойке предписывается оформлять в письменной форме», — резюмирует адвокат.

Опубликован в газете «Московский комсомолец» №26924 от 29 сентября 2015

Заголовок в газете: Расписка без риска

Даем деньги в долг: как оформить – ilex

- Коротко о главном

- Спецпроекты

- Интересные новости

- Аналитика

- Налог на прибыль

- НДС

- УСН и другие налоги

- Зарплата

- Кадры

- Бухгалтерский учет

- Юридические консультации

- Торговля

- Услуги и аренда

- Производство

- Строительство

- Бюджетные организации

- Кредитно-финансовые услуги

- Азбука права

- Мероприятия

- Эксперты

- Проверь себя

- Эмоция дня

- Об ilex

- Войти в сервис

- Темы

Основные

- Коронавирус.

Меры для бизнеса

Меры для бизнеса - Налог на прибыль

- Зарплата

- Кадры

- Бюджетные организации

- НДС

- Кредитно-финансовые услуги

- Бухгалтерский учет

Отраслевые

- Торговля

- Услуги и аренда

- Производство

- Строительство

- Коронавирус.

- Мероприятия

- Новости

- Спецпроекты

- Коротко о главном

- Требуется решение

- Интересные новости

- Производственный календарь

06.11.2020

Новшества в регулировании цен для производителей свежих овощей и яблок Вступает в силу постановление МАРТ от 03. 11.2020 N 69.

11.2020 N 69.17.11.2020

Комплексный план по предотвращению COVID-19 в г. Минске изменен С 12 ноября 2020 г. в План мероприятий по профилактике и снижению распространения ОРИ, в том числе вызванных COVID-19, в г. Минске, внесены изменения.

в План мероприятий по профилактике и снижению распространения ОРИ, в том числе вызванных COVID-19, в г. Минске, внесены изменения.13.11.2020

Масочный режим уже и в г. Минске

С 12 ноября 2020 г. из-за COVID-19 в г. Минске для всех без исключения введен масочный режим.

Минске

С 12 ноября 2020 г. из-за COVID-19 в г. Минске для всех без исключения введен масочный режим.12.11.2020

Банковское кредитование: отзывы бухгалтеров Часто для решения текущих задач или развития бизнеса субъекты хозяйствования обращаются за кредитами. Нам важно ваше мнение о процессе подготовки и принятия решения о выдаче кредита. Опрос завершен.

Итоги:

1. При поиске нового или…

Нам важно ваше мнение о процессе подготовки и принятия решения о выдаче кредита. Опрос завершен.

Итоги:

1. При поиске нового или…25.02.2020

На какую дату отражать в бухучете возмещаемые услуги при аренде Дата составления ПУД − важный реквизит. Она доставляет немало сложностей для арендодателя и арендатора при перевыставлении стоимости возмещаемых услуг. В каком месяце отразить такие услуги, важна ли дата подписания ПУД? На эти и другие вопросы…

Она доставляет немало сложностей для арендодателя и арендатора при перевыставлении стоимости возмещаемых услуг. В каком месяце отразить такие услуги, важна ли дата подписания ПУД? На эти и другие вопросы…14.02.2020

Какие документы нужны для безвозмездной передачи имущества от частной организации в пользу бюджетной В 2019 году указ N 300 перестал применяться к безвозмездной передаче имущества (за исключением денежных средств) от частной организации в пользу государственной. Возникла проблема с документальным оформлением, когда нельзя применить договор…

Возникла проблема с документальным оформлением, когда нельзя применить договор…24.12.2019

Как правильно давать деньги в долг друзьям и знакомым

Если вы не можете не дать в долг, то оформите хотя бы самую простую расписку.

Наверное, у каждого человека есть должники, которые никогда не вернут деньги. Есть люди, у которых таких должников не один десяток. Причина такого положения в том, что очень трудно возвратить свои деньги.

Ситуация 1

Наиболее распространенная. Когда дают деньги в долг родным, друзьям , соседям или знакомым. Никогда в этих случаях не оформляется расписка. Потому что у нас не принято не доверять людям. Очень часто деньги не возвращаются. Многие не подают в суд, потому что им как бы неудобно судиться со своими близкими людьми. Другие не подают в суд, потому не верят в возможность взыскать деньги — суды отказывают в связи с отсутствием расписки.

Ситуация 2

Иногда всё же расписки оформляются. Но это никоим образом не является гарантией возврата денег. Есть несколько причин. Одна из них, это ненадлежащее оформление расписки, что может являться основанием отказа суда во взыскании долга. Часто расписки просто теряются и тогда тоже невозможно доказать факт займа. И даже, если выиграть суд, то не всегда можно взыскать деньги в связи с неплатежеспособностью должника. Многие ошибаются, что нужен обязательно договор займа, нотариально удостоверенный. Обычная правильная расписка является доказательством передачи денег в долг.

Многие ошибаются, что нужен обязательно договор займа, нотариально удостоверенный. Обычная правильная расписка является доказательством передачи денег в долг.

Ситуация 3

Очень редко дают деньги под залог. Но и такая форма не может быть 100% гарантией возврата, потому что существует много вариантов признания договоров залога недействительными. Конечно, такая форма гарантии самая надежная, но её редко применить к своим родным и друзьям. Потом, на небольшую сумму тоже неудобно оформлять залог. У многих и имущества нет никакого. Так что, залог очень сложно применять.

Из трех ситуаций, примерно процентов 90 это первый вариант. Самый безнадежный. Второй вариант это около 10 процентов. И всего лишь один процент, это когда оформляется залог.

В идеале лучше не давать деньги никогда никому. Если уж не можете не дать, то оформите хотя бы самую простую расписку.

Больше новостей в Telegram-канале «zakon.kz». Подписывайся!

Как составить расписку о передаче денег в долг в Казахстане

Расписка поможет обезопасить в спорных ситуациях и того, кто одолжил деньги, и того, кто взял. Как правильно ее составлять и какие данные нужно вносить, узнали журналисты Нурфин.

Как правильно ее составлять и какие данные нужно вносить, узнали журналисты Нурфин.

Расписка составляется, когда один человек дает деньги в займы другому. Это не обязательное условие и зависит от степени доверия между людьми. Но, если придется доказывать факт передачи денег, срок долга и другое, то без расписки не обойтись.

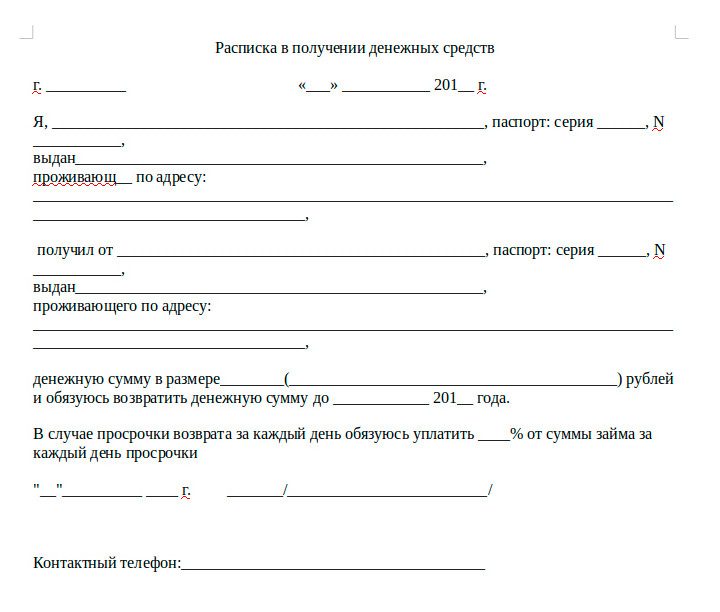

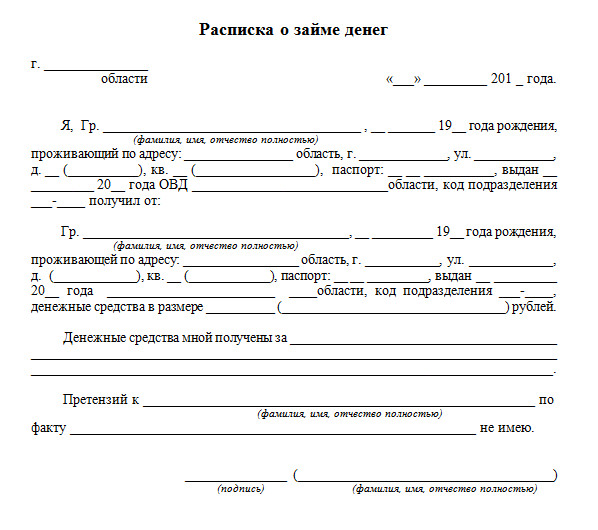

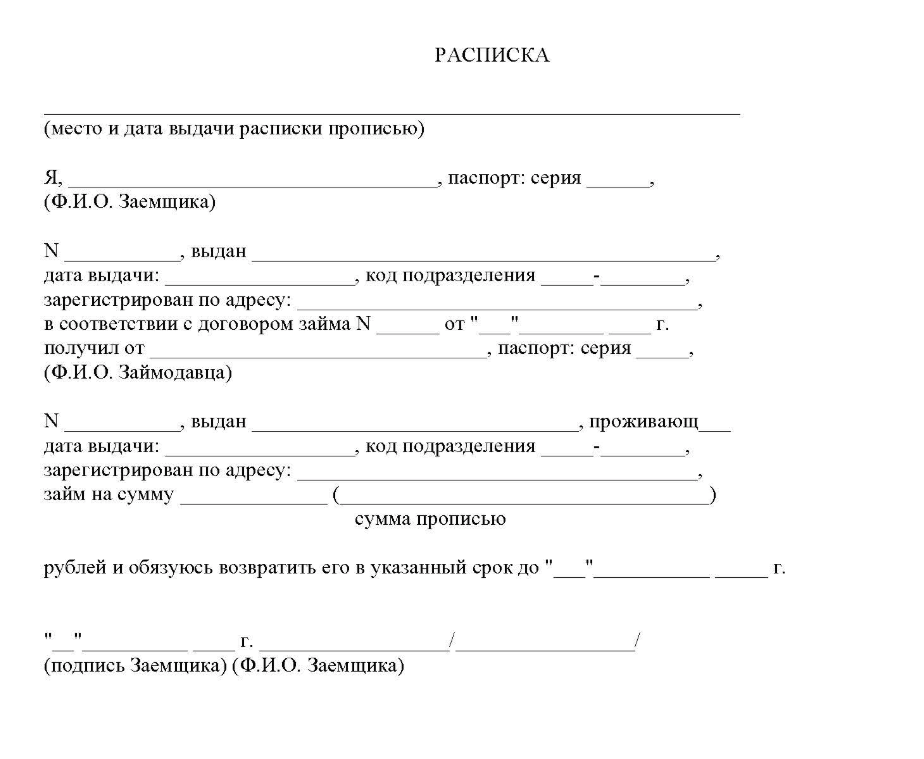

Основные правила написания расписки

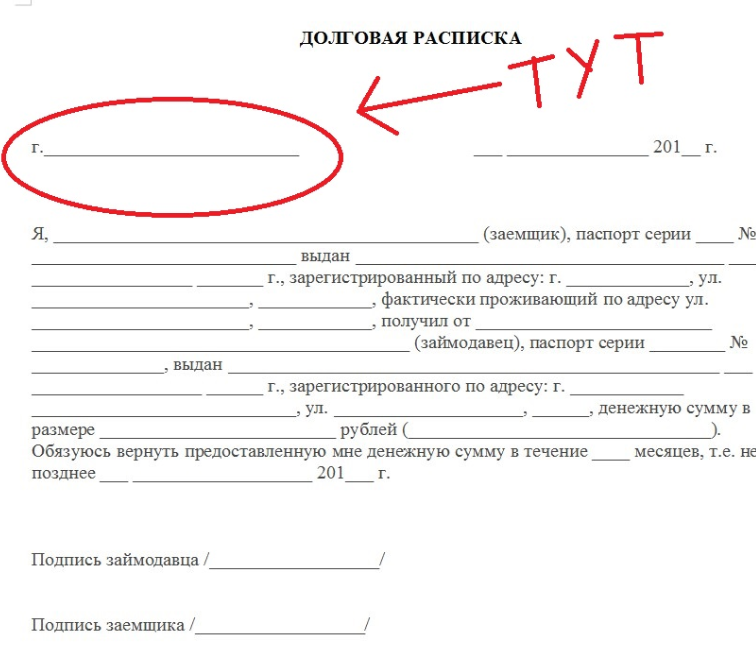

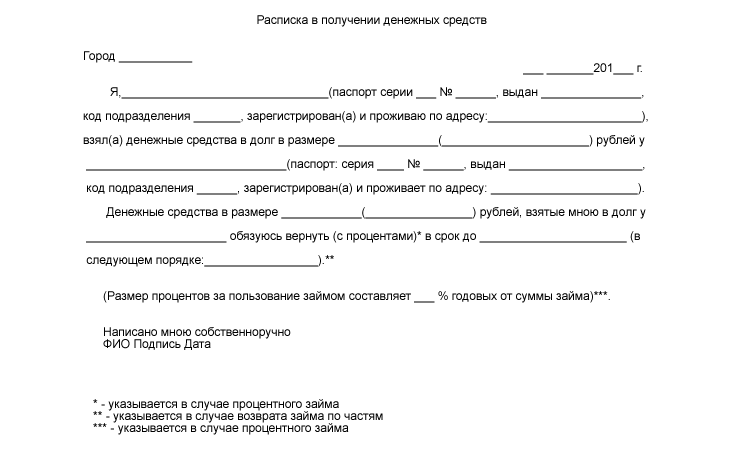

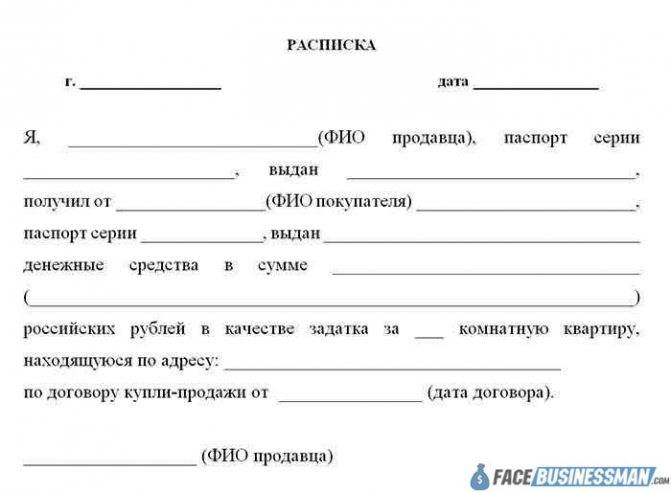

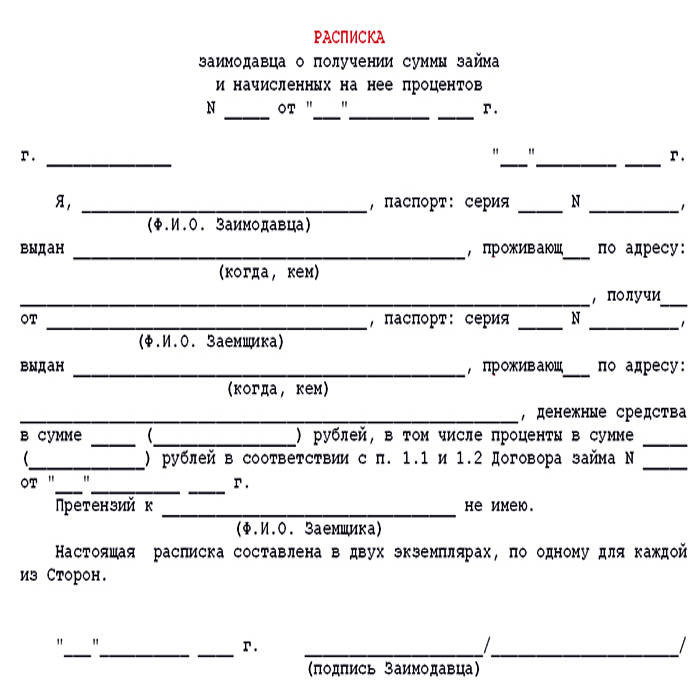

- Расписка всегда пишется от руки того человека, который берет деньги в долг. Поэтому для ее написания достаточно чистого листа бумаги, шариковой ручки и личных данных обеих сторон.

- Рукописный документ надо так и озаглавить: «Расписка».

- На следующей строке, слева нужно написать город, в котором были переданы деньги, и составилось обещание об их возврате.

- В тексте расписки пишем, кто и у кого занял деньги. При этом указывается полное имя без сокращений, номер документа, ИИН, дата рождения и адрес прописки обеих сторон.

- Далее указываем, какая сумма была взята.

Цифрами и прописью.

Цифрами и прописью. - После этого пишем, до какого числа будут возвращены деньги.

- Внизу указываем дату составления расписки, возле которой подписываются кредитор и заемщик. Возле подписи нужно указать свое полное имя.

Читайте также

Возврат товара РК: правила и документы в 2020 году

По виду расписка может отличаться, но основные данные должны быть в ней расписаны обязательно.

Это может защитить не только того человека, который одолжил деньги, но и того, кто взял. Например, от необоснованных претензий, связанных с размером суммы и периодом возврата.

Образец расписки: UGCВозвращение долга

По договоренности сторон, долг можно возвращать и частями. Это нужно отметить в рукописном документе. А на оставшуюся сумму лучше составлять новую расписку, чтобы документально закрепить уменьшение долга и новый срок возврата.

Если предусмотрено возвращение долга с процентами, то это тоже нужно отметить в расписке. Потому что, кредитор при этом должен заплатить подоходный налог.

Если никаких процентов в расписке не отмечено, то их требование не законно. А если истек срок возвращения долга, а заемщик не отдает деньги – то необходимо обратиться в суд, где и поможет расписка.

Читайте также

Запрет на выезд из Казахстана: как снять

Альтернативные документы и условия

Под расписку можно одолжить не только деньги, а также документы и имущество. Но в тексте, подтверждающем передачу и срок возврата, нужно уточнить номера и другие уникальные признаки бумаг и предметов.

Вместе с распиской также можно оформить договор займа, но к его составлению намного больше претензий: должны быть соответствующая законодательству форма и наличие облигации.

Поэтому для подтверждения денежного долга между двумя физическими лицами можно ограничиться распиской. Заверять ее у нотариуса не обязательно.

Но рекомендуется писать такой документ и осуществлять передачу денег при свидетелях, данные которых также будут занесены в расписку. Если дело дойдет до суда, их подтверждения также станут весомой частью доказательной базы.

Если дело дойдет до суда, их подтверждения также станут весомой частью доказательной базы.

Читайте также

Ипотечная программа 7-20-25: какие документы нужны

Новости Казахстана. Фото и Видео. Эксклюзивы. Подпишись на нас в Telegram >>>

Оригинал статьи: https://www.nur.kz/1854254-kak-sostavit-raspisku-o-peredace-deneg-v-dolg-v-kazahstane.html

Как дать деньги в долг под расписку

Бывают жизненные ситуации, когда предпочтительнее и проще одолжить денежные средства не у кредитной организации, а у друзей или родственников. Такие займы особенно распространены в России.

В Европе и Америке банковская система отличается от российской. Получение средств в кредит там выгодно, так что нет смысла заморачиваться, где взять деньги в долг под расписку от частного лица. Нашим же соотечественникам следует разобраться во всех нюансах оформления долговых обязательств между физическими лицами.

Юристы говорят, что когда требуется дать кому-то денег, то плохое решение уповать на совесть должника. Все договоренности должны быть изложены в письменном виде при помощи оформления долговой расписки.

В этой статье:

Нужно ли составлять расписку

Вопреки мнению, что давать взаймы следует ту сумму, с которой не жалко расстаться навсегда, не следует заранее прощаться со своими деньгами. Деньги под расписку от частного лица в этом случае является гарантом возврата займа любого размера. С ее помощью займодателю и заемщику легко отстоять в законном порядке свои интересы.

Выдача денежной суммы свыше 10 МРОТ, согласно ГК РФ, должна фиксироваться письменным договором займа между гражданами в обязательном порядке. Расписка же служит документом, подтверждающим такой договор.

Долг под расписку допустимо не оформлять, если суммы меньше вышеуказанных значений. Объясняется это тем, что разрешение споров по долговым обязательствам, не влекущим существенных финансовых потерь (при невозврате), лежит в плоскости добропорядочности сторон.

При желании граждан избежать каких-либо недоразумений, связанных с возвратом незначительных сумм, не возбраняется заключать сделку, подкрепляя устные договоренности распиской.

Следует запомнить: расписка, обладая юридической силой, будет являться основанием, чтобы начать судебный процесс, если одна сторона уклоняется от выполнения условий сделки. Поэтому прежде чем взять деньги у частного лица, следует подумать о возможных судебных тяжбах и проблемах с приставами.

Какими могут быть расписки

В законодательной базе не содержится описания видов оформления долговой расписки и в каких случаях ее следует составлять. Фактически, деньги в долг под расписку дают по разным причинам, преследуя собственные цели (получение прибыли, к примеру) или приходя на помощь знакомому, находящемуся временно в тяжелом финансовом состоянии.

Не возбраняется займодавцу подстраховать себя залогом, наложив на него обременение по закону, если это недвижимость, например, или взять какую-то вещь на хранение до полного возврата заемных средств.

Под залог

Займодатель требует у второй стороны сделки заложить недвижимость, машину, ювелирные изделия и прочие материальные ценности. Такие условия трактуются как обеспечительные меры по договору.

Этот тип расписки целесообразно составлять у юриста или нотариуса, т. к. к ней нужен особо грамотный подход. Для дающего в долг человека этот вариант наиболее предпочтителен, ведь в случае неуплаты долга всегда можно изъять заложенное имущество.

С процентами (аналог кредита)

В таких документах указывается годовая или ежемесячная процентная ставка на общую или остаточную стоимость кредита. Также в расписке оговаривается порядок уплаты процентов: в конце действия договора суммарно с займом, ежемесячно или ежеквартально. Обязательно указывается срок первого и последнего платежа.

Займодателю, желающему получить прибыль, не выгодно досрочное погашение долга. Соответственно необходимо заранее согласовывать возврат денег раньше поставленного срока.

Без процентов

Беспроцентным займ признается автоматически согласно статье 809 ГК РФ при одалживании суммы меньшей 50 МРОТ.

Исключение! Заемщик-ИП, берущий в долг денежные средства для реализации своей коммерческой деятельности.

Если объектом займа выступают не деньги, а вещи, такой займ тоже считается беспроцентным. Досрочное погашение не возбраняется.

С ежемесячным платежом

При такой форме «кредитных отношений» желательно составить договор займа, а расписка в получении денег будет служить дополнением.

Почему так? Ежемесячный платеж, прописанный в расписке, укажет лишь на систематический характер выплат в определенные числа, но не будет являться полноценным «графиком платежей». А в договоре займа можно учесть пенни и прочие штрафы за просрочку. К тому же легче доказать, что заемщик не смог совершить оплату в конкретном месяце.

Не важно, одалживаются деньги родственнику, другу или постороннему человеку – в расписке необходимо указывать предельно подробную информацию о будущем «должнике».

Особенности передачи денег

Как правильно написать расписку? При возникновении разногласий между участниками сделки, наличие на руках займодателя расписки позволит ему рассчитывать на благоприятный исход событий и в результате получить обратно свои кровные.

Долговая расписка – соглашение, подтверждающее факт передачи определенной суммы денег от одного лица к другому. Она определяет условия, на которых деньги выданы.

Хотя утвержденного официального образца долговой расписки в законодательной базе нет, не стоит полагать, что она может быть написана как угодно. Если отнестись к составлению этого документа со всей ответственностью и учесть некоторые нюансы, никаких негативных последствий от выдачи займа не будет.

Оформление расписки у нотариуса

Расписка, которая составлена грамотно и без ошибок, имеет юридический вес, а значит, не нуждается в дополнительном заверении.

Однако при большом желании оформить расписку у нотариуса, например, при передаче крупных сумм, следует знать, что как самостоятельный документ расписка нотариальному заверению не подлежит. Удостоверяют ее только в качестве составляющей части договора займа.

Оформление расписки без свидетелей

К процедуре оформления долговой расписки нет необходимости привлекать свидетелей, т. к. законом не предусмотрено их обязательное присутствие при передаче займа.

к. законом не предусмотрено их обязательное присутствие при передаче займа.

Обусловлено это тем, что условия по займу и сам факт выдачи денег подтверждаются только письменно.

При фигурировании свидетелей в расписке, во время судебных разбирательств они могут быть допрошены для подтверждения обстоятельств, при которых она писалась, но не более того.

Оспорить по безденежности договор займа свидетельскими показаниями не представляется возможным (ст. 812 ГК РФ).

Написание от руки

Следует взять за правило писать текст долговых расписок синей пастой и от руки. Документы, которые печатались на компьютере, часто осложняют возврат денег. Иногда и вовсе делают его невозможным.

Происходит это от того, что недобросовестный заемщик может заявить в Суде, что его подпись на печатном документе подделана.

Оспорить этот момент, особенно, если подпись напоминает по виду всего лишь «закорючку», способна почерковедческая экспертиза. Но при недостаточном объеме рукописного материала провести такую экспертизу будет невозможно.

Прежде чем давать деньги в долг надо обговорить все детали устно, затем подробно изложить их на бумаге, прибегая к рукописной технике. При этом написанием должен заниматься получающий средства, а не дающий.

Какие сведения должны содержаться в расписке

Любой документ содержит определенные сведения, без которых он теряет свою силу и признается ничтожным. Документы, связанные с долговыми обязательствами, включают в себя информацию личного характера и экономическую сторону вопроса.

Расписка считается юридически верной, если

Как ссудить деньги друзьям и семье

- Ссуды Возврат ссуд

Ссуды для физических лиц в Канаде

- Ссуды для физических лиц

- Ссуды по безнадежным кредитам

- Ссуды на консолидацию долга

- Ссуды на ремонт автомобилей

- Ссуды на восстановление кредита

- Предложения для погашения кредита

- Ссуды

- Частные ссуды

- Ссуды поручителя (Cosignor)

- Ссуды для малого бизнеса

- Ссуды на покупку автомобилей

Руководства и инструкции

- Руководство по заявке на получение ссуды

- Квалификация для получения личной ссуды

- Получить

- Избегайте отклонения заявки

- Избегайте сборов NSF и овердрафта

- Как избежать мошенничества при ссуде

- Законен ли мой кредитор?

- Ваши права как заемщика

- Мгновенные банковские проверки

По провинциям

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Нью-Шотландия

- Манитоба PEI

По городам

- Торонто

- Миссиссауга

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

- Оттава

- Кингстон 9000

- Больше Кредит

- Оттава

- Мониторинг Кингстон 9000

- Кредитный калькулятор

- Все услуги

- Кредитные карты

Отзывы

- Fairstone Reviews

- Mogo Reviews

- Easyfinancial Reviews

- LendDirect

- Отзывы Cash5You

- Просмотр r База данных

Списание долга в Канаде

- Консолидация долга

- Погашение долга

- Консолидация кредитной карты

- Консолидация долга Ссуды

- Консультации по банкротству

Guides & How To’s

- Canada Debt Relief Guide

- Consolidate Credit Card Debt

- How to Manage Debt

- Saving While In Debt

- Calculate Debt-to-yield Ratio

- Conquer

High Interest Debt

- Conquer High Interest Debt

- Онтарио

- Альберта

- Британская Колумбия

- Квебек

- Новая Шотландия

- Манитоба

- Саскачеван

- Ньюфаундленд

- 00030003000300030003

- 0008

- 0003 Нью-Брансуик 9000 PE a

- Ванкувер

- Монреаль

- Калгари

- Эдмонтон

- Гамильтон

Думаете о ссуде денег другу или члену семьи? Прочтите сначала

Одолжить деньги члену семьи или другу — рискованное дело, которое может очень плохо кончиться. Вы можете потерять деньги и разрушить важные отношения.

Вы можете потерять деньги и разрушить важные отношения.

Вспомните совет, который Полоний дает своему сыну Лаэрту в шекспировском «Гамлете»: «Ни заемщиком, ни заимодавцем быть не может, ибо взаймы часто теряют и себя, и друга».

Согласно недавнему опросу Bankrate.com, почти половина (46 процентов) взрослых, ссужавших деньги друзьям или семье, сообщили о негативном исходе, 37 процентов заявили, что потеряли деньги, а 21 процент испытали испорченные отношения с заемщиком.

Получение кредита также может вызвать личные и финансовые проблемы. Опять же, почти половина (45 процентов) людей, участвовавших в опросе Bankrate, заявили, что испытали негативные последствия:

- 21 процент сообщили, что их отношения были повреждены.

- 20 процентов заявили, что их кредитный рейтинг был поврежден как прямой результат.

- 18 процентов заявили о потере денег в процессе.

«Эти данные ясно показывают, что мы не должны давать ссуды семье и друзьям, и мы не должны давать ссуды вместе, потому что, к сожалению, примерно в половине случаев что-то идет не так», — сказал Тед Россман, отраслевой аналитик Bankrate. «Хотя достаточно плохо терять деньги, я думаю, что хуже, когда отношения портятся, а это случается слишком часто».

«Хотя достаточно плохо терять деньги, я думаю, что хуже, когда отношения портятся, а это случается слишком часто».

Дети часто просят родителей оформить ссуду, если они не могут самостоятельно получить кредитную карту или автокредит. Легко понять, почему родитель хотел бы помочь в этой ситуации, но многие не осознают, что консигнация — это юридическое обязательство, которое может вернуться, чтобы укусить их.

«Это намного больше, чем просто порекомендовать кого-то получить ссуду; это юридическое обещание выплатить долг, если основной заемщик этого не сделает », — пояснил Россман.«Косайнеры могут потерять деньги, а их кредитный рейтинг может быть поврежден, если платежи не будут произведены вовремя».

Совместное подписание также может повлиять на способность соавтора получить кредит, потому что оно обычно увеличивает отношение долга к доходу и коэффициент использования кредита. Так что, даже если все пойдет хорошо, могут быть последствия, сказал Россман NBC News ЛУЧШЕ.

Связанные

Ссужать деньги — это финансовое, а не эмоциональное решение

Просьба помочь члену семьи или близкому другу, который находится в затруднительном положении, может действительно задеть ваши сердечные чувства и заставить вас сделать то, что вы обычно не делаете.

Если вы ожидаете вознаграждения и окоченяетесь, это чувство предательства может вызвать много гнева.

«Это может разрушить отношения», — сказал Брюс МакКлари, вице-президент Национального фонда кредитного консультирования. «Люди часто ссужают деньги добросовестно и ничего не записывают. Они не садятся и не обсуждают договоренность и то, что от них ожидается. Неспособность сформулировать ожидания и записать их всегда приводит к сожалению ».

Когда он был кредитным консультантом на передовой, МакКлари видел, как люди вкладывают свои пенсионные сбережения или занимают деньги сами, чтобы ссудить нуждающемуся члену семьи.

«Это просто показывает, насколько силен эмоциональный элемент и как он может заставить рациональных людей совершать безумные поступки со своими деньгами», — сказал МакКлари. «Я видел много плохих решений, которые не подтверждаются тщательным рассмотрением».

«Я видел много плохих решений, которые не подтверждаются тщательным рассмотрением».

Изложение условий ссуды в письменной форме превращает эту операцию в финансовую, исключающую возможность того, что заемщик может счесть это подарком. Просто помните, что если вы не вернете вам долг, у вас не так уж много последствий. Это не повредит кредитному рейтингу заемщика, как неплатеж по банковской ссуде.И вы, скорее всего, не собираетесь подавать на них в суд.

Консультанты по личным финансам, с которыми связались NBC News ЛУЧШЕ, дадут такой совет: если вам неудобно одалживать этому человеку деньги, не делайте этого. Если вы согласны на это, считайте это подарком, который не подлежит возмещению. Так что не давайте взаймы больше, чем вы можете позволить себе потерять.

«Просто представьте, что предоставление ссуды другу или члену семьи эквивалентно поджиганию этих денег», — сказала сертифицированный специалист по финансовому планированию Меган Бринсфилд, директор по финансовому планированию Motley Fool Wealth Management. «Подумайте об этом так жестко, но в то же время, давать кому-то деньги и помогать им, должно приносить радость обеим сторонам, поэтому не следует делать это неохотно».

«Подумайте об этом так жестко, но в то же время, давать кому-то деньги и помогать им, должно приносить радость обеим сторонам, поэтому не следует делать это неохотно».

Сопутствующие товары

Кредитование кредитной карты также вызывает проблемы

Обзор Bankrate также показывает потенциальные подводные камни, связанные с предоставлением кредитной карты другу или члену семьи. Из тех, кто так поступил, у 37 процентов случилось что-то плохое:

- 21 процент потеряли деньги

- 16 процентов заявили, что это нанесло ущерб их отношениям

- 12 процентов испытали удар по их кредитному рейтингу

Некоторые держатели карт фактически не дают их кредитная карта отсутствует, они просто любят вскочить и оплатить общий счет — может быть, за обед или кино — чтобы заработать вознаграждение по кредитной карте.Легко предположить, что другие внесут свою справедливую долю, но не рассчитывайте на это.

Из держателей кредитных карт, которые сделали это, ожидая выплаты, большинство (70 процентов) заявили, что не получали деньги хотя бы один раз (27 процентов сказали, что это происходило время от времени, а 23 процента — часто).

Представители старшего поколения (30–38 лет), скорее всего, будут скованы при оплате группового счета, как показал опрос. Кроме того, они с наибольшей вероятностью попробуют стратегию «Оплатите групповой счет, чтобы получить вознаграждение».

«Даже если вы однажды столкнетесь с трудностями, это, вероятно, сведет на нет ценность вознаграждений, которые вы получите, а затем и некоторых», — сказал Россман из Bankrate. «Это рискованная стратегия, особенно если она приводит к задолженности по кредитной карте. Если у вас уже есть задолженность по кредитной карте, значит, вы не только субсидируете покупку друга или члена семьи, но также можете платить проценты по ней ».

Связанные

Больше от BETTER

Хотите еще таких советов? NBC News BETTER одержимы поиском более простых, здоровых и разумных способов жизни.Подпишитесь на нашу рассылку и следите за нами в Facebook, Twitter и Instagram.

Нужно отправить деньги? Как выбрать провайдера

Хотите отправить деньги за границу? В наши дни для перевода денег доступно множество онлайн-обменников. Сложность заключается в том, чтобы выбрать тот, который лучше всего подходит вам. Поиск надежного и недорогого поставщика услуг может оказаться сложной задачей, но в конечном итоге может легко сэкономить ваше время и деньги.

Сложность заключается в том, чтобы выбрать тот, который лучше всего подходит вам. Поиск надежного и недорогого поставщика услуг может оказаться сложной задачей, но в конечном итоге может легко сэкономить ваше время и деньги.

При выборе провайдера обмена валют для отправки денег онлайн учитывайте следующие факторы.

Насколько конкурентоспособны обменные курсы и сборы?

Получите котировки от разных поставщиков и сравните их курсы обмена. Имейте в виду, что ставки постоянно колеблются, поэтому котировки обычно действительны только в течение минуты или двух, но это даст вам представление о том, какие компании завышают цены, а какие являются конкурентоспособными. Некоторые предлагают возможность фиксировать котировки на определенный период времени, гарантируя ставки.

Отличным инструментом для сравнения обменных курсов является советник по обменным курсам XE, доступный в приложении XE Currency.Вы можете сравнить цену вашего провайдера со среднерыночной ценой с помощью этого простого в использовании и бесплатного инструмента.

Сколько вы заплатите за транзакционные издержки?

Услуга, предлагающая хороший обменный курс, но требующая высоких транзакционных издержек, не имеет большого преимущества. Узнайте, сколько они взимают комиссию или комиссию за перевод, прежде чем переводить деньги. Объединение небольших международных платежей в один также может помочь снизить расходы. Кроме того, некоторые провайдеры предлагают более выгодные тарифы и даже не взимают комиссию за более крупные платежи.

Насколько проста и удобна услуга?

Некоторые компании предлагают быструю и легкую регистрацию, в то время как другие могут занять много времени. Часто онлайн-провайдеры предлагают услуги обмена валюты 24/7. Проверьте, какие способы оплаты и доставки доступны и соответствуют ли они вашим потребностям. Вы также должны проверить, какие функции у них есть, например, варианты мобильных денежных переводов.

Предлагаются ли вам нужные валюты?

Не все валютные компании предлагают каждую валюту или работают во всех странах. Если вы отправляете деньги в отдаленные районы или переводите в менее популярные валюты, имейте в виду, что транзакции могут длиться дольше или задерживаться. Перед тем, как выбрать провайдера, убедитесь, что вам предложены нужные валюты.

Если вы отправляете деньги в отдаленные районы или переводите в менее популярные валюты, имейте в виду, что транзакции могут длиться дольше или задерживаться. Перед тем, как выбрать провайдера, убедитесь, что вам предложены нужные валюты.

Безопасен и надежен ли провайдер иностранной валюты?

При выборе провайдера учитывайте их надежность. Как долго они в бизнесе? Вы знакомы с брендом? Сколько денег они переводили в прошлом? Что клиенты говорят о своих услугах? Есть ли у них безопасная платформа? Все эти вопросы нужно задать, чтобы успокоить свой разум.

Можете ли вы отслеживать свои транзакции или создавать оповещения?

Некоторые поставщики предлагают отслеживание транзакций и обновления статуса вашего заказа по электронной почте. Обновления по электронной почте можно даже отправлять получателям, что особенно полезно для предприятий. Отслеживание вашей транзакции также может помочь снизить риск мошенничества.

Если вас беспокоят колебания валютных курсов, ознакомьтесь с информацией о тарифах XE. Эта функция позволяет создавать оповещения о валюте, которой вы хотите торговать. Мы будем отслеживать, когда ваша валютная пара достигнет желаемого курса, и отправим вам уведомление по электронной почте.Или вы можете загрузить XE Currency, чтобы получать оповещения на свой телефон.

Эта функция позволяет создавать оповещения о валюте, которой вы хотите торговать. Мы будем отслеживать, когда ваша валютная пара достигнет желаемого курса, и отправим вам уведомление по электронной почте.Или вы можете загрузить XE Currency, чтобы получать оповещения на свой телефон.

Получите ли вы хорошее обслуживание и поддержку клиентов?

Служба поддержки клиентов часто может создать или разрушить бизнес, и это не исключение для провайдеров валют. Если у вас или ваших получателей есть вопросы, важно, чтобы представитель службы поддержки клиентов был готов помочь. Прежде чем выбирать поставщика, проверьте, предлагают ли они круглосуточную поддержку, и прочтите отзывы клиентов.

Выбор подходящего онлайн-провайдера обмена иностранной валюты полностью зависит от ваших потребностей.Проведя предварительное исследование и изучив возможные варианты, вы сэкономите время и деньги на денежных переводах. Выберите поставщика, который может предоставить ценность, прозрачность, поддержку и подходящие инструменты для ваших валютных операций.

Меры для бизнеса

Меры для бизнеса

в План мероприятий по профилактике и снижению распространения ОРИ, в том числе вызванных COVID-19, в г. Минске, внесены изменения.

в План мероприятий по профилактике и снижению распространения ОРИ, в том числе вызванных COVID-19, в г. Минске, внесены изменения. Минске

С 12 ноября 2020 г. из-за COVID-19 в г. Минске для всех без исключения введен масочный режим.

Минске

С 12 ноября 2020 г. из-за COVID-19 в г. Минске для всех без исключения введен масочный режим. Нам важно ваше мнение о процессе подготовки и принятия решения о выдаче кредита. Опрос завершен.

Итоги:

1. При поиске нового или…

Нам важно ваше мнение о процессе подготовки и принятия решения о выдаче кредита. Опрос завершен.

Итоги:

1. При поиске нового или… Возникла проблема с документальным оформлением, когда нельзя применить договор…

Возникла проблема с документальным оформлением, когда нельзя применить договор… Цифрами и прописью.

Цифрами и прописью.