в чем разница? — Офтоп на vc.ru

К кому идти за финансированием и сколько денег стоит просить, если вы молодой стартап?

Startup Jedi

Мир венчурного капитала человеку извне может показаться очень запутанным и непонятным, закрытым и неподвластным для глубинного понимания. К кому идти за деньгами, о каких суммах можно разговаривать и на каких условиях привлекать инвестиции? А где найти опытных людей, которые помогут советом, знакомством с потенциальным клиентом или требующимся специалистом, помогут вырасти и выйти на новые рынки?

Попробуем разобраться с этими вопросами.

Основными игроками на рынке поддержки стартапов являются бизнес-ангелы и венчурные фонды. Зачастую их практически уравнивают между собой, делая оговорку, что ангелы вкладываются в проекты на более ранних и более рисковых стадиях развития. Если бы все было так просто!

Startup Jedi

Cредний чек

Если ангелы вкладывают в проекты исключительно свои средства, то фонды — привлекают и аккумулируют средства институциональных инвесторов (пенсионных фондов, страховых компаний, семейных фондов, high net worth individuals). Соответственно, у среднего венчурного фонда объем капитала под управлением в десятки раз больше, чем у среднего бизнес-ангела. Так как и тот и другой формируют свои портфели проектов, средний инвестиционный чек у них различается примерно в такой же пропорции. Ангелы готовы вкладывать в один проект от $5 тыс до $100 тыс (исключениями являются сделки, когда в проект входит сразу несколько бизнес-ангелов, тогда суммарный раунд может достигать $1 млн). Венчурные фонды же, как правило, не вкладывают в проекты меньше $500 тыс.

Соответственно, у среднего венчурного фонда объем капитала под управлением в десятки раз больше, чем у среднего бизнес-ангела. Так как и тот и другой формируют свои портфели проектов, средний инвестиционный чек у них различается примерно в такой же пропорции. Ангелы готовы вкладывать в один проект от $5 тыс до $100 тыс (исключениями являются сделки, когда в проект входит сразу несколько бизнес-ангелов, тогда суммарный раунд может достигать $1 млн). Венчурные фонды же, как правило, не вкладывают в проекты меньше $500 тыс.

Ангелы: $5–100 тыс

Венчурные фонды: от $500 тыс

Список крупнейших венчурных фондов в России 2020

Здравствуйте, уважаемые читатели нашего сайта!

Каждый день в мире что-то новое разрабатывается в сфере высоких технологий, научные открытия во многих областях обещают изменить жизнь к лучшему. Но часто светлые идеи и стартапы умирают без должного финансирования.

Но часто светлые идеи и стартапы умирают без должного финансирования.

Связующее звено между инвестициями и инновационными стартапами в России – венчурные фонды, список которых пока еще весьма скромен по сравнению с мировым рынком высокорисковых инвестиций.

Список крупнейших венчурных фондов РФ

По данным РВК за 2018 год, в рейтинг самых активных фондов России входят:

- Runa Capital;

- I2BF Global Ventures;

- Target Global;

- Primer Capital;

- Fort Ross Ventures;

- Gagarin Capital.

Лидер списка инвестировал за прошлый год 15 миллионов долларов в 16 проектов. Штаб-квартира фонда размещена в Пало-Альто (Калифорния), а филиалы есть в Москве и Сан-Франциско.

В этом небольшом городке – сердце IT-индустрии Америки – «родились» будущие информационные гиганты: Microsoft, Skype, Facebook и Apple.

Отечественные венчурные фонды отражают мировые реалии: на вершину списка попадают компании, вкладывающие в IT-проекты – сетевые сервисы P2P, «облачные» приложения, социальные сети и многое другое.

Исключение – I2BF Global Ventures, инвестирующий в альтернативную энергию, биотопливо второго поколения и очистку воды.

Что такое венчурный фонд и зачем он нужен

Научные открытия и изобретения, еще не получившие массового признания, нуждаются в инвестициях. Инновационным техническим разработкам необходима финансовая поддержка на всех стадиях развития.

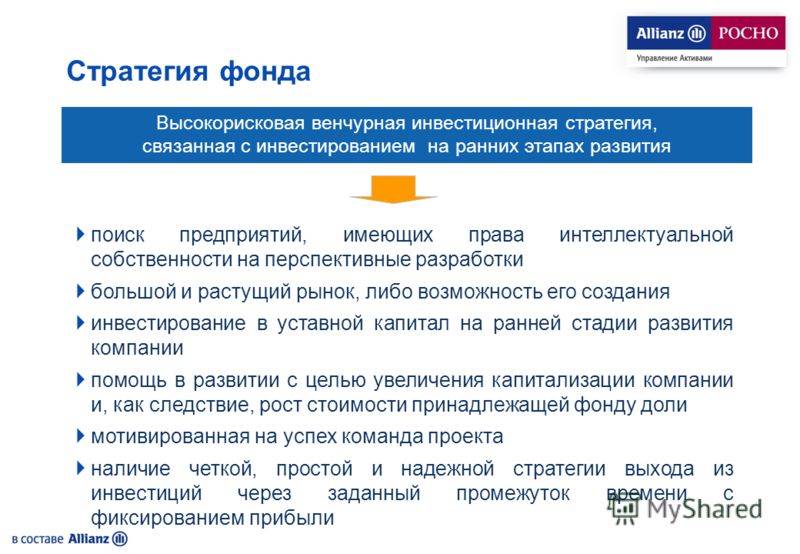

Необходимое финансирование могут оказать венчурные фонды – высокорисковые финансовые организации, ориентированные на работу именно с такими инновационными стартапами.

Как показывает практика, 80 % всех инвестиций в высокотехнологические разработки убыточны (это справедливо как для России, так и для мира в целом), но прибыль от удачных проектов с лихвой перекрывает неудачные вложения.

Важная особенность этих организаций: им законодательно разрешена деятельность с высоким уровнем риска.

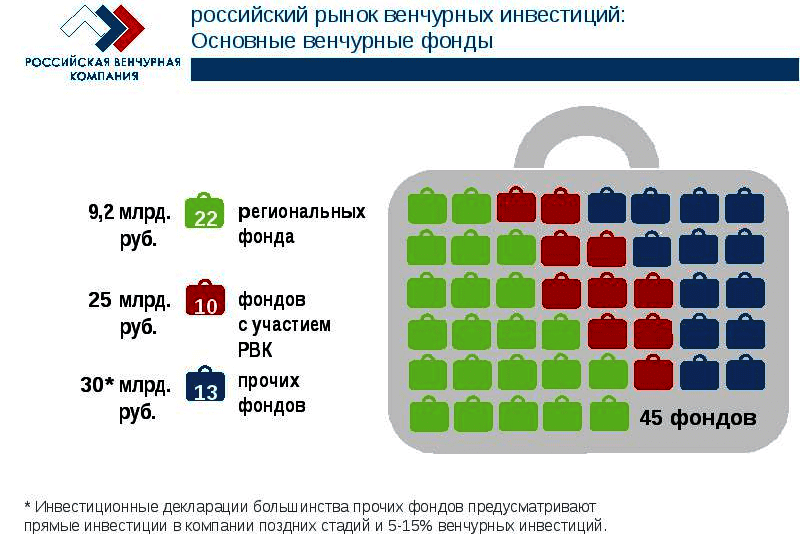

Развитие венчурных фондов в России

Развитие венчурных фондов внушает оптимизм: за последние 10 лет доля России на мировом рынке высокорисковых инвестиций выросла с 0,3 до 8 %. В 3,5 раза увеличилось и общее количество сделок – с 180 в 2015 г. до 685 в 2018 г.

Лидер списка, традиционно, – сектор IT: по объемам сделок он в 12 раз опережает область промышленных разработок. Инженерно-технические инновации в России хоть и сделали ощутимый рывок за последнее время, но разрыв в объемах по-прежнему очень велик.

Как обстоит ситуация сегодня

В условиях скромного экономического роста в России венчурные фонды стараются финансировать те области, где ниже конкуренция, а потенциал прибыли весьма высок. В списке – разработка искусственного интеллекта, нейронных сетей, внедрение блокчейна в различные бизнес-процессы.

В списке – разработка искусственного интеллекта, нейронных сетей, внедрение блокчейна в различные бизнес-процессы.

На протяжении двух последних лет происходит и масштабная диверсификация – многие венчурные корпорации вкладывают в иностранные проекты (в основном на поздних стадиях). На Западе сформирована юридическая база, где каждый участник рынка чувствует себя защищенным, а также накоплен большой опыт по эволюционному развитию многих инновационных стартапов.

Заключение

Венчурные фонды в России проходят этап взросления и перераспределения внутреннего рынка. Такие организации – локомотив важнейших разработок, которые изменят мир к лучшему.

В некоторой степени венчурные фонды – опережающий индикатор экономики. Если объемы таких инвестиций катастрофически уменьшаются, это говорит о недоверии российских инвесторов к будущему экономическому климату в целом. Например, за первое полугодие 2019 г. список сделок в России сократился, но вырос их объем. Это говорит о том, что бизнес-ангелы предпочитают вкладывать в проекты на поздних стадиях.

Если системный кризис не парализует экономику России, то отечественные венчурные финансовые компании продолжат свой рост, увеличат объемы в самые различные области и тем самым помогут многим талантливым ученым и научным командам, а список их весьма объемный.

В итоге это выгодно рядовым потребителям – кто знает, как изменится жизнь через 10 лет!

На этом я с вами прощаюсь, а если вам есть что сказать по этому поводу, жду мнений в комментариях. Делитесь статьей в соцсетях – вдруг ваши друзья разделяют другую точку зрения?

Что такое венчурный фонд и как найти венчурных инвесторов?

Первый венчурный фонд был основан в послевоенное время в США и с тех пор по всему миру признали целесообразность и прибыльность подобных инвестиций. Тем не менее в Россию и близлежащие страны венчурная тенденция пришла совсем недавно и пока широкого распространения не имеет.

Что и говорить, к венчурным инвесторам выстраиваются целые очереди стартаперов, желающих презентовать свою идею бизнеса — этот сегмент инвестиций страдает от недостатка венчурных средств и многие проекты, которые априори могли бы принести колоссальную прибыль, так и остаются просто идеями, не имеющими должной реализации.

Венчурный фонд это

Венчурный фонд — инвестиционный фонд, который занимается финансированием высокорискованных проектов – стартапов. Такой фонд вкладывает средства в компанию, всячески поддерживает ее развитие и в последующем продает свою долю или акции, когда стоимость компании значительно возрастает. То есть это фонд прямых инвестиций.

По сути, венчурные фонды своеобразные конвейеры по производству стартапов. Они одну за другой находят удачные бизнес-идеи, непременно обещающие ошеломительную прибыль в перспективе, вкладывают свои средства и активно вникают в становление компании. После того, как бизнес расцветает, инвестиционная компания выходит из него, получив прибыль и вкладывает ее в другие рискованные и инновационные проекты. В процессе такой работы накапливается огромные опыт не только создания компаний, их реализации, но и грамотного управления, что с успехом применяется в последующих проектах и позволяет достичь значительно большего успеха и повысит вероятность значимого профита.

После того, как бизнес расцветает, инвестиционная компания выходит из него, получив прибыль и вкладывает ее в другие рискованные и инновационные проекты. В процессе такой работы накапливается огромные опыт не только создания компаний, их реализации, но и грамотного управления, что с успехом применяется в последующих проектах и позволяет достичь значительно большего успеха и повысит вероятность значимого профита.

Будучи опытным игроком в конкретной инвестиционной сфере, венчурный инвестиционный фонд сразу же отмечает достойные идеи и, если усилия того стоят, берется за их реализацию. Все, что необходимо для сотрудничества с венчурным инвестором – иметь хорошую идею и составить грамотный бизнес-план. Выбрав в свой «портфель» сразу несколько рискованных объектов, венчурные фонды занимаются их одновременной разработкой – как показывает практика, около 70% проектов потерпят крах, а 30% удачно реализованных не только покрывают убытки, но и приносят отличную прибыль фонду.

К сожалению, сегодня нет должного распространения таких инвестиционных компаний – в глубинке вряд ли встретишь венчурный фонд. Москва в этом плане шагнула значительно дальше и венчурных инвесторов в основном стоит искать в столице.

Москва в этом плане шагнула значительно дальше и венчурных инвесторов в основном стоит искать в столице.

Как работают венчурные фонды?

В состав венчурного фонда входят специалисты с многолетним опытом в экономической и инвестиционной деятельности. Они не только могут оценить достойна та или иная идея денежных затрат, но и умело помогают организаторам проекта довести его до стабильной работы.

В целом же вся деятельность венчурного фонда сводится к следующему:

- Поиску достойных, очень прибыльных в перспективе идей.

- Тщательному изучению объекта инвестиции: анализу рисков, актуальности, затребованности среди потребителей, особенностей реализации, материальных затрат.

- Составлению стратегий развития.

- Выпуску акций предприятия, часть которых выкупает венчурный фонд (контрольный пакет остается за руководителями компании).

- Содействию в развитии компании и ее расширении.

- Продаже доли венчурного фонда и получению прибыли от инвестиций.

На этом работа фонда с конкретным проектом завершается и, по результатам продажи своих акций, инвесторы могут сказать принесла ли компания ожидаемую прибыль или же реализация идеи была убыточной.

Цели фонда

Цели деятельности венчурного фонда очевидны – получение прибыли. Инвестируя в стартапы, есть большая вероятность получать колоссальную прибыль, если идея «выстрелит» и будет интересна потребителям.

Надо отметить, что венчурные инвестиции – это относительно долгосрочные капиталовложения, ведь, как правило, для того чтобы создать бизнес с нуля, которого ранее не было, и сфера еще не разведана, может потребоваться от пары лет до десятка. К примеру, многие компании, которые сегодня стали гигантами рынка в определенной сфере приходили туда как стартапы, были первыми в своем роде и поэтому сумели достичь высот – именно такие проекты, которые в дальнейшем могут стать гигантами, и интересуют венчурные фонды.

Преимущества венчурного кредитования

Казалось бы, если вы имеете идею и хотите открыть свой стартап, то инвесторов можно найти где-угодно, в крайнем случае даже взять кредит в банке. Но не все так просто, как кажется на первый взгляд. Любой инвестор хочет определенности – уверенности, что ему удастся вернуть свои деньги, получить прибыль. В случае с банком и вовсе – выстрелит проект или нет, а деньги возвращать придется, еще и с солидным процентом. Но венчурный бизнес – это сфера, которая не имеет определенности: вы можете иметь идею и не реализовать ее, сама продукция или услуги не будут интересны потребителю и т.д.

Но не все так просто, как кажется на первый взгляд. Любой инвестор хочет определенности – уверенности, что ему удастся вернуть свои деньги, получить прибыль. В случае с банком и вовсе – выстрелит проект или нет, а деньги возвращать придется, еще и с солидным процентом. Но венчурный бизнес – это сфера, которая не имеет определенности: вы можете иметь идею и не реализовать ее, сама продукция или услуги не будут интересны потребителю и т.д.

Венчурные фонды – идеальный спонсоры для стартапов по ряду причин, которые можно считать их явными преимуществами:

- Фонду не требуется выплачивать какие-либо проценты или ежемесячные взносы;

- Средства вкладываются на длительный период;

- Венчурные инвесторы, по сути, становятся партнерами компании;

- Если компания не станет доходной, то ее не объявят банкротом и не будут в судебном порядке требовать возврата средств.

Как привлечь средства из венчурного фонда?

Итак, у вас есть идея, которая по-вашему в будущем будет приносить суперприбыль.

Выбор фонда

В первую очередь, ознакомьтесь с тем, какие венчурные фонды работают с проектами в той сфере, в которой вы собираетесь открыть свой бизнес. Вам необходимо уточнить какие суммы они инвестируют, с какими компаниями готовы работать, насколько вникают в работу проекта – ведь вам нужны не только деньги, но и квалифицированная помощь, которую венчурные инвесторы заинтересованы предоставлять.

При этом лучше отдать предпочтение опытным фондам, так как новички могут не понимать своей выгоды и выйти из проекта, так и не поставив его на ноги, тогда как настоящие профессионалы доводят начатое до конца и выходят из инвестиции, только, когда необходимости в партнерстве нет.

Презентация проекта

Если вы хотите «продать» идею инвестору, то необходимо презентовать ее в нужном свете. Представители венчурного фонда обратят внимание, как на саму идею, так и на сплоченность коллектива, который собирается ее реализовать, а также вашу воодушевленность затеей и верой в ее воплощение. Но больше всего их конечно же, интересует прибыльность – покажите, что ваш бизнес будет приносить хороший доход.

Переговоры с инвесторами

Личная встреча с представителями фонда – важный этап, от которого может зависеть судьба вашего сотрудничества. Покажите, что вы амбициозный и целеустремленный лидер, который готов идти к поставленной цели, вопреки всему. При этом вам необходимо быть тщательно подготовленным к тому, что, возможно, на встрече вам будут задавать не очень удобные, а порой и просто каверзные вопросы, суть которых – понять насколько вы осведомлены в том, что собираетесь делать, на какие меры готовы и насколько решительны в начинаниях.

Финансовая модель стартапа

Следующий этап – создание финансовой модели будущего предприятия. Вы, как далеко смотрящий руководитель, должны составить отчетность о доходах и расходах на ближайшее несколько лет. Необходимо не только указать основные денежные статьи прибыли и убытков, но и прописать мельчайшие подробности движения финансовых потоков, а также методы, которые будут применяться в различных внештатных ситуациях. Ведь представители фонда должны понимать насколько рискованными и прибыльными будут инвестиции в бизнес.

Заключение договора

Ваша идея одобрена, вы доказали свою состоятельность и вот вам предлагают заключить договор. Не спешите радоваться – очень часто венчурный фонд может предлагать на бумаге совсем иные условия сотрудничества, чем те, которые оговаривались устно – он, как хедж фонд, старается получить указанную доходность при минимальном риске. Чтобы получить венчурный капитал, вам необходимо обзавестись грамотным юристом, который оценив договор, разъяснит все нюансы и расскажет о подводных камнях.

Венчурные фонды в России

Как я отметила в начале статьи, в нашей стране венчурные инвестиции возникли не так давно и пока не имеют широкого распространения. Тем не менее, имеются те компании, которые считаются авторитетными и опытными – если вы решили предложить свой стартап и вам необходим российский венчурный фонд, то сможете подобрать достойного кандидата из рейтинга, предоставленного ниже. (рейтинг)

ТОП лучших венчурных фондов:

Венчурные фонды – необычные и пока не укоренившиеся на территории СНГ организации, которые позволяют развиваться молодой и перспективной сфере стартап-бизнеса. Сотрудничество с ними имеет массу преимуществ, поэтому венчурные инвестиции в будущем станут весьма популярными и обретут значительного распространения, а возможно, и трансформируются в интернет инвестиции. В то же время, это непростая инвестиционная отрасль, которая требует от участников большого багажа знаний и экономического опыта – только при наличии квалифицированных кадров, фонды смогут находить перспективные стартапы и зарабатывать на их реализации.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что такое венчурный капитал? (с изображением)

Венчурный капитал — это термин, используемый, когда инвесторы покупают часть компании. Венчурный капиталист вкладывает деньги в компанию с высоким уровнем риска и возможностью быстрого роста. Инвестиции обычно рассчитаны на период от пяти до семи лет, после чего инвестор будет ожидать возврата своих денег либо путем продажи компании, либо путем предложения публично продать акции компании. Существует три различных типа венчурных инвестиций: ранняя стадия, расширение и финансирование приобретения.

Венчурные капиталисты всегда ищут новые возможности для инвестиций.

При инвестировании венчурного капитала инвестор может захотеть получить процент от капитала компании, а также, возможно, пожелает занять должность в совете директоров.Инвестор, который соглашается вложить капитал в компанию, рассчитывает получить здоровую прибыль, поэтому он может потребовать выплаты путем продажи компании, требуя возврата своих средств или пересмотра первоначальной сделки.

Финансирование на ранней стадии включает посевное финансирование, стартовое финансирование и финансирование на первом этапе.Под посевным финансированием понимается небольшая сумма капитала, предоставляемая предпринимателю или изобретателю, который хочет начать бизнес, и его можно использовать для создания управленческой команды, для исследования рынка или для разработки бизнес-плана. Под стартовым финансированием понимаются деньги, которые даются бизнесу, который работает менее года, поэтому его продукт еще не продается на коммерческой основе. Финансирование на первом этапе используется, когда компании хотят увеличить свой капитал и выйти на арену государственного бизнеса.

Под стартовым финансированием понимаются деньги, которые даются бизнесу, который работает менее года, поэтому его продукт еще не продается на коммерческой основе. Финансирование на первом этапе используется, когда компании хотят увеличить свой капитал и выйти на арену государственного бизнеса.

Другой вид венчурных инвестиций — это финансирование расширения , которое охватывает финансирование второго и третьего этапов и промежуточное финансирование. Финансирование второго этапа — это вложение, используемое для расширения компании, которая уже стоит на ногах.Компания торгует, ее счета и запасы растут, хотя, возможно, она еще не приносит прибыли. Финансирование на третьем этапе — это инвестиции в компании, которые выходят на уровень безубыточности или становятся прибыльными, и они используются для расширения бизнеса, часто для таких проектов, как приобретение недвижимости или углубленная разработка продукта.

Промежуточное финансирование охватывает множество различных значений и представляет собой краткосрочное инвестирование с выплатой только процентов.Он используется при реструктуризации компании. Деньги также можно использовать, если первоначальный инвестор хочет ликвидировать свою позицию и продать свои акции.

Другой распространенной формой является финансирование приобретения , при котором инвестиции используются для приобретения доли или всей другой компании.Венчурный капитал также может быть использован группой управления для выкупа другой линейки продуктов или бизнеса, независимо от стадии их развития. Компания, которую они выкупают, может быть частной или публичной.

Компания, которую они выкупают, может быть частной или публичной.

Инвестируйте в стартапы | Краудфандинг акций

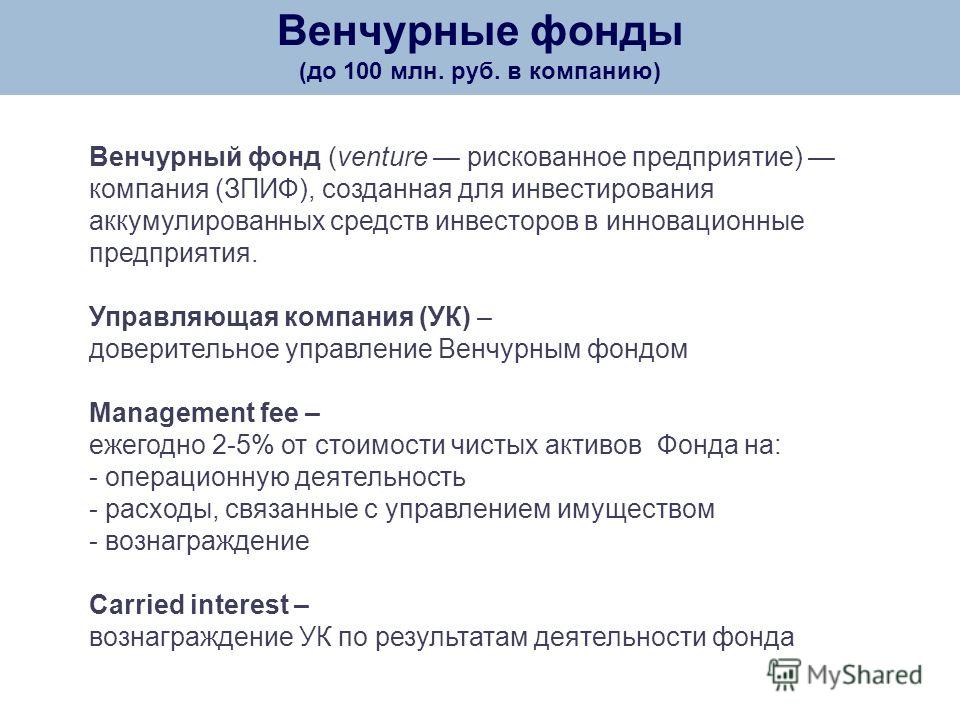

Так же, как каждый венчурный фонд индивидуален, структура комиссий этих фондов также различается.На первый взгляд, фиксированные сборы венчурных фондов могут создать впечатление, что им все равно будут платить, даже если они плохо выполняют свою работу или вообще не выполняют свою работу. Если глубже изучить структуру комиссионных сборов венчурных фондов, мы увидим гораздо больше того, как венчурные фонды зарабатывают деньги для своих инвесторов и самих себя.

Комиссия венчурных фирм 2 и 20

Типичная структура комиссий венчурных фондов известна как 2 и 20. Большинство венчурных фондов хранят 2% от общей суммы фонда каждый год (так называемый сбор за управление) и используют их для покрытия операционных расходов и выплаты заработной платы. Помимо платы за управление, фонды венчурного капитала обычно оставляют 20% прибыли для своих инвесторов, известную как переносимый процент или комиссия за перенос. Вы можете думать об этом как о капитале в стартапе. Некоторые фонды венчурного капитала берут до 30 процентов в зависимости от того, на чем они специализируются, и их послужного списка.

Помимо платы за управление, фонды венчурного капитала обычно оставляют 20% прибыли для своих инвесторов, известную как переносимый процент или комиссия за перенос. Вы можете думать об этом как о капитале в стартапе. Некоторые фонды венчурного капитала берут до 30 процентов в зависимости от того, на чем они специализируются, и их послужного списка.

Важно отметить, как плата за управление и перенесенные проценты работают вместе в структуре вознаграждения. Важно отметить, что доходность фонда рассчитывается как нетто за счет комиссии за управление.Это означает, что венчурные фирмы, взимающие более высокие комиссии за управление, должны приносить больший доход своим инвесторам, чтобы получать переносимые процентные платежи. Фактически, венчурная фирма, приносящая доход, меньший, чем сумма управленческих сборов, не получит никаких переносимых процентных платежей.

Так почему бы не все структуры венчурных фондов включать низкие комиссионные за управление, чтобы получить более крупное вознаграждение в виде процентов?

Многие венчурные фонды имеют структуру комиссионных, которую можно рассматривать как «высокую» комиссию за управление, поскольку они имеют дело с высокими уровнями риска, судебными издержками, комиссией за создание фонда и другими факторами. Поскольку эти факторы поглощают большую часть платы за управление, венчурный фонд должен полагаться на перенесенные проценты, чтобы увидеть реальный доход. Таким образом, эти фирмы должны приносить большую прибыль своим инвесторам, чтобы получить большую прибыль для себя. Управление деньгами — это услуга. Как и любой другой сервис, некоторые венчурные фонды могут взимать надбавку из-за своего бренда и предыдущего опыта.

Поскольку эти факторы поглощают большую часть платы за управление, венчурный фонд должен полагаться на перенесенные проценты, чтобы увидеть реальный доход. Таким образом, эти фирмы должны приносить большую прибыль своим инвесторам, чтобы получить большую прибыль для себя. Управление деньгами — это услуга. Как и любой другой сервис, некоторые венчурные фонды могут взимать надбавку из-за своего бренда и предыдущего опыта.

Чтобы узнать больше о структуре комиссионных вознаграждений фонда, внимательно ознакомьтесь с их Меморандумом о частном размещении (PPM) и Сводкой фонда .Здесь все фонды раскрывают, как и когда они получают компенсацию за свои услуги. Каждое предложение MicroVentures содержит оба документа, прилагаемые к каждому стартапу, доступному для инвестиций. Тщательно ознакомьтесь с этими документами перед инвестированием и сообщите нашим брокерам, если у вас возникнут какие-либо вопросы.

Как определить размер вашего венчурного фонда

Этот пост является частью вводных упражнений для бесплатной четырехмесячной программы акселератора венчурного капитала, которая называется VC Lab.

The Founder Institute работает над созданием 1000 влиятельных фирм венчурного капитала по всему миру с помощью Клятвы Mensarius.

–

Помимо вашего инвестиционного тезиса, большинство решений, которые вы примете в качестве нового управляющего венчурным фондом, напрямую связаны с размером вашего фонда.

Почему важен размер фонда?

Размер фонда влияет на этап инвестирования, требования к бухгалтерскому учету, количество вложенных сделок, сумму, которую вы можете инвестировать в каждую сделку, следующую стратегию и многие другие переменные. Что наиболее важно, размер фонда определяет бюджет для оплаты менеджеров, называемых генеральными партнерами или терапевтами, и команды.

Небольшие фонды с размером менее 20 миллионов долларов США обычно имеют команду на неполный рабочий день в развитых странах. Например, для фонда в размере 10 миллионов долларов вы можете ожидать, что примерно 200 000 долларов в год покроют все расходы по управлению фондом, принимая стандартную комиссию за управление в размере 2%. В большинстве развитых стран этих денег недостаточно для покрытия операционных расходов, затрат на закрытие сделок и оплаты полной занятости более чем одного терапевта в фонде.

В большинстве развитых стран этих денег недостаточно для покрытия операционных расходов, затрат на закрытие сделок и оплаты полной занятости более чем одного терапевта в фонде.

Каковы общие размеры венчурных фондов?

Фирмы венчурного капитала обычно сгруппированы по диапазонам размеров фондов, которые привязаны к стадии инвестирования.Для этого анализа мы собираемся сосредоточиться на так называемых фондах ранней стадии, которые относятся к серии А или более ранней. Фирмы с более крупными фондами могут сосредоточиться на сделках на более ранней стадии, хотя более мелкий фонд обычно не может заключать сделки на более поздних стадиях.

Чтобы получить представление о том, как размер фонда венчурного капитала повлияет на типы поддерживаемых стартапов, необходимый опыт и бюджетные требования для фондов венчурного капитала, см. Примерную диаграмму ниже:

Как определить оптимальный размер фонда?

Как показывает практика для Нового Менеджера, верхний предел размера вашего фонда в 10 раз превышает сумму, которую, по вашему мнению, вы можете легко собрать от контактов, которые у вас уже есть. Если вы подумаете о размере своего фонда таким образом, вы также увидите, как добавление врачей общей практики с контактами по сбору средств может быть хорошей стратегией для увеличения размера фонда. Просто имейте в виду, что в развитых странах терапевтам, работающим полный рабочий день, обычно требуется от 20 до 40 миллионов долларов на человека в размере фонда для покрытия заработной платы, расходов и других расходов.

Если вы подумаете о размере своего фонда таким образом, вы также увидите, как добавление врачей общей практики с контактами по сбору средств может быть хорошей стратегией для увеличения размера фонда. Просто имейте в виду, что в развитых странах терапевтам, работающим полный рабочий день, обычно требуется от 20 до 40 миллионов долларов на человека в размере фонда для покрытия заработной платы, расходов и других расходов.

Сколько генеральные партнеры должны инвестировать в венчурный фонд?

Для фондов более 10 миллионов долларов, а иногда и с меньшими фондами, партнеры с ограниченной ответственностью потребуют, чтобы генеральные партнеры инвестировали не менее 1% от общего размера фонда.Инвестиции могут быть внесены в рамках тех же требований к капиталу, что и другие LP.

В качестве примера, с фондом в 10 миллионов долларов, врачей общей практики могут попросить инвестировать 100 000 долларов. Если есть два врача общей практики, то каждому врачу будет предложено инвестировать по 50 000 долларов. Фонд может провести пять Capital Call в течение пяти лет, поэтому каждый GP должен будет вносить 10 000 долларов в год в этом гипотетическом сценарии.

Фонд может провести пять Capital Call в течение пяти лет, поэтому каждый GP должен будет вносить 10 000 долларов в год в этом гипотетическом сценарии.

(Вы пытаетесь создать фирму с венчурным капиталом? Если да, обязательно ознакомьтесь с нашим Руководством по созданию фирмы с венчурным капиталом)

Какие упражнения помогут определить идеальный размер фонда?

Вот структурированный подход для определения идеального размера вашего фонда:

1.Определите количество вашей сети

- Во-первых, определите всех своих друзей и знакомых, у которых есть деньги для инвестирования, и поместите их в электронную таблицу, например, таблицу сетевых инвестиций , показанную выше.

- Затем, помимо каждого человека, сделайте предположение о сумме денег, которую он может внести, а также о вероятности их инвестирования в ваш новый фонд, и постарайтесь быть очень реалистичными.

- Наконец, просуммируйте суммы и скидку по вероятности, как показано в таблице сетевых инвестиций, чтобы определить потенциальный размер вашего фонда .

2. Проанализируйте первоначальный размер вашего венчурного фонда

- Сначала возьмите потенциальный размер фонда, который вы рассчитали выше, и поместите его в одну из корзин на Таблице размеров фонда. Например, если ваш потенциальный размер фонда составляет 20 миллионов долларов, вы можете реально создать фонд посевного, предпосевного или ангельского этапа. Спросите себя, относится ли ваше «ведро» к типу фонда и организации, которыми вы хотите управлять?

- Затем подумайте, что вы можете сделать, чтобы привлечь больший размер фонда, что может включать в себя такие вещи, как (1) увеличение размера вашей сети или (2) добавление еще одного генерального партнера в команду, и проанализируйте, хотите ли вы этого. сделать, проанализировав плюсы и минусы каждого метода увеличения.

- Наконец, выберите начальный размер фонда, который соответствует вашим целям и который, по вашему мнению, вы реально сможете выполнить.

3. Подтвердите свой первоначальный размер фонда

- Во-первых, подумайте, есть ли у вас и вашей команды финансовые возможности инвестировать 1% или более от первоначального размера фонда, и соответствующим образом скорректируйте размер фонда. Имейте в виду, что вам, скорее всего, НЕ нужно будет вкладывать эти деньги, чтобы начать фонд, или все сразу. Большинство обязательств фонда финансируются в течение определенного периода времени, поэтому Генеральные партнеры могут инвестировать в фонд по той же ставке, что и другие LP, которые осуществляются через Capital Calls на полугодовой основе, по мере необходимости или по расписанию.

- Затем оцените, есть ли у вас время, чтобы собрать фонд без поступления дохода, и соответственно скорректируйте размер фонда. Для справки: сбор фонда займет от 18 до 24 месяцев и потребует не менее 20 часов в неделю вашего времени для фонда менее 15 миллионов долларов и не менее 40 часов в неделю для более крупного фонда .