Дивидендный портфель: добавляем по ₽10 тыс. каждый месяц и ждем прибыль :: Новости :: РБК Инвестиции

Полгода назад мы решили провести эксперимент: составить дивидендный портфель на ₽100 тыс. и проверить его на прочность. С этого выпуска меняем условия — будем добавлять ежемесячно по ₽10 тыс

Полгода назад мы попросили частного инвестора с 10-летним опытом выбрать 5 акций стабильных компаний с хорошими выплатами. С тех пор Петр Кан каждый месяц рассказывает о том, что происходит с этими бумагами и их котировками. Кризис из-за пандемии стал хорошей проверкой долгосрочной стратегии, о чем мы писали в прошлом выпуске.

Полгода назад мы попросили частного инвестора с 10-летним опытом выбрать 5 акций стабильных компаний с хорошими выплатами. С тех пор Петр Кан каждый месяц рассказывает о том, что происходит с этими бумагами и их котировками. Кризис из-за пандемии стал хорошей проверкой долгосрочной стратегии, о чем мы писали в прошлом выпуске.А сегодня у нас нововведение — будем пополнять портфель на ₽10 тыс. каждый месяц для того, чтобы покупать новые бумаги или докупать уже имеющиеся в портфеле акции. Изначально распределение было равномерное и выглядело, как на графике ниже. Но уже в следующем месяце будут заметны изменения в пропорциях. А пока посмотрим, что произошло с портфелем в августе.

Петр Кан, частный инвестор

Я думаю, нашим компаниям в дивидендном портфеле и российскому фондовому рынку в целом еще есть куда развиваться. Акции из некоторых секторов растут несоизмеримо быстро и стоят дорого по сравнению с ценами годом ранее. Рынок продолжает расти вопреки внешним обстоятельствам. Это вполне объяснимо. С 2019 года количество счетов, открытых на бирже, выросло неимоверно. Во время пандемии на рынок пришло много розничных инвесторов.

Акции из некоторых секторов растут несоизмеримо быстро и стоят дорого по сравнению с ценами годом ранее. Рынок продолжает расти вопреки внешним обстоятельствам. Это вполне объяснимо. С 2019 года количество счетов, открытых на бирже, выросло неимоверно. Во время пандемии на рынок пришло много розничных инвесторов.

Очень показательный пример «Яндекса». Посмотрите сколько он сейчас стоит. С весны котировки выросли больше, чем на 50%. Это не означает, что компания справедливо оценена. Это говорит лишь о вере покупателей в эту компанию. Или обратите внимание на Tesla. Компания, которая выпускает и продает на порядок меньше машин, чем Toyota, стоит в разы больше. Поэтому сейчас нужно быть внимательным на фондовом рынке и не поддаваться настроениям толпы.

Что касается компаний в нашем дивидендном портфеле, то с ними все в порядке. Критических изменений нет, бизнес спокойно пережил трудные времена. У телекомов уровень доходов только растет. А вот в нефтегазовом секторе очень многое зависит от цен на сырье.

За последний месяц портфель вырос на 2,6%. А с начала эксперимента он снизился на 6,6%. Результат лучше, чем в прошлом месяце — тогда просадка по портфелю составила 8%.

Дивиденды, конечно, уменьшились по сравнению с прошлым годом. На них повлияла ситуация с коронавирусом. Хотя некоторые из компаний просто воспользовались ситуацией и снизили дивиденды, несмотря на прежний уровень доходов. Например МГТС. В ближайший год уровень дивидендных выплат будет расти, если не случатся еще какие-нибудь потрясения, вроде падения цен на нефть или второй волна пандемии. Так что держим курс на компании с устойчивыми и высокими выплатами.

«Татнефть» планирует выплатить за первое полугодие 2020 года ₽9,94 на акцию. Это около 2% доходности. По «Фосагро» тоже очень неплохие дивиденды — компания уже трижды их выплачивала: ₽48 на акцию в феврале, ₽18 в июне и ₽78 в июле. Общая сумма дивидендов в течение календарного года может составить ₽177 на бумагу или 6,37% доходности по текущим котировкам.

Общая сумма дивидендов в течение календарного года может составить ₽177 на бумагу или 6,37% доходности по текущим котировкам.

Быстрее всего после кризиса восстановился Сбербанк. Причем котировки продолжают расти. А бонусом нас ждут — ₽18,7 на акцию. Компания решила сохранить дивиденды, хотя и переносила сроки выплат. Я думаю, у корпораций все в порядке с математикой. И они не стали бы платить дивиденды себе в убыток, если ситуация критическая. С другой стороны, в Америке компании-дивидендные аристократы не уменьшили размер дивидендных выплат, несмотря на кризис.

«Юнипро» после выплат ожидаемо подешевела и сейчас просела более, чем остальные. Поэтому я буду докупать эту компанию в портфель. Ведь с этого месяца мы будем добавлять по ₽10 тыс. Так необходимо делать, если вы намерены разумно управлять своим портфелем. Нужно вносить ежемесячно определенный процент от своего дохода и докупать бумаги.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации

или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Как я инвестирую деньги под 10% в месяц

Сегодня многие люди ищут способы заработка в интернете. Кто-то развивает сайты и группы в социальных сетях, другие продвигают Youtube каналы. Я тоже работал над сайтом финансовой тематики, который через полгода упал в поиске. Пробовал раскрутить группу в Одноклассниках. Сначала результаты были неплохими, но со временем конверсия и прибыль от продаж стали стремится к нулю. Были и другие попытки заработка.

Со временем я пришел к выводу, что лучший способ заработка это инвестиции. Рассматривал высокодоходные фонды HYIP (хайпы), однако большинство из них оказались мошенниками. Так я пришел к инвестированию на рынке Форекс. На рынке Форекс ежедневно крутятся миллиарды долларов. Кто-то хорошо зарабатывает, другие теряют капитал. Вот уже 3 года я копирую сделки успешных трейдеров. В среднем, доход составляет от 5 до 10% в месяц, иногда больше.

Преимущества перед самостоятельной торговлей на Форекс очевидны. Вам не нужно постоянно анализировать рынок, принимать решение, когда открыть и закрыть сделку. Главное – правильно выбрать трейдера (лидера) и настроить масштаб копирования сделок. Настройка масштаба требуется, когда рекомендуемая сумма инвестиций превышает Ваши средства или Вы хотите снизить риски при копировании сделок.

Не вкладывайте все деньги в счет одного трейдера. Выберите несколько лидеров и распределите Ваши инвестиции между их счетами. Если у одного из лидеров будет неудачный период в торговле, Вы сможете компенсировать убытки за счет других трейдеров. Перед тем как инвестировать деньги, обязательно почитайте о нем отзывы и оценки других пользователей. Желательно чтобы возраст счета лидера был не менее полугода, а лучше от года.

При копировании сделок, Вы не передается деньги в управление трейдеру. Все средства находятся у Вас, а со счета лидера копируются торговые сигналы на открытие и закрытие сделок.

Перед началом копирования сделок обязательно ознакомьтесь с информацией на сайте сервиса копирования сделок. Почитайте ответы на частые вопросы, статьи, посмотрите обучающие видео и записи вебинаров. Если у Вас еще остались какие-либо вопросы, обратитесь в службу технической поддержки брокера. Ее сотрудники ответят на все Ваши вопросы помогут с выбором трейдеров и настройкой масштаба копирования сделок.

Заинтересовала тема форекс инвестирования? Ознакомьтесь с бесплатным руководством по копированию сделок — скачать

я инвестировал по $100 в месяц и накопил для дочери 3,7 миллиона ₽

Как начался эксперимент

В 2003 году я решил создать капитал для своей тогда ещё трёхлетней дочери Алисии — $1 миллион. Сначала это были теоретические расчёты: можно ли накопить такую сумму, если откладывать по $100 в течение многих лет. Мне стало интересно проверить это на практике.

Сначала это были теоретические расчёты: можно ли накопить такую сумму, если откладывать по $100 в течение многих лет. Мне стало интересно проверить это на практике.

Я принял решение инвестировать по $1200 в год, исходя из расчётов $100 в месяц. Такая сумма показалась мне красивой и доступной. Позже я немного жалел, что не выбрал сумму побольше — $1000 в месяц. Но с другой стороны, тогда у меня ещё не было возможности ежемесячно инвестировать такие средства в этот эксперимент.

Вкладывать деньги я решил раз в год, в начале января. Ежемесячное инвестирование обходилось бы мне дороже — из-за комиссий. Но сейчас могу сказать, что на периоде больше 10 лет разница в доходности между ежемесячным и ежегодным инвестированием если и будет, то минимальная. Успех зависит от чёткого плана, дисциплины и — немного — везения: можно купить акции в самом низу и хорошо на них заработать, но предвидеть и угадать такой исход невозможно.

Как я выбирал стратегию

Я из Беларуси. Здесь, как и в России, в конце 1990-х годов были серьёзные валютные потрясения. Поэтому для эксперимента я выбрал самую популярную и надёжную валюту — доллар, и самый ликвидный и развитой рынок — американский.

Здесь, как и в России, в конце 1990-х годов были серьёзные валютные потрясения. Поэтому для эксперимента я выбрал самую популярную и надёжную валюту — доллар, и самый ликвидный и развитой рынок — американский.

Деньги вложил в фонд ETF SPDR S&P 500 (SPY), который копирует индекс S&P 500. Этот индекс состоит из акций 500 крупнейших компаний США. Такая стратегия показалась мне самой простой, удобной и выигрышной.

Совет: куда вложить деньги для детей

Я не рассматриваю российский рынок как инвестиционный. Слишком много политики, которая оказывает на него огромное влияние. Так что вкладывать деньги в акции российских компаний я бы не стал.

Хорошая стратегия — инвестировать в глобальные рынки. Вчера лучше всех росли США, завтра может начать расти Европа или Китай, никогда не предугадаешь. Я выбирал бы глобальный рынок акций. Есть, например, фонд Vanguard Total World Stock, который включает в себя 50% акций США, остальную долю составляют акции компаний, разбросанных по всему миру.

Ещё одна стратегия — для более осторожных людей — к акциям добавить глобальный фонд облигаций, например Vanguard Intermediate-Term Bond Index Fund ETF Shares (BIV). Но я бы не советовал для таких экспериментов усложнять портфель, слишком сильно его диверсифицировать. Один-два фонда — это максимум.

Что касается выбора брокера, то здесь я не пример для большинства. В 2003 году для инвестирования в иностранные фонды было гораздо меньше условий. В конце 1990-х годов я работал за рубежом, и у меня был счёт у американского брокера Datek, который позже объединился с TD Ameritrade. Первое время я покупал акции через этого брокера с относительно небольшими комиссиями. Потом перешёл к европейскому брокеру Saxo Bank.

Позже я стал налоговым резидентом Беларуси, так что теперь по закону я могу открыть счёт за рубежом только с разрешения Национального банка. Сейчас я инвестирую через белорусский банк. Это, конечно, самый неудобный и довольно дорогой способ: с суммы в $1200 комиссии составляют около 1%.

У россиян есть два основных способа вложить деньги в фонд, отслеживающий индекс S&P500:

Купить долю в фонде с помощью российского брокера. Из популярных брокеров — «АТОН», «БКС», «Финам» и другие. Свои брокеры также есть у крупных банков: «Сбербанка», ВТБ и других. Это проще, но расходы на управление будут больше. Порог для покупки фонда Vanguard небольшой и равен стоимости одной акции фонда ($70 на 10 марта 2020 года). Для неквалифицированного инвестора подойдёт FinEx Global equity UCITS ETF (USD) — FXWO. Его комиссии значительно выше — 1% по сравнению с 0,08% у Vanguard. Но за удобство нужно платить…

Инвестировать через зарубежного брокера. Так расходы на управление будут составлять доли процентов в год, но забот будет больше: например, нужно уведомить налоговую о том, что вы открыли такой счёт, и самостоятельно рассчитывать и платить налоги с дохода от сделок и дивидендов.

Ещё придётся платить за перевод — при сумме в $1200 комиссия составит $25–30, это крайне невыгодно. Такой способ подойдёт людям, которые инвестируют по $50–100 тысяч через иностранного брокера, — можно будет брать деньги со своего счёта и вкладывать в эксперимент.

Ещё придётся платить за перевод — при сумме в $1200 комиссия составит $25–30, это крайне невыгодно. Такой способ подойдёт людям, которые инвестируют по $50–100 тысяч через иностранного брокера, — можно будет брать деньги со своего счёта и вкладывать в эксперимент.

Как я научился на ошибках

В 2014 году я решил поменять стратегию. Вместо S&P 500 переложил деньги в другой фонд, следующий за индексом Vanguard Total Stock. В него входят 3600 акций не только крупных (как в S&P 500), но и малых и средних компаний США. Я предполагал, что малые и средние компании будут расти быстрее, чем крупные, и этот фонд даст мне лучшую доходность.

Но нет, как говорится, коней на переправе не меняют. За пять лет инвестирования в этот фонд я терял практически по 1% в год. В итоге на S&P 500 я заработал бы на 5% больше, чем на Vanguard. Это была единственная ошибка за все 17 лет эксперимента. Но я люблю такие ошибки, они безболезненно учат. Рынок показал, что не нужно даже пытаться его предсказывать.

Рынок показал, что не нужно даже пытаться его предсказывать.

Год назад я решил вернуться к первоначальной стратегии и снова переложил деньги в S&P 500. В этот раз выбрал ирландский фонд ISHares. Все американские фонды выплачивают дивиденды, а европейские (в данном случае ISHares) — могут реинвестировать. Такой вариант для меня удобнее.

Что происходило с портфелем в кризис

Как инвестор, я помню 2000 год — в США тогда было большое падение и стагнация экономики, рынок не рос в течение трёх лет. Поэтому в кризис 2008 года я пришёл, наученный опытом. Но даже для меня этот кризис оказался очень неприятным. За шесть лет я вложил в эксперимент около $7200, а в конце 2008 года на счёте оказалась меньшая сумма — $6900. Получить «минус» за такой срок инвестирования было обидно.

Но в то же время мной управлял интерес. Любопытно было посмотреть, что же будет дальше с экспериментом. Я не сомневался, что нужно продолжать, несмотря на любые потери. Кризисы заканчиваются — и это видно на графике. Яма 2008 года довольно быстро исчезла без следа.

Кризисы заканчиваются — и это видно на графике. Яма 2008 года довольно быстро исчезла без следа.

После роста рынка в 2016 году я задумался, не стоит ли мне приостановить эксперимент и пропустить один годовой взнос. Слишком уж долго и стремительно дорожали акции, все ждали коррекции рынка. Но я решил, что чистота эксперимента важнее, и купил бумаги. В 2017 году рынок вырос ещё на 17–18%.

Это урок — не нужно пытаться угадать поведение рынка. Он может расти ещё 10 лет. Или упасть на 5 лет. Стоит выработать чёткую стратегию и следовать ей, несмотря ни на что. Если бы я изменил ход эксперимента — увеличил или уменьшил сумму, пропустил год, — то жалел бы, даже если бы такое решение стало успешным.

Я не впадаю в панику и сейчас, когда все говорят о падении рынка из-за коронавируса. Вижу, что это эмоции, а фундаментальных, серьёзных причин для кризиса пока нет. Но даже если они и будут, я не собираюсь менять что-либо в эксперименте для дочери.

Как к эксперименту относится дочь

Когда вышла моя книга «Миллион для моей дочери», которая посвящена Алисии, ей это очень понравилось.

Будучи ребёнком и подростком, она иногда высказывала свои «хотелки»: потратить деньги на игрушки или новый телефон. Разумеется, всерьёз об этом речи никогда не шло.

В этом году дочери исполняется 20 лет, и отношение к накоплениям у неё уже совсем другое. Она знает, что это деньги не на новый айфон или путешествие — тем более, что такими вещами мы стараемся обеспечивать её сами. У резерва другая цель.

Я пока не знаю, как долго продлится эксперимент. Думаю, до тех пор, пока Алисии не понадобятся эти деньги. Может, через 3–4 года моя дочь решит жить отдельно — и на резерв мы купим ей квартиру. Или захочет открыть свой бизнес — мы обеспечим его старт. В любом случае цель будет серьёзной, а решение, на что тратить деньги, — совместным.

Я считаю, что родители обязаны обеспечить детей хорошим образованием и помочь с начинаниями: купить квартиру или дать стартовый капитал на бизнес. Точно знаю, если мой сын, которому 23 года, надумает создать своё дело или уехать работать за границу, мы поддержим его финансово. Но есть большая разница между родительской помощью и покупкой всякой ерунды: машин, гаджетов, полного содержания после окончания вуза.

Точно знаю, если мой сын, которому 23 года, надумает создать своё дело или уехать работать за границу, мы поддержим его финансово. Но есть большая разница между родительской помощью и покупкой всякой ерунды: машин, гаджетов, полного содержания после окончания вуза.

Мой эксперимент — хороший способ научить детей распоряжаться деньгами. Они видят, что такими простыми, небольшими суммами при разумном подходе можно скопить капитал. Например, сын сейчас зарабатывает свои деньги и старается делать собственные накопления.

Советы, как накопить на будущее своему ребёнку

Главное — начать. И желательно сделать это сразу, когда родится ребёнок. У меня есть клиент, который копит резерв для внуков. Сейчас у него открыто уже пять программ — на пятерых внуков, — которые позволяют регулярно отчислять деньги. Его первые внуки, близнецы, родились в 2011 году, и сейчас на их счетах по 95 тысяч евро.

Если с дисциплиной сложно, то можно автоматизировать процесс — вложить деньги в накопительные программы страховых компаний. Я рекомендую именно зарубежные компании. Работают они так: указываете сумму, фонд (например, S&P 500) и периодичность списаний (раз в месяц, квартал или год — как хотите). С вашей карты будут автоматически списываться эти деньги и перечисляться на инвестиции. Сумму рекомендую указывать максимально для вас комфортную. Если клиент пропускает взносы, то после десятилетия программы он не получит бонус. А если решит расторгнуть программу, на него накладываются высокие штрафы. Так работают все страховые компании, поэтому эти программы требуют жёсткой дисциплины.

Я рекомендую именно зарубежные компании. Работают они так: указываете сумму, фонд (например, S&P 500) и периодичность списаний (раз в месяц, квартал или год — как хотите). С вашей карты будут автоматически списываться эти деньги и перечисляться на инвестиции. Сумму рекомендую указывать максимально для вас комфортную. Если клиент пропускает взносы, то после десятилетия программы он не получит бонус. А если решит расторгнуть программу, на него накладываются высокие штрафы. Так работают все страховые компании, поэтому эти программы требуют жёсткой дисциплины.

Не нужно зацикливаться на доходности. Многие пытаются выгадать доли процентов комиссии, предугадать поведение рынка — и ничего не делают. Теряют запал, остаются на том же месте, с нулём. Это серьёзная ошибка. Решили начать копить — открывайте счёт в тот же момент.

На долгий срок можно сделать более рискованный портфель. Если вы копите на будущее детям, и у вас впереди 15–20 лет, то можно всё инвестировать в глобальные либо американские акции. Но если вы плохо относитесь к рискам и боитесь потерять деньги (вспомните мою историю про 2008 год), то лучше сбалансируйте портфель облигациями.

Но если вы плохо относитесь к рискам и боитесь потерять деньги (вспомните мою историю про 2008 год), то лучше сбалансируйте портфель облигациями.

Как грамотно вложить 5, 50 и 100 тысяч рублей — Финансы на vc.ru

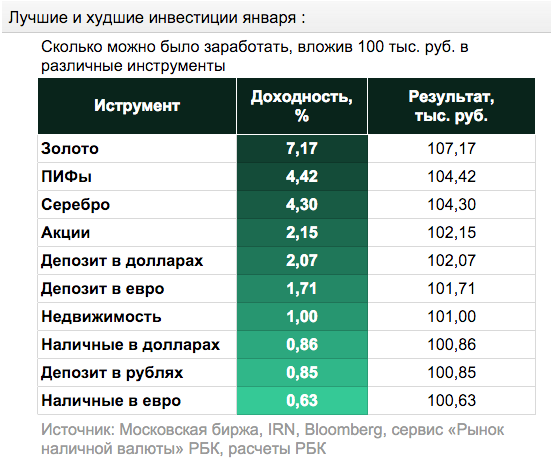

Мировой кризис, вызванный пандемией коронавируса и падением цен на нефть, подогрел интерес россиян к инвестициям. Рассказываю, куда направить свободные средства, если только начинаешь погружаться в тему.

Базовые правила инвестирования:

Деньги, которые планируется выделить на инвестирование, не должны серьезно повлиять на удовлетворение личных, базовых потребностей: оплата жилья, продукты питания, одежда и досуг. Без полноценного отдыха пропадает мотивация что-либо делать. Не нужно продавать квартиру или машину, брать большой кредит только лишь для того, чтобы проинвестировать в инструмент, который показался интересным. Можно начать и с малого.

Без полноценного отдыха пропадает мотивация что-либо делать. Не нужно продавать квартиру или машину, брать большой кредит только лишь для того, чтобы проинвестировать в инструмент, который показался интересным. Можно начать и с малого.

Результаты инвестирования напрямую зависят от того, как много времени вы уделили изучению инструмента, который вы выбрали. Если инструмент показался вам выгодным и надежным, но при этом вы потратили на его изучение мало времени, то надо быть готовым к тому, что вы можете потерять деньги с очень высокой вероятностью. Чем меньше вы знаете, как работает инструмент, тем выше риски. И наоборот — чем лучше вы знаете, как работает инструмент, и у вас есть опыт инвестирования, тем ниже риск и более управляема доходность.

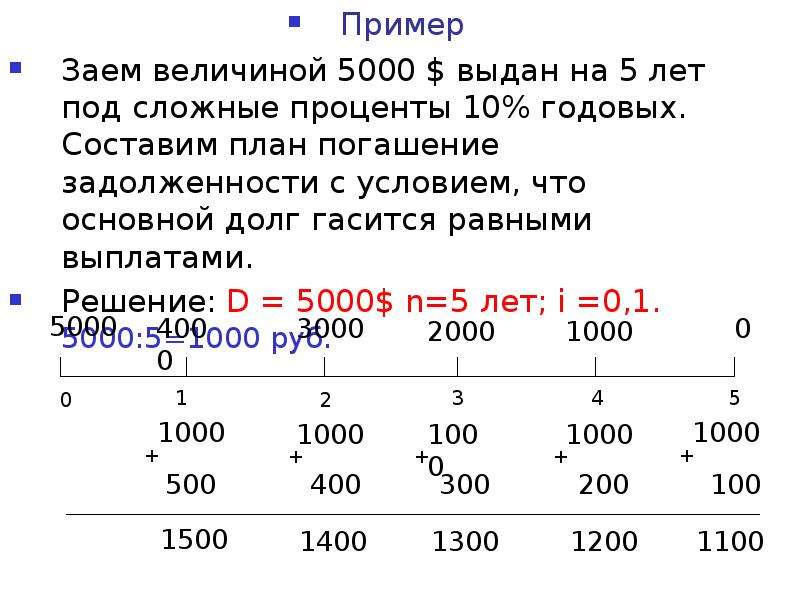

Чтобы начать инвестировать, важно понимать магию сложного процента. Чем раньше вы начинаете вкладывать, тем меньше месячная сумма инвестированных денег. Например, вы поставили цель выйти на пенсию в 60 лет и на

Чем раньше вы начинаете вкладывать, тем меньше месячная сумма инвестированных денег. Например, вы поставили цель выйти на пенсию в 60 лет и на

на какие направления обратить внимание?

Пассивным доходом называется возможность получения дивидендов без регулярной трудовой деятельности − такой вариант интересует многих. И если вы обладаете финансовыми возможностями, вполне разумно откладывать некоторое количество денег.

Люди, которые обладают финансовой грамотностью, непременно формируют дополнительные финансовые резервы, которые могут пригодиться в трудной ситуации.

Такие инвестиционные планы могут быть различными: кто-то собирается выйти на пенсию пораньше, другие формируют фонд для образования своего ребёнка, и в зависимости от этого определяется специфика вложений.

Начинать советуют с размера в 3 заработные платы, такой суммы вполне достаточно, чтобы начать получать дивиденды, в том числе и при помощи реинвестирования и других наиболее продуктивных методов. Также данную сумму можно получить за относительно короткий период, если немного экономить и грамотно использовать собственные финансовые ресурсы.

Также данную сумму можно получить за относительно короткий период, если немного экономить и грамотно использовать собственные финансовые ресурсы.

Оптимальный размер дивидендов

Пассивный доход в дальнейшем мы будем рассматривать исходя из вложений или иных финансовых проектов. Они представляют собой получение процентов на заданную сумму.

Говоря простыми словами, вы даёте кому-то деньги, и этот кто-то данные деньги использует для заработка других денег, а вас благодарит некоторым процентом. Различают разные варианты риска инвестиций:

- 3-5% − низкорисковые или практически безрисковые;

- 5-15% − среднерисковые инвестиции;

- 15-30% − высокорисковые инвестиции, как правило, краткосрочные вклады;

- 50% − сверхрисковые инвестиции.

Обратите внимание! Эта градация сформирована согласно экономическим законам и действует практически без ошибок.

То есть если кто-то предлагает вам доход в 20% годовых и говорит о том, что риск там полностью отсутствует, то такие утверждения не соответствуют действительности.

Оптимальные варианты вкладов

Теперь кратко рассмотрим, какой вариант лучше всего выбрать. Здесь наиболее перспективными являются инвестиции на границе между низким и средним риском, то есть порядка 10% годовых, быть может, чуть меньше.

Такой доход может показаться незначительным, но, во-первых, нужно понять, что вы получаете деньги, практически не вкладывая своего труда и времени, а во-вторых, следует оценить возможности реинвестирования и длительного планирования.

К примеру, именно на этом строятся инвестиционные планы досрочного выхода на пенсию, когда вы каждый год вкладываете фиксированную сумму и также инвестируете предыдущую сумму с полученными процентами, в таком варианте 10% годовых дают весьма существенный доход.

Более доступными считаются банковские вклады с повышенными процентами, паевые инвестиционные фонды и счета на Forex. Даже этих вариантов достаточно для того, чтобы начать грамотно инвестировать. Они вполне надежны, но прежде чем что-то подобное начать, рекомендуем вам тщательно каждую возможность изучать.

10 проверенных способов заработать 10 000 долларов в месяц в Интернете

Что бы вы сделали с лишними 1000, 5000 или даже 10 000 долларов в месяц? А что, если бы вы могли получать такой доход каждый месяц. Используя уже имеющиеся у вас знания и навыки?

Это может показаться надуманным, но это не так.

Фактически, прямо сейчас этим занимаются тысячи людей. Не на традиционной работе или даже на фрилансе. Но через блоги, веб-сайты и небольшой онлайн-бизнес.

Будет ли каждый, кто пытается использовать любой из этих методов, зарабатывать 10 000 долларов в месяц в Интернете? Скорее всего, не.

Можете ли вы зарабатывать дополнительно от 500 до 1000 долларов в месяц при правильном руководстве, целеустремленности и небольшой работе? Абсолютно.

Придерживайтесь этого в течение нескольких лет, совершенствуйтесь и развивайтесь, и вы можете превратить эти 1000 долларов в 10000 долларов. В месяц!

Я знаю, что есть много способов заработать деньги в Интернете. Фактически, вот список из 67 работ на дому, большинство из которых — онлайн-вакансии.

Но в какой-то момент захочется стать разборчивым. Вы не хотите тратить часы за часом каждую неделю на опросы или обслуживание клиентов.

В этом посте я сосредоточусь на вещах, которые может начать каждый. Это легко масштабируется. И это, скорее всего, со временем создаст остаточный или пассивный ежемесячный доход.

Итак, имея это в виду, вот мой список из десяти проверенных способов превратить то, что вы уже знаете, в пятизначный ежемесячный поток доходов, с примерами из реальной жизни.

Учите людей тому, что вы знаете

Держу пари, вы кое-что знаете. То, чего не знают другие. Музыка, программирование, продажи или йога. Это навыки, которые люди постоянно ищут в Интернете.

Вам не обязательно иметь ученую степень или десятилетия опыта. Но вы должны обладать некоторыми знаниями и умением делиться ими таким образом, чтобы другие могли учиться у вас.

Шайна Оливейра преподает английский язык на своем веб-сайте Espresso English. Ее курсы стоят всего около 30 долларов каждый.Это может показаться небольшим, но если у вас достаточно клиентов, это действительно окупится.

И это так.

Шейна недавно поделилась в интервью, что Espresso English находится на той стадии, когда она будет зарабатывать 10 000 долларов в месяц, почти каждый месяц. Просто используя знания, которые у нее уже есть.

Неплохо для того, чтобы помогать другим выучить новый язык!

Покажи людям, как делать то, что ты делаешь

Вы хорошо разбираетесь в деревообработке? Ремонт машин? Или ремонт ванных комнат?

Или, может быть, вы мастер в области товаров для здоровья и красоты или макияжа.

Теперь вы можете получать ежемесячный доход, используя свои навыки, чтобы показать другим, как делать именно то, что вы делаете, чтобы получить те же результаты.

Если вы очень популярны, вы можете получать доход от просмотров на YouTube с помощью рекламы. В противном случае вам, вероятно, лучше создать собственный нишевый веб-сайт или зону членства.

Авалон Ярнес — мастер-декоратор и художник тортов. Она руководит Avalon Cakes School, членским сайтом с более чем тысячей членов в месяц, которые платят 14,95 доллара или 24 доллара.95 в месяц, чтобы получить доступ к ее длинным, подробным руководствам.

А при цене 14,95 доллара вам понадобится менее 700 подписчиков, чтобы зарабатывать 10 000 долларов в месяц.

Сделать вещи на продажу

Вам нравится делать поделки, искусство или товары ручной работы? Вы когда-нибудь размещали их на Facebook, и ваши друзья сходили с ума от желания узнать, где вы их купили?

Если это так, вы можете найти Etsy отличным местом, где вы сможете поработать свои навыки и зарабатывать дополнительные деньги каждый месяц.

Etsy — это онлайн-торговая площадка, полная продуктов, созданных людьми со всего мира.

Если вы занимаетесь красивыми поделками, произведениями искусства, изготавливаете украшения, кошельки или… ну, вообще что угодно, то откройте магазин Etsy на торговой площадке и приступайте к продажам.

Ознакомьтесь с этими примерами того, как три человека открыли магазины Etsy, которые хорошо зарабатывают! Одна из них, Брэнди Арнольд, стремится к шестизначной сумме в год, продавая натуральные и веганские товары для ванн и косметические товары ручной работы.

Продавать товары других людей

Джессика и Клифф Ларрю зарабатывают более 100 000 долларов в год на Amazon FBA.

И если вы спросите: «Что такое Amazon FBA?» FBA означает «Выполнение со стороны Amazon», и вот как это работает:

Вы отправляете Amazon свои товары и устанавливаете цену. Затем они размещают его в Интернете, продают для вас и отправляют вашему покупателю.

Вам платят за вычетом 30%, которые они берут за всю эту тяжелую работу.

Это могут быть товары, которые вы покупаете оптом, со скидкой, или даже товары, которые вы закупаете у зарубежных производителей. Вам даже не нужно прикасаться к продукту, чтобы продать его.

Вам даже не нужно прикасаться к продукту, чтобы продать его.

Звучит довольно просто — и концепция такова, — но есть кривая обучения, и важно, чтобы вы работали с продуктами, с которыми у вас уже есть хорошие знания и опыт.

Вот список советов про продавцов, а также ссылка на страницу Amazon FBA.

Продвигайте товары других людей

Вы дочитали до этого места только для того, чтобы поймать себя на мысли: «Я не думаю, что мне нужно что-то преподавать, создавать или писать»?

Если да, то вам следует подумать о партнерском маркетинге.Партнерский маркетинг — это когда вы направляете людей к существующим продуктам или услугам, и эти компании, в свою очередь, платят вам небольшую комиссию.

Например, Пэт Флинн известен как главный партнер Blue Host. Основываясь на его общедоступных ежемесячных отчетах о доходах для своего блога, он зарабатывает колоссальные 30-40 тысяч долларов в месяц, отправляя людей со своего сайта в Blue Host.

Конечно, это не типичный результат. Но с такими компаниями, как WP Engine (партнерская ссылка), выплачивающими 200 долларов за каждого реферала, нетрудно представить, как можно быстро заработать пятизначные числа.

Но с такими компаниями, как WP Engine (партнерская ссылка), выплачивающими 200 долларов за каждого реферала, нетрудно представить, как можно быстро заработать пятизначные числа.

Превратите ваши идеи в продукты

Вы поклонник нишевых, причудливых, вызывающих или необычных футболок? Вы разбираетесь в дизайне или хотите идти в ногу с модными тенденциями?

Используйте свои навыки и получайте ежемесячный доход, создавая футболки, кружки и другие товары. Я не говорю о трафаретной печати, оптовых заказах и инвентаризации.

Используя такие сайты, как Teespring или Cafe Press, вы можете просто загружать свои дизайны и управлять интернет-магазином.Они сделают всю печать, доставку и возврат.

Бенни Сюй заработал 100 000 долларов за 5 месяцев, продавая футболки на Teespring.

И вам даже не нужно быть мастером дизайна. Рубашки с запоминающимися цитатами, фразами и поговорками могут превратиться в большие продавцы.

Запишите свои разговоры

Есть ли предмет, в котором вы особенно разбираетесь? Или даже предмет, в который вы действительно хотите погрузиться немного глубже? Ты хороший слушатель?

Есть талант вести беседу?

Вы можете рассмотреть возможность создания подкастов!

Существует бесконечное количество областей, интересных подкастерам и слушателям подкастов. Чем четче ваша тема, тем больше у вас возможностей оказать влияние.

Чем четче ваша тема, тем больше у вас возможностей оказать влияние.

Вам понадобится какое-то оборудование, но не много. Что еще более важно, вам понадобится настойчивость. Чтобы собрать огромную аудиторию, нужно время. Вот где деньги.

Рекламодатели платят вам за размещение рекламных роликов в вашем шоу, или вы можете зарабатывать деньги на взносах слушателей через Patreon. Вот еще несколько способов заработать на подкасте.

Честно говоря, на подкастах можно зарабатывать 10 000 долларов в месяц, но это маловероятно.Особенно, если у вас нет продукта, услуги или цифрового товара для продажи своей аудитории.

Напишите короткую книгу

Лиза Картрайт — писатель, ставший автором, самостоятельно опубликовавшая множество коротких книг через Amazon. Сейчас она зарабатывает более 3000 долларов в месяц за счет остаточного дохода от своих книг.

Если у вас есть что сказать, история, которую нужно рассказать, или предмет для преподавания, вы можете подумать о написании книг.

Прежде чем возражать, просто имейте в виду, что они не обязательно должны быть определенной длины или стиля, и вам не обязательно быть экспертом №1 в мире.

Написать книгу непросто, но это особенно хороший путь, если вас не интересуют аудио-, видео- или физические товары.

Стив Скотт, который, как сообщается, зарабатывает более 40 000 долларов в месяц за счет публикаций, проведет вас через процесс быстрой публикации и продажи нескольких книг на Amazon на своем веб-сайте.

Написать людям

Да, вы правильно прочитали. Вы можете зарабатывать деньги с помощью электронной рассылки.

Но не просто информационный бюллетень. И определенно не ваш типичный корпоративный информационный бюллетень «Эй, смотри, какие мы классные».

Это должно быть ценно. Очень ценно. И есть несколько способов создать эту ценность.

Вы можете курировать новости и статьи по определенной теме. Разошлите советы по инвестированию или управлению деньгами. Или вы даже можете читать книги и отправлять по электронной почте своим подписчикам интересные факты вместе с синопсисом.

Или вы даже можете читать книги и отправлять по электронной почте своим подписчикам интересные факты вместе с синопсисом.

Откуда берутся деньги?

Ну, если у вас будет достаточно подписчиков, вы можете получить спонсора или рекламодателя. Если ваш контент действительно ценен, вы можете продавать ежемесячную или годовую подписку на свой информационный бюллетень.

Farnam Street использует первое с более чем 400 000 подписчиков, а Джеймс Алтучер — второе за 49 долларов в год.

Играй с игрушками

Есть компании, которые будут платить вам за обзор своих игрушек. Как это круто?

Не любите игрушки? Не беспокойтесь, это не должны быть просто игрушки. Вы можете просмотреть что угодно.

Как насчет создания собственного канала YouTube, на котором публикуются обзоры, не спонсируемые какой-либо конкретной компанией?

Это дает вам возможность просматривать, сравнивать и противопоставлять, брать интервью у ваших детей, чтобы узнать, что они думают. Проверить на безопасность и практичность. Не говоря уже о крутых вещах, которые вы сможете увидеть и поиграть во имя бизнеса.

Проверить на безопасность и практичность. Не говоря уже о крутых вещах, которые вы сможете увидеть и поиграть во имя бизнеса.

Эта команда отца и сына зарабатывает крутой миллион долларов в год на своем канале YouTube, посвященном игрушкам.

Да, можешь перестать читать и начать свой канал на YouTube прямо сейчас, не обижусь…

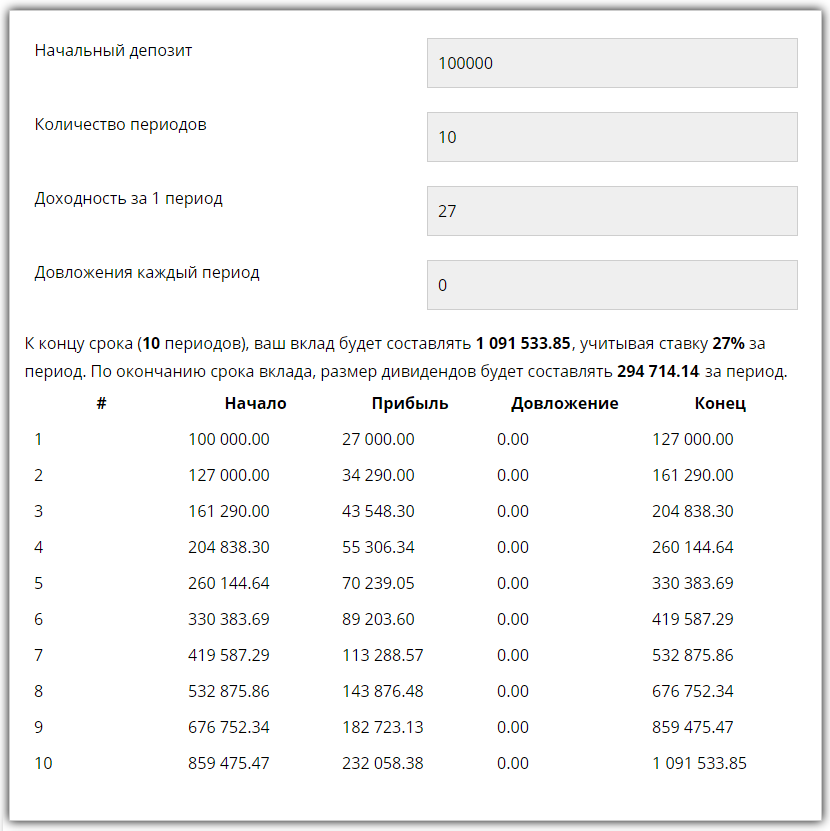

Как рассчитать будущую стоимость ваших ежемесячных инвестиций

Допустим, вы хотите инвестировать 2000 рупий в месяц в течение 10 лет, а затем хотите оставить их на следующие 20 лет для роста.Как вы это рассчитаете? Ты знаешь ?

Сегодня мы увидим этот базовый расчет и узнаем, как определить сумму, которую вы можете заработать.

Мы должны понимать, что этот расчет состоит из двух этапов. Первый — это этап оплаты, — это общее время, когда вы будете платить деньги из своего кармана, например, 10 лет.

Следующая фаза — Инвестиционная фаза , Это общий временной интервал, в течение которого вы инвестировали в какой-либо продукт. Пример 30 лет. Итак, в данном случае Фаза 2 — Фаза 1 = 20 лет, это время, когда вы позволяете своим деньгам расти.

Пример 30 лет. Итак, в данном случае Фаза 2 — Фаза 1 = 20 лет, это время, когда вы позволяете своим деньгам расти.

Это означает, что ваши деньги будут расти в два этапа. Во-первых, это фаза оплаты, когда вы инвестируете деньги из своего кармана, в конце фазы оплаты вы создадите корпус, который вы можете назвать «Корпус фазы платежа». Теперь после этого вы прекращаете выплачивать любую сумму из своего кармана и просто позволяете этому «перевороту фазы оплаты» расти год за годом в каком-либо продукте до установленной даты.

Итак, как и в нашем предыдущем примере, вы можете заплатить за 10 лет (фаза оплаты), а затем позволить ей расти в течение следующих 20 лет, и в конце 30 лет (фаза общих инвестиций) вы создадите «Инвестиционный корпус».

Ниже мы увидим пример расчета. Предположения

Аджай хочет инвестировать 4000 рупий в месяц в течение 10 лет и ожидает годовой доходности 12% (оплата владения). После 10 лет инвестирования из своего кармана он затем хочет оставить эти вложения для роста в собственном капитале (см. Предложения для фондов акций) и ожидает, что они вырастут с такой же доходностью 12%.

Предложения для фондов акций) и ожидает, что они вырастут с такой же доходностью 12%.

Его общий инвестиционный срок составляет 30 лет. (Видеоурок по расчетам)

Расчеты

Платежная фаза : Наша первая задача — сначала рассчитать Корпус, сгенерированный после платежа.п) — 1) / рэнд

где

A = Инвестиции в месяц: Это сумма, инвестируемая в месяц, В нашем примере это 4000 в месяц

R = Процентная ставка в месяц (годовая процентная ставка / 12). Это ожидаемая ежемесячная доходность. Если вы ожидаете, что доходность будет составлять 12% в год, то ежемесячная доходность будет составлять 1% (ежемесячно), следовательно, R = 1% или 0,01

n = Это общее количество платежей, поэтому умножьте 12 на количество лет, и если ваша продолжительность составляет 10 лет, тогда n = 12X10 = 120

По формуле

FV = 4000 x (1+.120) — 1) /. 01

= 9,29,356

Таким образом, мы обнаружили, что общий корпус, сформированный после 10 лет пребывания в должности, составляет 9 29 356 рупий.

n

где

PPC = Корпус фазы оплаты, мы рассчитали его выше, и его значение составляет 9,29,356

R = Норма прибыли, ожидаемая на оставшуюся часть периода, мы ожидали, что она составит 12% или 0.20

= 89,64,840

Итак, окончательная сумма, которую вы можете получить, инвестируя 4000 в месяц в течение 10 лет, а затем оставляя ее расти в течение следующих 20 лет при 12%, составляет 89,64 лака.

Калькулятор

Вы можете использовать калькулятор ниже, чтобы узнать свой корпус (посмотрите другие калькуляторы)

Комментарии, пожалуйста, , Вам было очень сложно понять все эти расчеты? Предложения?

Финансовый калькулятор

Этот финансовый калькулятор можно использовать для расчета любого количества следующих параметров: будущая стоимость (FV), количество периодов начисления сложных процентов (N), процентная ставка (I / Y), аннуитетный платеж (PMT) и начальная основная сумма, если другие параметры известны. На каждой из следующих вкладок представлены параметры, которые необходимо вычислить.

На каждой из следующих вкладок представлены параметры, которые необходимо вычислить.

| FV (будущая стоимость) | 48 997,75 долл. США | |||

| PV (текущая стоимость) | 27 360,09 долл. США | |||

| N (количество периодов) | 10.000 | (процентная ставка) | 6.000% | |

| PMT (Периодический платеж) | 1000,00 долларов США | |||

| Начальные инвестиции | 20000 долларов США.00 | |||

| Общая сумма основного долга | 30 000,00 долларов США | |||

| Общая сумма процентов | 18 997,75 долларов США |

График накопления остатка

График

| начальная основная сумма | начальный баланс | проценты | конечный баланс | конечная основная сумма | |

| $00 | $ 20,000. 00 00 | $ 1,200.00 | $ 22,200.00 | $ 21,000.00 | |

| 2 | $ 21,000.00 | $ 22,200.00 | $ 1,332.00 | $ 24,532.00 | $ 22,000.00 |

| 3 | $ 22,000.00 | $ 24,532.00 | $ 1,471.92 | $ 27,003.92 | 23 000,00 долл. |

| 4 | 23 000,00 долл. | 27 003,92 долл. США | 1 620,24 долл. США | 29 624 долл. США.16 | $ 24,000.00 |

| 5 | $ 24,000.00 | $ 29,624.16 | $ 1,777.45 | $ 32,401.60 | $ 25,000.00 |

| 6 | $ 25,000.00 | $ 32,401.60 | $ 1,944.10 | $ 35,345.70 | $ 26,000.00 |

| 7 | 26 000,00 долл. | 35 345,70 долл. США США | 2 120,74 долл. США | 38 466,44 долл. США | 27 000,00 долл. США |

| 8 | 27 000 долл. США.00 | $ 38,466.44 | $ 2,307.99 | $ 41,774.43 | $ 28,000.00 |

| 9 | $ 28,000.00 | $ 41,774.43 | $ 2,506.47 | $ 45,280.90 | $ 29,000.00 |

| 10 | $ 29,000.00 | $ 45,280.90 | $ 2,716.85 | $ 48,997.75 | $ 30,000.00 |

Калькулятор связанного кредита | Калькулятор процентов | Ипотечный калькулятор

На основных курсах финансов много времени тратится на вычисление временной стоимости денег, которое может включать 4 или 5 различных элементов, включая текущую стоимость (PV), будущую стоимость (FV), процентную ставку (I / Y) и количество периодов (N).Аннуитетный платеж (PMT) может быть включен, но не является обязательным элементом.

Временная стоимость денег

Предположим, кто-то должен вам 500 долларов. Вы бы предпочли, чтобы эти деньги были возвращены вам сразу же одним платежом или распределены в течение года четырьмя платежами в рассрочку? Что бы вы почувствовали, если бы вам пришлось ждать полной оплаты вместо того, чтобы получать ее сразу? Разве вы не почувствуете, что просрочка платежа вам чего-то стоит?

В соответствии с концепцией, которую экономисты называют «временной стоимостью денег», вы, вероятно, захотите сразу все деньги, потому что их можно сразу же использовать для самых разных целей: потратить на роскошный отпуск своей мечты, инвестировать, чтобы заработать проценты, или использовать чтобы полностью или частично погасить ссуду.«Временная стоимость денег» относится к тому факту, что доллар в руках сегодня стоит больше, чем доллар, обещанный в будущем.

Это основа концепции процентных платежей; Хороший пример — когда деньги помещаются на сберегательный счет, получаются небольшие дивиденды за то, что деньги остаются в банке; финансовое учреждение платит небольшую цену за наличие этих денег. По этой же причине банк будет платить больше за более длительное хранение денег и за фиксирование их там на фиксированные периоды.

По этой же причине банк будет платить больше за более длительное хранение денег и за фиксирование их там на фиксированные периоды.

Это увеличение стоимости денег в конце периода взимания процентов называется будущей стоимостью в финансах. Вот как это работает.

Предположим, что 100 долларов (PV) инвестируются на сберегательный счет, на который выплачивается 10% годовых (I / Y) в год. Сколько будет через год? Ответ — 110 долларов (FV). Эти 110 долларов равны первоначальной основной сумме 100 долларов плюс 10 долларов процентов. 110 долларов — это будущая стоимость 100 долларов, инвестированных в течение одного года под 10%, что означает, что 100 долларов сегодня стоят 110 долларов через год при условии, что процентная ставка составляет 10%.

Как правило, инвестирование в течение одного периода с процентной ставкой r вырастет до (1 + r) на каждый вложенный доллар. В нашем примере r составляет 10%, поэтому инвестиции вырастут до:

.1 + 0,10 = 1,10

1,10 доллара на каждый вложенный доллар. Поскольку в этом случае было инвестировано 100 долларов, результат, или FV, составляет:

Поскольку в этом случае было инвестировано 100 долларов, результат, или FV, составляет:

100 долл. США × 1,10 = 110 долл. США

Первоначальные инвестиции в размере 100 долларов теперь составляют 110 долларов. Однако, если эти деньги и дальше будут храниться на сберегательном счете, какой будет полученная справедливая стоимость через два года, если процентная ставка останется прежней?

$ 110 × 0.10 = 11

долларов США11 долларов будут начислены в виде процентов после второго года, в результате чего в общей сложности будет:

110 + 11 = 121

121 доллар — это будущая стоимость 100 долларов через два года под 10%.

Кроме того, PV в финансах — это то, что будет стоить FV с учетом ставки дисконтирования, которая имеет то же значение, что и процентная ставка, за исключением того, что применяется обратно пропорционально времени (в обратном, а не в прямом направлении. В этом примере PV FV равной 121 доллар со ставкой дисконта 10% после 2 периодов начисления сложных процентов (N) составляет 100 долларов.

Этот FV стоимостью 121 доллар состоит из нескольких частей с точки зрения денежной структуры:

- Первая часть — это первая первоначальная основная сумма в 100 долларов или ее текущая стоимость (PV)

- Вторая часть — это 10 долларов процентов, заработанных в первый год.

- Третья часть — это остальные 10 долларов США по процентам, полученным во второй год.

- Четвертая часть — 1 доллар, который представляет собой проценты, полученные во второй год по процентам, выплаченным в первый год: (10 долларов × 0,10 = 1 доллар)

PMT

PMT или аннуитетный платеж — это сумма притока или оттока, которая происходит в каждый период начисления сложных процентов финансового потока.Возьмем, к примеру, арендуемую недвижимость, которая приносит доход от аренды в размере 1000 долларов в месяц, постоянный денежный поток. Инвесторы могут задаться вопросом, сколько стоит денежный поток в размере 1000 долларов в месяц в течение 10 лет, в противном случае у них нет убедительных доказательств того, что они должны вкладывать такие деньги в арендуемую недвижимость. В качестве другого примера, как насчет оценки бизнеса, приносящего 100 долларов дохода в год? А как насчет выплаты первоначального взноса в размере 30 000 долларов и ежемесячной ипотеки в размере 1 000 долларов? Для этих вопросов формула оплаты довольно сложна, поэтому лучше оставить ее в руках нашего финансового калькулятора, который может помочь оценить все эти ситуации с включением функции PMT.Не забудьте выбрать правильный ввод для того, производятся ли выплаты в начале или в конце периодов начисления сложных процентов; выбор имеет большое значение для окончательной суммы процентов.

В качестве другого примера, как насчет оценки бизнеса, приносящего 100 долларов дохода в год? А как насчет выплаты первоначального взноса в размере 30 000 долларов и ежемесячной ипотеки в размере 1 000 долларов? Для этих вопросов формула оплаты довольно сложна, поэтому лучше оставить ее в руках нашего финансового калькулятора, который может помочь оценить все эти ситуации с включением функции PMT.Не забудьте выбрать правильный ввод для того, производятся ли выплаты в начале или в конце периодов начисления сложных процентов; выбор имеет большое значение для окончательной суммы процентов.

Финансовый класс

Для любого студента, изучающего бизнес, будет чрезвычайно сложно ориентироваться в курсах по финансам без удобного финансового калькулятора. Хотя большинство основных финансовых расчетов технически можно выполнить вручную, профессора обычно позволяют студентам использовать финансовые калькуляторы даже во время экзаменов.Важна не способность выполнять вычисления вручную; это понимание финансовых концепций и того, как их применять с помощью этих удобных вычислительных инструментов, которые были изобретены. Наш веб-финансовый калькулятор может служить хорошим инструментом для использования во время лекций или выполнения домашних заданий, а поскольку он основан на Интернете, он всегда под рукой, пока рядом находится смартфон. Включение графика накопления баланса, графика амортизации и круговой диаграммы с разбивкой основной суммы и процентов, двух вещей, отсутствующих в физических калькуляторах, может быть более визуально полезным для учебных целей.

Наш веб-финансовый калькулятор может служить хорошим инструментом для использования во время лекций или выполнения домашних заданий, а поскольку он основан на Интернете, он всегда под рукой, пока рядом находится смартфон. Включение графика накопления баланса, графика амортизации и круговой диаграммы с разбивкой основной суммы и процентов, двух вещей, отсутствующих в физических калькуляторах, может быть более визуально полезным для учебных целей.

Важность финансового калькулятора

По сути, наш финансовый калькулятор является основой для большинства наших финансовых калькуляторов. Это помогает думать о нем как об эквиваленте парового двигателя, который в конечном итоге использовался для питания самых разных вещей, таких как пароход, железнодорожные локомотивы, фабрики и дорожные транспортные средства. Не может быть ипотечного калькулятора, калькулятора кредитных карт или автокредитного калькулятора без концепции временной стоимости денег, как объясняется Финансовым калькулятором. По сути, наш инвестиционный калькулятор — это просто ребрендинг финансового калькулятора, в то время как все, что скрывается под капотом, по сути то же самое. Начальный принцип просто переименован в «Начальная сумма», FV — «Конечная сумма», N — «Инвестиционная длина» и так далее и т. Д.

По сути, наш инвестиционный калькулятор — это просто ребрендинг финансового калькулятора, в то время как все, что скрывается под капотом, по сути то же самое. Начальный принцип просто переименован в «Начальная сумма», FV — «Конечная сумма», N — «Инвестиционная длина» и так далее и т. Д.

лучших вариантов инвестирования: 10 лучших вариантов инвестирования

Большинство инвесторов хотят делать инвестиции таким образом, чтобы получить заоблачный доход как можно быстрее без риска потери основной суммы.Это причина, по которой многие всегда ищут лучшие инвестиционные планы, где они могут удвоить свои деньги за несколько месяцев или лет с небольшим риском или без него.Однако высокодоходной комбинации с низким уровнем риска в инвестиционном продукте, к сожалению, не существует. Может быть, в идеальном мире, но не сейчас. На самом деле риск и доходность напрямую связаны, они идут рука об руку, т.е. чем выше доходность, тем выше риск и наоборот.

Выбирая направление инвестирования, вы должны сопоставить свой собственный профиль риска с соответствующими рисками продукта перед инвестированием. Некоторые инвестиции сопряжены с высоким риском, но могут принести более высокую доходность с поправкой на инфляцию в долгосрочной перспективе, чем другие классы активов, в то время как некоторые инвестиции имеют низкий риск и, следовательно, более низкую доходность.

Некоторые инвестиции сопряжены с высоким риском, но могут принести более высокую доходность с поправкой на инфляцию в долгосрочной перспективе, чем другие классы активов, в то время как некоторые инвестиции имеют низкий риск и, следовательно, более низкую доходность.

Инвестиционные продукты делятся на две группы: финансовые и нефинансовые активы. Финансовые активы можно разделить на рыночные продукты (например, акции и паевые инвестиционные фонды) и продукты с фиксированным доходом (такие как Государственный резервный фонд, фиксированные банковские депозиты).Нефинансовые активы — многие индийцы инвестируют через этот режим — это физическое золото и недвижимость.

Вот 10 основных направлений инвестирования, на которые индийцы смотрят, экономя на свои финансовые цели.

1. Прямой капитал

Инвестирование в акции может быть не для всех, поскольку это нестабильный класс активов и нет гарантии возврата. Кроме того, сложно не только выбрать подходящую акцию, но и определить время входа и выхода из нее также непросто. Единственная положительная сторона заключается в том, что в течение длительных периодов капитал был способен обеспечивать более высокую доходность, чем скорректированную на инфляцию, по сравнению со всеми другими классами активов.

Единственная положительная сторона заключается в том, что в течение длительных периодов капитал был способен обеспечивать более высокую доходность, чем скорректированную на инфляцию, по сравнению со всеми другими классами активов.

В то же время, риск потери значительной части или даже всего вашего капитала высок, если не использовать метод стоп-лосса для сокращения убытков. Стоп-лосс — это предварительный заказ на продажу акций по определенной цене. Чтобы снизить риск до определенной степени, вы можете диверсифицировать по секторам и рыночной капитализации.Чтобы напрямую инвестировать в капитал, нужно открыть демат счет.

Банки также разрешают открытие счета 3-в-1. Вот как открыть один для инвестирования в акции.

2. Долевые паевые инвестиционные фонды

Долевые паевые инвестиционные фонды преимущественно инвестируют в акции. В соответствии с действующим Положением об инвестиционных фондах Совета по ценным бумагам и биржам Индии (Sebi), схема паевых инвестиционных фондов должна инвестировать не менее 65 процентов своих активов в долевые инструменты и инструменты, связанные с долевыми инструментами. Фондом акций можно активно или пассивно управлять.

Фондом акций можно активно или пассивно управлять.

В активно торгуемом фонде доходность во многом зависит от способности управляющего фондом генерировать доходность. Индексные фонды и биржевые фонды (ETF) управляются пассивно, и они отслеживают базовый индекс. Схемы акционерного капитала классифицируются в зависимости от рыночной капитализации или секторов, в которые они инвестируют. Они также делятся на категории по тому, являются ли они внутренними (инвестирование в акции только индийских компаний) или международными (инвестирование в акции зарубежных компаний).Узнать больше о паевые инвестиционные фонды.

3. Долговые паевые инвестиционные фонды

Долговые паевые инвестиционные фонды подходят для инвесторов, которые хотят стабильной прибыли. Они менее волатильны и, следовательно, считаются менее рискованными по сравнению с фондами акций. Долговые паевые инвестиционные фонды в основном инвестируют в ценные бумаги с фиксированной процентной ставкой, такие как корпоративные облигации, государственные ценные бумаги, казначейские векселя, коммерческие бумаги и другие инструменты денежного рынка.

Однако эти паевые инвестиционные фонды не свободны от риска.Они несут риски, такие как процентный риск и кредитный риск. Поэтому перед инвестированием инвесторы должны изучить связанные с этим риски. Узнать больше о долговые паевые инвестиционные фонды.

4. Национальная пенсионная система (НПС)

Национальная пенсионная система — это инвестиционный продукт, ориентированный на долгосрочный выход на пенсию, управляемый Управлением по регулированию и развитию пенсионных фондов (PFRDA). Минимальный годовой взнос (апрель-март) для того, чтобы аккаунт NPS Tier-1 оставался активным, был снижен с 6000 до 1000 рупий.Это сочетание акционерного капитала, срочных вкладов, корпоративных облигаций, ликвидных средств и государственных средств, среди прочего. Исходя из вашего аппетита к риску, вы можете решить, какую часть своих денег можно инвестировать в акции через NPS. Узнать больше о

NPS.

5. Государственный резервный фонд (PPF)

Государственный резервный фонд — это продукт, к которому обращаются многие люди. Поскольку PPF действует в течение 15 лет, влияние начисления не облагаемых налогом процентов огромно, особенно в последние годы. Кроме того, поскольку полученные проценты и инвестированная основная сумма обеспечены государственной гарантией, это делает их безопасным вложением.Помните, что процентные ставки по PPF пересматриваются правительством каждый квартал. Узнать больше о

PPF здесь.

Поскольку PPF действует в течение 15 лет, влияние начисления не облагаемых налогом процентов огромно, особенно в последние годы. Кроме того, поскольку полученные проценты и инвестированная основная сумма обеспечены государственной гарантией, это делает их безопасным вложением.Помните, что процентные ставки по PPF пересматриваются правительством каждый квартал. Узнать больше о

PPF здесь.

6. Банковский фиксированный депозит (FD)

Банковский фиксированный вклад считается сравнительно более безопасным (чем акции или паевые инвестиционные фонды) для инвестирования в Индию. Согласно правилам Корпорации по страхованию вкладов и кредитных гарантий (DICGC), каждый вкладчик в банке застрахован на сумму до 5 тысяч рупий начиная с 4 февраля 2020 года как на сумму основного долга, так и на сумму процентов.

Ранее покрытие составляло не более 1 лакха как на основную сумму, так и на процентную сумму. При необходимости можно выбрать ежемесячный, квартальный, полугодовой, годовой или накопительный процент по ним. Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Узнать больше о

срочный банковский вклад.

Заработанная процентная ставка добавляется к доходу и облагается налогом в соответствии с таблицей дохода. Узнать больше о

срочный банковский вклад.

7. Схема сбережений пенсионеров (SCSS)

Схема сбережений пенсионеров, вероятно, первый выбор для большинства пенсионеров, она обязательна в их инвестиционных портфелях.Как следует из названия, инвестировать в эту схему могут только пожилые люди или досрочные пенсионеры. SCSS может получить любой человек старше 60 лет в почтовом отделении или в банке.

SCSS имеет пятилетний срок пребывания в должности, который может быть продлен еще на три года после завершения срока действия схемы. Верхний предел инвестиций составляет 15 лакхов, и можно открыть более одного счета. Процентная ставка по SCSS выплачивается ежеквартально и полностью облагается налогом. Помните, что процентная ставка по схеме пересматривается и пересматривается каждый квартал.

Однако после того, как в схему будет осуществлено вложение, процентная ставка останется неизменной до срока погашения схемы. Пенсионер может потребовать удержания до 50 000 рупий в финансовом году в соответствии с разделом 80 ТБ на проценты, полученные от SCSS. Узнать больше о Схема сбережений пенсионеров.

8. Прадхан Мантри Вая Вандана Йоджана (PMVVY)

PMVVY предназначен для пожилых людей в возрасте 60 лет и старше, чтобы обеспечить им гарантированный возврат 7.4 процента годовых. Схема предлагает пенсионный доход, выплачиваемый ежемесячно, ежеквартально, раз в полгода или ежегодно по выбору. Минимальный размер пенсии составляет 1 000 рупий в месяц, а максимальный — 9 250 рупий в месяц. Максимальная сумма, которую можно вложить в схему 15 лакхов. Срок действия схемы — 10 лет. Схема действует до 31 марта 2023 года. При наступлении срока погашения сумма вложения возвращается пенсионеру. В случае смерти пенсионера деньги будут выплачены номинальному лицу. Узнать больше о

PMVVY.

9. Недвижимость

Дом, в котором вы живете, предназначен для личного потребления и никогда не должен рассматриваться как инвестиция. Если вы не собираетесь в нем жить, вторая недвижимость, которую вы купите, может стать вашей инвестицией.

Местоположение собственности является самым важным фактором, определяющим стоимость вашей собственности, а также размер арендной платы, которую она может получить. Инвестиции в недвижимость приносят доход двумя способами — приростом стоимости капитала и сдачей внаем. Однако, в отличие от других классов активов, недвижимость крайне неликвидна.Другой большой риск связан с получением необходимых разрешений регулирующих органов, которые в значительной степени были устранены после прихода регулятора в сфере недвижимости.

Подробнее о

недвижимость.

10. Золото

Обладание золотом в виде украшений имеет свои проблемы, такие как безопасность и высокая стоимость. Затем есть «сборы за изготовление», которые обычно составляют от 6 до 14 процентов от стоимости золота (и могут доходить до 25 процентов в случае специальных конструкций). Для тех, кто хочет купить золотые монеты, есть возможность.

Сейчас многие банки продают золотые монеты. Альтернативный способ владения золотом — бумажное золото. Инвестиции в бумажное золото более рентабельны и могут осуществляться через золотые ETF. Такое инвестирование (покупка и продажа) происходит на фондовой бирже (NSE или BSE) с золотом в качестве базового актива. Инвестирование в суверенные золотые облигации — еще один вариант владения бумажным золотом. Инвестор также может инвестировать через золотые паевые инвестиционные фонды. Узнать больше о суверенные золотые облигации.

Налоговые облигации RBI

Ранее RBI выпускал 7.Сберегательные (облагаемые налогом) облигации 75% в качестве варианта инвестирования. Однако центральный банк прекратил выпуск этих облигаций с 29 мая 2020 года. Эти облигации были выпущены путем замены бывших 8-процентных (налогооблагаемых) облигаций 2003 года сберегательными (налогооблагаемыми) облигациями на 7,75 процента с 10 января. 2018. Срок обращения облигаций — 7 лет.

Центральный банк с 1 июля 2020 г. ввел в обращение сберегательные облигации с плавающей ставкой, 2020 г. (облагаемые налогом). Самая большая разница между более ранними версиями 7.75% сберегательных облигаций и недавно выпущенной облигации с плавающей ставкой заключается в том, что процентная ставка по недавно выпущенной сберегательной облигации подлежит изменению каждые шесть месяцев. По облигациям 7,75% процентная ставка была фиксированной на весь срок инвестирования. В настоящее время процентная ставка по облигациям составляет 7,15% годовых. Первое изменение процентной ставки состоится 1 января 2021 года. Подробнее о Облигации RBI с плавающей ставкой.

Что вам следует делать

Некоторые из вышеупомянутых инвестиций имеют фиксированный доход, а другие привязаны к финансовому рынку.И инвестиции с фиксированным доходом, и инвестиции, привязанные к рынку, играют определенную роль в процессе создания богатства. Инвестиции, привязанные к рынку, обладают потенциалом высокой доходности, но также несут высокие риски. Инвестиции с фиксированным доходом помогают сохранить накопленное богатство для достижения желаемой цели. Для достижения долгосрочных целей важно максимально эффективно использовать оба мира. Имейте разумное сочетание инвестиций, учитывая риски, налогообложение и временные рамки.

(при участии Прити Мотиани)

Также читайте ULIPS против паевых инвестиционных фондов: не знаете, куда инвестировать?

Сколько пенсий будет давать 10 лакхов в месяц

Преобладающая доходность от аннуитетных планов не очень привлекательна, поэтому инвесторам следует рассмотреть другие варианты.ET Wealth сообщает вам, сколько вы, вероятно, заработаете, если вложите 10 лакхов в план аннуитета по сравнению с другими вариантами, такими как SCSS, PMVVY, долговые и гибридные паевые инвестиционные фонды. В 55 лет

Игнорировать аннуитет, изучить другие варианты

Ставки, предлагаемые на пожизненную ренту без возврата покупной цены (ROP), являются низкими для тех, кому за пятьдесят. Выбирая аннуитет в этом возрасте, следует выбирать только опцию ROP.

Если вы вложите деньги в другие варианты, вы заработаете

В 60 лет

Рассмотрите SCSS и PMVVY как первые варианты

Возврат, предлагаемый при пожизненной аннуитете и 100% аннуитете супругу, одинаков для обоих вариантов (с ROP и без ROP).Так что при выборе аннуитета имеет смысл использовать опцию ROP.

Если вы вложите деньги в другие варианты, вы заработаете

Также читайте : Как рассчитать свой пенсионный корпус

В 65 лет

Рассмотрите возможность выплаты ренты, если вы одиноки и здоровы

Пожизненная рента (без ROP) значительно увеличивается с возрастом, поэтому вы можете выбрать этот вариант, если уверены, что доживете до 85–90 лет.

Если вы вложите деньги в другие варианты, вы заработаете

В 70 лет

Рассмотрите аннуитет, если вам нужен более высокий денежный поток

Пожизненная рента (без ROP) лучше всего подходит для людей, которым не нужно передавать свои деньги наследникам.

Если вы вложите деньги в другие варианты, вы заработаете

Примечание: 10,18 000 рупий (общая стоимость аннуитета, включая 1,8% GST) учитывается также для других инвестиций; Расчет IRR зависит от даты ожидаемого получения аннуитетов, известной как ожидаемая продолжительность жизни; При выплате ренты для супруга учитывается возраст младшего супруга; ** PMVVY освобожден от уплаты GST, поэтому будет инвестировано 10,18,000 рупий; *** Схема с 25% капитала; Предполагается 7% доходность по долгу и 12% доходность собственного капитала; В то время как выплата процентов по SCSS будет ежеквартальной, выплаты по гилту будут производиться раз в полгода

Минимальные инвестиционные планы паевых инвестиционных фондов

Возвращение+16.1% годовых NA +15.2% + 18,74% в год +5.75% NA +17.49% годовых + 2,92%

Н.А. + 18% в год Н.А.

Ещё придётся платить за перевод — при сумме в $1200 комиссия составит $25–30, это крайне невыгодно. Такой способ подойдёт людям, которые инвестируют по $50–100 тысяч через иностранного брокера, — можно будет брать деньги со своего счёта и вкладывать в эксперимент.

Ещё придётся платить за перевод — при сумме в $1200 комиссия составит $25–30, это крайне невыгодно. Такой способ подойдёт людям, которые инвестируют по $50–100 тысяч через иностранного брокера, — можно будет брать деньги со своего счёта и вкладывать в эксперимент. То есть если кто-то предлагает вам доход в 20% годовых и говорит о том, что риск там полностью отсутствует, то такие утверждения не соответствуют действительности.

То есть если кто-то предлагает вам доход в 20% годовых и говорит о том, что риск там полностью отсутствует, то такие утверждения не соответствуют действительности.

n

n