Торговля акциями для чайников | Как торговать акциями

В этой статье кратко описывается торговля акциями для чайников, эта информация будет полезна всем тем, кто только начинает первые шаги в торговле на фондовых рынках. Именно торговля акциями для чайников требует от трейдера придельной внимательности и четкости, ведь одна ошибка – и Вы способны проиграть весь свой капитал. Для того, что бы Ваша торговля была успешной и принесла хорошую прибыль, нужно пройти обучение торговле акциями.

Обучение торговле акциями

Здесь существуют некие правила успешной торговли акциями:

- Самое основное, к чему Вы должны приступить в обучении торговле акциями – это изучение теоретической части. Выучите все слова и термины, и Вы будете чувствовать себя намного уверенней.

- Определитесь с целью инвестирования. Не нужно распыляться, и пытаться все везде успеть. Выберите себе одно направление, и плотно с ним работайте, изучайте информацию и тонкости именно Вашей цели.

- Не только на этапе обучения торговле акциями, но и после, не забывайте отслеживать микро и макро экономическую ситуацию. Всегда оставайтесь в курсе всех происходящих событий в реальном времени. Хорошо иметь у себя в привычке регулярно посещать сайты с биржевыми новостями и прогнозами.

- Не стоит начинать сразу с реальной торговли. Торговля акциями – не дешевое удовольствие, и идти на торги, не имея нужных знаний и практик, бессмысленно. Начните с дэмо – счета, эта виртуальная биржа поможет откорректировать свои торговые стратегии без денежных потерь. Потом, когда Вы научитесь прогнозировать рынок, можно смело выходить на торги.

- Если Вы на бирже, прошли обучение торговле акциями с дэмо – счетом, можно приступать к выбору брокера, это одна из самых важных задач, предстоящих Вам. От выбранного брокера зависит успех Вашей торговли. При поиске не стесняйтесь интересоваться как положительными отзывами, так и отрицательными — узнайте о стаже брокера и наличии лицензии.

- Если брокерские услуги не для Вас, тогда уделите время для выбора подходящей торговой платформы. Внимательно изучите характеристики и особенности каждой из них. Берите во внимание, что у каждой торговой платформы свои минимальные суммы для начала торгов.

- Заведите себе в закладках сайт с онлайн изменениями котировок и цен. Помните, Вы должны быть в курсе всех изменений: всегда, и во всем.

- В торговле акциями для чайников, самое тяжелое – это следить за своим эмоциональным состоянием, не подаваться провокациям и не делать эмоциональных сделок. Со временем, Вам будет легче с этим справиться, но в начале своей карьеры, всегда помните о сдержанности.

Вывод

Обучение торговле на бирже акциями поможет Вам справиться с самыми первыми затруднениями на Вашем пути. Если Вы ознакомитесь с нашими рекомендациями, и пройдете краткий курс обучения, Вам будет намного легче в торговле акциями, и Вас непременно будет ждать успех.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Дистанционном Курсе: «Трейдинг от А до Я за 60 дней»

Подписывайся на рассылку!

которую можно будет настраивать из личного кабинета

как заработать на рынке ценных бумаг

При наличии свободных денег все больше людей начинают задумываться о возможности инвестирования и увеличения оборота своего капитала. Самый распространенный способ – открытие собственного дела – требует большой суммы начального капитала и личного участия. Данные обстоятельства ограничивают желание и возможности многих. Благодаря развитию Интернета и компьютерных технологий, на сегодняшний день у каждого есть возможность заниматься инвестированием в финансовый рынок акций путем торговли ценными бумагами и акциями через Интернет.

Почему торговля акциями? В отличие от рынка FOREX, торговля ценными бумагами в силу своих особенностей считается более прогнозируемой. За каждым финансовым инструментом рынка ценных бумаг стоит либо конкретное предприятие, либо группа предприятий, что позволяет учитывать не только макро, но и микроэкономические показатели. Например, акции Apple в начале 2011 года стоили в районе 300$, а к сентябрю 2011 года достигли отметки в 420$. Многие аналитики предполагали рост акций в связи с выходом новой линейки продуктов, а спекулянты смогли хорошо заработать, инвестировав в ценные бумаги данной компании.

За каждым финансовым инструментом рынка ценных бумаг стоит либо конкретное предприятие, либо группа предприятий, что позволяет учитывать не только макро, но и микроэкономические показатели. Например, акции Apple в начале 2011 года стоили в районе 300$, а к сентябрю 2011 года достигли отметки в 420$. Многие аналитики предполагали рост акций в связи с выходом новой линейки продуктов, а спекулянты смогли хорошо заработать, инвестировав в ценные бумаги данной компании.

До широкомасштабного развития Интернет стоимость входа на финансовый рынок акций была большой, и инвесторы приобретали непосредственно акции желаемой компании. Сейчас торговля ведется не столько самими акциями, сколько курсом цен этих самых акций. Появились новые биржевые инструменты, которые называются контрактами на разницу цен или CFD (англ. ContractForDifference).По своей сути, покупая CFD на определенные ценные бумаги, Вы приобретаете эти же самые акции, но без материального носителя (бумаги), и имеете возможность продать их в любой момент и заработать на разнице цен.

Появление CFD позволило в разы сократить стоимость входа на фондовый рынок, поскольку в той же пропорции сократились операционные издержки при их приобретении. Также большим плюсом CFD от «материальных» акций является возможность играть на понижении, что невозможно при традиционной торговле.

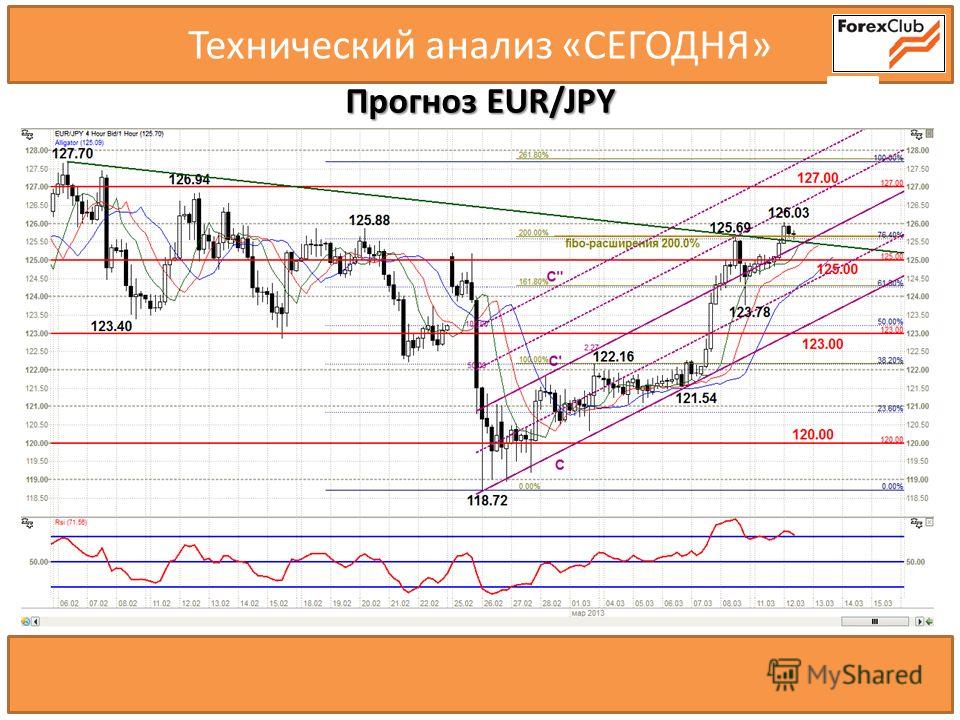

Благодаря вышеописанным изменениям, активную торговлю ценными бумагами и акциями, так называемый интернет-трейдинг, можно вести с небольшим начальным капиталом от 1 000$ и меньше. Например, в ГК FOREXCLUB для торговли ценными бумагами достаточно иметь минимальный депозит в размере

Теперь для того чтобы купить ценные бумаги достаточно открыть счет в ГК FOREXCLUB и установить торговый терминал. Конечно, инвестиции в ценные бумаги и инвестиции в акции требуют определенных знаний и навыков.

У современного человека есть уникальная возможность – заставить работать деньги на себя, не имея при этом большого стартового капитала. Не упустите свой шанс!

Источник: https://www.fxclub.org/torgovlya-aktsiyami-i-tsennymi-bumagami/ — Торговля акциями: как заработать на рынке ценных бумаг

Если вы уже готовы торговать на реальном счёте

Вы открываете торговый счет, пополняете его деньгами и начинаете совершать сделки на рынке CFD и FOREX.

Открыть торговый счет

Как попробовать, не рискуя собственными деньгами?

Специально для начинающих мы предлагаем демо-счет, который полностью соответствует реальному счету. Разница в том, что вам не нужно вносить какие-либо средства. Демо-счет — идеальный способ увидеть все своими глазами, понять простые правила торговли CFD и научиться зарабатывать на товарных рынках и рынке FOREX.

Открыть демо-счет

Торговля на фондовом рынке | Это развод™

Торговля на фондовом рынке сегодня — это один популярных и высокодоходных способов получения заработка. Сейчас работать со своими накоплениями традиционными способами (вклады, сбережения и т.д.) становится все сложнее и менее выгодно (например, вклады в банках), поэтому люди начинают искать другие альтернативы заработка.

Содержание страницы

Возможности работы на бирже акциями уже достаточно давно оценили люди, живущие на Западе, где подобная деятельность не вызывает удивления и обычным явлением считается, если человек владеет пакетом акций. В России бурное развитие этого рынка происходит в наши дни, сегодня активно формируется его законодательная, техническая база, западные инвесторы интересуются нашим фондовым рынком, количество игроков активами фондового рынка растет.

И все-таки, почему вам стоит попробовать себя в торговле на фондовом рынке? Это удобно и выгодно. Выстраивать стратегию работы с фьючерсами, облигациями и другими активами фондового рынка можно ровно столько, сколько вам хочется, вы самостоятельно формируете свой график и интенсивность торговли. Также вы выбираете и уровень своей доходности, повышаете свои возможности, проводя обучение торговле на фондовом рынке, тестируя и используя в работе инновационный функционал (современные терминалы, роботы и т.д.), развиваете в себе множество полезных качеств: от самоконтроля, предприимчивости, способности глобального прогнозирования и т.д. Торговля акциями на бирже — это прекрасное занятие для тех, кто хотел бы изменить свою жизнь к лучшему. Одно из преимуществ работы на бирже — вы работаете онлайн, для этого нужен только компьютер с интернетом.

Выстраивать стратегию работы с фьючерсами, облигациями и другими активами фондового рынка можно ровно столько, сколько вам хочется, вы самостоятельно формируете свой график и интенсивность торговли. Также вы выбираете и уровень своей доходности, повышаете свои возможности, проводя обучение торговле на фондовом рынке, тестируя и используя в работе инновационный функционал (современные терминалы, роботы и т.д.), развиваете в себе множество полезных качеств: от самоконтроля, предприимчивости, способности глобального прогнозирования и т.д. Торговля акциями на бирже — это прекрасное занятие для тех, кто хотел бы изменить свою жизнь к лучшему. Одно из преимуществ работы на бирже — вы работаете онлайн, для этого нужен только компьютер с интернетом.

Торговля акциями на бирже

Заинтересовавшись возможностями биржи, большинство начинающих игроков сталкиваются с тем, как правильно начать торговлю на фондовом рынке, чтобы это принесло стабильный приличный доход. Раньше доступ к бирже имело ограниченное число людей, сегодня все изменилось и торговля акциями стала одним из популярных способов инвестирования, доступных для любого человека, даже не имеющего специальных знаний.

Но будьте уверены, здесь все просто и понятно: заключив договор с посредником (брокер, инвестиционные центры банков) и установив терминал для работы, вы можете выполнять любые операции: инвестировать в активы интересующих вас компаний (например, «Газпрома», «Норникеля» и т.д.), получать с этого дивиденды, проводить покупку и продажу активов, выступая спекулянтом (Кем быть: инвестором или спекулянтов на бирже? Узнайте здесь).

То, что для работы вы должны иметь огромные деньги, не верно, вы вкладываете ровно столько, сколько можете, это вполне подъемная сумма, которая позволит полноценно получать прибыль. Кроме того, если у вас мало времени, чтобы полностью погрузиться в возможности биржи, можно воспользоваться доверенными инвестиционными фондами, которые, имея свою стратегию работы, будут инвестировать ваши средства.

Торговля на фондовом рынке проходит вполне предсказуемо, все-таки здесь работают обычные люди: на рынке либо все осторожны, либо оптимистичны. Все действия участников торгов проходят только в рамках правил, определенных регулятором и законом. Благодаря удобным функциональным торговым терминалам сделки проходят в секунды: для начала открывается заявка, система автоматически ищет встречные запросы, заключает сделку, акция переходит к покупателю.

Благодаря удобным функциональным торговым терминалам сделки проходят в секунды: для начала открывается заявка, система автоматически ищет встречные запросы, заключает сделку, акция переходит к покупателю.

Разумная тактика торговли сводится к: игре на экстремумах; тому, что зачастую крупные игроки провоцируют снижение цены, ведущее к панической продаже акций неопытными игроками. И все-таки торговля акциями — это, конечно же, постоянное обучение торговле на бирже, качественная подготовка инвестора. В сети представлено множество информации в доступной форме о принципах работы рынка (видеоматериалы, семинары, курсы брокеров).

Торговля на фондовом рынке: способы торгов

Торговля с помощью классической работы через телефон сегодня возможна как среднесрочная, так и долгосрочная. В данном случае все происходит через фондового брокера, который приобретает акции солидных организаций для получения дивидендов.

Удобное доверительное управление обычно ориентируется на получение стабильного заработка, подразумевает передачу капитала специальной организации, которая составит инвестиционный портфель и будет работать наиболее эффективно с вашими средствами. В данном случае инвестор выступает держателем активов компании, получает доход.

В данном случае инвестор выступает держателем активов компании, получает доход.

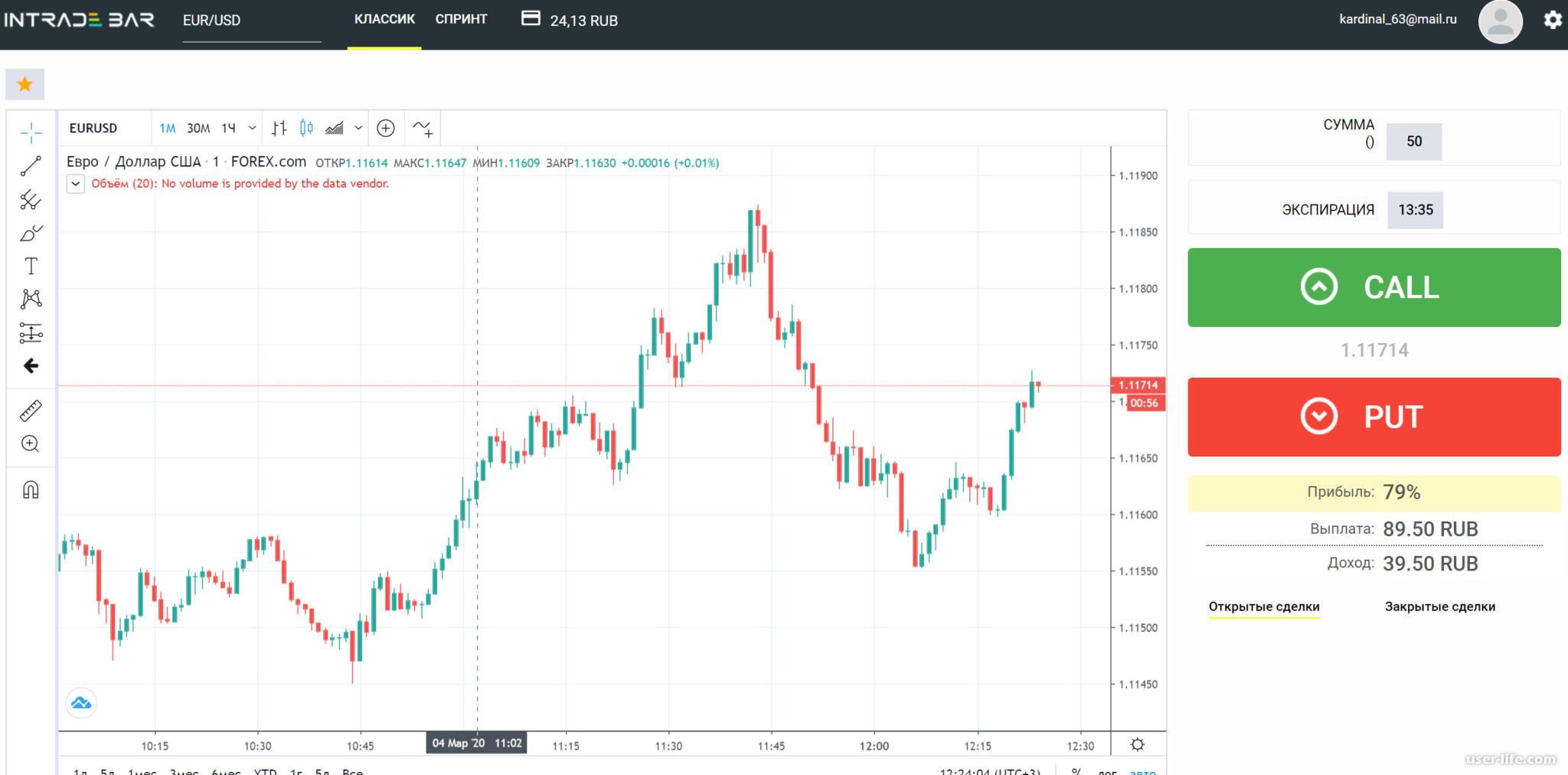

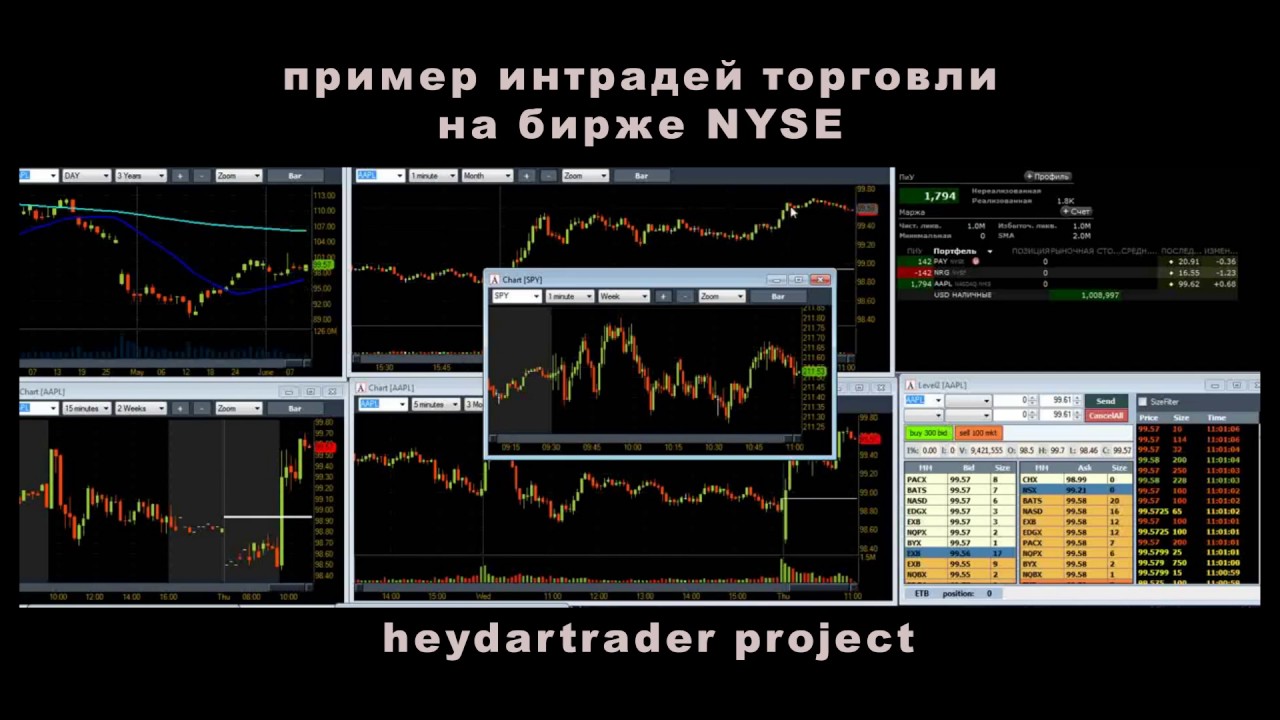

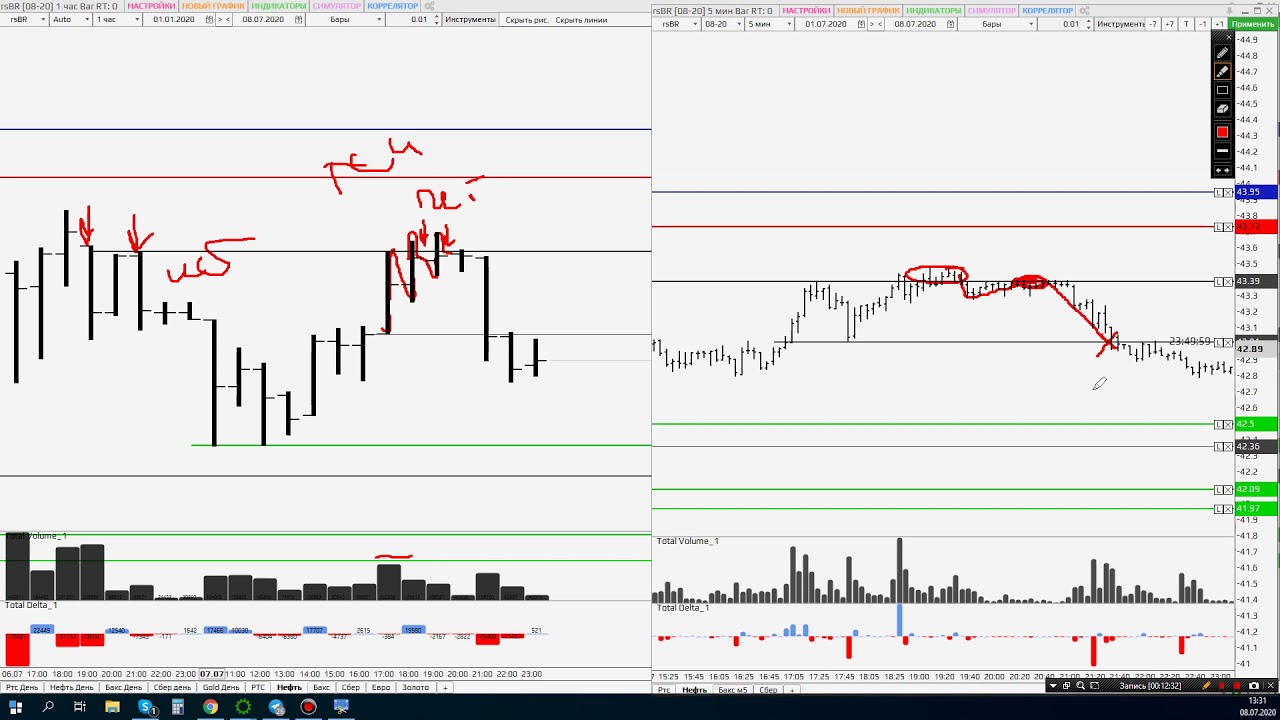

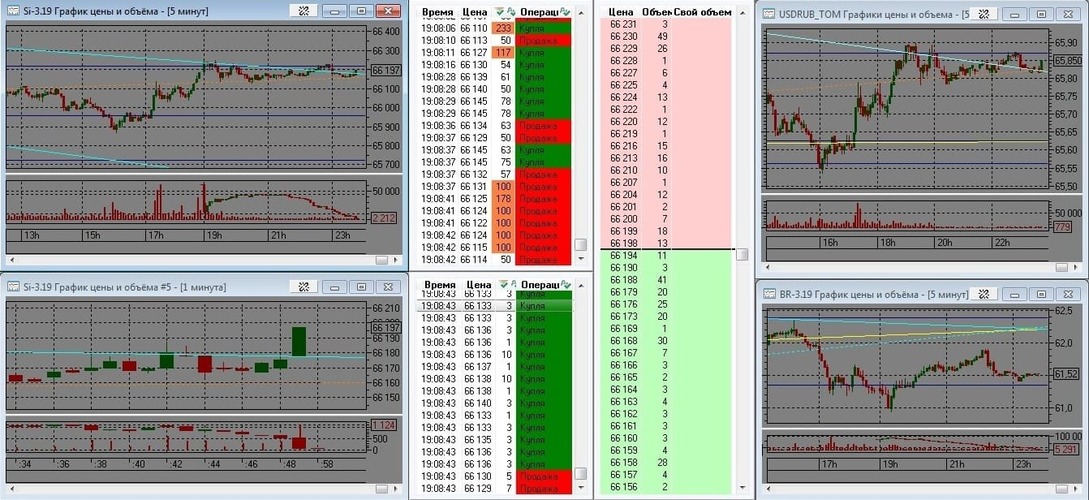

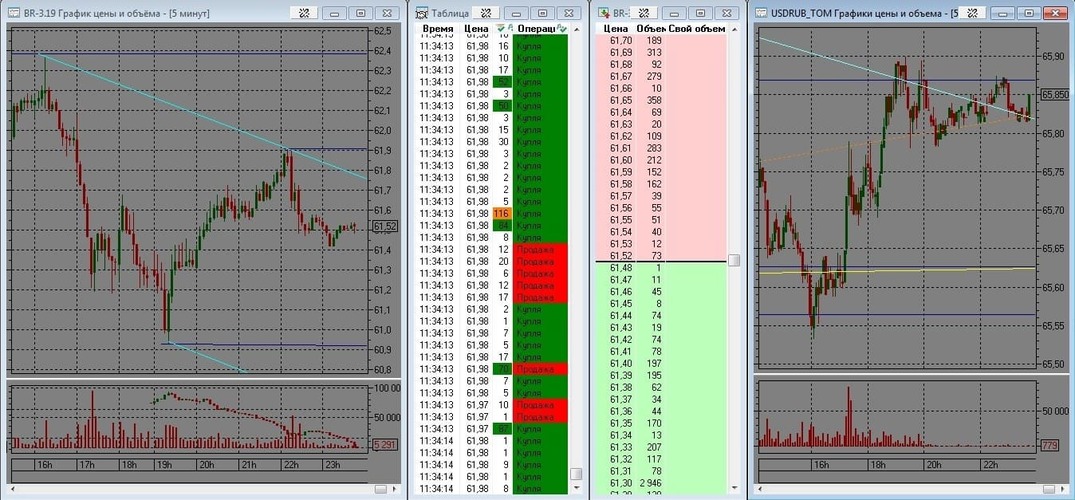

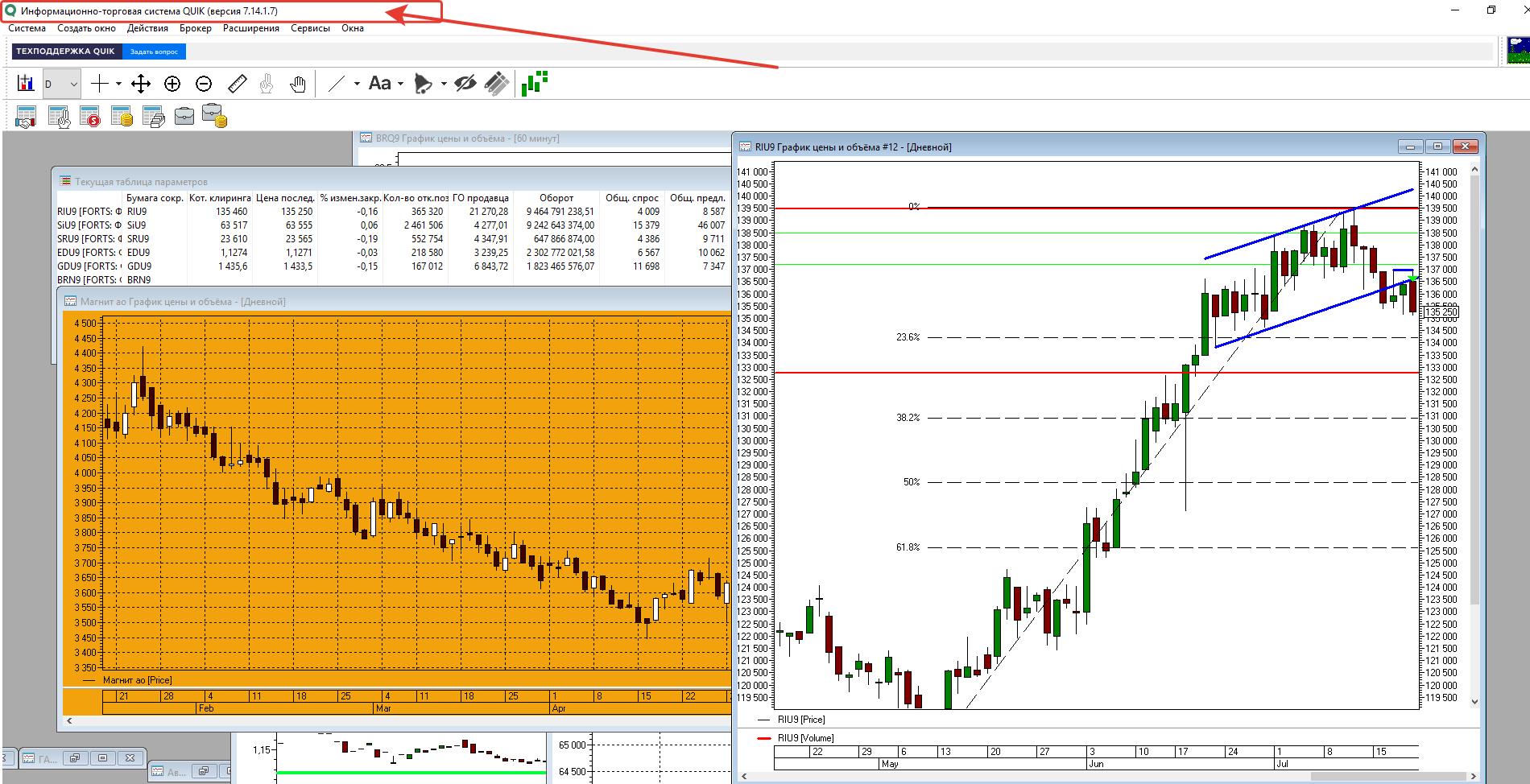

Ставший популярным, интернет-трейдинг позволил получить доход от изменения цен на активы через интернет, происходит через специальный торговый терминал: Quik (официальный сайт), Metatrader (официальный сайт), SmartX (официальный сайт) и другие программы, отличающиеся функциональностью и удобством. В данном случае для начала работы необходимо открыть счет, тестировать свои возможности и стратегии на демо-счету и т.д.

Правила торговли на фондовой бирже

Вам стоит изначально подготовиться, чтобы торговля на фондовой бирже была успешной, принесла стабильную прибыль. Помните о следующих правилах:

- Сделки совершаются через посредников — фондовых брокеров,

- Торговля на бирже проходит в определенное время,

- Узнать о времени работы биржи и торгах вы можете на ее сайте,

- Условия торговли, особенности формирования цен, виды доступных операций и услуг у каждой биржи свои,

- На бирже доступна как внутридневная торговля («интрадей»), так и долгосрочная,

- Для минимизации рисков можно пользоваться стоп-лоссами,

- Рынок нестабилен, может непредсказуемо обвалиться или продолжить рост, поэтому не стоит выделять большие проценты на каждые торги, это позволит выйти с рынка в удобное время без потерей.

Кроме того, начинающему трейдеру стоит помнить и о следующих правилах:

- Самообучение. Теоретические знания — то, что делает торговлю успешной.

- Цель вашей торговли. Необходимо определить цель торгов и двигаться прямо к ней, используя весь потенциал биржи.

- Ситуация на рынке. Чтобы торговля принесла вам прибыль, стоит отслеживать новости, микро- и макроэкономическую картину.

- Демо-счет. Торговля на виртуальном счету позволит не только изучить ваши возможности работы на бирже, а также сэкономить ваш капитал.

- Ваше психологическое состояние. Тренируйте себя, продолжая обучение торговли на фондовом рынке, не поддавайтесь провокациям и будьте серьезны и сдержанны.

- Ведите журнал с подробной информацией и результатами ваших торгов, это даст возможность провести анализ своих шагов и скорректировать стратегию.

Видео о секретах торговли на фондовом рынке

Видео взято с канала Александр Герчик на YouTube

Лучшие фондовые брокеры

Форекс акции: как торговать акциями на бирже для новичков

2019-12-20 2018-11-28 Анализ и отбор форекс акций для торговлиАндрей ШульгаРынок акций форекс

Прочитав эту статью, вы сможете читать котировки акций форекс, узнаете где торговать акциями, как выбирать таймфрейм для торговли акциями форекс, чем опасны медвежьи рынки.

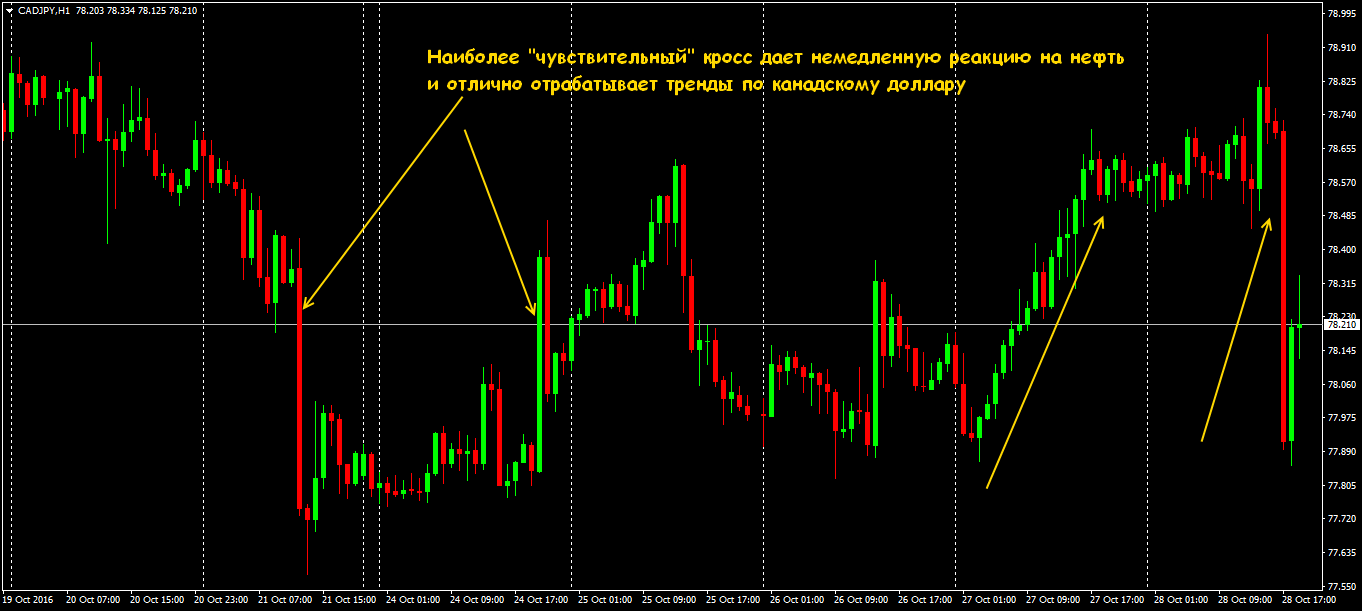

На фондовом рынке торгуют CFD на акции (далее по тексту — акции) не только профессиональные спекулянты, но и трейдеры — любители, которые желают преуспеть в финансовом отношении. Если профессионал знает методику отбора акции для торговли, то начинающему спекулянту нужна помощь. Что вообще такое форекс акции? Это так называемые голубые фишки, ценные бумаги топовых корпораций, которые торуются на биржах. Маржинальная торговля позволяет зарабатывать на их росте или падении без фактического владения, при этом обладатели контрактов на разницу цен не получают девидентов, но им начисляется так называемая поправка на дивидент или корректировка. Ее начисление на торговый счет происходит только при наличии открытых сделок в день начисления дивиденда. Что ж, давайте пробовать.

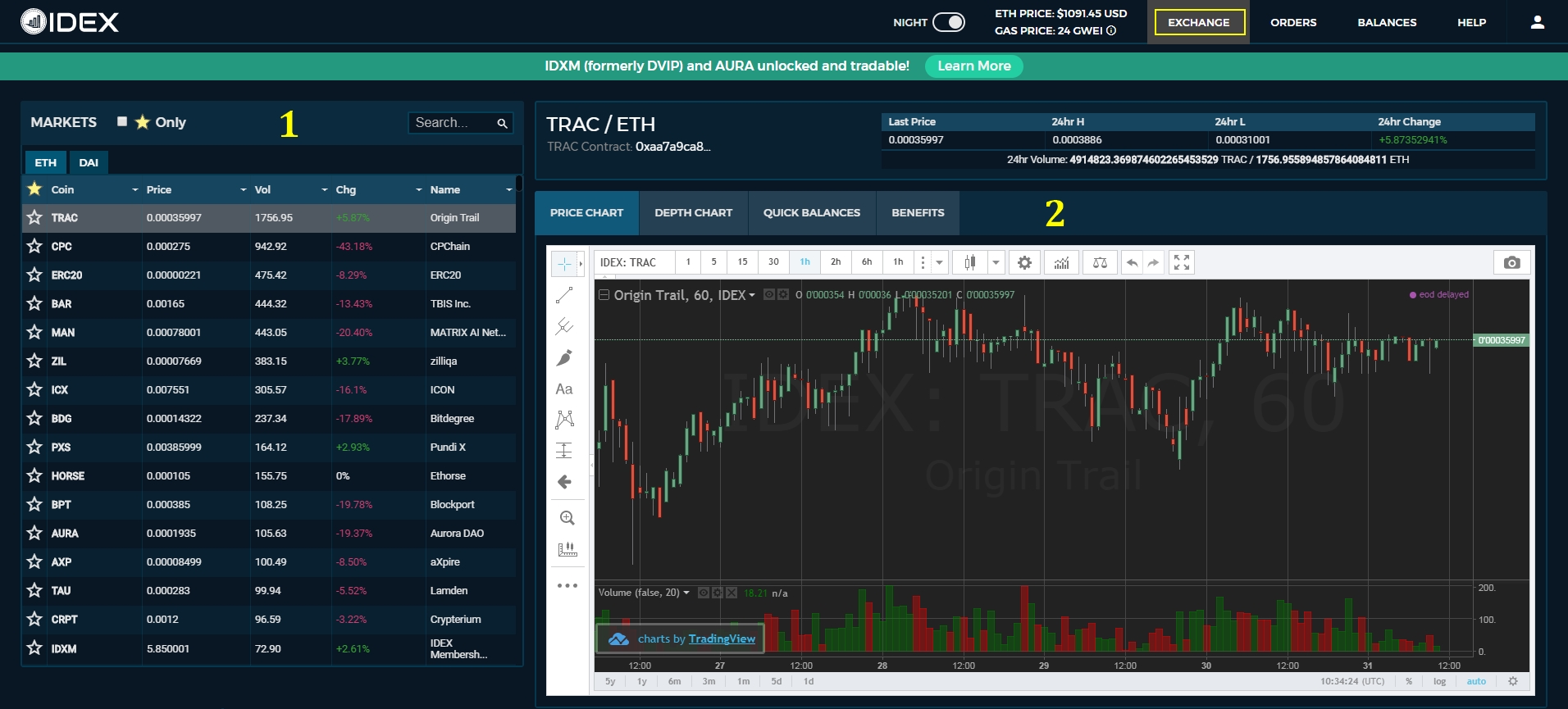

Где торговать акциями?

Ищите где торговать акциями через интернет? Для начала нужно выбрать брокера, который и послужит нам посредником в выходе на рынок акций. Предложений на рынке масса. Я очень подробно описывал тему выбора брокера в этой статье. Акции, торгуемые на форекс, также представлены у брокеров в огромном количестве.

Акции, торгуемые на форекс, также представлены у брокеров в огромном количестве.

Как торговать акциями?

Мы не собираемся фактически покупать акции, мы собираемся заработать на разнице цены ценной бумаги, которая возникает за период времени. То есть мы открываем спекулятивную сделку на покупку или продажу. Если мы думаем что цена акции будет расти — мы открывает сделку на покупку, если падать, — то на продажу. В маржинальной торговле акциями на бирже у нас больше вариантов заработать, так мы сможет получить прибыль как на растущем рынке, так и на падающем. Давайте взглянем на котировки акций форекс и выберем акции, которыми собираемся попробовать торговать и посмотрим на их график.

Выбор таймфрейма и старт в торговле

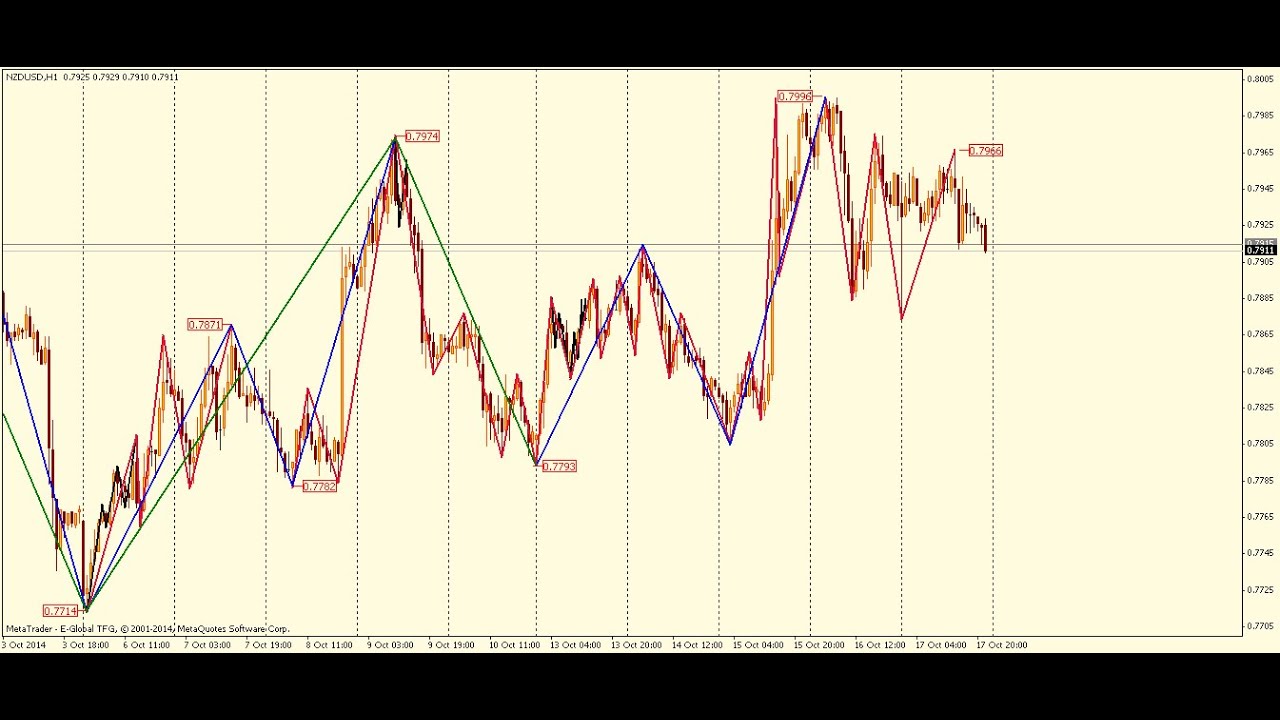

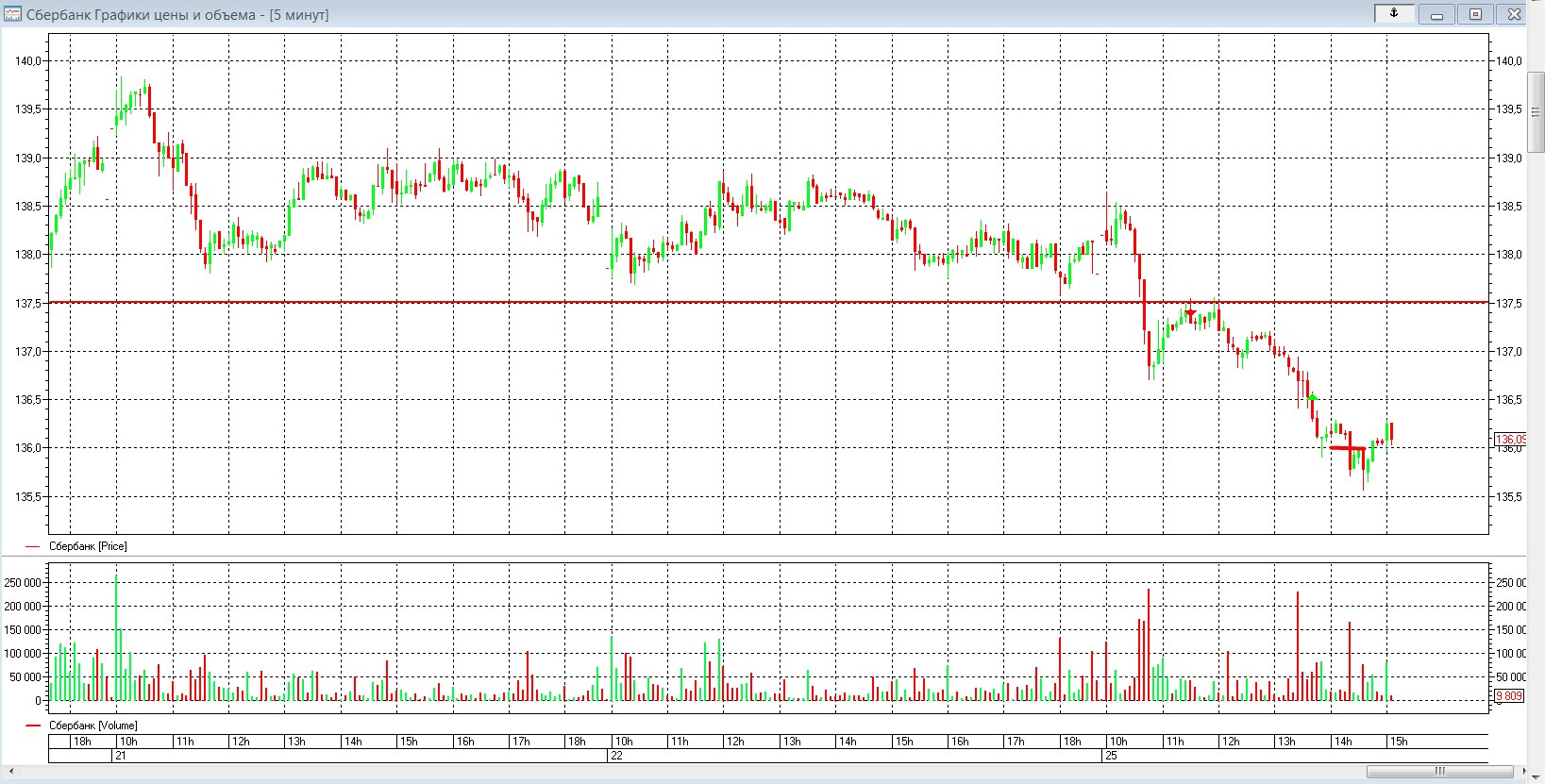

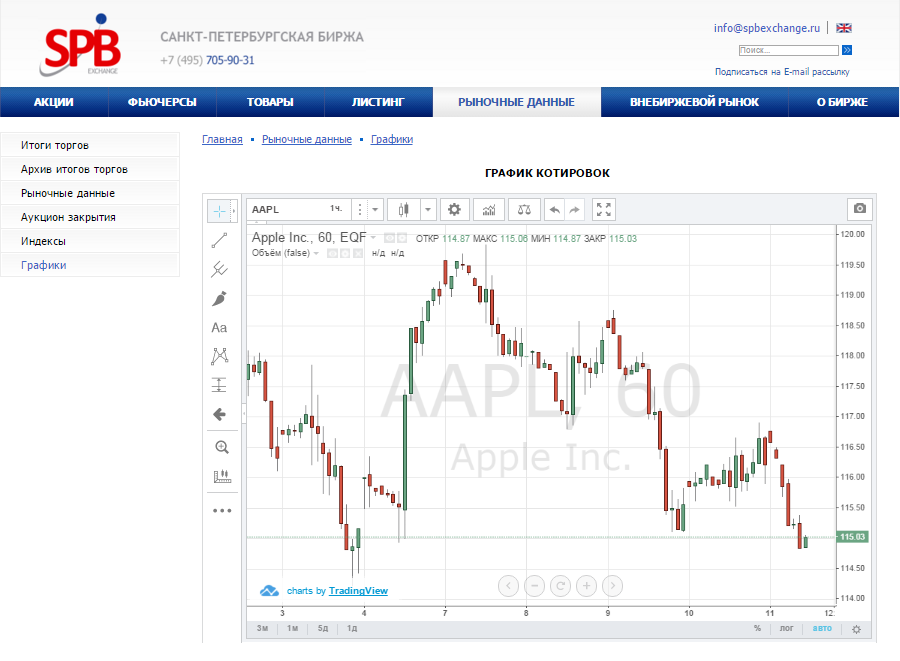

Спекуляция акциями внутри дня предусматривает лишь базовый анализ. Чем больше таймфрейм, тем тщательней должен быть анализ корпорации и отрасли, в которой она находится. Нужно также оценить ликвидность акций, которая определяется объемом торгов. Необходимо посмотреть на движение акции в течение нескольких месяцев, а то и нескольких лет. Лучше выбирать акции компании, с деятельностью которых вы знакомы. Рисковые ценные бумаги лучше не рассматривать, это удел профессионалов. Попробуйте открыть график по любому из инструментов и посмотреть как он изменяется, я для примера открыл график котировок акции FB (фейсбук).

Необходимо посмотреть на движение акции в течение нескольких месяцев, а то и нескольких лет. Лучше выбирать акции компании, с деятельностью которых вы знакомы. Рисковые ценные бумаги лучше не рассматривать, это удел профессионалов. Попробуйте открыть график по любому из инструментов и посмотреть как он изменяется, я для примера открыл график котировок акции FB (фейсбук).

Выбор таймфрейма крайне обширная тема, и если я туда углублюсь, получится еще 1 статья 🙂 Поэтому я настоятельно рекомендую вам изучить великолепнейший разбор моего коллеги по блогу форекс — Таймфрейм форекс графика: ключ от всех дверей.

Мониторинг при краткосрочной торговле

При спекуляции акциями надо анализировать информацию из профессиональных журналов, знакомиться с аналитическими обзорами, читать отчеты по данным индустриальных мощностей, внедрением инноваций и курсом ценных бумаг как минимум за последние несколько месяцев. Целесообразно изучать деятельность не одной корпорации, а сразу нескольких из одной отрасли, чтобы можно было выбрать лучшие из лучших акций. Лучше быть профессионалом в одной отрасли, чем иметь смутное представление о ряде отраслей, которое вряд ли поможет оценить положение компании. Надо следить за событиями, которые могут повлиять на стоимость ценной бумаги. Допустим, если после внедрения инновационного проекта в корпорации, стоимость ее ценных бумаг увеличилась на 1/10, то надо ожидать увеличения акций в цене в будущем. Если составлен список со всеми экономическими показателями, надо выбрать корпорацию, акциями которой можно торговать для получения дохода с минимальным риском.

Лучше быть профессионалом в одной отрасли, чем иметь смутное представление о ряде отраслей, которое вряд ли поможет оценить положение компании. Надо следить за событиями, которые могут повлиять на стоимость ценной бумаги. Допустим, если после внедрения инновационного проекта в корпорации, стоимость ее ценных бумаг увеличилась на 1/10, то надо ожидать увеличения акций в цене в будущем. Если составлен список со всеми экономическими показателями, надо выбрать корпорацию, акциями которой можно торговать для получения дохода с минимальным риском.

При краткосрочной торговле трейдеры стараются зарабатывать больше, чем терять. Вполне возможно, что такой подход может быть для вас эффективным.

Среднесрочная торговля

При спекуляции, когда позиции держатся открытыми от нескольких дней до недель, надо проводить тщательный анализ. Сюда входят графический и новостной анализ стоимости акций за последний год, учет мнения серьезных экспертов и таких экономических показателей, как ежеквартальный доход, выплата дивидендов, % акций у руководства корпорации, величина ликвидности, долги компании, отношение рыночной цены акции относительно базовой.

Позиционная торговля

В таком случае кроме поверхностного мониторинга, который нужен для краткосрочной и среднесрочной торговли, целесообразно проводить тщательный фундаментальный анализ. Позиционным спекулянтам интересен балансовый отчет, в котором указывается цена сооружений, мониторинг отчетов о доходах и многое другое. Надо провести оценку доходности.

Как торговать акциями на бирже для новичков

«Дорогой инакомыслящих» любят ходить многие трейдеры, но на фондовом рынке такое поведение редко бывает эффективным. Рынок акций легче прогнозируется, чем рынок валют или товаров. Если цена акции постоянно растет в цене, то можно выждать момент коррекции (отката цены вниз), а потом купить ее перед моментом похода цены вверх к новым вершинам. Приведу пример, у акций фейсбука наблюдается постоянный рост, при любом росте есть коррекция, это и есть наша возможность получения прибыли.

На графике выше я отметил моменты коррекций перед последующим ростом на постоянно растущем рынке. То есть если мы откроем сделку на покупку акций в момент формирования нижней части «галочки» и закроем ее на пике роста, то мы получим прибыль. Похожую ситуацию можно найти и на графике акций Apple.

То есть если мы откроем сделку на покупку акций в момент формирования нижней части «галочки» и закроем ее на пике роста, то мы получим прибыль. Похожую ситуацию можно найти и на графике акций Apple.

Какими акциями лучше торговать? От 20 до 50 долларов

Именно в этом ценовом диапазоне чаще всего находятся акции роста. Если рынок «перегрет», как сейчас в начале 2018 года, то найти акции, которые бы пошли активно вверх сложнее, чем, например, в 2009 году. Зачастую быстро растут в цене акции инновационного сектора. Акции интернет – компаний тоже могут быстро пойти в рост.

Не надо забывать о том, что даже дорогая акция может идти вверх в цене — все выше и выше. Очень дорогие акции могут мгновенно подешеветь из-за дробления бизнеса. Значит, лучше обходить стороной ценные бумаги, которые стоят огромных денег.

Для выбора акций для торговли существует специальный инструмент — «Скринер акций», это автоматизированный инструмент, позволяющий правильно подобрать акции компаний по вашим собственным фильтрам. Грамотный подбор акций для торговли является основополагающим фактором в успехе трейдинга на фондовом рынке. Вы сможете задать необходимые параметры, например определить растущие акции на протяжении нескольких лет, задать окупаемость инвестиций и так далее. Я использую бесплатный сервис Finviz. Например, чтобы определить акции роста, задаем параметр EPS growth past 5 years (рост прибыли акции за последние 5 лет) и EPS growth next 5 years (рост прибыли акции за следующие 5 лет), в выдаче мы увидим все акции роста, которых немалое количество. Также в фильтре я задал акции самых крупнейших корпораций по капитализации, торгующиеся на американской бирже NASDAQ.

Грамотный подбор акций для торговли является основополагающим фактором в успехе трейдинга на фондовом рынке. Вы сможете задать необходимые параметры, например определить растущие акции на протяжении нескольких лет, задать окупаемость инвестиций и так далее. Я использую бесплатный сервис Finviz. Например, чтобы определить акции роста, задаем параметр EPS growth past 5 years (рост прибыли акции за последние 5 лет) и EPS growth next 5 years (рост прибыли акции за следующие 5 лет), в выдаче мы увидим все акции роста, которых немалое количество. Также в фильтре я задал акции самых крупнейших корпораций по капитализации, торгующиеся на американской бирже NASDAQ.

Другие виды скринеров акций вы сможете посмотреть тут.

Остерегайтесь гэпов!

Разрывы в цене на фондовом рынке встречаются чаще, чем на рынке валют или на рынке драгоценных металлов. Опасно и дробление бизнеса. Застраховаться от гэпов на фондовом рынке нельзя, но уменьшить вероятность попадания на разрыв в цене можно. Например, торгуя индексами можно быть относительно спокойным, потому что там разрывы в цене (гепы), как правило, невелики.

Например, торгуя индексами можно быть относительно спокойным, потому что там разрывы в цене (гепы), как правило, невелики.

Если акция — не дорогая и раньше не падала мгновенно в цене, то вероятность гэпа уменьшается. Впрочем, гарантии никто вам дать не может. Читать новости о той или иной корпорации весьма уместно. Не исключено, что вы можете узнать заранее, что с корпорацией творится что-то неладное.

Стратегия торовли акциями на форекс — безопасный пирамидинг

Этот способ торговли считается наиболее эффективным. Суть его — достаточно простая. Трейдер покупает акцию, например, за 50 долларов, а потом покупает еще по 50 долларов 50 центов. На первой сделке он ставит стоп — приказ на уровне безубытка. Эта торговая методика — наиболее эффективная на рынке акций. Например, на форексе она практически бесполезная, потому что графики валют редко движутся в одном направлении длительный временной период.

Такие пирамиды можно строить достаточно долго, хотя нужно во всем проявлять здравый смысл и время от времени скальпировать прибыль.

Как не заскучать на фондовом рынке?

Множество спекулянтов после валютного рынка на рынке акций чувствуют себя неуютно. Им становится… скучно! Хотя, куда лучше зарабатывать и скучать, чем веселиться и расставаться со своими деньгами. Но так думают не все. Некоторые биржевые игроки приходят сюда за игрой, за адреналином. Конечно, рынок акций им может показаться не тем местом, где можно получить выброс гормонов в кровь. Хотя, при покупке недорогих акций огромным объемом можно испытать приличный стресс. Кстати, положительный стресс тоже опасен. Получая огромную прибыль, трейдер испытывает радость, но и радость может нанести серьезный вред здоровью.

На какой бирже торговать акциями? Европейские или американские акции: что выбрать?

Если говорить о ликвидности рынка, то именно американский рынок выглядит куда лучше, чем любой другой рынок мира. Так было в последние десятилетия, так будет и до конца нашей жизни. Все разговоры о «китайском чуде» пусты и бессмысленны. Можно купить китайские или бразильские акции, которые могут взлететь в цене, но вероятность гэпа на этих рынках очень велика.

Можно купить китайские или бразильские акции, которые могут взлететь в цене, но вероятность гэпа на этих рынках очень велика.

Если трейдера тянет на «экзотику», то можно торговать японскими или европейскими ценными бумагами. И все же: американские акции лучшие для спекуляции.

Инвестиции без потерь!

Как правило, профессионалы закрывают “в плюс” 2/3 сделок, а 1/3 – “в минус”. Хотя можно быть успешным, и получая прибыль в 1/3 сделок. Просто надо брать прибыль огромную, а убытки – мизерные. Есть трейдеры, которые свыше 90% сделок закрывают с прибылью. Один из таких биржевых спекулянтов Ахмет Окумус. Он приехал в Нью-Йорк из Стамбула и быстро разбогател. Его торговый метод весьма оригинален. Окумус покупает те ценные бумаги, которые необоснованно подешевели. Если акции упали, например, до 7 долларов, а по расчетам Ахмета они не могут подешеветь ниже 6 долларов, то он их покупает и держит до победы. Окумус мог бы добиться и лучшего результата, чем в 90% сделок, но зачем? Ему нужна прибыль, а не положительная статистика. Если акция долго не дорожает, то он от нее избавляется и покупает другую ценную бумагу. Это принцип отбора он называет «свинья у корыта».

Если акция долго не дорожает, то он от нее избавляется и покупает другую ценную бумагу. Это принцип отбора он называет «свинья у корыта».

Конечно, у Окумуса огромный штат работников, которые мониторят ситуацию, проверяют бухгалтерию той или иной корпорации и делают выводы. Вы вряд ли справитесь с таким подходом.

Ставим на селл!

В паевых инвестиционных фондах есть группа трейдеров, которая всегда играет на селл. Зачастую медведи не приносят никакого дохода фонду, но во время обвала рынка они компенсируют огромные потери. Эти спекулянты ищут «брешь в обороне» в той или иной фирме и ставят на обвал акций. Во время падающего рынка такие специалисты незаменимы. Впрочем, они нужны и во время бычьего рынка, потому что и тогда появляются медвежьи фазы рынка.

Играть на понижение среднестатистическому трейдеру не целесообразно, если рынок растет. Куда более разумно занимать бычью позицию на рынке растущем, и медвежью на рынке падающем.

Если вы — меланхолик, то вам надо знать о своем характере, не поддаваться панике и не ставить все сделки на селл. Необходимо найти правильный подход и объективно оценить ситуацию. Если вы — управляющий ПИФом, то вам нужно идентифицировать пессимистов среди трейдеров и предложить им найти другую работу. На свете есть много людей, которые верят в то, что все разрушится в скором времени. От таких спекулянтов один только вред. Если вы склонны к меланхолии и к перепадам настроения, то поработайте над собой.

Необходимо найти правильный подход и объективно оценить ситуацию. Если вы — управляющий ПИФом, то вам нужно идентифицировать пессимистов среди трейдеров и предложить им найти другую работу. На свете есть много людей, которые верят в то, что все разрушится в скором времени. От таких спекулянтов один только вред. Если вы склонны к меланхолии и к перепадам настроения, то поработайте над собой.

Бойтесь медвежьих рынков!

Если вы смотрите на графики акций года и думаете, что там было просто разбогатеть, то вы ошибаетесь. Падающий рынок акций очень сложен из-за «тика вверх». Бычий рынок относительно прост – он растет с небольшими откатами цены вниз. А падающий рынок делает огромные откаты вверх, и устоять в это время без потерь очень сложно.

Если вы устоите на медвежьем рынке без потерь, то ваше имя высекут золотыми буквами на Уолл-стрит. По крайней мере, так шутят биржевые спекулянты. И, конечно, вы обязательно разбогатеете на новом бычьем рынке акций. Но и тогда нельзя перегружать счет и действовать наобум.

И рынки стареют

Как долго бы не длился бычий рынок, но придет время рецессии, а может и глобального кризиса. Чем выше поднимутся графики акций, тем большим будет падение и паника. Кризисы случаются примерно один раз в 5-10 лет. Но может случиться и так, что за 15 лет не будет ни одного серьезного кризиса. И все же: рынки стареют. Обычно кризис начинается тогда, когда очень дорожают углеводороды. В 2007 году цены на нефть поднялись выше 146 долларов за баррель. Многие эксперты говорили о том, что кризис неминуем. Правда, не все их слушали. Впрочем, немало на бирже и кликушества, когда кто-то необоснованно паникует и говорит о грядущем конце света. Сейчас нефть находится в середине своего диапазона. Хотя, не обязательно кризис должен начаться из-за высокой цены на нефть. Может обвалить рынок и банковский сектор, который раздает кредиты налево и направо, а потом не может получить деньги назад. Дороговизна акций интернет – компаний в свое время тоже нанесла урон фондовому рынку, который обвалился.

Конкретный пример: Макдональдс или Боинг?

Цена ценных бумаг в январе 2018 года: Макдональдс — 173 доллара, а Боинга — 317 долларов. Какие какими акциями торговать и какие лучше предпочесть для покупки? Практика показала, что во время кризиса 2008 года акции Макдональдса падали не так активно, как акции Боинга. Отсюда следует, что велика вероятность повторения прежнего сценария. Акции Боинга сейчас стоят довольно дорого.

Парадокс рынка акций в том и заключается, что дорогое растет в цене еще выше, а дешевое – снижается в цене.

Безусловно, так происходит не всегда. Акции, которые слишком поднялись над ценовым основанием, опасны для покупки.

Трейдеру лучше купить не одну акцию, а несколько, а затем покупать еще и еще по мере роста цены. При этом надо не забывать ставить стоп-приказы на безубыточном уровне.

P.S. Понравилась моя статья? Поделись ей в соцсетях, это лучшее спасибо 🙂

Задавайте мне вопросы и комментируйте материал ниже. С удовольствием отвечу и дам необходимые пояснения.

С удовольствием отвечу и дам необходимые пояснения.

Полезные ссылки:

- Торговлю с проверенным брокером рекомендую попробовать тут. Система позволяет торговать самостоятельно или копировать сделки успешных трейдеров со всего мира.

- Воспользуйтесь моим промокодом BLOG для получения бонуса 50% на депозит от LiteForex. Промокод нужно просто ввести в соответствующее поле при пополнении счета в платформе LiteForex и бонус зачислится одновременно с депозитом.

- Чат трейдеров в телеграм: https://t.me/marketanalysischat. Делимся сигналами и опытом.

- Канал в телеграм с отличной аналитикой, форекс обзорами, обучающими статьями и прочими полезностями для трейдеров: https://t.me/forexandcryptoanalysis

Содержание данной статьи является исключительно частным мнением автора и может не совпадать с официальной позицией LiteForex. Материалы, публикуемые на данной странице, предоставлены исключительно в информационных целях и не могут рассматриваться как инвестиционный совет или консультация для целей Директивы 2004/39 /EC.

Оцените данную статью:

{{value}} ( {{count}} {{title}} )Скрытие крупных сделок и предсказание цены акций / Блог компании ITI Capital / Хабр

Профессор математики Нью-Йоркского Университета и эксперт по финансовым рынкам Марко Авелланеда (Marco Avellaneda) составил презентацию, в которой рассказал о том, как с помощью алгоритмов крупные инвесторы «скрывают» свои масштабные сделки, а другие трейдеры занимаются предсказанием изменений цен акций.

В нашем сегодняшнем материале — основные моменты этой работы.

Зачем нужны алгоритмы

Алгоритмическая торговля с самого своего появления в начале 90-х годов прошлого века была инструментом крупных инвесторов и хедж-фондов. Децимализация (переход на Нью-Йоркской бирже к использованию в торговле акциями на десятичную систему — минимальный шаг цены стал равняться 1 центу, а не 1/16 доллара), технологии прямого доступа на рынок (Direct Market Access, DMA), 100% электронные биржи, снижение комиссий бирж и брокеров, появление различных биржевых площадок в США и в других странах — все это привело к взрывному росту числа трейдеров, использующих алгоритмы.

Авелланеда описывает цели использования алгоритмов в биржевой торговле следующим образом. По мнению профессора, в случае крупных институциональных инвесторов они применяются главным образом не для максимизации возможной прибыли с конкретной сделки, а для контроля рыночного риска и издержек исполнения ордера.

Проще говоря, обычно крупным инвесторам нужно совершать операции с большим объёмом акций. Часто объём сделки выше, чем рынок может «переварить» без изменения цены акции. Необходимость совершить покупку огромного количества акций приведет к изменению их цены и появлению так называемого «проскальзывания». Таким образом, исполнить весь приказ по одной цене не удастся — сначала сделки будут проходить по нужной цене, но постепенно она будет становиться все менее выгодной.

Чтобы этого избежать, необходимо разбивать крупные ордера на более мелкие, которые исполняются через интернет в течение минут, часов или дней.

Чтобы сделать это максимально выгодно, алгоритм должен контролировать среднюю стоимость акции. Оценить ее можно сравнив с рыночным «бенчмарком» — глобальной средней ценой за день, ценой закрытия или открытия и т.п.

Оценить ее можно сравнив с рыночным «бенчмарком» — глобальной средней ценой за день, ценой закрытия или открытия и т.п.

Но проблема определения того, как именно разбивать крупный приказ на более мелкие, является не единственной. Алгоритм также должен решить, как именно выводить ордер на рынок — в виде лимитного или рыночного приказа — и по какой цене. Необходимо добиться наилучшей цены для каждого такого дочернего приказа.

Развитие финансовых рынков и появление новых торговых инструментов сделали эту задачу куда более сложной и интересной.

Времена, когда клиенты могли передать заявки своим брокерам только по телефону или факсу, ушли в прошлое. Сейчас существуют разные способы подключения к электронным торгам. Например, существует возможность подключения торгового робота к брокерской системе с помощью API — в таком случае приказы отправляются в брокерскую систему, а оттуда попадают на биржу (у ITinvest есть свой API-интерфейс SmartCOM).

В случае алгоритмической торговли, как правило, важна скорость работы стратегии, поэтому многие трейдеры предпочитают использовать технологию прямого доступа на рынок (direct market access, DMA — ITinvest предоставляет такой доступ к российским и зарубежным биржам). В случае ее применения торговый робот взаимодействует напрямую с торговой системой биржи, минуя систему брокера, что позволяет выиграть время.

В случае ее применения торговый робот взаимодействует напрямую с торговой системой биржи, минуя систему брокера, что позволяет выиграть время.

Но это далеко не самый сложный вариант торговли. Появление большого количества различных торговых площадок привело к развитию алгоритмов «умной маршрутизации» приказов — такие системы не только пытаются совершать самые выгодные сделки на конкретной бирже, но еще и анализируют, на какой из доступных площадок в настоящий момент условия лучше, чтобы направить приказ именно туда.

Таким образом, существует три уровня развития современных алгоритмов.

- Алгоритмы макротрейдинга — определяют торговую стратегию;

- Алгоритмы микротрейдинга — собственно, торговые «движки» выставления ордеров;

- Алгоритмы умной маршрутизации — в случае, если работа ведется на нескольких биржах одновременно.

Примеры торговых алгоритмов

Существует несколько типов алгоритмических стратегий.

Один из них — экзекьюшн-стратегии, которые направлены на решение задачи покупки или продажи большого объёма финансового инструмента (например, акций) с минимальным отклонением итоговой средневзвешенной цены сделки от текущей рыночной цены.

Один из них — экзекьюшн-стратегии, которые направлены на решение задачи покупки или продажи большого объёма финансового инструмента (например, акций) с минимальным отклонением итоговой средневзвешенной цены сделки от текущей рыночной цены.Примерами алгоритмов, решающих эту задачу являются алгоритмы TWAP и VWAP.

Алгоритм TWAP

Использование TWAP (Tie Weighted Average Price — взвешенная по времени средняя цена) подразумевает равномерное исполнение приказа на покупку или продажу за заданное число итераций в течение заданного промежутка времени. Для этого постоянно выставляются маркет-заявки по ценам лучшего спроса или предложения, скорректированные на заданную величину процентного отклонения.

Например, покупка 100 тысяч акций в течение дня может выглядеть так (используются пятиминутные последовательные интервалы):

Алгоритм VWAP

VWAP (Volume weighted average price — взвешенная по объёму средняя цена) работает по следующей схеме. Объём торгов, как правило выше в начале и конце торговой сессии, а в ее середине он меньше.

Чтобы исполнить крупный ордер с минимальными издержками, он разбивается на более мелкие приказы с учетом времени дня.

Чтобы исполнить крупный ордер с минимальными издержками, он разбивается на более мелкие приказы с учетом времени дня.Для этого:

- Алгоритм оценивает средний объём торгов на пятиминутных интервалах.

- В рамках каждого интервала проводятся сделки на количество инструмента, пропорциональное нормативному объёму.

К свойствам этого алгоритма относится завершенность (размеры сделок всегда известны заранее), а также использование для оценки функции объёма исторических данных.

Процент объёма (POV)

Алгоритм Percentage of Volume (POV) решает ту же проблему, что и VWAP, но с использованием в качестве бенчмарка информации об объёме торгов в конкретный текущий день. Идея заключается в том, чтобы иметь постоянный процент участия в торгах на протяжении выбранного периода.

Если нужно «проторговать» еще акции объёма Q, а «коэффициент участия» в торгах γ, то алгоритм вычисляет объём торгов V, проторгованный в период (t – ΔT, t) и исполнит ордера на количество финансового инструмента q = min(Q,V* γ).

V(t) = общий объём торгов, имевший место на рынке к моменту времени t;

Q(t) = число акций, которое еще нужно купить/продать ( Q(0) = начальное количество).

В итоге:

Как еще используются алгоритмы

Помимо экзекьюшн-стратегий, существует и целый ряд стратегий, направленных на извлечение прибыли с помощью других моделей. Вот некоторые из них:

- Арбитражные стратегии — подмножество стратегий парного трейдинга, которые основаны на анализе соотношений цен двух высоко коррелированных между собой финансовых инструмента. В случае арбитража, такая пара состоит из одинаковых или связанных активов, корреляция которых близка к единице — например, акций одной и той же компании на разных биржах. Для успешной торговли в рамках арбитражных стратегий критически важна скорость получения данных и выставления/изменения заявок на покупку или продажу.

- Предоставление ликвидности (маркет-мейкинг) — маркетмейкинг предполагает поддержание спредов на покупку и продажу финансового инструмента.

Маркетмейкеры являются основными поставщиками моментальной ликвидности, поэтому биржи часто привлекают их к работе с неликвидными инструментами с помощью предоставления льготных условий.

Маркетмейкеры являются основными поставщиками моментальной ликвидности, поэтому биржи часто привлекают их к работе с неликвидными инструментами с помощью предоставления льготных условий. - Предсказание цены — стратегии, которые анализируют различные данные (в том числе с помощью индикаторов технического анализа) для построения гипотез о том, в какую сторону может двинуться цена финансового инструмента в заданный промежуток времени.

Предсказание цен в высокочастотной торговле

Для того, чтобы «предсказать» движение цены, алгоритм должен смоделировать скрытую ликвидность рынка при данной ликвидности заявок на покупку и продажу. «Истощение» очереди заявок на покупку или продажу может свидетельствовать о скором движении цены.

Изменение цены возникает, когда на одном из уровней цены исчезают все заявки на покупку или продажу, и существует следующий уровень цен бид и аск.

Вероятность того, что очередь заявок аск истощится ранее, чем очередь заявок бид, высчитывается так:

Итоговая формула вероятности повышения цены:

, где H — скрытая ликвидность рынка, то есть сделки, которые неизвестны широкой общественности (например, сделки крупных финансовых организаций, которые заключаются за пределами бирж).

Процедура оценки выглядит следующим образом:

- На первом этапе собранные данные разделяются по биржам, за один раз анализируется один торговый день;

- Котировки значений бид и аск компонуются по децилям. Для каждого такого набора (i,j) вычисляется частота повышения цены u_ij.

- Подсчитывается число появлений каждой величины d_ij.

- Производится анализ соответствия модели с помощью метода наименьших квадратов:

Заключение

На многих фондовых площадках (например, в США и России) оборот алгоритмической торговли уже довольно давно составляет более 50%. При этом часто алгоритмы используются не только для того, чтобы «опередить» конкурентов в скорости совершения транзакций и заработать на этом.

Крупные игроки могут применять этот инструмент для того, чтобы разбивать крупные сделки на более мелкие, которые позволяют осуществить операцию с заданным количеством финансового инструмента, не сдвигая его рыночную цену в ту или иную сторону. Для этого используются алгоритмы TWAP, VWAP и PoV.

Для этого используются алгоритмы TWAP, VWAP и PoV.

Кроме того, алгоритмы используются для реализации «квантовых стратегий», таких как, арбитраж или маркетмейкинг. Помимо этого, существуют возможности по подсчету вероятности изменения цены конкретных финансовых инструментов.

На сегодня все, спасибо за внимание!

Другие статьи ITinvest по теме алготорговли:

пошаговая инструкция и мастеркласс от трейдера

Приветствую вас, уважаемые подписчики и гости моего блога! Сегодня слово «акция» (не путать со скидками в гипермаркете!) знакомо чуть ли не каждому старшекласснику. Ими торгуют сотни тысяч россиян, трейдеры и инвесторы обмениваются опытом и дают советы.

У нас в России, четверть века назад всё ещё только начиналось, а теперь многие участники тех событий получают хорошую прибавку к пенсии в виде дивидендов. Хотите обеспечить себе достойную и активную старость? Тогда самое время разобраться, как торговать акциями на бирже.

О чём эта статья

Когда во время ваучерной приватизации граждане России получали свои первые ценные бумаги, лишь немногие знали, как правильно выбрать акции, где ими торгуют, где потом их продать или наоборот докупить, как научиться определять подходящий момент для купли-продажи.

С тех пор многое упростилось: ценные бумаги стали бездокументарными, торговля ими происходит через интернет, появилось множество учебных курсов для начинающих. Конечно, курсы это хорошо, но знания и опыт практиков не менее полезны.

Сегодня я постараюсь развеять опасения тех из вас, которые уже почти созрели для торговли акциями, но не совсем уверены, что у них это получится. Вначале освежим память.

Что такое акции

Акция, как известно, закрепляет за владельцем ряд прав, к числу которых относятся права на часть имущества (в случае ликвидации) акционерного общества, а также часть его прибыли в виде дивидендов, на участие в собраниях акционеров, а также (при наличии большого пакета акций) на участие в управлении компанией.

Чтобы стать акционером, прежде всего, нужно приобрести акции, что документально оформляется в виде записи в реестре акционеров. Есть несколько способов решения этого вопроса. Самый простой и удобный – стать клиентом брокерской компании.

Физическое лицо не имеет прямого доступа к биржевым торгам и посредничество лицензированных для этой деятельности компаний – единственная возможность торговать ценными бумагами по рыночным котировкам.

Для чего нужен брокер

Возможны ли сделки без брокера? Да, возможны. Например, два физических лица могут заключить договор купли-продажи акций. В нём обязательно должны быть прописаны следующие данные:

- Тип акций (простые или именные).

- Эмитент, т.е. название акционерного общества.

- Номинальная цена 1 ЦБ, т.е. цена на момент выпуска.

- Число бумаг в штуках.

- Текущая цена 1 акции.

- Полная сумма сделки.

Право владения акциями переходит от одного владельца к другому только после соответствующих изменений в реестре акционеров. Для этого в реестр вносится запись о переходе права собственности от продавца к покупателю.

Необходимое условие — передаточное распоряжение со стороны продавца в адрес реестродержателя. Кроме того, оформляются дополнительные приложения, содержащие порядок урегулирования возможных разногласий. Покупатель открывает лицевой счет в реестре, где будут учитываться акции, для чего заполняется специальная анкета.

Кроме того, оформляются дополнительные приложения, содержащие порядок урегулирования возможных разногласий. Покупатель открывает лицевой счет в реестре, где будут учитываться акции, для чего заполняется специальная анкета.

Согласитесь, такой путь трудоёмок и им можно воспользоваться, когда акции не находятся в обращении на открытом рынке, либо если сделка совершается по ценам, сильно отличающимся от рыночных. К тому же, торговля без брокера осложняется проблемами с поиском продавцов и покупателей.

Возможна также покупка акций непосредственно у эмитента (в случае дополнительной эмиссии, после обратного выкупа и в некоторых других случаях). Но новичкам не обязательно вникать в такие тонкости, поскольку подобные сделки обычно проводятся в целях реструктуризации пакетов ценных бумаг между крупными акционерами.

Итак, если принято решение торговать акциями через брокера (вопрос выбора брокера – отдельная тема), необходимо заключить с ним договор на оказание брокерских услуг.

В договоре прописываются права и обязанности сторон при исполнении брокером поручений клиента, а также порядок оформления сделок клиринговой палатой. После этого всё, что остаётся сделать, это скачать программу — торговый терминал и приступить к самой торговле.

Но остаётся вопрос выбора акций: с каких начать? Российские брокерские компании вроде , или , позволяют торговать не только российскими акциями, но и американскими.

Как выбрать акции

Например, компания «Финам» позволяет получить доступ к торговле на Московской бирже (до декабря 2011 года ММВБ) и на Нью-Йоркской фондовой бирже NYSE (в просторечии «найс»).

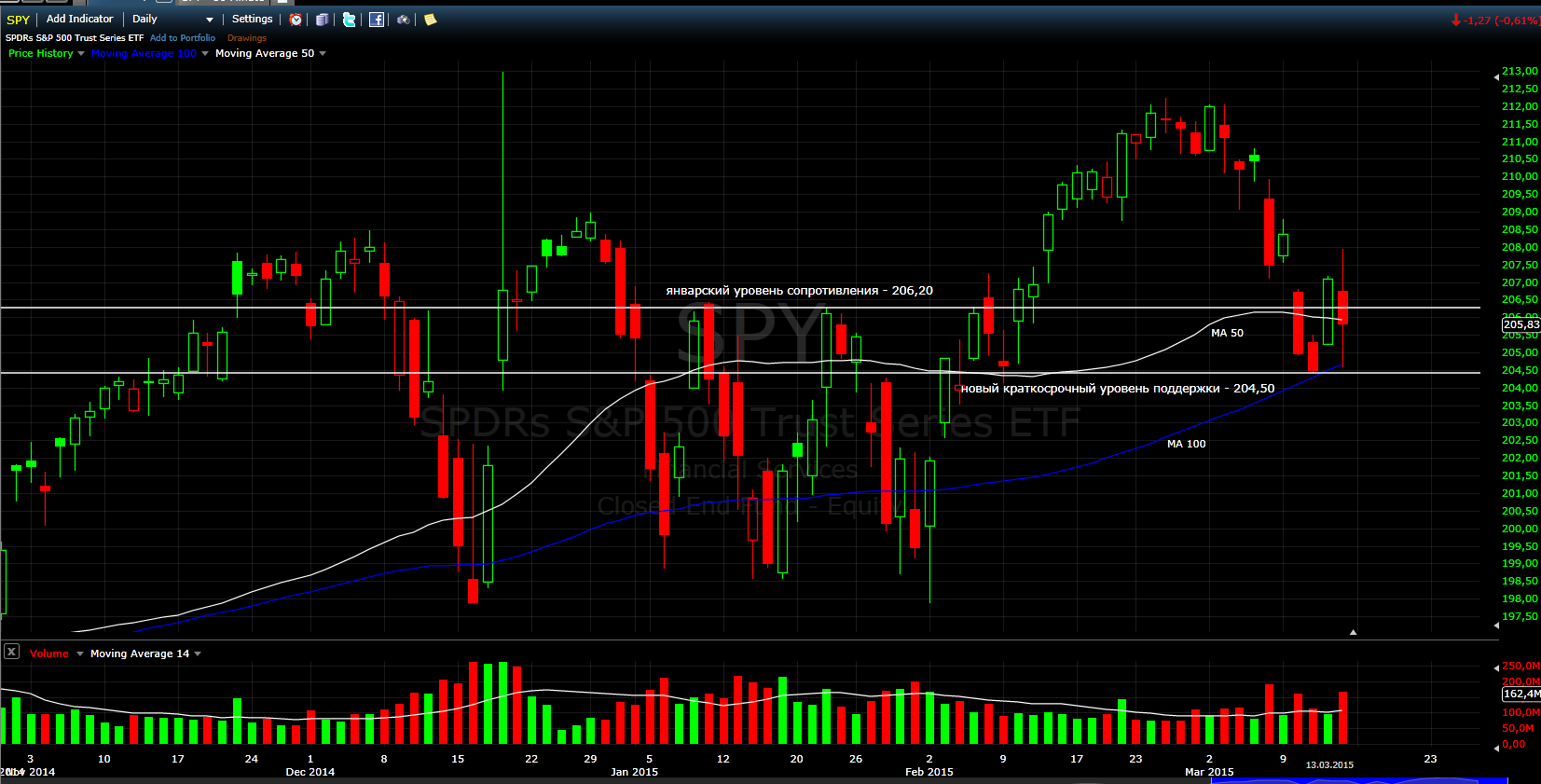

Все сделки можно совершать с единого торгового счёта. Для правильного выбора, полезно сравнить доходность российских и американских акций. Вот что происходит в американском информационном секторе в 2017 году:

Для сравнения, TOP-3 среди российских обыкновенных акций, входящих в индекс ММВБ.

Однако, есть т.н. акции второго эшелона, более рисковые, но потенциально намного более доходные:

Сложным для начинающих может оказаться то, что эти акции менее ликвидны, т. е. при необходимости их труднее продать. Соотношение торгуемых бумаг на открытом рынке в России показано на диаграмме:

е. при необходимости их труднее продать. Соотношение торгуемых бумаг на открытом рынке в России показано на диаграмме:

Так всё же: какими лучше торговать? Для этого нужно проанализировать ряд факторов:

- Состояние отрасли, к которой относится компания

- Потенциал роста акции (фактическая доходность, есть ли переоцененённость или недооцененённость)

- Дивидендная история компании

Например, акции АО «Мечел» к лету 2014 упали более чем в 90 раз относительно максимума января 2011 года. Компания была в тяжёлом кризисе. Но грамотная работа руководства позволила спасти производство и сейчас бумаги торгуются уже в 15 раз выше своего минимума с большим потенциалом дальнейшего роста.

Нужно иметь в виду

Часто спрашивают, как на Форексе торговать акциями. Сами форекс-дилеры порой навязывают эту услугу новичкам. Но это обман. Инструмент, торгуемый в подобных компаниях, называется CFD (Contract For Difference) – контракт на разницу.

Это означает, что трейдер не покупает акции, а зарабатывает на разнице котировок за определённый период. Это также возможно, но при реальной торговле акциями вы становитесь акционером со всеми вытекающими правами, да и деньги в случае чего не пропадут вместе с компанией-однодневкой, каких много среди форекс-дилеров.

Это также возможно, но при реальной торговле акциями вы становитесь акционером со всеми вытекающими правами, да и деньги в случае чего не пропадут вместе с компанией-однодневкой, каких много среди форекс-дилеров.

На тему акций постоянно издаются книги, как ставшие классикой, так и новые. Для начинающих подойдёт хороший справочник:

А если вы хотите пройти экспресс-курс технического анализа рынка, познакомиться с популярным торговым терминалом QUIK и подготовиться к реальной торговле, посмотрите этот бесплатный видео вебинар от гуру российского рынка — Дмитрия Михнова. Будет интересно!

Послесловие

В этой статье я не ставил задачу научить вас торговать акциями. Я лишь хотел показать, что в этом нет ничего сложного.

Подписывайтесь на новости блога, здесь вы найдёте полезные материалы о практике биржевой торговли и инвестирования с разбором конкретных ситуаций.

Как зарабатывать и торговать на бирже в GTA 5

Автор Admin На чтение 3 мин. Просмотров 9.1k. Опубликовано

Обновлено

Просмотров 9.1k. Опубликовано

Обновлено

Всем привет, дорогие читатели. В нескольких наших предыдущих статьях – мы писали, что основной заработок в GTA 5 приходит через покупку и продажу акций на бирже. Мы даже сделали небольшой гайд, касающийся того, как заработать много денег в GTA 5 с самого начала. Сейчас же – мы расскажем вам все, что связано с акциями в GTA 5, а точнее с тем, как на них зарабатывать.

Сюжетка. Миссии ЛестераМы уже писали о том, что нужно сделать, чтобы подняться на заказах Лестера, поэтому в этом пункте – пробежимся по всему вкратце. Помните, чем больше у вас денег будет на первоначальную покупку акций – тем больше денег вы сможете там поднять.

Убийство в отеле. Тут вам нужно будет скупить как можно больше акций BettaPharmaceuticals (BET). Выполняете заказ и через 4 дня продаете акции. Награда – прибыль 80%.

Выполняете заказ и через 4 дня продаете акции. Награда – прибыль 80%.

Убийство 4 цели. Тут вам нужно будет скупить акции Debonaire Cigarettes.

После – выполняете заказ и ждете несколько игровых часов. Стоимость DEB увеличится на 50-80%. Так вы сразу получите хороший навар. В это же время смотрите, что акции Redwood – упали до мизеров. Скупаете все, что можете, ждете несколько игровых дней, а после – получаете прибыль в 300%. Это самый крупный заработок в игре.

Перед третьим заказом – вам нужно будет купить акции компании Fruit.

Выполняете задание и ждете, пока акции вырастут на 25+%. Продаете их и сразу же скупаете акции Facade. Ждете 8 игровых дней, а после – продаете их и получаете прибыль около 35%.

Четвертый заказ – нужно будет сначала выполнить, а уже потом инвестировать. Выполняете задание и заходите на биржу, в акции Vacid. Ждете, пока их стоимость не упадет примерно в половину и скупаете их все. По прошествии 8 дней – продаете их и получаете бонус, в размере 50%.

Перед выполнением 5 заказа – купите акции GoldCoast на бирже LCN, выполните убийство, а через игровой день – продайте акции. Бонус будет около 60%.

Помните, что данные комбинации нужно проворачивать за всех 3 персонажей, т.к. кошельки у них разные и прибыль будет разной. Но играете-то вы 1, так что вы наверняка будете знать, когда и что надо продавать или покупать. В итоге – данный способ позволит вам за 5 миссий поднять до 1.5 млрд денег.

Что касается заработка без миссий Лестера – то и на них можно будет заработать. Просто подгадывайте и покупайте акции тек компаний, которые находятся в убытке. Рано или поздно – их стоимость возрастет, главное – не пропустить этот момент. Обязательно покупайте акции тех компаний, которые находятся (по графикам) в глубоком минусе.

Обратите внимание на график, ниже. В данном случае – вы должны купить акции с субботы на воскресенье в тот момент, когда их цена на пике спада. А после – продать, когда их цена вырастет.

Вот и все, дорогие читатели, именно так вы можете зарабатывать на бирже, в GTA 5. Поверьте, это огромные бабки, и если делать все правильно – то и чит-коды не нужны.

Поверьте, это огромные бабки, и если делать все правильно – то и чит-коды не нужны.

Узнайте, как торговать на рынке за 5 шагов

Ежегодно миллионы новичков пробуют свои силы в рыночных казино, но большинство из них уходят немного беднее и мудрее, так и не реализовав свой потенциал. У большинства неудачников есть одна общая черта: они не овладели базовыми навыками, необходимыми для того, чтобы перевесить шансы в свою пользу. Тем не менее, если кто-то потратит достаточно времени на их изучение, он может повысить свои шансы на успех.

Мировые рынки привлекают спекулятивный капитал, как мотыльки в пламя; большинство людей бросают деньги в ценные бумаги, не понимая, почему цены растут или опускаются.Вместо этого они гоняются за горячими подсказками, делают бинарные ставки и сидят у ног гуру, позволяя им принимать бессмысленные решения о покупке и продаже. Лучший путь — научиться торговать на рынках умело и авторитетно.

Лучший путь — научиться торговать на рынках умело и авторитетно.

Начните с самоанализа, в ходе которого внимательно изучите ваши отношения с деньгами. Считаете ли вы жизнь борьбой, требующей упорных усилий, чтобы заработать каждый доллар? Вы верите, что личный магнетизм привлечет к вам рыночное богатство так же, как и в других сферах жизни? Более того, теряли ли вы деньги на регулярной основе из-за другой деятельности и надеетесь, что финансовые рынки будут относиться к вам более доброжелательно?

Какой бы ни была ваша система убеждений, рынок, вероятно, снова укрепит это внутреннее представление за счет прибылей и убытков.И упорный труд, и харизма поддерживают финансовый успех, но проигравшие в других сферах жизни могут превратиться в проигравших в торговой игре. Не паникуйте, если это похоже на вас. Вместо этого выберите путь самопомощи и узнайте о взаимосвязи между деньгами и самооценкой.

Ключевые выводы

- Изучение торговли на финансовых рынках начинается с обучения чтению финансовых рынков с помощью графиков и движения цены.

- Используйте технический анализ в сочетании с фундаментальным анализом, чтобы расшифровать поведение цены.

- Практика совершенствует или, по крайней мере, позволяет новичку проверять теории, прежде чем вкладывать реальные средства.

Как только вы разберетесь с мыслями, вы можете приступить к изучению торговли и начать с этих пяти основных шагов.

1. Открыть торговый счет

Извините, если кажется, что мы констатируем очевидное, но вы никогда не знаете! (Помните человека, который сделал все, чтобы настроить свой новый компьютер, кроме того, чтобы подключить его к сети?) Найдите хорошего онлайн-брокера и откройте счет биржевого брокера.Даже если у вас уже есть личный счет, неплохо сохранить отдельный профессиональный торговый счет. Ознакомьтесь с интерфейсом учетной записи и воспользуйтесь бесплатными инструментами торговли и исследованиями, предлагаемыми исключительно клиентам. Ряд брокеров предлагают виртуальную торговлю. Некоторые сайты, в том числе Investopedia, также предлагают обзоры онлайн-брокеров, чтобы помочь вам найти подходящего брокера.

2. Научитесь читать: ускоренный курс на рынке

Финансовые статьи, книги о фондовом рынке, учебные материалы для веб-сайтов и т. Д.Существует огромное количество информации, доступ к которой стоит недорого. Важно не зацикливаться на одном единственном аспекте торговой игры. Вместо этого изучите все с точки зрения рынка, включая идеи и концепции, которые вы не считаете особенно актуальными в настоящее время. Торговля запускает путешествие, которое часто заканчивается в пункте назначения, который не ожидался на стартовой линии. Ваш обширный и подробный рыночный опыт будет полезен снова и снова, даже если вы думаете, что точно знаете, куда вы идете прямо сейчас.

Вот пять книг, которые необходимо прочитать каждому новому трейдеру:

- Мастера фондового рынка, Джек Д. Швагер

- Торговля ради жизни доктор Александр Элдер

- Технический анализ финансовых рынков Джона Мерфи

- Победа на Уолл-стрит Мартина Цвейга

- Природа риска Джастин Мамус

Начните следить за рынком каждый день в свободное время. Вставайте рано и читайте о ценах на внешних рынках за ночь.(Американским трейдерам не приходилось отслеживать глобальные рынки пару десятилетий назад, но все изменилось из-за быстрого роста электронной торговли и производных инструментов, которые связывают рынки акций, форекс и облигаций по всему миру.)

Вставайте рано и читайте о ценах на внешних рынках за ночь.(Американским трейдерам не приходилось отслеживать глобальные рынки пару десятилетий назад, но все изменилось из-за быстрого роста электронной торговли и производных инструментов, которые связывают рынки акций, форекс и облигаций по всему миру.)

Новостные сайты, такие как Yahoo Finance, Google Finance и CBS MoneyWatch, служат отличным ресурсом для новых инвесторов. Чтобы получить более подробное освещение, вам не нужно искать дальше, чем The Wall Street Journal и Bloomberg.

3. Научитесь анализировать

Изучите основы технического анализа и посмотрите на графики цен — тысячи из них — на всех таймфреймах.Вы можете подумать, что фундаментальный анализ предлагает лучший путь к прибыли, поскольку он отслеживает кривые роста и потоки доходов, но трейдеры живут и умирают из-за движения цены, которое резко отличается от основных фундаментальных показателей. Не прекращайте читать таблицы компаний, потому что они предлагают торговое преимущество перед теми, кто их игнорирует. Однако они не помогут вам выжить в первый год работы трейдером.

Однако они не помогут вам выжить в первый год работы трейдером.

Ваш опыт работы с графиками и техническим анализом теперь переносит вас в волшебную сферу прогнозирования цен.Теоретически ценные бумаги могут идти только выше или ниже, поощряя длинную или короткую продажу. На самом деле цены могут делать многое другое, в том числе сбрасывать боком в течение нескольких недель или резко двигаться в обоих направлениях, сбивая с толку покупателей и продавцов.

В этот момент временной горизонт становится чрезвычайно важным. Финансовые рынки вырабатывают тренды и торговые диапазоны с фрактальными свойствами, которые генерируют независимые движения цен в краткосрочных, среднесрочных и долгосрочных интервалах.Это означает, что ценная бумага или индекс могут одновременно формировать долгосрочный восходящий тренд, промежуточный нисходящий тренд и краткосрочный торговый диапазон. Вместо того, чтобы усложнять прогноз, большинство торговых возможностей будет открываться за счет взаимодействия между этими временными интервалами.

Покупка на спаде представляет собой классический пример, когда трейдеры прыгают в сильный восходящий тренд, когда он распродается в более низкий период. Лучший способ изучить это трехмерное игровое поле — рассмотреть каждую ценную бумагу в трех временных рамках, начиная с 60-минутных, дневных и недельных графиков.

4. Практика торговли

Пришло время намочить ноги, не отказываясь от своей торговой ставки. Бумажная торговля, или виртуальная торговля, предлагает идеальное решение, позволяющее новичку следить за рыночными действиями в режиме реального времени, принимая решения о покупке и продаже, которые формируют схему теоретического отчета о производительности. Обычно это предполагает использование симулятора фондового рынка, который выглядит как реальная биржа. Совершайте много сделок, используя разные периоды удержания и стратегии, а затем анализируйте результаты на предмет очевидных недостатков.

В Investopedia есть бесплатная игра на фондовом рынке, и многие брокеры также позволяют клиентам торговать на бумаге, используя свои системы ввода реальных денег. Это дает дополнительное преимущество в том, что вы обучаете программное обеспечение, чтобы вы не нажимали неправильные кнопки, когда играете на семейные фонды.

Это дает дополнительное преимущество в том, что вы обучаете программное обеспечение, чтобы вы не нажимали неправильные кнопки, когда играете на семейные фонды.

Итак, когда вы сделаете переход и начнете торговать реальными деньгами? Нет идеального ответа, потому что имитация торговли содержит изъян, который может проявиться всякий раз, когда вы начнете торговать по-настоящему, даже если ваши бумажные результаты выглядят идеально.

Трейдеры должны мирно сосуществовать с двумя эмоциями жадности и страха. Бумажная торговля не вызывает этих эмоций, которые можно испытать только на основе реальных прибылей и убытков. Фактически, этот психологический аспект вытесняет из игры больше игроков-новичков, чем принятие неверных решений. Ваш ребенок делает шаг вперед, поскольку новому трейдеру необходимо осознать эту проблему и решить остающиеся проблемы с деньгами и самооценкой.

5. Другие способы обучения и практики торговли

Хотя опыт — отличный учитель, не забывайте о дополнительном образовании, продолжая свою торговую карьеру. Будь то онлайн или личное занятие, занятия могут быть полезными, и вы можете найти их на уровнях от новичка (например, с советами о том, как анализировать вышеупомянутые аналитические диаграммы) до профессионалов. Более специализированные семинары, часто проводимые профессиональным трейдером, могут дать ценную информацию об общем рынке и конкретных инвестиционных стратегиях. Большинство из них сосредоточены на конкретном типе актива, конкретном аспекте рынка или методике торговли. Некоторые могут быть академическими, а другие больше похожи на семинары, на которых вы активно занимаетесь позицией, проверяете стратегии входа и выхода и другие упражнения (часто с симулятором).

Будь то онлайн или личное занятие, занятия могут быть полезными, и вы можете найти их на уровнях от новичка (например, с советами о том, как анализировать вышеупомянутые аналитические диаграммы) до профессионалов. Более специализированные семинары, часто проводимые профессиональным трейдером, могут дать ценную информацию об общем рынке и конкретных инвестиционных стратегиях. Большинство из них сосредоточены на конкретном типе актива, конкретном аспекте рынка или методике торговли. Некоторые могут быть академическими, а другие больше похожи на семинары, на которых вы активно занимаетесь позицией, проверяете стратегии входа и выхода и другие упражнения (часто с симулятором).

Оплата исследований и анализа может быть полезной и образовательной. Некоторым инвесторам может быть выгоднее наблюдать за профессионалами рынка или наблюдать за ними, чем пытаться применить недавно извлеченные уроки. В сети доступно множество сайтов с платной подпиской: два уважаемых сервиса — Investors.com и Morningstar.

Также полезно найти себе наставника — практического тренера, который будет направлять вас, критиковать вашу технику и давать советы. Если вы его не знаете, вы можете купить его.Многие школы онлайн-торговли предлагают наставничество в рамках своих непрерывных программ обучения.

Управляйте и процветайте

После запуска и работы с реальными деньгами вам необходимо заняться управлением позицией и рисками. Каждая позиция имеет период удержания и технические параметры, которые благоприятствуют целевым показателям прибыли и убытка, требуя своевременного выхода при достижении. Теперь рассмотрим умственные и материально-технические требования, когда вы занимаетесь от трех до пяти позиций одновременно, причем одни движутся в вашу пользу, а другие атакуют в противоположном направлении.К счастью, у вас достаточно времени, чтобы изучить все аспекты управления торговлей, если вы не перегружаете себя слишком большим объемом информации.

Если вы еще этого не сделали, сейчас самое время начать ежедневный журнал, который документирует все ваши сделки, включая причины принятия риска, а также периоды удержания и окончательные цифры прибыли или убытка. Этот дневник событий и наблюдений закладывает основу для торгового преимущества, которое положит конец вашему статусу новичка и позволит вам выводить деньги с рынка на постоянной основе.

Этот дневник событий и наблюдений закладывает основу для торгового преимущества, которое положит конец вашему статусу новичка и позволит вам выводить деньги с рынка на постоянной основе.

Итог

Начните свое торговое путешествие с глубокого образования на финансовых рынках, а затем читайте графики и наблюдайте за поведением цен, строя стратегии на основе ваших наблюдений. Протестируйте эти стратегии с помощью бумажной торговли, анализируя результаты и внося постоянные корректировки. Затем завершите первый этап своего пути денежным риском, который заставит вас заняться управлением торговлей и проблемами психологии рынка.

Как инвестировать в акции

Если вы никогда не делали этого раньше, инвестирование в акции может напугать.Да, есть риски. Но вы наверняка будете знать людей, которые благодаря этому стали невероятно преуспевающими или даже богатыми.

Вам нужно сделать то же самое. Подготовив свой разум и свои финансы, а также создав правильный набор инвестиций, вы можете стать успешным инвестором.

Это тоже не дикая декларация. Каждому нужно инвестировать, чтобы приумножить свои деньги. В жизни есть все виды финансовых потребностей, включая покупку дома и обучение детей в колледже. И практически каждому нужно вкладывать средства для выхода на пенсию.

К сожалению, если держать ваши деньги в надежных и приносящих проценты инвестициях, это не поможет. Мало того, что они обеспечивают низкую доходность, но в большинстве случаев они даже не могут удержать вас наравне с инфляцией.

Например, предположим, что вам 30 лет, и вы надеетесь выйти на пенсию в 65 лет с 500 000 долларов. Мы не можем знать, что будет делать инфляция в будущем, но мы знаем, что происходило в прошлом, и можем использовать это в качестве приблизительного ориентира.

Используя инструмент «Калькулятор инфляции индекса потребительских цен (ИПЦ)» от Бюро статистики труда, мы видим, что 500 000 долларов США в 1984 году необходимо было вырастить до 1 238 801 доллара США сегодня, чтобы поддерживать равную покупательную способность.

Даже если бы вы вложили свои деньги в высокодоходные онлайн-банки, платящие до 2,5%, вы все равно не успеете за инфляцией. 500 000 долларов, вложенных под 2,5% на 35 лет, составляют 1 186 602 доллара. Если исходить из инфляции, вам не хватит 50 000 долларов. Если вы платите налоги с процентного дохода, результат будет еще хуже.

Биржевые инвестиционные площадки различных типовПрежде чем решить, какие акции покупать, вы должны сначала выяснить, как лучше всего их покупать.В вашем распоряжении три основных варианта: онлайн-брокеры, традиционные инвестиционные консультанты и робо-консультанты. Выберите тот, который лучше всего соответствует вашим личным инвестиционным потребностям.

1. Онлайн-брокеры В сегодняшней инвестиционной среде это брокеры с полным спектром услуг и дисконтные брокеры, которые позволяют вам полностью инвестировать онлайн. Основное преимущество онлайн-брокеров заключается в том, что вы можете инвестировать практически во все, что захотите.

Сюда входят отдельные акции, облигации, паевые инвестиционные фонды, ETF, опционы, фьючерсы и практически любые другие инвестиции, о которых вы только можете подумать.Более того, они обычно взимают небольшие комиссии за инвестирование, особенно если вы часто торгуете.

Брокерыонлайн лучше всего подходят для самостоятельных инвесторов, которые имеют значительный опыт инвестирования и предпочитают управлять своими собственными портфелями. Лучшие платформы предлагают инвестиционные инструменты и живую помощь, чтобы помочь вам улучшить ваши инвестиционные результаты.

Несколько примеров онлайн-брокеров

Zacks Trade

Zacks Trade — это онлайн-брокер, предлагающий торги с помощью брокера без дополнительной оплаты, если они совершаются по телефону.Это, безусловно, привлекательная функция вместе с их тремя инновационными платформами.

Zacks Trade не взимает комиссию за бездействие по техническому обслуживанию, и у них есть конкурентоспособные комиссионные ставки с низкой комиссией при торговле акциями, ETF и опционами. Акции и ETF, стоимость которых превышает 1 доллар за акцию: комиссия составляет 0,01 доллара за акцию, минимум 3 доллара. Акции и ETF стоимостью менее 1 доллара за акцию: комиссия составляет 1% от торговой стоимости, также минимум 3 доллара. Опционы составляют 3 доллара за первый контракт и 0,75 доллара за дополнительные контракты.Zacks Trade рекомендует минимум $ 2500 для денежных счетов; для маржинальных счетов минимальное требование — 2000 долларов.

Акции и ETF, стоимость которых превышает 1 доллар за акцию: комиссия составляет 0,01 доллара за акцию, минимум 3 доллара. Акции и ETF стоимостью менее 1 доллара за акцию: комиссия составляет 1% от торговой стоимости, также минимум 3 доллара. Опционы составляют 3 доллара за первый контракт и 0,75 доллара за дополнительные контракты.Zacks Trade рекомендует минимум $ 2500 для денежных счетов; для маржинальных счетов минимальное требование — 2000 долларов.

Международная торговля также возможна с Zacks Trade: вы также можете торговать на 91+ биржах в 19 странах.

E * ТОРГОВЛЯ

E * TRADE имеет низкую минимальную инвестицию в 500 долларов, и вы можете торговать акциями и опционами за 0 долларов; ETF по цене $ 6,95. Кроме того, E * TRADE предлагает 100 ETF без комиссии и 4 400 паевых инвестиционных фондов без комиссии за транзакцию.

2. Традиционные инвестиционные консультанты Если путь робо-консультантов не кажется вам подходящим, будьте уверены, вы не одиноки. Есть еще много преданных своему делу профессионалов в области управления инвестициями, которые работают с инвесторами на индивидуальной основе, обеспечивая прямое управление вашим портфелем, обычно после определения ваших инвестиционных целей, временного горизонта и устойчивости к риску. Они создают портфель, состоящий из паевых инвестиционных фондов, ETF, отдельных акций и других инвестиций, которые считаются подходящими для вашего профиля инвестора.

Есть еще много преданных своему делу профессионалов в области управления инвестициями, которые работают с инвесторами на индивидуальной основе, обеспечивая прямое управление вашим портфелем, обычно после определения ваших инвестиционных целей, временного горизонта и устойчивости к риску. Они создают портфель, состоящий из паевых инвестиционных фондов, ETF, отдельных акций и других инвестиций, которые считаются подходящими для вашего профиля инвестора.

Как новый инвестор, вряд ли вы будете работать с традиционными инвестиционными консультантами. Обычно они работают с клиентами с большими портфелями, часто от 500 000 долларов и более, хотя некоторые из них опускаются до 250 000.

Обратите внимание, что традиционные инвестиционные консультанты обычно взимают относительно высокую годовую комиссию за управление, равную от 1% до 2% от стоимости вашего портфеля. И часто существуют торговые комиссии за покупку и продажу акций и облигаций, а также комиссионные за загрузку, уплачиваемые для определенных паевых инвестиционных фондов.

Мне удалось успешно использовать The Paladin Registry, справочник платных специалистов по финансовому планированию, которые дают рекомендации для финансовых консультантов, где бы вы ни жили. Самое приятное то, что использование реестра на 100% бесплатное, и нет никаких обязательств работать с кем-либо из консультантов.

Найдите 5-звездочных финансовых консультантов в вашем районе

Реестр Паладинов предварительно проверяет специалистов по финансовому планированию и инвестиционных консультантов.Его можно использовать бесплатно и никаких обязательств.

3. Робо-советники Робо-советники появились на рынке всего около 10 лет назад, но с тех пор их популярность резко возросла. Причина проста — они предоставляют услуги, аналогичные традиционным инвестиционным консультантам, но делают это за небольшую часть стоимости.

Причина проста — они предоставляют услуги, аналогичные традиционным инвестиционным консультантам, но делают это за небольшую часть стоимости.

Робо-советники берут меньше комиссии

Например, типичный робот-консультант взимает ежегодный консультационный сбор в размере от 0.25% и 0,50% от стоимости вашего портфеля. Но они не взимают комиссию за торговлю, потому что не торгуют отдельными акциями. И они не включают комиссию за загрузку, потому что обычно не инвестируют в паевые инвестиционные фонды.

Они также делают то же самое, что и традиционные брокеры

Робо-консультанты оценивают ваш профиль инвестора так же, как и традиционные инвестиционные консультанты. Вы заполняете анкету, в которой определяются временной горизонт ваших инвестиций, цели и допустимая степень личного риска.

Ваше портфолио построено на основе ваших ответов на анкету. Он будет построен с использованием недорогих индексных ETF, что позволяет роботам-консультантам обеспечивать полное управление инвестициями при таких низких комиссиях.

Они хороши для каждого инвестора

Лучше всего то, что робо-советники доступны для инвесторов всех уровней. Большинство из них позволит вам открыть счет всего на несколько сотен долларов или вообще без денег.

Это в основном традиционный инвестиционный совет и менеджмент, но рассчитанный на мелких инвесторов.

Несколько примеров робо-советников

Улучшение

Betterment взимает ежегодную комиссию за управление в размере 0,25% от баланса вашего счета за свой цифровой пакет, который требует минимального остатка в размере 0 долларов.

Личный капитал

Personal Capital ничего не взимает с вас за использование своих финансовых инструментов, но если вы хотите, чтобы Personal Capital управлял вашими инвестициями, они взимают ежегодную комиссию в размере 0,89% с инвестиций до первого миллиона долларов.

М1 Финансы

M1 Finance полностью бесплатен, но представляет собой гибрид робо-консультанта и личного управления. Это означает, что вы можете выбрать свои собственные инвестиции, но M1 возьмет на себя задачу ребалансировки вашего портфеля, поэтому вам не нужно беспокоиться о том, что у вас нет диверсифицированного портфеля.

Это означает, что вы можете выбрать свои собственные инвестиции, но M1 возьмет на себя задачу ребалансировки вашего портфеля, поэтому вам не нужно беспокоиться о том, что у вас нет диверсифицированного портфеля.

В таблице ниже представлены параллельные сводные данные по трем основным инвестиционным платформам:

| Инвестиционная платформа / Категория | Онлайн-брокеры | Традиционные инвестиционные консультанты | Робо-консультанты |

|---|---|---|---|

| Минимальные инвестиции | От 0 до 1000 долларов | От 250 000 до 500 000 долларов | От 0 до 5000 долларов, но некоторые из них выше |

| Типовые комиссии | 4 доллара.От 95 до 9,95 долларов США за сделку | от 1% до 2% от стоимости счета + торговые комиссии и комиссии за загрузку | от 0,25% до 0,50% от стоимости счета |

| Требуются инвестиционные знания | Высокий | Нет | Нет |

| Выбираете собственные инвестиции? | Да | Нет | Нет |

| Отдельные запасы | Да | Да | Обычно нет |

| Инвестиционный совет | Ограниченный | Да | Обычно нет |

| Лучшее для… | Самостоятельные инвесторы | Крупные инвесторы | Новые или пассивные инвесторы |

Исторически сложилось так, что в долгосрочной перспективе акции легко превосходили инвестиции с фиксированным доходом. По данным Школы бизнеса Стерна Нью-Йоркского университета, с 1926 года средняя доходность акций составляла не менее 10%.

По данным Школы бизнеса Стерна Нью-Йоркского университета, с 1926 года средняя доходность акций составляла не менее 10%.

С такой отдачей 500000 долларов будут стоить — вы садитесь? — 14 051 215 долларов!

Вы не только превзойдете инфляцию, но и станете как минимум в 10 раз богаче, чем сегодня. в реальном выражении.

Вот как можно использовать акции, опережая инфляцию, и каждый инвестор должен знать об этом и использовать в своих интересах.

Сделайте акции вашей основной инвестицией

Необязательно вкладывать все свои деньги в акции, но ясно, что акции должны быть основным вложением в ваш портфель.

Хорошее практическое правило, чтобы определить, какой процент вашего портфеля должен быть в акциях, — это 120 минус ваш возраст.

Некоторые примеры

Например, если вам 30 лет, 90% вашего портфеля следует инвестировать в акции (120–30 = 90%).