Куда вложить доллары — Премьер БКС

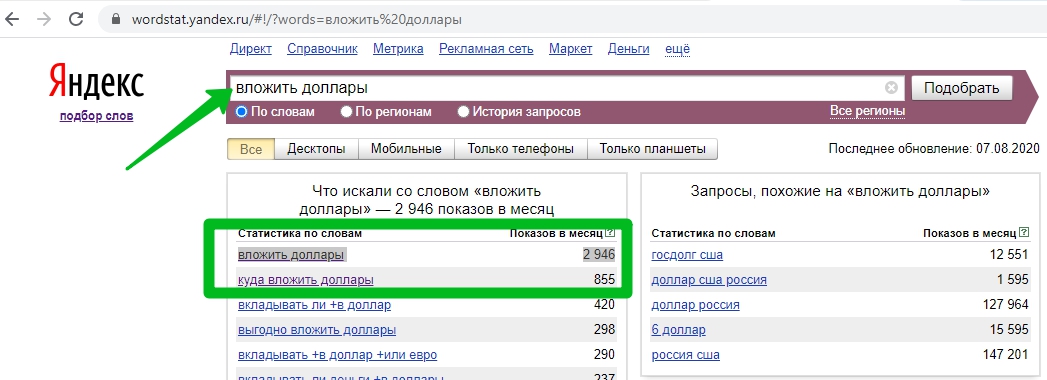

Банковские валютные вклады не дают возможность получать большую прибыль. Ставка по ним продолжает стремиться к нулю. Поэтому многие инвесторы ищут способы для альтернативных вложений в валюте на фондовом рынке. На бирже представлено немало инструментов, в которые можно инвестировать в долларах США. Давайте разберемся, как и куда можно вложить доллары.

Еврооблигации

Самым надежным и низкорисковым вариантом вложений принято считать облигации, номинированные в иностранной валюте. Несмотря на свое название, облигации представлены не только в евро и выпускаются они не только в Европе. Эмитентом еврооблигации может быть государство или крупные коммерческие компании (например, «Лукойл»). После покупки еврооблигации (или как еще их иногда называют – евробонды) вы начинаете получать фиксированные денежные выплаты – купоны. Под купонами подразумеваются проценты, которые платит эмитент за пользование деньгами. Обычно такие выплаты происходят два раза в год.

Кроме выплаты купонов, на евробондах можно заработать за счёт роста курса валюты (например, купили еврооблигацию, когда доллар был 76, а продаете, когда он стоит 80) и роста рыночной стоимости бонда (например, вы купили бонд по 1000 долларов за бумагу, а перепродаете, когда он стоит уже 1020 из-за повышенного спроса на данную ценную бумагу).

Плюсы вложений в еврооблигации:

- Неплохая альтернатива вкладу, так как доходность заметно выше

- Возможность долгосрочного инвестирования (на 10 лет и более)

- Высокая ликвидность ценной бумаги

Из минусов можно выделить высокую стоимость. Цена одного бонда начинается от 1000 долларов.

ETF в валюте

Так называются иностранные биржевые фонды. Обычно они состоят из инструментов (например, акций, облигаций), собранных по одному принципу (например, по сектору экономики или стране). Такой вариант хорошо подходит новичкам, так как можно не выбирать отдельные акции, а вложиться в перспективную отрасль одной покупкой.

Плюсы таких фондов:

- Порог входа в фонд. Инвестировать в ETF дешевле, чем собрать аналогичный портфель самостоятельно.

- Высокая ликвидность. Продать или купить акции фонда можно в любой момент по цене, близкой к рыночной.

- Диверсификация портфеля. В одном фонде могут быть собраны сотни ценных бумаг.

Среди недостатков можно отметить тот факт, что на российском рынке представлено небольшое количество ETF.

Иностранные акции

Сами по себе акции считаются рискованным инструментом для вложений. Изменение их цены невозможно предугадать. На рост или падение цены могут повлиять различные факторы. Например, экономическая ситуация в стране, форс-мажорные ситуации, правовое урегулирование. При покупке акций мы советуем изучить эмитента, его финансовое положение, а затем уже принимать решение о покупке. Также важно помнить, что некоторые акции могут быть переоценены из-за созданного искусственного ажиотажа. Цена акции может сильно упасть после спада ажиотажа.

На данный момент акции в долларах можно купить на Санкт-Петербургской бирже или на иностранных биржах. Однако для доступа на иностранную биржу вам потребуется либо статус квалифицированного инвестора, либо счет у иностранного брокера.

Покупка валюты

А еще можно просто купить валюту. Наверняка, многие из вас уже прибегали к данному способу вложения денег. Действительно, таким образом можно сохранить и приумножить свои сбережения за счет роста валюты в цене. Многие покупают валюту либо в офисах банка, либо через мобильное приложение. Однако не все знают, что валюту можно купить и на фондовом рынке. Причем покупка на бирже более выгодна, так как там доллар торгуется по цене, которая максимально приближена к реальному рыночному курсу. Важно, как и в случае с акциями, не поддаваться общей панике и не покупать валюту на пике ее цены.

Налоги

При торговле на бирже с вас удерживается налог в 13% от дохода. Но доход по операциям в валюте рассчитывается с учетом изменения курсов валюты. Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Это значит, что и налог будет начислен с учетом изменения курсов валюты. Например, вы продаете свою ценную бумагу, а курс доллара к этому моменту вырос, тогда ваш доход в рублях становится больше и вам придется заплатить больше налога. На еврооблигации Минфина не действует такая переоценка с 2019 года.

Важно! Дивиденды от американских компаний облагаются налогом – 30%. Но есть возможность снизить налог до 13%. Для этого необходимо заполнить форму W-8BEN, которая докажет, что вы не являетесь налоговым резидентом США. В таком случае вы заплатите со своих дивидендов только 10% налоговым органам США. Однако, так как по налоговому законодательству РФ инвесторы обязаны платить 13% от дохода, вам придется заплатить еще 3% налогов в РФ.

Что важно запомнить

- Ставки по валютным вкладам продолжают падать, поэтому инвесторы вкладываются в еврооблигации, ETF, акции иностранных эмитентов и просто в доллары на бирже.

- При совершении сделок на бирже, прежде всего, вам стоит не забывать о налогах и учитывать валютную переоценку.

- Самым надежным способом инвестирования в долларах выступают еврооблигации.

- Самым простым – покупка валюты. При этом покупать валюту можно не только в банке, но и на фондовом рынке через брокера.

- Если вы хотите вложиться в акции иностранных компаний, но не хотите тратить на это много денег, вам стоит присмотреться к ETF. Такой способ инвестирования мы советуем новичкам.

- Если вы решили вложиться в акции иностранных компаний, прежде всего изучите эмитента и помните о рисках.

Статья была полезна?

Спасибо за ответ!

Да Нет

Инвестиции в валюте в 2020 году

Одно из главных правил успешного инвестирования – распределение капитала между разными классами активов. Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Чем лучше диверсифицирован портфель, тем надёжнее вы защищены от непредвиденных колебаний рынков.

Использование валютных финансовых инструментов в дополнение к рублёвым решает сразу две задачи. С одной стороны, можно инвестировать в привлекательные активы любых регионов мира, с другой – снизить риски, связанные с волатильностью рубля.

Какая пропорция между валютами будет оптимальной? Это зависит, прежде всего, от целей накопления. Если вы рассматриваете формирование портфеля сбережений на длительный срок, то на практике используют подход: 50% – вложения в рублях, 50% – в долларах и евро.

Прошлый год порадовал инвесторов — фондовые рынки выросли на 15–30%. В 2020 году имеются предпосылки для сохранения позитивной динамики. Среди благоприятных факторов – мягкая денежно-кредитная политика мировых ЦБ и потепление в торговых отношениях Америки и Китая. Наряду с этим, среди рисков – неопределённость вокруг президентских выборов в США и последствия вспышки нового коронавируса.

Для получения высоких инвестиционных результатов выбирайте инструменты с оптимальным для вас балансом риска и доходности. Следите за ключевыми событиями в политике и экономике и помните о правиле диверсификации.

Инвестиции в технологии

В 2019 году центральные банки по всему миру, включая Федеральную резервную систему (ФРС) США, проводили мягкую денежно-кредитную политику. Регуляторы понижали процентные ставки, уменьшали резервные требования для банков, покупали государственные облигации — делали всё, чтобы стимулировать рост деловой активности и потребительских расходов. В 2020 году экономика ощутит на себе позитивный эффект такой политики.

Великобритания вышла из Евросоюза в оговорённом порядке, сторонам останется договориться о торговом соглашении. Между тем США и Китай заключили первую фазу торговой сделки. У инвесторов станет меньше поводов для беспокойства, и это всегда позитив для фондовых рынков.

Инвестбанк Goldman Sachs и агентство Bloomberg считают маловероятной рецессию экономики США в 2020 году. Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Пекин и Вашингтон приближаются к заключению масштабного торгового соглашения, а высокие потребительские расходы в США продолжат расти. Это подтолкнет вверх американскую экономику, а вместе с ней и рынки акций. Возможно, наступило время для инвестиций в американские компании.

Чтобы заработать на росте, рассмотрите инвестиционную стратегию Технологичные компании 4.0 с фиксированными ставками в 7% годовых в евро и 10% в долларах США. Стратегия приносит доход, если акции четырёх входящих в неё американских компаний — Broadcom, Qualcomm, Facebook, Adobe не опускаются ниже уровня в 75% (за 100% принимается цена бумаг на дату покупки).

Разобраться, как работает этот продукт и как происходит начисление процентов можно у менеджеров Альфа-Банка, оставьте заявку на сайте.

Учимся инвестициям в БПИФ

Инвестиции на развитых рынках в валюте привлекают повышенное внимание на фоне низких ставок по вкладам в долларах и евро. В России одним из самых удобных и выгодных механизмов для этих целей являются биржевые паевые инвестиционные фонды – аналог популярных на Западе индексных фондов (ETF).

Биржевой ПИФ отражает динамику определённого индекса в реальном времени. Паи можно купить и продать в любой момент, при этом сделки заключаются на Московской бирже, что позволяет зарабатывать на инструментах зарубежных рынков в рамках российской юрисдикции. Такие инвестиции отличаются прозрачным ценообразованием, высокой ликвидностью и технологичностью.

Первые в России биржевые фонды в долларах и евро были созданы управляющей компанией Альфа-Капитал. Сейчас мы предлагаем рассмотреть три валютных БПИФ:

•

Альфа Технологии 100 (в долларах) – для вложений в акции 100 крупнейших технологических компаний, которые торгуются на американской фондовой бирже NASDAQ.

•

Альфа БПИФ S&P 500 (в долларах) – для инвестиций в американские компании, входящие в индекс S&P 500.

•

Альфа Европа 600 (в евро) – для вложений в акции 600 европейских компаний, которые покрывают 90% европейского рынка акций и 17 стран Еврозоны. Для удобства клиентов, которые не планируют самостоятельно приобретать паи на бирже, доступны стратегии доверительного управления.

Облигации для консерваторов

Вспышка коронавируса в Китае в начале 2020 года, напомнила инвесторам об осторожности при выборе инвестиционной стратегии. Чтобы избежать лишних рисков, портфель лучше формировать надёжными активами.

Скорее всего, предпочтительной валютой размещения может стать доллар США, который вряд ли пострадает в случае шокового сценария или кризиса.

Оптимальнее всего в 2020 году выбрать наименее рискованные продукты в свой портфель. Например, такими могут стать долларовые облигации.

При выборе облигаций фокус с критерия «доходность» должен быть смещён к категориям «дюрация»* и надёжность эмитента. С помощью дюрации инвесторы понимают средний срок возврата инвестиций.

В связи с неоднозначной геополитической обстановкой, при составлении портфеля лучше всего отдавать предпочтение сбалансированному подходу, то есть иметь в портфеле облигации с разными сроками погашения.

Можно рассмотреть три бумаги:

•

Gazprom-34 с доходностью к погашению 3,73% и датой погашения 28.

04.2034;

04.2034;•

Russia-28 с доходностью к погашению 2,69% и датой погашения 24.06.2028;

•

Alfa IQ 6.95% с доходностью к погашению 5,75%.

Куда вложить деньги, когда рубль падает: 3 прибыльных варианта :: Новости :: РБК Инвестиции

Фото: РБК Инвестиции

Мне кажется, в нашей стране этот заголовок уже 30 лет не теряет актуальности. Давайте вернемся к теме еще раз, особенно на волне очередной просадки рубля ввиду геополитической напряженности.

Давайте вернемся к теме еще раз, особенно на волне очередной просадки рубля ввиду геополитической напряженности.

В чем риски обесценения национальной валюты к доллару, евро и другим валютам развитых стран? Их несколько:

- если вы планируете траты в иностранной валюте, рублевый эквивалент этих трат явно растет. Скажем, обучение в вузе за рубежом, поездки за границу, покупки вне России сильно дорожают, а иногда становятся неподъемными;

- даже если вы тратите деньги в России и только в рублях, то товары и услуги, где есть импортная составляющая, будут стоить дороже при падении рубля (техника, косметика, одежда и прочее).

В нашей стране довольно многое связано с импортными составляющими, так что большой ошибкой будет считать, что обвал рубля вас не касается, если вы никуда не выезжаете и тратите все в рублях.

В нашей стране довольно многое связано с импортными составляющими, так что большой ошибкой будет считать, что обвал рубля вас не касается, если вы никуда не выезжаете и тратите все в рублях.

А теперь про ответ на вечный вопрос: что делать? Если вы уже в валютных активах, то — радоваться. А если вы в рублях, то предлагаю следующие варианты.

Некоторые виды облигаций

Для кромешных консерваторов, опасающихся вообще всего: ОФЗ с номиналом, который индексируется на уровень инфляции, и ОФЗ с плавающим купоном (их называют «линкерами» и «флоатерами»). При росте инфляции регулятор будет повышать ставку, так что и «линкеры», и «флоатеры» немного уберегут от обесценения валюты. Но все равно при резких обвалах рублях они бесполезны, так что получить пользу от них можно только при небольшом росте валют.

Акции экспортеров

Безусловно, акции российских экспортеров, которые всегда выиграют при девальвации национальной валюты. Правда, если мы говорим о санкционных рисках, то акции экспортеров при новых ограничениях могут показать довольно сильную просадку (в зависимости от тяжести санкций), да и ряд компаний могут быть затронуты санкциями напрямую, что ухудшит их бизнес. Акции экспортеров — выход, но только если не вводятся жесткие санкции, напрямую влияющие на бизнес.

Акции экспортеров — выход, но только если не вводятся жесткие санкции, напрямую влияющие на бизнес.

Иностранные активы

Любые варианты инвестиций в иностранные активы: например, можно купить акции иностранных эмитентов либо паи фондов, инвестирующих в иностранные активы. Можно инвестировать в фонд американских акций.

При падении национальной валюты цена на эти активы в рублях будет расти. Проблема только в том, что при просадке валюты в рублях вы можете получить убыток, даже если в валюте цена активов выросла (например, если на момент входа доллар был ₽80, а на момент оценки — ₽65, при этом цена актива в долларах выросла, скажем, всего на 1–2%, а доллар к рублю просел сильнее).

Но это — плата за диверсификацию. Такое имеет смысл делать, если вы уверены не только в росте валюты к рублю, но и в существенном росте цен на выбранные вами иностранные активы, чтобы ожидаемый рост по ним скомпенсировал просадку валюты к рублю, если рубль укрепится. Так что консервативные валютные инструменты для таких целей не подойдут: речь все же об акциях, фондах акций и т. д.

Так что консервативные валютные инструменты для таких целей не подойдут: речь все же об акциях, фондах акций и т. д.

Почему покупка валюты, золота или недвижимости не входит в список

Многие скажут: а как же покупка валюты, золота или недвижимости?

Я не считаю их подходящим вариантом.

У любой валюты есть инфляция, так что купить валюту и просто держать — не вариант. Она может пойти вниз, вы в итоге понесете потери. Так что я — за валютные инструменты, но не за простую покупку долларов.

Золото может быть вариантом, только если рубль обваливается ввиду не чисто российских, а глобальных причин, которые на самом деле затрагивают драгметаллы: мировые войны (включая валютные, торговые), мировые кризисы и т. д. А риски отдельно взятой страны с долей в мировом ВВП около 5% никак на золото не влияют и не приводят к его росту. Если же вы войдете в золото, когда на мировых рынках все спокойно и затронута только Россия, золото может вообще снижаться в цене — и вы в итоге не сохраните капитал. Так что покупка золота актуальна только в периоды мировых финансовых катаклизмов.

Так что покупка золота актуальна только в периоды мировых финансовых катаклизмов.

Недвижимость — вещь неликвидная, да и несколько перегретая на фоне льготной ипотеки 2020 года и периода исторически низких ставок. Покупать недвижимость, когда ставки пошли вверх, когда темпы строительства растут, когда на рынок с приравниванием к квартирам скоро выйдет масса апартаментов, — все это может привести к неоправданным ожиданиям.

Вывод: универсального рецепта нет. Инвестиционные инструменты необходимо сочетать. Как видите, сказки опять не получилось, решение проблемы снова свелось к банальной диверсификации. Но что делать, если это и правда работает.

Как диверсификация помогает частным инвесторам, когда весь рынок падаетБольше интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).Автор

Наталья Смирнова специально для «РБК Инвестиций»

во что инвестировать в 2021-м? — Forbes Kazakhstan

Рост фондового рынка — стабильный

2020-й год для фондового рынка, несмотря на пандемию, в целом оказался достаточно успешным — рынок рос (за исключением компаний из пострадавших секторов: транспорт, углеводороды и т.д.), увеличилась и заинтересованность потенциальных вкладчиков в ценных бумагах и различных фондах. Эта тенденция, как считают аналитики, продолжится и в текущем году.

Эта тенденция, как считают аналитики, продолжится и в текущем году.

Как считает аналитик «Фридом Финанс» Елдар Шакенов, на рынке ценных бумаг есть несколько направлений, на которые стоит обратить внимание. В первую очередь инвестировать следует в акции, которые создают добавленную стоимость как класс активов сам по себе. И здесь нужно рассмотреть акции крупнейших компаний США, которые на протяжении десятилетий демонстрируют рост прибыли.

— К тому же на рынке постоянно появляются новые возможности для инвестиций и получения дохода, так как ежедневно компании продолжают развитие посредством расширения адресных рынков, внедрения новых продуктов и технологических решений, направленных на улучшение различных бизнес-процессов. К таким компаниям можно отнести, например, Salesforce, Facebook, Amazon, Alibaba, Microsoft, Micron, Visa, Nike, Starbucks. Кроме того, появление вакцины от коронавируса в свою очередь создает потенциал для роста циклических отраслей, таких как банки (Goldman Sachs, JPMorgan Chase & Co), авиалинии (Delta Air Lines, Southwest Airlines), нефтяная индустрия (Chevron, Exxon Mobil), так как в силу вступает отложенный спрос, который в долгосрочной перспективе позволит компенсировать убытки, и далее продолжать показывать рост прибыли по мере открытия и восстановления экономики. Потенциал роста в акциях этих компаний может варьироваться от 10% до 20%, — рассказал эксперт.

Потенциал роста в акциях этих компаний может варьироваться от 10% до 20%, — рассказал эксперт.

При этом рассматривать рынок золота и драгметаллов лучше в частичной страховке от рисков и потенциальных коррекций на рынке.

— Эти инструменты также помогут диверсифицировать риски, но золото и драгоценные металлы не должны быть основными классами активов в портфеле, а только его частью, — подчеркнул Елдар Шакенов.

Другой аналитик «Фридом Финанс», Ансар Абуев, считает, что держать свои сбережения в ценных бумагах на короткий срок будет выгоднее, чем на банковских депозитах в национальной валюте.

— Если не брать в расчет «черных лебедей» по типу коронавирусной пандемии, мы не ждем большой волатильности курса нацвалюты. Несмотря на некоторые предпосылки, также сложно ожидать резкого обвала курса доллара против мировых валют. Средний прогноз по нефти в этом году между $65-70, что может указывать на то, что курс USDKZT все же останется выше 400 тенге в текущем году. В сравнении с депозитами все же выгоднее будет держать тенговые облигации с небольшим сроком к погашению. К тому же фондовый рынок Казахстана, представленный индексом KASE, с начала года показывает в 10 раз более позитивную динамику, чем валютная пара доллар/тенге, — напомнил Ансар Абуев.

В сравнении с депозитами все же выгоднее будет держать тенговые облигации с небольшим сроком к погашению. К тому же фондовый рынок Казахстана, представленный индексом KASE, с начала года показывает в 10 раз более позитивную динамику, чем валютная пара доллар/тенге, — напомнил Ансар Абуев.

Факторы нефти, доллара и биткоина

Эксперт международной брокерской группы Tickmill Арман Бейсембаев отметил, что на глобальном финансовом рынке наметились несколько трендов. Один из них — укрепление позиций золота на фоне снижения стоимости доллара.

— На мой взгляд, эта тенденция будет продолжаться не только этот год, но и в более длительной перспективе. Доллар будет слабеть на международном рынке. Отдельно отмечу: не обязательно тенге на этом фоне будет обязательно укрепляться — на нашу валюту в значительной мере больше влияют другие факторы. Удешевление доллара означает удорожание валют развитых стран: британского фунта, евро, швейцарского франка, японской иены, также может произойти укрепление австралийского и канадских долларов — заметных стран-поставщиков на рынке сырья, — уточнил собеседник.

Снижение курса доллара происходит из-за денежно-кредитной политики ФРС США — наращивания работы печатного денежного станка и сохранения низкой базовой ставки. На снижение стоимости влияет и повышение котировок на нефть.

— Совсем недавно JPMorgan выпустил аналитическую записку, в которой он отметил, что мы вступаем в новый нефтесырьевой суперцикл. Предыдущий длился с 2009 до 2020, и как раз в апреле 2020-го мы наблюдали рекордное снижение цен на нефть, то есть окончание одного суперцикла, и одномоментное начало другого. Фактически по ценам на углеводороды начинается восходящий тренд, и не исключено, что в ближайшие годы мы окажемся на горизонте $100, $120 или даже $150 за баррель. Конечно же, многое будет зависеть от того, как быстро в мире начнется восстановление деловой активности и спроса на энергоресурсы. Если исходить из реальных ожиданий на этот год, то среднегодовая цена будет находиться в диапазоне $65-70 за баррель, — сказал Арман Бейсембаев.

По его мнению, курс нацвалюты по отношению к доллару в течение года будет колебаться в коридоре 400-420 тенге, но не исключено, что в дальнейшем (на фоне удешевления доллара) она может укрепиться более значительно. Однако это, как считает эксперт, во многом будет зависеть от монетарной политики Нацбанка РК и от того, насколько далеко регулятор сможет отпустить тенге в свободное плавание. «Будет ли Нацбанк пытаться сдерживать укрепление тенге и таким образом препятствовать его росту? Вот в чем дело», — задался вопросом Арман Бейсембаев.

Говоря о депозитных вкладах как инструменте для инвестиций, он отметил, что это по-прежнему будет достаточно стабильным и традиционным источником доходов для людей, у которых нет времени или желания искать иные возможности для вложений.

— В текущей ситуации особых рисков для депозитных вкладов я не вижу. В случае если тенге будет укрепляться достаточно агрессивно, Нацбанк может понизить базовую ставку, а вслед за ней будет снижена и процентная ставка по вкладам. Значит, вкладчики будут все больше искать иные источники для вложений, потому что особого смысла в таком инвестировании будет уже немного, — пояснил Бейсембаев.

Значит, вкладчики будут все больше искать иные источники для вложений, потому что особого смысла в таком инвестировании будет уже немного, — пояснил Бейсембаев.

Финансовый аналитик не обошел вниманием и биткоин как один из все более популярных инструментов для инвестиций.

— Мы видим, как у инвесторов все большее внимание вызывает ситуация на рынке криптовалют. На это выделяется все больше средств. На мой взгляд, мы входим в эпоху нового технологического уклада. Скорее всего этот период — ближайшее десятилетие — может стать ключевым в становлении криптовалют как самостоятельной валюты, инструмента, в который будет выгодно и интересно инвестировать. Но именно сейчас в биткоин вкладываться уже поздно, нужно ждать, когда курс валюты подкорректируется назад, — отметил эксперт

Также он рассказал о том, какой инструмент инвестирования становится популярным во всем мире.

— Если вы ищете новые инструменты для инвестиций, то можно обратить внимание на ETF (exchange-traded fund) — биржевой инвестиционный фонд. ETF пользуются большим спросом, особенно у частных инвесторов. Вы приобретаете акции не какой-то отдельной компании, а целый пул ценных бумаг, корзину. Это очень удобный в пользовании инструмент. Думаю, потенциальные инвесторы могут заинтересоваться им, но, конечно же, для этого стоит более внимательно изучить все нюансы и сам рынок, — рассказал Арман Бейсембаев.

ETF пользуются большим спросом, особенно у частных инвесторов. Вы приобретаете акции не какой-то отдельной компании, а целый пул ценных бумаг, корзину. Это очень удобный в пользовании инструмент. Думаю, потенциальные инвесторы могут заинтересоваться им, но, конечно же, для этого стоит более внимательно изучить все нюансы и сам рынок, — рассказал Арман Бейсембаев.

доступные инвестиции для физических лиц — СберБанк

Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Подробную информацию о брокерских услугах Банка Вы можете получить по телефону 8-800-555-55-50, на сайте www.sberbank.ru/broker или в отделениях Банка. На указанном сайте также размещены актуальные на каждый момент времени Условия предоставления брокерских и иных услуг. Изменение условий производится Банком в одностороннем порядке.

Содержание настоящего документа приводится исключительно в информационных целях и не является рекламой каких-либо финансовых инструментов, продуктов, услуг или предложением, обязательством, рекомендацией, побуждением совершать операции на финансовом рынке. Несмотря на получение информации, Вы самостоятельно принимаете все инвестиционные решения и обеспечиваете соответствие таких решений Вашему инвестиционному профилю в целом и в частности Вашим личным представлениям об ожидаемой доходности от операций с финансовыми инструментами, о периоде времени, за который определяется такая доходность, а также о допустимом для Вас риске убытков от таких операций. Банк не гарантирует доходов от указанных в данном разделе операций с финансовыми инструментами и не несет ответственности за результаты Ваших инвестиционных решений, принятых на основании предоставленной Банком информации. Никакие финансовые инструменты, продукты или услуги, упомянутые в настоящем документе, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

В частности, доводим до Вашего сведения, что ряд государств (в частности, США и Европейский Союз) ввел режим санкций, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком. Банк предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в настоящем документе финансовые инструменты, продукты или услуги. Таким образом, Банк не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

Информация о финансовых инструментах и сделках с ними, которая может содержаться на данном интернет-сайте и в размещенных на нем сведениях, подготовлена и предоставляется обезличено для определенной категории или для всех клиентов, потенциальных клиентов и контрагентов Банка не на основании договора об инвестиционном консультировании и не на основании инвестиционного профиля посетителей сайта. Таким образом, такая информация представляет собой универсальные для всех заинтересованных лиц сведения, в том числе общедоступные для всех сведения о возможности совершать операции с финансовыми инструментами. Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Данная информация может не соответствовать инвестиционному профилю конкретного посетителя сайта, не учитывать его личные предпочтения и ожидания по уровню риска и/или доходности и, таким образом, не является индивидуальной инвестиционной рекомендацией персонально ему. Банк сохраняет за собой право предоставлять посетителям сайта индивидуальные инвестиционные рекомендации исключительно на основании договора об инвестиционном консультировании, исключительно после определения инвестиционного профиля и в соответствии с ним. С условиями использования информации при осуществлении деятельности на рынке ценных бумаг можно ознакомиться по ознакомиться по ссылке.

Банк не может гарантировать, что финансовые инструменты, продукты и услуги, описанные в нем, подходят лицам, которые ознакомились с такими материалами. Банк рекомендует Вам не полагаться исключительно на информацию, с которой Вы были ознакомлены в настоящем материале, а сделать свою собственную оценку соответствующих рисков и привлечь, при необходимости, независимых экспертов. Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк не несет ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Банк прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк не делает никаких заверений в отношении того, что информация или оценки, содержащиеся в настоящем информационном материале, являются достоверными, точными или полными. Любая информация, представленная в данном документе, может быть изменена в любое время без предварительного уведомления. Любая приведенная в настоящем документе информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

Финансовые инструменты и инвестиционная деятельность связаны с высокими рисками. Настоящий документ не содержит описания таких рисков, информации о затратах, которые могут потребоваться в связи с заключением и прекращением сделок, связанных с финансовыми инструментами, продуктами и услугами, а также в связи с исполнением обязательств по соответствующим договорам. Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Стоимость акций, облигаций, инвестиционных паев и иных финансовых инструментов может уменьшаться или увеличиваться. Результаты инвестирования в прошлом не определяют доходов в будущем. Прежде чем заключать какую-либо сделку с финансовым инструментом, Вам необходимо убедиться, что Вы полностью понимаете все условия финансового инструмента, условия сделки с таким инструментом, а также связанные со сделкой юридические, налоговые, финансовые и другие риски, в том числе Вашу готовность понести значительные убытки.

Банк и/или государство не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

Банк обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23. 12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

12.2003. №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации.

Банк настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых в информационных материалах финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка (далее – участник группы) одновременно оказывает брокерские услуги и/или (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на официальном сайте Банка:(www.sberbank.com)

АО «Сбербанк Управление Активами» зарегистрировано Московской регистрационной палатой 01. 04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34.

04.1996. Лицензия ФКЦБ России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами №21-000-1-00010 от 12.09.1996. Лицензия ФКЦБ России №045-06044-001000 от 07.06 2002 на осуществление деятельности по управлению ценными бумагами. Ознакомиться с условиями управления активами, получить сведения об АО «Сбербанк Управление Активами» и иную информацию, которая должна быть предоставлена в соответствии с действующим законодательством и иными нормативными правовыми актами РФ, а также получить подробную информацию о паевых инвестиционных фондах (далее – ПИФ) и ознакомиться с правилами доверительного управления ПИФ (далее – ПДУ ПИФ) и с иными документами, предусмотренными Федеральным законом от 29.11.2001 №156-ФЗ «Об инвестиционных фондах» и нормативными актами в сфере финансовых рынков, можно по адресу: 121170, г. Москва, ул. Поклонная, д. 3, корп. 1, этаж 20, на сайте https://www.sberbank-am.ru, по телефону: (495) 258-05-34. Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03.

Информация, подлежащая опубликованию в печатном издании, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФ. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с ПДУ ПИФ. ПДУ ПИФ предусмотрены надбавки (скидки) к (с) расчетной стоимости инвестиционных паев при их выдаче (погашении). Взимание надбавок (скидок) уменьшит доходность инвестиций в инвестиционные паи ПИФ. Результаты деятельности управляющего по управлению ценными бумагами в прошлом не определяют доходы учредителя управления в будущем. В отношении ПИФ уровни Риска / Дохода указаны исходя из общепринятого понимания того, как располагаются указанные объекты для инвестирования на шкале риск-доходность. Под «Риском» и «Доходом» в отношении ПИФ не подразумеваются допустимый риск и ожидаемая доходность, предусмотренные Положением Банка России от 03. 08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31.

08.2015 № 482-П. ОПИФ РФИ «Сбербанк – Фонд облигаций «Илья Муромец» – правила доверительного управления фондом зарегистрированы ФСФР России 18.12.1996 за № 0007-45141428. ОПИФ РФИ «Сбербанк – Фонд акций «Добрыня Никитич» – правила доверительного управления фондом зарегистрированы ФСФР России 14.04.1997 за № 0011-46360962. ОПИФ РФИ «Сбербанк – Фонд Сбалансированный» – правила доверительного управления фондом зарегистрированы ФСФР России 21.03.2001 за № 0051-56540197. ОПИФ РФИ «Сбербанк – Фонд акций компаний малой капитализации» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0328-76077318. ОПИФ РФИ «Сбербанк – Фонд перспективных облигаций» – правила доверительного управления фондом зарегистрированы ФСФР России 02.03.2005 за № 0327-76077399. ОПИФ РФИ «Сбербанк – Природные ресурсы» правила доверительного управления фондом зарегистрированы ФСФР России 31.08 2006 за № 0597-94120779. ОПИФ РФИ «Сбербанк – Телекоммуникации и Технологии» – правила доверительного управления фондом зарегистрированы ФСФР России 31. 08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28.

08.2006 за № 0596-94120696. ОПИФ РФИ «Сбербанк – Электроэнергетика» – правила доверительного управления фондом зарегистрированы ФСФР России 31.08.2006 за № 0598-94120851. ЗПИФ недвижимости «Коммерческая недвижимость» – правила доверительного управления фондом зарегистрированы ФСФР России 25.08.2004 за № 0252-74113866. ОПИФ РФИ «Сбербанк – Америка» – правила доверительного управления фондом зарегистрированы ФСФР России 26.12.2006 за № 0716-94122086. ОПИФ РФИ «Сбербанк – Потребительский сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 01.03.2007 за № 0757-94127221. ОПИФ РФИ «Сбербанк – Финансовый сектор» – правила доверительного управления фондом зарегистрированы ФСФР России 16.08.2007 за № 0913-94127681. ОПИФ РФИ «Сбербанк – Фонд активного управления» – правила доверительного управления фондом зарегистрированы ФСФР России 11.10.2007 за № 1023-94137171. ОПИФ РФИ «Сбербанк – Развивающиеся рынки» – правила доверительного управления фондом зарегистрированы ФСФР России 28. 09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25.

09.2010 за № 1924–94168958. ОПИФ РФИ «Сбербанк – Европа» – правила доверительного управления фондом зарегистрированы ФСФР России 17.02.2011 за № 2058-94172687. ОПИФ РФИ «Сбербанк — Глобальный Интернет» – правила доверительного управления фондом зарегистрированы ФСФР России 28.06.2011 за № 2161-94175705. ОПИФ РФИ «Сбербанк – Глобальный долговой рынок» – правила доверительного управления фондом зарегистрированы ФСФР России 30.11.2010 за № 1991-94172500. ОПИФ РФИ «Сбербанк — Золото» – правила доверительного управления фондом зарегистрированы ФСФР России 14.07.2011 за № 2168-94176260. ОПИФ РФИ «Сбербанк – Еврооблигации» – правила доверительного управления фондом зарегистрированы ФСФР России 26.03.2013 за № 2569. ОПИФ РФИ «Сбербанк – Биотехнологии» — правила доверительного управления фондом зарегистрированы Банком России 23.04.2015 за № 2974. ЗПИФ недвижимости «Сбербанк – Жилая недвижимость 3» — правила доверительного управления фондом зарегистрированы Банком России 27.08.2015 за № 3030. ЗПИФ недвижимости «Сбербанк – Арендный бизнес» — правила доверительного управления фондом зарегистрированы Банком России 25. 02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24.

02.2016 года за № 3120. ОПИФ РФИ «Сбербанк – Глобальное машиностроение» — правила доверительного управления фондом зарегистрированы Банком России 05.07.2016 за № 3171. ЗПИФ недвижимости «Сбербанк – Арендный бизнес 2» — правила доверительного управления фондом зарегистрированы Банком России 29.09.2016 за № 3219. ОПИФ РФИ «Сбербанк – Денежный» правила доверительного управления фондом зарегистрированы Банком России 23.11.2017 года за №3428. Комбинированный ЗПИФ «Сбербанк – Арендный бизнес 3» – правила доверительного управления фондом зарегистрированы Банком России 23.01.2018 года за №3445. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи полной доходности «брутто»» (БПИФ рыночных финансовых инструментов «Сбербанк – MOEX Russia Total Return») – правила доверительного управления фондом зарегистрированы Банком России 15.08.2018 за № 3555. БПИФ рыночных финансовых инструментов «Сбербанк — Индекс МосБиржи государственных облигаций» – правила доверительного управления фондом зарегистрированы Банком России 24. 12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

12.2018 за № 3629. БПИФ рыночных финансовых инструментов «Сбербанк – Индекс МосБиржи российских ликвидных еврооблигаций» – правила доверительного управления фондом зарегистрированы Банком России 28.12.2018 за № 3636. БПИФ рыночных финансовых инструментов «Сбербанк – Эс энд Пи 500» – правила доверительного управления фондом зарегистрированы Банком России 19.03.2019 за № 3692. ОПИФ РФИ «Российские долларовые облигации» – правила доверительного управления фондом зарегистрированы Банком России 02.04.2019 за № 3706.

Мобильное приложение «Сбербанк Инвестор» (0+). Доступно для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Инвестор» является ООО «АРКА Текнолоджиз», ОГРН 1055407002452, адрес 630007, г. Новосибирск, ул. Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Коммунистическая, 2. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Инвестор» комиссия не взимается. Размер комиссии за совершение сделок уточняйте www.sberbank.ru.

Мобильное приложение управляющей компании АО «Сбербанк Управление Активами», доступно с для бесплатного скачивания в официальных магазинах приложений для использования на мобильных устройствах iPhone® (являются товарными знаками компании Apple Inc, зарегистрированными в США и других странах) и мобильных платформах Android® (является зарегистрированным товарным знаком Google Inc.). Разработчиком мобильного приложения «Сбербанк Управление Активами» является АО «Сбербанк Управление Активами», ОГРН 1027739007570, адрес 123317, г. Москва, Пресненская набережная, дом 10. Права на использование предоставлены ПАО Сбербанк по лицензии. За пользование Мобильным приложением «Сбербанк Управление Активами» комиссия не взимается. Размер комиссии за совершение сделок доверительного управления активами уточняйте на сайте управляющей компании: www. sberbank-am.ru

sberbank-am.ru

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является какого-либо рода офертой. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Банк не несет никакой ответственности за финансовые или иные последствия, которые могут возникнуть в результате произведенных Вами, основываясь на информации, приведенной на настоящем сайте, инвестиций. Вы должны произвести свою собственную оценку рисков, не полагаясь исключительно на информацию, с которой Вы были ознакомлены. Мы рекомендуем Вам самостоятельно получить правовую, налоговую, финансовую, бухгалтерскую и другие необходимые профессиональные консультации в отношении последствий приобретения финансовых инструментов, продуктов или услуг, рассматриваемых в настоящем документе. Брокерские услуги оказывает ПАО Сбербанк (Банк), генеральная лицензия Банка России на осуществление банковских операций № 1481 от 11.08.2015г., лицензия на оказание брокерских услуг №045-02894-100000 от 27.11.2000г.

Куда вложить доллар в 2021 году

Сложная ситуация, которая сложилась во всем мире в связи с пандемией коронавируса, в очередной раз доказала нам необходимость иметь стабильный пассивный доход, который в случае чего не оставит вас без денег. Если у вас есть финансовые накопления в долларах, они обязательно должны работать и приносить прибыль, иначе через некоторое время эти активы существенно обесценятся. Мы пообщались с экспертами bcspremier.ru и выяснили, куда вложить доллар в 2021 году с максимально эффективной отдачей.

Еврооблигации

Это неплохая и более стабильная альтернатива вкладу, так как доходность от покупки/продажи еврооблигаций существенно выше. Тут можно зарабатывать просто на процентах, получая фиксированные денежные выплаты (купоны), а можно играть на изменении курса доллара, продавая облигации, когда курс резко скакнет вверх. Эмитентом еврооблигации может быть государство или крупные коммерческие организации, но мы рекомендуем отдавать предпочтение вторым. Они в плане прибыльности далеко впереди.

ETF в валюте

Простыми словами, это индексный фонд, паи которого обращаются на бирже. Мы говорим об иностранных биржевых фондах. Это вариант, идеально подходящий для новичков, так как здесь есть возможность не выбирать отдельные акции, а вложиться в перспективное ответвление одной покупкой. Единственный минус — на российском рынке очень мало ETF.

Стоит ли вкладываться в покупку валюты?

Это очень рисковое предприятие, которое не всегда оборачивается в плюс. Курс как резко взлетает, так и с сокрушительной скоростью падает вниз. Но что касается доллара, тут все более менее стабильно, и планомерный рост курса наблюдается уже на протяжении нескольких лет. Как раньше вы покупали валюту? В банках или обменниках? Есть более выгодные варианты, такие как фондовый рынок. Здесь доллар торгуется по цене, максимально приближенной к реальному рыночному курсу. Обращаем ваше внимание, что покупка валюты не должна быть импульсным решением. Хорошо взвесьте все за и против и никогда не поддавайтесь общей панике, покупая доллар на пике цены.

Надеемся, мы хотя бы немного прояснили вопрос актуальности вкладов в 2021 году. Пандемия внесла свои коррективы в финансовый рынок, поэтому держите руку на пульсе новостей. Больше полезной информации на эту тему есть на сайте https://bcspremier.ru, Компания Премьер БКС успешно работает по всей стране, предоставляя клиентам инвестиционные, брокерские и банковские услуги.

6 вариантов для начинающих инвесторов

При слове «инвестиции» часто возникают ассоциации с крупными суммами. Как минимум с десятками или сотнями тысяч долларов. Стоит ли инвестировать меньше? Например, несколько тысяч.

Редакция MC.today разобралась, куда можно вкладывать небольшие суммы и на что обратить внимание начинающему инвестору.

Сколько денег украинцы теряют при инфляции

Инвестиции помогают сохранить и приумножить свои деньги. Любая валюта подвержена инфляции – повышению общего уровня цен. Это означает, что со временем за одни и те же вещи и продукты вы будете платить больше, чем раньше.

По данным «Интерфакса», инфляция в Украине за 2020 год составила 5%. То есть товар, который в 2019-м стоил 1000 грн в 2020-м уже стоил 1050. Для сравнения, в 2015 году инфляция составила 43,3%. То, что в 2014 году можно было купить за 1000 грн, в 2015-м уже стоило 1433 грн.

Чем крупнее сумма, тем больше заметна потеря при инфляции. Поэтому хранить деньги «под подушкой» фактически означает терять какую-то их часть с каждым годом.

6 способов вложить деньги для начинающих инвесторовМы подобрали шесть вариантов для инвестирования, которые предлагают финансовые консультанты, трейдеры и экономисты.

Сформировать резервный капиталФинансовый консультант Оксана Балабан в своем блоге в Instagram советует сформировать резервный капитал, если у вас его еще нет. Резервный капитал – это сумма ваших трат за полгода. Если вы живете с семьей, то резервный капитал рассчитывается по расходам всех ее членов.

Такой капитал можно хранить как в одной валюте, так и разделить, например, на три части и хранить в гривне, евро и долларах. Резервный капитал можно положить на депозит с правом досрочного снятия денег.

Если вы планируете тратить эти накопления в ближайшее время, нет смысла переводить их в иностранную валюту. Любомир Остапив, автор проектов iPlan и «Семейный бюджет», советует хранить сбережения в гривне, чтобы не терять на разнице курса.

Положить деньги на депозитЕще Любомир Остапив советует открывать депозит, если вы хотите инвестировать меньше $10 тыс. Он говорит, что небольшие суммы сложно вложить в бизнес или распределить между разными активами.

Украинские банки предлагают ставку 0,01% годовых для вкладов в долларах и 4–7% – в гривне. Например, если по курсу 27,7 вы вложите 27 700 гривен – через год у вас будет 28 808–29 639 гривен в зависимости от процента.

Но есть и противоположное мнение. Марина Авдеева, совладелец и генеральный директор «Арсенал Страхования», говорит, что не откладывала бы небольшую сумму на депозит, а сохранила бы на случай ухудшения ситуации с коронавирусом.

Вложиться в свое обучениеЛюбомир Остапив также рекомендует вкладывать в обучение. Если вы молоды, у вас есть деньги, чтобы покрыть три месяца жизни, нет детей и есть свободная тысяча долларов, вложите ее в собственное развитие. Так вы проинвестируете в себя и сможете зарабатывать больше в будущем.

Артем Бородатюк, основатель Netpeak Group, тоже считает, что тысяча долларов – это мало для серьезных инвестиций. Но этого достаточно, чтобы вложить в себя. Того же мнения придерживается и IT-предприниматель Павел Обод.

Купить облигацииРоман Кушнир, тренер личного роста и автор книг по бизнесу и саморазвитию, рекомендует начинать инвестировать в облигации. Облигация – это долговая бумага: вы одалживаете деньги под процент компании, которая выпустила облигации. Доход от такого вклада небольшой, особенно с учетом инфляции.

Прибыль зависит от процентной ставки и срока вложения. Например, сейчас на облигациях внутреннего государственного займа вы можете заработать 10% от вложенной суммы за 84 дня.

По словам Романа, вклады в облигации помогают психологически привыкнуть к тому, что вы «отдаете» свои деньги и не можете ими пользоваться какое-то время.

Вложить в акции и криптовалютыКогда вы покупаете акции, вы начинаете торговать на фондовом рынке. Если покупаете криптовалюты – на криптовалютном. Эти рынки отличаются, но некоторые принципы и стратегии похожи. Грубо говоря, вы покупаете акцию или криптовалюту, ждете ее роста, продаете и получаете прибыль. Начинать торговать на таких рынках можно с любой суммы.

Джим Крамер, бывший менеджер хедж-фонда и ведущий финансовой телепрограммы Mad Money, в интервью рассказал, что рассматривает биткоин как акции. По его мнению, криптовалюты могут стать страховкой от инфляции.

Эрик Нейман, практикующий трейдер и управляющий партнер HUG’S Fond, считает иностранные акции одним из востребованных активов в 2021 году. И добавляет, что сумма входа может быть от $100.

Но есть и противоположные мнения. Павел Обод считает, что инвестиции в акции могут быть сложными: пока человек разбирается, в какие акции вкладывать, рынок может резко просесть.

Оксана Балабан подчеркивает: криптовалюты волатильны (имеют изменчивый курс. – Прим. ред.), поэтому можно как заработать, так и потерять инвестиции. Например, Давид Браун, основатель компании TemplateMonster, потерял на криптовалютах $4 млн.

Аналитики криптовалютной компании OKEx советуют «не складывать все яйца в одну корзину», то есть не покупать только один вид криптовалюты, а распределять вложения.

Опытные инвесторы рекомендуют вкладывать только те суммы, которые вы не боитесь потерять. Например, Джошуа Кеннон, эксперт в инвестировании и сооснователь компании Kennon-Green & Co, в своей статье пишет: Never invest money that you can’t afford to lose («Никогда не инвестируйте деньги, которые не можете позволить себе потерять». – Прим. ред.). Джоуша называет это главным правилом инвестирования.

7 простых способов начать инвестировать с небольшими деньгами

Для многих слово «инвестирование» вызывает в воображении образы мужчин в костюмах, отслеживающих обмен миллионов долларов на биржевой бирже.

Я здесь, чтобы сказать вам: вам не нужно быть волком с Уолл-стрит, чтобы начать инвестировать. Ничего страшного, если ты больше похож на мышку с Мэйн-стрит. Даже если у вас есть всего несколько лишних долларов, ваши деньги будут расти за счет сложных процентов.

Ключом к накоплению богатства является развитие хороших привычек — например, регулярное откладывание денег каждый месяц. Замените приготовленные баристой капучино на кофе дома, и вы уже можете экономить более 50 долларов в месяц.

Как только у вас появится немного денег, вы можете начать инвестировать.

В 2021 году вы можете получить свидание, поездку или пиццу, проведя пальцем по экрану смартфона. Инвестирование ничем не отличается. Если вы можете автоматизировать свои счета, почему бы не ваши вложения? Это так же просто.

С помощью робо-консультанта или сберегательного счета вы можете заставить свои деньги работать во время игры. С приложением для торговли акциями вы можете поиграть с небольшими деньгами и в то же время извлечь ценные уроки инвестирования. Как и в случае с костюмами на Хэллоуин, вложения могут принимать разные формы. Это не должно быть страшным словом.

Благодаря такому множеству различных вариантов инвестирование для новичков стало проще и понятнее, чем когда-либо прежде.

Скоро вы увидите, насколько захватывающим может быть рост ваших денег.

Вот семь простых способов добраться:

1. Попробуйте подход с банкой для печенья.

Накопление денег и их вложение тесно связаны. Чтобы вложить деньги, сначала нужно накопить. Это займет намного меньше времени, чем вы думаете, и вы можете сделать это очень маленькими шагами.

Если вы никогда не экономили, начните с 10 долларов в неделю. Может показаться, что это не так уж много, но в течение года это превышает 500 долларов.

Попробуйте положить 10 долларов в конверт, обувную коробку, небольшой сейф или даже в этот легендарный банк первой помощи — банку с печеньем. Хотя это может показаться глупым, часто это необходимый первый шаг. Возьмите в привычку жить на немного меньше, чем вы зарабатываете, и спрячьте сбережения в надежном месте.

Электронным эквивалентом банки cookie является онлайн-сберегательный счет; он отделен от вашего текущего счета. При необходимости деньги можно снять в течение двух рабочих дней, но они не привязаны к вашей дебетовой карте.Затем, когда тайник станет достаточно большим, вы можете вынуть его и переместить в некоторые реальные инвестиционные инструменты.

Начните с небольших сумм денег, а затем увеличивайте их по мере освоения процесса. Это может быть вопрос решения не ходить в Макдональдс или передачи фильмов, а вместо этого положить эти деньги в банку с печеньем.

Chime в настоящее время предлагает 0,50% годовых на для их сберегательного онлайн-счета. Минимального депозита не требуется, и доходность зарабатывается на всех остатках (минимальный остаток не требуется).

Chime также является лучшим выбором для экономии, поскольку он включает в себя множество других функций, которые действительно ориентированы на отдельную заставку.

- 38 000 банкоматов без комиссии

- Функция Spot Me, которая означает, что с вас не будет взиматься комиссия за овердрафт, если вы превысите свой баланс.

- Прямой депозит, за который вы платите на 2 дня быстрее

И если вам нужно немного ускориться, чтобы начать экономить при зарабатывании APY, Chime может округлить ваши покупки до ближайшего доллара, чтобы помочь вам быстрее экономить и быстрее зарабатывать.

Chime Disclosure — Chime — это компания финансовых технологий, а не банк. Банковские услуги, предоставляемые банком The Bancorp Bank или Stride Bank, N.A, и дебетовая карта, выпущенная ими; Члены FDIC.

С Aspiration Plus ваш интерес возрастет до 1,00% APY (переменная). Однако вы будете платить 15 долларов в месяц за этот вариант или 12,50 долларов в месяц, если вы платите ежегодно. У Aspiration также есть возможность выбрать собственную модель ежемесячной оплаты, которая имеет все основные функции, но не предлагает процентов на ваши сбережения.Чтобы компенсировать комиссию, новые пользователи могут заработать 200 долларов, потратив 1000 долларов на свою дебетовую карту Aspiration в течение первых 60 дней после открытия счета.

Несколько других функций, которые делают Aspiration стратегическим способом начать экономить деньги.

- Потратьте 1000 долларов США в течение первых 60 дней и получите 150 долларов приветственного бонуса с помощью беспроцентного счета Aspiration’s Standard «Потрать и сэкономить». Или заработайте 200 долларов, потратив 1000 долларов в первые 60 дней, если у вас есть Aspiration Plus.

- Ежедневный кэшбэк, в том числе до 0.5% обратно в популярных розничных магазинах, таких как Walmart, Target и CVS. Кэшбэк до 10% членам Conscious Coalition.

- Бесплатное использование банкоматов в 55 000 точек по всему миру. Участникам Plus ежемесячно возмещается одна плата за использование банкомата вне сети.

Объедините деньги, которые вы сэкономите на комиссиях, с возвратом наличных, и вы получите небольшую прибавку, которую вы можете вкладывать в свои инвестиции каждый месяц. Лучше всего то, что стремление в значительной степени сосредоточено на том, чтобы сделать мир немного лучше. С каждым включенным движением вашей дебетовой карты Aspiration вкладывает деньги в проекты по лесовосстановлению.Вы также получите больше кэшбэка, делая покупки в специализированных брендах, таких как TOMS и Warby Parker.

Если вы ищете автоматическую экономию со встроенным бюджетом, Empower — еще один отличный вариант. Вы получите 0,05% годовых * с вашей учетной записью Empower Interest Checking. Но вы также получите удобную функцию автоматической экономии. Просто скажите Empower свои цели по сбережениям, и Empower автоматически переведет небольшие суммы денег на сбережения, вам даже пальцем не придется пошевелить.

В дополнение к автоматической экономии, Empower предлагает несколько других функций, которые помогут вам управлять своими деньгами.

- Empower AutoSave автоматически скорректирует сумму, переводимую на сбережения, в зависимости от ваших расходов и остатков на счете. Таким образом, когда ваши расходы выше, Empower автоматически сэкономит меньше.

- Запросите беспроцентный денежный аванс в размере до 250 долларов США, если вам нужно немного дополнительных денег. Проверка кредитоспособности и пени за просрочку платежа не требуется.

- Инструменты и рекомендации по составлению бюджета помогут вам выбраться из долгов и остаться там.

Совместите эти функции с трекерами Empower Spend Trackers, которые помогут вам убедиться, что вы не тратите слишком много средств в выбранных вами категориях, и Empower действительно станет вашим универсальным магазином для управления вашими деньгами.

2. Пусть робот-консультант вложит ваши деньги за вас

Робо-консультантывышли на сцену инвестирования около десяти лет назад и делают инвестирование максимально простым и доступным.Вам не нужен какой-либо предыдущий опыт инвестирования, так как роботы-консультанты избавляют вас от всех догадок при инвестировании.

Робо-консультантыработают, задавая несколько простых вопросов, чтобы определить вашу цель и устойчивость к риску, а затем инвестируют ваши деньги в высокодиверсифицированный недорогой портфель акций и облигаций. Робо-консультанты затем используют алгоритмы для постоянной ребалансировки вашего портфеля и оптимизации его с учетом налогов.

Нет более простого способа начать долгосрочное инвестирование. Большинству робо-консультантов требуется всего 500 долларов или меньше, чтобы начать инвестировать, и взимаются очень скромные сборы в зависимости от размера вашего счета.Все они предлагают автоматизированные инвестиционные планы, которые помогут вам увеличить свой баланс.

Если у Робо-консультантов и есть обратная сторона, то это их стоимость. Робо-советники взимают ежегодную комиссию, равную небольшому проценту от вашего баланса. В среднем по отрасли около 0,25%. Итак, если вы инвестируете 10 000 долларов, вы будете платить 25 долларов в год. Это небольшие деньги, но они начинают расти, если вы накопите сотни тысяч долларов.

Важно отметить, что комиссии робо-консультантов превышают комиссии, взимаемые биржевыми фондами (ETF), которые робо-консультанты покупают для создания вашего портфеля.Вы можете избежать уплаты гонораров роботов-консультантов, создав свой собственный портфель из ETF или паевых инвестиционных фондов. Однако для подавляющего большинства инвесторов это большая дополнительная работа и ответственность.

В нижней строке? Робо-советники дешевы и того стоят.

Wealthfront

Робо-советник, которого я настоятельно рекомендую начинающим инвесторам, — это Wealthfront . Их комиссия составляет 0,25%, но главное — вы можете получить свои первые 5000 долларов США бесплатно (только для считывателей MU30).

Итак, если вы хотите начать инвестировать с небольшими деньгами, Wealthfront может стать вашим решением. Вам понадобится 500 долларов, чтобы начать работу с Wealthfront, так что имейте это в виду. Когда вы освоитесь с инвестициями, вы сможете выбирать проверенные ETF или инвестировать по категориям, таким как технологии, здравоохранение и даже социально ответственное инвестирование.

Посетите Wealthfront

М1 Финансы

Если у вас нет начального баланса в 500 долларов, вы можете найти отличные варианты в разделе Робо-консультирование. M1 Finance не взимает комиссионных или управленческих сборов, а их минимальный начальный баланс составляет всего 100 долларов.

Вы можете выбрать один из готовых диверсифицированных портфелей или настроить свой собственный, покупая акции и ETF через их платформу. Пользовательский интерфейс очень прост в использовании.

Посетите M1 Finance

Улучшение

Если вы начинаете с менее чем 100 долларов, вы можете рассмотреть вариант Betterment , у которого вообще нет минимального начального баланса.Как и M1, он также отлично подходит для новичков, поскольку предоставляет сверхпростую платформу и беспроблемный подход к инвестированию. Кроме того, вы заплатите всего 0,25% в качестве комиссии за управление.

Посетите Betterment

3.

Начните инвестировать в фондовый рынок с небольшими деньгамиКогда дело доходит до инвестирования в фондовый рынок, стоимость часто является барьером для входа. Чтобы зарабатывать деньги, нужны деньги, верно?

Больше нет. Интернет облегчил потребителям начало работы с очень небольшими первоначальными деньгами.Это означает, что вы можете вложить несколько долларов, чтобы ознакомиться с инвестициями, прежде чем брать на себя более крупные обязательства. Это отличный способ научиться инвестировать, рискуя при этом очень небольшими деньгами.

Сегодня появляется все больше вариантов, которые распахнули двери для нового поколения инвесторов, позволяя начать работу всего с 1 долларом и без комиссии за торговлю.

Раньше биржевые маклеры взимали комиссию в несколько долларов за каждую покупку или продажу акций.Из-за этого было непомерно дорого инвестировать даже в одну акцию стоимостью менее сотен или тысяч долларов. Фактически, комиссионные в размере 0 долларов по всей компании оказались настолько успешными, что подорвали всю инвестиционную отрасль и вынудили всех крупных брокеров — от ETrade до Fidelity — последовать их примеру и отказаться от торговых комиссий.

Плюс возможность инвестировать в компании с дробными / частичными акциями полностью меняет правила игры с инвестированием. С дробными акциями это означает, что вы можете еще больше диверсифицировать свой портфель, сэкономив при этом деньги.Вместо того, чтобы инвестировать в полную долю, вы можете купить ее часть. Если вы хотите инвестировать в дорогостоящие акции, такие как, например, Apple, вы можете сделать это за несколько долларов вместо того, чтобы выкладывать цену за одну полную акцию, которая, как я это пишу, составляет около 370 долларов.

Общественный

Public , приложение для инвестирования, предлагающее тысячи акций и ETF без комиссионных сборов по сделкам и минимума счета. С Public вы можете покупать большинство акций через то, что Public называет «фрагментами» — так что вам не нужно тратить тысячи долларов, чтобы стать акционером огромных компаний, в которые вы хотите инвестировать, но не можете себе этого позволить.

Public делает инвестирование простым и удобным для пользователя: вы просто выбираете свои акции и ETF, вводите сумму денег, которую хотите инвестировать, а Public «отрезает» часть акций, чтобы соответствовать выбранной вами сумме.

Public также предлагает опыт социального инвестирования, что делает его отличным вариантом для начинающих инвесторов. Вы становитесь более финансово грамотными, наблюдая за тем, что другие делают со своими инвестициями. Это все равно, что заглядывать в чей-то инвестиционный счет в поисках идей — но это то, что делают все, и это совершенно законно.

Скачать общедоступное приложение

Robinhood

Robinhood также предназначен для молодых трейдеров, плохо знакомых с инвестициями, и Robinhood в настоящее время внедряет дробное инвестирование, чтобы упростить начало инвестирования с небольшими деньгами.

И что самое приятное? Robinhood дает вам одну бесплатную акцию только для присоединения. Это дает вашему портфолио небольшой старт, не требующий дополнительных затрат.

Важно отметить, что Robinhood продвигает равенство доступа при минимальном счете 0 долларов и отсутствии комиссии за транзакцию.Robinhood также предлагает бесплатную торговлю опционами. Пользователи, которые выбирают премиум-аккаунт Robinhood Gold, платят 5 долларов в месяц за доступ к дополнительным льготам, таким как торговля в нерабочее время.

В отличие от робо-советников, Robinhood поддерживает и поощряет активную торговлю акциями. На мой взгляд, торговля акциями — это не то же самое, что вложение денег в долгосрочной перспективе. Но торговля — это развлечение и отличный способ узнать, как работает рынок и как оцениваются компании. И если вы можете попробовать свои силы в торговле с небольшими суммами денег, это даже лучше.Платформа Robinhood упрощает торговлю.

Скачать приложение Robinhood

Раскрытие информации рекламодателя — Эта реклама содержит информацию и материалы, предоставленные Robinhood Financial LLC и ее аффилированными лицами («Robinhood») и MoneyUnder30, третьей стороной, не связанной с Robinhood. Все инвестиции связаны с риском, и прошлые показатели ценной бумаги или финансового продукта не гарантируют будущих результатов или прибыли. Ценные бумаги, предлагаемые через Robinhood Financial LLC и Robinhood Securities LLC, которые являются членами FINRA и SIPC.MoneyUnder30 не является членом FINRA или SIPC ».4. Окунитесь в рынок недвижимости

Вы не поверите, но вам больше не нужны большие деньги (или даже хороший кредит), чтобы инвестировать в недвижимость. Новая категория инвестиций, известная как «краудфандинг в сфере недвижимости», позволяет владеть долями крупных коммерческих объектов без головной боли арендодателя.

Краудфандинговые инвестиции в недвижимость требуют больших минимальных вложений, чем робо-консультанты (например, 5000 долларов вместо 500 долларов).Это также более рискованные инвестиции, потому что вы вложите все эти 5000 долларов в одну собственность, а не в диверсифицированный портфель из сотен отдельных инвестиций.

Положительным моментом является владение частью реального физического актива, который не обязательно коррелирует с фондовым рынком.

Как и в случае с роботами-консультантами, инвестирование в недвижимость через краудфандинговую платформу сопряжено с расходами, которые вы бы не заплатили, если бы купили здание самостоятельно. Но здесь преимущества очевидны: вы разделяете расходы и риски с другими инвесторами, и вы не несете ответственности за содержание собственности (или даже за оформление документов для ее покупки!)

Я думаю, краудфандинг в сфере недвижимости может быть интересным способом узнать об инвестировании в коммерческую недвижимость, а также диверсифицировать свои активы.Я бы не стал вкладывать все свои деньги в эти платформы, но они действительно представляют собой интересное альтернативное вложение, особенно в эти времена беспрецедентной волатильности рынка и жалкой доходности по облигациям.

С действительно простой в использовании онлайн-платформой Fundrise вам просто потребуются начальные минимальные вложения в размере 500 долларов США. Так что, если вы неаккредитованный инвестор, вы можете покупать недвижимость, не уплачивая те очень большие сборы, которые в конечном итоге могут помешать сделке, если вы захотите начать заниматься недвижимостью.Управляя своим собственным портфелем, комиссия составляет всего 1%, и Fundrise всегда предлагает 90-дневную гарантию удовлетворения.

Посетите Fundrise