Термины используемые в лизинге | Major Лизинг

«Авансовый платеж» — Первоначальный платеж по Договору лизинга уплачиваемый Лизингополучателем Лизингодателю после подписания договора лизинга.

«Выкупная цена Предмета лизинга» — денежная сумма, являющаяся отдельной платой Лизингодателю за передачу права собственности на Предмет лизинга Лизингополучателю. Размер Выкупной цены Предмета лизинга определяется в Договоре лизинга.

«График лизинговых платежей» — перечень Лизинговых платежей, определенный в Договоре лизинга с указанием размера каждого Лизингового платежа и даты оплаты платежа.

«Общая сумма договора лизинга» – сумма всех платежей Лизингополучателя за весь срок действия договора лизинга. Общая сумма договора лизинга состоит из:

- затрат Лизингодателя, связанных с приобретением и передачей предмета лизинга Лизингополучателю;

- затрат, связанных с оказанием других предусмотренных договором лизинга услуг;

- доход лизингодателя;

«Дата платежа» — календарная дата, которая указывается в Графике лизинговых платежей для каждого платежа как срок, не позднее которого платеж поступить на счёт Лизингодателя.

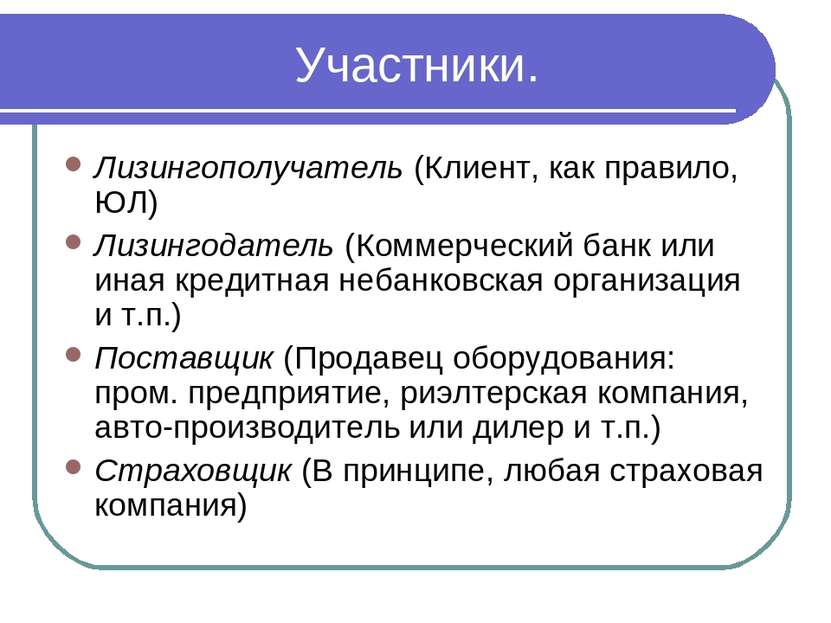

«Страховщик» — это страховая компания, которая осуществляет страхование имущественных, транспортных и прочих видов рисков, связанных с предметом лизинга и/или сделкой лизинга.

«Договор страхования» — договор страхования (либо полис страхования) имущества, в соответствии с которым застрахован Предмет лизинга, включающий в себя все документы, на которые такой договор (полис) ссылается, включая правила страхования, утвержденные Страховщиком.

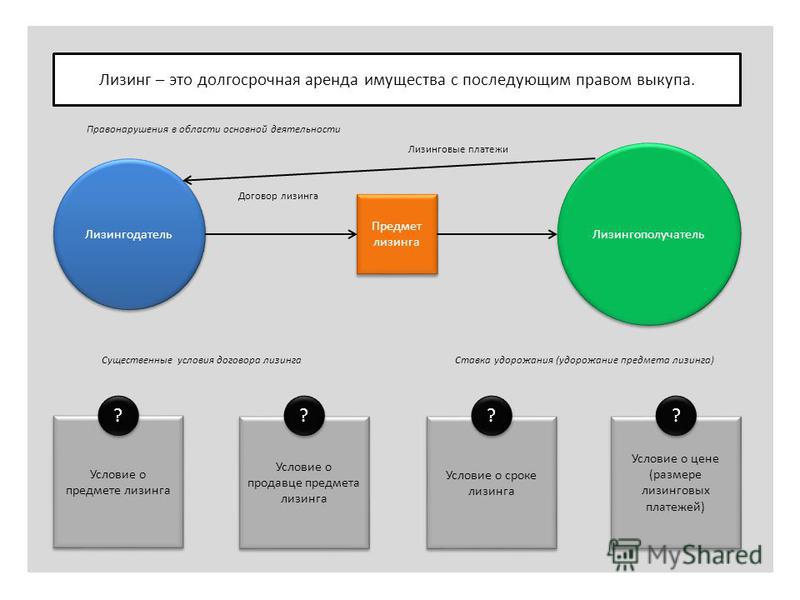

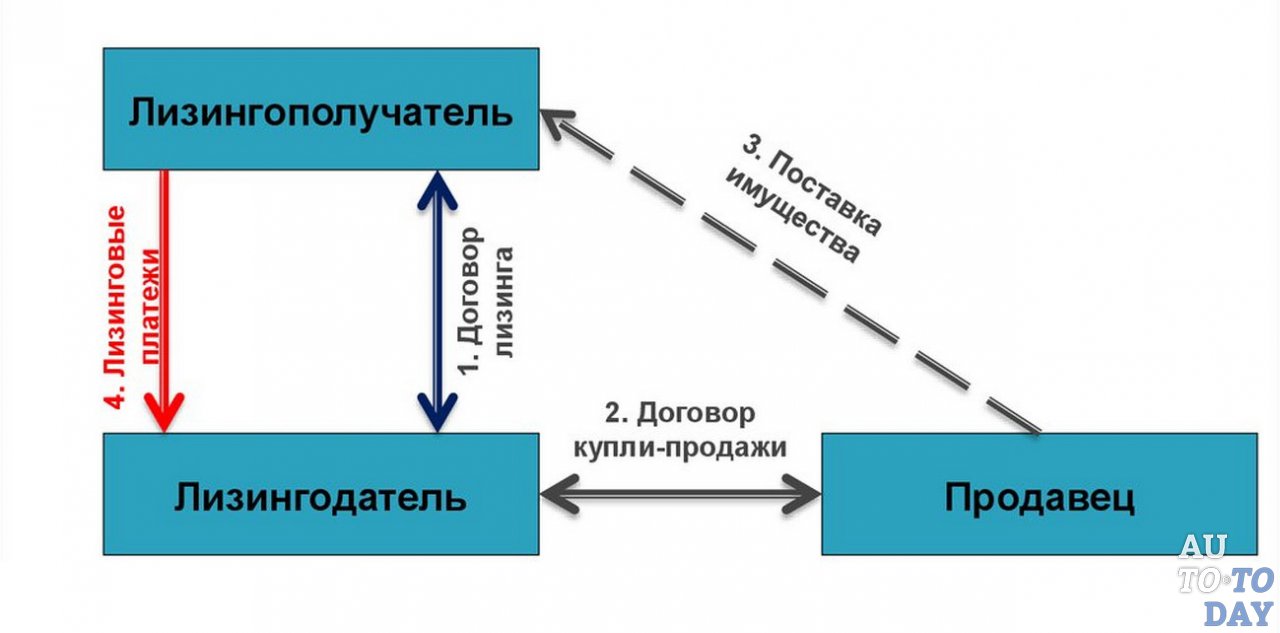

«Договор лизинга» — договор, в соответствии с которым Лизингодатель обязуется приобрести в собственность указанное Лизингополучателем имущество у определенного им продавца и предоставить Лизингополучателю это имущество за плату во временное владение и пользование.

«Предмет лизинга» (лизинговое имущество) — имущество, передаваемое в лизинг. Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Мэйджор Лизинг специализируется на лизинге автомобильного транспорта и самоходных машин.

Предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество. Мэйджор Лизинг специализируется на лизинге автомобильного транспорта и самоходных машин.

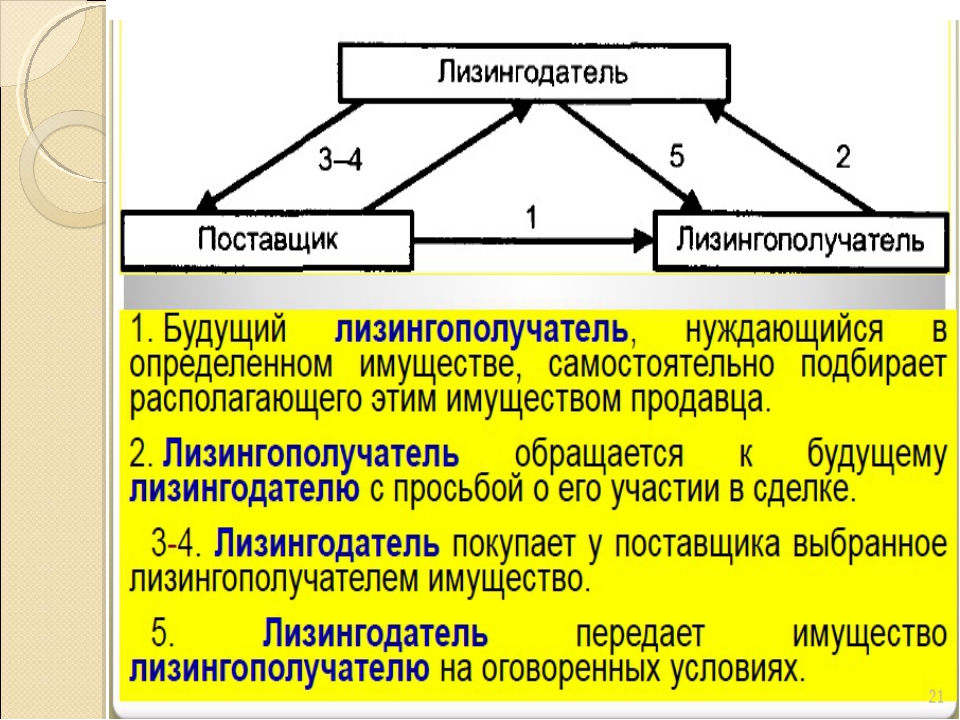

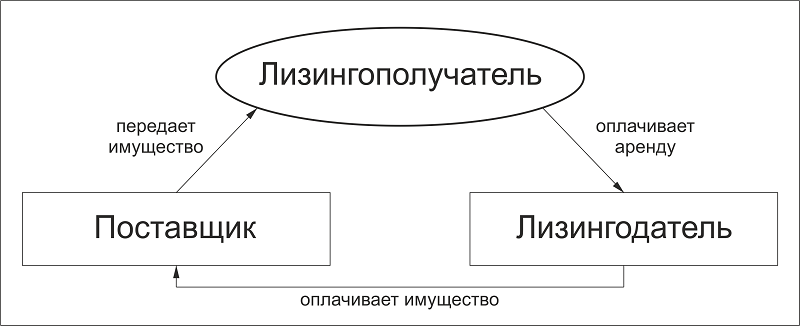

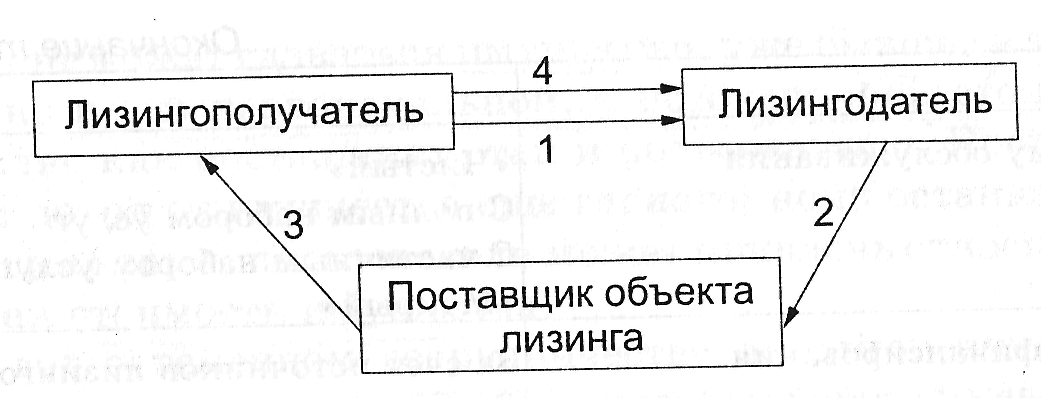

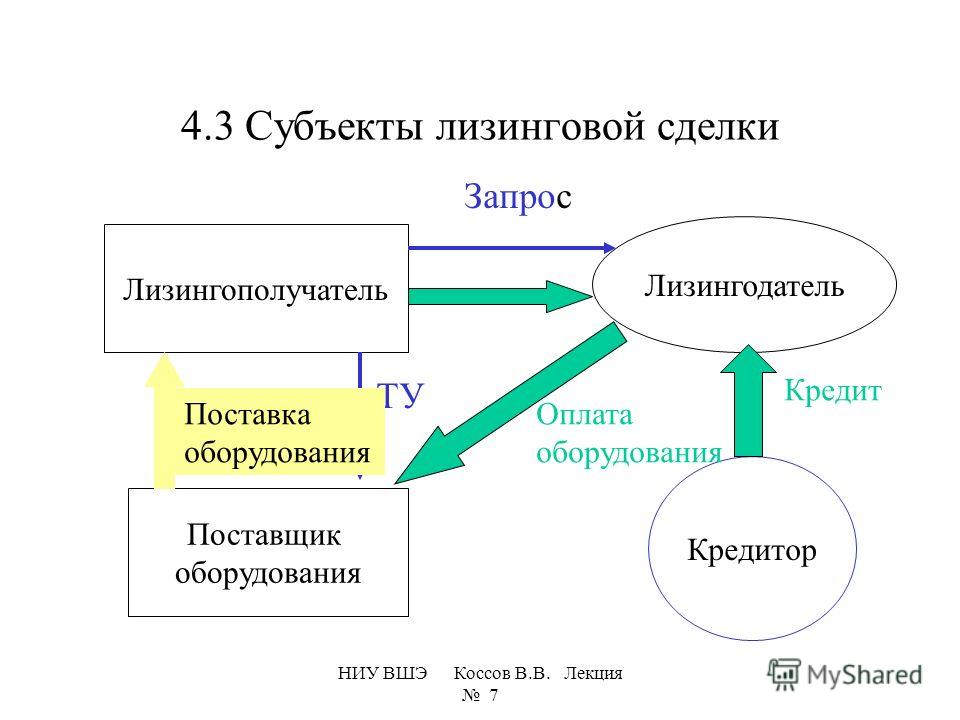

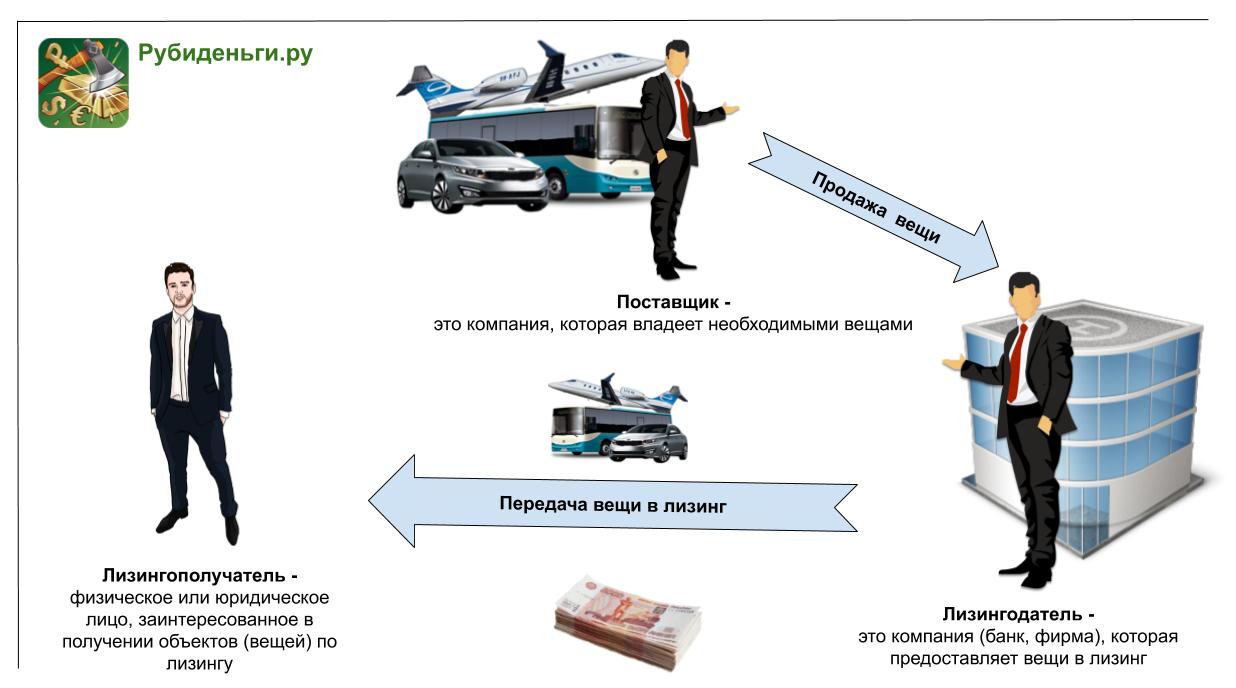

Субъекты лизинга:

«Продавец» — лицо, которое в соответствии с Договором купли-продажи, заключенным с Лизингодателем, передает Лизингодателю имущество в собственность, которое является Предметом лизинга для последующей передачи во владение и пользование Лизингополучателю.

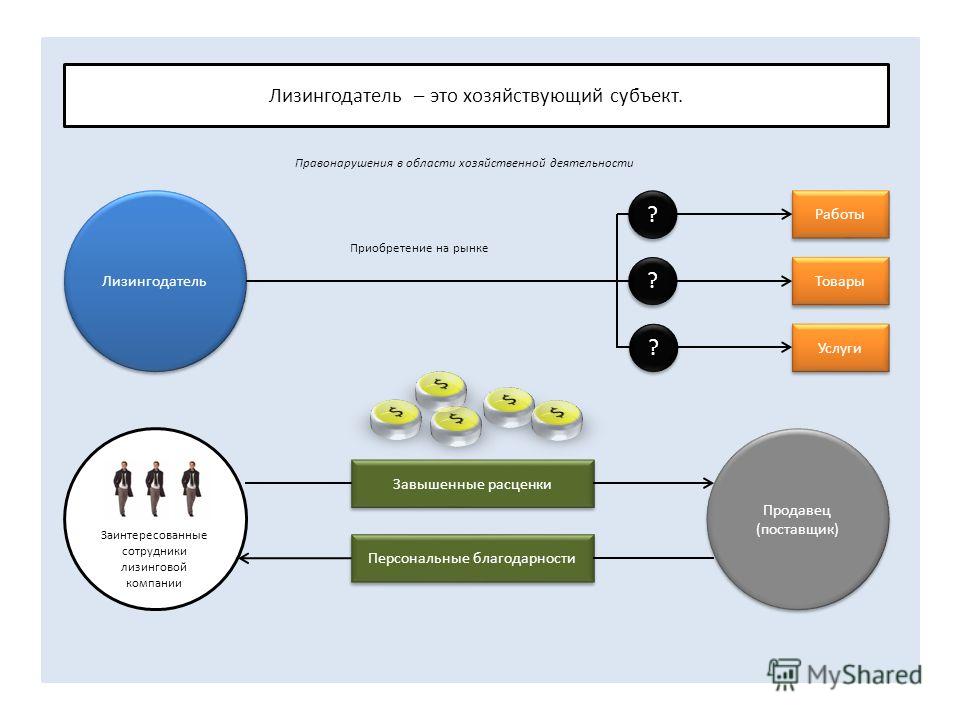

«Лизингодатель» — юридическое лицо, приобретающее у продавца имущество за счёт собственных средств и предоставляющее его в качестве предмета лизинга Лизингополучателю.

«Лизингополучатель (Покупатель)» — лицо, осуществляющее выбор предмета лизинга и принимающее его во временное использование на условиях, определённых в договоре лизинга.

«Срок лизинга» — это указанный в Договоре лизинга период времени в месяцах, на который Предмет лизинга передается Лизингополучателю во владение и пользование.

Понятие и характеристика финансовой аренды (лизинга)

Понятие финансовой аренды

В соответствии с гл. 34 ГК РФ, финансовая аренда (лизинг) является одной из разновидностей арендных правоотношений. Гражданский кодекс Российской Федерации (Статья 665, ГК РФ) определяет финансовую аренду следующим образом:

По договору финансовой аренды (договору лизинга) лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Лизингодатель в этом случае не несет ответственности за выбор предмета лизинга и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Правда, следует признать, что любое определение финансовой аренды является ограниченным

и не может учесть всех форм и проявлений этого кредитного-инвестиционного инструмента.

Основополагающими нормативными актами, регулирующими лизинговые правоотношения на территории Российской Федерации, в настоящее время являются Гражданский кодекс Российской Федерации и Федеральный закон «О финансовой аренде (лизинге)» от 29 октября 1998 г. №164-ФЗ с изменениями и дополнениями от 29 января 2002 года.

Лизингодатель остается собственником оборудования, в то время как лизингополучатель

приобретает право пользования оборудованием, уплачивая лизинговые платежи. По истечении

определенного срока лизингополучатель может приобрести право собственности по договоренности

с лизингодателем.

Согласно международной практике, лизинг представляет собой подвид арендных отношений, который характеризуется тем, что: а) лизингополучатель не приобретает права собственности на объект лизинга; б) риски и выгоды от пользования объектом лизинга лежат на лизингополучателе; в) оплата производится в рассрочку и (обычно) покрывает полную стоимость объекта лизинга и требуемую норму доходности лизингодателя1.

|

1В целом, участники сделки имеют значительную свободу в определении договорных условий, которые регулируют их взаимоотношения. Сделка регулируется Гражданским кодексом и некоторыми другими правовыми актами и может быть реализована либо с помощью заключения дополнительных соглашений, либо непосредственно при составлении договора лизинга. |

Чаще всего при финансовой аренде лизингодатель приобретает для передачи в лизинг выбранный

лизингополучателем объект лизинга у выбранного лизингополучателем продавца. Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета

лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой

сделки страховой компании

Как правило, в течение действия договора лизинга, риски утраты или повреждения предмета

лизинга застрахованы за счет лизингополучателя в согласованной сторонами лизинговой

сделки страховой компании

|

2При лизинге автомобилей может дополнительно страховаться гражданская ответственность лизингополучателя при эксплуатации Предмета лизинга. |

Основные черты финансовой аренды

Финансовая аренда (лизинг) — характеризующаяся длительным сроком контракта и амортизацией всей или большей части стоимости арендуемого имущества. Фактически финансовая аренда представляет собой форму долгосрочного кредитования инвестиционного проекта. По истечении срока действия договора лизинга лизингополучатель может вернуть предмет лизинга, продлить соглашение или заключить новое, а также купить предмет лизинга.

Как и любая другая финансовая сделка, лизинг сопряжен с определенной степенью риска для каждой из сторон лизинговых отношений. Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

Тем не менее, в России лизинг позволяет продавцам увеличить объем своих продаж, предоставляет лизингополучателям механизм приобретения крайне необходимых для них активов и через капиталовложения стимулирует экономику.

Преимущества лизинга

Причиной широкого распространения лизинга в развитых странах является ряд его преимуществ перед обычной ссудой или покупкой за счет собственных средств:

|

Международная практика |

Российская специфика |

|

Относительно более дешевый вид финансирования капитальных затрат | |

|

За счет эффекта масштаба и/или положения на рынке лизинговая компания может получить финансирование по более низким ставкам либо предложить более выгодные финансовые условия. |

Часто российские лизинговые компании создаются ФПГ, либо банками для целей модернизации компаний группы или оптимизации налогообложения. |

|

Экономический эффект от использования налоговых льгот. |

Снижение базы по налогу на прибыль и налога на имущество. |

|

Относительная гибкость как инструмента средне- и долгосрочного финансирования: | |

|

Лизинг предполагает 100%-е финансирование инвестиционного проекта и не требует немедленного начала платежей. Арендные платежи обычно начинаются после поставки имущества арендатору. |

Многие лизинговые компании требуют от своих клиентов одну или несколько из следующих форм обеспечения: аванс (обычно 15%-30% от закупочной стоимости лизингового имущества), депозит или другое доп. обеспечение. |

|

Не требуется дополнительного залога или прочих ограничений на деятельность лизингополучателя (ограничение на дальнейшие заимствования). |

Многие лизинговые компании требуют гарантии (поручительства) третьих лиц, залог активов или дополнительное страхование. |

|

Возможность снижения валютных рисков за счет фиксации ставок по лизингу. |

|

|

Риск устаревания оборудования целиком ложится на арендодателя. Арендатор имеет возможность постоянного обновления своего парка оборудования. |

|

Недостатки лизинга

|

Международная практика |

Российская специфика |

|

Относительная негибкость условий лизинга | |

|

Обычно фиксированные ставки лизинга (проявляется при снижении рыночных ставок). |

В практике иногда используются плавающие ставки и гибкие графики лизинговых платежей — в соответствии с особенностями денежного потока лизингополучателя. |

|

Ограничения, которые лизингодатель может наложить на использование имущества. |

Иногда лизингодатель накладывает дополнительные ограничивающие условия (срок лизинга, нормы использования). |

|

При устаревании объекта лизинга до окончания действия лизингового договора, лизингополучатель продолжает платить арендные платежи до конца контракта. |

|

|

Налоговые последствия | |

|

Налоговые льготы при лизинге могут быть меньше, чем аналогичные льготы при осуществлении капитальных затрат за счет собственных средств. |

Возможная задержка с возвратом НДС лизингодателем. |

|

Уплата лизингодателем налога на пользователей автодорог по ставке 1% (отменяется с 1 января 2003г.). |

|

Классификация договоров аренды

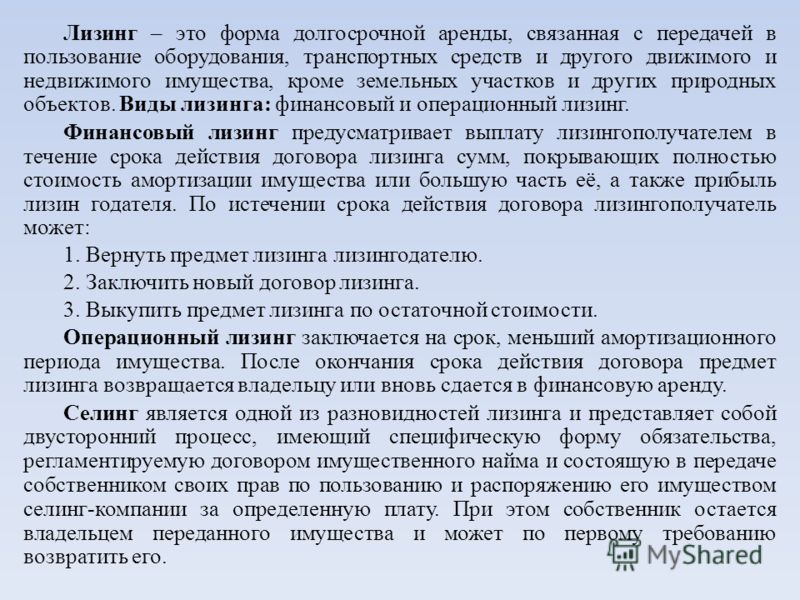

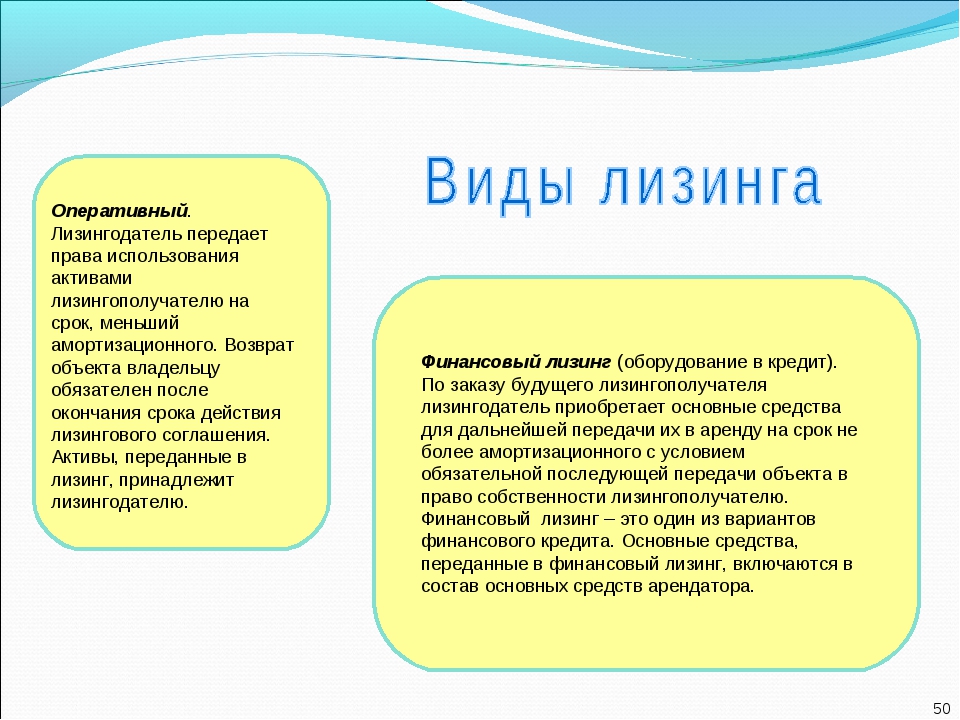

В мировой практике существует два основных вида аренды: оперативная и финансовая3 -

«operating lease» и «financial lease». Терминологически в англо-саксонском праве финансовая

аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость

оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда,

как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования.

Напротив, «operating lease» или аренда, как правило, используется для приобретения

права пользования средством в течение определенного периода времени без приобретения

самого средства; следовательно, при аренде арендатор избегает большей части рисков,

связанных с оборудованием.

Терминологически в англо-саксонском праве финансовая

аренда, в широком смысле, трактуется как лизинговая сделка, при которой полная стоимость

оборудования выплачивается в течение срока аренды. Таким образом, финансовая аренда,

как правило, означает приобретение оборудования, т.е. является альтернативной формой финансирования.

Напротив, «operating lease» или аренда, как правило, используется для приобретения

права пользования средством в течение определенного периода времени без приобретения

самого средства; следовательно, при аренде арендатор избегает большей части рисков,

связанных с оборудованием.

|

3 При этом, международное понятие «оперативная аренда» идентично российскому термину «аренда», а международному понятию «финансовая аренда» соответствуют российские термины: «финансовая аренда» и «лизинг». |

Виды лизинговых соглашений можно дифференцировать следующим образом:

|

Классификационные признаки |

Формы лизинга |

|

Объект |

1) Движимое имущество |

|

2) Недвижимое имущество | |

|

Срок |

1) Долгосрочные |

|

2) Среднесрочные | |

|

3) Краткосрочные | |

|

Условия начисления амортизации |

1) С полной (ускоренной) амортизацией |

|

2) С неполной амортизацией | |

|

Сфера рынка |

1) Внутренний |

|

2) Международный | |

|

3) Транзитный | |

|

Организация |

1) Прямой |

|

2) Косвенный | |

|

3) Возвратный | |

|

4) Левередж | |

|

Объем обслуживания |

1) Чистый |

|

2) Полный | |

|

3) Комплексный | |

|

4) Генеральный | |

|

Тип лизинговых платежей |

1) Денежный |

|

2) Компенсационный | |

|

3) Смешанный |

По объектам сделок лизинг подразделяется на лизинг движимого и недвижимого имущества. При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

При лизинге недвижимости лизингодатель строит или покупает недвижимость по поручению

арендатора и предоставляет ему право использования в коммерческих и производственных

целях. Так же, как и в сделках с движимым имуществом, контракт заключается обычно на

срок меньший или равный амортизационному периоду объекта; арендатор несет все риски,

расходы и налоги во время действия контракта.

По сфере рынка выделяют три типа лизинга: внутренний, международный и транзитный4. К сделкам международного лизинга относятся договоры, лизингодатель и лизингополучатель которых находятся в разных государствах. В данном случае не имеет значения местонахождение продавца имущества. Под местонахождением имеется в виду местонахождение юридического лица, но не его филиала или представительства, даже если оно зарегистрировано либо аккредитовано на территории другого государства.

|

4 В российском законодательстве (в статье 7 Закона «О финансовой аренде (лизинге)» № 164-ФЗ от 29. |

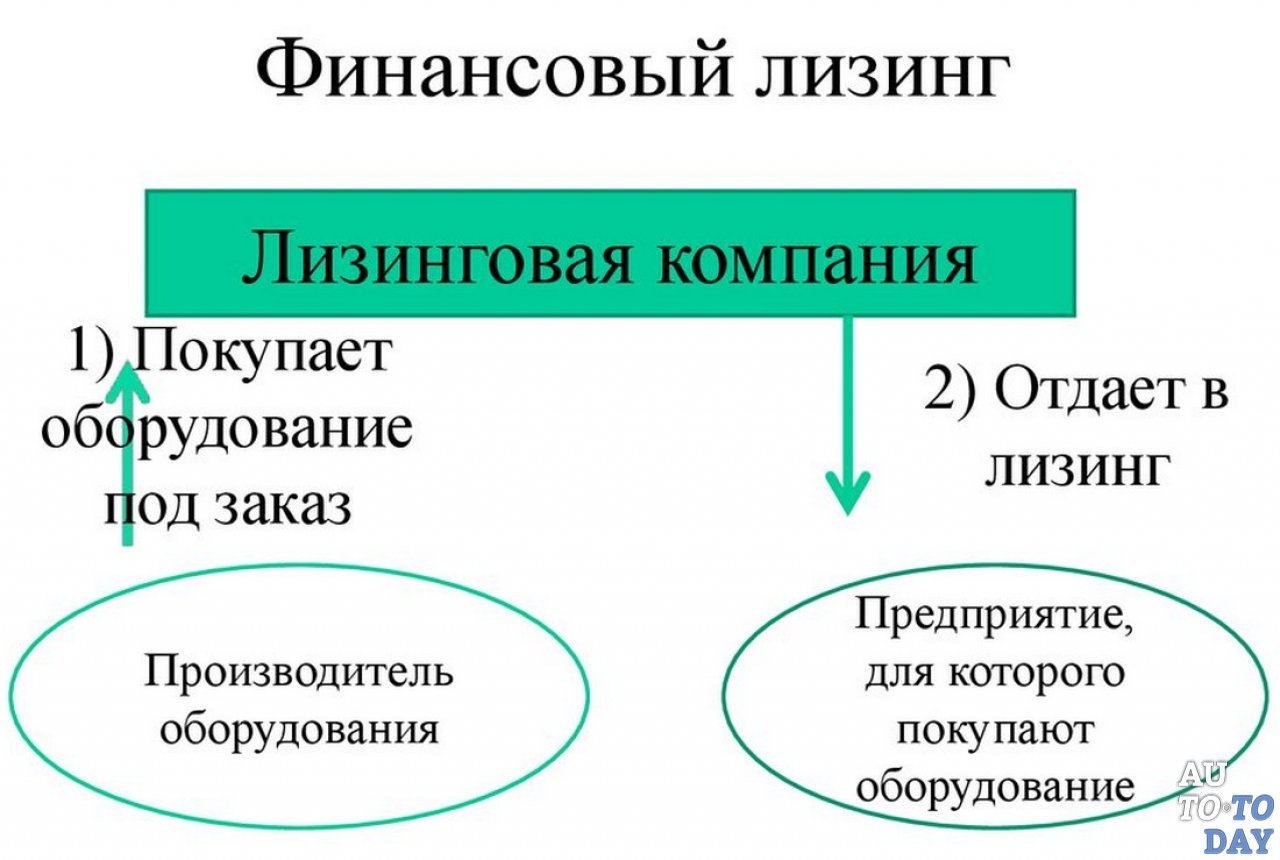

По организации выделяется прямой лизинг, когда изготовитель или владелец имущества выступает в качестве лица, сдающего его в аренду, и косвенный, при котором сдача в аренду ведется через третье лицо.

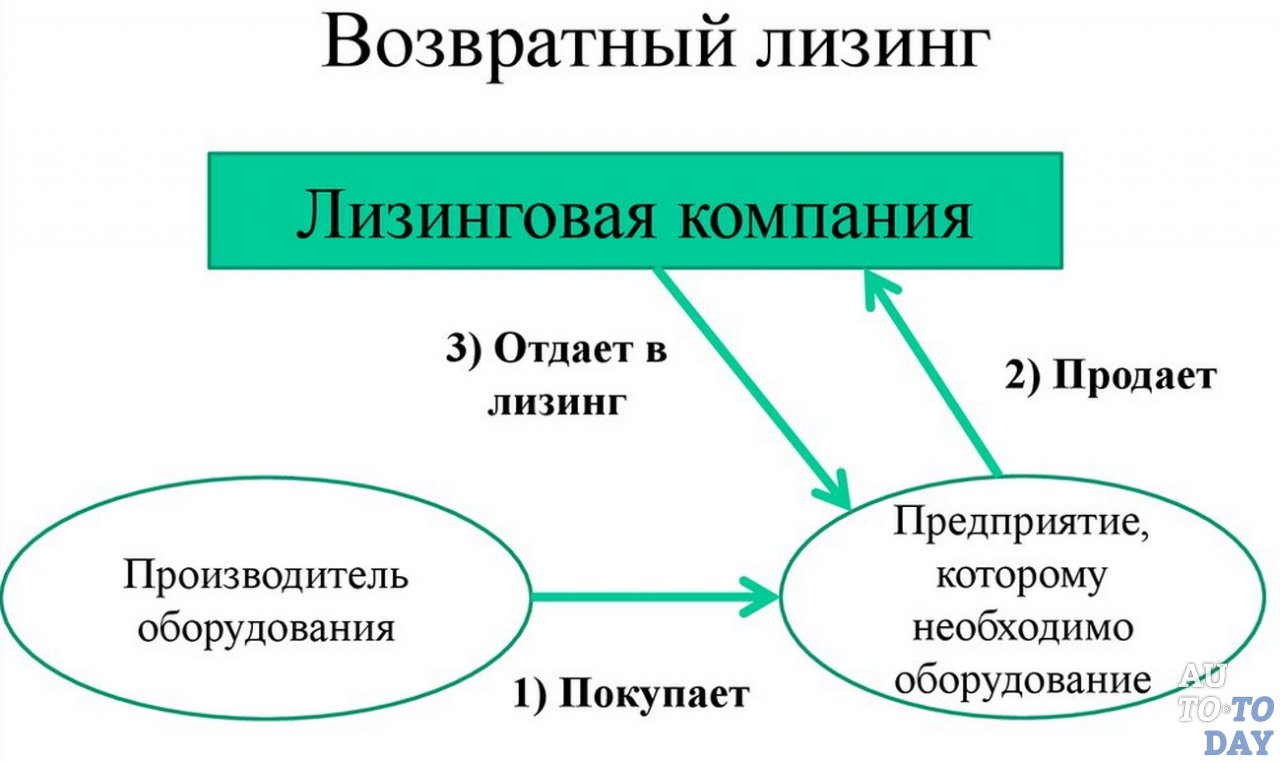

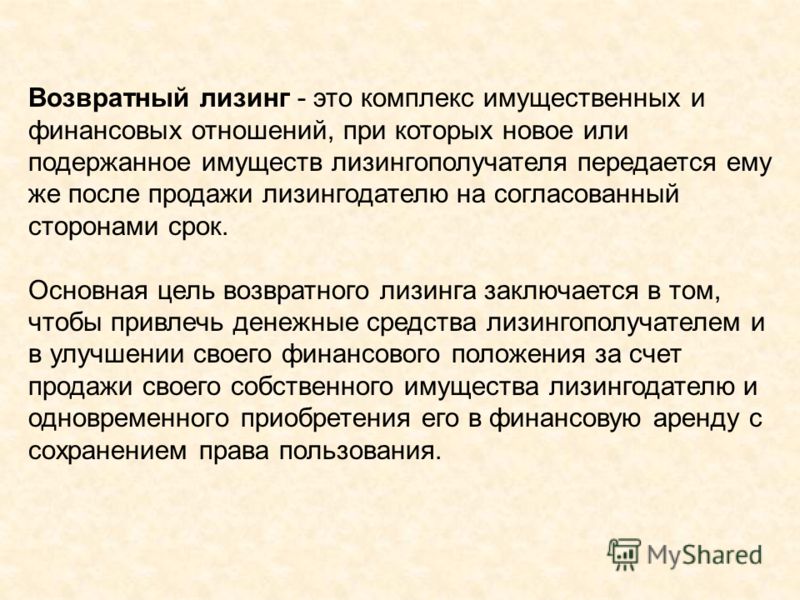

Возвратный лизинг (lease-back) заключается в продаже промышленным предприятием части

его собственного имущества лизинговой компании с одновременным подписанием договора

об его аренде. В такой операции только два участника: арендатор имущества (бывший владелец)

и лизинговая компания (новый владелец). Такая сделка дает возможность предприятию

получить денежные средства за счет продажи средств производства, не прекращая их эксплуатацию,

и использовать их для новых капитальных вложений. Рентабельность данной операции

будет тем выше, чем доходы от новых инвестиций больше суммы арендных платежей.

Так как часто лизинговой компании не хватает собственных средств для осуществления лизинговых операций, она может привлекать другие лизинговые компании для участия в проекте. В этом случае основной лизингодатель оплачивает лишь часть стоимости имущества, а на остальную сумму привлекает другие компании. При этом собственником имущества становится основной лизингодатель.

По объему обслуживания можно выделить договор чистого лизинга, полного комплексного

и генерального. При чистом лизинге дополнительные расходы по обслуживанию арендуемого

имущества берет на себя лизингополучатель, а при полном лизинге лизингодатель может

брать на себя техническое обслуживание, ремонт, страхование, подготовку персонала и другие

расходы, связанные с использованием объекта сделки. Основное преимущество полного лизинга

состоит в предоставлении широкого спектра услуг, оказываемых лизингодателем (возможно

даже с привлечением производителя).

Комплексный лизинг предполагает, что кроме оплаты передаваемого имущества лизингодатель осуществляет дополнительные инвестиции, связанные с объектом лизинга и необходимые для организации процесса производства (закупка сырья, комплектующих, расходных материалов). В зарубежной практике применяется генеральный лизинг, в договоре которого предусматривается право дополнять заявку на имущество для передачи в лизинг без заключения новых договоров.

По методу финансирования различается срочный лизинг, при котором осуществляется одноразовая аренда, и возобновляемый (револьверный), при котором договор лизинга продолжается по истечении первого срока контракта.

Интересы сторон лизинговой сделки

Лизинг является важным источником средне- и долгосрочного финансирования предприятий

во многих странах, независимо от их размеров или уровня развития. В странах с развитой

экономикой лизинг является решением проблемы приобретения основных средств, которое

экономически эффективно для всех участников лизинговой сделки. Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Это имеет особое значение

для обеспечения финансирования малых и средних, а также открывающихся предприятий,

которым принадлежит ключевая роль в обеспечении внедрения новых технологий и конкуренции

в экономике наряду с созданием новых рабочих мест.

Согласно исследованию Международной финансовой корпорации, можно выделить несколько основных причин обращения к услугам лизинговых компаний в Российской Федерации. К ним относятся:

- большая гибкость лизинга

- менее жесткие требования по дополнительному обеспечению и гарантиям

- более продолжительные сроки финансирования

- меньшее количество бюрократических барьеров

- налоговые преимущества

- большая поддержка со стороны поставщиков

Наиболее значимой причиной, однако, является недоступность банковских кредитов для

многих лизингополучателей. Это подчеркивает одно важное качество лизинга: во многих случаях

лизинг является альтернативным источником финансирования, не конкурируя напрямую

с банковским кредитованием.

Экономические выгоды лизинга как схемы осуществления реальных инвестиций

На определенном этапе развития рыночных отношений взаимоотношения кредитора и заемщика закономерно вступают в определенное противоречие, которое выражается в высокой рисковости долгосрочного кредитования для кредитора и чрезмерной стоимости заемного капитала для заемщика, что фактически приводит к сужению рынка долгосрочного кредитования. Возникновение лизинговых схем, представляющих собой во многих случаях некоторый вариант защиты кредитной сделки, является закономерным этапом развития форм заимствования долгосрочных инвестиционных ресурсов производственно-хозяйственными субъектами.

Целесообразность лизинговой сделки для ее участников можно рассматривать в двух направлениях:

с точки зрения организационно-правовых интересов или экономических интересов.

При этом экономические интересы участников лизинга могут рассматриваться как текущие

(статические) (например, в разрезе одного лизингового платежа), так и в динамическом аспекте,

т. е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

е. на протяжении всего периода использования имущества с учетом фактора стоимости

денег во времени.

С организационной точки зрения формирование лизинговых отношений означает возникновение

промежуточного звена между кредитором и потребителем инвестиций. Поэтому преимущества

и недостатки включения лизинговой сделки в цепочку «кредит — лизинг — приобретение

основных фондов» должны и могут рассматриваться:

а) с точки зрения интересов кредитора;

б) с точки зрения интересов получателя основных фондов — предмета лизинговой сделки.

Условно назовем агентов экономических интересов в случае организации инвестиционных вложений посредством лизинговой сделки следующим образом: «производитель», «лизинговая компания» и «лизингополучатель».

Производитель

Промышленные предприятия не всегда могут сразу оплачивать приобретение дорогостоящей

техники, а производители не в состоянии осуществлять поставки в кредит, поскольку сами

нуждаются в дополнительных оборотных средствах для организации производства.

Поставщикам оборудования (как российским, так и зарубежным) использование механизма лизинга помогает в реализации их продукции российским предприятиям, которые, как и прежде, работают в условиях нехватки капитала для покупки средств производства. Поставщики оборудования в некоторых случаях могут брать на себя часть риска, связанного с лизинговой сделкой, предоставляя лизинговой компании, например, гарантии обратного выкупа.

Для поставщиков оборудования лизинг является средством продажи оборудования. Поскольку многие предприятия испытывают нехватку денежных средств и не имеют доступа к банковским кредитам, лизинг остается единственным способом получения оборудования конечным пользователем.

В силу своих особенностей, лизинг становится альтернативой традиционным банковским

кредитам, и при определенных обстоятельствах обладает привлекательностью для некоторых

категорий клиентов. В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

В этом плане лизинг не конкурирует с банковским финансированием, а

скорее дополняет его.

Лизинговая компания

Экономический интерес лизинговой компании состоит в получении дохода, превышающего средний уровень дохода от инвестиционной деятельности (за счет комиссии, премии за риск). При этом риск самой компании снижается за счет:

В западной практике дополнительным плюсом для лизинговой компании может быть возможность приобретения продукции или ценных бумаг лизингополучателя. Кроме этого, существуют положительные налоговые последствия лизинговой формы финансирования инвестиций.

Лизингополучатель

Финансовыми источниками осуществления инвестиционных вложений для производственного

предприятия являются собственные средства (нераспределенная прибыль и акционерный

капитал) или заемные средства (преимущественно в виде кредитных средств). При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

При ограниченных

финансовых возможностях лизингополучатель может приобрести оборудование для

увеличения производственных мощностей и повышения способности генерировать доходы.

Согласно западной практике, для лизингополучателей лизинг может быть предпочтительнее банковского кредита, поскольку от них требуется продемонстрировать не длительную кредитную историю, а способность генерировать соответствующие денежные средства, достаточные для покрытия лизинговых платежей.

Для лизингополучателя финансовая аренда (лизинг) позволяет обновлять основные фонды,

формировать техническую базу производства для новых видов продукции, расплачиваясь за

арендованное имущество по мере получения дохода от производимой с помощью этого имущества

продукции. В развитых странах лизинг по сравнению с кредитом является более доступной

формой привлечения инвестиций, поскольку не требует сложного пакета гарантий по

кредитной сделке, т. к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

к. предприятие получает фонды в полную собственность лишь при условии

полного выкупа (тяжесть бремени по гарантированию кредитной сделки в этом случае может

быть переложена на лизинговую компанию).

С точки зрения лизингополучателя появление в кредитной цепочке промежуточного агента в лице лизинговой компании (которая является собственником предмета лизинга), означает появление дополнительного гаранта эффективного использования кредита, а также звена, контролирующего условия использования предмета лизинга на протяжении всего периода возврата кредитных средств. В том числе одним из условий гарантирования целевого использования кредита является то, что предприятию предоставляются не денежные средства, а непосредственно средства производства, имеющие технико-экономические характеристики, определенные этим предприятием.

Привлекательность лизинга для лизингополучателя основывается также на возможности

применять ускоренную амортизации имущества. Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Для компании ускоренная амортизация

имущества не только позволяет получить экономию на налоге на прибыль в текущем плане, но

и, активизируя процесс возврата собственных инвестиций через механизм амортизации, приближает

момент его реинвестирования, что обеспечивает дополнительную прибыль, а, следовательно,

повышает рентабельность собственного капитала.

Значение лизинга для экономического развития

Финансовая аренда (лизинг) является важным источником долгосрочного и среднесрочного финансирования для предприятий во многих странах, независимо от их величины или уровня развития. Механизм лизинга обеспечивает дополнительный приток финансирования в производственный сектор, способствуя увеличению внутреннего производства, росту продаж внеоборотных активов и развитию финансовых механизмов, доступных предприятиям.

Одним из возможных источников ускорения экономического роста называют сектор малого

бизнеса. Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Лизинг является эффективным механизмом финансирования этого сектора, который

банковская сфера традиционно обходила стороной. Сейчас все большее количество лизингодателей

в своей деятельности ориентируется на малые и средние предприятия. С малым бизнесом

работают не только лизинговые компании, связанные с администрацией регионов, муниципальными

банками, федеральными и местными агентствами содействия развитию малого и

среднего бизнеса, как это было в 1997-1999 гг. Результаты опроса, проведенного МФК, показывают,

что малые и средние предприятия являются клиентами 78% лизинговых компаний.

Развитая лизинговая отрасль расширит возможности финансирования реального сектора экономики, будет способствовать росту внутреннего производства, реализации основных средств, а также расширит выбор механизмов финансирования, доступных российским предприятиям.

Процесс обновления основных фондов финансируется в основном за счет нераспределенной

прибыли предприятий и сдерживается отсутствием доступного заемного капитала. Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Хотя за последние

полтора года произошло увеличение объемов банковского кредитования реального

сектора, банки по-прежнему не выполняют своей роли финансового посредника. Лизинг, как

механизм альтернативного финансирования, может сыграть чрезвычайно важную роль в выполнении

этой стратегической задачи, стоящей перед российской экономикой, в переоснащении

основных фондов промышленных предприятий.

Что такое лизинг. О лизинге. РЕСО-Лизинг.

Лизинг или финансовая аренда —

это разновидность арендных отношений, в результате которых Лизингодатель (арендодатель) обязуется приобрести в собственность указанное Лизингополучателем имущество у определенного им продавца и предоставить Лизингополучателю это имущество за плату во временное владение и пользование для предпринимательских целей. Главная отличительная особенность лизинга — Лизингодатель не несет ответственности за выбор предмета аренды, условий его приобретения и продавца.

Лизинг — это инвестиционный инструмент, позволяющий Вам, не отвлекая единовременно большого объема собственных средств, провести модернизацию предприятия и обновление основных фондов, расширить производство, приобретая новое, современное, высокотехнологичное оборудование, автотранспорт и технику. Лизинг — это альтернатива банковским кредитам, при использовании лизинга Вы получаете долгосрочный заемный капитал, сохраняя открытыми уже имеющиеся банковские кредитные линии, и оптимизируете налогооблагаемую базу Вашего предприятия, более рационально используя прибыль.

Виды лизинга

В соответствии с Законом «О финансовой аренде (лизинге)», принятом в 1998 г., в РФ установлены следующие основные формы лизинга — внутренний лизинг и международный лизинг. Также в законе выделяется сублизинг, как вид поднайма, при котором Лизингополучатель, получивший в финансовую аренду имущество, сам становится Лизингодателем и передает его уже собственному клиенту.

По мере развития отрасли в лизинговом сообществе утвердились термины: возвратный лизинг, при котором лизингополучатель и продавец имущества — одно и то же лицо, и оперативный лизинг, при котором имущество по окончании или в процессе договора не выкупается, а возвращается лизинговой компании, то есть является фактически обычной арендой.

В связи с отменой ранее существовавшего требования об обязательном коммерческом использовании предмета лизинга имущество может предоставляться в лизинг и физическим лицам, как это широко практикуется, например, в США. Однако, в России лизинг для физических лиц не получил распространения из-за существующего налогообложения по НДС.

Субъекты лизинговой сделки

Лизингодатель — юридическое лицо, которое за счет привлеченных и (или) собственных средств по заявке Лизингополучателя приобретает у Продавца имущество в собственность (оборудование, автотранспорт, недвижимость) и предоставляет его в качестве предмета лизинга Лизингополучателю во временное владение и пользование на определенных условиях, за указанную регулярную плату и на определенный срок. Все параметры сделки указываются в договоре лизинга.

Все параметры сделки указываются в договоре лизинга.

Лизингополучатель (Клиент) — юридическое лицо, которое в соответствие с договором лизинга осуществляет выбор предмета лизинга, принимает его от Лизингодателя во временное владение и пользование на определенных договором лизинга условиях.

Продавец (Поставщик) — юридическое лицо, с которым Лизингодатель заключает договор купли-продажи и приобретает указанный Лизингополучателем предмет лизинга.

404 Not Found

Обработка персональных данных

В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О

персональных данных» я выражаю согласие на обработку АО ВТБ Лизинг (обслуживает сайт

http://vtb-leasing.ru, ИНН7709378229, ОГРН 1037700259244, местонахождение: 109147,

Москва ул. Воронцовская д. 43, стр. 1) своих персональных данных без оговорок и

ограничений, совершение с моими персональными данными действий, предусмотренных п. 3 ч.1

ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и

подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих

интересах. Согласие на обработку персональных данных дается мной в целях получения

услуг, оказываемых АО ВТБ Лизинг.

3 ч.1

ст.3 Федерального закона от 27.07.2006 г. №152-ФЗ «О персональных данных», и

подтверждаю, что, давая такое согласие, действую свободно, по своей воле и в своих

интересах. Согласие на обработку персональных данных дается мной в целях получения

услуг, оказываемых АО ВТБ Лизинг.

Перечень персональных данных, на обработку которых предоставляется согласие: фамилия, имя, отчество, место пребывания (город, область), номера телефонов, адреса электронной почты (E-mail), а также иные полученные от меня персональные данные.

Я выражаю свое согласие на осуществление со всеми указанными персональными данными

следующих действий: сбор, систематизация, накопление, хранение, уточнение (обновление

или изменение), использование, получение рассылки рекламно-информационного характера,

распространение (в том числе, передача), обезличивание, блокирование, уничтожение,

передача, в том числе трансграничная передача, а также осуществление любых иных действий

с персональными данными в соответствии с действующим законодательством. Обработка данных

может осуществляться как с использованием средств автоматизации, так и без их

использования (при неавтоматической обработке). При обработке персональных данных АО ВТБ

Лизинг не ограничено в применении способов их обработки.

Обработка данных

может осуществляться как с использованием средств автоматизации, так и без их

использования (при неавтоматической обработке). При обработке персональных данных АО ВТБ

Лизинг не ограничено в применении способов их обработки.

Настоящим я признаю и подтверждаю, что в случае необходимости АО ВТБ Лизинг вправе предоставлять мои персональные данные третьим лицам исключительно в целях оказания услуг технической поддержки, а также (в обезличенном виде) в статистических, маркетинговых и иных научных целях. Такие третьи лица имеют право на обработку персональных данных на основании настоящего согласия.

Я подтверждаю согласие на получение рекламы и любой иной информации от АО ВТБ Лизинг, в

том числе от партнеров АО ВТБ Лизинг, по любым каналам связи, в том числе посредством

использования телефонной и подвижной связи, смс–оповещения, почтового письма,

телеграммы, голосового сообщения, сообщение по электронной почте. При осуществлении

рассылки АО ВТБ Лизинг разрешается использовать любую контактную информацию, указанную в

настоящем электронном письме. Право выбора компаний, осуществляющих рассылку,

предоставляется АО ВТБ Лизинг без дополнительного согласования с получателем такой

рассылки.

При осуществлении

рассылки АО ВТБ Лизинг разрешается использовать любую контактную информацию, указанную в

настоящем электронном письме. Право выбора компаний, осуществляющих рассылку,

предоставляется АО ВТБ Лизинг без дополнительного согласования с получателем такой

рассылки.

Данное согласие действует до даты его отзыва мною путем направления в АО ВТБ Лизинг подписанного мною соответствующего письменного заявления, которое может быть направлено мной в адрес АО ВТБ Лизинг по почте заказным письмом с уведомлением о вручении, либо вручено лично под расписку надлежаще уполномоченному представителю АО ВТБ Лизинг.

В случае получения моего письменного заявления об отзыве настоящего согласия на обработку

персональных данных, АО ВТБ Лизинг обязано прекратить их обработку и исключить

персональные данные из базы данных, в том числе электронной, за исключением сведений о

фамилии, имени, отчества.

Я осознаю, что проставление отметки в поле слева от фразы «Согласен на обработку персональных данных» на сайте http://vtb-leasing.ru ниже текста настоящего Соглашения, означает мое письменное согласие с условиями, описанными в нём.

Прекращение лизинговой сделки: возможные варианты

Лизинговую сделку можно завершить по окончании срока действия лизинга или досрочно — по желанию лизинговой компании или лизингополучателя.

- Плановое завершение лизинговой сделки предусматривает возврат имущества собственнику, то есть компании-лизингодателю, или его выкуп по остаточной стоимости. Чтобы лизинговое имущество в результате стало собственностью лизингополучателя, необходимо вовремя выплачивать платежи по сделке, уплатить штрафы за просрочку, если они имеются, и заплатить выкупную цену.

- Преждевременное расторжение лизингового договора может произойти по желанию лизингополучателя при наличии соответствующих условий в договоре лизинга.

Лизингодатель также может прекратить сделку раньше оговоренного срока. Поводом могут стать нарушения платежных обязательств, использование предмета лизинга в ненадлежащих условиях и прочие основания, которые фиксируются в договоре лизинга.

Лизингодатель также может прекратить сделку раньше оговоренного срока. Поводом могут стать нарушения платежных обязательств, использование предмета лизинга в ненадлежащих условиях и прочие основания, которые фиксируются в договоре лизинга.

Все условия, при которых можно завершить лизинговый договор раньше оговоренных сроков, нужно подробно прописывать в договоре, чтобы исключить любые спорные моменты.

Когда инициатором расторжения сделки выступает лизингополучатель

В договоре долгосрочной финансовой аренды предусматривается право лизингополучателя выкупить имущество раньше оговоренного срока. При этом возможны ограничения — например, выкуп досрочно можно осуществить не раньше, чем через шесть, девять месяцев, а иногда и через один год после передачи предмета лизинга лизингополучателю. Если выкупить имущество на более раннем сроке, сделку могут признать притворной.

Есть условия, которые необходимо соблюдать при досрочном выкупе:

- Чаще всего лизингодатель требует внести все платежи по лизинговой сделке, включая все будущие платежи.

- Многие современные лизинговые компании предлагают клиентам график досрочного выкупа, где указывается денежная сумма (выкупной платеж), по которой будет осуществляться досрочный выкуп предмета лизинга для каждого конкретного отчетного периода.

- Иногда условия определения выкупной стоимости не указываются в договоре, но при этом сделка предусматривает согласование цены преждевременного выкупа. При этом выкупная сумма зависит от того, насколько платежеспособным является лизингополучатель.

- В документах можно прописать условия частичного погашения долга по лизингу и перерасчета графика лизинговых платежей. Это уменьшит регулярные суммы по сделке.

Порядок досрочного прекращения лизинговой сделки — один из ключевых моментов, на которые нужно обращать внимание при заключении договора. Особое внимание нужно уделять расчету суммы досрочного выкупа.

Когда инициатором расторжения сделки выступает лизингодатель

- Если лизингополучатель нарушает платежные обязательства (нарушает график выплат, не выполняет условия по использованию имущества), лизинговая организация имеет полное право изъять свою собственность.

- Договор должен содержать полный перечень условий, при которых возможно досрочное завершение сделки по желанию лизингодателя.

- В документах указывается, что при условии преждевременного расторжения сделки, средства от продажи имущества идут на погашение долгов лизингополучателя и покрытие расходов лизингодателя. Эти условия прописываются по причине того, что стоимость имущества на момент изъятия может быть значительно выше долга лизингополучателя по сделке.

Условия завершения договора при краже, гибели лизингового имущества

Любое имущество может быть безвозвратно утрачено, украдено или испорчено. Здания и сооружения могут быть уничтожены в результате пожара. Легковые автомобили, грузовики и фуры могут попасть в аварию, в результате которой восстановление автомобиля окажется невозможным. Оборудование могут украсть или испортить без возможности обратного восстановления работоспособности.

- Лизингополучатель полностью отвечает за сохранность лизингового имущества, поэтому оно должно быть застраховано, чтобы минимизировать финансовые риски, связанные с утратой, поломкой, хищением и прочими ситуациями.

- Если лизинговое имущество было испорчено или утратило свою пригодность и работоспособность по вине лизингополучателя, он не освобождается от финансовых обязательств по сделке. Он все также обязан вносить лизинговые платежи согласно графику или погасить задолженность перед лизингодателем раньше срока.

Страхование

Имущество, оформленное в лизинг, обязательно необходимо страховать на все время финансовой аренды. Страхователем может выступать лизинговая компания, но чаще всего им становится лизингополучатель.

Выгодоприобретатель — это компания-лизингодатель, которая является собственником лизингового имущества. Именно она получает выплату от страховой компании в случае наступления страхового случая. Данная сумма направляется на погашение долга лизингополучателя.

Возмещение при условии потери имущества может покрывать убытки на 100% или только их часть. И здесь есть 2 варианта развития событий:

- Если страховая выплата полностью покрывает долг лизингополучателя, лизинговая компания перечисляет оставшуюся страховую сумму (если таковая имеется) лизингополучателю.

- Если суммы возмещения от страховой компании недостаточно для погашения долга лизингополучателя, лизингополучатель продолжает вносить платежи, возмещая недостающую сумму для прекращения сделки.

Выкупная цена

Определить выкупную цену довольно сложно. Этот вопрос вызывает массу споров, но чаще всего практикуются два варианта расчетов:

- Выкупная стоимость не включается в график лизинговых платежей, а выплачивается как отдельный платеж в конце срока лизинга.

- Выкупная цена — включена в сумму последнего платежа согласно графику.

Каждая компания-лизингодатель определяет выкупную стоимость согласно своим внутренним правилам, поэтому данный вопрос заслуживает повышенного внимания при заключении сделки. Сумма выкупа при преждевременном завершении договора может быть достаточно серьезной, а значит, порядок ее расчета необходимо тщательно проанализировать.

Как передать права неплатежеспособного лизингополучателя

Лизингополучатель практически утратил платежеспособность и стоит на грани банкротства. Как передать его права по договору другому лицу, не опасаясь претензий кредиторов? Отвечают эксперты службы Правового консалтинга ГАРАНТ Павел Ерин и Алексей Александров.

Как передать его права по договору другому лицу, не опасаясь претензий кредиторов? Отвечают эксперты службы Правового консалтинга ГАРАНТ Павел Ерин и Алексей Александров.

Организация (ОАО, лизингодатель) заключила договоры лизинга сельскохозяйственной техники с СПК (лизингополучателем). СПК в настоящее время имеет большую задолженность по другим обязательствам, лизинговые платежи вносить не в состоянии (процедура банкротства в отношении него не введена). ОАО желает, чтобы права и обязанности по договору лизинга перешли к другой организации (ПК, новый лизингополучатель). После внесения лизинговых платежей лизингополучатель приобретет право собственности на предмет лизинга. Договор с СПК не расторгнут. Имеется согласие СПК на переход прав и обязанностей лизингополучателя к ПК. Правомерна ли такая передача прав и обязанностей по договору и не будет ли у кредиторов СПК оснований оспаривать эту сделку? Тем более, что по требованию кредиторов СПК наложен запрет на совершение регистрационных действий по передаче техники, зарегистрированной на СПК, другим лицам (ОАО в настоящее время оспаривает этот запрет в отношении лизингового имущества).

Регулирование арендных отношений осуществляется в соответствии с положениями главы 34 ГК РФ. Лизинг (финансовая аренда) представляет собой разновидность аренды. В соответствии со ст. 625 ГК РФ к отношениям сторон по договору лизинга применяются общие положения об аренде, установленные параграфом 1 главы 34 ГК РФ, с учетом специальных норм ГК РФ о лизинге (параграф 6 главы 34 ГК РФ) и Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон о лизинге).

По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей (часть первая ст. 665 ГК РФ).

Пунктом 1 ст. 11 Закона о лизинге предусмотрено, что предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя.

Гражданский кодекс РФ предусматривает возможность замены (перемены) стороны в обязательстве. Ее общие принципы регламентированы нормами главы 24 ГК РФ.

Ее общие принципы регламентированы нормами главы 24 ГК РФ.

Возможность замены лизингополучателя, т.е. передачи его прав и обязанностей по договору лизинга другому лицу, следует из п. 2 ст. 615 ГК РФ, согласно которому арендатор вправе с согласия арендодателя передавать свои права и обязанности по договору аренды другому лицу (перенаем), если иное не установлено ГК РФ, другим законом или иными правовыми актами.

При перенайме ответственным перед лизингодателем становится новый лизингополучатель. Поскольку к новому лизингополучателю переходят не только обязанности, но и права по договору лизинга, перемена лизингополучателя должна осуществляться с соблюдением норм гражданского законодательства как о переводе долга, так и об уступке права требования. Это означает, в частности, что соглашение о переходе прав и обязанностей лизингополучателя к новому лицу должно быть совершено в той же форме, что и договор лизинга (простой письменной или нотариальной) (п.п. 1, 2 ст. 389, п. 2 ст. 391 ГК РФ, смотрите также постановления ФАС Западно-Сибирского округа от 01.10.2009 N Ф04-5247/2009(18771-А27-13), ФАС Северо-Западного округа от 14.10.2009 N А21-2838/2009).

391 ГК РФ, смотрите также постановления ФАС Западно-Сибирского округа от 01.10.2009 N Ф04-5247/2009(18771-А27-13), ФАС Северо-Западного округа от 14.10.2009 N А21-2838/2009).

Перенаем допускается только с согласия лизингодателя (собственника имущества). Устанавливая необходимость получения такого согласия, законодатель не определил порядок и форму, которые должны при этом соблюдаться. Разъясняя данный вопрос в пункте 18 информационного письма от 11.01.2002 N 66 «Обзор практики разрешения споров, связанных с арендой», Президиум ВАС РФ отметил, что по смыслу п. 2 ст. 615 ГК РФ согласие арендодателя может быть выражено в общем виде как в самом договоре аренды, так и предоставлено арендодателем отдельно.

На наш взгляд, замена стороны в договоре лизинга может быть оформлена в том числе и путем заключения трехстороннего соглашения с участием лизингодателя. Заключено ли это соглашение путем составления одного документа, подписанного сторонами, или путем обмена документами (п. 2 ст. 434 ГК РФ), не имеет правового значения. Подчеркнем, что прежний лизингополучатель должен не «дать согласие» на переход прав и обязанностей по договору к другому лицу, а выразить намерение передать эти права и обязанности, то есть выступить стороной в соглашении с новым лизингополучателем. При этом наименование конкретного документа, составленного от имени прежнего лизингополучателя, не имеет значение, важно лишь, чтобы из документа следовало волеизъявление лизингополучателя на перевод долга и уступку права требования по договору лизинга другому лицу. Соответственно, это другое лицо должно подтвердить в письменной форме намерение принять права и обязанности лизингополучателя по договору лизинга.

434 ГК РФ), не имеет правового значения. Подчеркнем, что прежний лизингополучатель должен не «дать согласие» на переход прав и обязанностей по договору к другому лицу, а выразить намерение передать эти права и обязанности, то есть выступить стороной в соглашении с новым лизингополучателем. При этом наименование конкретного документа, составленного от имени прежнего лизингополучателя, не имеет значение, важно лишь, чтобы из документа следовало волеизъявление лизингополучателя на перевод долга и уступку права требования по договору лизинга другому лицу. Соответственно, это другое лицо должно подтвердить в письменной форме намерение принять права и обязанности лизингополучателя по договору лизинга.

Порядок взаиморасчетов, вопросы передачи предмета лизинга при перенайме, платы за перенаем, возврата прежнему лизингополучателю части выкупной цены предмета лизинга, уплаченной им до момента перенайма (если таковая была уплачена), а также вопрос о переходе к новому лизингополучателю обязанности по погашению задолженности, имеющейся у прежнего лизингополучателя на момент перенайма, определяются по соглашению сторон (смотрите в связи с этим постановление ФАС Северо-Кавказского округа от 08. 11.2011 N Ф08-6763/11).

11.2011 N Ф08-6763/11).

Согласно п. 1 ст. 23 Закона о лизинге на предмет лизинга не может быть обращено взыскание третьего лица по обязательствам лизингополучателя, в том числе в случаях, если предмет лизинга зарегистрирован на имя лизингополучателя. Поэтому наличие у СПК задолженности по другим обязательствам не препятствует передаче им прав и обязанностей по договору лизинга другому лицу и не может быть основанием для обращения взыскания на предмет лизинга кредиторами по другим обязательствам.

Добавим в связи с этим, что по смыслу ч. 4 ст. 69 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (далее — Закон N 229-ФЗ) взыскание может быть обращено лишь на имущество должника, принадлежащее ему на праве собственности, хозяйственного ведения и (или) оперативного управления. По нашему мнению, запрет на совершение регистрационных действий в отношении транспортных средств, находящихся в лизинге и не принадлежащих лизингополучателю на праве собственности, не отвечает целям наложения ареста на имущество должника, предусмотренным ч. 3 ст. 80 Закона N 229-ФЗ, и без предусмотренных законом оснований ограничивает права лизингодателя на распоряжение принадлежащим ему на праве собственности имуществом (п. 2 ст. 1, ст. 209 ГК РФ). Поэтому, если в рассматриваемом случае запрет на совершение регистрационных действий наложен судебным приставом-исполнителем, полагаем, что лизингодатель вправе, руководствуясь ч. 1 ст. 119 Закона N 229-ФЗ обратиться в суд с иском об освобождении имущества от наложения ареста (смотрите постановление Пятнадцатого арбитражного апелляционного суда от 27.01.2012 N 15АП-13913/11, решение Арбитражного суда Рязанской области от 08.09.2009 N А54-3946/2009С4).

3 ст. 80 Закона N 229-ФЗ, и без предусмотренных законом оснований ограничивает права лизингодателя на распоряжение принадлежащим ему на праве собственности имуществом (п. 2 ст. 1, ст. 209 ГК РФ). Поэтому, если в рассматриваемом случае запрет на совершение регистрационных действий наложен судебным приставом-исполнителем, полагаем, что лизингодатель вправе, руководствуясь ч. 1 ст. 119 Закона N 229-ФЗ обратиться в суд с иском об освобождении имущества от наложения ареста (смотрите постановление Пятнадцатого арбитражного апелляционного суда от 27.01.2012 N 15АП-13913/11, решение Арбитражного суда Рязанской области от 08.09.2009 N А54-3946/2009С4).

Отметим, что, если в отношении СПК будет введена процедура, применяемая в деле о банкротстве, сделки, совершенные должником в течение определенного периода времени до после принятия арбитражным судом заявления о признании должника банкротом, а также после такого принятия могут быть признаны недействительными по основаниям, предусмотренным ст. ст. 61.2, 61.3 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)». При возникновении спора наличие этих оснований применительно к сделке по передаче прав и обязанностей лизингополучателя другому лицу может быть установлено судом на основании всех обстоятельств, имеющих значение в конкретной ситуации.

ст. 61.2, 61.3 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)». При возникновении спора наличие этих оснований применительно к сделке по передаче прав и обязанностей лизингополучателя другому лицу может быть установлено судом на основании всех обстоятельств, имеющих значение в конкретной ситуации.

В соответствии с п. 48 Правил регистрации автомототранспортных средств и прицепов к ним в государственной инспекции безопасности дорожного движения Министерства внутренних дел Российской Федерации (утверждены приказом МВД РФ от 24.11.2008 N 1001) транспортные средства, приобретенные в собственность физическим или юридическим лицом и переданные им на основании договора лизинга или договора сублизинга физическому или юридическому лицу во временное владение и (или) пользование, регистрируются по письменному соглашению сторон за лизингодателем или лизингополучателем.

Подпунктом 48.2 того же пункта определено, что транспортные средства, переданные лизингодателем лизингополучателю на основании договора лизинга, предусматривающего регистрацию транспортных средств за лизингополучателем, и на которые отсутствуют запреты и ограничения на производство регистрационных действий, указанные в п. п. 45 и 51 Правил, временно регистрируются в регистрационном подразделении за лизингополучателем на срок действия договора по месту нахождения лизингополучателя или его филиала (представительства) на основании договора лизинга и паспорта транспортного средства или его копии (ксерокопии), если транспортное средство зарегистрировано за лизингодателем.

п. 45 и 51 Правил, временно регистрируются в регистрационном подразделении за лизингополучателем на срок действия договора по месту нахождения лизингополучателя или его филиала (представительства) на основании договора лизинга и паспорта транспортного средства или его копии (ксерокопии), если транспортное средство зарегистрировано за лизингодателем.

Правилами не установлен особый порядок регистрации транспортных средств в случае замены лизингополучателя по договору лизинга. Исходя из положений пп.пп. 48.2, 48.5, 48.7 Правил, полагаем, что в этом случае лизингодатель или прежний лизингополучатель должны представить в соответствующее регистрационное подразделение заявление о снятии транспортного средства с учета. За ПК транспортное средство может быть зарегистрировано лишь после перехода к нему прав и обязанностей лизингополучателя. Момент перехода прав и обязанностей определяется в соответствии с соглашением о перенайме, заключенным между прежним и новым лизингополучателями. После этого новый лизингополучатель будет вправе (при отсутствии запретов и ограничений, установленных в соответствии с п. п. 45 и 51 Правил) зарегистрировать транспортное средство за собой на основании договора лизинга, документа (документов), подтверждающего заключение соглашения о перенайме и паспорта транспортного средства.

п. 45 и 51 Правил) зарегистрировать транспортное средство за собой на основании договора лизинга, документа (документов), подтверждающего заключение соглашения о перенайме и паспорта транспортного средства.

Если предметом лизинга является техника, регистрируемая в соответствии с Правилами государственной регистрации тракторов, самоходных дорожно-строительных и иных машин и прицепов к ним органами государственного надзора за техническим состоянием самоходных машин и других видов техники в Российской Федерации (гостехнадзора) (утверждены Минсельхозпродом РФ 16.01.1995), полагаем, что порядок регистрации таких машин за новым лизингополучателем будет аналогичным вышеописанному (см. п. 3.4 названных Правил).

Финансовая аренда (лизинг)

Материал подготовлен группой консультантов-методологов ЗАО «BKR-Интерком-Аудит»

Лизинг — вид инвестиционной деятельности по приобретению имущества и передаче его на основании договора лизинга физическим или юридическим лицам за определенную плату, на определенный срок и на определенных условиях, обусловленных договором.

Помимо гражданского кодекса лизинговые отношения регулируются следующими законами:

- Законом РСФСР от 26 июня 1991 года №1488-1 «Об инвестиционной деятельности в РСФСР».

- Федеральным законом от 25 февраля 1999 года №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений».

- Федеральным законом от 9 июля 1999 года №160-ФЗ «Об иностранных инвестициях в Российской Федерации».

- Федеральным законом от 29 октября 1998 года №164-ФЗ «О финансовой аренде (лизинге)» (далее Федеральный закон №164-ФЗ)).

Сферой применения Федерального закона №164-ФЗ является лизинг имущества, относящегося к непотребляемым вещам (кроме земельных участков и природных объектов), передаваемым во временное владение и в пользование физическим и юридическим лицам.

В статье 2 Федерального закона №164-ФЗ даны следующие основные понятия:

- лизинг — совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга;

- договор лизинга — договор, в соответствии с которым арендодатель (далее — лизингодатель) обязуется приобрести в собственность указанное арендатором (далее — лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.

Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем;

Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем; - лизинговая деятельность — вид инвестиционной деятельности по приобретению имущества и передаче его в лизинг.

Обратимся к статье 665 Гражданскому кодексу Российской Федерации (далее ГК РФ):

«Статья 665. Договор финансовой аренды

По договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование для предпринимательских целей. Арендодатель в этом случае не несет ответственности за выбор предмета аренды и продавца.

Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем».

Статья 2 Федерального закона №164-ФЗ и приведенная статья ГК РФ дают практически одинаковые определения договора лизинга, однако в статье ГК РФ есть указание на то, что имущество, предоставленное по договору лизинга, должно использоваться для предпринимательских целей.

В статье ГК РФ установлено обязательное наличие договора приобретения имущества с переходом собственности. Это означает, что лизингодатель не может совпасть в одном лице с продавцом.

Условия статей 609, 624 и 651 ГК РФ распространяются на договор финансовой аренды (лизинга), при этом необходима государственная регистрация как договора аренды недвижимого имущества, заключенного на срок более 1 года, так и условий выкупа.

В соответствии со статьей 3 Федерального закона 164-ФЗ предметом лизинга могут быть любые непотребляемые вещи, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться для предпринимательской деятельности.

При определении предприятия и других имущественных комплексов, как предмета лизинга, заключение договора лизинга осложняется тем, что предметом лизинга не могут быть потребляемые вещи и земельные участи, которые часто входят в состав предприятия как имущественного комплекса. Срок лизинга предприятия установить практически невозможно, так как он должен быть сопоставим со сроками амортизации, соответственно, при сдаче предприятия в лизинг осуществляется не финансовая, а обычная аренда.

Срок лизинга предприятия установить практически невозможно, так как он должен быть сопоставим со сроками амортизации, соответственно, при сдаче предприятия в лизинг осуществляется не финансовая, а обычная аренда.

Следует обратить внимание, что статьей 130 ГК РФ к движимым вещам отнесены и ценные бумаги.

Предметом лизинга не могут быть земельные участки и другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

Поскольку данной статьей, как и статьей 665 ГК РФ определено, что обязательным условием для определения предмета лизинга является его использование для предпринимательских целей, то соответственно лизинг для некоммерческих организаций и физических лиц, в части невыполнения ими предпринимательских функций лизингом не является. Определение коммерческих и некоммерческих организаций дает статья 50 ГК РФ:

«Статья 50. Коммерческие и некоммерческие организации

3. Юридические лица, являющиеся некоммерческими организациями, могут создаваться в форме потребительских кооперативов, общественных или религиозных организаций (объединений), финансируемых собственником учреждений, благотворительных и иных фондов, а также в других формах, предусмотренных законом.

Юридические лица, являющиеся некоммерческими организациями, могут создаваться в форме потребительских кооперативов, общественных или религиозных организаций (объединений), финансируемых собственником учреждений, благотворительных и иных фондов, а также в других формах, предусмотренных законом.

Некоммерческие организации могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствующую этим целям».

Рассматривая основные понятия, связанные с лизинговыми отношениями, мы столкнулись с понятиями лизингодатель и лизингополучатель.

В соответствии со статьей 4 Федерального закона №164-ФЗ лизингодатель и лизингополучатель являются субъектами лизинга, причем:

- лизингодатель — физическое или юридическое лицо, которое за счет привлеченных и (или) собственных средств приобретает в ходе реализации договора лизинга в собственность имущество и предоставляет его в качестве предмета лизинга лизингополучателю за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование с переходом или без перехода к лизингополучателю права собственности на предмет лизинга;

- лизингополучатель — физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и в пользование в соответствии с договором лизинга.

Субъектом лизинга является и продавец — физическое или юридическое лицо, которое в соответствии с договором купли — продажи с лизингодателем продает лизингодателю в обусловленный срок имущество, являющееся предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю или лизингополучателю в соответствии с условиями договора купли — продажи. Продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения.

Любой из субъектов лизинга может быть резидентом или нерезидентом Российской Федерации.

Статья 5 Федерального закона №164-ФЗ дает определение лизинговых компаний:

«Статья 5. Лизинговые компании (фирмы)

1. Лизинговые компании (фирмы) — коммерческие организации (резиденты Российской Федерации или нерезиденты Российской Федерации), выполняющие в соответствии с законодательством Российской Федерации и со своими учредительными документами функции лизингодателей.

2. Учредителями лизинговых компаний (фирм) могут быть юридические, физические лица (резиденты Российской Федерации или нерезиденты Российской Федерации).

Лизинговая компания — нерезидент Российской Федерации — иностранное юридическое лицо, осуществляющее лизинговую деятельность на территории Российской Федерации.

4. Лизинговые компании имеют право привлекать средства юридических и (или) физических лиц (резидентов Российской Федерации и нерезидентов Российской Федерации) для осуществления лизинговой деятельности в установленном законодательством Российской Федерации порядке».

Основными формами лизинга является внутренний и международный лизинг. При осуществлении внутреннего лизинга как лизингодатель, так и лизингополучатель должны быть резидентами Российской Федерации, при международном лизинге указанные субъекты являются нерезидентами Российской Федерации. К внутреннему лизингу относятся и договора, в которых продавец является нерезидентом Российской Федерации.

Заключаемый договор лизинга может включать в себя условия об оказании дополнительных услуг и проведении дополнительных работ, перечень, объем и стоимость которых определяются дополнительным соглашением. Данные работы и услуги включают в себя работы и услуги любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга, непосредственного связанные с исполнением договора.

Данные работы и услуги включают в себя работы и услуги любого рода, оказанные лизингодателем как до начала пользования, так и в процессе пользования предметом лизинга, непосредственного связанные с исполнением договора.

В перечень дополнительных услуг, в частности, могут быть включены услуги по проведению исследований рынка необходимого оборудования, поиск поставщиков, проведение переговоров с продавцами по условиям поставок, предоставление гарантии при эксплуатации оборудования и другие услуги.

В соответствии со статьей 8 Федерального закона 164-ФЗ лизингополучатель с письменного согласия лизингодателя имеет право передать предмет лизинга в сублизинг, при этом право требования к продавцу переходит к лизингополучателю по договору сублизинга.

Прежняя редакция Федерального закона 164-ФЗ содержала статью, которая не допускала совмещения обязательств лизингодателем и лизингополучателем, а также кредитором и лизингополучателем предмета лизинга, за исключением возвратного лизинга.

Ныне действующая редакция не содержат таких ограничений, следовательно, лизингополучатель и кредитор могут выступать в одном лице, соответственно сняты ограничения на финансирование покупки или, что еще лучше, части покупки предмета лизинга лизингополучателем.

Создав лизинговую компанию, организация может использовать свои ресурсы следующим образом: предмет лизинга приобретается лизинговой компанией как товар и перепродается на условиях возвратного лизинга, затем применяется механизм ускоренной амортизации и возникает существенная экономия на налоге на имущество и налоге на прибыль, при этом, весьма вероятна попытка налоговых органов признать данную сделку недействительной.

Отмена ограничений при осуществлении лизинговых операций позволяет осуществлять перечисление авансовых платежей от лизингополучателя и лизингодателю, как для начала лизинговой сделки, так и для лизинговых платежей. Данное право значительно снижает финансовые риски организации — лизингодателя.

Пункт 1 статьи 10 Федерального закона №164-ФЗ определяет, что права и обязанности сторон по договору лизинга, помимо настоящего закона, регулируются гражданским законодательством Российской Федерации, а также непосредственно договором лизинга.

Обратимся к статье 670 ГК РФ:

«Статья 670. Ответственность продавца

1. Арендатор вправе предъявлять непосредственно продавцу имущества, являющегося предметом договора финансовой аренды, требования, вытекающие из договора купли-продажи, заключенного между продавцом и арендодателем, в частности в отношении качества и комплектности имущества, сроков его поставки, и в других случаях ненадлежащего исполнения договора продавцом. При этом арендатор имеет права и несет обязанности, предусмотренные настоящим Кодексом для покупателя, кроме обязанности оплатить приобретенное имущество, как если бы он был стороной договора купли-продажи указанного имущества. Однако арендатор не может расторгнуть договор купли-продажи с продавцом без согласия арендодателя.

В отношениях с продавцом арендатор и арендодатель выступают как солидарные кредиторы (статья 326).

2. Если иное не предусмотрено договором финансовой аренды, арендодатель не отвечает перед арендатором за выполнение продавцом требований, вытекающих из договора купли-продажи, кроме случаев, когда ответственность за выбор продавца лежит на арендодателе. В последнем случае арендатор вправе по своему выбору предъявлять требования, вытекающие из договора купли-продажи, как непосредственно продавцу имущества, так и арендодателю, которые несут солидарную ответственность».

В последнем случае арендатор вправе по своему выбору предъявлять требования, вытекающие из договора купли-продажи, как непосредственно продавцу имущества, так и арендодателю, которые несут солидарную ответственность».

В соответствии с пунктом 1 приведенной статьи лизингодатель и лизингополучатель по отношению к продавцу выступают как солидарные кредиторы. При предъявлении требований необходимо руководствоваться статьей 326 ГК РФ:

«Статья 326. Солидарные требования

1. При солидарности требования любой из солидарных кредиторов вправе предъявить к должнику требование в полном объеме.

До предъявления требования одним из солидарных кредиторов должник вправе исполнять обязательство любому из них по своему усмотрению.

2. Должник не вправе выдвигать против требования одного из солидарных кредиторов возражения, основанные на таких отношениях должника с другим солидарным кредитором, в которых данный кредитор не участвует.

3. Исполнение обязательства полностью одному из солидарных кредиторов освобождает должника от исполнения остальным кредиторам.

4. Солидарный кредитор, получивший исполнение от должника, обязан возместить причитающееся другим кредиторам в равных долях, если иное не вытекает из отношений между ними».

В соответствии со статьей 11 Федерального закона №164-ФЗ предмет лизинга является собственностью лизингодателя, право же владения и пользования предметом в полном объеме переходит к лизингополучателю, если договором не предусмотрено иное. Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора или до его истечения на условиях, предусмотренных соглашением сторон. Однако федеральным законом могут быть установлены случаи запрещения перехода права собственности на предмет лизинга к лизингополучателю.

Лизингодателю предоставлено право распоряжения предметом лизинга, которое включает в себя право изъять предмет лизинга у лизингополучателя в случаях и порядке, предусмотренном законодательством.

В соответствии со статьей 18 Федерального закона №164-ФЗ лизингодатель также может уступить третьему лицу свои права по договору лизинга полностью или частично, при этом, у нового лизингодателя это будет не лизинг, а просто аренда, использовать предмет лизинга в качестве залога для привлечения денежных средств. Обо всех правах третьих лиц на предмет лизинга лизингодатель обязан предупредить лизингополучателя.

Обо всех правах третьих лиц на предмет лизинга лизингодатель обязан предупредить лизингополучателя.

Если лизингополучатель не перечисляет лизинговые платежи более двух раз подряд по истечении срока, установленного договором, лизингодатель имеет право на списание средств со счета лизингополучателя в бесспорном порядке. Для этого лизингодатель должен направить в банк или иную кредитную организацию, где открыт счет лизингополучателя, требование на списание с его счета денежных средств в пределах сумм просроченных лизинговых платежей, данная операция предварительно подтверждается в обслуживающем лизингополучателя банке.

Лизингодатель также имеет право потребовать досрочного расторжения договора, которое производится в общем порядке.

Договор лизинга независимо от срока, на который он заключается, должен быть заключен в письменной форме и для выполнения обязательств по договору лизинга субъекты лизинга заключают обязательные и сопутствующие договоры. Обязательным является договор купли-продажи имущества, сопутствующим — договор о привлечении средств, договор залога, гарантии, поручительства и другие.

Важным условием для заключения договора является то, что предмет лизинга должен быть четко определен, то есть в договоре должны быть указаны данные, позволяющие четко установить имущество, подлежащее передаче по договору. При отсутствии таких данных в договоре предмет лизинга считается не согласованным, а договор — не заключенным.

Наиболее существенное условие для квалификации договора аренды как договора лизинга содержится в пункте 4 статьи 15 Федерального закона №164-ФЗ, в соответствии с которым лизингодатель обязуется приобрести у определенного продавца в собственность определенное имущество для его передачи за определенную плату на определенный срок, на определенных условиях в качестве предмета лизинга лизингополучателю, а также выполнить другие обязательства, вытекающие из содержания договора лизинга.

В соответствии с данным пунктом договор лизинг имущества, уже находящегося у лизингодателя, договором лизинга уже не является, а является договором текущей аренды, пусть даже и с правом выкупа.

Условие статьи 624 ГК РФ о возможном выкупе арендованного имущества распространяется на договор финансовой аренды (лизинга) и условие о выкупе арендованного имущества может быть установлено заключением дополнительного соглашения.

Как и в общем порядке, предмет лизинга должен быть передан лизингополучателю со всеми его принадлежностями и необходимыми документами, если иное не установлено договором. Техническое обслуживание предмета лизинга, обеспечение его сохранности, осуществление текущего и капитального ремонта, осуществляется лизингополучателем и за его счет.

При прекращении договора лизинга лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договором лизинга, если договором не предусмотрен выкуп.

Рассматривая общие правила, мы отмечали, что в соответствии со статьей 622 ГК РФ предмет аренды должен быть возвращен в состоянии, обусловленном договором аренды, а не с учетом нормального износа или износа, обусловленного договором. Так как износ определяется амортизацией, а она может быть увеличена втрое, состояние предмета лизинга может оказаться хуже ожидаемого лизингодателем, соответственно в договоре должно быть отражено и то, что подразумевается под износом, обусловленным договором, и конечное состояние предмета лизинга.

Так как износ определяется амортизацией, а она может быть увеличена втрое, состояние предмета лизинга может оказаться хуже ожидаемого лизингодателем, соответственно в договоре должно быть отражено и то, что подразумевается под износом, обусловленным договором, и конечное состояние предмета лизинга.

Согласно статье 20 Федерального закона №164-ФЗ в случаях, предусмотренных законодательством Российской Федерации, права на имущество, передаваемое в лизинг, и (или) непосредственно договор лизинга подлежат государственной регистрации.

Предметы лизинга, подлежащие регистрации в государственных органах, такие как транспортные средства, оборудование повышенной опасности и другие, регистрируются по соглашению сторон на имя лизингодателя или лизингополучателя.

По соглашению сторон лизингодатель вправе поручить лизингополучателю регистрацию предмета лизинга на имя лизингодателя. При этом в регистрационных документах обязательно указываются сведения о собственнике и владельце (пользователе) имущества. В случае расторжения договора и изъятия лизингодателем предмета лизинга по заявлению последнего государственные органы, осуществившие регистрацию, обязаны аннулировать запись о владельце (пользователе).

В случае расторжения договора и изъятия лизингодателем предмета лизинга по заявлению последнего государственные органы, осуществившие регистрацию, обязаны аннулировать запись о владельце (пользователе).

Предмет лизинга в соответствии со статьей 21 Федерального закона №164-ФЗ может быть застрахован от рисков утраты (гибели), недостачи или повреждения с момента поставки имущества и до момента окончания срока действия договора. Страхование предпринимательских рисков не является обязательным и осуществляется по соглашению сторон.

В соответствии со статьей 933 ГК РФ страхование рисков по лизинговым платежам может быть осуществлено исключительно лизингодателем:

«Статья 933. Страхование предпринимательского риска

По договору страхования предпринимательского риска может быть застрахован предпринимательский риск только самого страхователя и только в его пользу.

Договор страхования предпринимательского риска лица, не являющегося страхователем, ничтожен.

Договор страхования предпринимательского риска в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя».

В статье 21 Федерального закона №164-ФЗ, касающейся страхования, ничего не сказано с возможности страхования предмета лизинга в период его транспортировки. Данное обстоятельство необходимо оговаривать с продавцом предмета лизинга и, по возможности, перенести страхование при транспортировке на него.

Согласно статье 22 Федерального закона №164-ФЗ с момента фактической приемки предмета лизинга ответственность за его сохранность и за все риски, связанные с его гибелью, утратой, порчей, хищением, поломкой, ошибкой при монтаже или эксплуатации, иные имущественные риски несет лизингополучатель, поэтому в договоре целесообразно предусмотреть, что риск по монтажу будет нести монтажная организация.

В соответствии со статьей 665 ГК РФ ответственность за выбор продавца и предмета лизинга несет именно арендатор.

Пунктом 2 статьи 22 Федерального закона №164-ФЗ предусмотрено, что риск невыполнения продавцом обязанностей по договору купли — продажи предмета лизинга и связанные с этим убытки несет сторона, которая выбрала продавца, если иное не предусмотрено договором лизинга. Таким образом, если договором ответственность будет переложена на лизингодателя, арендатор будет освобожден от ответственности и данное обстоятельство следует учитывать при заключении договора лизинга и договора купли-продажи.