Какую биржу выбрать — советы профессионалов для новичков!

______

______

План:

— 3 вида бирж

— На какой бирже лучше торговать?

— Чем лучше торговать на биржах новичку?

— Московская биржа

— Заключение

В зависимости от вида товара, биржи делятся на фьючерсные, фондовые и валютные. А по способу ведения, биржевые торги бывают питовыми и электронными.

1) Биржа акций (фондовая биржа).

Это биржа, на которой ведутся торги ценными бумагами — акциями. Акция представляет собой официальный сертификат о владении частью компании. Когда люди полагают, что у определенной компании хорошие перспективы, то они покупают ее акции, что подталкивает цены вверх.

Котировки акций и формирование мнения об их перспективности напрямую зависит от уровня доходов компании, ее отчетов, величины дивидендов. Рынок в данном случае отражает сумму мнений всех участников о ценности той или иной компании.

Падение стоимости акций зачастую означает, что держатели крупных пакетов начинают их распродавать.

2) Биржа фьючерсов.

Фьючерсные биржи называют еще товарными, потому что здесь торгуют вполне материальными вещами: зерном, металлами, нефтью, мясом и т.д. При заключении сделки фиксируется фьючерсный контракт, согласно которому, покупатель готов приобрести в будущем определенное количество товара по фиксированной цене. При этом он вносит брокеру (посреднику на бирже) определённый страховой депозит, который называется маржа.

Таким образом, покупатель гарантирует проведение сделки. Такую же маржу вносит и продавец. Каждый фьючерсный контракт имеет свой расчетный период: чаще всего это один, три или четыре месяца. За это время цена может значительно колебаться, принося значительные прибыли покупателям или продавцам.

За это время цена может значительно колебаться, принося значительные прибыли покупателям или продавцам.

До физической поставки товара сейчас дело доходит только в 5% всех сделок, да и то при условии, что контракт заключался не для спекуляции. Фьючерсные сделки могут приносить прибыль гораздо быстрей, чем сделки с акциями. Но и риски в таких операциях гораздо выше, поскольку нужно предугадать движение цены за ограниченный период времени.

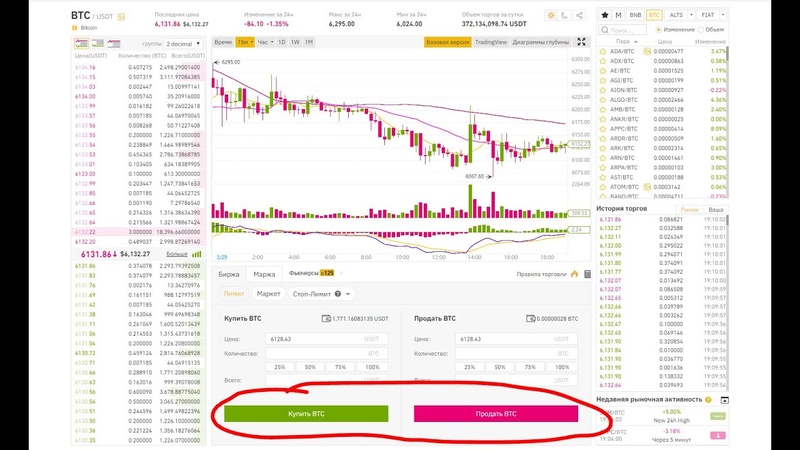

3) Биржа валют

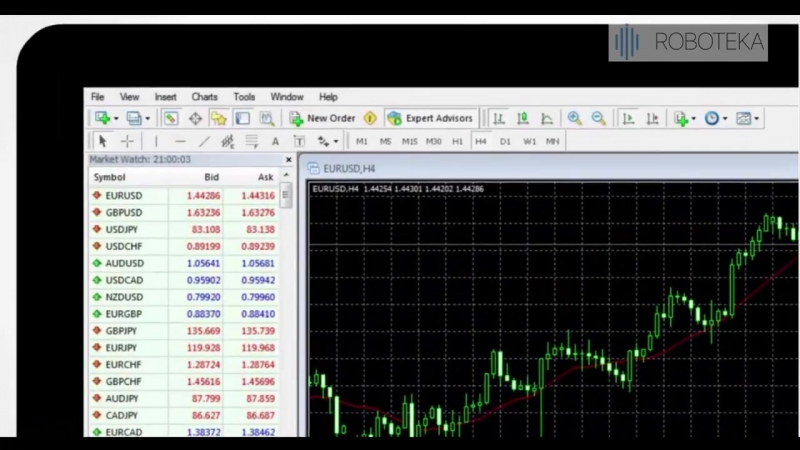

Валютный рынок Форекс, по сути, не является биржей, поскольку в нем нет централизованного управления или единых цен для исполнения. Это большой рынок, где ведут торги крупные банки и дилинговые центры. Поэтому махинации с котировками здесь дело вполне обычное. Но все же биржа валют существует.

Например, крупнейшая чикагская биржа СМЕ предлагает своим клиентам возможность централизованно торговать крупнейшими мировыми валютами, пользуясь при этом всеми гарантиями и преимуществами биржевых торгов.

Какой инструмент для торговли предпочесть – зависит от уровня профессионализма, стартового капитала и склонности к рискам конкретного человека.

Например, фондовый рынок – самый капиталоемкий, но в то же время наименее рискованный, если покупать акции с целью долгосрочного инвестирования. На втором месте по степени рисков идет рынок фьючерсов, поскольку первоначальный депозит там намного меньше, но возможность потерять его гораздо выше из-за пользования так называемым «плечом», которое предоставляет брокер.

Наиболее рискованный – валютный рынок, поскольку колебания котировок валют, круглосуточность изменения цены и высокий уровень «плеча» повышают вероятность потерь до 95-97%. Самое важное, начиная биржевые спекуляции, помните, что вкладывать в биржевые торги можно только те деньги, которые вы готовы потерять, не снизив при этом уровень жизни – свой и своих близких.

Читайте статью «Паттерны Форекс».

______

— На какой бирже лучше торговать?

_______

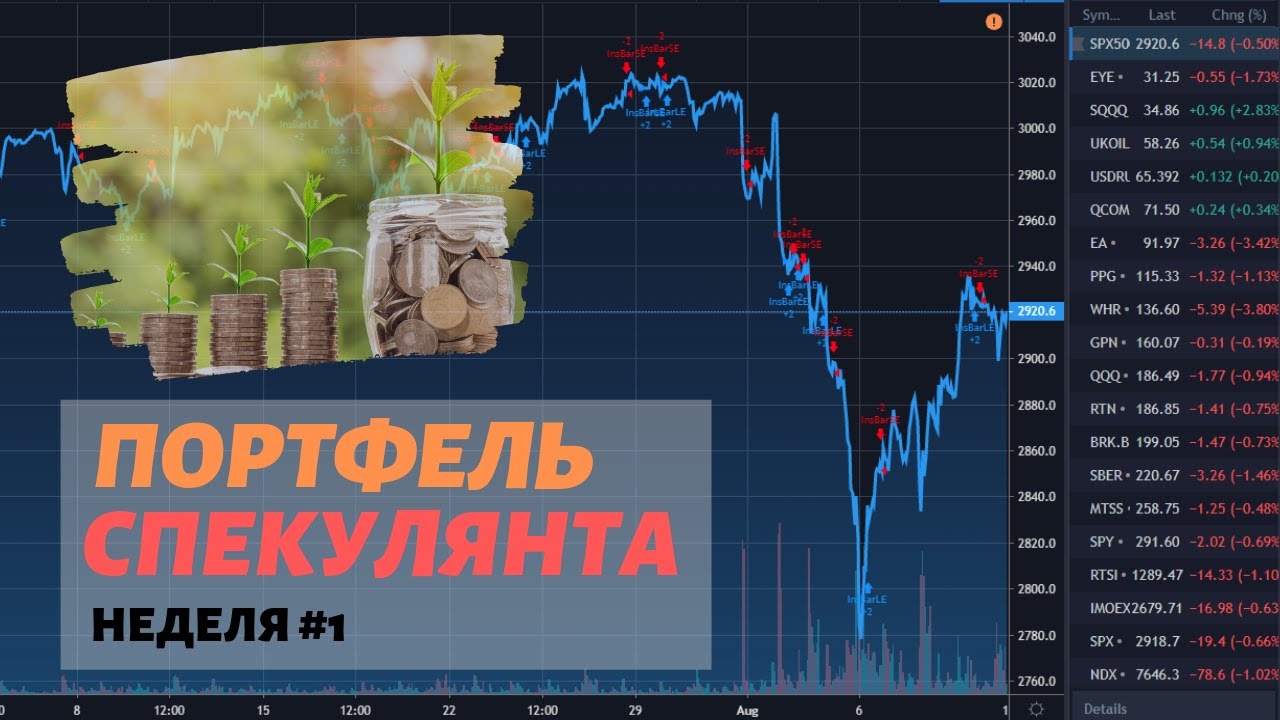

Приступая к торговле акциями на фондовом рынке, каждый трейдер задумывается на какой бирже лучше торговать, как выбрать торговую платформу, как выбрать время для торговли, и много других вопросов, которые постоянно крутятся в голове и не дают спокойно работать.

Новички — трейдера часто бояться, что не справятся с этим всем, и этот вид заработка возможно не для них. Если не паниковать и разбираться во всем постепенно, вся информация хорошо усвоиться и знания разложатся по своим полочкам.

Что бы понять, на какой бирже лучше торговать, прежде всего, нужно:

1) Выписать интересующие Вас торговые платформы.

2) Узнать всю информацию о них. Помните: у каждой торговой платформы свои особенности и нюансы, их нужно знать до начала торгов, что бы «сюрпризы» не вылезли в неподходящий момент.

С популяризацией интернет – Без рубрикиа, разновидностей торговых бирж стало больше, но это не должно влиять на Ваш выбор, на какой бирже лучше торговать. Отдайте свое предпочтение самым большим и известным мировым биржам, такие как NYSE, NASDAQ АМЕХ, РТС и ММВБ.

Почитайте в интернете отзывы о биржах, узнайте у своих знакомых инвесторов, каким биржам они отдают предпочтение. Однако, помните: только Вам решать, на какой бирже лучше торговать именно Вам.

Возможно вас заинтересует статья «Таймфрейм».

_______

— Чем лучше торговать на биржах новичку?

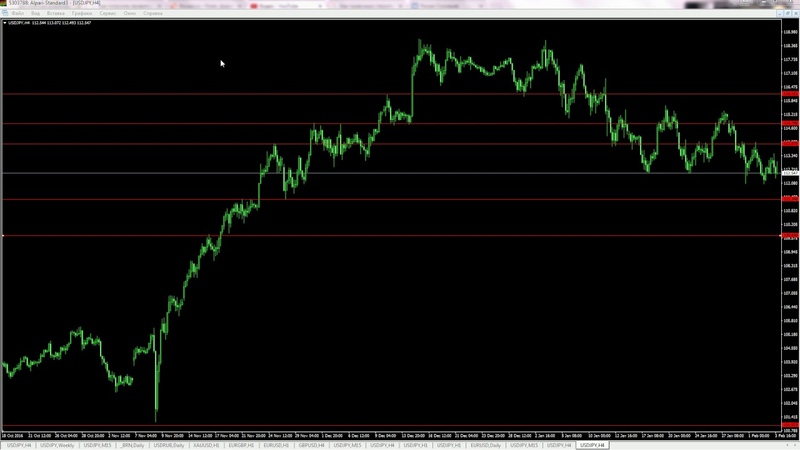

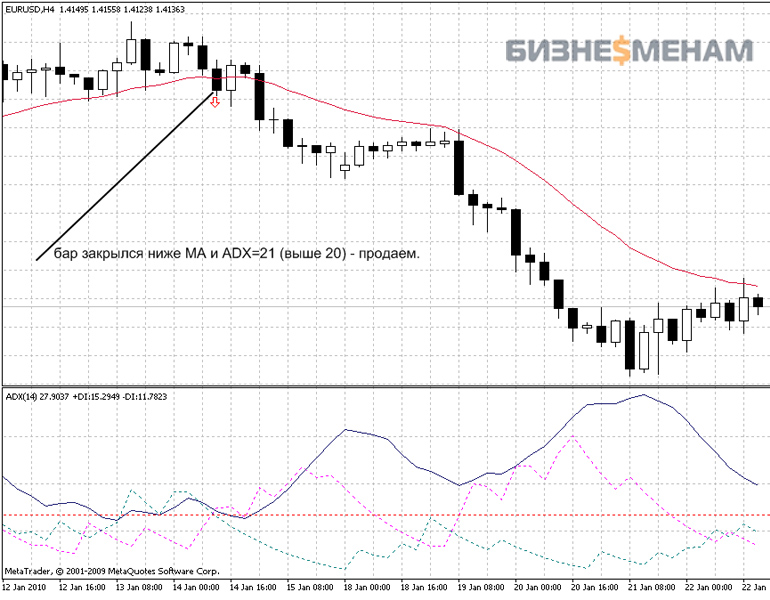

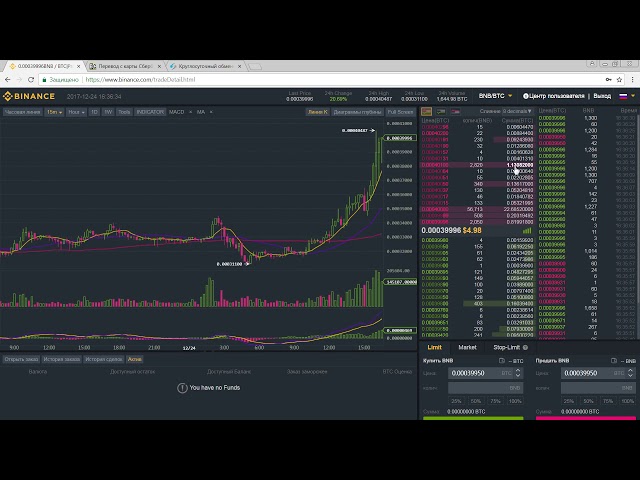

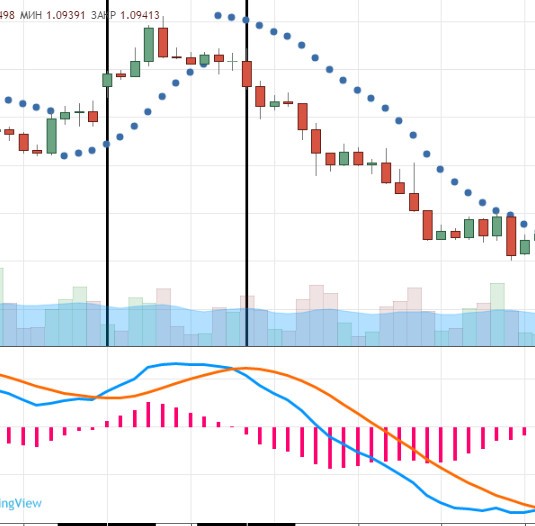

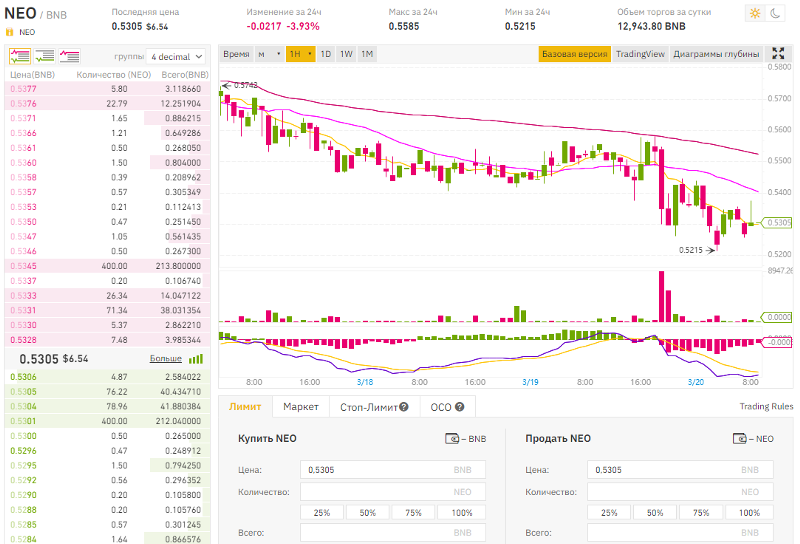

А теперь что касается конкретных инструментов. Итак, для начала возьмем фьючерсы. Самые популярные инструменты, они же одни из самых волатильных, это доллар/рубль, газпром, сбербанк, золото, евро/доллар, нефть brent. Эти инструменты вполне подойдут для начинающих. Евро/доллар реже всего дает точки входа и хуже отрабатывает уровни. Поэтому первое время можно им не торговать.

Золото — неплохой инструмент, который отлично держит уровни и очень часто дает точки входа с коротким стопом при большом потенциале движения. Хотя нужно быть внимательнее, торгуя золотом и евро/долларом, так как эти инструменты иногда показывают очень резкие движения и на них сильно влияют многие экономические новости. Так что нужно внимательно следить за важными новостями и не открывать позицию перед ними.

Теперь что касается рынка акций. Торговать можно любыми бумагами 1 эшелона. Малоликвидными бумагами 2 и 3 эшелона новичкам я торговать не рекомендую. Торгуйте акциями крупных компаний, которые показывают хороший плавный тренд.

Торговать можно любыми бумагами 1 эшелона. Малоликвидными бумагами 2 и 3 эшелона новичкам я торговать не рекомендую. Торгуйте акциями крупных компаний, которые показывают хороший плавный тренд.

Узнайте все о центовом счете!

______

— Московская биржа

________

В России все сделки с акциями проходят на бирже ММВБ-РТС, здесь вы можете приобрести ценные бумаги российских компаний. Если вы хотите торговать бумагами западными компаниями, то нужно открыть дополнительный счет у вашего брокера для Европы или США. Кроме того, некоторые брокеры уже сделали доступным торговлю с единого счета на биржах России и Европы.

После слияния двух крупнейших бирж России – ММВБ и РТС – 19 декабря 2011 года на их основе была образована новая организационная структура ОАО «Московская Биржа», которая сразу же стала лидером, как по количеству клиентов, так и по объему торгов среди всех бирж на территории Восточной Европы. Новый устав объединенной биржи ММВБ-РТС вступил в силу 29 июня 2012 года, который позволяет наименовать ее Moscow Exchange или Московская Биржа.

Сегодня Moscow Exchange позволяет торговать финансовыми инструментами на всех типах рынков: фондовом, срочном, валютном, денежном, товарном и внебиржевом. Фондовый рынок Московской Биржи – трехсекторный, и состоит из:

a) Сектора основного рынка с Центральным контрагентом, состоящего из самых ликвидных биржевых инструментов: акций, облигаций, депозитарных расписок и инвестиционных паев, в котором можно работать при наличии 100% предварительного депонирования денежных средств во многих режимах: от анонимных безадресных сделок с расчетами «Т+0» до режимов переговорных и сделок РЕПО, а так же с другими узкоспециализированными режимами.

b) Сектора рынка «Стандарт» с Центральным контрагентом, состоящего из акций и инвестиционных паев ПИФов, в котором можно работать без полного предварительного депонирования, заключая сделки РЕПО и купли-продажи с расчетами от «Т+0» до «Т+4». Особенностью этого сектора являются надежность инфраструктуры, системы гарантийного обеспечения и снижения рисков, а также самая длинная торговая сессия в России, позволяющая принимать решения с учетом актуальных мировых финансовых новостей и создающая условия для эффективных сделок.

c) Сектора рынка «Классика», созданного для адресной торговли отечественными акциями, позволяющего работать без предварительного депонирования ценных бумаг и денежных средств, с возможностью выбора даты и способов расчетов, которые могут осуществляться в американской валюте. Работать в этом секторе могут только профессиональные участники рынка.

2) Срочный рынок.

Рынок деривативов FORTS предназначен для торговли такими производными инструментами, как опционы и фьючерсы на территории России и стран Восточной Европы. На сегодняшний день на нем обращаются фьючерсы и опционы, в качестве базовых активов которых используются:

1) Индекс RTS;

2) Индекс MICEX;

3) Ставка трехмесячного кредита MosPrime;

4) Российский индекс волатильности;

5) Зарубежная валюта;

6) Государственные облигации федерального займа;

7) Акции;

8) Товары;

9) Отраслевые индексы.

Рынок опционов и фьючерсов хотя и является более рискованным по отношению, например, к основному фондовому рынку, но предоставляет широкие возможности для заработка. Он отличается более низкими издержками: биржевыми сборами, отсутствием платы за кредитные средства, за сервис расчетов и депозитария. На срочном рынке могут работать участники всех категорий – от расчетных фирм и брокеров до частных инвесторов, при наличии соответствующего интернет-терминала для торгов на нем.

Он отличается более низкими издержками: биржевыми сборами, отсутствием платы за кредитные средства, за сервис расчетов и депозитария. На срочном рынке могут работать участники всех категорий – от расчетных фирм и брокеров до частных инвесторов, при наличии соответствующего интернет-терминала для торгов на нем.

3) Валютный рынок.

Валютный рынок Московской Биржи характеризуется значительными объемами торгов – почти 3 триллиона долларов за 2011 год, или треть биржевого оборота Moscow Exchange. Порядка шестисот кредитных учреждений составляют пул участников торгов, при этом доступ к площадке предоставляется как кредитным организациями, не относящимся к участникам торгов, так и не кредитным компаниям и частным лицам.

Среди сделок на электронных валютных торгах Московской Биржи участвуют:

1) американский доллар;

2) евро;

3) белорусский рубль;

4) украинская гривна;

5) казахский тенге;

6) китайский юань;

7) короткие и длинные свопы по валютной паре USD/RUB;

8) операции с любой из валютных пар USD/RUB, EUR/RUB, EUR/USD, с выбором в виде инструмента обеспечения как любую из указанных валют, так и любое их сочетание.

Гарантии своевременного исполнения взаиморасчетов обеспечиваются автоматической системой управления рисками и, в частности, таким ее элементом, как принцип PVP (Pay Vs Pay) – «платеж против платежа». Он означает, что участник торгов на единой торговой сессии (ЕТС) после заключения сделки несет ответственность по всем своим обязательствам в отношении сделки, и пока его обязательства по сделке не будут погашены, он не сможет произвести расчет.

Читайте также статью почему Форекс именно то, что вам нужно.

_________

— Заключение

________

Прежде чем приступить к торговле на рынке Форекс, каждый новичок задается вопросом, какую биржу выбрать. И у каждого свой ответ на этот вопрос.

Прежде всего, стоит сказать, что тут все строго индивидуально. Только вы решаете, на какой бирже вам будет комфортнее всего торговать. Однако не лишним будет ознакомится с отзывами успешных трейдеров или знакомых инвесторов, если такие имеются в вашем окружении.

Материал подготовлен Дилярой специально для blog-forex.org

Видео:

Чем лучше торговать на бирже новичку?

Всем привет!

Один из самых частых вопросов которые мне задают: “какими инструментами лучше торговать на рынке?”. Сегодня постараюсь на него ответить.

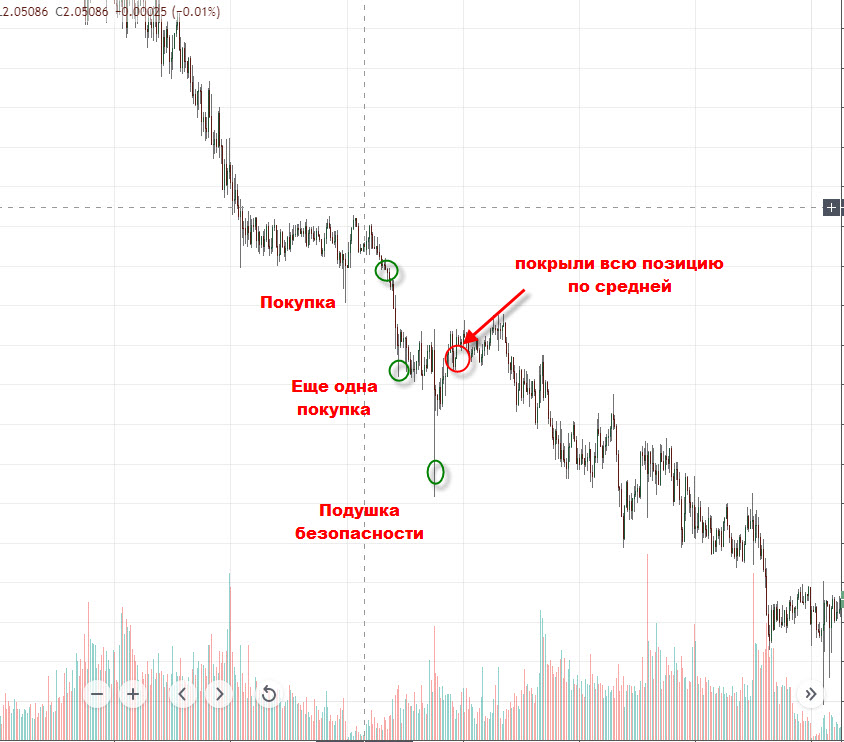

Многие рекомендуют торговать фьючерсами, так как там меньше комиссия. Но стоит отметить и тот факт, что волатильность на фьючерсах больше чем на акциях и на них больше крупных игроков. Очень часто фьючерсы хуже держат уровни, чем те же акции. Так что вопрос спорный. Также на рынке фьючерсов брокеры дают большие плечи. Поэтому при отсутствии элементарных знаний в области мани менеджмента можно быстрее загубить свой депозит. Если риски соблюдать, то само по себе кредитное плечо особой роли не играет. В общем вывод из всего вышесказанного следующий, что торговать можно как фьючерсами, так и акциями. Комиссия на акциях действительно немного больше, но не на столько, чтобы бояться торговать ими. Тем более количество акций на рынке достаточно большое, поэтому всегда можно выбрать что-нибудь интересное для торговли. Да и уровни они зачастую держат лучше, чем фьючерсы. Можно найти бумаги с хорошим, плавным трендом. Поэтому акции вполне подойдут начинающим. Кстати, о том как можно уменьшить комиссию я писал в этой статье.

В общем вывод из всего вышесказанного следующий, что торговать можно как фьючерсами, так и акциями. Комиссия на акциях действительно немного больше, но не на столько, чтобы бояться торговать ими. Тем более количество акций на рынке достаточно большое, поэтому всегда можно выбрать что-нибудь интересное для торговли. Да и уровни они зачастую держат лучше, чем фьючерсы. Можно найти бумаги с хорошим, плавным трендом. Поэтому акции вполне подойдут начинающим. Кстати, о том как можно уменьшить комиссию я писал в этой статье.

Чем лучше торговать на бирже?

А теперь что касается конкретных инструментов. Итак, для начала возьмем фьючерсы. Самые популярные инструменты, они же одни из самых волатильных, это доллар/рубль, газпром, сбербанк, золото, евро/доллар, нефть brent. Эти инструменты вполне подойдут для начинающих. Меньше всего из перечисленных инструментов я люблю евро/доллар. Он реже всего дает точки входа и хуже отрабатывает уровни. Поэтому первое время можно им не торговать. Золото — неплохой инструмент, который отлично держит уровни и очень часто дает точки входа с коротким стопом при большом потенциале движения. Хотя нужно быть внимательнее, торгуя золотом и евро/долларом, так как эти инструменты иногда показывают очень резкие движения и на них сильно влияют многие экономические новости. Так что нужно внимательно следить за важными новостями и не открывать позицию перед ними. Я имею ввиду новости, которые могут конкретно повлиять на данные инструменты. Следить за новостями можно здесь. Индекс RTS в данный список я включать не стал, так как он для начинающих не подойдет. Одна из причин высокая стоимость.

Золото — неплохой инструмент, который отлично держит уровни и очень часто дает точки входа с коротким стопом при большом потенциале движения. Хотя нужно быть внимательнее, торгуя золотом и евро/долларом, так как эти инструменты иногда показывают очень резкие движения и на них сильно влияют многие экономические новости. Так что нужно внимательно следить за важными новостями и не открывать позицию перед ними. Я имею ввиду новости, которые могут конкретно повлиять на данные инструменты. Следить за новостями можно здесь. Индекс RTS в данный список я включать не стал, так как он для начинающих не подойдет. Одна из причин высокая стоимость.

Теперь что касается рынка акций. Торговать можно любыми бумагами 1 эшелона. Малоликвидными бумагами 2 и 3 эшелона новичкам я торговать не рекомендую. Торгуйте акциями крупных компаний, которые показывают хороший плавный тренд.

На этом буду заканчивать. Если у вас остались вопросы, оставляйте их в комментариях.

С уважением, Станислав Станишевский.

Форекс без брокеров. Можно ли и выгодно ли вообще, торговать на бирже без посредников?

Форекс без брокеров – насколько выгоден такой ход в современном трейдинге? Ведь посредники в виде брокеров, получают за счет нас трейдеров себе прибыль, кроме того, они владеют ситуацией, могут всячески корректировать торговые приказы и котировки. В результате чего, торговля на Форекс, становится и без того сложной.

Однако, возможность торговать без посредника все же есть. Давайте разбираться, как начать трейдинг, не привлекая к нему посторонних лиц.

Форекс без брокера, как торговать самому?

Чтобы трейдеру получить доступ к рынку без посредников, нужно быть как минимум аккредитованным его участником. А процесс аккредитации, удовольствие дорогое, да и при торговле на прямую у Вас не будет кредитного плеча. В итоге, для выхода на рынок Вам потребуется порядка 10 млн. $, поскольку самостоятельная торговля доступна только с таким вкладом.

Помимо вышеперечисленных сложностей, в самостоятельном трейдинге не будет привычных торговых платформ, будут отсутствовать и другие дополнительные услуги, которые сама биржа Вам не предоставит.

Поэтому, все же нам выгоднее работать с проверенным посредником, пользуясь услугами специалистов у брокерских компаний.

Но всегда надо помнить, что к сожалению не все брокеры занимаются честным бизнесом. Поэтому, стоит внимательно подойти в выбору брокера, как будущего партнёра.

Предлагаю ознакомиться с черным списком брокеров, чтобы знать тех кто работает недобросовестно. Если будущий партнёр (брокер) находится в этом списке, рекомендую незамедлительно обрывать с таким сотрудничество. Также, выкладываю БЕЛЫЙ СПИСОК по брокерам, которые все еще пользуются доверием трейдеров. Помимо этого, обязательно отзывы и мнения клиентов о понравившемся Вам брокере, так вы определить процент надёжности партнёра.

Какие есть альтернативные методы для прямого доступа к торговле на рынке?

Как мы выяснили, прямой доступ к рынку на сегодня довольно проблематичен. Но все же есть один альтернативный метод и это ECN-счета, предоставляемые Дилинговыми центрами абсолютно свободно.

Но все же есть один альтернативный метод и это ECN-счета, предоставляемые Дилинговыми центрами абсолютно свободно.

Заметьте, ордера на них исполняются по новейшей технологии NDD. Посредством такой технологии, Вы фактически получаете тот же прямой выход на рынок!

Что важно, здесь трейдеру транслируются котировки сразу напрямую, с рынка, что и отличает данные счета от обычных, у которых котируемые пары могут изменяться.

Помимо прочего, такие брокерские счета, имеют и другие привилегии:

Технологии NDD и счета ECN, появились в трейдинге сравнительно недавно и предоставляются на сегодня не всеми ДЦ и брокерами. Как раз наличие данных услуг, можно считать первоочередным признаком надежности рассматриваемого брокера.

Преимущества и недостатки Форекс трейдинга «без брокера» посредством NDD счетов

Работая отчасти без брокера, на персональных NDD счетах, Вы обретаете несколько преимуществ.

Во-первых, ускоренное исполнение ордеров, по причине исключения всех посредников между Вами и рынком.

Во-вторых, Вы видите настоящую цену, которая есть на рынке СЕЙЧАС, и торгуете именно по ней.

Немаловажный момент: на NDD счетах нету спреда, соответственно брокеру попросту нет смысла «подстраивать» котировки.

Суть спреда, как понимаете в том что любое открытие Вами сделки, сопровождается комиссией (спредом) зависящей от объема данной сделки.

Как раз эту комиссия и переходит брокеру, поэтому процент каких-либо махинаций резко снижается. Также, снижаются всякие издержки дилера, которому нет потребности проводить параллельные проверки по сделкам.

Несколько слов о недостатках NDD счетов

Есть и недостаток NDD счетов, это завышенная комиссия, но она вполне оправдывает работа без «обмана» брокера.

Единственный момент, не торгуйте на низких таймфреймах, это в итоге будет не выгодно.

В остальном же, на сегодняшний день это наиболее выгодная и удобная система трейдинга для Вас.

Выгоден ли вообще трейдеру Форекс без брокера?

Несмотря на тот факт, что большинство брокерских компаний берут колоссальные комиссии, плюс ко всему обманывают клиентов, они предоставляют услуги, которые просто необходимы трейдеру.

Минусы самостоятельной торговли, посредством выхода на рынок без брокера:

Значительным минусом торговли без брокерских услуг, это отсутствие кредитного плеча. Используя плечо брокера, нам доступны объемы сделок в соотношении 1 к 100 и более, тогда как в самостоятельной торговле, мы можем рассчитывать на скудное соотношение 1 к 1.

Второй момент. Брокеры, это как минимум специалисты, которые предоставляют нам программное обеспечение, а с его помощью куда удобнее вести торги.

Те же торговые сигналы, транслируемые трейдеру, порой неплохо помогают отслеживать тенденции рынка. Ну а новичкам, просто никак не обойтись без первоначального обучения у специалистов, по тем же видео курсам.

Подведя итоги отметим, Форекс без брокера конечно же реален, но порой менее эффективен. Выбирая надежного посредника, мы увеличиваем свои шансы на успех.

Плюсы и преимущества в торговле без брокера на Форекс

Первое и главное, это пожалуй НЕЗАВИСИМОСТЬ В ТОРГОВЛЕ. И заключается она, в прямом доступе к котировкам от контрагентов.

И заключается она, в прямом доступе к котировкам от контрагентов.

Здесь, брокер не в состоянии повлиять на соотношение валют обманным путём, поскольку технология прямой трансляции котировок проста, и самое главное — прибыльна. Есть такие брокеры, позволяющие нам самим получать прямой доступ к валютам. Если же брокер отказывается нам эту услугу, то стоит задуматься над будущим сотрудничеством с ним.

Подведя итог, сделаем небольшой список преимуществ работы без брокера:

- возможность получения котировок по их изначальной стоимости

- повышение скорости обработки ордеров

- Ваш личный контроль, заметно повысит надёжность сделки

- конечно же экономия на комиссиях за услуги брокеров

- и наконец — обретение независимости.

Технология (метод) торговли без посредников

полезная информация о торговле на бирже для начинающих

Самое главное и неочевидное, что нужно сделать до начала торговли, — понять, зачем вам вообще фондовый рынок. Что вы от него ждёте? «Просто заработать много денег!» — неправильный ответ, нужно сначала составить финансовый план.

Что вы от него ждёте? «Просто заработать много денег!» — неправильный ответ, нужно сначала составить финансовый план.

Если у вас нет плана, то ваши действия на бирже будут чем-то вроде интеллектуального казино или, что ещё хуже, просто казино. Вы будете бессистемно совершать сделки, где-то получать прибыль, где-то — убытки. В конечном счёте это ни к чему хорошему не приведёт.

После составления финансового плана можно переходить к выбору инструментов для вашего портфеля. Нужно определиться, как много времени вы собираетесь этому уделять: готовы ли вы вникать в отчётность компаний, оценивать кредитоспособность эмитента, заниматься отбором индивидуальных акций и облигаций. Вполне возможно, что вам это не нужно, в таком случае могут быть полезны инструменты коллективных инвестиций — либо традиционные ПИФы, либо биржевые (они же ETF).

Выбор — индивидуально отобранные акции/облигации или инструменты коллективного инвестирования — зависит от множества нюансов. У каждого подхода есть свои плюсы и минусы. Один и тот же инвестор, в зависимости от своих целей, может как лично отбирать ценные бумаги, так и покупать ETF на бирже. На этапе выбора полезно почитать хорошую литературу на тему инвестирования. Прекрасной книгой для начинающих является пособие «Заметки в инвестировании».

Один и тот же инвестор, в зависимости от своих целей, может как лично отбирать ценные бумаги, так и покупать ETF на бирже. На этапе выбора полезно почитать хорошую литературу на тему инвестирования. Прекрасной книгой для начинающих является пособие «Заметки в инвестировании».

Где посмотреть список доступных инструментов?

Без статуса квалифицированного инвестора вам доступны Московская биржа и Санкт-Петербургская биржа (покупка американских акций).

На Московской бирже можно приобрести акции и облигации российских эмитентов, паи биржевых фондов.

Если вы хотите индивидуально выбирать акции в свой портфель, то на первых порах лучше ограничиться теми, которые входят в Индекс МосБиржи. В списке названия акций закодированы тикерами.

Чтобы понять, какая акция «прячется» за тем или иным тикером, используйте форму поиска на сайте МосБиржи.

Если вас интересуют американские акции, то полный перечень, доступный в России неквалифицированному инвестору, можно посмотреть на сайте Investcab. ru в разделе «Торговые инструменты».

ru в разделе «Торговые инструменты».

С облигациями дело обстоит немного сложнее. Просто просмотреть перечень облигаций вряд ли окажется полезным. Из-за большого количества выпусков, торгующихся на Московской бирже, не имеет смысла изучать все. Лучше воспользоваться специализированными сервисами, с помощью которых можно фильтровать облигации по различным критериям. Отличным сервисом является Rusbonds.ru.

Когда вы определились с финансовыми целями и инвестиционными инструментами, можно открывать брокерский счёт, перечислять на него деньги и совершать первые покупки. Для заключения сделок вам понадобится торговый терминал. В «Открытие Брокер» доступны мобильное приложение, QUIK и WebQUIK.

Самым удобным вариантом является использование мобильного приложения. Если вы решили быть пассивным инвестором и приобретать в портфель исключительно ETF, то мобильный терминал — лучший вариант.

Если же вы склонны к активным действиям, хотите индивидуально отбирать акции и облигации, а тем более заниматься трейдингом — тогда лучше освоить QUIK или его интернет-версию WebQUIK.

Успехов на фондовом рынке!

Обмен валюты для малого бизнеса: руководство для новичков

Владельцы малых предприятий, которые хотят вести международную торговлю, должны принять во внимание эти простые способы снижения рисков и избежания дополнительных скрытых затрат

Интернет упрощает работу на международном уровне даже самым маленьким компаниям. Однако, чтобы воспользоваться возможностями за границей, вам придется вести переговоры на валютных рынках и знакомиться с иностранной валютой.Поначалу это может показаться сложным, но это руководство поможет вам уверенно торговать.

Q: Что такое иностранная валюта и какой жаргон с ней связан?

Обмен валюты — это просто процесс обмена одной валюты на другую. Иногда его называют Forex. Когда вы обмениваете одну валюту на другую, они известны как «валютные пары». Валюта, которую вы используете, называется «базовой» валютой, а желаемая — валютой «котировки».

«Обменный курс» валютной пары объясняет, сколько валюты котировки вы получите за одну единицу базовой валюты.

Q: Как иностранная валюта может повлиять на мой бизнес?

Первое, о чем следует знать, — это валютный риск. Если вы торгуете на международном уровне, на ваш бизнес будет влиять то, как валюты движутся вверх и вниз друг относительно друга.

Например, если вы импортируете сырье в Великобританию для производства продуктов, а фунт слабеет по отношению к валюте страны, в которой вы его покупаете, вы будете платить больше за сырье. Если фунт укрепится, они будут дешевле.

Когда фунт силен против валютной пары в стране, в которую вы продаете товары, ваши товары могут показаться дорогими, и это может отпугнуть ваших покупателей.

Маленький мир: технологические достижения упрощают работу предприятий на международном уровне Кредит: Getty Тогда, конечно, вам нужно будет инвестировать в новые платежные системы. Если вы продаете за границу, ваши клиенты могут предпочесть покупать товары в своей валюте, а это значит, что вам понадобится платежная система, которая позволит им платить.

Вы можете открыть банковский счет в иностранной валюте, но это может оказаться дорогостоящим, или вы можете использовать стороннюю систему, которая позволяет принимать платежи в иностранной валюте.

Наконец, важно учитывать комиссии и сборы. Несмотря на то, что у вас может быть небольшой выбор в отношении силы и слабости валют, которыми вы торгуете, вы можете быть уверены, что выберете поставщиков, которые предлагают наилучший обменный курс при отправке или получении денег и не взимают утомительную сборы.

Q: Как я могу снизить валютные риски для моего бизнеса?

Хотя практически невозможно полностью снизить валютный риск, если ваш бизнес работает за границей, вы можете предпринять шаги, чтобы оставаться конкурентоспособными при изменении обменного курса, чтобы вы могли беспрепятственно работать за границей.

1 Работа с валютным экспертом

Определить наилучшее время для конвертации валюты может быть сложно, когда вы сосредоточены на развитии своего бизнеса, но работа с опытным партнером, таким как Western Union, может помочь вам конвертировать валюту, когда курсы подходят для вашего бизнеса.

Они могут помочь вам с различными контрактами на покупку и продажу валюты, различной степени сложности, чтобы максимально эффективно использовать ваши деньги.

2 Получите интегрированную систему

Системы, которые позволяют выставлять счета в иностранной валюте и беспрепятственно принимать платежи, могут помочь вам во взаимодействии с вашими клиентами. Платформа Western Union WU® Edge, например, также работает с вашей бухгалтерской системой для дальнейшей оптимизации процесса.

3 Присмотритесь к хорошим ценам

Крупные банки не всегда могут быть лучшим вариантом для обмена иностранной валюты, поэтому убедитесь, что вы точно знаете, что ваш обычный банк будет предлагать вам по международным платежам и квитанциям, прежде чем использовать их.

Во многих случаях лучше всего использовать эксперта, который понимает потребности малого бизнеса, чтобы вы могли максимально эффективно использовать свои деньги и давать своим клиентам то, что они хотят.

Глобальные платежи умнее и проще

Western Union занимается соединением людей. Имея присутствие почти во всех странах мира и более 150 миллионов международных клиентов, это одна из крупнейших и самых разнообразных платежных сетей в мире.

Если вы управляете своим бизнесом за границей, Western Union может вам помочь.Благодаря команде финансовых специалистов, предлагающих важную информацию о рынке и советы по управлению рисками, вы получите знания, необходимые для навигации во все более сложном мире платежей. Это означает, что вы можете тратить меньше времени на управление международными транзакциями и больше времени на развитие своего бизнеса.

Специальная онлайн-платформа WU® EdgeWestern Union поможет вам управлять своими глобальными счетами в режиме реального времени, получая самую свежую информацию о рынке. Чтобы узнать больше, перейдите на wuedge.com

. * Услуги сетевых платежей EDGE без комиссии за транзакции доступны для полностью аккредитованных клиентов, которые зарегистрировались для использования платформы WU® EDGE и уполномочены филиалом WUIB для доступа к услугам в США, Канаде, Великобритании, Франции, Италии, Австрия, Германия, Польша, Чехия, Сингапур, Гонконг, Австралия и Новая Зеландия. WUIB будет применять курс обмена иностранной валюты, который включает маржу, установленную WUIB, всякий раз, когда транзакция включает конвертацию валюты. Комиссия за транзакции может также применяться к транзакциям, не связанным с услугами сетевых платежей EDGE.

WUIB будет применять курс обмена иностранной валюты, который включает маржу, установленную WUIB, всякий раз, когда транзакция включает конвертацию валюты. Комиссия за транзакции может также применяться к транзакциям, не связанным с услугами сетевых платежей EDGE.

© 2019 Western Union Holdings, Inc. Все права защищены. Это сообщение представляет собой финансовую акцию и было подготовлено и одобрено Western Union International Bank GmbH, филиал в Великобритании. Информация, содержащаяся в данном сообщении, не является финансовой консультацией или финансовой рекомендацией, носит общий характер и была подготовлена без учета ваших целей, финансового положения или потребностей.Western Union Business Solutions является бизнес-подразделением Western Union и предоставляет услуги в Великобритании через полностью принадлежащую Western Union дочернюю компанию Western Union International Bank GmbH, филиал в Великобритании (WUIB). WUIB (адрес филиала: 131 Finsbury Pavement, Лондон, EC2A 1NT) является филиалом Western Union International Bank GmbH (зарегистрированный в Австрии, номер компании FN256184t, номер плательщика НДС ATU61347377, зарегистрированный офис по адресу Schubertring 11, 1010 Вена, Австрия), который имеет лицензию Управления финансового рынка Австрии (Finanzmarktaufsicht ). WUIB подлежит ограниченному регулированию Управлением финансового надзора Великобритании и Управлением пруденциального регулирования. Подробная информация о степени регулирования WUIB Управлением финансового поведения и Управлением пруденциального регулирования может быть получена в WUIB по запросу.

WUIB подлежит ограниченному регулированию Управлением финансового надзора Великобритании и Управлением пруденциального регулирования. Подробная информация о степени регулирования WUIB Управлением финансового поведения и Управлением пруденциального регулирования может быть получена в WUIB по запросу.

Почему биржевые фонды (ETF в Индии) — отличный инвестиционный инструмент? Кому следует инвестировать в ETF?

Кто будет покупать ETF в Индии? В основном это те инвесторы, которые хотят купить акций , но не имеют опыта .Кто эти люди? Это люди, которые не умеют проверять и анализировать акции.

[ Проверьте список ETF с наивысшим рейтингом внизу этого поста ]

Зачем нужен скрининг и анализ запасов? Потому что это помогает людям уберечь себя от покупки плохих акций. Узнайте больше о тех акциях, которых избегают ценить инвесторы.

Насколько ETF подходит таким людям? Люди, которые не готовы покупать акции напрямую, должны инвестировать в них косвенно, .

Как покупать акции косвенно? Через паевые инвестиционные фонды. Узнайте больше о паевых инвестиционных фондах здесь.

Косвенное инвестирование в акции

Как помогает косвенное инвестирование в акции через паевые инвестиционные фонды (или ETF)? Таким образом, инвестору не нужно решать, какие акции покупать, а когда продавать. Значит, инвестор может полностью избежать этапа анализа акций. Об этом позаботится менеджер паевого инвестиционного фонда.

Инвесторам просто нужно внести свои деньги, все остальное сделает менеджер фонда.Управляющий фондом будет инвестировать объединенные деньги (разумно) с целью получения хорошей будущей прибыли. Узнайте больше о том, как начать инвестировать в капитал.

Ограничение паевого инвестиционного фонда

Существует ограничение паевых инвестиционных фондов по сравнению с акциями. Имея дело с акциями (или ETF), можно получить преимущество « цены в реальном времени ».

Что это? Рыночная цена ETF изменяется в режиме реального времени (как акции). В чем преимущество ценообразования в реальном времени?

В чем преимущество ценообразования в реальном времени?

Если цены изменяются в реальном времени, можно « торговать » такими ценными бумагами.Например, можно купить акции утром, скажем, по 100 рупий за акцию, и продать их по 105 рупий (скажем) к 3:00 дня. Это называется дневной торговлей.

Такая гибкость покупки / продажи по желанию делает ценные бумаги, такие как акции и ETF, уникальным инвестиционным инструментом. Но у паевых инвестиционных фондов нет этого преимущества.

Рыночная цена паевых инвестиционных фондов (NAV) изменяется только один раз в день. Но ETF и акции пользуются преимуществом «ценообразования в реальном времени». Узнайте больше о том, почему цены на акции колеблются.

1. ETF и «ценообразование в реальном времени»

Ценообразование в реальном времени — вот что отличает ETF от паевых инвестиционных фондов. ETF похожи на паевые инвестиционные фонды, но их рыночная цена остается нестабильной, как и акции. Да, цена ETF может колебаться в течение торговой сессии, как и акции. Узнайте больше о том, как покупать акции в Интернете. Цена

Узнайте больше о том, как покупать акции в Интернете. Цена

ETF такая же, как у акций. Есть

2. Что такое биржевые фонды (ETF)?

ETF — это в основном индексные паевые инвестиционные фонды, чьи акции могут быть проданы на вторичном рынке (фондовый рынок), как акции компаний (также возможна дневная торговля).

Подобно индексным фондам, ETF просто имитирует свой базовый индекс . Как они это делают? ETF покупает все ценные бумаги в « той же пропорции, », что и его базовый индекс.

Что означает базовый индекс? Nifty 50 может быть одним из основных индексов. Индекс Nifty 50 состоит из акций 50 штук. Не все 50 акций имеют одинаковый вес в индексе.

Пример, в индексе Nifty 50 вес его 10 лучших акций (по состоянию на 30 апреля 2019 г.) показан ниже:

| SL | Название акции | Вес | |||||

| 1 | Банк HDFC | 10. 53% 53% | |||||

| 2 | RIL | 10,07% | |||||

| 3 | HDFC | 6,95% | |||||

| 4 | Infosys | .03% % | |||||

| 6 | ITC Ltd. | 5,46% | |||||

| 7 | TCS | 5,01% | |||||

| 8 | Kotak Mahindra Bank12 | 3.51% | |||||

| 10 | Axis Bank | 3,16% | |||||

| — | Итого | 60,18% |

Проверить вес всех запасов в Nifty.

Чтобы имитировать индекс Nifty 50, портфель ETF должен состоять из всех 50 акций с одинаковым весом (пропорцией). Вес 10 ведущих акций индекса Nifty 50 показан выше.

Индексные паевые инвестиционные фонды также формируют свой портфель подобным образом, но паи паевых инвестиционных фондов не торгуются в реальном времени на фондовом рынке. Но акции ETF торгуются в реальном времени. Узнайте больше о весе акций в Index.

Но акции ETF торгуются в реальном времени. Узнайте больше о весе акций в Index.

3. Пассивное инвестирование и ETF

Создание правильного настроя для инвестирования имеет решающее значение. Какое правильное настроение? Практика пассивного инвестирования . Что такое пассивное инвестирование? Никакого активного участия. Просто купите инвестицию и забудьте об этом.

ETF в Индии — хороший пример пассивного инвестирования. Ниже приведены характеристики ETF, которые делают их подходящими для пассивного инвестирования.

- Нет активного управления : Лучшая часть ETF — это отсутствие активного управляющего фондом, который принимает решения о том, какие акции покупать и продавать. Как это лучшая часть? Потому что здесь принимает решение тот, кто в некотором смысле мудрее традиционных «управляющих фондами». Кто принимает решения? Решение принимает г. Рынок .

- Менее рискованно, чем акции : Шансы на убыток при инвестировании в отдельные акции высоки.

Но поскольку портфель ETF состоит из нескольких акций, это дает преимущество диверсификации.Следовательно, ETF менее рискованны, чем прямые акции. Подробнее о диверсификации.

Но поскольку портфель ETF состоит из нескольких акций, это дает преимущество диверсификации.Следовательно, ETF менее рискованны, чем прямые акции. Подробнее о диверсификации. - Покупайте лучшие акции по низкой цене : Предположим, вы хотите купить лучшие акции голубых фишек. Вы знаете, как лучше всего это сделать? Купите индексный фонд на базе Nifty или Sensex или ETF. Другой пример, если вы хотите купить акции лучших банков, купите банковский ETF. Узнайте больше об акциях голубых фишек.

- Очень долгое владение : Существует риск, когда человек держит акции в течение очень длительного срока.Зачем? Потому что основы бизнеса отдельных акций со временем могут ухудшиться. Но бизнес-основы индекса (например, Bank Nifty) останутся неизменными всегда. Как? Потому что индекс обязательно включает только лучшие акции. Узнайте больше о том, какой срок должен быть долгим.

- Низкая стоимость : Поскольку нет активного управления фондами, ETF являются наиболее рентабельными для инвесторов (даже по сравнению с индексными фондами).

4. Как выбрать хороший ETF в Индии?

Итак, теперь мы знаем, что такое ETF и его преимущества перед традиционными акциями и паевыми фондами.Но как выбрать хороший ETF? Какие параметры нужно искать в паевом инвестиционном фонде перед покупкой его акций?

- Предпочтительный ориентир : в Индии доступно в основном 4 типа ETF. На основе капитала, долга, золота и мировых индексов. Внутри ETF на основе акций у нас есть ETF, которые отслеживают основные индексы, банки, акции со средней капитализацией, акции инфраструктуры и т. Д. Поэтому, прежде чем покупать ETF, он / она должны выбрать предпочтительную тему. Подробнее о типах ETF мы узнаем ниже. Подробнее о типах паевых инвестиционных фондов.

- Высокий объем торгов : Инвесторы должны позаботиться о покупке ETF с большим объемом торгов. Зачем? Потому что для трейдеров низкий объем торгов приведет к более высокому спреду между спросом и предложением , что приведет к увеличению стоимости инвестиций. Пример: объем торгов «ICICI Pru Nifty ETF» на 7 мая 1919 года составлял 164 лакха. Точно так же объем торгов ETF «MOSt Shares M50» по состоянию на 7 мая 1919 года составлял всего 1,45 лакха. Как вы думаете, какой ETF будет лучше? ICICI Pru будет лучше. Узнайте больше о том, что низкие объемы торгов ETF не являются проблемой для обычных мужчин.

- Ошибка отслеживания низкого уровня : Предположим, существует ETF, который отслеживает индекс Nifty 50. За последний год Nifty подорожал на 11,11%. За тот же период ETF вырос всего на 10,99%. Разница между доходами, генерируемыми ETF и оценкой Nifty, называется ошибкой отслеживания. Инвестор должен выбрать ETF с минимальной ошибкой отслеживания.

- Низкий коэффициент затрат : Поскольку ETF отслеживает индекс, следовательно, они не управляются активно. Это существенно снижает их коэффициент затрат.Типичный Nifty 50 ETF будет иметь коэффициент расходов всего 0,55%. Но ICICI Pru Nifty ETF объявил коэффициент расходов на уровне 0,05% на 31 марта 2019 г. Подробнее о коэффициенте расходов паевых инвестиционных фондов.

5. Типы ETF в Индии

[Примечание: приблизительный размер рынка ETF в Индии показан в виде Total Asset Under Management (AUM). ]

Из всех ETF, которые работают в Индии, их можно разделить на следующие 3 широкие категории (и подкатегории):

- EQUITY

- Index.

- Банк.

- Midcap.

- Инфраструктура.

- На основе дивидендов.

- Мировые индексы (например, NASDAQ 100 и HangSeng)

- DEBT

- Золото .

В Индии существует около 65+ номер ETF. Общий размер активов (AUM) всех этих ETF приближается к рупий 69 000 крор. Сравните это с паевыми фондами, и вы поймете, почему я говорю, что ETF в Индии не так сильно изменились.Совокупная сумма всех паевых инвестиционных фондов в Индии составляет около рупий, 12 лакхов крор. Узнайте больше о паевых инвестиционных фондах.

6. Ограничения ETF в Индии…

Почему ETF более популярны в США, чем в Индии? На самом деле, во всех развивающихся странах ETF не так популярны. Какова причина?

- Средняя доходность : Когда финансовый продукт отслеживает индекс, это означает, что его цена может расти или падать только в той мере, в какой индекс растет или падает. Это означает, что ETF могут приносить только среднюю доходность (как предлагают индексы).Узнайте больше о том, как измерить доходность инвестиций.

- Обойти рынок Индии легко. : В развитых странах, таких как США, компании, торгующие на фондовой бирже, уже стали мировыми гигантами. Перспективы роста таких компаний невысоки. Более того, экономика этих стран также не столь динамична, как экономика развивающихся стран. Итак, в Индии есть два фактора: (а) сама экономика быстро растет, (б) компании относительно меньше и, следовательно, имеют большие перспективы роста.В таком сценарии у управляющих фондами больше шансов обойти рынок. Но на развитом рынке даже лучшим управляющим фондами трудно превзойти рынок в долгосрочной перспективе. Узнайте больше об индексных фондах и активно управляемых фондах.

7. Сравнение индексных фондов, ETF и акций

Почему инвестору следует знать разницу между индексными фондами, ETF и акциями? Потому что это поможет выбрать лучшую альтернативу.

Итак, что является лучшей альтернативой из этих трех вариантов? Позвольте мне объяснить это в следующих четырех главах:

- Новичок, но увлеченный акциями : Это тот инвестор, который так увлечен торговлей акциями, что для него / нее ничего не работает.Но этому человеку не хватает опыта анализа запасов. Этот тип инвестора может использовать индексные ETF. Узнайте больше о безрисковом инвестировании для получения высокой прибыли.

- Заинтересованы в капитале (но могут действовать только пассивно) : Кто эти инвесторы? Это люди, которые очень заняты. Они не могут активно управлять своим инвестиционным портфелем. У них нет времени на изучение фондового анализа. Но они хотели бы воспользоваться вложением в акции (с точки зрения высокой доходности). Этот тип инвестора может использовать индексные фонды.Узнайте больше об идеях пассивного дохода.

- Знает анализ акций : Кто эти люди? Это люди, которые придумали, как анализировать акции. Следовательно, у них есть умение выбирать акции. Такой тип инвесторов должен пойти на прямое инвестирование в акции. Люди, которые знают, как обращаться с акциями, могут приносить гораздо более высокую прибыль, чем ETF и индексные фонды. Прочтите об инструменте анализа запасов на базе MS EXCEL.

- Инвестор, чувствительный к затратам : Вы можете увидеть приведенную выше таблицу. Индексные фонды — самый экономичный вариант инвестирования среди ETF и акций.В долгосрочной перспективе более низкая стоимость индексных фондов может обеспечить более высокую доходность, чем ETF. И ETF, и индексные фонды отслеживают индекс. Следовательно, они могут приносить только усредненную прибыль. Но поскольку индексные фонды имеют более низкую стоимость, в долгосрочной перспективе они будут приносить более высокую доходность, чем ETF.

Список лучших ETF в Индии

Одним из лучших ресурсов для получения достоверной информации об ETF в Индии является веб-сайт, управляемый BSEINDIA и MORNINGSTAR.

Я использовал вышеуказанный инструмент, чтобы подготовить список нескольких ETF на основе следующих пяти (5) критериев отбора:

- Good Morningstar Rating.

- Высокая доходность за 3 года.

- Высокий объем торгов.

- Ошибка отслеживания низкого уровня.

- Низкий коэффициент общих расходов (TER).

Отобранные вручную статьи :

Каракули: Free Trade — Unit 9

Соблюдать регламент, правило, порядок.

Провести: исследование рынка, запрос, расследование, тесты.

Для предложения: цена

Чтобы ворваться: рынок

Оформить заказ

Уложиться: срок поставки, крайний срок.Мы пытаемся продвинуть на японский рынок.

Вам следует провести обзор рынка, прежде чем проводить крупное вложение.

Если вы хотите разместить заказ , нажмите один сейчас.

Если вы не можете уложиться в срок поставки , сообщите нам как как можно скорее.

У них процитировано нам очень хорошая цена за партия.

Сообщите нам, если вы хотите, чтобы мы договорились о страховании. для отправки.

Важно, чтобы соответствовал всем правилам , если вы хотите доставка пройти без проблем.

Международные рынки для труда, капитала, товаров и услуг:

Предоставить людям возможности работать или учиться за границей и улучшить свою жизнь.

Усилить конкуренцию и улучшить выбор товаров и услуг.

создаст безработных, а приведет к потере рабочих мест в более богатые страны.

Сократить бедность и увеличить благосостояние во всем мире.

Эксплуатируйте рабочих в бедных странах.

Увеличить разрыв между бедными и богатыми странами.

Средние ниже стоимости и дешевле розничных цен, которые приносят пользу потребителям.

Дайте крупным транснациональным компаниям и торговым блокам слишком много мощности.

Привести к ущербу окружающей среде, местным культурам и местная промышленность.

Содействовать повышению уровня жизни, работы условия, технологии, образование и др.

Открытые рынки = торговать без ограничений о движении товаров.

Открытые границы, свободный порт, развивающиеся отрасли, laissez-faire, либерализация, дерегулирование, субсидирование.

Защищенные рынки = торговля с ограничениями по перемещению товаров, например налог на импорт:

Барьеры, тарифы, ограничения, демпинг, квоты, таможня, субсидии, правила, стратегические отрасли,

Влияния бесплатно торговля:

Большой выбор товаров.

Лучше сделанные продукты.

Более низкие налоги.

Лучше па…

Более широкий выбор вакансий.

Ситуация:

Компании свободно конкурируют .

Есть много государственного контроля .

Компании должны соблюдать правила .

Некоторые страны не практикуют свободную торговлю, потому что хотят к:

Борьба с недобросовестной конкуренцией , например демпинг.

Защитите свой стратегический отрасли , которые важны для их экономики.

Меньше полагайтесь на иностранного производства товаров , потому что их экономика нуждается в развитии.

Возможно, вы могли бы резюмировать свои замечания, чтобы далеко . Свободная торговля означает:

Без всякого контроля и налогов.

Попробуйте либерализовать свою торговлю.

Уберите барьеры для торговли.

Удалите вещи, которые мешают людям свободно торговать.

Открытые границы.

Мало контроля товаров на таможне.

Тарифы = налоги на импортные товары.

Субсидии = больше денег, выплачиваемых отечественным производителям.

Квота = ограничение количества товара, которое может быть импортный.

Ограничение на торговлю = дорогие лицензии для импортеров которые значительно увеличивают затраты.

Правила = документы, которые компания должна иметь для экспорта некоторые страны могут быть очень сложными и трудными для заполнения.

Свободная торговля — это всегда хорошо, это означает, что она приносит пользу странам .

Чтобы защитить нашу национальную сталелитейную промышленность, правительство ввело ограниченную квоту по импорту стали.

Не так давно президент Всемирного банка заявил, что США должны снизить или отменить свои тарифы на этанол из Бразилии.

Европейская комиссия недавно внесла предложения предназначен для устранения оставшихся барьеров для трансграничной торговли товарами.

Наиболее успешные экономики, как правило, имеют открытые рынки, и большинство их отраслей было дерегулировано.

Правительство США, как правило, придерживается принципа невмешательства в инновации, предпочитая позволить частным инвесторам финансировать новые технологии, а не государству.

Транспортные компании должны соблюдать строгие правила при перевозке опасные химические вещества.

Официальные лица США пытались определить, действительно ли китайская бумага был сброшен в США по ценам ниже справедливой рыночной стоимости.

Мы работаем на достаточно открытом рынке, поэтому ограничений на движение товаров.

Движение «Ничего не покупай» | Чтение — Выше среднего B2

Социальные сети, журналы и витрины магазинов ежедневно забрасывают людей вещами, а британские потребители покупают больше одежды и обуви, чем когда-либо прежде. Покупки в Интернете означают, что покупателям легко совершать покупки, не задумываясь, в то время как крупные бренды предлагают такую дешевую одежду, что с ними можно обращаться как с одноразовыми предметами: надеть их два или три раза, а затем выбросить.

В Великобритании средний человек тратит на новую одежду более 1000 фунтов стерлингов в год, что составляет около четырех процентов их дохода. Это может показаться не таким уж большим, но за этой цифрой скрываются две гораздо более тревожные тенденции для общества и окружающей среды. Во-первых, большая часть потребительских расходов приходится на кредитные карты. Британцы в настоящее время должны около 670 фунтов стерлингов на взрослого компании, выпускающей кредитные карты. Это 66 процентов от среднего бюджета гардероба. Кроме того, люди не только тратят деньги, которых у них нет, они используют их для покупки вещей, которые им не нужны.Британия выбрасывает 300 000 тонн одежды в год, большая часть которой отправляется на свалки.

Люди могут не осознавать, что являются частью проблемы с одноразовой одеждой, потому что жертвуют ненужную одежду благотворительным организациям. Но благотворительные магазины не могут продать всю эту ненужную одежду. «Быстрая мода» выходит из моды так же быстро, как и появилась, и часто бывает слишком низкого качества для вторичной переработки; люди не хотят покупать это подержанное. Огромные количества выбрасываются, а много одежды, которую благотворительные организации не могут продать, отправляется за границу, что вызывает еще большие экономические и экологические проблемы.

Однако в противовес консьюмеризму возникает другая тенденция — тенденция «ничего не покупать». Идея зародилась в Канаде в начале 1990-х годов, а затем перебралась в США, где стала отказом от перерасхода и чрезмерного потребления Черной пятницы и Киберпонедельника во время выходных в День Благодарения. В День «Ничего не покупай» люди устраивают разного рода акции протеста и ломают свои кредитные карты. В течение года группы Buy Nothing организуют обмен и ремонт уже имеющихся у них вещей.

Тенденция теперь достигла влиятельных лиц в социальных сетях, которые обычно делятся постами об одежде и макияже, которые они рекомендуют людям покупать. Некоторые звезды YouTube теперь призывают своих зрителей вообще ничего не покупать на период до года. Два друга в Канаде потратили год на то, чтобы покупать только еду.

Но поскольку портфель ETF состоит из нескольких акций, это дает преимущество диверсификации.Следовательно, ETF менее рискованны, чем прямые акции. Подробнее о диверсификации.

Но поскольку портфель ETF состоит из нескольких акций, это дает преимущество диверсификации.Следовательно, ETF менее рискованны, чем прямые акции. Подробнее о диверсификации.