Открыть оффшорный счет. Открытие счета в иностранном банке

Главная → Юрисдикции → Оффшорные счетаДля ведения деятельности оффшорным компаниям необходим банковский расчетный счет, которым, как правило, управляет бенефициар или его доверенное лицо. Наши специалисты будут рады помочь Вам открыть счет на новую или уже зарегистрированную оффшорную компанию в подходящем банке.

EURЧто такое оффшорный счет?

Следует начать с того, что понятие оффшорный счет само по себе не вполне верное. Как правило, под оффшорным счетом подразумевается счет в иностранном банке, необязательно в банке в оффшорной зоне. Более того, в оффшорных странах счета открываются довольно редко, поскольку в большинстве случаев ведение деятельности на территории этих юрисдикций запрещено, а расчетный счет в стране регистрации является одним из признаков ведения деятельности на ее территории.

В связи с изменениями в банковском надзорном законодательстве, ужесточением процедур «Знай своего клиента» (KYC) и другими мировыми тенденциями, вопрос открытия счета в банке сейчас является индивидуальным и решение о выборе банка и его ответ о принятии клиента зависят от множества индивидуальных факторов.

Виды счетов

При выборе нужного типа зарубежного счета следует принимать во внимание, в первую очередь, предполагаемую деятельность компании. Различают три основных вида счетов:

- Расчетные

- Инвестиционно-расчетные

- Инвестиционные

Расчетные счета

Расчетный счет используется для ведения текущей деятельности оффшорной компании и проведения расчетов с клиентами и поставщиками. Владельцем такого счета может быть юридическое или физическое лицо. Данный вид счета необходим для работы в сфере торговли, услуг или инвестиций. Кроме того, по состоянию на 2020 год именно деятельность в сфере торговли и оказания «реальных» услуг (транспортных, строительных и прочих «видимых» видов) дает компании наибольшие шансы для открытия расчетного счета. Кроме того, на шансы влияет количество транзакций, годовые обороты по счету, перечень партнеров компании и другие факторы.

Зачастую банки ставят некоторые ограничения по неснижаемому остатку на расчетном счете, но остаток требуется небольшой. Он служит страховкой для банка для комиссий за пользование счетом и организацию транзакций. Как правило, речь идет о сумме в 200-500 евро, которые банк просит перечислить на счет при открытии и из которых списывает комиссию за ведение счета.

Он служит страховкой для банка для комиссий за пользование счетом и организацию транзакций. Как правило, речь идет о сумме в 200-500 евро, которые банк просит перечислить на счет при открытии и из которых списывает комиссию за ведение счета.

Некоторые из зарубежных банков, где можно открыть расчетный счет:

Ситуация с открытием текущих счетов в банках быстро меняется в связи с постоянным обновлением требований банков, поэтому полный и актуальный список вариантов лучше запросить у нашего консультанта.

Выбор банка для открытия счета

В настоящее время, как это ни странно звучит, не клиенты выбирают банк, а скорее банки выбирают клиентов. На фоне общей тенденции к более жесткому контролю банков за новыми клиентами и стремления банков минимизировать риски в значительной части случаев открывать счета приходится не там, где хочется, а там, где есть такая возможность. Впрочем, основные критерии для выбора банка остаются неизменными на протяжении многих лет:

- Надежность и репутация банка.

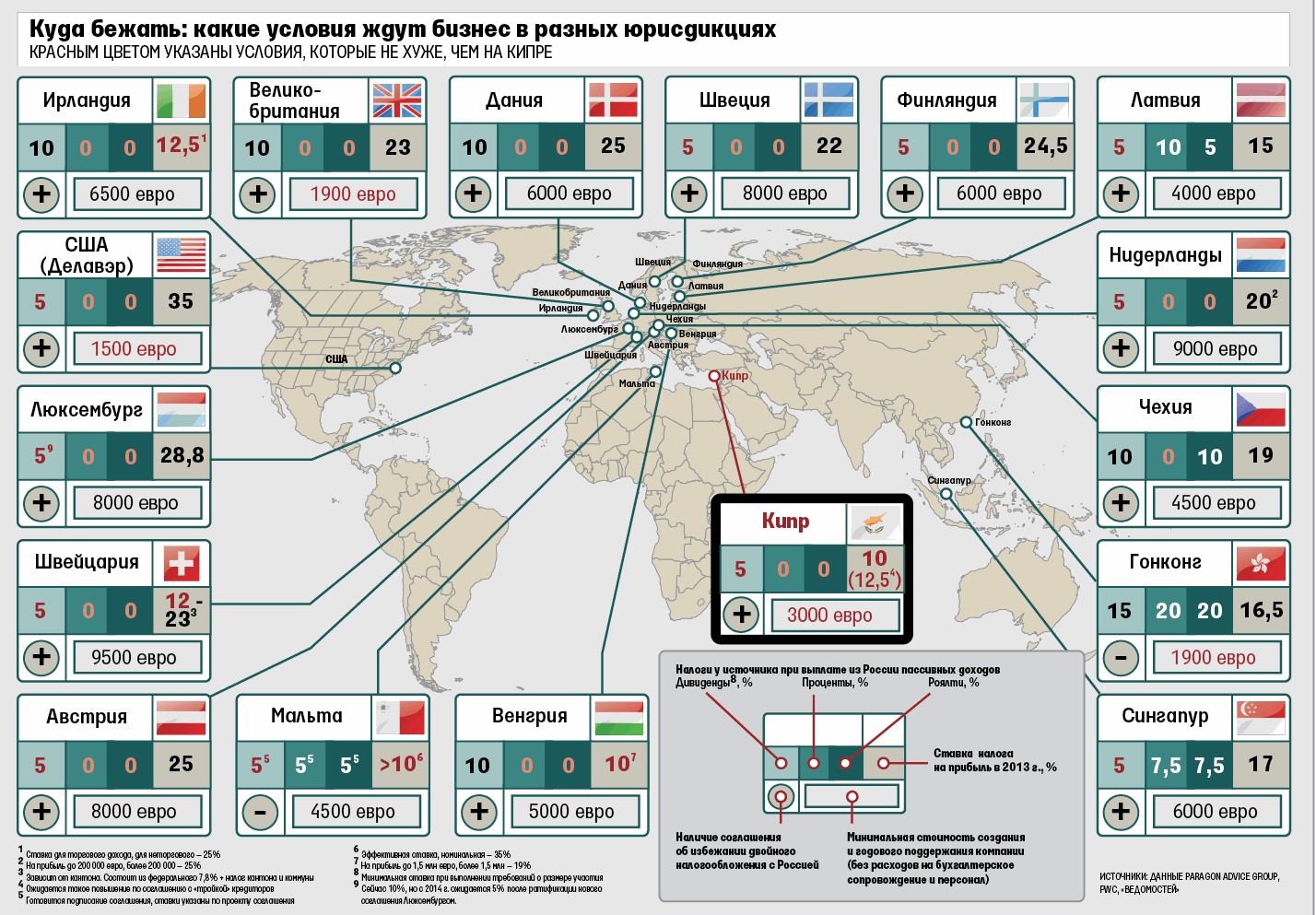

Понятие надежности банка довольно относительный критерий, поскольку даже надежные и крупные банки время от времени прекращают работу. Наиболее надежными банками на сегодняшний день принято считать кредитные учреждения Сингапура и Гонконга, а также континентальные европейские банки (в Нидерландах, Австрии, например), однако открытие счетов в них возможно далеко не на все компании.

Понятие надежности банка довольно относительный критерий, поскольку даже надежные и крупные банки время от времени прекращают работу. Наиболее надежными банками на сегодняшний день принято считать кредитные учреждения Сингапура и Гонконга, а также континентальные европейские банки (в Нидерландах, Австрии, например), однако открытие счетов в них возможно далеко не на все компании. - Удобство работы. Традиционно наиболее удобными для работы с иностранными компаниями считаются банки Кипра, в которых есть удобный интернет-банк, а также русскоязычный персонал, который может помочь с решением текущих вопросов в оперативном режиме. Вместе с тем банки в указанных юрисдикциях, как правило, обладают менее респектабельной репутацией.

- Валюты, в которых будут проводиться расчеты. Значительное количество банков в последнее время сильно ограничило работу с долларами США в связи с требованиями США к корсчетам иностранных банков в этой валюте. Если планируется проводить расчеты в долларах — выбирайте банк с наиболее лояльным отношением к платежам в этой валюте.

- Требования по документам и процедуре открытия счетов. Банки Кипра открывают счета без выезда в страну нахождения банка через уполномоченных агентов или же представительства в других городах (Москве, например). Однако некоторые банки Чехии, Венгрии, Черногории, Сингапура и других стран настаивают на личной встрече с представителями клиентам. Если это затруднительно — выбирайте наиболее «удобный» банк. Например практически все платежные системы работают с удаленной идентификацией клиента (видеозвонки, загрузка селфи-фото с паспортом и пр.)

Есть и другие критерии выбора банков, которые всегда можно обсудить с нашими специалистами, будем рады помочь подобрать оптимальный вариант для каждого случая.

Что нужно для открытия?

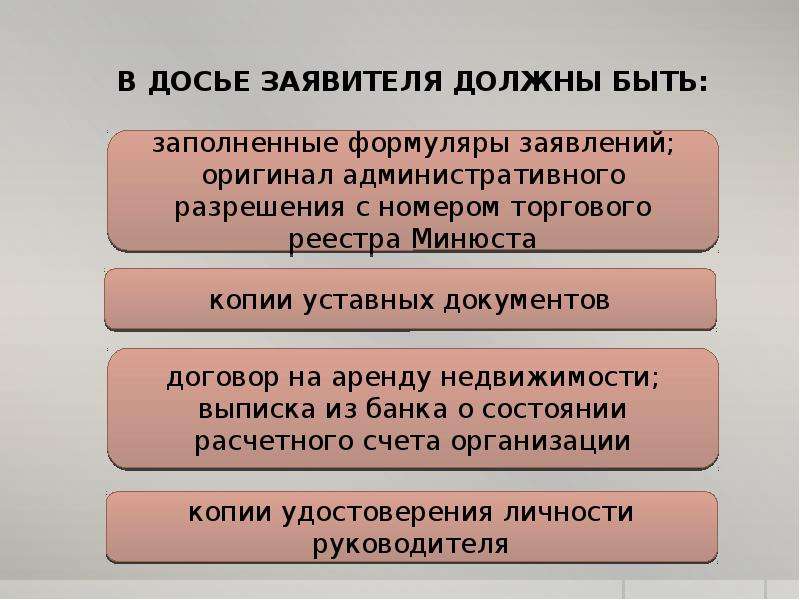

Как правило, банки для открытия счетов на компанию запрашивают более-менее стандартный пакет корпоративных документов на компанию, а также на бенефициаров.

На «свежую» фирму чаще всего бывает достаточно базового комплекта документов, получаемых при регистрации. В него входят заверенная сшивка регистрационных документов (Свидетельство о регистрации, Устав, Протокол первого собрания), апостилированная доверенность для представителя банка и ряд других документов. Таким образом, при покупке новой фирмы эта задача упрощается.

В него входят заверенная сшивка регистрационных документов (Свидетельство о регистрации, Устав, Протокол первого собрания), апостилированная доверенность для представителя банка и ряд других документов. Таким образом, при покупке новой фирмы эта задача упрощается.

На фирму «с историей», помимо регистрационных документов, банки запросят текущие выписки по компании для подтверждения текущего статуса, а также отчетность за последний период (в том числе для оффшорных компаний). Практика показывает, что иногда стоимость новой фирмы ниже, чем подготовка и заказ документов на имеющуюся.

Второй пакет форм — на бенефициара компании. Как правило, это заверенные копии личных документов (паспорта, подтверждения адреса, банковской справки), а также резюме и прочие данные, подтверждающие опыт работы бенефициара в выбранной сфере деятельности. Предпочтительный вариант — это если документы бенефициара подтверждают опыт работы в той же сфере, в какой планирует работать компания.

Для открытия личных счетов банки требуют предоставить личные документы, в том числе свидетельствующие о доходах лица, открывающего счет, а также заполнить банковские формы по этому и другим критериям. Именно проверка compliance того или иного лица является наиболее сложным этапом открытия счета. Основной момент, который проверяют банки — соответствие заявляемых личных средств бенефициара с задокументированными доходами за прошедшие годы, а также репутация лица, отсутствие в каких-либо санкционных и прочих «черных» списках и прочие моменты, которые призваны минимизировать риски при работе банка с «сомнительными» клиентами.

Разумеется, в разных банках требуемые документы могут существенно отличаться, как и отношение банка к компаниями разных типов деятельности. Поэтому для подбора оптимального up-to-date варианта лучше обратиться к нашим консультантам.

Какие вопросы задают банки при открытии счета?

Не менее важный вопрос, чем подготовка документов — ответы на вопросы банков и заполнение банковских форм. В них надо подробно описать деятельность компании, страны, в которых она ведется, ее партнеров и обороты. При этом если у банка будут дополнительные вопросы (а они, скорее всего, будут), то надо будет предоставлять документы по указанным партнерам и предполагаемой работе. Также рекомендуется соблюдать правило один счет — одна деятельность, то есть по мнению банка компания не должна торговать, например, автомобилями и овощами.

В них надо подробно описать деятельность компании, страны, в которых она ведется, ее партнеров и обороты. При этом если у банка будут дополнительные вопросы (а они, скорее всего, будут), то надо будет предоставлять документы по указанным партнерам и предполагаемой работе. Также рекомендуется соблюдать правило один счет — одна деятельность, то есть по мнению банка компания не должна торговать, например, автомобилями и овощами.

Продаем ли мы компании с уже открытыми расчетными счетами?

Нет, не продаем. Некоторые провайдеры предлагают приобрести оффшорные компании с уже открытыми расчетными счетами. Мы не рекомендуем клиентам этого делать по нескольким причинам. Во-первых, затруднительно понять, проводились ли по счету операции ранее, и если да, то как это могло отразиться на обязательствах компании. Во-вторых, банки открывают счета под определенную деятельности, и если операции по счету будут отличаться от того, что заявлено перед банками, довольно велик шанс того, что он будет закрыт.

В условиях современного контроля за банками наличие у компании расчетного счета (за вычетом некоторых оншорных стран), скорее всего, означает одно из двух: либо компания уже работала в какой-то сфере и открывала по нее счет, либо в банк подавалась неверная информация специально для открытия счета. В обоих случаях клиент рискует получить не работающий счет и «черную метку» от банка на будущее.

Инвестиционно-расчетные счета

Используются в основном для инвестиционных целей. Одним из основных ограничений, с которыми приходится сталкиваться клиентам банка, является неснижаемый остаток средств. Тем не менее, клиент банка сохраняет возможность в ограниченном количестве проводить транзакции по данному счету. Таким образом, данный счет позволяет распоряжаться инвестируемыми средствами, хотя и ограниченно. Это довольно редко встречающийся тип счета, потому что для банка он является не очень выгодным. Банк не имеет возможности использовать все средства счета для инвестирования и получения дохода (потому что по счету идут и расходные операции тоже). При этом, поскольку количество операций ограничивается, банк также не слишком много зарабатывает на своих комиссиях.

При этом, поскольку количество операций ограничивается, банк также не слишком много зарабатывает на своих комиссиях.

Как правило, такого рода счета открываются в индивидуальном порядке после встречи с представителем банка.

Примеры — LGT Bank (Австрия), Bendura Bank (Лихтенштейн).

Инвестиционные счета

Классические инвестиционные счета можно сравнить со сберегательным счетом. Они характеризуются отсутствием возможности проводить какие-либо операции по счету (кроме открытия, пополнения и вывода средств), жесткими ограничениями по минимальному остатку. Данный вид банковских счетов является средством инвестирования (зачастую, банки предлагают различные инвестиционные программы) и сохранения средств. Следует помнить о том, что минимальная сумма вклада для инвестиционного счета достаточно высока и обычно составляет не менее 300.000 – 500.000 долларов, евро или франков.

Наибольшей популярностью, при открытии инвестиционных счетов, пользуются такие банки, как UBS Bank (Швейцария), Kathrein Bank (Австрия).

Классические инвестиционные счета оффшорных компаний характеризуются отсутствием возможности проводить какие-либо операции по счету кроме открытия, пополнения и вывода средств и жесткими ограничениями по минимальному остатку. Данный вид банковских счетов является средством инвестирования и сохранения средств. Традиционными лидерами в этом сегменте являются швейцарские банки, однако в настоящее время популярностью пользуются также банки Люксембурга и Лихтенштейна, тем более что их требования по минимальным остаткам на счетах обычно меньше, чем у швейцарских коллег.

Мы можем помочь организовать встречу с представителями ряда банков Швейцарии, Лихтенштейна и других респектабельных юрисдикций для обсуждения возможностей таких счетов для Вашей компании.

Открываем ли мы анонимные («номерные») счета

Нет. Как уже было сказано, сейчас за всеми банками осуществляется жесткий контроль со стороны местных и региональных регуляторов, так что банки всегда должны знать о том, кто стоит за той или иной компанией. Кроме того, после вступления в силу конвенции по обмену банковской информацией (CRS) банки должны раскрывать эту информацию на международном уровне.

Кроме того, после вступления в силу конвенции по обмену банковской информацией (CRS) банки должны раскрывать эту информацию на международном уровне.

Почему следует обратится к нам?

Мы работаем в сфере открытия банковских счетов уже много лет и являемся для них professional introducer. Мы знаем практически всё о текущих тенденциях в сфере открытия расчетных счетов. Наши специалисты регулярно участвуют в конференциях и семинарах, получая последнюю актуальную информацию, а значит смогут подобрать оптимальный вариант именно для Вашей ситуации с учетом всех ее особенностей.

Счета для физических лиц (резидентов РФ)

В соответствии с Федеральным законом №173-ФЗ «О валютном регулировании и валютном контроле», физические лица — резиденты РФ, имеют право открытия банковских счетов в иностранных банках на территории любого государства, а также осуществлять валютные операции с использованием средств, зачисленных на счета в банки за пределами РФ. Необходимо, однако, отметить, что действующее законодательство РФ предъявляет некоторые требования к резидентам РФ в части декларирования таких счетов и движения средств по ним, а также налагает некоторые ограничения на использование средств, зачисленных на счета в иностранной валюте. В случае несоблюдения требований валютного законодательства возможно наложение штрафа в размере до 100% от суммы проведенной «запретной» операции.

В случае несоблюдения требований валютного законодательства возможно наложение штрафа в размере до 100% от суммы проведенной «запретной» операции.

Таким образом, с одной стороны, личные счета для граждан РФ в иностранных банках могут стать удобным инструментом в целом ряде случаев, таких как инвестиции в ценные бумаги иностранных компаний, оплата товаров и услуг за рубежом. С другой стороны — при открытии и использовании личных счетов необходимо четко следовать требованиями законодательства во избежание проблем с налоговой и существенных штрафов.

Для этого более подробной информации свяжитесь с нами по телефону +7 (495) 956-63-61 или отправьте письмо на электронную почту: [email protected]. Мы с радостью проконсультируем вас по всем вопросам открытия иностранных банковских счетов.

Как открыть оффшорный счет — YB Case 2021

Что такое оффшорный счет и как его открыть

Заказать сопровождениеОффшорный счет – это банковский счет, расположенный в иностранном государстве, то есть, в государстве, резидентом которого вы не являетесь. Как правило, термин «оффшорный счет» сопрягается с чем-то нерегулируемым, безналоговым, анонимным. Существует множество юрисдикций, за которыми закрепилась стереотипная ассоциация оффшорных.

Как правило, термин «оффшорный счет» сопрягается с чем-то нерегулируемым, безналоговым, анонимным. Существует множество юрисдикций, за которыми закрепилась стереотипная ассоциация оффшорных.

Далее мы разберемся что такое оффшорный счет, возможно ли в 2021 году открыть оффшорный счет и есть ли сейчас в нем необходимость.

На данный момент банки, в том числе и островные, ужесточили требования для иностранных резидентов. Островные банки имеют ограничения для нерезидентов или урезанные возможности по открытию счетов в иностранной валюте. Либо же для того чтобы открыть оффшорный счет необходимо зарегистрировать местное представительство.

Автоматический обмен информацией (AEOI) и Общие стандарты отчетности (CRS) практически везде устранили банковскую тайну в налоговых вопросах. Сегодня оффшорные банки жестко регулируются, строго соблюдаются правила KYC (Знай своих клиентов). Клиент должен не только объяснить происхождение средств, но и предоставить документальное подтверждение того, откуда поступают его деньги и каким бизнесом он занимается, почему хочет открыть оффшорный счет именно в этой юрисдикции.

Как открыть оффшорный счет?

Чтобы открыть оффшорный счет необходимо:

- Выбрать юрисдикцию;

- Определиться с банком;

- Подготовить необходимый пакет документов:

- для юр.лица: устав фирмы, учредительные документы, информация о владельцах и руководителях фирмы, подтверждение источника возникновения денежных средств;

- для физ. лица: удостоверение личности, анкета с описанием цели открытия счета, документы, подтверждающие источник происхождения средств.

Считаются ли оффшорные счета законными

Оффшорные счета могут быть предоставлены в качестве сберегательных или текущих счетов в различных валютах, хотя чаще всего это счета USD и EUR. Открытие оффшорного сберегательного счета в основном происходит в виде получения доступа к управлению денежными средствами. Как правило, оффшорный банк выдвигает требования к минимальному остатку на счете.

Оффшорные счета часто ассоциируются в средствах массовой информации с теми, кто стремится уклониться от уплаты налогов. Тем не менее, в эпоху прозрачности с такими инициативами, как Соглашения об обмене налоговой информацией (TIEA), Общий стандарт отчетности ОЭСР (CRS) и Закон США о соблюдении налогового законодательства в отношении иностранных счетов (FATCA), физические лица, желающие открыть оффшорный банковский счет, вряд ли смогут уклониться от уплаты налогов.

В связи со всеми выпущенными законодательными актами, на сегодняшний день, открытие оффшорного счета будет крайне затруднительным. При этом оформление оффшорного счета не предполагает очевидных преимуществ наряду с другими странами, которые не входят в число общепринятых оффшорных юрисдикций.

С другой стороны, наличие оффшорного счета будет обоснованным, если вы:

- планируете вести или зарегистрировать иностранный бизнес и в этой же стране хотите оформить оффшорный счет;

- владеете инвестициями в этой же стране;

- хотите переехать в другую страну и там планируете вести свой бизнес.

Почему открытие офшорного счета так популярно?

Существует множество причин, по которым предприниматели задумываются об оформлении оффшорного счета. Некоторые из которых приведены ниже:

- Оффшорные сберегательные счета поддерживают сбережения экспатриантов.

- Регистрация оффшорного счета выгодна поскольку, хранящиеся сбережения в независимом месте, может быть более удобным, чем попытка открыть и закрыть сберегательный счет при каждом изменении места жительства.

Можно ли сейчас открыть офшорный счет удаленно?

Распространенность открытия оффшорных счетов была обусловлена тем, что его владельцы считали, что они смогут диверсифицировать свое богатство и быть уверенным в его безопасности. Это служило основной целью для успешной стратегии защиты активов. Банки хотят убедится в реальности бенефициара и директоров, и поэтому процедура по дистанционному открытию в большинстве банков прекращена.

Вывод

Где открыть оффшорный счет вы можете узнать непосредственно у наших специалистов, заказав консультацию. Для связи с нами воспользуйтесь формой обратной связи.

Для связи с нами воспользуйтесь формой обратной связи.

Оффшорные счета

Открытие оффшорных счетов для компаний и физических лиц является одним из основных направлений деятельности нашей компании. Если вы хотите для себя лично или для своей фирмы открыть счет в офшорном банке, то мы предлагаем вам следующую последовательность действий:

Все представленные на этой Интернет-странице текстовые и графические материалы

являются собственностью ООО «АМСВ ГРУПП» — компании зарегистрированной на территории Российской Федерации.

Использование этих материалов без письменного согласия правообладателя запрещено и будет преследоваться в соответствии

с законодательством путем обращения в хостинг центры, обслуживающие Интернет-сайты нарушителей, а также путем обращения

1.

Нотариальное заверение копий документов

2.

Передача бумаг, авторизация паспортов, заполнение анкет

3.

В зависимости от банка, ожидание от 3-9 рабочих дней

В некоторых учреждениях для открытия счетов требуются дополнительные действия. Так например гонконгским банкам нужно личное присутствие управляющего по счету. Поэтому процедура предполагает вылет в Китай в сопровождении нашего представителя. Для других банков (например швейцарских) такой особенностью может быть требование по значительному первоначальному взносу, в этих случаях сначала открывается аналог «накопительного счета», на который необходимо зачислить требуемую сумму и только после её поступления банк высылает DIGIPASS или иное средство управления.

Как открыть оффшорный счет

Открыть оффшорный счет с нашей помощью даже проще, чем счет в обычном российском банке. Отличие заключается лишь в том, что сроки и стоимость немного больше. Однако разница в 3-5 дней, как правило, не является критичной для подобной операции. В зависимости от выбранного банка, юрисдикции регистрации компании или гражданства управляющего по счету, условия на открытие счетов в оффшорных банках могут значительно отличаться.

В зависимости от выбранного банка, юрисдикции регистрации компании или гражданства управляющего по счету, условия на открытие счетов в оффшорных банках могут значительно отличаться.

Открытие оффшорных счетов для физических лиц, обычно происходит достаточно оперативно, т.к. зарубежные банки, как правило, не проверяют заявителя по российским базам данных. При этом открытие счета в оффшоре представляет некоторую сложность только на стадии нотариального заверения бумаг, поскольку не все нотариусы готовы работать с иностранными документами.

Во всех случаях, как для компаний, так и для физических лиц, потребуется личное посещение нашего офиса управляющим по счету для проверки паспортных данных и заполнения различных анкет.

Открыть счет в оффшорном банке. Требования.

Для того, чтобы открыть счет в оффшорном банке требуется достаточно типовой набор документов, немного отличающийся в зависимости от самого банка или юрисдикции регистрации компании.

•

Заверенные копии всех паспортов

•

Описание источников дохода (анкета)

•

Контактные данные управляющего по счету

•

Цель открытия банковского счета в оффшоре

•

Предполагаемый месячный объем операций

•

Назначение основных платежей

•

Оригиналы и копии корпоративных документов (апостиль + печать)

•

Оригиналы и заверенные копии всех паспортов всех бенефициаров

•

Подтверждение адреса регистрации на каждого из участников компании

•

Перечень источников дохода компании (иногда с подтверждениями)

•

Предполагаемый список контрагентов и месячный объем платежей

•

Предполагаемый годовой оборот по счету и назначение операций

•

Прогнозируемые среднемесячные остатки средств

Анонимный счет в оффшоре

Конечно, указанные требования в каждом конкретном случае отличаются. Тем не менее, открытие счета в оффшорном банке, в любом случае, всегда предполагает раскрытие имен бенефициарных собственников. Данное требование продиктовано межбанковской программой KYC («Знай своего клиента») и требованиями FATF к операциям банков. Поэтому, к сожалению, личный оффшорный банковский счет не может быть полностью анонимным без применения специальных схем.

Тем не менее, открытие счета в оффшорном банке, в любом случае, всегда предполагает раскрытие имен бенефициарных собственников. Данное требование продиктовано межбанковской программой KYC («Знай своего клиента») и требованиями FATF к операциям банков. Поэтому, к сожалению, личный оффшорный банковский счет не может быть полностью анонимным без применения специальных схем.

Уважаемые господа, если вы хотите открыть счет в оффшоре, обращайтесь в нашу компанию. Наши специалисты с удовольствием расскажут вам об особенностях различных оффшорных банков, а также о всех деталях, процедурах и «подводных камнях» работы с этими финансовыми институтами.

Открытие счета в оффшорном банке — порядок действий:

Открытие счета в оффшорном банке

Наша консалтинговая фирма имеет опыт в открытии оффшорных банковских счетов с 2006 года. В нашей копилке целая сеть банковских партнеров, что позволяет нам предоставлять профессиональнуюпомощь, и открыть банковские счета в разных оффшорных юрисдикциях, в соответствии с вашими потребностями и деятельность.

Открыть оффшорный банковский счет для управления, защиты и развития вашей деятельности:

Если вы ищете возможность защитить свои активы, управлять средствами и начать частную деятельность, то открытие оффшорного банковского счета будет правильным выбором для вас.

Оффшорный банковский счет- это счет в одном из банков в любой юрисдикции за пределами страны в которой вы проживаете. Таким местом, как правило является юрисдикция с низким налоговым обложением, но не всегда. Несколько европейских банков также принимают участие в открытии счетов для офшорных компаний.

Есть два основных типа оффшорных банковских счетов:

1Базовая информация о вашем проекте;

2Согласие банка на открытие счета;

3Подготовление документов;

4Открытие банковского счета;

5Детали вашего счета, и его активация.

Узнать больше информации о процессе открытия банковского счетаОсновными причинами, для открыия оффшорного банковского счета являются: сохранение секретности, конфиденциальность и оффшорная защита активов. Таких как: экономия, дивиденды и прибыль корпораций.

Таких как: экономия, дивиденды и прибыль корпораций.

Есть много различных стран по всему миру, для открытия оффшорного банковского счета. Основными критериями для выбора банка и его местонахождения, это ваша деятельность, партнёр, расположение и ожидаемые банковские услуги.

Благодаря нашими длительными отношениями с банками, мы можем открыть банковский счёт дистанционно, и вы сможете работать с вашим банковским счетом в режиме онлайн со всего мира. Оффшорный онлайн-банк даёт возможность управлять своими финансами, независимо от того, где вы находитесь.

Если у вас есть какие-либо вопросы, не стесняйтесь связаться с нами!

Процедура открытия счета | Оффшор – FAQ | Оффшоры и международное право

Марина Волкова, Старший юрист, руководитель отдела развития GSL Law & Consulting

Помимо того, что в ходе интервью с представителем банка следует сообщить подробную информацию о себе и своём бизнесе, надо также с готовностью ответить на все интересующие его вопросы, связанные, в том числе, и с происхождением средств. Необходимо сообщить номера телефонов и номер факса; адрес электронной почты; почтовый адрес реального бизнеса; домашний адрес. Кроме того требуется заполнить и подписать банковские формы.

Необходимо сообщить номера телефонов и номер факса; адрес электронной почты; почтовый адрес реального бизнеса; домашний адрес. Кроме того требуется заполнить и подписать банковские формы.

Наиболее интересующими банк данными являются сведения о специфике деятельности компании и предполагаемом примерном обороте средств на счету. Отвечая на вопрос, чем будет заниматься компания, каков характер её бизнеса, нельзя говорить односложно, например, «торговля». Лучше, если это будет звучать, положим, так: «посреднические операции в торговле нефтепродуктами». Банк может поинтересоваться вашими деловыми партнёрами: как будет выглядеть вся деловая цепочка? где, у кого и что покупается? что, куда и кому продаётся? в какие государства и из каких государств будут исходить и поступать платежи?

Сотрудники банка, проводящие собеседование, нередко устанавливают достоверность заявляемых сведений посредством косвенных вопросов. Так, если клиент указывает, что основная деятельность компании, положим, торговля золотом, банковский офицер может тут же спросить у вас, а сколько сейчас стоит тройская унция золота?

Достаточно просто процедура открытия счетов происходит только в тех случаях, когда речь идёт о банальных экспортно-импортных операциях. Если же вы указываете, что это будет деятельность, связанная с недвижимостью, инвестициями, предоставлением займов и так далее, то это не является достаточным обоснованием для открытия счёта – придётся подробно всё расписать.

Если же вы указываете, что это будет деятельность, связанная с недвижимостью, инвестициями, предоставлением займов и так далее, то это не является достаточным обоснованием для открытия счёта – придётся подробно всё расписать.

В некоторых случаях банки просят сотрудников юридической фирмы, представляющих клиента в банке, написать своё собственное письмо-рекомендацию, Letter of Introduction. В этом письме содержатся сведения о директоре компании и его реальном (действующем) бизнесе, информация о его деловой активности за последние несколько лет.

В редких случаях банки могут запросить у клиента подробный бизнес-план, точный список партнёров, с которыми он будет вести бизнес, используя счёт в этом банке, и так далее.

И последнее: хуже не будет, если на собеседование вы захватите собственные визитки и рекламные буклеты, где есть информация о вашей предпринимательской деятельности.

Открыть счет в оффшоре

Открыть счет за границей могут юридические лица. Это требуется для полноценного функционирования иностранной компании или для денежных расчетов резидентов и нерезидентов. Для россиянина, как и для других иностранных граждан, действуют специальные условия, как завести банковский счет в другой стране.

Это требуется для полноценного функционирования иностранной компании или для денежных расчетов резидентов и нерезидентов. Для россиянина, как и для других иностранных граждан, действуют специальные условия, как завести банковский счет в другой стране.

Выбор надежного иностранного банка за границей

Европейская банковская система является стабильной на протяжении многих лет. Держателей привлекают гарантия финансовой стабильности со стороны государства и Европейского Союза. Открыть счет в Европе можно в одной из следующих стран:

ВАЖНАЯ ИНФОРМАЦИЯ

Открываем счета только иностранным ЮР лицам!Выбор страны основывается на индивидуальных потребностях. Например, если требуется срочное открытие без визита в банк (т.е. удаленно), то подойдут услуги латвийских банков. Тем, кому важна конфиденциальность – Лихтенштейн, а за дешевыми тарифами в Польшу или Чехию.

Помимо европейских вариантов доступны и другие:

speeder/spacer.gif» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»» data-lazy-src=»https://www.youtube.com/embed/S07q8LRdU9M?modestbranding=1&showinfo=0&controls=1&&mute=1&rel=0″/>Обратиться за услугами в некоторые юрисдикции стоит из-за преимуществ:

| Страна | Преимущество |

| Швейцария | Удаленное открытие, $ счета |

| Беларусь | Счет в день визита в банк |

| Сербия | Нет требований к остатку |

| ОАЭ | Доступны доллары |

| Платежные системы | Открытие за 2-5 дня |

Услуги доступны только для компаний. Корпоративные счета нередко открывают в оффшорах. Этот вариант обладает преимуществом в плане налогов. Некоторые организации предлагают услуги и под High risk

Как открыть оффшорный счет удаленно

Удаленно – это значит без визита в страну, где расположен банк. Это возможно в двух случаях:

Это возможно в двух случаях:

У банка есть представительство в Москве или в вашем городе;

Банк разрешает открывать счет авторизованным агентам;

Несмотря на то, что вам предстоит посетить один из офисов – нашей компании или филиал банка, этот способ является удаленным. Это так, ведь в конечном итоге вы оформляете все документы без выезда за границу.

К сожалению, такая услуга доступна не во всех организациях и не во всех странах. Еще реже встречается возможность провести операции полностью онлайн. Наши сотрудники проконсультируют вас об актуальных возможностях.

Совет, как быстро оформить счет россиянину

Граждане России, как и других стран, обладают двумя возможностями: оформить все самостоятельно или обратиться за квалифицированной поддержкой. При самостоятельной подготовке пакета документов случаются проблемы. И задержка – одна из них.

В среднем, после оформления всех бумаг и получения их банком, уходит около 7 рабочих дней для открытия. Чем больше вы потратите времени до этого, тем дольше затянутся процессы. Обратитесь в нашу компанию. Мы не только ускорим процесс, но и позволим избежать досадных проблем. Подробней о нашей компании:

Чем больше вы потратите времени до этого, тем дольше затянутся процессы. Обратитесь в нашу компанию. Мы не только ускорим процесс, но и позволим избежать досадных проблем. Подробней о нашей компании:

Существует дополнительная услуга: срочное открытие оффшорного счета. В этом случае рассмотрение занимает до четырех суток. Если скомбинировать услугу и банк, который сразу предоставляет реквизиты, то на все процессы уйдет около 1 недели.

Особенности для нерезидентов и юридических лиц

Клиентам доступны мультивалютные иностранные счета. Поэтому необязательно открывать рублевый. Доступны, например, в евро, долларах или другой валюте. Это актуально и для оффшоров, подробней о регистрации читайте по ссылке

Это актуально и для оффшоров, подробней о регистрации читайте по ссылке

Удобно, что доступ осуществляется удаленно с помощью интернет-банкинга или мобильного приложения.

Правила возврата оплаты при не открытии счета

БЕСПЛАТНАЯ КОНСУЛЬТАЦИЯ

Открыть оффшорный счет онлайн для бизнеса

3. Могу ли я открыть офшорный текущий счет, находясь в другой стране?

Конечно. DSBC Financial Europe не только принимает, но и всячески приветствует подачу онлайн-заявления на открытие офшорного текущего счета из любой точки мира. Наши консультанты и эксперты окажут вам всю необходимую помощь в этом.

Потратив всего несколько минут на предоставление информации в online-режиме на нашем сайте https://www.dsbc.eu/, вы сможете стать владельцем зарубежного бизнес-счета без бумажной волокиты.

DSBC предлагает открытие зарубежного бизнес-счета для клиентов по всему миру. Если вы представляете юридической лицо, зарегистрированное за пределами ЕС, мы будем рады оказать вам всю необходимую поддержку от регистрации аккаунта до получения счета. Все необходимые шаги вы сможете пройти в online-режиме: регистрацию, подтверждение документов и дистанционное интервью.

Все необходимые шаги вы сможете пройти в online-режиме: регистрацию, подтверждение документов и дистанционное интервью.

Кроме того, если вы являетесь клиентами, чье гражданство/юрисдикция относится к офшорным государствам, таким как Гонконг, Сингапур, Британские Виргинские Острова, Каймановы острова, Белиз, Сейшельские острова и другие, то вы можете подать заявку на открытие зарубежного текущего счета DSBC без каких-либо трудностей по упрощенной схеме.

Если ваш бизнес зарегистрирован в США, Индии, Китае, на Ближнем Востоке…, и вам нужен офшорный текущий счет для операций с Европой в евро, то DSBC — это лучший вариант для вас. С помощью online-открытия счета и быстрой регистрации, вы сможете эффективно управлять издержками и временем.

Пожалуйста, обратите внимание, что к гражданам разных стран и юрисдикций предъявляются различные требования. Мы оказываем индивидуальную помощь клиентам, учитывая каждый конкретный случай.

Для получения дополнительной информации вы можете связаться, используя контактную информацию в специальном разделе, а также через чат-бота в нижнем правом углу сайта или позвонить на горячую линию по телефонам: + 370 5 240 5555, WhatsApp/Viber +370 638 07451 .

Узнайте больше:

Как открыть оффшорный банковский счет и получить к нему доступ

Оффшорный банкинг часто ассоциируется с высоким уровнем финансовой изощренности, а иногда и с хитростью. Однако реальность такова, что средний человек может открыть счет в оффшорном банке всего за несколько часов работы. У каждого оффшорного банка и иностранной юрисдикции есть свои требования, поэтому вам придется провести небольшое исследование, чтобы найти особенности, относящиеся к вашей ситуации. Ниже приводится обзор того, что вы можете ожидать, если решите открыть счет в оффшорном банке.

Ключевые выводы

- Когда вы принимаете участие в оффшорной банковской деятельности, вы делаете это в финансовом учреждении за пределами вашей страны.

- Чтобы открыть счет в оффшорном банке, вам необходимо предоставить удостоверение личности и другие документы, подтверждающие вашу личность.

- Банки могут также потребовать информацию об источнике ваших вкладов.

- Вы можете получить доступ к своему счету с помощью дебетовой карты или посредством банковских переводов.

Что такое оффшорное банковское дело?

Люди, которые осуществляют банковские операции в оффшорах, делают это в части мира за пределами своей страны.Таким образом, термин оффшорный банкинг обычно используется для описания международных банков, компаний и инвестиций. Некоторые места стали хорошо известными зонами оффшорного банкинга, включая Швейцарию, Бермудские острова или Каймановы острова. Но другие страны, в которых используются оффшорные банки, не так распространены, как Маврикий, Дублин и Белиз.

Большинство людей ассоциируют оффшорное банковское дело с богатством или чем-то, что может сделать только элита. Хотя многие богатые люди пользуются этими учреждениями, обычные люди тоже могут это делать.Фактически, вы занимаетесь банковским делом в офшоре, если вы американец, у которого есть банковский счет в Канаде.

Оффшорный банкинг часто рассматривается в негативном свете. Это потому, что многие люди используют это как способ скрыть свои деньги и избежать уплаты налогов. Другие используют его в незаконных целях, таких как отмывание денег и уклонение от уплаты налогов. Хотя эти действия являются преступными и могут привести к судебному преследованию, тюремному заключению и / или крупным штрафам, оффшорные банковские операции не должны быть незаконными. Наличие оффшорного банка может быть вполне законным, если:

Это потому, что многие люди используют это как способ скрыть свои деньги и избежать уплаты налогов. Другие используют его в незаконных целях, таких как отмывание денег и уклонение от уплаты налогов. Хотя эти действия являются преступными и могут привести к судебному преследованию, тюремному заключению и / или крупным штрафам, оффшорные банковские операции не должны быть незаконными. Наличие оффшорного банка может быть вполне законным, если:

- вы ведете бизнес в другой стране

- имеете инвестиции

- имеете счет в стране, где вы можете проводить большую часть года

Вы также можете выбрать оффшорное банковское дело в стране с благоприятным налоговым режимом.В некоторых частях мира вы можете инвестировать свои деньги, получая доход на них без уплаты налогов.

Основные требования

Основы открытия оффшорного банковского счета аналогичны открытию банковского счета в вашей стране. Оффшорные банки требуют вашу личную информацию, такую как ваше имя, дату рождения, адрес, гражданство и род занятий.

Чтобы проверить вашу личную информацию, вам нужно будет предоставить копию вашего паспорта, водительских прав или других документов, удостоверяющих личность, выданных государственным органом.Банки также заботятся о подтверждении вашего места жительства или физического адреса, поскольку это может повлиять на вопросы налогообложения. Это требование можно удовлетворить, предъявив счет за коммунальные услуги или что-то подобное.

Независимо от того, какой тип документа вы предоставите, банкам необходимо будет убедиться, что они подлинные. В некоторых случаях может быть достаточно нотариально заверенной копии некоторых документов. Но другие офшорные центры предпочитают штамп апостиль — особый тип сертификационного знака, который используется во всем мире. В этом случае вам нужно будет посетить государственное учреждение, уполномоченное выдавать этот штамп для вашего штата или страны.Взаимодействие с другими людьми

Как открыть оффшорный банковский счет и получить к нему доступ

Дополнительные проверочные документы

Для открытия счета в оффшорном банке часто существуют значительные дополнительные требования. Эти требования существуют для предотвращения отмывания денег, налогового мошенничества или другой незаконной деятельности, часто связанной с оффшорными банковскими операциями.

Эти требования существуют для предотвращения отмывания денег, налогового мошенничества или другой незаконной деятельности, часто связанной с оффшорными банковскими операциями.

Во-первых, офшорные банки могут запросить у вашего текущего банка справочные финансовые документы, указывающие на средний баланс и удовлетворительные отношения.Обычно это подтверждается банковскими выписками за последние 6–12 месяцев.

Во-вторых, многие офшорные банки спрашивают о характере транзакций, которые, как ожидается, будут проводиться через счет. Это может показаться чересчур навязчивым, но оффшорные банковские центры испытывают все большее давление, чтобы остановить незаконную деятельность. Для этого многим оффшорным банкам нужна дополнительная документация с указанием источника средств, которые вы вкладываете в банк.

Многие оффшорные банки захотят узнать характер транзакций на вашем счете, прежде чем вы сможете начать вести свой бизнес.

Например, справки о заработной плате от вашего работодателя, вероятно, будет достаточно, если вы используете учетную запись для внесения депозитов от своего работодателя. Чтобы подтвердить ваш инвестиционный доход, офшорный банк может запросить информацию о ваших инвестициях и их местонахождении.

Чтобы подтвердить ваш инвестиционный доход, офшорный банк может запросить информацию о ваших инвестициях и их местонахождении.

Для деловых операций или операций с недвижимостью вам может потребоваться предоставить договоры купли-продажи или другие соответствующие документы. Если вы вносите средства по договору страхования, вам может потребоваться письмо от страховой компании.Если ваши деньги поступают по наследству, банк может запросить у исполнителя наследства письмо, подтверждающее это.

Выбор валюты

В отличие от внутренних счетов, оффшорные банковские счета предлагают возможность выбора валюты, в которой вы хотите хранить свои средства. Это может быть очень ценной особенностью оффшорного счета, особенно если национальная валюта нестабильна или ожидается ее обесценивание.

Хотя это может быть привлекательной функцией, важно понимать последствия хранения вашей учетной записи в разных валютах.Например, хранение средств в определенных валютах может позволить вам получать проценты по своим вкладам, но это также может привести к иностранным налоговым обязательствам. Вам также может потребоваться обмен валюты для пополнения и снятия средств, что может быть значительным расходом в зависимости от структуры комиссий и предлагаемых обменных курсов.

Вам также может потребоваться обмен валюты для пополнения и снятия средств, что может быть значительным расходом в зависимости от структуры комиссий и предлагаемых обменных курсов.

Внесение депозита на оффшорный банковский счет

Оффшорные банковские счета чаще всего пополняются электронным способом посредством международных банковских переводов. К сожалению, системы, обеспечивающие бесплатные электронные переводы, распространенные в отечественном банковском деле, обычно не позволяют переводить деньги за границу.

Отправка электронного перевода — это простая операция, но почти все банки взимают плату за международный банковский перевод за отправку или получение средств. Цены на электронные переводы варьируются в зависимости от банка, поэтому обязательно ищите выгодные предложения. К сожалению, хороших альтернатив мало. Внутренние чеки, как правило, не принимаются в иностранных юрисдикциях, а вкладывать средства лично на регулярной основе нецелесообразно.

Вывод средств

Оффшорные банки предлагают множество способов вывода средств для максимального удобства использования их услуг.Многие оффшорные банки выпускают дебетовую карту, которая позволяет вам легко получать доступ к своим средствам по всему миру. Убедитесь, что вы знаете о сборах за использование карты, поскольку они могут увеличиваться. Одновременное снятие более крупных сумм наличных может помочь минимизировать эти комиссии.

Некоторые офшорные банки предлагают чеки. Однако обычно это не лучший метод — в первую очередь потому, что в оффшорных счетах часто желательна конфиденциальность. Проблемы могут также возникнуть, поскольку чеки, выписанные на иностранные счета, не всегда принимаются на местном уровне.

Лучшим вариантом может быть использование двух счетов — офшорного и внутреннего. Таким образом, электронные банковские переводы можно использовать для перевода больших сумм оффшорных средств на внутренний счет, где к ним будет легко получить доступ. Этот метод обеспечивает большую конфиденциальность и безопасность, а также обеспечивает удобство местных банковских услуг.

Этот метод обеспечивает большую конфиденциальность и безопасность, а также обеспечивает удобство местных банковских услуг.

Итог

Несмотря на окружающую их таинственность, открыть счета в офшорных банках относительно просто.Все, что для этого нужно, — это заполнить документы, предоставить некоторые базовые документы, удостоверяющие личность, и предоставить дополнительную информацию, чтобы показать, что вы не планируете использовать учетную запись для незаконной деятельности.

Выбор лучшей валюты и оптимизация депозитов и снятия средств немного сложнее, но лучший выбор станет более ясным, когда вы изучите варианты. При использовании оффшорных банковских счетов и получении международных электронных переводов важно проконсультироваться с налоговым специалистом, чтобы убедиться, что вы соблюдаете все налоговые правила в стране и за рубежом.

Оффшорное банковское дело не является незаконным, но это скрывается

Каковы последствия оффшорного банковского дела?

Если вас заинтересовал скандал с Панамскими документами, вам может быть любопытно оффшорное банковское дело. Возможно, вы задумывались о том, чтобы спрятать часть своих денег в офшоре? Возможно, вы колебались, потому что не хотите, чтобы у вас возникли проблемы с IRS. Некоторых привлекает офшорный банкинг, но на самом деле он гораздо более приземленный, чем кажется.

Возможно, вы задумывались о том, чтобы спрятать часть своих денег в офшоре? Возможно, вы колебались, потому что не хотите, чтобы у вас возникли проблемы с IRS. Некоторых привлекает офшорный банкинг, но на самом деле он гораздо более приземленный, чем кажется.

Ключевые выводы:

- Использование услуг банка за пределами вашей страны не является незаконным, если это делается по законным причинам.

- Некоторые иностранные банки откроют счет у иностранного клиента всего с 300 долларов, в то время как другие вообще не будут вести дела с иностранными клиентами из-за требований соответствия.

- Оффшорные банковские счета должны быть декларированы в стране проживания держателя по налоговым причинам; однако в некоторых странах иностранцам разрешается безналоговый зарабатывать прирост капитала.

- Физические лица могут оставить свои деньги в офшоре, если в их собственной стране наблюдается нестабильность и они опасаются потерять свои инвестиции.

Как работает оффшорный банк

Во-первых, давайте избавимся от вводящих в заблуждение терминов, таких как «спрятать», «спрятать» или даже «оффшорный банковский счет». Использование услуг банка за пределами вашей страны не является незаконным. И хотя термин «офшор» буквально применяется в некоторых случаях — например, банковский счет на Багамах, — вести бизнес в Канаде можно всего за несколько минут.

Эта практика предназначена не только для богатых. Некоторые иностранные банки возьмут всего 300 долларов ваших денег и откроют счет.Как и везде, банки за границей устанавливают минимальные суммы для своих счетов и другие условия для клиентов.

С другой стороны, некоторые иностранные банки не будут вести дела с некоторыми иностранными клиентами из-за требований соблюдения. В Организации экономического сотрудничества и развития (ОЭСР) и Всемирной торговой организации (ВТО) действуют правила, по которым банки должны сообщать информацию о своих иностранных клиентах. Каждая страна соблюдает эти законы по-разному. Некоторые страны вообще не соблюдают.

Каждая страна соблюдает эти законы по-разному. Некоторые страны вообще не соблюдают.

А как насчет счетов в швейцарском банке?

Знаменитый «счет в швейцарском банке», или счета в стиле Джеймса Бонда, который делает деньги богатых людей вне досягаемости правительства их собственной страны, например, IRS, имеет строгие швейцарские законы о конфиденциальности. Эта конфиденциальность — причина их популярности. В прошлом швейцарские банки даже не добавляли имена к счетам. Тем не менее, Швейцария согласилась передать иностранным правительствам информацию о держателях своих счетов, фактически прекратив любое уклонение от уплаты налогов, которое могло произойти из-за наличия незарегистрированного или скрытого счета.

Преимущества оффшорного счета

Уклонение от уплаты налогов было не единственной причиной открытия счета в швейцарском банке. Есть множество законных причин, чтобы держать деньги за пределами вашей страны. Во-первых, налоговый режим. Во многих странах вы можете зарабатывать деньги без уплаты налогов. Хотели бы вы вложить свои деньги в работу в другой стране, зарабатывать прирост капитала и платить нулевые налоги этой стране? Это технически возможно, если вы переводите деньги в офшор.

Хотели бы вы вложить свои деньги в работу в другой стране, зарабатывать прирост капитала и платить нулевые налоги этой стране? Это технически возможно, если вы переводите деньги в офшор.

Даже США разрешают такую практику.В последние годы Соединенные Штаты стали одним из излюбленных налоговых убежищ в мире. В Неваде, Вайоминге и Южной Дакоте сейчас находится большая сумма иностранных денег, но причина не в благоприятном налоговом режиме.

Одним из основных преимуществ хранения иностранных денег в США, Швейцарии и других развитых странах является их стабильность. Люди, живущие в странах, переживающих политические и экономические потрясения, опасаются, что их деньги, а также их жизнь могут оказаться в опасности.Что, если экономика рухнет? Что если будет гражданская война? Что, если их правительство по какой-то причине придет после них? Если их деньги хранятся за границей, их собственному правительству сложнее их захватить.

Счета в зарубежных банках также дают владельцам счетов больше возможностей для международных инвестиций и служат в качестве валютного хеджирования против возможного обвала их национальной валюты. Менее важно, но примечательно то, что из-за обменных курсов валют в других странах инвестор может восприниматься как крупный игрок. Таким образом, этот человек может получать выгоды, связанные с богатством, хотя это может быть не так Соединенные Штаты.

Менее важно, но примечательно то, что из-за обменных курсов валют в других странах инвестор может восприниматься как крупный игрок. Таким образом, этот человек может получать выгоды, связанные с богатством, хотя это может быть не так Соединенные Штаты.

Обратите внимание, что вы не упустите возможность уплатить налоги США, если зарабатываете или храните деньги за границей. IRS требует, чтобы американцы заполняли форму IRS FBAR и сообщали о любых деньгах, которые в совокупности превышают 10 000 долларов, которые хранятся на иностранных счетах. Для денег, которые вы зарабатываете за границей, существует исключение из налога на прибыль, заработанная за границей, но остальная часть облагается налогом.

Особенности офшорных счетов

Нет ничего незаконного в открытии оффшорного счета, если только вы не делаете это с целью уклонения от уплаты налогов.Закон о соблюдении налогового законодательства по иностранным счетам (FATCA) требует от банков по всему миру сообщать в IRS об остатках и любой деятельности американских граждан в случае наложения штрафов.

Некоторые американские фирмы, владеющие иностранными деньгами, заявляют, что используют команду юристов, чтобы убедиться, что они точно и законно сообщают о своей зарубежной деятельности своей стране. Неизбежно найдутся люди, которые используют систему для незаконной прибыли. По оценкам Управления ООН по наркотикам и преступлениям, доходы от незаконных средств и отмывания денег составили более 2 триллионов долларов США во всем мире и 300 миллиардов долларов США в 2010 году (последние данные на 2018 год), что составляет 2% от общей суммы доходов США.С. экономика.

Таким образом, хранение денег на оффшорном банковском счете не является незаконным и также не освобождается от налогов. Если у вас есть законные коммерческие причины, вы можете инвестировать в «секретные» банковские счета — хотя на самом деле это не будет секретом.

Определение, преимущества и типы оффшорных счетов

Определение офшорного банкинга? Оффшорный банкинг — это просто термин, используемый для обозначения использования банковских услуг в иностранной юрисдикции за пределами страны проживания. Таким образом, любое физическое лицо, владеющее банковским счетом в другой стране за пределами страны проживания, занимается оффшорными банковскими операциями.

Таким образом, любое физическое лицо, владеющее банковским счетом в другой стране за пределами страны проживания, занимается оффшорными банковскими операциями.

Если вы являетесь гражданином Великобритании и открываете счет в США, это можно считать оффшорным банковским счетом. В прошлом, как правило, было лишь небольшое количество юрисдикций, в которых банки предлагали офшорные банковские услуги, однако в настоящее время оффшорный банковский счет можно открыть практически в любом месте.

При этом все еще существуют определенные юрисдикции (такие как Сингапур, Белиз, Каймановы острова и Швейцария), которые более известны своим использованием в качестве благоприятной оффшорной среды, которая имеет идеальное сочетание финансовых преимуществ с сильной банковской политикой и практикой.

Поскольку каждая юрисдикция уникальна, у каждой есть свои плюсы и минусы, поэтому выбор, где открыть оффшорный счет, будет варьироваться в зависимости от индивидуальных потребностей и обстоятельств. Например, если вы ищете инвестиционные счета с рядом преимуществ и вариантов оффшорного инвестирования, Швейцария и Сингапур могут вам подойти.

Например, если вы ищете инвестиционные счета с рядом преимуществ и вариантов оффшорного инвестирования, Швейцария и Сингапур могут вам подойти.

Если, однако, вы хотите открыть личный счет с низким порогом депозита и предпочитаете делать все это онлайн, возможно, Белиз подойдет вам.

Почему банк за рубежом?Оффшорный банкинг предоставляет ряд преимуществ, которых нет в вашей обычной банковской системе внутри страны. Кроме того, диверсифицирует ваши активы по разным каналам, странам, счетам и валютам. помогает защитить ваши деньги и снижает риск остаться неподготовленными в случае банкротства банков, обесценивания валюты или экономического краха.

Наличие плана B важно во времена неопределенности, и наличие иностранного счета за пределами страны, особенно в Соединенных Штатах, где вы живете, является первым шагом к обеспечению вашего будущего финансового долголетия.

Оффшорные счета предлагают множество возможностей в качестве страховки от халатности безответственной банковской системы, которая чрезмерно расширила себя из-за низких процентных ставок, скудных резервов капитала, огромных долгов, которые фактически сделали большинство банков неплатежеспособными, а также систему банковское управление и выработка политики вместе являются частями сломанной системы.

Банковское дело в оффшорной юрисдикции снижает ваш риск, увеличивая вашу финансовую свободу, обеспечивая гибкость и защиту ваших активов.Многие люди признают важность диверсификации активов, но мало кто рассматривает возможность диверсификации в разных местах.

Оффшорная компания с банковским счетомСуществует несколько различных способов открытия международного банковского счета, а также различные типы счетов, которые мы кратко рассмотрим:

Личный оффшорный счет и корпоративный счетХотя можно открыть частный оффшорный счет на свое личное имя, обычно рекомендуется зарегистрировать оффшорную компанию в иностранной юрисдикции, а затем открыть корпоративный счет на имя компании.

Это рекомендуется по нескольким причинам:

1 . Корпоративные счета открыть проще, а личные — сложнее.

Теоретически казалось бы проще открыть счет на свое имя, чем пройти дополнительные этапы создания оффшорной компании, но на самом деле наличие юридического лица в качестве держателя счета дает множество преимуществ

Традиционные банки, как правило, предъявляют гораздо более строгие требования к приему иностранного физического лица, чем компании. Скорее всего, вам понадобится много документации, ссылок и т. Д., А также значительный первоначальный депозит, и даже в этом случае нет никаких гарантий, что вас примут.

Скорее всего, вам понадобится много документации, ссылок и т. Д., А также значительный первоначальный депозит, и даже в этом случае нет никаких гарантий, что вас примут.

2 . Корпоративная учетная запись обеспечивает гораздо большую защиту и конфиденциальность.

Открытие счета на имя оффшорной компании отделяет вас от учетной записи и обезличивает вас. Это означает, что ваши активы будут намного безопаснее и менее открытыми для нежелательного внимания.

3 . Могут быть налоговые и налоговые льготы.

Во многих юрисдикциях компании, которые имеют правильную структуру, могут иметь право на сниженные налоговые ставки и скидки. Это также может дать вам доступ к определенным вариантам инвестирования, которые не так легко доступны для частных лиц, что может помочь максимизировать вашу прибыль.

В большинстве случаев лучше всего использовать корпоративный маршрут оффшорной компании, хотя в некоторых редких случаях может потребоваться открытие личного счета.

Очень полезно обратиться за советом к нужному специалисту, который поможет вам в процессе создания корпоративного оффшорного счета в выбранной вами юрисдикции и наиболее выгодного его структурирования.

Офшорный инвестиционный счет и транзакционный счетНезависимо от того, открываете ли вы счет как физическое лицо или через оффшорную компанию, существует ряд различных типов счетов, каждый со своими требованиями и преимуществами.

Эти разные типы счетов можно в целом разделить на инвестиционные и транзакционные.

- Инвестиционные счета обычно предоставляют больший доступ к широкому спектру инвестиционных и торговых возможностей.

У них сложная структура, обычно требующая создания оффшорного траста и надежного инвестиционного менеджера или брокера. Они также требуют больших начальных депозитов на сумму не менее 500 000 долларов США или более. Они идеально подходят для крупных инвесторов, которые хотят максимальной прибыли и защиты своего богатства и не планируют совершать много сделок.

- Транзакционные счета , с другой стороны, лучше подходят для тех, кому нужно создать фонд меньшего размера с более простой структурой.

Они работают так же, как обычные внутренние транзакционные счета. Хотя они не предлагают такой же набор вариантов инвестирования и первоклассных услуг, как крупные инвестиционные счета, они полезны для тех, кто хочет иметь более легкий доступ к своим средствам, совершать регулярные транзакции и кто просто хочет инициировать свой оффшорный план с помощью небольшой и простой аккаунт.

Их тоже можно открыть как личный счет или как компанию, последнее обычно рекомендуется.

Открытие оффшорного счета удаленно Определенные юрисдикции и типы счетов больше подходят для открытия счета удаленно (например, Белиз), и в определенных ситуациях может быть более практичным открыть счет удаленно (если, например, вы открываете только небольшой счет; это может не быть финансово выгодным, чтобы проехать весь путь до выбранной страны).

Однако за последние пару лет отрасль оффшорного банкинга изменилась, что значительно усложнило открытие счета в некоторых юрисдикциях. Такие места, как Сингапур и Панама, например, обычно требуют личного посещения, руководства местной компании и значительного начального депозита для начала.

Хотя не во всех странах существуют одинаковые барьеры для входа, все же возможно открыть счет удаленно без личного посещения.

Лучший способ структурировать свой оффшорный банковский счетВ оффшорном банкинге нет универсального решения.Решение о том, как именно структурировать вашу учетную запись, будет зависеть от многих факторов и будет зависеть от ваших конкретных потребностей и обстоятельств.

Итак, факторы, которые определят лучшее место для открытия оффшорного банковского счета, будут:

- Какой у вас начальный депозит?

- Какой тип учетной записи вам нужен?

- Где вы живете и какой у вас паспорт?

- Какие финансовые услуги вам требуются?

- Какова цель счета?

- Каковы ваши налоговые обязательства?

Приведенная выше информация может помочь вам получить общее представление о типе офшорного счета, который вы ищете, но для более индивидуального офшорного решения лучше всего использовать индивидуальный подход, поскольку в каждой стране есть тонкие различия, которые могут вся разница.

- Повышение доходности международных инвестиций

- Экономическая и политическая стабильность

- Повышение процентной ставки

- Иностранные банковские системы предлагают безопасность

- Диверсифицируйте свое состояние

- Повышенная ликвидность

- Держать несколько валют

- Защита активов

- Конфиденциальность аккаунта

Многие международные и оффшорные фонды приносят гораздо более высокую прибыль за счет частных хедж-фондов и инвестиционных портфелей, недоступных для владельцев корпоративных счетов внутри страны. Оффшорные инвестиционные счета открывают инвестиции в нескольких юрисдикциях, на региональных, а также на развивающихся рынках.

Оффшорные инвестиционные счета открывают инвестиции в нескольких юрисдикциях, на региональных, а также на развивающихся рынках.

Инвестиции в разные страны и мировые валюты позволяют вам играть на глобальных рынках и извлекать выгоду из региональных тенденций.Когда национальная экономика вступает в финансовую рецессию, наличие оффшорных фондов распределяет ваши риски.

Распространение ваших активов освобождает вас от зависимости от финансовой стабильности одной страны, а наличие доступа к различным рынкам значительно повышает вашу финансовую стабильность в будущем.

2. Банковское дело в странах с экономической и политической стабильностьюВ мире много политической и экономической неопределенности. Страны, управляемые диктаторами или коррумпированными автократическими режимами, сталкиваются с огромной неопределенностью, которая делает финансовую безопасность несостоятельной.

В любой момент все сбережения могут быть конфискованы, банковские счета могут быть заморожены, инвестиции могут быть взяты только за то, что вы являетесь политическим оппонентом, известным человеком или даже откровенным критиком. Не нужно слишком далеко заглядывать в заголовки мировых новостей, чтобы увидеть, что коррумпированные режимы все еще на свободе.

Не нужно слишком далеко заглядывать в заголовки мировых новостей, чтобы увидеть, что коррумпированные режимы все еще на свободе.

Живя в среде повышенного риска, здравый смысл подсказывает, что яйцо-гнездо нужно хранить в другом месте для безопасного хранения. Даже в более «демократических» странах, которые могут не представлять прямой угрозы, все еще существуют экономические и финансовые факторы неопределенности, к которым следует быть хорошо подготовленным.

Экономические спады носят цикличный характер, и поэтому, в действительности, это лишь вопрос времени, когда какая-либо отдельная страна столкнется с кризисом доверия, обесцениванием валюты, контролем над капиталом, крахом банковской системы или крахом финансового рынка.

Подготовиться — значит вооружиться.

3. Повышенные процентные ставки Если вы живете, например, в Германии или Японии, там у банков отрицательные процентные ставки. Верно, отрицательно. Это означает, что вы не только не получаете процентов на свои сбережения, но и фактически теряете деньги.И Япония, и Германия колеблются в районе минус 0,01% — 1,0%.

Это означает, что вы не только не получаете процентов на свои сбережения, но и фактически теряете деньги.И Япония, и Германия колеблются в районе минус 0,01% — 1,0%.

Это означает, что если у вас есть 100 000 евро на стоянке в иностранном немецком банке, вам придется заплатить банку 1000 евро за то, что вы дадите ему свои деньги! На зарубежных оффшорных счетах можно ожидать гораздо более высокую процентную ставку , чем, например, на ваших местных текущих счетах в США или Великобритании.

Вместо отвратительных 0,2% или 0,3% некоторые оффшорные банки могут получить более 3-4%, хотя это может быть недостаточно одной причиной для того, чтобы вести банк в пределах юрисдикции, это говорит вам о том, что не все банковские системы были созданы равными.

4. Иностранные банки имеют более безопасную банковскую систему Важно убедиться, что ваши активы хранятся в надежной банковской юрисдикции. Чрезвычайно важно поместить свое состояние в надежную и, что еще более важно, проверенную временем банковскую систему.

Чтобы вы не потерпели крушение вместе с кораблем, важно, чтобы ваши активы были распределены по разным банковским учреждениям, чтобы в случае дефолта у вас был план Б. Многие банки на Кипре и в Греции обанкротились за последние несколько лет, показывая уже растущие трещины в многие учреждения, а также банковские системы в Аргентине, Венесуэле, Венгрии, Италии и Польше сильно пострадали от глобальной финансовой неопределенности.

США, несмотря на свое глобальное экономическое превосходство, имеют очень ненадежную банковскую систему. В США всего 23, 35 и 50 банков, это самые безопасные банки в мире, и эти банки были всего лишь небольшими сельскохозяйственными банками. Крупные коммерческие банки даже близко не подошли.

Иностранные банки — гораздо более безопасная альтернатива, например, они требуют более высоких резервов капитала, чем многие банки в США и Великобритании. В то время как многим банкам в Великобритании и США требуется примерно 5% резервов, многие международные банки имеют гораздо более высокий коэффициент резервирования капитала, например, Белиз и Каймановы острова, которые в среднем составляют 20% и 25% соответственно.

Открытие счета в иностранной юрисдикции помогает обеспечить вашу свободу благодаря независимости от центральной власти. Зависимость от одной страны или системы делает вас зависимыми от ее успеха.

Диверсификация активов — важный шаг в обеспечении финансовой безопасности.

Если у вас все активы в одной корзине, достаточно нажать кнопку, и ваши счета могут быть заморожены.

Очень важно, чтобы вы и ваши активы оставались диверсифицированными по разным счетам и в разных юрисдикциях, чтобы вы не оказались в таком же положении, как тысячи греков, чьи сбережения были взяты правительством для спасения обанкротившихся банков. Самый быстрый способ предотвратить это — открыть международный банковский счет в иностранной юрисдикции, находящейся вне досягаемости правительства.

6. Использование безопасной банковской системы с разумной экономической политикой Оффшорные банки намного более ликвидны, чем традиционные коммерческие внутренние банки в вашей стране. Некоторые оффшорные банки, например, не выводят деньги и хранят 100% всех вкладов на руках.

Некоторые оффшорные банки, например, не выводят деньги и хранят 100% всех вкладов на руках.

Зарубежные счета также позволяют быстрее получать доступ и перемещать большие суммы средств. Это имеет значение, если вы находитесь в положении, когда вам нужен доступ к средствам на случай чрезвычайной ситуации, если вам нужно переводить средства из одной страны в другую.

7. Зарубежные счета Позволяет хранить несколько валютВнутренние счета обычно содержат все ваши активы в одной валюте.Если все ваши сбережения находятся в одной валюте, особенно если вы живете в стране, где есть: контроль за движением капитала (Греция), колебания валюты (Аргентина) или экономическая неопределенность (укажите здесь свою страну), ваши активы находятся в нескольких валютах — это то, без чего нельзя обойтись.

Не рекомендуется хранить все ваши активы в одной валюте, особенно если ваши счета открыты в нестабильной валюте. В то время как многие внутренние счета ограничивают вашу возможность владения другими валютами, счета в Гонконге или Сингапуре, например, позволяют вам иметь более десятка валют на выбор всего на одном счете.

Хорошо защищенные финансы окупаются. И это не для того, чтобы обмануть правительство или скрыть свое богатство для уклонения от уплаты налогов, это для обеспечения безопасности активов . Помимо теорий заговора, пугает тот факт, что ваши банковские счета могут быть заморожены одним нажатием кнопки, потому что какой-то суд утверждает, что вы находитесь под следствием.

Как вы можете защитить себя в суде, не имея доступа к своим активам?

Деньги и активы, которые хранятся в офшоре, гораздо труднее захватить, потому что иностранные правительства не имеют никакой юрисдикции и, следовательно, не могут заставить банки что-либо делать.Местные суды и контролирующие их органы власти имеют ограниченное влияние.

Это не означает, что вы на 100% защищены от уголовного преследования или что вы можете скрывать активы от иностранных правительств, но это намного безопаснее, чем если бы ваши активы были в их задних карманах. Оффшорные банковские счета просто создают сдержки и противовесы в системе, которая вышла из-под контроля.

Оффшорные банковские счета просто создают сдержки и противовесы в системе, которая вышла из-под контроля.

Защитить свое богатство от внутренних политических или экономических колебаний путем диверсификации активов по юрисдикциям и счетам — это финансовый совет, который вы найдете где угодно.

К сожалению, успешный бизнес или богатство делают вас мишенью. Если вы врач, юрист, управляющий фондом или любой другой профессионал, высока вероятность того, что вы столкнетесь с каким-либо видом судебной тяжбы. Это не если — это когда.

В США ежегодно подается более 40 миллионов новых исков, причем 80% юристов мира проживают в США, что неудивительно. Если по вам возбужден судебный процесс, вас могут практически лишить всех ваших активов до того, как вас привлекут к суду.Кажется, что виновен человек, пока не будет доказана его невиновность.

9. Дополнительный уровень конфиденциальности и конфиденциальности Анонимных оффшорных банковских счетов больше нет. Хотя есть еще много уровней безопасности и конфиденциальности, которые можно использовать для защиты вашего имени. Вы по-прежнему можете сохранить гораздо более высокий уровень конфиденциальности, чем в местных банках, поскольку во многих юрисдикциях действуют законы о конфиденциальности, требующие неразглашения, но не в случае уголовного расследования или подозрений в уклонении от уплаты налогов.

Хотя есть еще много уровней безопасности и конфиденциальности, которые можно использовать для защиты вашего имени. Вы по-прежнему можете сохранить гораздо более высокий уровень конфиденциальности, чем в местных банках, поскольку во многих юрисдикциях действуют законы о конфиденциальности, требующие неразглашения, но не в случае уголовного расследования или подозрений в уклонении от уплаты налогов.

Из-за многочисленных договоров об избежании двойного налогообложения (DTT), FATF и CRS данные о клиентах широко распространяются среди стран, однако, только если они обмениваются информацией на взаимной основе. Поэтому не забудьте проверить соглашения ваших стран и подписали ли они Общую схему отчетности (CRS).

Тем не менее, , правильно структурируя личный или корпоративный оффшорный счет в оффшорной LLC, компании с ограниченной ответственностью или трастом, может обеспечить такую степень конфиденциальности, которую нельзя найти ни на одном личном внутреннем счете. Банки действительно заинтересованы в сохранении конфиденциальности имен и данных своих клиентов, как в таких местах, как Панама, где конфиденциальность воинственно поддерживается, однако правила «Знай своего клиента» (KYC), CRS и ОЭСР радикально изменили банковскую конфиденциальность.

Банки действительно заинтересованы в сохранении конфиденциальности имен и данных своих клиентов, как в таких местах, как Панама, где конфиденциальность воинственно поддерживается, однако правила «Знай своего клиента» (KYC), CRS и ОЭСР радикально изменили банковскую конфиденциальность.

Открытие оффшорного банковского счета, принадлежащего оффшорной компании, удаляет ваше имя из прямой связи с активами. Использование номинальных директоров также можно использовать для создания еще одного уровня безопасности, который уберет ваше имя из документов.

Хотя это по-прежнему не делает вас полностью анонимным, это может обеспечить уровни безопасности и конфиденциальности, которые в противном случае были бы невозможны.

Вы ищете оффшорный банк? Никогда не поздно разработать План Б. Ваш первый шаг к обеспечению вашего финансового будущего — интернационализация ваших активов. Если вы ищете большую защиту активов, конфиденциальность, финансовую безопасность, экономическую диверсификацию или свободу от зависимости от какого-либо одного государства или финансового органа, оффшорное банковское обслуживание предоставляет множество преимуществ, которыми можно воспользоваться всего за несколько кликов.

Оффшорное банковское дело: как легально открыть оффшорный банковский счет

1. Оффшорное банковское дело предлагает диверсификацию политических рисков

Вы умный человек и диверсифицировали свои активы по разным классам активов. Вы владеете акциями роста, голубыми фишками, облигациями, недвижимостью, золотом, биткойнами…

Вы называете это.

Большинство знают о диверсификации активов, но не видят преимуществ географической диверсификации.

Существует так много примеров того, как богатые владельцы бизнеса полностью обанкротились во время экономического кризиса 2008 года.

Многие люди, которые держали и инвестировали все свои деньги, например, в Соединенных Штатах, потеряли все.

Несмотря на то, что они диверсифицировали свои активы за счет владения акциями, облигациями, недвижимостью и т. Д., Очень немногие задумывались о географической диверсификации.

И поэтому, когда разразился кризис, они потеряли все. Если бы они держали часть своих активов за рубежом, удар был бы намного слабее.

История может повторяться. В политике всегда происходят странные вещи, заставляющие нервничать по поводу своих активов и богатства.

Вложение денег на офшорные счета в разных странах может быть отличным способом диверсификации.

2. Вы не потеряете активы, которые легко

Ваше правительство развалилось?

Соединенные Штаты являются абсолютным чемпионом по долгу, набрав 127 триллионов долларов по государственному долгу и нефинансируемым обязательствам. На самом деле это бомба замедленного действия.

Правительствам для оплаты счетов требовалось не только налоговые деньги своих граждан. И если ситуация достаточно плохая, они не уклоняются от нацеливания на ваши личные активы.

Не верите? Это произошло совсем недавно на Кипре, в Ирландии и Польше.

Например, в 2011 году венгерское правительство заставило своих граждан отказаться от своих частных пенсионных планов и снова присоединиться к государственным пенсионным планам или лишиться права на будущие выплаты государственных пенсий (несмотря на продолжающиеся выплаты).

Когда вы делаете банк «дома», любой бюрократ может заблокировать ваши счета без каких-либо доказательств или уголовного обвинения.

Получить деньги за границу им гораздо труднее, а то и невозможно.

Плюс агрессивные юристы, кредиторы, разгневанные бывшие супруги и бывшие деловые партнеры — все они могут захотеть «вмешаться» в ваше богатство. Оффшорные банковские счета лишают вас возможности пользоваться вашим богатством.

3. Вы можете получать более высокие процентные ставки

Вы знаете, какую жалкую процентную ставку в 1,5% вы сейчас получаете в своем домашнем банке?

Увеличьте это в пять или даже десять раз. В мире есть страны, которые сегодня будут платить 10% по вашему депозиту.

Я даже нашел банк с годовой процентной доходностью 11%.Единственным их условием было то, что я не снимал деньги в течение года.

Хотите знать где? Связаться.

Диверсификация ваших денег на безопасных оффшорных банковских счетах может быть отличным способом получить более высокие процентные ставки на ваши деньги.

4. Диверсификация за счет валют

Западный мир находится в «валютной войне», которая разрушает триллионы долларов богатства, принадлежащего таким состоятельным людям, как вы.

Конечно, хранение твердых активов, таких как золото и серебро, — хороший способ диверсификации.Но готовы ли вы к еще большему риску и вознаграждению?

Существуют валютные счета развивающихся стран, которые предлагают процентные ставки до 18%.

Банки в финансовых центрах, таких как Гонконг, Сингапур и Андорра, поддерживают 12 или даже 15 валют на одном безопасном оффшорном банковском счете.

И если вы не обязательно хотите диверсифицировать валюту, вы можете инвестировать в долларовые счета с доходностью 5-6% и при этом получать прибыль от оффшорных банковских счетов.

5. Банк с большей уверенностью

Великая рецессия 2009 года все еще свежа в нашей памяти.

Всего за год произошло 372 банкротства банков. США, Германия, Австралия, Андорра, Панама — у каждого из них были банки, которые пострадали.

Во время рецессии можно было надеяться, что о ваших деньгах позаботятся хорошо, но это не так.

Вот пугающая правда: у FDIC в Соединенных Штатах есть менее одного процента депозитов в своих резервах. Если бы каждый банк США обанкротился сразу, вы бы увидели только 1 доллар примерно на каждые 300 долларов, которые вы вложили.

Иностранные банки не идут на такие риски. Вот почему оффшорный банкинг может помочь вам вернуть доверие к банкам.

Где вы можете найти надежные и стабильные банки, те, которые хранят гораздо большую часть вашей общей суммы депозита, были проблематичными?