Валютный рынок: анализ, торговля и ситуация

Что такое валютный рынок? Люди, далекие от финансов, экономики, редко задаются такими вопросами. Но если вы хотите знать, в какой валюте выгоднее хранить накопления, как формируются курсы обмена, то нужно немного разобраться в этом вопросе.

Содержание

Скрыть- Анализ валютного рынка

- Международный валютный рынок

- Основные валютные рынки

- Ситуация на валютном рынке

- Торговля на валютном рынке

Представьте себе, что вы в выходной день идете на базар, чтобы купить какие-то определенные товары. У вас есть некая сумма, которую можно потратить. Прежде чем сделать приобретение, вы узнаете, сколько стоит нужный товар у нескольких продавцов, и выбираете того, который предлагает самую низкую цену. На валютном рынке все операции осуществляются по тому же принципу.

Анализ валютного рынка

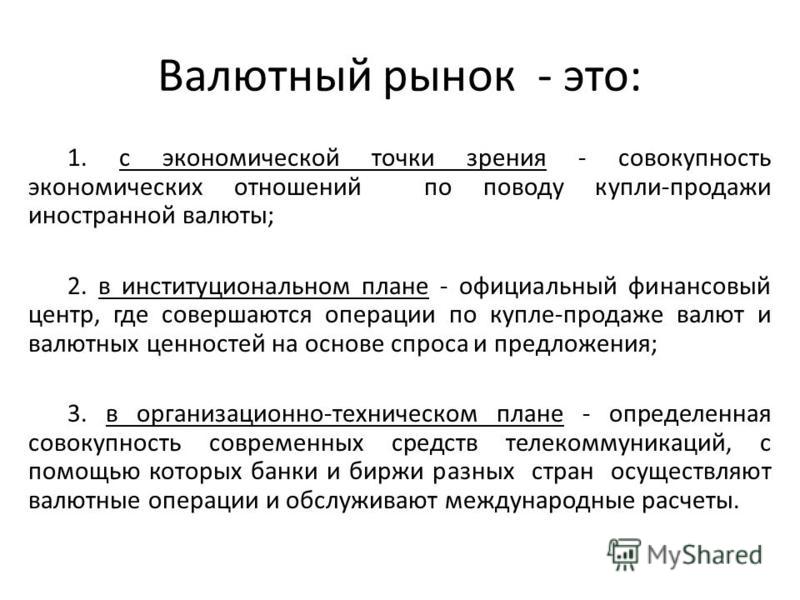

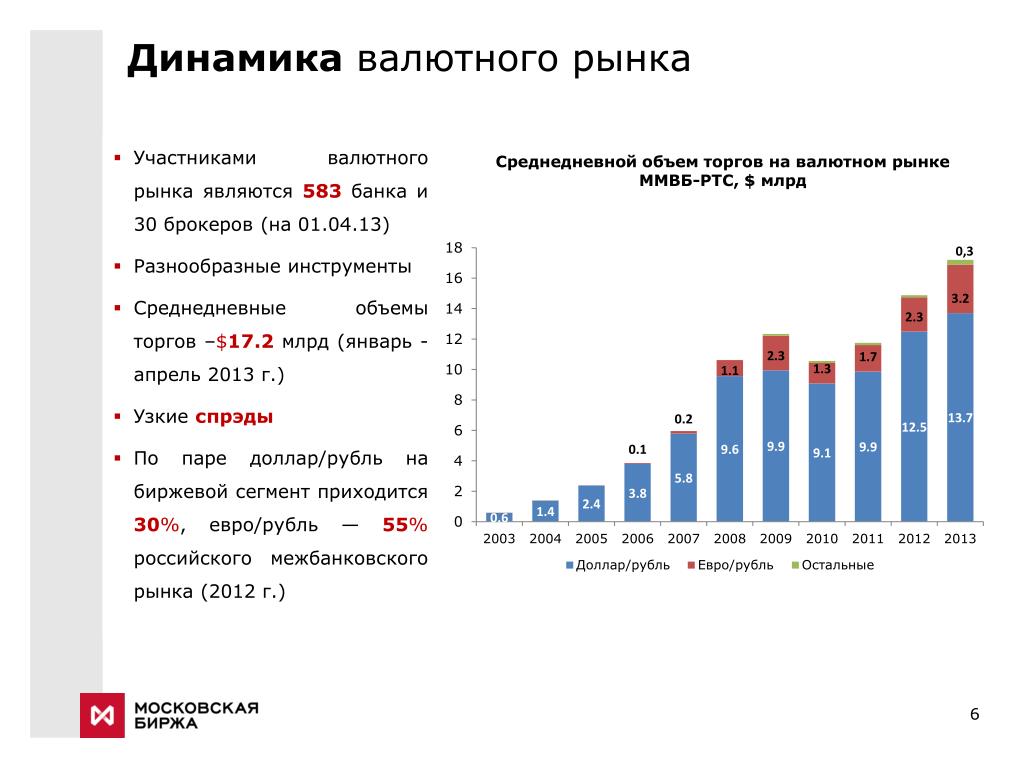

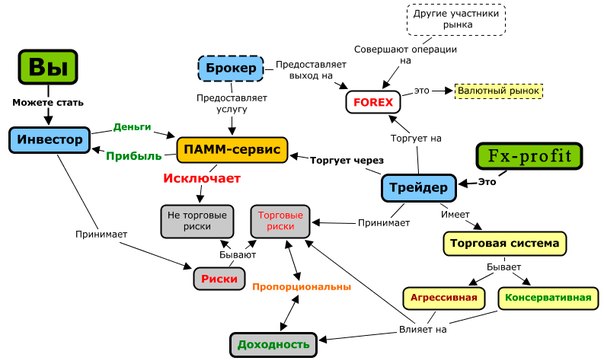

Нельзя сказать, что валютный рынок – это определенное место, где продается и покупается валюта. Под этим понятием объединяются все операции, проводимые в этой сфере деятельности. Чтобы провести анализ валютного рынка, необходимо выяснить, кто является его участниками. Список их обширен:

Под этим понятием объединяются все операции, проводимые в этой сфере деятельности. Чтобы провести анализ валютного рынка, необходимо выяснить, кто является его участниками. Список их обширен:

- национальные банки;

- коммерческие банки;

- инвестиционные, страховые компании;

- коммерческие фирмы, работающие на внешнем рынке

- официальные биржи и брокеры;

- частные лица.

Если вы хотите заработать, совершая операции на валютной бирже, а сами не слишком здесь ориентируетесь, следует использовать услуги финансового брокера – опытного посредника, который вместо вас будет вести торги.

Международный валютный рынок

Немалое воздействие на экономику во всем мире оказывает международный валютный рынок. Здесь работает основной принцип рыночной экономики – спрос рождает предложение. Свободное ценообразование – основа любого рынка. Поэтому страны, имеющие значительный валютный запас, оказывают столь внушительное влияние на мировую экономику. Ведя торги, вливая денежную массу на рынок или, наоборот, изымая ее, они могут задавать стоимость разной валюты. Если вы хотите всегда оставаться в курсе экономической ситуации в мире, достаточно проследить за тем, как ведутся торги на мировых валютных биржах.

Ведя торги, вливая денежную массу на рынок или, наоборот, изымая ее, они могут задавать стоимость разной валюты. Если вы хотите всегда оставаться в курсе экономической ситуации в мире, достаточно проследить за тем, как ведутся торги на мировых валютных биржах.

Основные валютные рынки

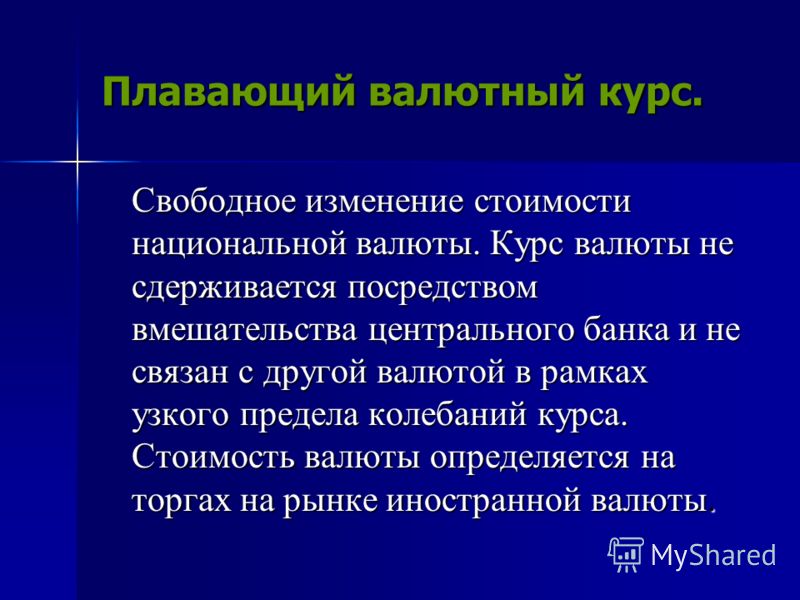

Какие основные валютные рынки функционируют в нашей стране? Классификация их обширна. По составу участников можно выделить прямой и брокерский рынки. По виду курса – с фиксированным или с плавающим курсом валют. Чаще всего такая классификация ведется по отношению той валюты, в которой ведутся торги. По этому критерию выделяют следующие виды валютных рынков:

- рублевый;

- долларовый;

- рынок евро.

Эту классификацию можно продолжать бесконечно.

Обменивая валюту в банке, вы, сами того не подозревая, становитесь участником валютного рынка. Если следить за изменениями курса национальной валюты, можно составлять свои прогнозы относительно его роста или падения.

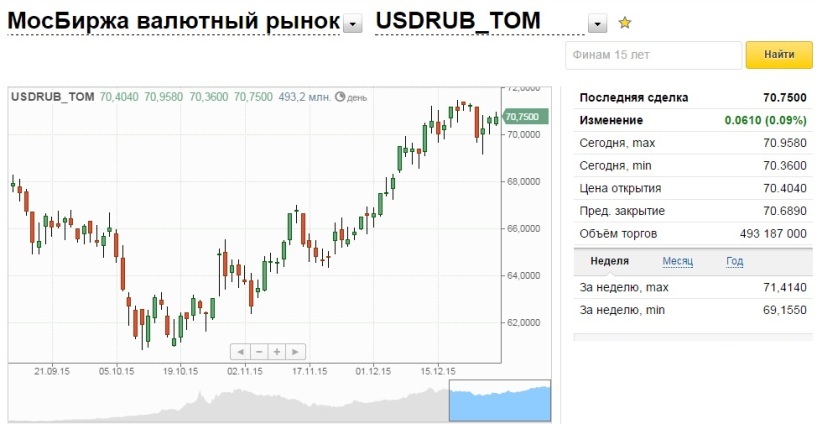

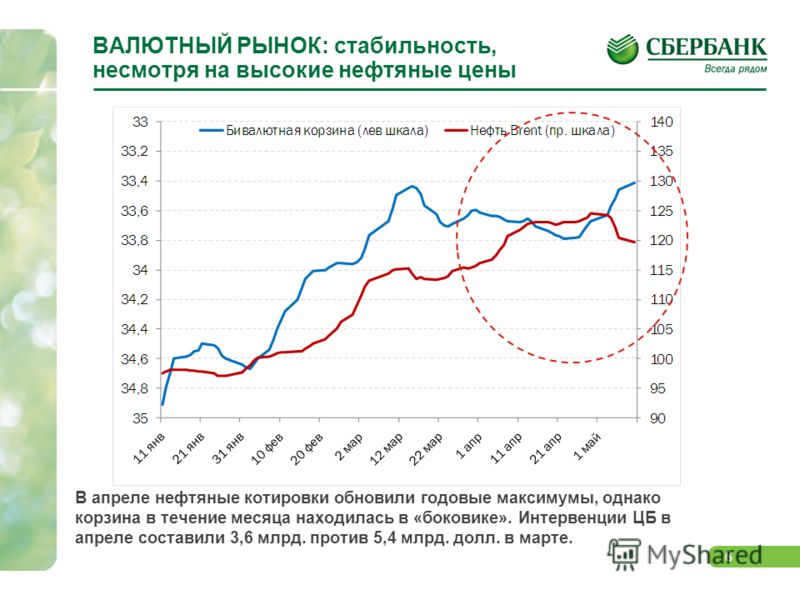

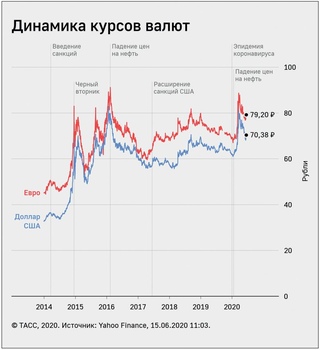

Ситуация на валютном рынке

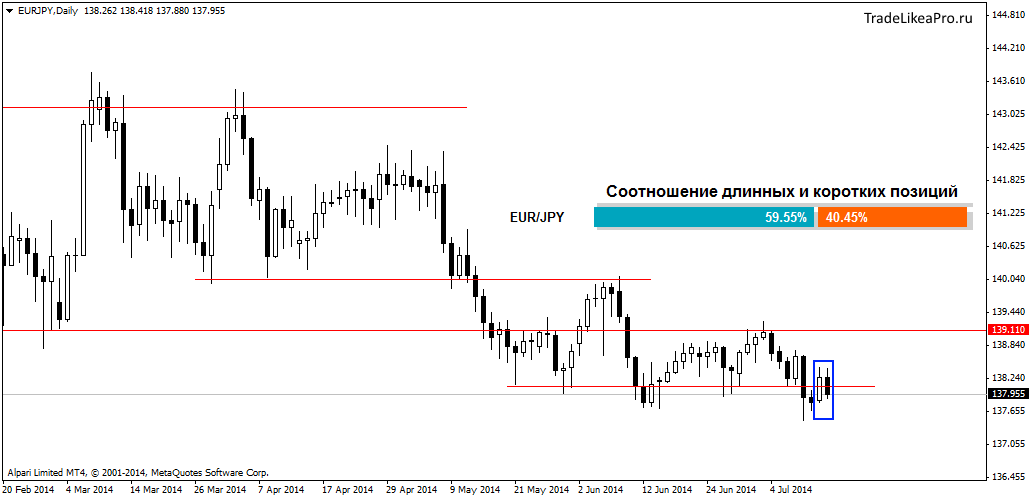

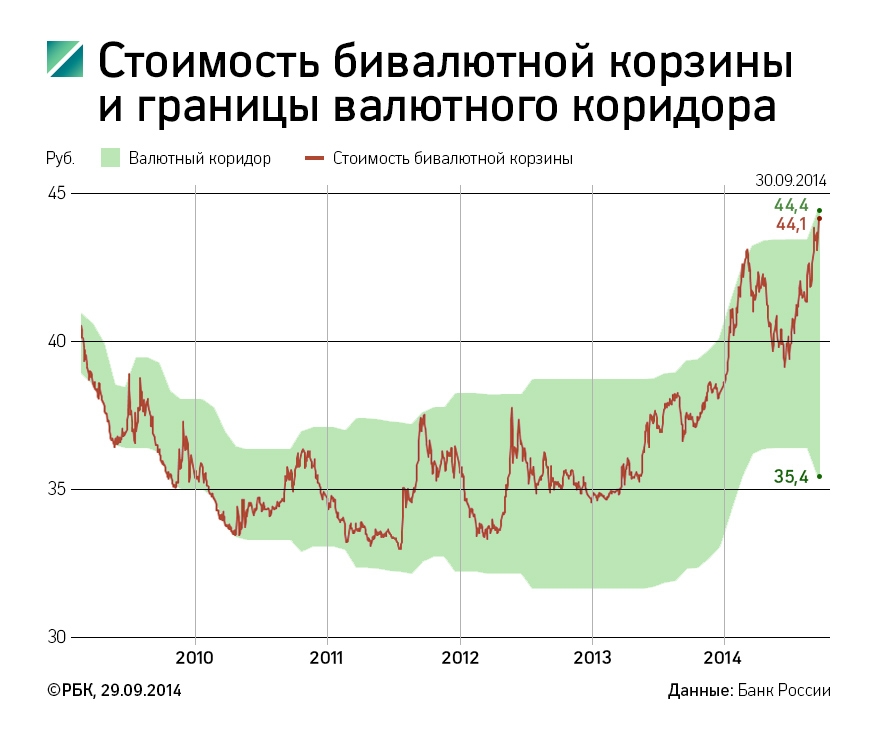

Определить, какая ситуация на валютном рынке в нашей стране сегодня, можно, взглянув на официальный и межбанковский курсы валют. Эти показатели всегда разнятся. Ориентироваться следует на межбанковский курс. Это отношение показывает, по каким реальным ценам нынче продаются и покупаются денежные единицы. Изучая эти тенденции, можно понять, какая валюта более стабильная, в денежных знаках какой страны следует формировать собственные запасы. Те события, которые происходят на международном валютном рынке, показывают, каким будет наше будущее. Анализируя эту информацию, можно предсказать очередной финансовый кризис или рост экономики.

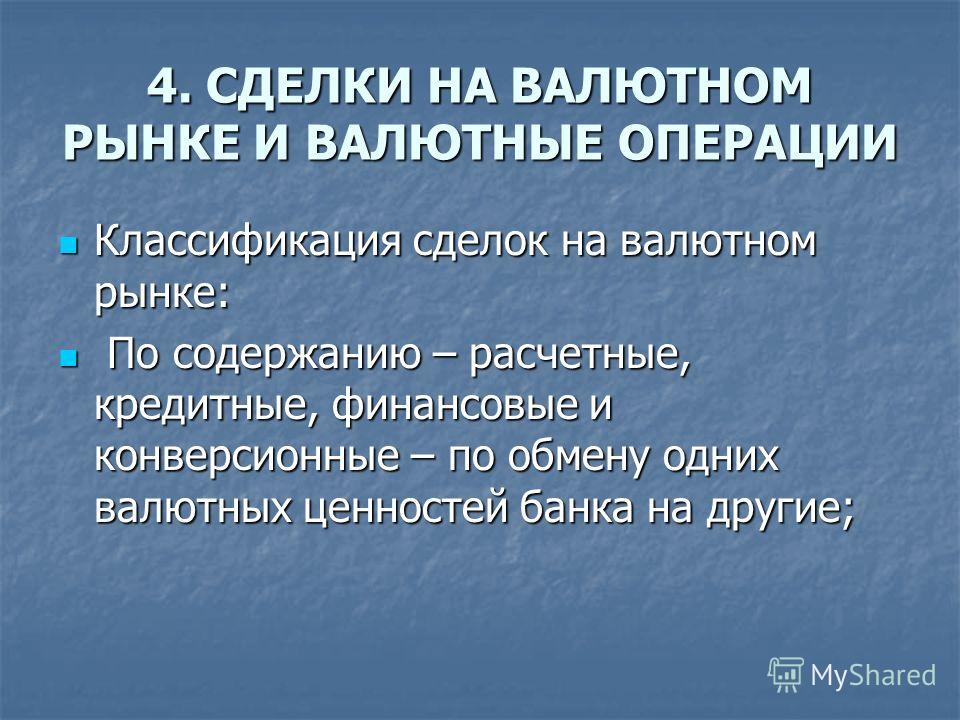

Торговля на валютном рынке

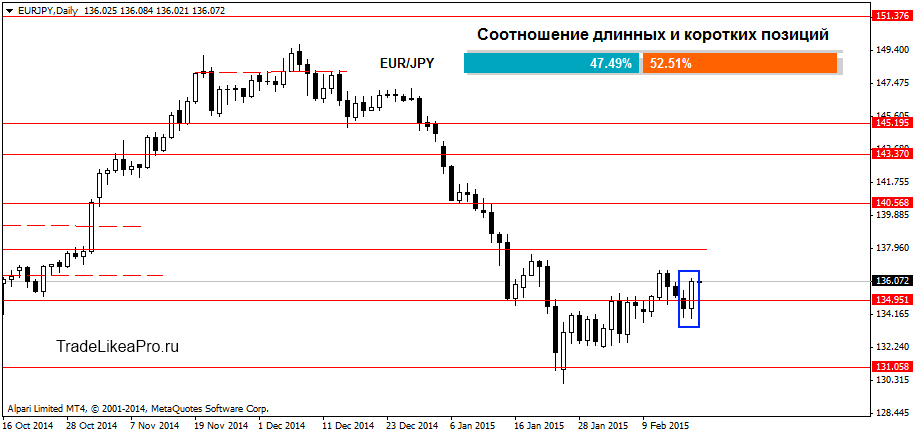

Все торги на валютном рынке ведутся двумя способами – между банками или на валютных биржах. Многие из нас знают о валютном рынке Форекс. Его можно назвать упрощенной моделью всей валютно-финансовой системы в мире. Разобравшись, как ведется торговля на валютном рынке, можно зарабатывать на купле-продаже за счет курсовой разницы, используя разные инструменты валютного рынка.

Совет от Сравни.ру: Сегодня крупными компаниями, обучающими центрами проводятся семинары, курсы, на которых можно узнать о деятельности на валютном рынке, способах заработка там. Участие в таких мероприятиях позволяет повысить финансовую грамотность, но увеличить объем собственного капитала едва ли удастся. К подобным предложениям стоит относиться очень сдержанно, если не хотите потерять все накопления.

Валютный рынок Forex. История возникновения международного валютного рынка.

Валютный рынок Форекс — это межбанковский рынок, на котором происходит свободный обмен валют, без каких-либо фиксированных значений. Название валютного рынка – FOREX – в переводе с английского означает «валютный обмен» (FOReign EXchange). Условия торговли на валютном рынке одинаковы для России и Украины: свободная торговля и возможность покупки и продажи валюты по лучшей цене.

История валютного рынка Forex началась еще в 1971 году, когда президентом США было принято решение об отказе от

золотого стандарта. Все это подтолкнуло к окончательному краху бреттон вудскую валютную систему и привело к

возможности свободного изменения курсов валют. В результате данных изменений появился на свет новый вид деятельности —

валютная торговля, которая и стала осуществляться на международном валютном рынке.

Все это подтолкнуло к окончательному краху бреттон вудскую валютную систему и привело к

возможности свободного изменения курсов валют. В результате данных изменений появился на свет новый вид деятельности —

валютная торговля, которая и стала осуществляться на международном валютном рынке.

Торговый оборот на международном валютном рынке, включая рынок Украины и России, составляет более 4 трлн. долларов ежедневно. Небольшие суммы на Форекс не конвертируются, поэтому он был и остается, прежде всего, межбанковским валютным рынком. Среди его участников — центральные, инвестиционные, коммерческие банки, дилеры, брокеры, различные фонды, страховые и крупные транснациональные компании. Частным трейдерам Украины или России, которые хотят зарабатывать на Forex, проще все попасть на межбанк через брокерскую компанию, предлагающую выгодные условия сотрудничества.

Большинство валютных систем определенных государств, в том числе — валютный рынок России – выстраивают свою

деятельность с оглядкой на Форекс.

Инвестиционные счета по своей сути предполагают, что вкладчик передоверяет управление своими финансами в третьи руки — это может обернуться как прибылью, так и существенным убытком, так как риск такого вложения очень велик. Играя на Форекс, вы управляете своими финансами, принимая решения самостоятельно. Инвестиционные счета же подразумевают невозможность самостоятельного управления.

Преимущества Forex-торговли перед валютными вкладами очевидны:

- Вы сами решаете, когда забрать деньги. В то время как на рынке России и Украины банки ставят ограничения на досрочное снятие средств — банк забирает назад часть прибыли.

- Валютные вклады позволяют держать средства в одной, максимум в двух валютах.

Торги на Форекс позволяют вести

торговлю сразу по нескольким счетам (более 120 валютных пар).

Торги на Форекс позволяют вести

торговлю сразу по нескольким счетам (более 120 валютных пар). - Вы можете сделать online-трейдинг своей профессией и получать доход без ограничений.

Источник: https://www.fxclub.org/valyutnyi-rynok/ — Валютный рынок

Если вы уже готовы торговать на реальном счёте

Вы открываете торговый счет, пополняете его деньгами и начинаете совершать сделки на рынке CFD и FOREX.

Открыть торговый счет

Как попробовать, не рискуя собственными деньгами?

Специально для начинающих мы предлагаем демо-счет, который полностью соответствует реальному счету. Разница в том, что вам не нужно вносить какие-либо средства. Демо-счет — идеальный способ увидеть все своими глазами, понять простые правила торговли CFD и научиться зарабатывать на товарных рынках и рынке FOREX.

Открыть демо-счет

как они устроены и кто ими управляет

Материал публикуется в сокращенном переводе с английского.

Материал публикуется в сокращенном переводе с английского.

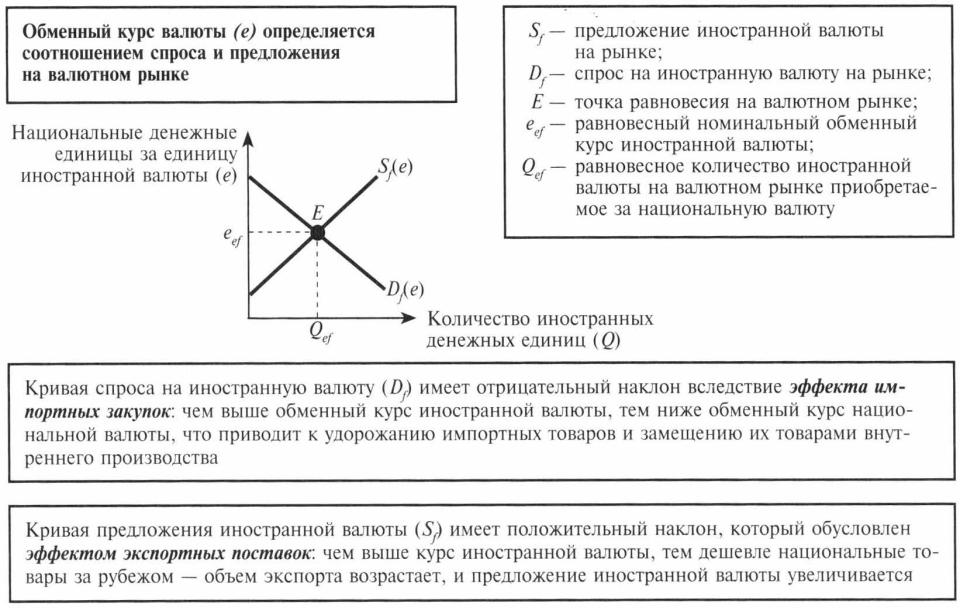

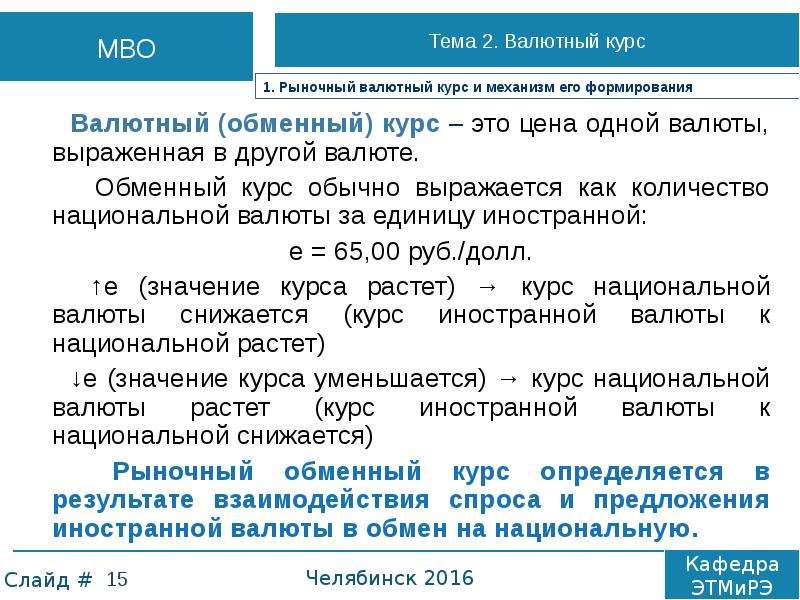

Как и все прочие цены в экономике, зависящие от взаимодействия продавца и покупателя, обменные курсы также определяются в результате взаимодействия домашних хозяйств, фирм и финансовых институтов, покупающих и продающих иностранную валюту для осуществления международных платежей. Рынок, на котором осуществляется торговля иностранной валютой, носит название валютного рынка.

Основными действующими лицами валютного рынка являются коммерческие банки, корпорации, занимающиеся международной торговлей, небанковские финансовые институты (в частности, фирмы по управлению активами и страховые компании) и центральные банки. Рядовые граждане также участвуют в деятельности этого рынка, но такие операции составляют лишь незначительную долю в общем объеме купли-продажи валюты.

Рассмотрим главных действующих лиц валютного рынка и их основные действия на нем.

1. Коммерческие банки. Коммерческие банки играют важнейшую роль в работе валютных рынков, поскольку почти что каждая крупная международная сделка подразумевает снятие и зачисление средств па счета коммерческих банков, находящихся в разных финансовых центрах.

Рассмотрим следующий пример. Предположим, что Exxon Corporation собирается заплатить своему немецкому поставщику 160 тыс. евро. В этом случае Exxon прежде всего выяснит обменный курс в своем собственном коммерческом банке Third National Bank. Затем она даст указание этому банку снять со своего долларового счета необходимую сумму и перевести ее на счет поставщика в банке, расположенном в Германии. Если Third National установит обменный курс равным $1,2 за евро, то со счета Exxon будет снято $192 тыс. ($1,2 за евро х 160 тыс. евро). Итогом этой операции станет обмен депозита на сумму $192 тыс. в Third National Bank (принадлежащего теперь немецкому банку) на депозит на сумму в 160 тыс. евро, используемый Third National для оплаты требования немецкого поставщика корпорации Exxon.

Как показывает этот пример, банки обычно выходят на валютный рынок для того, чтобы выполнить поручение своих клиентов — главным образом юридических лиц. Кроме того, банк устанавливает котировки обменных курсов, по которым он совершает операции купли или продажи иностранных валют с другими банками. Торговля иностранной валютой между банками, называемая также межбанковской торговлей, составляет основную часть операций банков на валютном рынке.

Кроме того, банк устанавливает котировки обменных курсов, по которым он совершает операции купли или продажи иностранных валют с другими банками. Торговля иностранной валютой между банками, называемая также межбанковской торговлей, составляет основную часть операций банков на валютном рынке.

Крупные коммерческие банки, осуществляющие масштабные международные операции, хорошо подготовлены для того, чтобы сводить вместе продавцов и покупателей валюты. Для международной корпорации, желающей конвертировать $100 тыс. в шведские кроны, поиск компании, желающей продать ей право на соответствующее количество крон, может оказаться довольно сложным и дорогостоящим занятием. Но за счет одновременного обслуживания многих клиентов банк, осуществляющий крупную покупку шведской валюты, может сэкономить значительные средства, уходящие на поиск фирм, заинтересованных в операциях с кронами.

2. Корпорации. Корпорации, осуществляющие торговые операции в разных странах, часто получают или осуществляют платежи в валютах, отличающихся от той, которая имеет хождение в месте нахождения ее штаб-квартиры. Например, для оплаты труда рабочих завода, расположенного в Мехико, IBM могут потребоваться мексиканские песо. Если у IBM имеются только доллары, полученные в результате продажи компьютеров в США, то она может обменять их на валютном рынке на необходимые ей песо.

Например, для оплаты труда рабочих завода, расположенного в Мехико, IBM могут потребоваться мексиканские песо. Если у IBM имеются только доллары, полученные в результате продажи компьютеров в США, то она может обменять их на валютном рынке на необходимые ей песо.

3. Небанковские финансовые институты. С течением времени процесс дерегулирования финансовых рынков в США, Японии и некоторых других странах стал причиной того, что небанковские финансовые институты стали предлагать своим клиентам все более широкий спектр услуг, многие из которых неотличимы от тех, которые предлагаются банками. Среди них можно назвать и услуги, подразумевающие операции с иностранными валютами. Например, операции по купле-продаже валют часто осуществляют такие институциональные инвесторы, как пенсионные фонды.

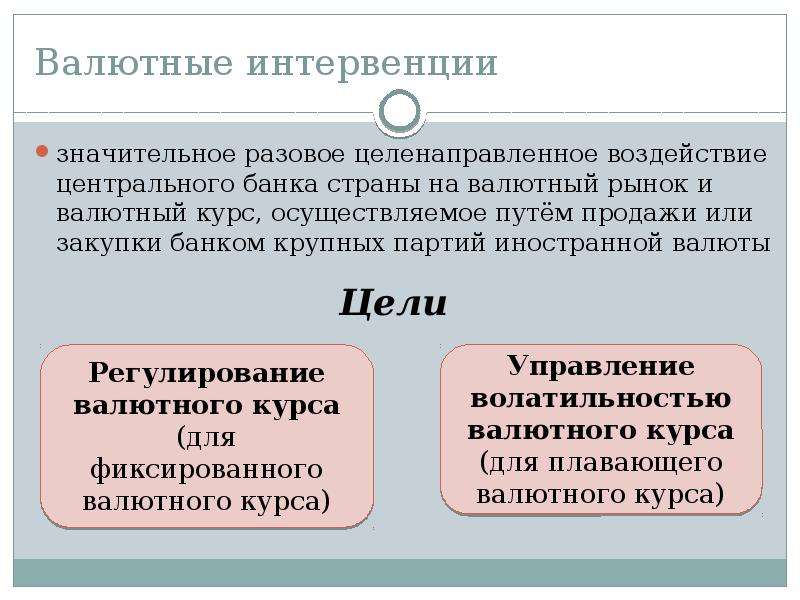

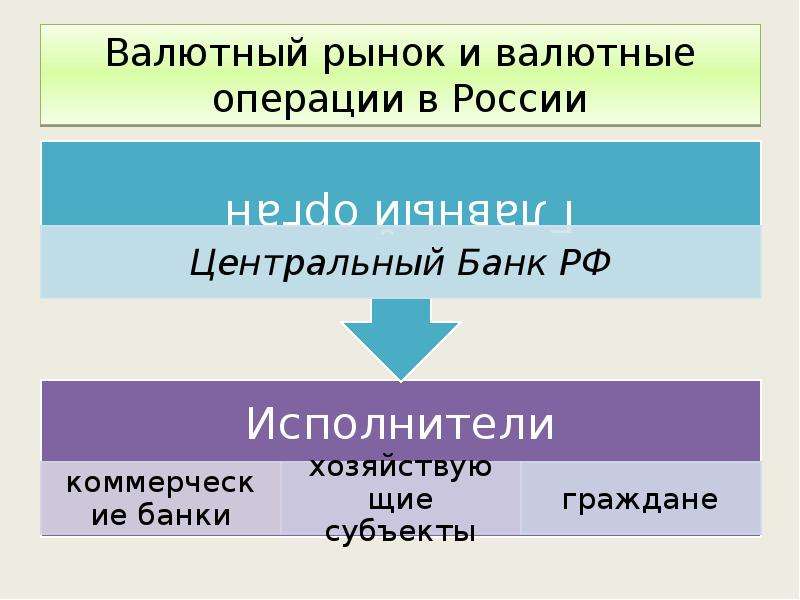

4. Центральные банки. Центральные банки могут осуществлять интервенции на валютных рынках. Хотя объем сделок центрального банка обычно оказывается не очень большим, влияние этих операций может быть весьма значительным.

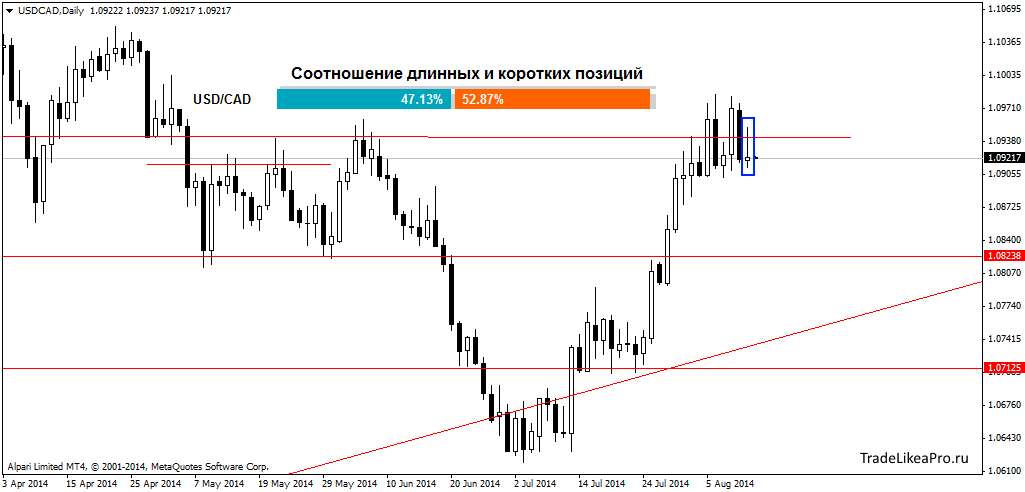

Еще в 1976 г. американский и канадский доллары обменивались практически по курсу один к одному. Но в следующие десятилетия стоимость канадского доллара по сравнению со стоимостью его американского собрата постоянно снижалась. В итоге в 1998 г. за канадский доллар уже давали всего около 65 американских центов. Тенденция снижения курса канадского доллара усилилась в конце 1990-х гг., когда мировые цены на многие сырьевые товары канадского экспорта резко упали. Канадские экспортеры продукции обрабатывающих отраслей обрадовались благоприятной возможности продавать свои товары за рубеж, в то время как импортеры выражали недовольство но поводу необходимости покупать ввозимые товары по более высокой цене.

Последствия этого события сказались на тысячах людей, ежедневно пересекавших канадско-американскую границу в обоих направлениях. Канадцы, привыкшие ездить в США на уик-энд и обедать в местных ресторанах, внезапно обнаружили, что теперь это удовольствие обходится им намного дороже. В то же время американцы стали с трудом находить партнеров для деловых переговоров в Канаде.

Монета номиналом в один канадский доллар имеет на своем реверсе изображение гагары — водоплавающей птицы, которую часто можно увидеть на реках и озерах Канады. Поэтому канадские доллары нередко называют «гагарами». Но другие канадские «птички», из бейсбольной команды Toronto Blue Jays, оказались одними из первых, кто решил отказаться от использования «гагар» при проведении своих внутренних расчетов.

Поскольку команды, входящие в состав Американской бейсбольной лиги, проводят свои игры к югу от канадской границы и поставляют игроков на американский бейсбольный рынок, то 80% их бюджета (включая и зарплаты игроков) рассчитывается в долларах США. Но с другой стороны, 80% их доходов (включая и доходы от билетов на матчи) поступают команде в канадских долларах.

Но с другой стороны, 80% их доходов (включая и доходы от билетов на матчи) поступают команде в канадских долларах.

Внезапное снижение курса «гагар» привело к большим убыткам команды вследствие падения ее доходов по отношению к ее расходам. Чтобы защитить себя от непредсказуемого поведения «гагар» на валютном рынке, команда пытается предвидеть и обеспечить свои потребности в американских долларах, покупая валюту США заранее. Ведь ошибки на валютном рынке могут обойтись «сойкам» дороже, чем ошибки на игровом поле.

Купля-продажа иностранной валюты осуществляется во многих финансовых центрах, крупнейшими из которых являются Лондон, Нью-Йорк, Токио и Сингапур. Общемировой объем торгов иностранными валютами достигает огромных размеров, причем его резкий рост произошел в течение нескольких последних лет.

Прямая связь между основными центрами покупки и продажи валют, осуществляемая с помощью телефонов, факсимильных аппаратов и компьютеров, позволяет каждому отдельному мировому рынку работать в круглосуточном режиме. Экономические новости, появляющиеся в любое время суток, сразу же распространяются по всему миру и могут породить бурную активность участников валютного рынка.

Экономические новости, появляющиеся в любое время суток, сразу же распространяются по всему миру и могут породить бурную активность участников валютного рынка.

Даже после официального закрытия торгов в Нью-Йорке многие нью-йоркские банки и компании, имеющие филиалы в других временных поясах, продолжают свои операции. Валютные трейдеры могут действовать прямо из дома, если неожиданный ночной звонок принесет им новости о важных событиях в финансовых центрах других континентов. Специальные устройства позволяют трейдерам из Гонконга, Торонто, Лондона и других городов непрерывно наблюдать за котировками ведущих мировых валют.

Подобная интеграция финансовых центров подразумевает возможность одновременного возникновения значительных различий между курсами доллара к евро в 9 утра в Нью-Йорке и в 2 часа дня в Лондоне (разница во времени между этими городами составляет пять часов). Если евро продается за $1,1 в Нью-Йорке и за $1,2 в Лондоне, то трейдеры могут получить прибыль в результате осуществления арбитражной операции, т. е. одновременной покупки валюты по более низкому курсу и перепродаже ее по более дорогой цене.

е. одновременной покупки валюты по более низкому курсу и перепродаже ее по более дорогой цене.

Например, в данном случае трейдер может приобрести 1 млн. евро в Нью-Йорке за $1,1 млн. и продать их в Лондоне за $1,2 млн., в результате чего его прибыль составит $100 тыс. Но если бы все трейдеры захотели воспользоваться этой возможностью, то спрос на евро в Нью-Йорке привел бы к росту курса этой валюты относительно доллара, а предложение евро в Лондоне способствовало бы снижению его курса относительно доллара. Поэтому различие между обменными курсами в Нью-Йорке и Лондоне быстро бы исчезло. Так как валютные трейдеры тщательно отслеживают любую возможность совершения арбитражной операции на экранах своих компьютеров, подобные возможности возникают довольно редко и носят кратковременный характер.

Хотя сделки с иностранной валютой допускают использование двух любых денежных единиц, все же большинство межбанковских операций подразумевает обмен валют на американские доллары. Это происходит даже в тех случаях, когда целью банка является продажа одной «недолларовой» валюты и покупка другой. Например, банк, желающий продать швейцарские франки и купить израильские шекели, обычно продает свои франки за доллары, а затем использует эти доллары для покупки шекелей. Хотя такая процедура может показаться чересчур громоздкой, на самом деле она оказывается для банка менее затратной, чем непосредственный поиск владельца шекелей, желающего обменять их на франки.

Например, банк, желающий продать швейцарские франки и купить израильские шекели, обычно продает свои франки за доллары, а затем использует эти доллары для покупки шекелей. Хотя такая процедура может показаться чересчур громоздкой, на самом деле она оказывается для банка менее затратной, чем непосредственный поиск владельца шекелей, желающего обменять их на франки.

Преимущество торговли с использованием доллара обусловлено исключительно важной ролью США в мировой экономике. Поскольку объем мировых сделок с использованием долларов оказывается чрезвычайно большим, то найти партнера, желающего обменять доллары на франки или шекели, оказывается совсем не сложно. В то же время лишь сравнительно немногочисленные операции требуют прямого обмена франков на шекели.

Курс обмена швейцарских франков на шекели может быть рассчитан на основании курсов доллара к франку и доллара к шекелю в результате деления последнего курса па второй. Если франк стоит $0,80, а шекель — $0,20, то курс франка к шекелю будет равняться ($0,20/шекель)/($0,80/франк) = 0,25 франка за шекель. Обменные курсы между «недолларовыми» валютами называются также кросс-курсами.

Обменные курсы между «недолларовыми» валютами называются также кросс-курсами.

Благодаря своей решающей роли во многих сделках с иностранными валютами доллар нередко называется ключевой валютой. Ключевой обычно называется такая валюта, которая широко используется для деноминирования сумм международных контрактов между сторонами, для каждой из которых эта ключевая валюта является иностранной.

Изучить методы финансово-экономических расчетов, а также инструменты анализа, оценки и совершенствования финансовой политики вы можете с помощью курса «Финансовый менеджмент: управление финансами» или пройдя обучение по индивидуальной программе.

Мировой валютный рынок

Процесс обмена услугами, товарами и капиталом на международном уровне, так или иначе затрагивает и валютный рынок.Импортеры меняют свою национальную валюту на денежные знаки той страны, в которой они приобретают какой-либо товар. В свою очередь экспортеры, получая выручку в валюте, продают ее обменивая на национальные денежные средства.

Инвесторам, которые вкладывают свой капитал в экономику какой-либо страны, так или иначе необходима местная валюта.

Инвесторам, которые вкладывают свой капитал в экономику какой-либо страны, так или иначе необходима местная валюта.Международный рынок, где происходит торговля валютой, называется мировым валютным рынком.

На нем ведутся валютные сделки — обмен валюты одного государства на другого, по определенному курсу.

Полные сведения о положение дел анализируются Банком международных расчетов (БМР) при участии центральных банков,

которые предоставляют сведения о положении на международном рынке раз в три года. Самый последний включал 26 стран-участниц и 2 414 финансовых учреждения, которые сообщили своим центральным банкам данные, те же передали их в БРМ.

Предпосылки формирования мирового валютного рынка и рынка ценных бумаг

— концентрация финансовых средств в банковском деле;— международные хозяйственные связи;

— развитие современных телекоммуникаций и средств связи между различными банками.

Валютный рынок – это совокупность организационных и экономических отношений в сфере купли-продажи иностранной валюты, а также ее инвестировании. В зависимости от вида валютных операций проводимых на них и объема валюты, участвующей в торговых операциях, рынки подразделяются на мировые,

национальные и региональные.

В зависимости от вида валютных операций проводимых на них и объема валюты, участвующей в торговых операциях, рынки подразделяются на мировые,

национальные и региональные.

Мировые финансовые рынки сосредоточены в основных финансовых центрах, в которых проводятся различные операции с валютой.

Здесь практически отсутствуют сделки с валютой местного и регионального значения,

даже невзирая на ее надежность и статус.

В 90-е годы больше половины валютных сделок на международном уровне проводилась на трех основных рынках: лондонском, на котором было сконцентрировано

30% всех сделок, нью-йоркском – 16% и токийском — 10%.

Национальный валютный рынок отслеживает движение денежных перемещений внутри страны и обеспечивает связь с мировыми финансовыми рынками.

Региональный валютный рынок появляется в результате интеграции, например европейские валютные рынки.

На сегодняшний день, в результате быстрого развития телекоммуникаций и связи, разделение на мировые, национальные и региональные рынки стало условным. Сейчас появилась тенденция к развитию глобального валютного рынка, работающего 24 часа в сутки во всех уголках мира.

Он был назван «Международной валютной биржей» или Forex. Ежедневный оборот его составляет 1,2-1,5 триллиона долларов.

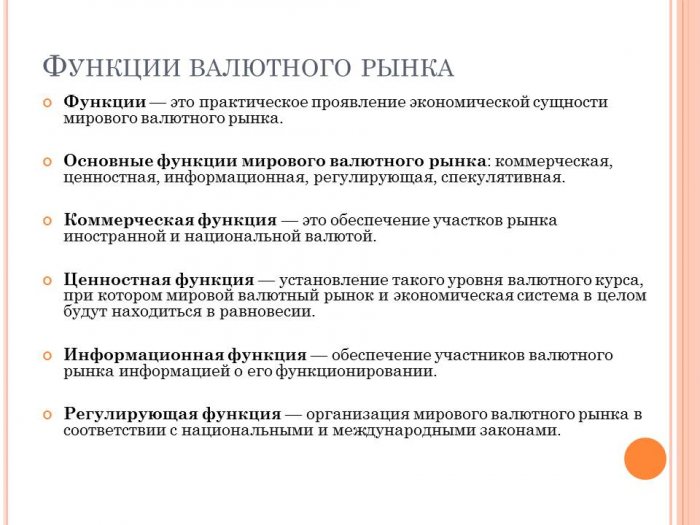

Функции.

Сейчас появилась тенденция к развитию глобального валютного рынка, работающего 24 часа в сутки во всех уголках мира.

Он был назван «Международной валютной биржей» или Forex. Ежедневный оборот его составляет 1,2-1,5 триллиона долларов.

Функции.

— создание ряда условий для обмена национальной валюты;

— устанавление национального курса;

— источник краткосрочных кредитных займов;

— создание благоприятных условий для ведения арбитражных и спекулятивных операций, а также управление кредитными и валютными рисками.

Участники.

Основные участники валютного рынка Форекс – транснациональные банки, которые оперируют в двухуровневой системе.

Если это розничный рынок, тогда они имеют отношение с импортерами и экспортерами, инвесторами и кредиторами, туристами и иностранными грузополучателями и так далее.

Если же оптовый, то здесь представлены отношения банков друг с другом, а также с эмиссионными банками, которые также являются очень важными участниками.

Структура.

Объем рынка, на котором ведется торговля валютой, значительно превосходит любой другой вид международных отношений, таких как: торговля товарами и услугами,

международное перемещение капитала, технологий и рабочей силы. Ежедневный его оборот составляет 2-3 триллиона долларов.

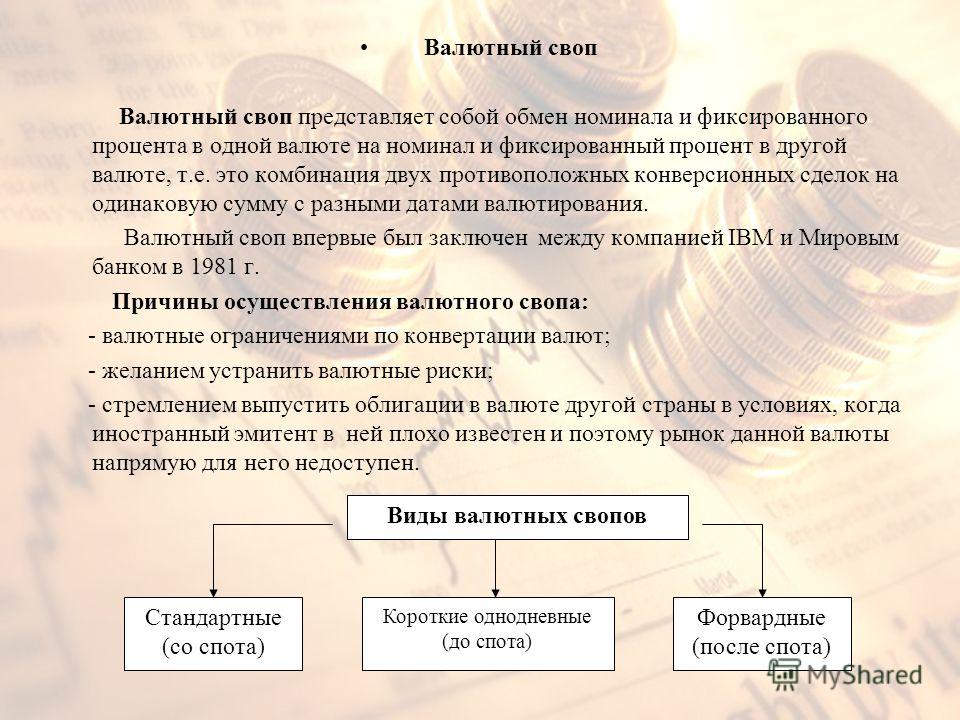

Около 41% проводимых сделок являются спот-сделками, 53% — свопы и форварды и 6% — опционы и фьючерсы.

Объем сделок спот сейчас идет на убыль, тогда как доля свопов и форвардов – увеличивается, а опционы и фьючерсы продолжают стабильно занимать небольшой сегмент рынка.

Проводить операции с валютой могут партнеры внутри одной страны, а также и партнеры, находящиеся во время торгов в разных странах.

Доля сделок внутри страны составляет около 47% от общего количества сделок с валютой и надо заметить, что сейчас этот показатель постепенно начинает увеличиваться.

Валютные сделки между разными странами составляют 53% и в мировом обороте этот показатель сейчас идет на убыль. За этими показателями, которые являются усредненными, скрывается довольно большое разнообразие сделок по конкретным регионам.

За этими показателями, которые являются усредненными, скрывается довольно большое разнообразие сделок по конкретным регионам.

Например в Японии внутренние сделки значительно доминируют над внешними, объем которых всего лишь 9%, тогда как в Бахрейне,

международные сделки занимают доминирующие положение (91%).

По географическому положению валютный рынок весьма концентрирован. Он расположен в трех основных городах: Токио, Лондоне и Нью-Йорке.

Здесь сосредоточенно 55% всей мировой финансовой торговли, причем только в одном Лондоне – 30%.

Темпы развития лондонского рынка значительно превосходят любой другой финансовый центр.

Ежедневный оборот от торговли в трех этих городах составляет 161-465 млрд. долларов.

В другую группу стран-участников входят Гонконг, Сингапур, Франкфурт и Цюрих. Здесь ежедневный оборот равен 75-105 млрд. долларов.

В каждой стране торговля валютой также является сконцентрированной. Около 11% финансовых учреждений ведут торговлю 75% всей валюты страны.

Около 11% финансовых учреждений ведут торговлю 75% всей валюты страны.

Например в Англии 10-ю крупным банкам принадлежит в этом бизнесе доля в размере 44%, в Токио – 51%, в Нью-Йорке – 47%.

Любой иностранный банк ведет активную деятельность на валютном рынке.

В Лондоне на его долю приходится 79% от общего объема торговли, в Токио – 49%, в Нью-Йорке – 46%.

И в заключение.

Валютный рынок – это есть совокупность региональных, национальных и мировых рынков международного уровня.

В 80-90 годах объем операций на нем начал возрастать очень быстрыми темпами.

Во время совершения сделки, любое кредитное учреждение с особым вниманием следит за позициями каждой иностранной валюты, поскольку любая открытая

позиция сопряжена с риском.

Он так же очень тесно связан с международными финансовыми и кредитными рынками.

Любое изменение в динамике, а также даже незначительный перелив капитала влияют на мировой рынок. Под этим влиянием происходят изменения в

курсообразующих факторах и структуре. Теперь стал несколько иным процесс формирования курса: курс национальной валюты, как таковой

стал зависеть прямым образом от доходности финансовых учреждений, а также от движения финансового потока в стране.

Под этим влиянием происходят изменения в

курсообразующих факторах и структуре. Теперь стал несколько иным процесс формирования курса: курс национальной валюты, как таковой

стал зависеть прямым образом от доходности финансовых учреждений, а также от движения финансового потока в стране.

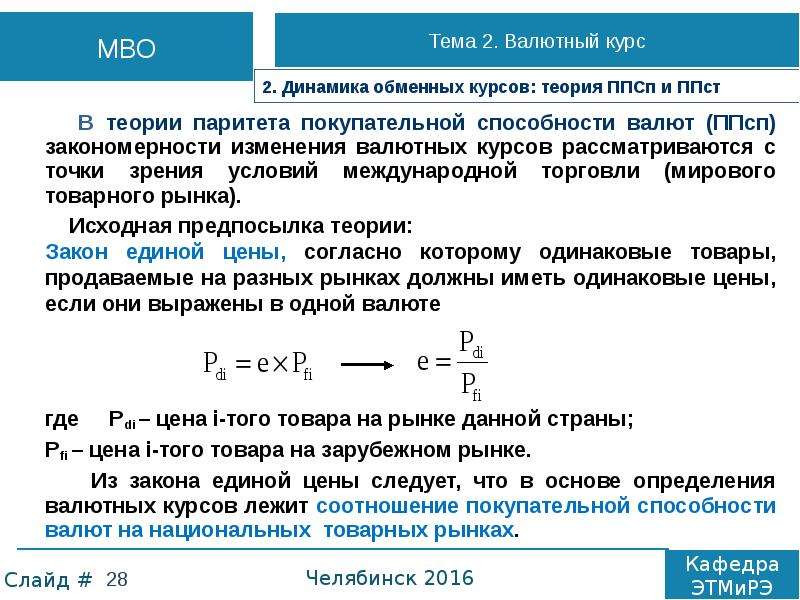

Прежние теории, описывающие валютный курс и его зависимость стали не способны в полном объеме объяснить изменения в курсах валют, однако их

продолжают применять в расчетах для «экономического обоснования курса».

Валютные рынки

Валютный рынок (на англ. currency market, money market) — это:

- сфера экономических отношений, проявляющихся между участниками рынка, при осуществлении конверсионных и кредитно-депозитных операций в иностранных валютах;

- финансовый центр, где сосредоточены операции по купле-продаже валют и ценных бумаг на основе спроса и предложения на них.

- совокупность уполномоченных банков, инвестиционных компаний, брокерских контор, бирж, иностранных банков, осуществляемых валютные операции;

- совокупность коммуникационных систем, связывающих между собой банки разных стран, осуществляющих международные валютные операции.

- Страхование от валютных рисков;

- Диверсификация валютных резервов;

- Осуществление валютной интервенции;

- Получение прибыли их участников в виде разницы курсов валют.

- Центральные банки. В их функцию входит управление государственными валютными резервами и обеспечение стабильности обменного курса. Для реализации этих задач могут проводиться как прямые валютные интервенции, так и косвенное влияние — через регулирование уровня ставки рефинансирования, нормативы резервирования и т.п.

- Коммерческие банки. Они проводят основной объём валютных операций. В банках держат счета другие участники рынка и осуществляют через них необходимые для своих целей конверсионные и депозитно-кредитные операции. В банках концентрируются совокупные потребности товарных и фондовых рынков в обмене валют, а также в привлечении/размещении средств. Помимо удовлетворения заявок клиентов, банки могут проводить операции и самостоятельно за счёт собственных средств.

- Фирмы, осуществляющие внешнеторговые операции. Суммарные заявки от импортёров формируют устойчивый спрос на иностранную валюту, а от экспортёров — её предложение, в том числе в форме валютных депозитов (временно свободных остатков на валютных счетах). Как правило, фирмы прямого доступа на валютный рынок не имеют и проводят конверсионные и депозитные операции через коммерческие банки.

- Международные инвестиционные компании, пенсионные и хеджевые фонды, страховые компании. Их основная задача — диверсифицированное управления портфелем активов, что достигается размещением средства в ценные бумаги правительств и корпораций различных стран. На дилерском сленге их называют просто фондами (англ. funds). К данному виду можно отнести также крупные транснациональные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий и т.д.

- Валютные биржи. В ряде стран функционируют национальные валютные биржи, в функции которых входит осуществление обмена валют для юридических лиц и формирование рыночного валютного курса.

Государство обычно активно регулирует уровень обменного курса, пользуясь компактностью местного биржевого рынка.

Государство обычно активно регулирует уровень обменного курса, пользуясь компактностью местного биржевого рынка. - Валютные брокеры. В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной или ссудно-депозитной операции. За своё посредничество брокерские фирмы взимают брокерскую комиссию в виде процента от суммы сделки. Но сумма этой комиссии зачастую меньше, чем разница между ссудным процентом банка и ставкой по банковскому депозиту. Банки так же могут выполнять эту функцию. В этом случае они не выдают кредит и не несут соответствующие риски.

- Частные лица. Граждане проводят широкий спектр операций, каждая из которых невелика, но в сумме могут формировать существенный дополнительный спрос или предложение: оплата зарубежного туризма; денежные переводы заработной платы, пенсий, гонораров; покупки/продажи наличной валюты как средства сбережения; спекулятивные валютные операции.

Валютные рынки можно классифицировать по целому ряду признаков: по сфере распространения, по отношению к валютным ограничениям, по видам валютных ресурсов, по степени организованности.

По сфере распространения

Международный валютный рынок охватывает валютные рынки всех стран мира. Под международным валютным рынком понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков. Между ними существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют. Международным является валютный рынок Forex.

Внутренний валютный рынок — это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны. Внутренний валютный рынок состоит из внутренних региональных рынков. К ним относятся валютные рынки с центрами в межбанковских валютных биржах.

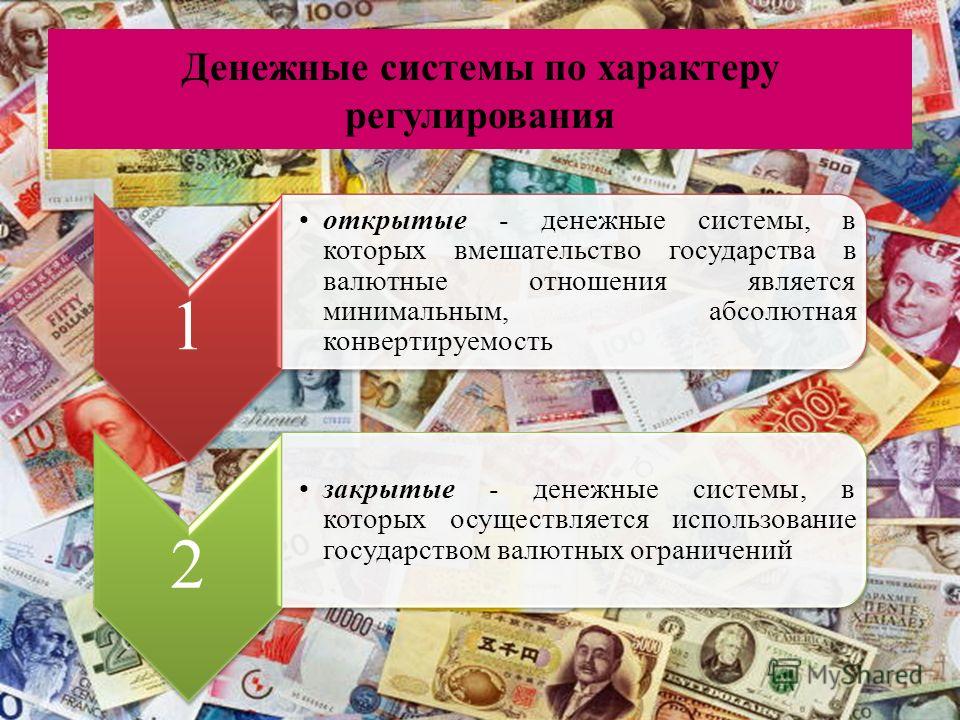

По отношению к валютным ограничениям

Валютные ограничения — это система государственных мер (административных, законодательных, экономических, организационных) по установлению порядка поведения операций с валютными ценностями. Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

Валютные ограничения включают в себя меры по целевому регулированию платежей и переводов национальной и иностранной валюты за границу.

Валютный рынок с валютными ограничениями называется несвободным рынком, а при отсутствии их — свободным валютным рынком.

По видам применяемых валютных курсов

Рынок с одним режимом — это валютный рынок со свободными валютными курсами, т.е. с плавающими курсами валют, котировка которых устанавливается на биржевых торгах. Например, официальный валютный курс рубля устанавливается с помощью фиксинга.

В России фиксинг осуществляется Центральным банком России на Московской межбанковской валютной бирже (ММВБ) и представляет собой определение курса доллара США к рублю.

Курс фиксинга является единым курсом Центрального банка России. Через него, используя информацию о кросс-курсах агентства Reuters, он выводит курс рубля к остальным валютам. Валютный фиксинг происходит два раза в неделю. В день валютного фиксинга Центральный банк России сообщает курсы ведущих свободно конвертируемых валют к рублю через публикацию в СМИ.

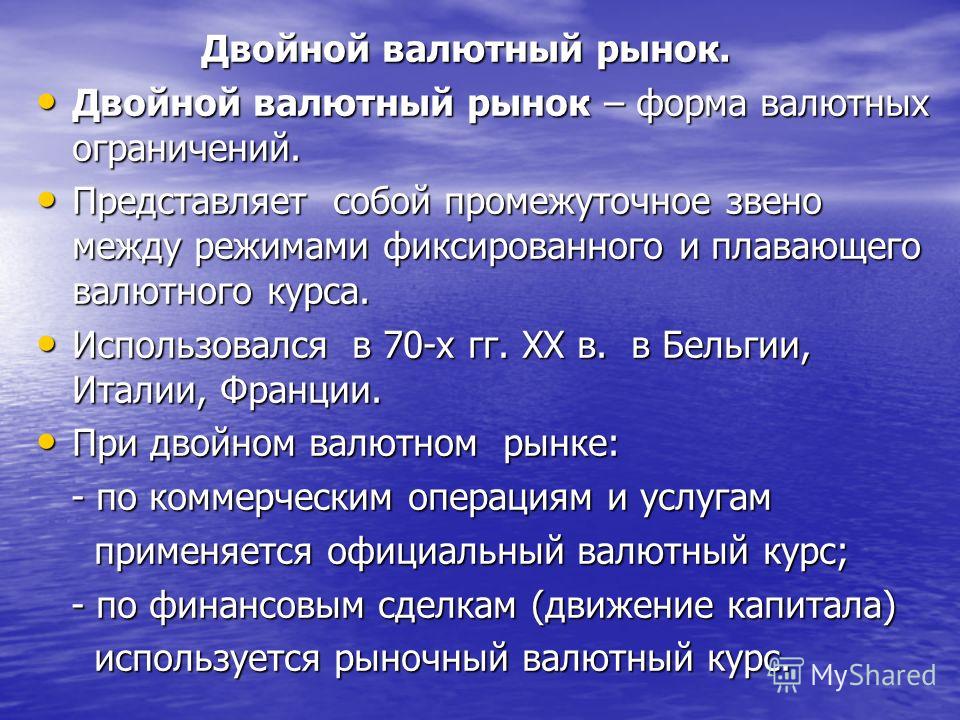

Валютный рынок с двойным режимом — это рынок с одновременным применением фиксированного и плавающего курса валюты. Введение двойного валютного рынка используется государством как мера регулирования движения капиталов между национальным и международным рынком ссудных капиталов.

Эта мера призвана ограничить и контролировать влияние международного рынка ссудных капиталов на экономику данного государства. Например, в настоящее время Внешэкономбанк Российской Федерации для иностранных инвестиций по блокированным счетам, по которым еще не полностью завершены расчеты, применяет фиксированный валютный курс рубля, а именно коммерческий валютный курс, установленный Центральным банком России.

По степени организованности

Биржевой валютный рынок — это организованный рынок, который представлен валютной биржей. Валютная биржа — предприятие, организующее торги валютой и ценными бумагами в валюте. Биржа не является коммерческим предприятием. Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости. Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью.

Ее основная функция заключается не в получении высокой прибыли, а в мобилизации временно свободных денежных средств через продажу валюты и ценных бумаг в валюте и в установлении курса валюты, т.е. ее рыночной стоимости. Биржевой валютный рынок имеет ряд достоинств: является самым дешевым источником валюты и валютных средств; заявки, выставляемые на биржевые торги, обладают абсолютной ликвидностью.

Ликвидность валюты и ценных бумаг в валюте означает способность их быстро и без потерь в цене превращаться в национальную валюту.

Внебиржевой валютный рынок организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут его по телефону, телефаксу, компьютерным сетям.

Биржевой и внебиржевой рынки в определенной степени противоречат друг другу и в то же время взаимно дополняют друг друга. Это связанно с тем, что, выполняя общую функцию по торговле валютой и обращению ценных бумаг в валюте, они применяют различные методы и формы реализации валюты и ценных бумаг в валюте.

Достоинства внебиржевого валютного рынка заключаются в:

— достаточно низкой себестоимости затрат на операции по обмену валют. Дилеры банков часто используют очные валютные аукционы на бирже для снижения собственных затрат на валютную конверсию путем заключения договоров купли-продажи валюты по биржевому курсу до начала торгов на бирже. На бирже с участников торгов снимаются комиссионные, сумма которых находится в прямой зависимости от суммы проданных валютных и рублевых ресурсов. Кроме того, законом установлен налог на биржевые сделки. Во внебиржевом рынке для уполномоченного банка после того, как был найден контрагент по сделке, операция валютной конверсии осуществляется практически бесплатно;

— более высокой скорости расчетов, чем при торговле на валютной бирже. Это связано прежде всего с тем, что внебиржевой валютный рынок позволяет проводить сделки в течении всего операционного дня, а не в строго определенное время биржевой сессии.

При классификации валютных рынков следует выделить рынки евровалют, еврооблигаций, евродепозитов, еврокредитов, а также «черный» и «серый» рынки.

Рынок евровалют — это международный рынок валют стран Западной Европы, где осуществляются операции в валютах этих стран.

Функционирование рынка евровалют связано с использованием валют в безналичных депозитно-ссудных операциях за пределами стран-эмитентов данных валют.

Рынок еврооблигаций выражает финансовые отношения по долговым обязательствам при долгосрочных займах в евровалютах, оформляемых в виде облигаций заемщиков. Облигация содержит данные о сумме долга, условиях и сроках его погашения, порядка получения процентов в соответствии с купонами. Купон — это часть облигационного сертификата, которая при отделении от него дает владельцу право на получение процента.

Рынок евродепозитов выражает устойчивые финансовые отношения по формированию вкладов в валюте в коммерческих банках иностранных государств за счет средств, обращающихся на рынке евровалют.

Рынок еврокредитов выражает устойчивые кредитные связи и финансовые отношения по предоставлению международных займов в евровалюте коммерческими банками иностранных государств.

Виды валютных рынков

Сложная экономическая природа валютного рынка обусловливает его многоплановость. Существуют различные принципы классификации, позволяющие выделить те или иные сегменты валютного рынка.

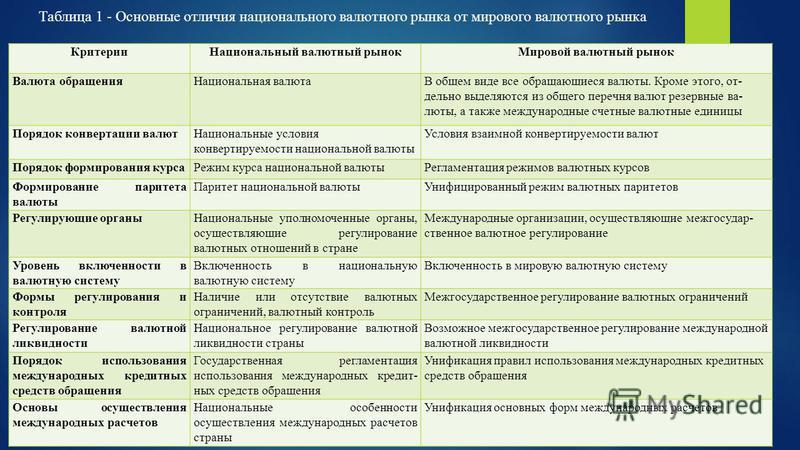

1. По сфере распространения валютных операций различают:

— Мировой (международный) и национальный (внутренний или местный) валютные рынки.

— Под мировым (международным) валютным рынком понимается совокупность национальных рынков, тесно связанных между собой кабельными и спутниковыми коммуникациями.

— Под национальным (внутренним или местным) валютным рынком понимается валютный рынок, функционирующий внутри данной страны.

При этом как мировой, так и многие национальные рынки включают региональные валютные рынки.

|

Основные виды валютных рынков |

Включаемые региональные валютные рынки |

|

Мировой (международный) валютный рынок |

Рынки отдельных экономических регионов мира или международных региональных экономических организаций |

|

Национальный (внутренний или местный) валютный рынок |

Рынки отдельных административно-территориальных образований или экономических регионов данной страны |

Мировой валютный рынок обслуживает денежные потоки, возникающие в процессе осуществления международных экономических связей, основой которых, в том числе является международное движение товаров, услуг, капиталов.

Национальный (внутренний или местный) валютный рынок обслуживает денежные потоки внутри страны и обеспечивает связь национальной экономики с мировой экономикой. Степень участия национального валютного рынка в операции мирового валютного рынка зависит от степени интеграции страны в мировую экономику.

2. По степени организации различают биржевой и внебиржевой валютные рынки, характеристика которых приведена выше.

3. По отношению к валютным ограничениям различают свободный и несвободный валютные рынки.

Под валютными ограничениями понимаются административные, законодательные, экономические и организационные меры по установлению порядка при проведении валютных операций.

К валютным ограничениям относятся меры по целевому регулированию платежей и переводов в иностранной и национальной валюте за границу, полное или частичное запрещение купли-продажи иностранной валюты. Валютные ограничения могут применяться как по текущим операциям, так и по операциям, связанным с движением капитала. При отсутствии валютных ограничений валютный рынок называют свободным, при наличии валютных ограничений — несвободным.

При отсутствии валютных ограничений валютный рынок называют свободным, при наличии валютных ограничений — несвободным.

4. По режимам выделяют валютные рынки с одним и двойным режимом. Под рынком с одним режимом понимаются валютные рынки, на которых курсы валют определяются либо:

1) с помощью фиксинга — фиксированные курсы;

2) на основе спроса и предложения — плавающие курсы. Под фиксингом понимается метод котировки валют, сущность которого заключается в определении и регистрации межбанковского курса посредством последовательного сопоставления спроса и предложения по каждой валюте.

На основе фиксинга устанавливаются:

1) курс продавца;

2) курс покупателя.

На рынке с двойным режимом применяются одновременно и плавающие, и фиксированные курсы валют.

5. По составу участников выделяют прямой и брокерский валютные рынки.

Под прямым валютным рынком понимается рынок, на котором сделки совершаются непосредственно между покупателями и продавцами валют без посредников. Под брокерским валютным рынком понимается рынок, на котором сделки купли-продажи валюты совершаются с помощью профессиональных посредников — брокеров.

Под брокерским валютным рынком понимается рынок, на котором сделки купли-продажи валюты совершаются с помощью профессиональных посредников — брокеров.

6. По срокам совершения сделок с валютой выделяют наличный и срочный валютные рынки.

Под наличным рынком (рынком наличной валюты) понимается рынок, на котором осуществляются обменные (конверсионные) операции — операции спот. При этом поставки валюты совершаются на биржевом и межбанковском рынке в течение двух рабочих дней, следующих за днем заключения сделки. Обмен валюты на клиентском рынке происходит немедленно. Под срочным валютным рынком понимается рынок, на котором сделки купли-продажи валюты заключаются на определенный срок. Срочный валютный рынок включает: рынок валютных форвардов и рынок валютных фьючерсов. Под валютным форвардом понимается соглашение о поставке валюты на будущую дату по заранее оговоренной цене.

Под валютным фьючерсом как сделкой (!) понимается срочная биржевая сделка, представляющая собой куплю-продажу валюты по цене, фиксируемой в момент заключения сделки, с исполнением операции через определенный промежуток времени.

Фьючерс — стандартизированный форвард, однако между этими сделками есть существенные отличия.

Основные отличия между валютным форвардом и валютным фьючерсом заключается в следующем:

1) валютные форварды заключаются вне биржи, валютные фьючерсы только на бирже;

2) валютные форварды не являются стандартизированными, валютные фьючерсы — стандартизированы;

3) форвардные контракты не перепродаются, фьючерсные — перепродаются;

4) валютные форварды можно заключать как письменно, так и посредством обмена «тикетами», или подтверждениями, валютные фьючерсы — только письменно.

Фьючерсные контракты являются объектом купли-продажи, т.е. могут переходить от одного владельца к другому вплоть до даты исполнения. Форвардные контракты не являются объектами купли-продажи, а представляют собой одномоментную передачу прав и обязанностей в отношении базисного актива.

7. По торгуемым контрактам, дающим право купить или продать партию валюты, выделяют:

1) рынок валютных опционов;

2) рынок валютных фьючерсов.

В отличие от предыдущей классификации, объектом торговли на данных рынках являются только контракты (валютные опционы и валютные фьючерсы), дающие право купить или продать партию валюты на определенных условиях.

Под валютным опционом как контрактом (!) понимается контракт, дающий право купить или продать определенное количество валюты по оговоренной цене в течение определенного срока или в определенный день.

Под валютным фьючерсом как контрактом (!) понимается контракт, согласно которому продавец принимает на себя обязательство продать, а покупатель — обязательство купить определенное количество валюты по установленному курсу в указанный срок.

Основные отличия между валютным опционом и валютным фьючерсом заключаются в следующем:

1) валютные опционы заключаются как на бирже, так и вне биржи, валютные фьючерсы только на бирже;

2) валютные опционы, заключаемые на бирже, являются стандартизированными, вне биржи — нет, валютные фьючерсы — стандартизированы;

3) валютные сделки не являются обязательными к исполнению, фьючерсные — обязательные.

Опционные и фьючерсные контракты являются объектом купли-продажи, т.е. могут переходить от одного владельца к другому вплоть до даты исполнения.

8. По торгуемой валюте выделяют:

1) долларовый рынок;

2) рублевый рынок;

3) рынок евро и т.д.

Валютный рынок — функции и особенности

Валютный рынок (currency market) — это система устойчивых экономических и организационных отношений, возникающих при осуществлении операций по покупке или продаже иностранной валюты, платежных документов в иностранных валютах, а также операций по движению капитала иностранных инвесторов.

На валютном рынке происходит согласование интересов инвесторов, продавцов и покупателей валютных ценностей. Западные экономисты характеризуют валютный рынок с организационно-технической точки зрения как совокупную сеть современных средств связи, соединяющих национальные и иностранные банки и брокерские фирмы.

По объёму операций валютный рынок значительно превосходит другие сегменты финансового рынка. Так, например, ежедневный объем операций в 1997 году на рынке акций оценивался в 100-150 млрд долларов, на рынке облигаций — 500-700 млрд $, а на валютном рынке — 1,4 трлн $ (против 205 млрд $ в 1986 году). В настоящее время объём валютных операций составляет около четырех триллионов долларов в день.

Особенности мирового валютного рынка

Современные мировые валютные рынки характеризуются следующими основными особенностями:

- Интернациональный характер валютных рынков на базе глобализации мирохозяйственных связей, широкого использования электронных средств связи для осуществления операций и расчётов;

- Непрерывный, безостановочный характер совершения операций в течение суток попеременно во всех частях света;

- Унифицированный характер валютных операций;

- Использование операций на валютном рынке для целей защиты от валютных и кредитных рисков с помощью хеджирования;

- Огромная доля спекулятивных и арбитражных операций, которые многократно превосходят валютные операции, связанные с коммерческими сделками.

Число валютных спекулянтов резко возросло и включает не только банки и финансово-промышленные группы, ТНК, но и множество других участников, включая физических и юридических лиц;

Число валютных спекулянтов резко возросло и включает не только банки и финансово-промышленные группы, ТНК, но и множество других участников, включая физических и юридических лиц; - Волатильность курсов валют, которая не всегда зависит от фундаментальных экономических факторов.

Функции валютного рынка

Основными функциями валютного рынка являются:

- Обеспечение своевременности международных расчётов;

- Создание возможностей для защиты от валютных и кредитных рисков;

- Обеспечение взаимосвязи мировых валютных, кредитных и, вообще, финансовых рынков в целом;

- Создание возможностей для диверсификации валютных резервов государства, банков, предприятий;

- Рыночное регулирование курсов валют на основе взаимодействия спроса и предложения валют;

- Возможность реализации валютной политики как части государственной экономической политики. Возможность реализации согласованных действий разных государств с целью реализации целей макроэкономической политики в рамках межгосударственных соглашений;

- Предоставление возможностей для участников валютного рынка получения спекулятивной прибыли за счет арбитражных операций.

Основы валютной торговли

Торговля на любом инвестиционном рынке очень сложна, о чем свидетельствует тот факт, что большинство начинающих трейдеров теряют деньги. Однако успеха можно добиться при наличии достаточного количества правильного образования, практики и опыта. Итак, что такое торговля валютой и подходит ли она вам?

Валютный рынок, или форекс (FX), является крупнейшим инвестиционным рынком в мире и продолжает расти ежегодно. В апреле 2010 года среднедневной оборот валютного рынка достиг 4 триллионов долларов, что на 20% больше, чем в 2007 году.Взаимодействие с другими людьми

Для сравнения, дневной объем Нью-Йоркской фондовой биржи (NYSE) составляет всего 25 миллиардов долларов. Рынок может быть большим, но до недавнего времени объем поступал от профессиональных трейдеров, но по мере того, как платформы для торговли валютой улучшились, все больше розничных трейдеров сочли, что форекс подходит для их инвестиционных целей.

Ключевые выводы

- Биржи Forex позволяют торговать валютными парами круглосуточно и без выходных, что делает их крупнейшим и наиболее ликвидным рынком активов в мире.

- Хотя это самый большой рынок в мире, относительно небольшое количество (~ 20) валютных пар отвечает за большую часть объема и активности.

- Валюты торгуются друг против друга парами (например, EUR / USD), и каждая пара обычно указывается в пипсах (процент в пунктах) с точностью до четырех знаков после запятой.

- Валютные цены колеблются в зависимости от экономической ситуации в участвующих странах, геополитических рисков и нестабильности, торговых и финансовых потоков, а также других факторов.

Как это работает?

Валютная торговля — это круглосуточный рынок, который закрыт только с вечера пятницы до вечера воскресенья, но 24-часовые торговые сессии вводят в заблуждение. Есть три сессии, которые включают торговую сессию в Европе, Азии и США.

Хотя в сессиях есть некоторое перекрытие, основные валюты на каждом рынке торгуются в основном в эти рыночные часы. Это означает, что определенные валютные пары будут иметь больший объем во время определенных сессий.Трейдеры, которые используют пары, основанные на долларах, обнаружат наибольший объем торгов в США.

Валюта торгуется лотами разного размера. Микролот составляет 1000 единиц валюты. Если ваш счет финансируется в долларах США, микролот представляет собой 1000 долларов вашей базовой валюты — доллара. Мини-лот составляет 10 000 единиц вашей базовой валюты, а стандартный лот — 100 000 единиц.

Ответы на 5 основных вопросов о торговле валютой

Пары и точки

Вся торговля валютой осуществляется парами.В отличие от фондового рынка, где вы можете купить или продать одну акцию, вы должны покупать одну валюту и продавать другую валюту на валютном рынке. Затем почти все валюты пересчитываются с точностью до четвертого десятичного знака. Пункт или процент в пунктах — это наименьшее приращение торговли. Один пункт обычно равен 1/100 от 1%.

Пункт или процент в пунктах — это наименьшее приращение торговли. Один пункт обычно равен 1/100 от 1%.

Розничные или начинающие трейдеры часто торгуют валютой микролотами, потому что один пункт в микролоте представляет собой изменение цены всего на 10 центов. Это упрощает управление потерями, если сделка не дает желаемых результатов.В мини-лоте один пункт равен 1 доллару, а тот же один пункт в стандартном лоте равен 10 долларам. Некоторые валюты перемещаются на 100 пунктов или более за одну торговую сессию, что делает потенциальные убытки для мелких инвесторов более управляемыми, торгуя микро- или мини-лотами.

Намного меньше продуктов

Большая часть объема валютной торговли ограничивается всего 18 валютными парами по сравнению с тысячами акций, доступных на мировых фондовых рынках. Хотя есть и другие торгуемые пары за пределами 18, восемь наиболее часто торгуемых валют — это U.Южный доллар (USD), канадский доллар (CAD), евро (EUR), британский фунт (GBP), швейцарский франк (CHF), новозеландский доллар (NZD), австралийский доллар (AUD) и японская иена (JPY). Хотя никто не сказал бы, что торговля валютой — это просто, наличие гораздо меньшего количества торговых возможностей делает торговлю и управление портфелем более простой задачей.

Хотя никто не сказал бы, что торговля валютой — это просто, наличие гораздо меньшего количества торговых возможностей делает торговлю и управление портфелем более простой задачей.

Что движет валютой?

Все большее количество биржевых трейдеров проявляют интерес к валютным рынкам, потому что многие из движущих сил фондового рынка также движут валютный рынок.Один из крупнейших — это спрос и предложение. Когда миру нужно больше долларов, стоимость доллара увеличивается, а когда их слишком много в обращении, цена падает.

Другие факторы, такие как процентные ставки, новые экономические данные из крупнейших стран и геополитическая напряженность, — это лишь некоторые из событий, которые могут повлиять на цены валюты.

Итог

Как и все на рынке инвестирования, изучить валютную торговлю легко, но поиск выигрышных торговых стратегий требует большой практики.Большинство форекс-брокеров позволят вам открыть бесплатный виртуальный счет, который позволит вам торговать виртуальными деньгами, пока вы не найдете стратегии, которые помогут вам стать успешным трейдером форекс.

Валютный рынок | Микроэкономика

Что вы научитесь: определять курсы обмена валют и объяснять, как они влияют на торговый баланс

На валютном рынке люди и фирмы обменивают одну валюту на покупку другой валюты. На этот рынок влияют как спрос, так и предложение:

- Спрос на доллары исходит от США.S. экспортные фирмы, стремящиеся конвертировать свои доходы в иностранной валюте обратно в доллары США; иностранные туристы переводят свои заработки в иностранной валюте обратно в доллары США; и иностранные инвесторы, стремящиеся сделать финансовые вложения в экономику США.

- На стороне предложения на валютном рынке для торговли долларами США находятся иностранные фирмы, которые продали импортную продукцию в экономику США и стремятся конвертировать свои доходы обратно в свою национальную валюту; Туристы из США за границей; и ты.С. инвесторы, стремящиеся делать финансовые вложения в зарубежную экономику.

Более сильная валюта приносит пользу тем, кто покупает на эту валюту, и вредит тем, кто продает. В этом разделе вы узнаете, почему это так.

В этом разделе вы узнаете, почему это так.

Цели обучения

- Объясните валютный рынок и основные группы людей или фирм, которые участвуют на рынке

- Опишите различные типы инвестиций, такие как прямые иностранные инвестиции (ПИИ), портфельные инвестиции и хеджирование

Валютный рынок

В большинстве стран есть свои валюты, но не во всех.Иногда страны с небольшой экономикой используют валюту более крупного в экономическом отношении соседа. Например, Эквадор, Сальвадор и Панама решили перевести долларов на долларов, то есть использовать доллар США в качестве своей валюты. Иногда нации используют общую валюту. Лучшим примером единой валюты является евро, общая валюта, используемая 19 членами Европейского Союза. За этими исключениями, которые были должным образом отмечены, большинство международных транзакций требует от участников конвертации из одной валюты в другую при продаже, покупке, найме, займе, путешествии или инвестировании через национальные границы. Рынок, на котором люди или фирмы используют одну валюту для покупки другой валюты, называется валютным рынком .

Рынок, на котором люди или фирмы используют одну валюту для покупки другой валюты, называется валютным рынком .

Каждый обменный курс — это цена — цена одной валюты, выраженная в единицах другой валюты. Ключевой основой для анализа цен, будь то в рамках этого курса, любого другого курса экономики, государственной политики или примеров бизнеса, являются спрос и предложение на рынках.

Смотри

Посмотрите это видео для краткого введения в валютный рынок (или форекс).

ПОДКЛЮЧИТЬ ЭТО

Посетите этот веб-сайт для просмотра калькулятора обменного курса.

Чрезвычайные размеры валютных рынков

Объем торгов на валютных рынках захватывает дух. Опрос, проведенный в апреле 2013 года Банком международных расчетов, международной организацией банков и финансовой индустрии, показал, что на валютных рынках торговалось долларов США в день на 5,3 триллиона долларов США, что делает валютный рынок крупнейшим рынком в мире. мировая экономика.Для сравнения, реальный ВВП США в 2013 году составлял 15,8 трлн долларов в год .

мировая экономика.Для сравнения, реальный ВВП США в 2013 году составлял 15,8 трлн долларов в год .

В таблице 1 показаны валюты, наиболее часто торгуемые на валютных рынках. На валютном рынке доминируют доллар США, евро, японская иена и британский фунт стерлингов.

| Валюта | % Ежедневная доля |

|---|---|

U. С. доллар С. доллар | 87,6% |

| евро | 31,3% |

| Японская иена | 21,6% |

| Британский фунт стерлингов | 12,8% |

| Австралийский доллар | 6,9% |

| канадский доллар | 5,1% |

| Швейцарский франк | 4,8% |

| Китайский юань | 2,6% |

Спросители и поставщики валюты на валютных рынках

На валютных рынках спрос и предложение становятся тесно взаимосвязанными, потому что человек или фирма, которые требуют одну валюту, должны одновременно предлагать другую валюту — и наоборот.Чтобы понять это, полезно рассмотреть четыре группы людей или фирм, которые участвуют в рынке: (1) фирмы, которые импортируют или экспортируют товары и услуги; (2) туристы, посещающие другие страны; (3) международные инвесторы, покупающие собственность (или частичную собственность) в иностранной фирме; (4) международные инвесторы, делающие финансовые вложения, не связанные с владением. Давайте рассмотрим эти категории по очереди.

Давайте рассмотрим эти категории по очереди.

Фирмы, которые продают экспорт или покупают импортные товары, обнаруживают, что их затраты на работников, поставщиков и инвесторов измеряются в валюте страны, в которой осуществляется их производство, а их доходы от продаж измеряются в валюте другой страны, в которой произошли их продажи. .Таким образом, китайская фирма, экспортирующая за границу, будет зарабатывать другую валюту, скажем, доллары США, но ей потребуется китайский юань для оплаты труда рабочих, поставщиков и инвесторов, базирующихся в Китае. На валютных рынках эта фирма будет поставщиком долларов США и потребителем китайского юаня.

Иностранным туристам требуется иностранная валюта для покрытия расходов в стране, которую они посещают; они будут поставлять свою внутреннюю валюту для получения иностранной валюты. Например, американский турист, посещающий Китай, доставит U.Долларов на валютный рынок и требуют китайских юаней.

Финансовые вложения, пересекающие международные границы и требующие обмена валюты, часто делятся на две категории. Прямые иностранные инвестиции (ПИИ) относятся к покупке (не менее десяти процентов) собственности в фирме в другой стране или открытию нового предприятия в другой стране. Например, в 2008 году бельгийская пивоваренная компания InBev купила американского производителя пива Anheuser-Busch за 52 миллиарда долларов.Чтобы сделать эту покупку американской фирмы, InBev пришлось поставить евро (валюта Бельгии) на валютный рынок и потребовать доллары США.

Прямые иностранные инвестиции (ПИИ) относятся к покупке (не менее десяти процентов) собственности в фирме в другой стране или открытию нового предприятия в другой стране. Например, в 2008 году бельгийская пивоваренная компания InBev купила американского производителя пива Anheuser-Busch за 52 миллиарда долларов.Чтобы сделать эту покупку американской фирмы, InBev пришлось поставить евро (валюта Бельгии) на валютный рынок и потребовать доллары США.

Другой вид международных финансовых инвестиций, портфельные инвестиции , предполагает чисто финансовые вложения, которые не влекут за собой ответственности руководства. Примером может служить финансовый инвестор из США, который приобрел облигации, выпущенные правительством Соединенного Королевства, или разместил деньги в британском банке. Для таких инвестиций американский инвестор поставил бы U.S. долларов на валютном рынке и спрос на британские фунты.

Портфельные инвестиции часто связаны с ожиданиями относительно изменения обменных курсов. Посмотрите на финансового инвестора из США, который рассматривает возможность покупки облигаций, выпущенных в Соединенном Королевстве. Для простоты игнорируйте проценты, выплачиваемые по облигации (которые в любом случае будут небольшими в краткосрочной перспективе), и сосредоточьтесь на обменных курсах. Допустим, британский фунт в настоящее время стоит 1,50 доллара в валюте США. Однако инвестор считает, что через месяц британский фунт будет стоить 1 доллар.60 в валюте США. Таким образом, как показано на Рисунке 2 (а), этот инвестор обменял бы 24 000 долларов на 16 000 британских фунтов. Если через месяц фунт действительно стоит 1,60 доллара, то портфельный инвестор может вернуться к доллару США по новому обменному курсу и получить 25 600 долларов — неплохая прибыль. Портфельный инвестор, который считает, что обменный курс фунта будет работать в обратном направлении, также может инвестировать соответственно. Допустим, инвестор ожидает, что фунт, который сейчас стоит 1,50 доллара в валюте США, упадет до 1 доллара.

Посмотрите на финансового инвестора из США, который рассматривает возможность покупки облигаций, выпущенных в Соединенном Королевстве. Для простоты игнорируйте проценты, выплачиваемые по облигации (которые в любом случае будут небольшими в краткосрочной перспективе), и сосредоточьтесь на обменных курсах. Допустим, британский фунт в настоящее время стоит 1,50 доллара в валюте США. Однако инвестор считает, что через месяц британский фунт будет стоить 1 доллар.60 в валюте США. Таким образом, как показано на Рисунке 2 (а), этот инвестор обменял бы 24 000 долларов на 16 000 британских фунтов. Если через месяц фунт действительно стоит 1,60 доллара, то портфельный инвестор может вернуться к доллару США по новому обменному курсу и получить 25 600 долларов — неплохая прибыль. Портфельный инвестор, который считает, что обменный курс фунта будет работать в обратном направлении, также может инвестировать соответственно. Допустим, инвестор ожидает, что фунт, который сейчас стоит 1,50 доллара в валюте США, упадет до 1 доллара. 40. Затем, как показано на Рисунке 2 (b), этот инвестор может начать с 20 000 фунтов стерлингов в британской валюте (заняв деньги, если необходимо), конвертировать их в 30 000 долларов США в валюте США, подождать месяц, а затем конвертировать обратно примерно в 21 429 фунтов стерлингов в британской валюте — опять же неплохая прибыль. Конечно, такое инвестирование происходит без гарантий, и инвестор может понести убытки, если обменные курсы не изменятся, как прогнозировалось.

40. Затем, как показано на Рисунке 2 (b), этот инвестор может начать с 20 000 фунтов стерлингов в британской валюте (заняв деньги, если необходимо), конвертировать их в 30 000 долларов США в валюте США, подождать месяц, а затем конвертировать обратно примерно в 21 429 фунтов стерлингов в британской валюте — опять же неплохая прибыль. Конечно, такое инвестирование происходит без гарантий, и инвестор может понести убытки, если обменные курсы не изменятся, как прогнозировалось.

Рисунок 1. Портфельный инвестор, пытающийся извлечь выгоду из колебаний обменного курса. Ожидания относительно будущей стоимости валюты могут стимулировать спрос и предложение этой валюты на валютных рынках.

Многие решения о портфельных инвестициях не так просты, как пари, что стоимость валюты изменится в том или ином направлении. Вместо этого в них участвуют фирмы, пытающиеся защитить себя от колебаний обменных курсов. Представьте, что вы управляете американской фирмой, которая занимается экспортом во Францию. Вы подписали контракт на поставку определенных продуктов и с этого момента будете получать 1 миллион евро в год.Но вы не знаете, сколько будет стоить этот контракт в долларах США, потому что курс доллара к евро может колебаться в следующем году. Допустим, вы хотите точно знать, сколько будет стоить контракт, и не рискуете, что евро будет стоить меньше в долларах США, чем сейчас. Вы можете хеджировать , что означает использование финансовой транзакции для защиты от валютного риска. В частности, вы можете подписать финансовый контракт и заплатить комиссию, которая гарантирует вам определенный обменный курс через год — независимо от того, какой рыночный обменный курс был в то время.Теперь вполне возможно, что через год евро будет стоить больше в долларах, поэтому в вашем договоре хеджирования не будет необходимости, и вы будете платить комиссию ни за что. Но если стоимость евро в долларах снижается, то вы защищены хеджированием. Финансовые контракты, такие как хеджирование, когда стороны желают быть защищенными от колебаний обменного курса, также обычно приводят к серии портфельных инвестиций фирмой, которая получает комиссию за обеспечение хеджирования.

Вы подписали контракт на поставку определенных продуктов и с этого момента будете получать 1 миллион евро в год.Но вы не знаете, сколько будет стоить этот контракт в долларах США, потому что курс доллара к евро может колебаться в следующем году. Допустим, вы хотите точно знать, сколько будет стоить контракт, и не рискуете, что евро будет стоить меньше в долларах США, чем сейчас. Вы можете хеджировать , что означает использование финансовой транзакции для защиты от валютного риска. В частности, вы можете подписать финансовый контракт и заплатить комиссию, которая гарантирует вам определенный обменный курс через год — независимо от того, какой рыночный обменный курс был в то время.Теперь вполне возможно, что через год евро будет стоить больше в долларах, поэтому в вашем договоре хеджирования не будет необходимости, и вы будете платить комиссию ни за что. Но если стоимость евро в долларах снижается, то вы защищены хеджированием. Финансовые контракты, такие как хеджирование, когда стороны желают быть защищенными от колебаний обменного курса, также обычно приводят к серии портфельных инвестиций фирмой, которая получает комиссию за обеспечение хеджирования.

Как прямые иностранные инвестиции, так и портфельные инвестиции включают инвестора, который поставляет внутреннюю валюту и требует иностранную валюту.При портфельных инвестициях покупается менее десяти процентов компании. Таким образом, портфельные инвестиции часто имеют краткосрочную направленность. За счет прямых иностранных инвестиций покупается более десяти процентов компании, и инвестор обычно берет на себя некоторые управленческие обязанности; таким образом, прямые иностранные инвестиции, как правило, имеют более долгосрочную направленность. На практике портфельные инвестиции могут быть выведены из страны намного быстрее, чем прямые иностранные инвестиции. Портфельный инвестор из США, который хочет купить или продать облигации, выпущенные правительством Соединенного Королевства, может сделать это с помощью телефонного звонка или нескольких щелчков мышью на клавиатуре компьютера.Однако американская фирма, желающая купить или продать компанию, например, производящую автомобильные запчасти в Соединенном Королевстве, обнаружит, что планирование и выполнение сделки занимает несколько недель, а то и месяцев. В таблице 2 приведены основные категории покупателей и поставщиков валюты.

В таблице 2 приведены основные категории покупателей и поставщиков валюты.

Участники валютного рынка

Валютный рынок не вовлекает конечных поставщиков и покупателей иностранной валюты, которые буквально ищут друг друга. Если Мартина решит покинуть свой дом в Венесуэле и отправиться в путешествие по США, ей не нужно искать U.Гражданин С., который планирует провести отпуск в Венесуэле и организовать личную валютную торговлю. Вместо этого валютный рынок работает через финансовые учреждения и действует на нескольких уровнях.

Если Мартина решит покинуть свой дом в Венесуэле и отправиться в путешествие по США, ей не нужно искать U.Гражданин С., который планирует провести отпуск в Венесуэле и организовать личную валютную торговлю. Вместо этого валютный рынок работает через финансовые учреждения и действует на нескольких уровнях.

Большинство людей и фирм, обменивающих значительное количество валюты, обращаются в банк, и большинство банков предоставляют обмен иностранной валюты в качестве услуги для клиентов. Эти банки (и несколько других фирм), известные как дилеры, затем торгуют иностранной валютой. Это называется межбанковским рынком.

В мировой экономике около 2 000 фирм являются дилерами иностранной валюты. В экономике США менее 100 валютных дилеров, но около 12 крупнейших дилеров проводят более половины всех операций. Валютный рынок не имеет центрального расположения, но основные дилеры постоянно следят друг за другом.

Валютный рынок огромен не из-за спроса туристов, фирм или даже прямых иностранных инвестиций, а из-за портфельных инвестиций и действий взаимосвязанных валютных дилеров. Международный туризм — очень крупная отрасль, в которую ежегодно входит около 1 триллиона долларов. Мировой экспорт составляет около 23% мирового ВВП; что составляет около 18 триллионов долларов в год. В 2012 году прямые иностранные инвестиции составили около 1,4 триллиона долларов. Однако эти суммы намного меньше, чем долларов США в день, торгуемых на валютных рынках, в 5,3 триллиона долларов. Большинство операций на валютном рынке связаны с портфельными инвестициями — относительно краткосрочным движением финансового капитала между валютами — и из-за действий крупных валютных дилеров, которые постоянно покупают и продают друг с другом.

Международный туризм — очень крупная отрасль, в которую ежегодно входит около 1 триллиона долларов. Мировой экспорт составляет около 23% мирового ВВП; что составляет около 18 триллионов долларов в год. В 2012 году прямые иностранные инвестиции составили около 1,4 триллиона долларов. Однако эти суммы намного меньше, чем долларов США в день, торгуемых на валютных рынках, в 5,3 триллиона долларов. Большинство операций на валютном рынке связаны с портфельными инвестициями — относительно краткосрочным движением финансового капитала между валютами — и из-за действий крупных валютных дилеров, которые постоянно покупают и продают друг с другом.

Смотри

Этот видеоклип покажет вам, как обмениваются деньги на валютном рынке и как это влияет на международную торговлю. Мы рассмотрим некоторые концепции более подробно в следующих материалах для чтения.

Глоссарий

- доллара:

- страна, не являющаяся Соединенными Штатами, использует доллар США в качестве валюты

- курс обмена:

- Цена одной валюты, выраженная в единицах другой валюты

- прямых иностранных инвестиций (ПИИ):

- покупка более десяти процентов фирмы или открытие нового предприятия в другой стране

- валютный рынок:

- рынок, на котором люди используют одну валюту для покупки другой валюты

- изгородь:

- использование финансовой операции в качестве защиты от риска

- портфельных инвестиций:

- инвестиция в другую страну, которая носит чисто финансовый характер и не связана с какой-либо управленческой ответственностью

Что ожидает рынок Forex в 2021 году?

В этом году на валютный рынок сильно повлияла пандемия коронавируса. Валюты часто покупались и продавались, исходя из желания трейдеров увеличить или уменьшить свою подверженность рискам в активах, а не на индивидуальных основах. В 2021 году внимание трейдеров будет постепенно переключаться на отдельные фундаментальные показатели, хотя пандемия останется основным фактором.

Валюты часто покупались и продавались, исходя из желания трейдеров увеличить или уменьшить свою подверженность рискам в активах, а не на индивидуальных основах. В 2021 году внимание трейдеров будет постепенно переключаться на отдельные фундаментальные показатели, хотя пандемия останется основным фактором.

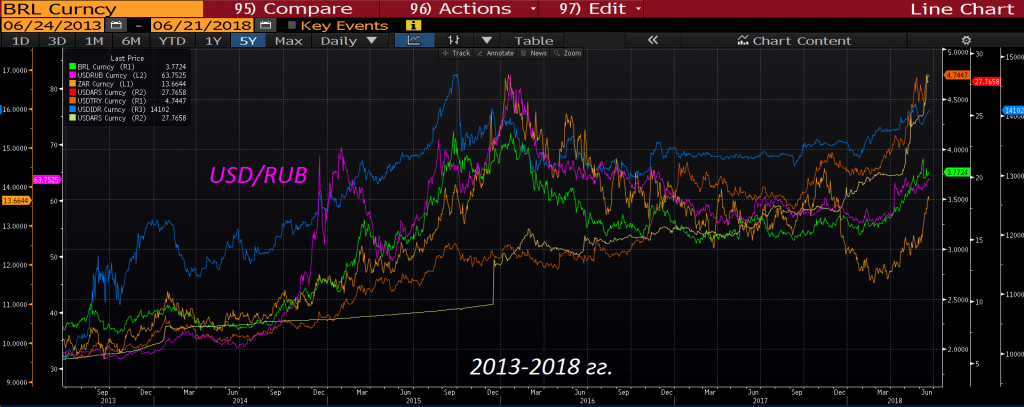

Доллар США

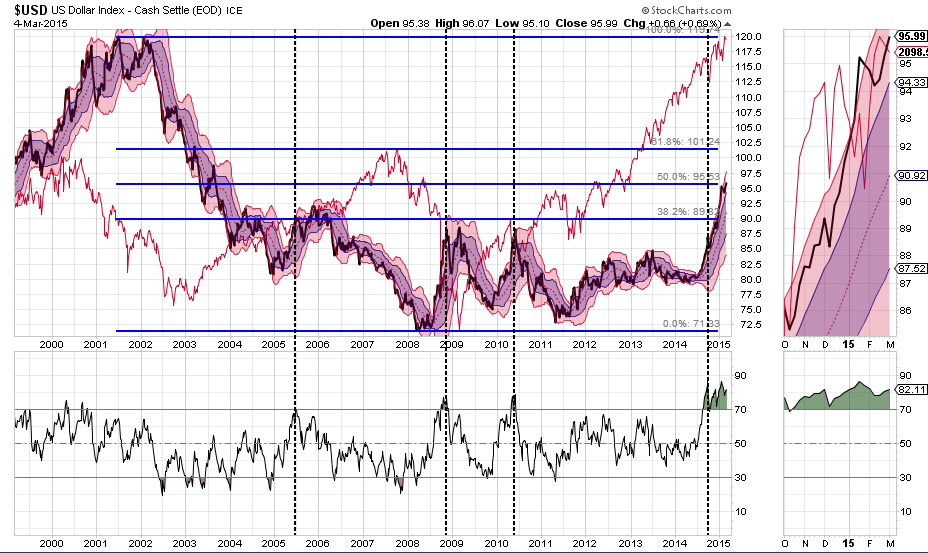

Индекс доллара США, который измеряет силу доллара США по отношению к широкой корзине валют, потерял много позиций в 2020 году, так как ФРС снизила ставки, а правительство США предоставило беспрецедентный объем стимулирования экономики .

Достигнув уровня 103 еще в марте, индекс доллара США снизился до уровня 90. На пути вниз индекс доллара США в сентябре сделал лишь одну серьезную попытку отскочить.

Давление на доллар США сильно, и участники рынка считают, что доллар продолжит снижаться. Хотя снижение в этом году может показаться значительным, у индекса доллара США может быть больше возможностей для падения.

Еще в 2008 году индекс доллара США коснулся 71 уровня, а затем восстановился до 88. В 2011 году Индекс доллара США протестировал уровень 73.

В 2011 году Индекс доллара США протестировал уровень 73.

Проще говоря, текущие уровни не могут считаться низкими для американской валюты, поэтому она может легко получить дополнительный импульс к снижению, если ситуация в мировой экономике улучшится и трейдеры увеличат покупки более рискованных валют. Главный риск для медвежьего тезиса заключается в том, что продажа доллара в короткую может стать очень насыщенной сделкой.

Австралийский доллар

Австралийский доллар готов завершить 2020 год на сильной ноте.Основная причина такого роста — недавний рост в товарном сегменте, особенно на рынке железной руды.

«Голубиная» политика Резервного банка Австралии мало повлияла на AUD / USD, потому что другие центральные банки также были «голубиными».

Рыночный консенсус состоит в том, что процентные ставки в развитых странах останутся на нижнем уровне в течение следующих нескольких лет, поэтому Резервный банк Австралии может иметь возможность оказывать большее давление на доходность облигаций, не нанося ущерба австралийскому доллару.

История продолжается

В этом году отношения Австралии с ее основным торговым партнером, Китаем, ухудшились, но взаимозависимость этих стран достаточно сильна, чтобы предотвратить их серьезное ухудшение. Я не ожидаю серьезных рисков на этом фронте.

В настоящее время перспективы для австралийского доллара выглядят оптимистично, но его дальнейшая траектория будет зависеть от продолжения ралли в товарном сегменте.

Британский фунт

ЕС и Великобритания только что смогли договориться о торговой сделке Brexit, поэтому основной риск для GBP / USD не был реализован.

В последние месяцы курс GBP / USD рос, поскольку трейдеры сделали ставку на успешный исход переговоров по Brexit (и эти ставки окупились), но теперь трейдерам GBP / USD придется найти дополнительные причины для оптимизма по фунту.

В настоящее время Великобритания пытается сдержать распространение нового штамма коронавируса, который может оказать дополнительное давление на экономику страны. Кроме того, экономика может пострадать от Brexit, хотя размер удара будет не таким серьезным, как в случае Brexit без сделки.

Кроме того, экономика может пострадать от Brexit, хотя размер удара будет не таким серьезным, как в случае Brexit без сделки.

Фундаментальная ситуация выглядит сложной для экономики Великобритании в первой половине 2021 года, что может оказать некоторое давление на GBP / USD, который нуждается в дополнительных катализаторах роста после завершения переговоров по Brexit. Хотя у фунта может быть больше возможностей для роста, быкам по паре GBP / USD, вероятно, потребуется некоторая помощь в связи с общей слабостью доллара США.

Канадский доллар

Как и другие крупные центральные банки, Банк Канады будет вынужден оказывать материальную поддержку экономике до тех пор, пока инфляция не подаст некоторые признаки жизни.Канада также страдает от второй волны вируса, хотя в декабре ситуация стабилизировалась. Еще неизвестно, окажет ли эта вторая волна дополнительное давление на канадскую экономику.

Динамика цен на нефть останется важным катализатором для доллара США / канадский доллар в 2021 году. Если нефть марки WTI сможет закрепиться выше уровня 50 долларов США и получит более высокий потенциал роста, сырьевые валюты, такие как канадский доллар, получат дополнительный импульс.

Если нефть марки WTI сможет закрепиться выше уровня 50 долларов США и получит более высокий потенциал роста, сырьевые валюты, такие как канадский доллар, получат дополнительный импульс.

На данный момент перспективы для канадского доллара выглядят благоприятными.Главный риск для быков по канадскому доллару — это внезапная общая сила доллара США.

евро

Европейская валюта показала существенную силу в конце этого года. В последние годы курс евро / доллар находился под давлением из-за «голубиной политики» Европейского центрального банка и неутешительных темпов роста в зоне евро.

Однако пандемия оказала значительную поддержку евро, поскольку трейдеры обратили внимание на проблемы доллара США. В 2021 году главный вопрос для EUR / USD заключается в том, сможет ли он достичь отметки 1 выше максимумов 2018 года.2500.

Хотя ЕЦБ может быть разочарован недавним повышением стоимости евро, которое окажет большее давление на экономический рост, он мало что может сделать, чтобы остановить рост евро.

Процентная ставка уже минимальна, программа покупки активов работает, и, хотя ЕЦБ любит повторять, что у него не исчерпаны возможности для поддержки экономики, возможности любого центрального банка ограничены.