самые важные советы и рекомендации

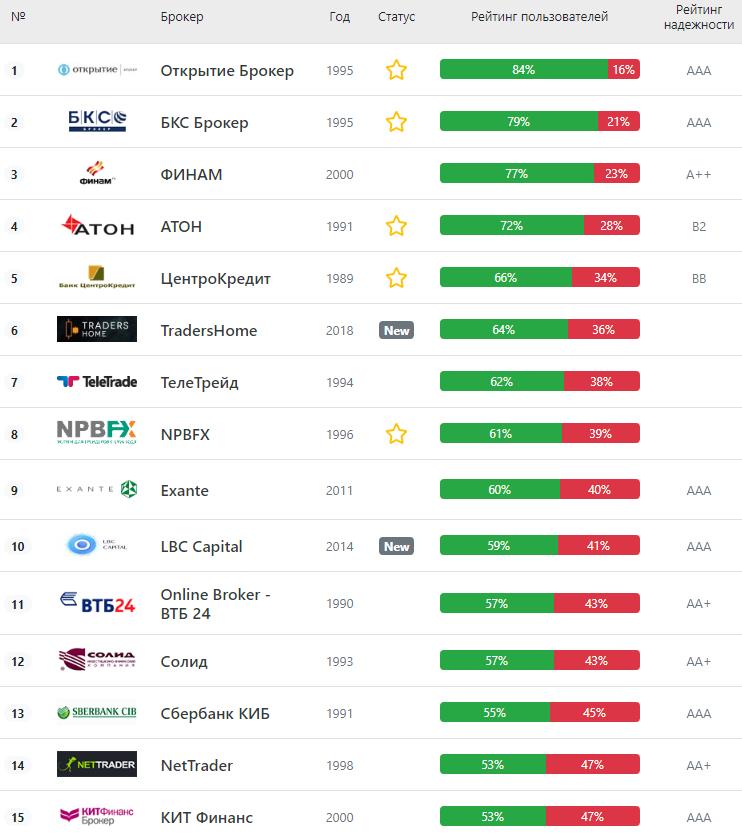

Как выбрать брокера, которому вы можете доверять? Это может быть непросто, потому что в интернете вы найдете множество брокеров, и у каждого из них будут негативные отзывы и недовольные клиенты. Как почувствовать себя в безопасности, отдавая свои деньги брокерам? В сегодняшней статье я расскажу все, что знаю, о выборе надежного брокера, который вас не обманет.

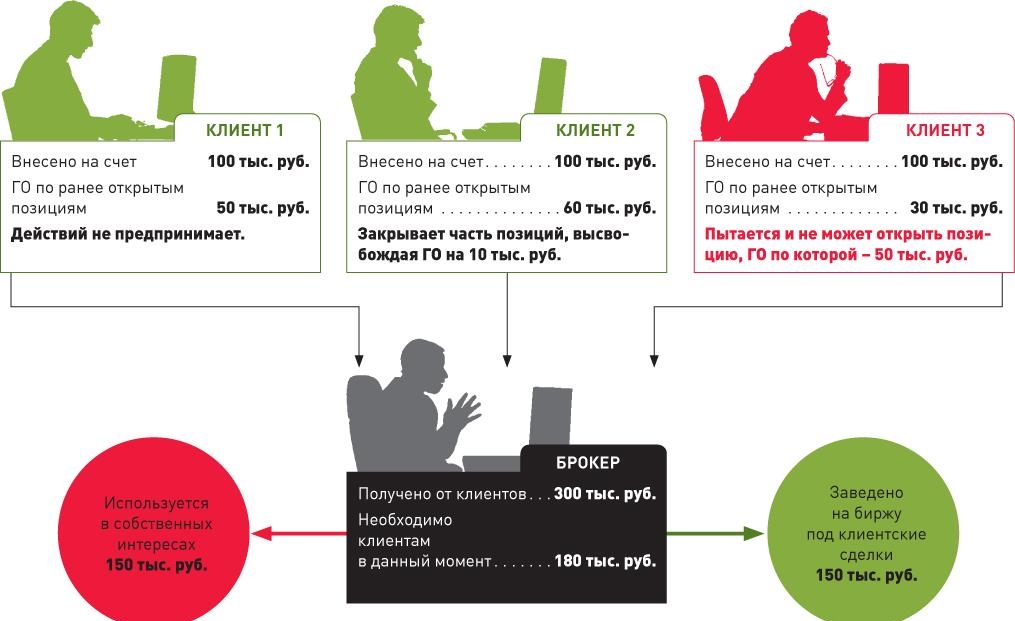

Хороший брокер является важной составляющей успешной торговли. Вы отдаете брокеру свои деньги, вы полагаетесь на него для выполнения своих сделок, вам требуется его помощь, когда что-то идет не так.

Вам может понадобиться брокер с нулевым спредом, с услугой VPS, с огромным бонусом на депозит, со специальными счетами или другими особыми функциями. Давайте рассмотрим, что вы должны учитывать при выборе лучшего брокера.

Не доверяйте отзывам

Нельзя доверять отзывам о брокерах, которые вы можете найти в интернете.

Большинство брокеров знают, что вы ищете отзывы о них, прежде чем открыть торговый счет. Поэтому они целенаправленно создают фейковые отзывы и размещают их по всему интернету. Они оставляют плохие отзывы для своих конкурентов и хорошие отзывы для себя. Поэтому вам будет непросто понять, является ли отзыв правдивым и написанным реальным трейдером или же он поддельный.

Поэтому они целенаправленно создают фейковые отзывы и размещают их по всему интернету. Они оставляют плохие отзывы для своих конкурентов и хорошие отзывы для себя. Поэтому вам будет непросто понять, является ли отзыв правдивым и написанным реальным трейдером или же он поддельный.

Чаще всего ваше внимание будут привлекать отрицательные отзывы, которые вы найдете. Если во время выхода важных новостей и большой волатильности, ваш брокер расширяет спред, и ваш стоп-лосс оказывается задет, скорее всего, вы оставите негативный отзыв на этого брокера. Однако, если ваш брокер предоставляет вам хороший сервис, и вас все будет устраивать, вряд ли вы будете писать об этом. Поэтому это лишний повод задуматься о положительных отзывах, которые вы найдете в интернете и о том, кто их оставляет.

Часто многие брокеры имеют разные офисы и представительства в разных странах и регионах. При этом у одного и того же брокера может быть хороший сервис в одном представительстве, и плохой в другом. Если вам не повезло с сервисом у одного представительства, вы оставляете плохой отзыв на компанию брокера в целом. Поэтому количество негативных отзывов может быть существенным, однако это не будет показателем работы брокера.

Поэтому количество негативных отзывов может быть существенным, однако это не будет показателем работы брокера.

Самые важные пункты выбора брокера

Большинство трейдеров ищут брокера с самым низким спредом. Однако есть гораздо более важные вещи, на которые стоит обращать внимание. А спред, как правило, будет достаточно низким у всех брокеров, потому что рынок форекс достаточно конкурентен и спреды сейчас примерно одинаковые у всех брокеров.

Всегда сначала инвестируйте небольшую сумму денег в нового брокера. И только потом, если все будет складываться успешно, постепенно вносите больше средств.

Ваш брокер должен надежно регулироваться

Регулируемый брокер имеет внешний контроль, которые ограничивает его мошеннические действия.

Однако не все регуляторы одинаковы. Хорошие регуляторы следят за строгим соблюдением правил (к примеру, проверяется наличие достаточного капитала, проводятся регулярные аудиторские проверки). Плохие регуляторы вообще ничего не делают, а только продают за небольшую плату свою печать.

Лучшие регуляторы будут в Сингапуре, Великобритании или Австралии. Плохие – в оффшорных зонах, Каймановых островах, островах Сент-Винсента и Гренадины или странах, о которых вы вообще никогда не слышали.

Хороший сервис и поддержка

Хороший брокер должен предоставлять поддержку в режиме 24/5 и быть готовым вежливо и профессионально ответить на все ваши вопросы и помочь разобраться с вашими проблемами. Если такого сервиса брокер не предоставляет, тогда для него нет никакого оправдания и лучше будет не иметь с ним дела.

Выберите брокера с надежной и быстрой поддержкой клиентов. Проверьте, как вы можете связаться с ними. Протестируйте их. Вы даже можете поговорить с поддержкой брокера, прежде чем зарегистрироваться, чтобы увидеть, как они отвечают.

Валюта депозита

Многие брокеры предлагают счета только в основных валютах USD и EUR, однако некоторые брокеры позволяют вам иметь рублевые счета.

Как это влияет на вас? Наличие учетной записи в валюте, отличной от учетной записи вашего банковского счета или электронного кошелька, может привести к увеличению комиссионных во время операций ввода-вывода. Я не думаю, что это большое проблема, но возможно, вы предпочитаете иметь учетную запись в определенной валюте.

Я не думаю, что это большое проблема, но возможно, вы предпочитаете иметь учетную запись в определенной валюте.

Поддерживаемые способы ввода и снятия средств

Способы пополенения депозита и снятия средств очень важны, однако в наши дни большинство брокеров поддерживают все популярные платежные системы. Вы сможете использовать банковский перевод, пластиковые карты, электронные кошельки WebMoney, Яндекс.Деньги, QIWI, Skrill и Neteller.

Проверьте доступные способы пополнения и снятия средств, прежде чем регистрироваться у брокера.

Минимальный депозит

Все крупные брокеры имеют минимальный депозит от 10$ до 500 $. Это необходимо учитывать, если у вас есть ограниченный капитал для инвестирования или если вы просто хотите попробовать торговлю на реальные деньги.

Бонусы

Бонусы могут быть очень привлекательными, и у некоторых брокеров бонусы гораздо лучше, чем у других. Некоторые брокеры не предлагают бонусы, в то время как другие предлагают бонусы на каждый депозит. Ознакомьтесь с доступными бонусами перед регистрацией у брокера, если вы хотите получить дополнительные свободные средства.

Ознакомьтесь с доступными бонусами перед регистрацией у брокера, если вы хотите получить дополнительные свободные средства.

Доступные торговые инструменты для торговли

Я имею в виду валюты, индексы, акции, товары, криптовалюты и т. д.

Некоторые брокеры имеют ограниченный список инструментов, которыми вы можете торговать. Другие брокеры предлагают широкий спектр инструментов. Список торговых инструментов также может измениться у одного и того же брокера с различными типами счетов.

Большинство брокеров предоставляют возможность торговать на мажорных и кроссовых валютных парах. Но не все из них предлагают экзотические пары, такие как USDRUB, USDINR, USDMXN.

Спреды

Поскольку спред – это цена, которую вы платите за торговлю на рынке, предпочитительно будет найти брокера с низкими спредами.

В настоящее время у многих брокеров спреды примерно одинаковы, поэтому просто убедитесь, что у брокера, через которого вы хотите торговать, спреды близки к средним значения по рынку.

Некторые брокеры предлагают учетные записи с нулевым спредом и разным процентом комиссионных.

У вас должна быть возможность быстро снять свои деньги

В наши дни деньги быстро перемещаются из одного места в другое. С помощью интернета у нас есть возможность практически мгновенно вывести свои деньги и потратить их.

Хороший брокер должен выводить ваши средства максимум в течение 5 рабочих дней.

Если вы слышите от своего брокера оправдания вроде:

- «Наш банк закрыт, поэтому в ближайшее время мы не можем перевести вам деньги».

- «Вы должны держать свои средства с нами, чтобы ваша доходность не упала».

- «Лучше пополните свои средства, чтобы получить от нас бонусы».

Значит ваш брокер, скорее всего, является мошенником.

Дополнительные возможности

В настоящее время все брокеры предлагают практически одинаковые торговые возможности, одинаковые спреды, одинаковые способы пополнения и снятия средств, однако некоторые брокеры предлагают больше, чем другие.

Это могут быть:

- Учебные материалы: курсы, видео, тренинги, вебинары.

- Бесплатные торговые советники и сервисы для трейдера.

- Возможности социального трейдинга.

- Программы лояльности.

- Реферальные программы.

Это лишь некоторые из дополнительных функций, которые может предложить ваш брокер, однако они могут быть и другими.

Предоставляет ли брокер нужную вам торговую платформу?

Многие из вас торгуют на платформе Meta Trader 4, которую предоставляют большинство форекс брокеров. Тем не менее некоторые брокеры предлагают вам только другие платформы. Поэтому сначала подумайте, прежде чем отдавать свои средства . Удобство торговли – это очень важно.

Предоставляет ли брокер VSP сервер?

Если вы используете торговых советников, я настоятельно рекомендую вам использовать брокера, который предлагает виртуальный частный сервер (VPS).

Преимущество наличия брокера с сервисом VPS заключается в том, что обычно VPS расположены рядом с брокерскими серверами, кроме того, брокеру будет проще оказывать вам техническую поддержку. Если вы торгуете достаточным объемом средств, VPS для вас может быть бесплатным.

Если вы торгуете достаточным объемом средств, VPS для вас может быть бесплатным.

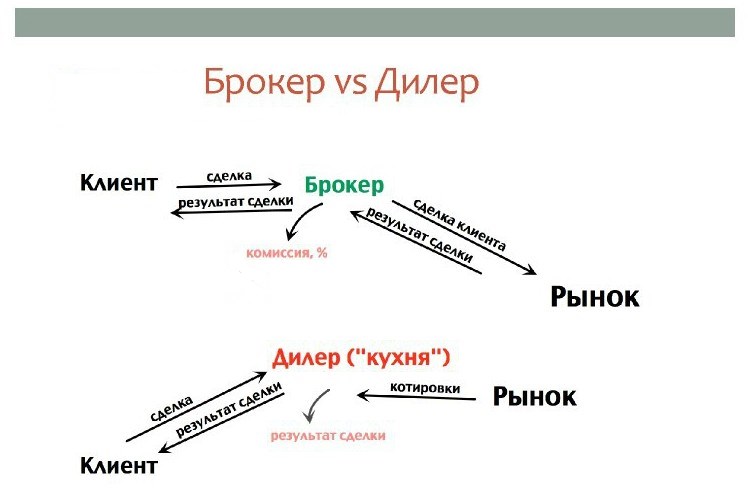

ECN, STP или дилинговый центр?

Вероятно, вы слышали о различных типах брокеров, таких как ECN, STP и дилинговый центр. Остановимся подробно на каждом из них.

ECN брокер

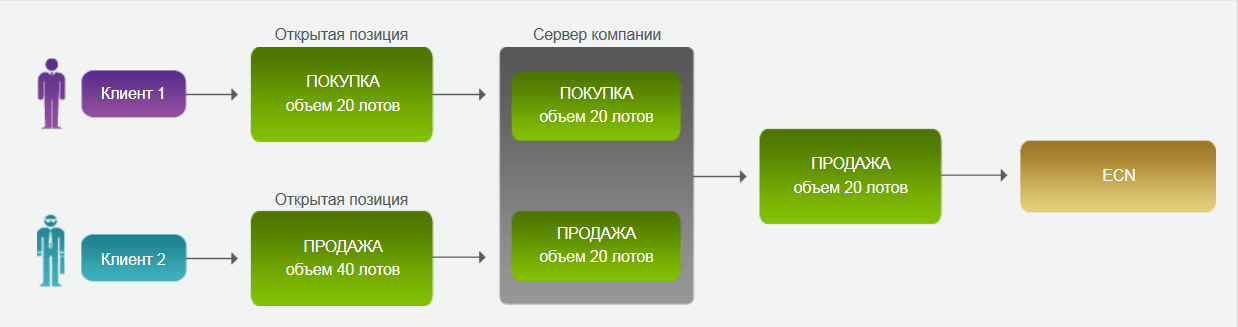

ECN брокер не занимает противоположную сторону сделки в торговле с клиентом.

Он действует как своеобразный «мост», который соединяет розничных трейдеров с поставщиками ликвидности (например, банками или хедж-фондами) и берет комиссию за каждую сделку. С каждой вашей сделки будет взиматься комиссия. Также вы сможете видеть поток ордеров на покупку и продажу. Как правило, есть требования к минимальному размеру счету для торговли по ECN.

STP брокер

Типы брокеров, существующих на рынке Форекс

Вопрос выбора брокера на Форексе оказывает влияние не только на то, насколько человеку будет удобно работать, но и на прибыльность торговли в целом. Даже наиболее эффективные стратегии могут оказаться провальными, если начать сотрудничество с непроверенным брокером. Сегодняшняя версия рынка Форекс достаточно молодая. А начало его работы сопровождалось появлением в интернете огромного количества компаний-мошенников. Постепенно количество подобных организаций уменьшается, а на рынке сохранялись только надежные и проверенные компании.

Сегодняшняя версия рынка Форекс достаточно молодая. А начало его работы сопровождалось появлением в интернете огромного количества компаний-мошенников. Постепенно количество подобных организаций уменьшается, а на рынке сохранялись только надежные и проверенные компании.

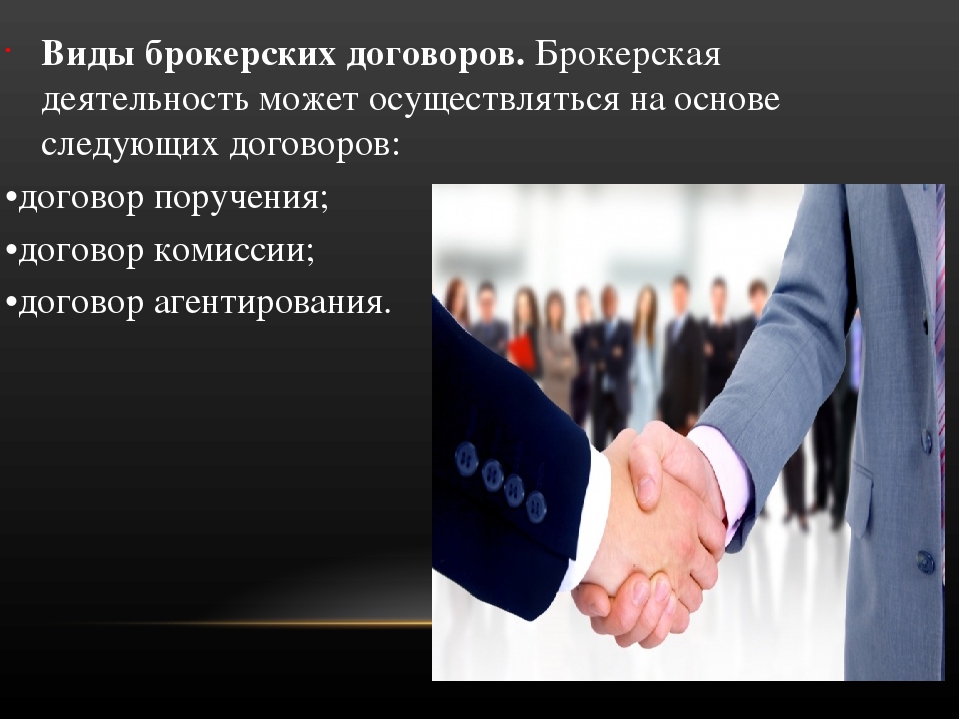

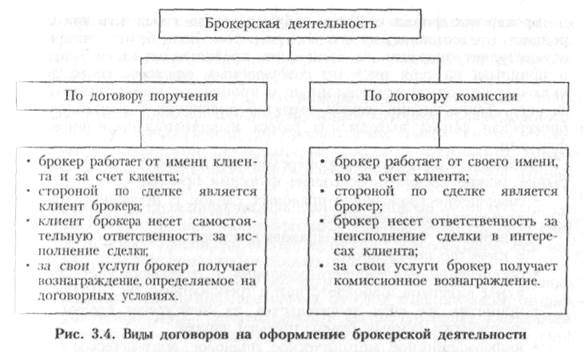

Виды брокеров

Финансовые организации, присутствующие на рынке Форекс, и предоставляющие брокерские услуги, условно делятся на 3 типа.

Dealing Desk (DD) или Дилинговый центр

Работа с дилинговым центром не может привести трейдера к каким-то положительным результатам. Это, в принципе, вовсе не брокеры. Вся совокупность действий по торговле осуществляется исключительно внутри компании, а деньги не переходят никуда. По факту, тут не происходит покупка или продажа валюты. Совершение сделок осуществляется между клиентами, что значительно увеличивает спред, а также максимизирует вероятность реквот. Когда клиент заинтересован в продаже валюты, но отсутствуют запросы на ее приобретение, дилинговый центр сам покупает такие сделки.

В этом случае интересы организации оказываются противоположными клиенту, что говорит о ее заинтересованности в утрате вложенных денежных средств. Сотрудничество с дилинговыми центрами часто оказывается проблематичным для клиентов.

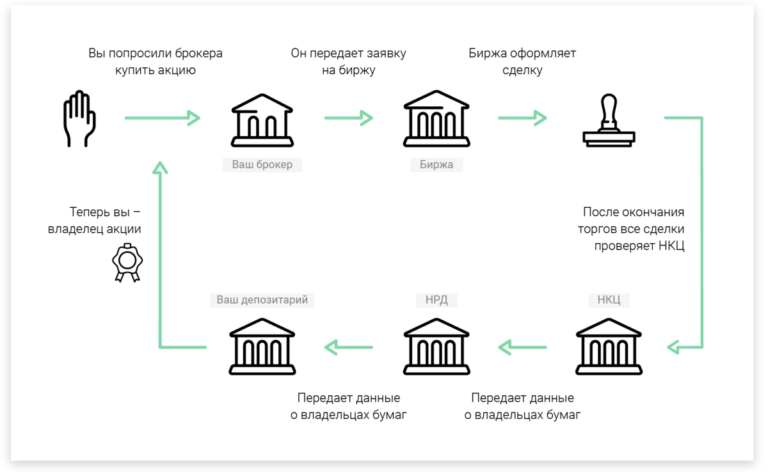

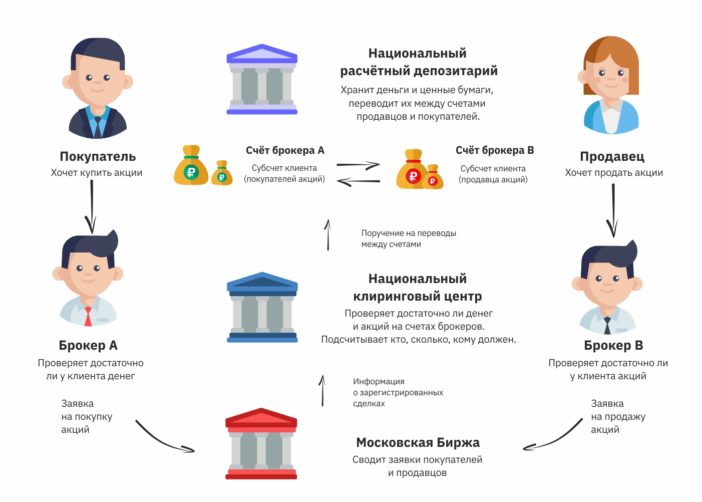

No-Dealing-Desk (NDD) биржевой брокер

Этот вариант взаимодействия с рынком Форекс является гораздо более надежным. Компания, выступающая в роли брокера, выводит все сделки на межбанковский рынок, а ее прибыль получается только с взимаемых комиссий. Все тонкости взаимодействия с трейдерами прописаны в заключенном контракте. Такие организации обычно работают с несколькими поставщиками котировок, что дает клиентам лучшие цены в процессе торговли.

Straight-Through-Processing (STP) биржевой брокер

Это одно из подразделений NDD брокеров. В качестве посредников для STP брокеров используются укрупненные финансовые структуры, например, банки, аккредитованные для работы на Форексе. В этом случае все сделки переходят непосредственно на рынок Форекс, а заработок брокеров базируется исключительно на комиссии.

STP брокер – это более распространенный вариантом, и оптимальный для трейдера. Существует определенный набор характеристик, которые можно рассмотреть. Посредством технологии STP сделки выводятся напрямую, без необходимости стороннего вмешательства в процесс. Для трейдера в этом случае преимущество состоит в том, что они получает оптимальные цены при наименьшем периоде задержек. Среди трейдеров подобное явление именуется «межбанковской торговлей».

Преимущества сотрудничества с STP-брокером:

- Ордера исполняются мгновенно, как только трейдеры их выставляют;

- Отсутствуют посредники, то есть риски потери капитала из-за вмешательства третьих лиц минимальны;

- Брокера интересует успех трейдеров, так как его заработок напрямую от этого зависит;

- Комиссии самые низкие;

- Исполнение ордеров осуществляется с максимальной точностью.

При том, что сделки переходят на межбанковский уровень, компания в этом случае остается посредником. В процесс она не вмешивается, а прибыль получает только за счет того, что взимает незначительную комиссию при совершении сделки. Трейдер фактически оплачивает исключительно услугу вывода сделки на межбанковский рынок. Именно это условие убеждает многих, что стоит выбирать для взаимодействия только брокеров из данной категории. Размер заработка подобных организаций находится в прямой зависимости от величины оборотов и прибыли трейдеров. В их интересах обеспечивать все условия для обучения и роста даже новичков. Именно в этом состоит их важнейшее отличие от дилинговых центров, чей доход является результатом потерь клиентов.

В процесс она не вмешивается, а прибыль получает только за счет того, что взимает незначительную комиссию при совершении сделки. Трейдер фактически оплачивает исключительно услугу вывода сделки на межбанковский рынок. Именно это условие убеждает многих, что стоит выбирать для взаимодействия только брокеров из данной категории. Размер заработка подобных организаций находится в прямой зависимости от величины оборотов и прибыли трейдеров. В их интересах обеспечивать все условия для обучения и роста даже новичков. Именно в этом состоит их важнейшее отличие от дилинговых центров, чей доход является результатом потерь клиентов.

С чем сталкиваются трейдеры?

Естественно, никто не обязывает идти к таким брокерам, можно выйти сразу на межбанковский рынок напрямую, но это становится возможным только при наличии крупных сумм, а сам способ сложно назвать удобным. В подобной ситуации именно на трейдера ляжет вся ответственность за заключение договоров и самостоятельный контроль ситуации.

Центовые счета, которые у некоторых брокеров предлагаются, совершенно не связаны с реальной торговлей. Такие сделки ни одна компания не выводит на Форекс, так как потребуется выделять поток и сервера, а выгода нулевая. Настоящие STP брокеры делают ограничение на минимальный депозит, и их размеры обычно довольно большие.

STP брокеры нравятся скальперам, а также любителям торговли на минимальных таймфреймах, ведь доходность подобных стратегий находится в прямой зависимости от скорости исполнения ордеров. Благодаря спреду от 0 пунктов на наиболее ликвидных инструментах даже не самые удачные стратегии торговли позволяют выйти в плюс.

Итоги

Важный момент, и его должен учитывать каждый трейдер, состоит в том, что выбор правильной торговой компании дает половину успеха дальнейшей работе. К данному вопросу нужно подходить вдумчиво, чтобы оказаться в надежной и проверенной организации, где сделки точно оказываются на Форексе, а не просто прокручиваются между всеми клиентами конторы. В этом случае оптимальным вариантом можно назвать STP брокера, который имеет положительную репутацию.

В этом случае оптимальным вариантом можно назвать STP брокера, который имеет положительную репутацию.

виды брокеров — Видео

Типы Форекс Брокеров

Maksim Gordeev12-05-2017

Как выбрать брокера? Топ-5 брокеров для трейдера!

ИнвестТема13-06-2017

Брокерский счет: что это такое и как открыть счет у брокера + сколько это стоит и где лучше открыть

ЖаждаPro25-05-2020

Облигации: определение, виды, риски и инвестирование через брокеров

CAPFINEX11-05-2020

Фрагмент вебинара — Виды брокеров США — Брокер полного профиля

XELIUS GROUP — ИНВЕСТИЦИИ И ТРЕЙДИНГ24-10-2014

Как приготовить капусту брокколи. | How to cook broccoli.

| How to cook broccoli.

Шеф Кухня06-06-2015

Фрагмент вебинара — Виды брокеров США — Дисконтный брокер и брокер прямого доступа

XELIUS GROUP — ИНВЕСТИЦИИ И ТРЕЙДИНГ24-10-2014

Виды трейдинга: Скальпинг; Интрадей; Дейтрейдинг; Позиционный. С чего начать Ответы на Ваши вопросы

С чего начать Ответы на Ваши вопросы

Александр Пурнов: Трейдинг и Инвестиции06-11-2015

Вся правда о Forex. Брокеры A-book и B-book Блог трейдера №17

Rich Invest Group — Инвестиции и Трейдинг22-09-2016

Трейдеры WELTRADE. Виды и типы трейдеров, узнай свой тип. Выбери брокера

Виды и типы трейдеров, узнай свой тип. Выбери брокера

Servis Maximum18-05-2016

Организационно-правовые формы и правовой режим предпринимательской деятельности 🎓 ЕГЭ

Школа обществознания l Подготовка к ЕГЭ и ОГЭ11-03-2019

ПУТЬ ТРЕЙДЕРА. КАК Я ИЗУЧАЛ РЫНОК И СТАЛ ЗАРАБАТЫВАТЬ

КАК Я ИЗУЧАЛ РЫНОК И СТАЛ ЗАРАБАТЫВАТЬ

ProScalping — Интрадей и скальпинг18-03-2019

КУДА ИНВЕСТИРОВАТЬ ДЕНЬГИ? | Куда Вложить Деньги [ФИНАНСОВАЯ ГРАМОТНОСТЬ]

Павел Багрянцев22-09-2016

Курс лекций «Фондовый рынок». Лекция 1: Что такое ценные бумаги?

Лекция 1: Что такое ценные бумаги?

Высшая школа экономики26-09-2016

Виды услуг Страхового Брокера

Страховой Брокер Инком12-11-2019

Урок №3. Виды акций

Виды акций

Биржевой Навигатор02-06-2014

Важная информация о форекс брокерах : Виды, принципы работы

Александр Сташуленок — Инвестиции 2.012-07-2020

Как выбирать облигации

Открытие Брокер07-06-2019

Типы блогеров на ютубе!

Трум Трум СЕЛЕКТ26-05-2020

15 источников пассивного дохода Николая Мрочковского | Куда я вложил деньги | Куда инвестировать

Nikolay Mrochkovskiy14-02-2020

Топ вопросов про Interactive Brokers

Oxana Gafaiti10-12-2019

Виды торговых стратегий в трейдинге. Брокер Файненшл Менеджмент

Брокер Файненшл Менеджмент

Financial Management Group15-02-2019

Урок 1 — Торговля на бирже. Закладываем фундамент эффективного старта

Александр Шевелев05-08-2014

Фрагмент вебинара — Признаки сомнительного брокера и эпичные банкротства брокеров в США

XELIUS GROUP — ИНВЕСТИЦИИ И ТРЕЙДИНГ28-10-2014 Дилинговая служба

против дилинговых брокеров Форекс

Какой тип брокера мне выбрать? Брокер дилингового центра? Или брокер без дилингового центра?

Это полностью зависит от вас! Один тип брокера ничем не лучше другого, потому что все будет зависеть от того, каким трейдером вы являетесь.

Обычно дневные трейдеры и скальперы предпочитают более узкие спреды, потому что легче фиксировать небольшую прибыль, поскольку рынку нужно меньше покрытия, чтобы преодолеть транзакционные издержки.

Между тем, более широкие спреды, как правило, не имеют значения для долгосрочных трейдеров на колебаниях или позиционных трейдеров.

Чтобы упростить принятие решений, вот краткое изложение основных различий между маркет-мейкерами, брокерами STP и брокерами STP + ECN:

| Дилинговый центр (маркет-мейкер) | Нет дилингового центра (STP) | Нет дилингового центра (STP + ECN) |

|---|---|---|

| Фиксированные спреды | Большинство имеют переменные спреды | Переменные спреды или комиссионные |

| Возьмите противоположную сторону своей сделки | Просто мост между клиентом и поставщиком ликвидности | Мост между клиентом и поставщиком ликвидности и другими участниками |

| Искусственные котировки | Цены поступают от поставщиков ликвидности | Цены поступают от поставщиков ликвидности и других участников ECN |

| Ордера исполняются брокером на усмотрение | Автоматическое исполнение, без перекотирования | Автомат, без реквотов |

| Отображает информацию о стакане цен (DOM) или ликвидности |

Брокеры не злые… Ну, большинство из них не злые!

Вопреки тому, что вы, возможно, читали в другом месте, форекс-брокеры действительно не хотят вас поймать.

Они хотят вести с вами дела, а не выгнать вас из бизнеса! Подумайте об этом, если вы потеряете все свои деньги в торговле, они тоже потеряют клиентов.

Таким образом, брокер зарабатывает деньги на транзакциях клиента, но в то же время клиент остается в игре, не уничтожая свой счет. По сути, брокеры хотят, чтобы их клиенты продолжали возвращаться для большего (торговли)!

типов наценок для клиентов-брокеров

типов наценок для клиентов-брокеровОткрыть тему с навигацией

Для каждого класса активов / валюты брокер может выбрать один из перечисленных ниже типов наценки клиента с оплатой за сделку, по одному типу наценки на класс активов / валюту.

Примечание. Наценки для клиентов ограничены 15-кратной максимальной ставкой IBKR плюс внешние комиссии. Для акций США наивысшая многоуровневая ставка составляет 0,0035 доллара США за акцию. Облигации, номинированные в долларах США, подлежат отдельному ограничению наценок. Наценки на опционы в США ограничены 10% от стоимости сделки. Эти ограничения могут быть изменены, и для конкретных продуктов могут быть установлены дополнительные ограничения.

Наценки для клиентов ограничены 15-кратной максимальной ставкой IBKR плюс внешние комиссии. Для акций США наивысшая многоуровневая ставка составляет 0,0035 доллара США за акцию. Облигации, номинированные в долларах США, подлежат отдельному ограничению наценок. Наценки на опционы в США ограничены 10% от стоимости сделки. Эти ограничения могут быть изменены, и для конкретных продуктов могут быть установлены дополнительные ограничения.

Минимальная сумма

| долл. США | 25 |

| евро | 20 |

| CHF | 30 |

| фунтов стерлингов | 15 |

| CAD | 30 |

| JPY | 2500 |

| HKD | |

| SEK | 175 |

| MXN | 250 |

| KRW | 20000 |

| AUD | 30 |

Обратите внимание, что вы не можете ввести одновременно минимальную сумму за сделку и комиссию за билет. Вы можете ввести одно или другое.

Вы можете ввести одно или другое.

Например, брокер вводит 1 в столбец Min для Stocks / CAD для индивидуального клиентского счета. Минимальная комиссия клиента брокера за торговлю акциями в канадских долларах для этого клиента составляет 1,00. Брокер обычно устанавливает минимальную сумму в сочетании с другими типами клиентских наценок для определенного класса активов / валюты.

Максимальная сумма

Брокеры могут указать максимальную сумму, взимаемую за сделку.Они также могут настроить максимальную сумму как процент от стоимости сделки для акций в долларах США и канадских долларах, установив флажок под полем ввода «Макс.

Пример

Брокер обычно устанавливает максимальную сумму в сочетании с другими типами клиентских наценок для определенного класса активов / валюты.

Брокер обычно устанавливает максимальную сумму в сочетании с другими типами клиентских наценок для определенного класса активов / валюты.В другом примере брокер вводит 1 в столбец Max для Stocks / CAD для индивидуальной клиентской учетной записи и устанавливает флажок под полем Max, указывая, что эта Максимальная сумма будет рассчитана как процент от торговой стоимости акций / CAD. Максимальная комиссия брокера за сделку с акциями в канадских долларах для клиента составляет 1% от стоимости сделки с акциями.

Стоимость билета

Брокеры могут указать комиссию за каждую сделку.Плата за билет — это просто дополнительный фиксированный сбор. Вы не можете указать одновременно минимальную сумму и плату за билет для одного класса активов / валюты.

Пример

Например, брокер вводит 25 в столбец% наценки для акций / швейцарских франков, а затем вводит 1 в столбец Стоимость билетов для отдельного клиента.

Абсолютная разметка

Брокеры могут взимать абсолютную наценку за сделку.Абсолютная наценка — это определенная сумма, добавляемая к нашей комиссии. Брокеры вводят абсолютную наценку в валюте или бирже класса активов. На странице «Комиссия клиента» в «Управлении счетом» единицы, перечисленные в столбце «Валюта / Обмен / Единица продукта», указывают, применяется ли абсолютная наценка к акциям, контрактам или% от номинальной стоимости. Суммы абсолютной наценки могут включать до трех знаков после запятой.

Пример

Например, брокер вводит 1 в качестве абсолютной наценки для опционов на акции и индексы в долларах США.Позже заключается один смарт-опционный контракт. С клиента взимается 2 доллара США (1 доллар комиссии IB + 1 доллар абсолютной наценки).

Абсолютное количество уровней

Брокеры могут взимать Абсолютную сумму, из которой вычитается наша комиссия. Вы можете установить до трех уровней для абсолютной суммы в зависимости от перерывов в объеме.

Вы можете установить до трех уровней для абсолютной суммы в зависимости от перерывов в объеме.

Брокеры должны контролировать комиссии своих клиентов, поскольку мы можем взимать плату, превышающую комиссию клиента.Чтобы установить абсолютную сумму, введите от одной до трех комиссий (Комиссия №1, Комиссия №2, Комиссия №3) и введите перерывы в объеме (Том №1, Том №2) для каждой сделки на странице Комиссии клиента в Счете. Управление. Единицы, перечисленные в столбце Валюта / Обмен / Единица продукта, указывают, применяется ли абсолютная наценка к акциям, контрактам или%. Абсолютные суммы могут включать до трех знаков после запятой.

Наши стандартные сборы в Великобритании в размере 0,1% и гербовый сбор в размере 0,5% будут вычтены из абсолютного сбора, указанного выше.

Абсолютные многоуровневые комиссии клиентов являются взаимоисключающими с нашими многоуровневыми комиссиями. Их можно комбинировать с нашими многоуровневыми комиссиями, или одну абсолютную ставку клиента можно использовать с нашими многоуровневыми комиссиями.

Пример

Например, брокер хочет взимать 0,05 доллара США за до 500 акций, 0,03 доллара США за 1000 акций и 0,002 доллара США за 1000 акций вместе с комиссией в размере 1 доллара США.Брокер использует только три уровня, но может использовать до пяти уровней. Записи на странице «Комиссия клиента» будут выглядеть следующим образом:

% Наценка

Брокеры могут указать процент нашей стандартной комиссии, взимаемой за сделку. Введите% наценки в процентах без десятичной точки.

Пример

Например, брокер вводит 100 в столбец% наценки для акций / евро для отдельного клиента, указывая, что при торговле акциями для этого клиента брокерская наценка будет составлять 100% нашей комиссии.Если мы взимаем 10 евро за торговлю акциями, процентная надбавка составит 10 евро (100% * 20 евро). С клиента будет взиматься плата в размере 20 евро за торговлю акциями (комиссия IB 10 евро + наценка 10 евро).

Обменные и регуляторные сборы

В дополнение к (или сверх) абсолютной комиссии брокер может передать клиенту любые биржевые или регуляторные сборы, выбрав опцию Обменные и регулирующие сборы. Эти сборы могут быть введены только при установке абсолютных сумм.Брокеры также могут указать многоуровневый график комиссионных и биржевые и регуляторные сборы для конкретных продуктов и конкретных бирж.

Пример

Например, 1000 акций по 0,05 доллара за акцию + биржевой сбор в размере 0,003 доллара за акцию = (1000 * 0,03) + (1000 * 0,003 доллара) = общая начисленная комиссия в размере 33,00 долларов.

Процентные надбавки и уценки

Брокеры могут снижать процентные ставки по кредиту и короткой выручке, а также повышать процент по дебету.Наценки и уценки указываются в процентах вместе со следующими параметрами:

- Платежный клиент без процентов по кредиту — все проценты по кредиту и краткосрочным кредитам будут выплачиваться брокеру, и клиент не получит никакого дохода.

- Уценка по кредиту — процентная сумма будет вычтена из выплаченных процентов по кредиту и передана брокеру. С клиентов не будут взиматься отрицательные проценты, поэтому, если уценка превышает текущую доступную процентную ставку по кредиту, проценты выплачиваться не будут.

- Дебетовая наценка — процентная сумма будет добавлена к дебетовым процентам. Максимальная наценка составляет 5%, и мы будем взимать 25% надбавки к дебетовому проценту сверх 1%.

- Уценка по короткому кредиту — процентная сумма будет вычтена из выплаченных процентов по кредиту короткой выручки и передана брокеру.

Наценки и скидки округлены до двух десятичных знаков.

Наценки на комиссию по займам

Брокеры могут взимать надбавки со своих клиентов на основе наших процентных ставок по займам, введенных как переменный или фиксированный процент от нашей ставки по займам. Вы можете ввести оба типа наценок, и наша система будет применять ставку наценки, которая приведет к увеличению общей суммы.

Вы можете ввести оба типа наценок, и наша система будет применять ставку наценки, которая приведет к увеличению общей суммы.

- Переменная наценка комиссии по займу — это переменный процент нашей ставки по займу. Общая стоимость для вашего клиента рассчитывается следующим образом:

Ставка по займу (1 + переменная процентная надбавка)

Диапазон допустимых значений, которые вы можете ввести, составляет 0–25%. - Наценка фиксированной комиссии по займу — это фиксированный процент от нашей ставки по займу.Общая стоимость для вашего клиента рассчитывается следующим образом:

Ставка займа + фиксированная процентная ставка)

Диапазон допустимых значений, которые вы можете ввести, составляет 0–1%.

Пример 1 комиссии за наценку

Symbol ABC Ставка займа = 35%

Переменная надбавка за заем = 20%

Фиксированная надбавка за заем = 1%

Рассчитав общую стоимость для вашего клиента, мы имеем:

- Переменная наценка

35% (1 + 20%) = 42% общей стоимости для вашего клиента.

или

0,35 (1,2) = 0,42 - Фиксированная наценка

35% + 1% = 36%

или

0,35 + 0,01 = 0,36

Наша система применяет большую общую сумму, поэтому в этом примере мы применим переменную наценку по займу, и общая стоимость для вашего клиента составит 42%, что включает нашу ставку по займу плюс наценку по займу.

Пример 2 комиссии за наценку

Symbol XYZ Ставка займа = 0,25%

Переменная надбавка за займ = 20%

Фиксированная надбавка за займ = 0.75%

Рассчитав общую стоимость для вашего клиента, мы имеем:

- Переменная наценка

0,25% (1 + 20%) = 0,30% общей стоимости для вашего клиента.

или

0,0025 (1,2) = 0,003 - Фиксированная наценка

0,25% + 0,75% = 1%

или

0,0025 + 0,0075 = 1,00

Наша система применяет большую сумму, поэтому в этом примере мы применим фиксированную наценку по займу, и общая стоимость для вашего клиента составит 1%, которая включает нашу ставку по займу плюс наценку по займу.

Взносы за первичные сделки

Брокеры могут взимать надбавки по основным сделкам в определенных единицах валюты / продукта в разделе Take Up Fees на странице Configure Fees. Этот раздел отображается только для брокеров, у которых есть хотя бы один клиент, подписанный на нашу институциональную услугу IB Prime.

Вы указываете комиссию за прием в поле Стоимость билета для конкретной валюты / единицы продукта; например, US Stock. Плата за прием — это просто фиксированная плата.

различных типов брокеров форекс

Forex предлагает два основных типа брокеров: тех, кто «делает рынок» на Форексе, и тех, которые подбирают покупателя и продавца. Маркет-мейкеры , сокращенно MM , называются «дилерами» на профессиональном межбанковском рынке. Обычно они взимают спред вместо комиссии и иногда обвиняются в манипулировании спредом (и ценами тоже) в интересах своей собственной позиции. Теоретически спред должен расширяться и сужаться в соответствии с условиями ликвидности на рынке, но на практике брокеры MM предлагают фиксированный спред и конкурируют друг с другом на основе спреда.Как правило, брокеры MM не любят скальперов, которые хотят быстро войти и выйти.

Теоретически спред должен расширяться и сужаться в соответствии с условиями ликвидности на рынке, но на практике брокеры MM предлагают фиксированный спред и конкурируют друг с другом на основе спреда.Как правило, брокеры MM не любят скальперов, которые хотят быстро войти и выйти.

Подходящие брокеры по определению не хранят позиции на Форекс в своих собственных бухгалтерских книгах и ближе к настоящему брокеру в том смысле, что они выступают только в качестве посредника. Брокеры, не использующие MM, бывают самых разных видов, и вам нужно быть осторожным, чтобы выучить несколько терминов, чтобы они были понятными.

Одним из типов брокеров, не использующих MM, является ECN , что означает Electronic Communications Network .Брокеры ECN обычно взимают комиссию, хотя популярность спреда делает это правило менее жестким. Многие ECN отправляют транзакции через свою сеть для выполнения дилинговым центром маркет-мейкера в процессе под названием «, прямая обработка » или STP . Чем больше маркет-мейкеров имеет ECN в своей конюшне, тем лучше для клиента, потому что это означает, что широкий диапазон спредов между предложениями и предложениями будет доступен в любое время. ECN обычно выплачивает маркет-мейкерам «скидку» в зависимости от потока заказов, который он может предоставить, что означает, что чем выше клиентская база ECN, тем ниже комиссия или спред.В качестве альтернативы некоторые ECN сначала сопоставляют розничных покупателей и продавцов, а затем отправляют нетто-ордер банкам или другим поставщикам ликвидности. Пул поставщиков ликвидности, котировки которых показывает ECN, в основном анонимен для трейдера — вы не знаете, является ли ваш контрагент вашим двоюродным братом Джорджем или Ситибанком.

Чем больше маркет-мейкеров имеет ECN в своей конюшне, тем лучше для клиента, потому что это означает, что широкий диапазон спредов между предложениями и предложениями будет доступен в любое время. ECN обычно выплачивает маркет-мейкерам «скидку» в зависимости от потока заказов, который он может предоставить, что означает, что чем выше клиентская база ECN, тем ниже комиссия или спред.В качестве альтернативы некоторые ECN сначала сопоставляют розничных покупателей и продавцов, а затем отправляют нетто-ордер банкам или другим поставщикам ликвидности. Пул поставщиков ликвидности, котировки которых показывает ECN, в основном анонимен для трейдера — вы не знаете, является ли ваш контрагент вашим двоюродным братом Джорджем или Ситибанком.

Предположительно из-за плохого обращения с клиентами у ECN плохая репутация. Раньше обвиняли в том, что в качестве узла, соединяющего источники ликвидности с клиентами, было нелепо и неправдоподобно, что иногда заказы не могли быть выполнены.В результате клиенты предпочли STP-брокера , который является подмножеством общей группы ECN. Единственная реальная разница между брокером STP и обычным ECN заключается в том, что брокеры STP имеют Direct Market Access или DMA . На практике брокер STP может использовать то же программное обеспечение, которое связывает торговую платформу (например, популярный MT4) с поставщиками ликвидности, что и ECN, и во многих случаях подключается к тем же именам контрагентов, хотя двоюродный брат Джордж исключен. потому что ваш прямой доступ к маркет-мейкеру.STP всегда используют метод наценки комиссии для получения оплаты, но, честно говоря, так делают многие, если не все обычные ECN, помимо комиссии.

Единственная реальная разница между брокером STP и обычным ECN заключается в том, что брокеры STP имеют Direct Market Access или DMA . На практике брокер STP может использовать то же программное обеспечение, которое связывает торговую платформу (например, популярный MT4) с поставщиками ликвидности, что и ECN, и во многих случаях подключается к тем же именам контрагентов, хотя двоюродный брат Джордж исключен. потому что ваш прямой доступ к маркет-мейкеру.STP всегда используют метод наценки комиссии для получения оплаты, но, честно говоря, так делают многие, если не все обычные ECN, помимо комиссии.

часто заявляют, что их исполнение происходит быстрее, и это может быть, а может и не быть правдой, поскольку котировки передаются напрямую от поставщиков ликвидности, но ваши возвращенные исполнения по-прежнему имеют промежуточную программу брокера, чтобы пройти, прежде чем они прибудут к поставщику ликвидности . Поставщики ликвидности, как правило, представляют собой крупные профессиональные дилинговые центры в банках и фондах, и они не участвуют в каких-либо махинациях с частичным исполнением или другими способами испортить ваши заказы.Брокеры STP утверждают, что пул ECN «анонимных» поставщиков ликвидности имеет тенденцию показывать заявки и предложения, которые не являются реальными (и поэтому могут быть отклонены, если вы их выберете), или участвуют в частичном заполнении, задержке, проскальзывании и других игры.

Поставщики ликвидности, как правило, представляют собой крупные профессиональные дилинговые центры в банках и фондах, и они не участвуют в каких-либо махинациях с частичным исполнением или другими способами испортить ваши заказы.Брокеры STP утверждают, что пул ECN «анонимных» поставщиков ликвидности имеет тенденцию показывать заявки и предложения, которые не являются реальными (и поэтому могут быть отклонены, если вы их выберете), или участвуют в частичном заполнении, задержке, проскальзывании и других игры.

Подлинным преимуществом STP является то, что они предлагают размер микролотов, в то время как для большинства ECN требуются стандартные размеры партий, хотя в настоящее время ECN бывают всех размеров. Если у вашего STP есть собственный дилинговый центр (что делает его «гибридом»), вы можете снова начать опасаться, что ваш брокер манипулирует ценами или выполняет против вас.STP может предлагать фиксированный или переменный спред. Когда спред является переменным, STP вполне может выбирать заявку от одного поставщика и предложение от другого (конечно, плюс и минус его наценка). Это влечет за собой некоторые сложные вычислительные возможности. Другие STP предлагают фиксированные спреды, которые, как правило, несколько шире, чем версия с переменным спредом.

Это влечет за собой некоторые сложные вычислительные возможности. Другие STP предлагают фиксированные спреды, которые, как правило, несколько шире, чем версия с переменным спредом.

Другой вариант STP называется NDD , что означает « недейлинг-центр ». В том, что брокеры NDD называют своей «моделью», они выбирают лучшие заявки и предложения из числа своих дилеров и добавляют свою наценку, чтобы показать покупателю.Этот процесс называется «агрегацией» и продается как способ повышения ликвидности через ECN, в которой может быть только один или небольшое количество поставщиков цен, включая других розничных трейдеров. Для клиента вопрос в том, кто его контрагент. Когда вы торгуете на платформе NDD, вы видите один ценовой поток при выборе брокера и не знаете имени контрагента — это может быть банк, брокерская компания, паевой инвестиционный фонд или другой брокер. Преимущество в том, что контрагент не видит ваших стопов или других компонентов вашей общей торговли, и поэтому не может манипулировать ценами, чтобы обмануть вас. Поставщик ликвидности видит только один торговый компонент, и вы для него анонимны. На самом деле NDD может быть несколько дороже (на один пункт) по стоимости исполнения.

Поставщик ликвидности видит только один торговый компонент, и вы для него анонимны. На самом деле NDD может быть несколько дороже (на один пункт) по стоимости исполнения.

Другой вариант — это гибридный брокер, который объединяет STP или ECN со своим собственным дилинговым центром по маркетингу. Это звучит зловеще, пока вы не поймете, что поставщики ликвидности действительно не хотят работать с микроколичествами, а брокер принял на себя заказы минимального размера. Добавив в систему свой собственный пульт маркет-мейкера, брокер сможет разместить этого маленького человека.Это, конечно, вызывает все знакомые истории о том, как ваш брокер торгует против вас, когда ваша прибыль становится значительной. Вполне возможно, что после того, как вы некоторое время торгуете, брокер получил ваш профиль и может распределить ваши сделки на стороне STP своего магазина или стороне маркет-мейкера.

EarnForex.com предлагает подробный список ECN-брокеров для анализа и выбора.

Вы можете спросить своего брокера, есть ли у него отдел по маркетингу наряду с STP — это может не быть раскрыто на веб-сайте брокера. Как вы, возможно, знаете, конкуренция между брокерами Forex особенно жестока, что привело к огромному сокращению затрат и прогрессу в технологиях обработки. Вы можете позволить себе быть разборчивым.

Как вы, возможно, знаете, конкуренция между брокерами Forex особенно жестока, что привело к огромному сокращению затрат и прогрессу в технологиях обработки. Вы можете позволить себе быть разборчивым.

Тест :

2.Прямой доступ на рынок к поставщикам ликвидности приводит к более быстрому исполнению и отсутствию отклоненных заявок / предложений.

3. Брокеры Non-Dealing Desk решают, какие заявки и предложения показывать среди своих поставщиков ликвидности, уменьшая путаницу.

4.

| How to cook broccoli.

| How to cook broccoli.  С чего начать Ответы на Ваши вопросы

С чего начать Ответы на Ваши вопросы  Виды и типы трейдеров, узнай свой тип. Выбери брокера

Виды и типы трейдеров, узнай свой тип. Выбери брокера  КАК Я ИЗУЧАЛ РЫНОК И СТАЛ ЗАРАБАТЫВАТЬ

КАК Я ИЗУЧАЛ РЫНОК И СТАЛ ЗАРАБАТЫВАТЬ  Лекция 1: Что такое ценные бумаги?

Лекция 1: Что такое ценные бумаги?  Виды акций

Виды акций