Депозиты от Альфа-Банк Украина, краткосрочные и долгосрочные депозиты от надежного банка

Предупреждение:

1. Последствия для клиента в случае пользования банковской услугой или невыполнения им обязательств по договору о предоставлении этой банковской услуги:

— Прибыль, полученная от вкладных (депозитных) операций подлежит налогообложению доходов, согласно действующему законодательству Украины.

— Если вкладчик получает льготы или субсидии, то получение дополнительных доходов может привести к их потере.

— При зачислении средств на вкладной (депозитный) счет, открытый в Банке, Банк, на условиях договора, обязуется вернуть их, а вкладчик оплатить услуги Банка.

2. Последствия для клиента в случае его несвоевременного обращения в банк о возврате денежных средств, привлеченных по договору банковского вклада (депозита):

— В случае несвоевременного обращения Клиента в банк относительно возврата денежных средств, привлеченных по договору на размещение банковского вклада (депозита), такой вклад будет пролонгирован на тот же срок и тех же условиях, на которых был внесен согласно условий договора на размещение вклада, за исключением процентной ставки, которая действует в Банке на дату пролонгации вклада.

— В случае отсутствия/отмены пролонгации, сумма вклада с начисленными процентами будет выплачена на счет, указанный в договоре на размещение вклада.

3. Банку запрещается требовать от Клиента приобретения любых товаров или услуг от банка, родственного или связанного с ним лица как обязательное условие предоставления этих услуг (кроме предоставления пакета банковских услуг).

4. Банк не имеет права вносить изменения в договора заключенные с клиентами в одностороннем порядке, если иное не установлено договором или законом.

5. Клиент может отказаться от получения рекламных материалов с помощью дистанционных каналов коммуникации.

6. Дополнительные и сопутствующие услуги, связанные с предоставлением услуг по привлечению банковского вклада (депозита) — отсутствуют.

7. Клиент имеет право на отказ от договора о предоставлении банковской услуги, если такое право предусмотрено законом.

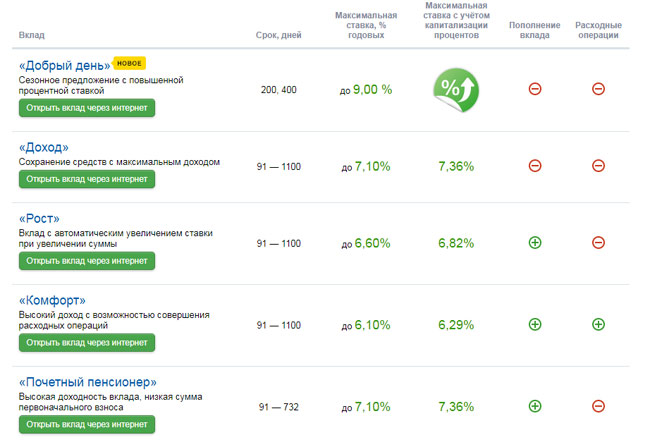

Вклады в банках Уфы / ПромТрансБанк

Приглашаем Вас сохранить свои сбережения в Банк ПТБ (ООО), что будет не только разумно и безопасно, но и прибыльно!

На какой срок можно положить деньги?

Депозиты в рублях в Банк ПТБ (ООО) вы можете открыть на срок от 31 дня до 1100 дней.

Депозиты в евро и долларах можно открыть на срок от 90 дней до 730 дней.

Как начисляются проценты?

Депозит, который вы открываете в Банк ПТБ (ООО), всегда приносит реальную прибыль. Чем больше ваш вклад и срок депозита, тем выше в итоге будет доход. Проценты дохода напрямую зависят как от вложенной суммы, так и от сроков депозита, и начисляются в зависимости от вида вклада ежемесячно, ежеквартально или по окончании срока действия договора

Когда выдают деньги?

В зависимости от вида депозита, вы можете либо снимать начисленные проценты ежемесячно или ежеквартально (в зависимости от вклада), либо получить всю накопленную сумму по окончании срока депозита.

Где выдают деньги?

Получить проценты по вкладам и снять деньги по окончании его срока можно без комиссии в офисах банка, в котором оформлен вклад.

Как открыть вклад физическим лицам?

Вы можете открыть депозит в любом отделении Банк ПТБ (ООО) всего за 15 минут. Это очень просто. Для этого вам понадобится только паспорт или любой другой документ, удостоверяющий вашу личность, и социальный номер.

Система страхования вкладов

Банк ПТБ (ООО) включен в реестр банков-участников системы обязательного страхования вкладов за номером 293.

Налоги на банковские вклады

Согласно Федеральному закону от 22 мая 2003 г. № 55-ФЗ «О внесении изменений в статьи 217 и 224 части второй Налогового кодекса Российской Федерации» облагаются налогом доходы физических лиц в виде процентов:

- налог по вкладам в рублях, если сумма процентов рассчитана из ставки, превышающей действующую ставку рефинансирования Центрального банка Российской Федерации плюс пять пунктов, на момент заключения вклада, в течение периода, за который начислены проценты;

- налог по вкладам в валюте, если сумма рассчитана исходя из ставки, превышающей 9% годовых, в течение периода, за который начислены проценты.

По статье 224, главы 23, второй части Налогового Кодекса РФ с лиц, являющихся налоговыми резидентами РФ и получающих такие доходы, взимается налог в размере 35%. Для нерезидентов (фактически находящихся на территории Российской Федерации менее 183 дней в календарном году) налоговая ставка составляет 30%.

Примечание:

На период с 15 декабря 2014 года по 31 декабря 2015 года введены льготы по налогообложению.

Не подлежат налогообложению (освобождаются от налогообложения) следующие виды доходов физических лиц:

доходы в виде процентов, получаемые налогоплательщиками по вкладам в банках, находящихся на территории Российской Федерации, если:

- проценты по рублевым вкладам выплачиваются в пределах сумм, рассчитанных исходя из действующей ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, в течение периода, за который начислены указанные проценты;

- установленная ставка не превышает 9 процентов годовых по вкладам в иностранной валюте;

- проценты по рублевым вкладам, которые на дату заключения договора либо продления договора были установлены в размере, не превышающем действующую ставку рефинансирования Центрального банка Российской Федерации, увеличенную на пять процентных пунктов, при условии, что в течение периода начисления процентов размер процентов по вкладу не повышался и с момента, когда процентная ставка по рублевому вкладу превысила ставку рефинансирования Центрального банка Российской Федерации, увеличенную на пять процентных пунктов, прошло не более трех лет.

В отношении доходов в виде процентов, получаемых налогоплательщиками по вкладам в банках, находящихся на территории Российской Федерации, в период с 15 декабря 2014 года по 31 декабря 2015 года, при расчете предельных сумм, установленных абзацами вторым и четвертым настоящего пункта, ставка рефинансирования Центрального банка Российской Федерации увеличивается на десять процентных пунктов.

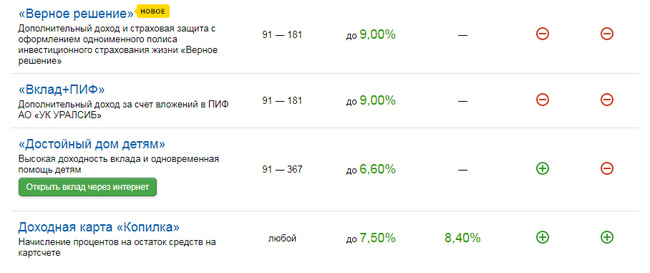

Банковские вклады

В соответствии с решением Правления Банка (Протокол №136/10-13 от «01» октября 2013г., Протокол № 45/04-14 от 08.04.2014г., Протокол №125/08-14 от 05 августа 2014 г.) со 02 октября 2013 года (п.п. с 1 по 5) , с 10 апреля 2014 года (п. 6), с 11 августа 2014 года (п.3.1), (Протокол №189/10-14 от «28» октября 2014г.), с 1 ноября 2014 г. (Протокол №82/03-15 от 17 марта 2015 с 24 марта 2015 г.), с 5 сентября 2016 г. (Протокол №343/09-16 от 01 сентября 2016) прекращается автоматическая пролонгация следующих вкладов:

1. Вклад «ФОРА-Рантье Люкс»

Вклад «ФОРА-Рантье Люкс»

2. Вклад «Счастье в подарок»

3. Вклад «ФОРА-Классика Люкс»

4. Вклад «ФОРА-РЕНТА»

5. Вклад «Долгосрочный, выгодный, надежный»

6. Вклад «Новогодний, выгодный, надежный»

7. Вклад «ФОРА-НОВОГОДНИЙ»

8. Вклад «ФОРА-ВЕСЕННИЙ»

9. Вклад «ФОРА-ЛЕТНИЙ»

10. Вклад «ФОРА-ОСЕННИЙ»

11. Вклад «ЗОЛОТОЙ СТАНДАРТ»

12. Вклад «ФОРА-РАНТЬЕ»

13.«Быстро, выгодно, надежно!»

14.«Новогодний, Выгодный, Надежный»

В соответствии с решением Правления Банка (Протокол № 297/08-16 от 02 августа 2016 года) с 05 августа 2016г. прекращен прием и пролонгация срочных банковских вкладов для физических лиц:

1)«КОПИЛКА»,

2)«ФОРА-Мультивалютный»

в рублях РФ, долларах США и евро, действующих в филиале АКБ «ФОРА-БАНК» (АО) в г.

В соответствии с Протоколом № 134/04-17 от 05 апреля 2017 года с «17» апреля 2017 года прекращена пролонгация срочных банковских вкладов для физических лиц

«ФОРА-МУЛЬТИВЫБОР»,

«ФОРА-ПЕНСИОННЫЙ МОСКВА»,

«ФОРА-ПЕНСИОННЫЙ»,

«ФОРА-ПЕНСИОННЫЙ ЛЮКС»,

«ФОРА-ПЕНСИОННЫЙ ПРИКАМЬЕ»,

«ФОРА-СОЦИАЛЬНЫЙ»,

«ФОРА-УНИВЕРСАЛЬНЫЙ ЛЮКС»

для физических лиц в АКБ «ФОРА-БАНК» (АО).

Выгодный вклад для физлиц | Откройте депозит в АТБ

РублиДолларыЮань

Лучшая ставкаПоказать все

Мы можем проконсультировать Вас

и выбрать наиболее выгодный вклад

под ваши условия.

Ваша заявка принята. В ближайшее время с Вами свяжется менеджер.

Вклад в нашем банке: дополнительная информация

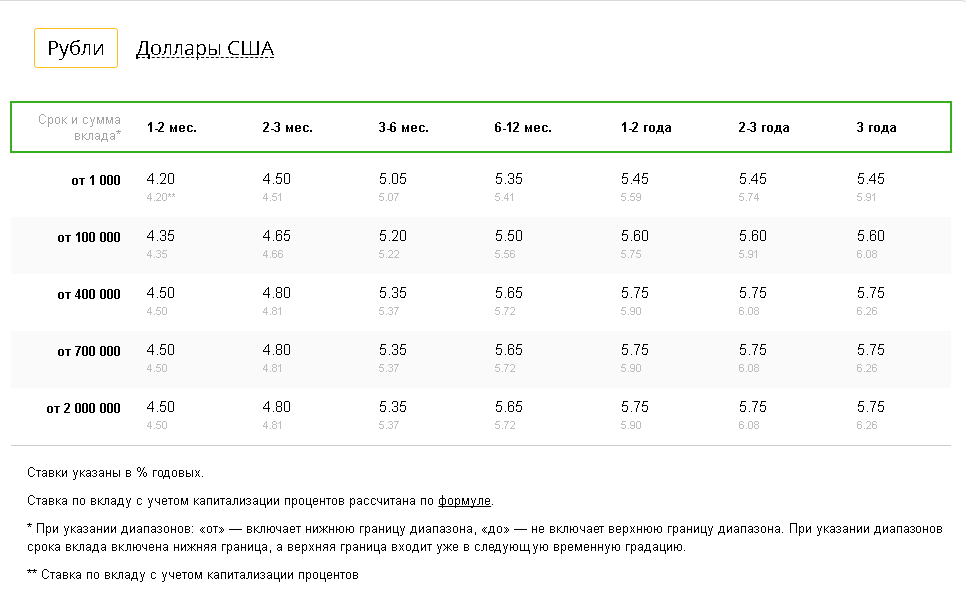

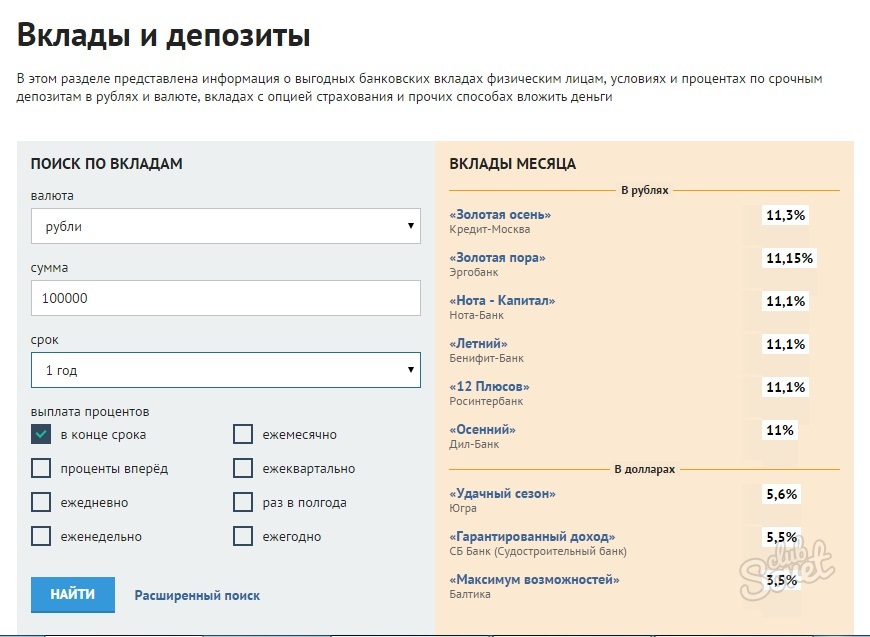

Азиатско-Тихоокеанский банк предлагает вклады для физических лиц. Открыть депозит в АТБ можно с различными целями и на разные сроки: выгодный вклад на три месяца (92 дня), на полгода (182 дня), на год и т.д. в зависимости от пожеланий клиента. При этом минимальный срок депозита – 92 дня, максимальный – три года. Существуют как срочные, так и бессрочные программы (до востребования).

От продукта к продукту различаются процентные ставки по вкладам в банках, причем, как правило,

чем длительнее срок размещения депозита, тем ставка выше. Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Поскольку мы принимаем рублевые и

валютные вклады – в долларах США и юанях, – ставка корректируется также в зависимости от валюты,

в которой клиент решил открыть счет. Сориентироваться в предложениях, их параметрах и подобрать

наиболее выгодный вклад перед тем, как открыть счет Вы можете с помощью калькулятора, размещенного

на данной странице.

Что банки делают с вашими деньгами на сберегательных счетах

Эта старая пословица о том, что сэкономленный пенни — это заработанный пенни, именно так банки зарабатывают деньги за счет денег, которые вы откладываете на них.

Когда вы кладете с трудом заработанные деньги на сберегательный счет, банк выплачивает вам проценты. Это довольно приятный бонус за простой депозит. Вы когда-нибудь задумывались о том, почему ваш банк выплачивает вам проценты и, самое главное, как он может вам платить?

Вы когда-нибудь задумывались о том, почему ваш банк выплачивает вам проценты и, самое главное, как он может вам платить?

Вот как это сделать. Деньги, которыми ваш банк выплачивает вам проценты, поступают прямо со сберегательного или текущего счета, на котором вы получаете проценты.Часть того, как банки зарабатывают деньги, включает использование ваших депозитов для получения прибыли, которая, в свою очередь, выплачивается вам, чтобы ваши деньги оставались у них.

Как банки зарабатывают деньги

Банковская бизнес-модель заключается в использовании клиентских депозитов для предоставления ссуд, и с этих ссуд ваш банк получает проценты, которые превращаются в проценты, выплачиваемые вам.

Это начинает объяснять, где банк находит деньги для выплаты процентов. Деньги не появляются на пустом месте.Вашему банку тоже нужно как-то зарабатывать деньги, и что может быть лучше, чем вклады на сберегательный счет?

Банки используют ваши деньги, чтобы зарабатывать деньги

Каждый раз, когда вы вносите депозит, ваш банк, по сути, занимает часть этих денег с вашего счета и ссужает их другим заемщикам, будь то автомобильный или жилищный кредит, личный заем или кредит.

Помните тот раз, когда вы взяли ссуду в банке? Деньги, которые вы заняли, были взяты из вкладов других клиентов. Проценты, которые вы уплатили по остатку ссуды, складывались в качестве идеального источника дохода для банка, часть которого они возвращали этим создателям депозитов.

Точно так же ваши вклады — из сбережений, депозитных сертификатов, счетов денежного рынка и т. Д. — идут на финансирование ссуд для других людей, и проценты, которые они выплачивают, становятся частью процентов, которые вы будете зарабатывать на своем счете. Технически вы ссужаете деньги своему собственному банку, и они возвращают их с процентами, как и по любой ссуде.

Но поскольку банки занимаются зарабатыванием денег, они никогда не будут платить больше, чем могут взимать. Высокодоходный сберегательный счет может принести вам проценты на сумму 1.Например, 25% годовых, но ваш банк может взимать 5% за ссуду (или выше, в зависимости от ссуды) — это означает, что сумма, которую они возвращают клиентам, составляет лишь небольшую часть того, что они потенциально могут заработать на весь.

Чем шире разница между процентными ставками, тем большую прибыль получает банк. Например, банк может предложить самую низкую текущую процентную ставку по депозиту, 0,06%, но установить ставку 18% для одной из своих кредитных карт. Выплачиваемые ими проценты в значительной степени компенсируются тем, что они могут заработать на ссуде.Таким образом, если вы внесете 5000 долларов на сберегательный счет, вы можете получить процентную ставку 1,00%, но ваш банк может ссудить большую часть этих денег по гораздо более высокой ставке, достаточной для получения прибыли и выплаты ваших процентов.

Почему мои деньги не исчезают?

Итак, если банк берет взаймы из ваших депозитов для предоставления ссуд, почему ваши сбережения / текущий баланс не ниже вашей первоначальной суммы? Как можно дать деньги взаймы, но при этом их можно будет снять?

Похоже, что ваши деньги обладают сверхъестественной способностью находиться в двух местах одновременно — на вашем банковском счете и в ссуде кому-то еще.

Это не совсем так; если бы это было так, банки ссудили бы все свои деньги, и вы бы получили I.O.U. каждый раз, когда вы пытаетесь снять деньги. Банкам не разрешается просто ссужать каждый доллар.

Положение о банковских резервах

В соответствии с федеральными требованиями, банки и депозитные учреждения должны постоянно держать под рукой минимальный резерв денег, в частности, для того, чтобы иметь достаточный денежный поток для повседневных операций с вкладчиками. Это означает, что банки могут ссужать только часть того, что у них есть на самом деле, давая им достаточно для получения некоторой прибыли, но без истощения своих хранилищ или депозитных счетов клиентов через фонды Федеральной резервной системы.

Это дает банкам возможность достичь прибыльного баланса. Получив от вас депозит, они заработали на вашем бизнесе, дав им некоторую финансовую возможность одолжить эти деньги и заработать проценты. В обмен на услугу вы также возвращаете некоторые проценты — приятный бонус, который служит для привлечения и удержания новых клиентов.

Некоторые другие способы, которыми банки зарабатывают деньги и получают прибыль:

Комиссии

Банки взимают комиссию для оплаты своих обычных операционных расходов и в основном продолжают свою деятельность.Есть причина, по которой обычный банк с физическими отделениями может взимать более высокую комиссию, чем некоммерческий кредитный союз или поставщик исключительно онлайн-банкинга. У них есть зарплата сотрудников, электричество, которое нужно включить, и бумажные квитанции, за которые нужно платить.

В целом, большинство банков взимают определенные комиссии. Комиссия за овердрафт, комиссию за банкомат, штраф за кредитную карту, минимальную комиссию за требование к счету, комиссию кассира, комиссию за выдачу кредита или заявки или комиссию за досрочное снятие компакт-дисков — вот лишь несколько примеров того, как несколько долларов здесь, несколько долларов там приносят крупный доход. для банков.

Андеррайтинг / проверка кредитоспособности

Андеррайтинг — это, по сути, шаг, который предпринимают банки и кредиторы перед ссудой денег. Это первая серия шагов, предпринимаемых перед предоставлением ссуды, чтобы снизить риск потери денег по ссуде.

Это первая серия шагов, предпринимаемых перед предоставлением ссуды, чтобы снизить риск потери денег по ссуде.

По большинству займов андеррайтинг включает в себя проверку кредитоспособности заявителя — его кредитного рейтинга и истории — чтобы определить, насколько вероятно, что они вернут взятые деньги. Это способ рассчитать финансовый риск банка по сравнению с прибылью, прежде чем ссужать деньги.Без этого процесса банки будут ссужать деньги кому угодно, увеличивая вероятность просрочки / невыполнения ссуды, которая может привести к потере денег банка.

Коммерческий андеррайтинг — это не то, как банк зарабатывает деньги; погашение кредита. Но это процесс, который проходит поставщик финансовых услуг, чтобы не потерять деньги, чтобы заработать их.

Инвестиционный андеррайтинг

Что касается инвестирования, то андеррайтинг принимает несколько иное определение, хотя и основанное на минимизации риска.Допустим, компания становится публичной и начинает продавать акции инвесторам на фондовом рынке. Банкам необходимо оценить риск потери денег на продаваемых акциях / ценных бумагах; если они не смогут продать достаточно акций или профинансировать достаточное количество покупателей по установленной цене, банк может потерять деньги, перепродав акции по гораздо более низкой цене. Для инвесторов это будет похоже на то, что ваш работодатель говорит вам, что он не может позволить себе платить вам после того, как вам пообещали определенную сумму денег.

Банкам необходимо оценить риск потери денег на продаваемых акциях / ценных бумагах; если они не смогут продать достаточно акций или профинансировать достаточное количество покупателей по установленной цене, банк может потерять деньги, перепродав акции по гораздо более низкой цене. Для инвесторов это будет похоже на то, что ваш работодатель говорит вам, что он не может позволить себе платить вам после того, как вам пообещали определенную сумму денег.

Если акции пользуются большим спросом (например, Apple), нет сомнений, что они будут продаваться; но в случаях, когда речь идет о большинстве инвестиций, андеррайтинг оценивает риск потери денег, чтобы банк мог их заработать.

Получение максимальной отдачи от вкладов

Когда вы делаете депозит, ваш банк зарабатывает деньги на ваших деньгах и выплачивает вам их часть. Деньги приходят, а проценты в конце концов выпадают. При этом вы должны делать все возможное, чтобы заработать наилучшую возможную процентную ставку; если ваш банк зарабатывает на вас деньги, вы должны попытаться заработать на них как можно больше!

Выберите высокодоходный депозитный счет

Продукты с высокой процентной ставкой, такие как компакт-диски, являются разумной альтернативой хранению денег на стандартном сберегательном счете. Если вы соглашаетесь хранить свои деньги на депозите в течение заранее определенного периода времени, ваша процентная ставка будет работать и принесет вам дивиденды. (Вы также можете стратегически реинвестировать деньги, например, с помощью лестницы компакт-дисков.)

Если вы соглашаетесь хранить свои деньги на депозите в течение заранее определенного периода времени, ваша процентная ставка будет работать и принесет вам дивиденды. (Вы также можете стратегически реинвестировать деньги, например, с помощью лестницы компакт-дисков.)

Для компакт-дисков, чем дольше срок, тем выше процентная ставка. Если вам нравится немедленная ликвидность и доступ к своим деньгам, выберите высокодоходный сберегательный или текущий счет, который обеспечивает баланс между высокими процентными ставками и удобством повседневного банковского обслуживания.

Выберите интернет-банк

Интернет-банки, как правило, предлагают более низкие комиссии и более высокие процентные ставки, чем в крупных национальных банках.Причина? У них нет физических филиалов и накладных / операционных расходов. Без этих затрат онлайн-банки могут вместо этого платить деньги, которые они зарабатывают от погашенных кредитов, тому, что имеет наибольшее значение: своим клиентам. Они могут позволить себе предлагать более высокие процентные ставки по своим депозитным продуктам, что является лишь одним привлекательным аргументом в пользу клиентов, которые хотят более высокие доходы и более удобный банковский опыт.

Они могут позволить себе предлагать более высокие процентные ставки по своим депозитным продуктам, что является лишь одним привлекательным аргументом в пользу клиентов, которые хотят более высокие доходы и более удобный банковский опыт.

Обратитесь в кредитный союз

Кредитные союзы — это некоммерческие организации без традиционной структуры акционеров.Здесь клиенты — это акционеры, а ваши депозиты — это капитал, который необходим кредитному союзу для продолжения бизнеса. Будучи некоммерческими организациями, кредитные союзы не имеют внешнего финансирования со стороны заинтересованных сторон и полагаются на бизнес своей базы вкладчиков. В свою очередь, это означает, что любая прибыль, которую зарабатывает кредитный союз, возвращается вам, клиенту, в виде более качественных продуктов, меньших комиссий и больших APY.

Заключение

Банки используют ваши деньги, чтобы делать деньги, чтобы делать вам деньги; это естественный цикл банковского бизнеса, который позволяет вам и вашему банку получать прибыль друг от друга.

Имея это в виду, самое активное, что вы можете сделать, если у вас есть депозитный счет, — это убедиться, что вы получаете хорошую норму сбережений. Найдите подходящие продукты и подходящий банк, чтобы максимально увеличить свой потенциал заработка. Проценты — это пассивный доход, но, принимая активную роль в поиске наилучшей возможной процентной ставки, вы можете заставить свои деньги пойти дальше, чем когда-либо.

Вот сколько процентов вы можете заработать на 100, 1000 или 10 000 долларов

Эта статья перепечатана с разрешения NerdWallet .

Сберегательный счет — это важный способ подготовиться к большим расходам и будущим целям, даже если вы начинаете с малого.

Независимо от суммы, которую вы откладываете, самое важное — начать сейчас. «Никогда не бывает достаточно времени, — говорит Анджела Мур, сертифицированный специалист по финансовому планированию и основатель Modern Money Advisor. Чем раньше вы начнете откладывать деньги, тем раньше вы сможете заработать проценты, деньги, которые со временем будут выплачиваться на ваш счет финансовым учреждением только для внесения ваших средств.

Вот пример потенциальной годовой прибыли трех разных сбережений и того, что вы можете сделать с начисленными процентами.

Сколько процентов можно заработать на 100 долларов?Средняя национальная процентная ставка для сбережений составляет 0,05% годовой процентной доходности (сумма процентов, которую счет зарабатывает в год), но многие национальные банки платят только 0,01%. Если вы внесете 100 долларов на один из этих сберегательных счетов, через год вы получите один пенни в виде процентов.

То, что могут купить ваши заинтересованные лица: Этого недостаточно, чтобы купить много чего. Но если вы положите 100 долларов на высокодоходный сберегательный счет, вы можете заработать достаточно для 30 минут парковки.

Лучшие высокодоходные сберегательные счета платят около 0,50% прямо сейчас. Через год вы будете зарабатывать 0,50 доллара на проценты на свои 100 долларов, что может быть достаточно для оплаты уличной парковки со счетчиком.

См .: Влияние сложных процентов на 100 долларов является взрывоопасным

Баланс в 100 долларов в любом случае не приносит вам больших процентов, но выгода от использования счета с более высоким APY очевидна: он выплачивает в 50 раз больше процентной ставки вы будете зарабатывать на обычном сберегательном счете.

Сколько процентов можно заработать на 1000 долларов?Если вы откладываете большую сумму денег, вы получите больше процентов. Сэкономьте 1000 долларов в год под 0,01% годовых, и в итоге вы получите 1000,10 доллара. Если вы положите те же 1000 долларов на высокодоходный сберегательный счет, вы можете заработать около 5 долларов через год.

То, что вы можете купить: Десяти центов достаточно, чтобы купить жевательную резинку, но за 5 долларов можно получить около 2,5 галлона бензина.

Сколько процентов вы можете заработать на 10 000 долларов? На сберегательном счете 0. 01%, ваш баланс через год составит 10 001 доллар. Положите эти 10 000 долларов на высокодоходный сберегательный счет на такое же количество времени, и вы заработаете около 50 долларов.

01%, ваш баланс через год составит 10 001 доллар. Положите эти 10 000 долларов на высокодоходный сберегательный счет на такое же количество времени, и вы заработаете около 50 долларов.

То, что могут купить ваши интересы: Доллара достаточно, чтобы купить газировку, но за 50 долларов можно купить ужин на свидании для двоих или нескольких акций некоторых компаний из списка Fortune 500.

Когда начинать экономить?«Вы должны начать экономить немедленно», — говорит Мур. Лучше всего сэкономить как можно скорее.

«Существует заблуждение — люди думают, что будет какая-то неожиданная удача», — говорит Мур. Вместо того, чтобы ждать прибавки на работе или получения наследства, более важно (и реалистично) как можно скорее начать формировать сберегательную привычку.

Вы можете начать с того, что можете себе позволить; на многих сберегательных счетах нет требований к минимальному открытию депозита.

Читать: Даже 100 долларов сбережений могут защитить от «негативных цепочек событий»

Чем раньше вы заработаете проценты, тем быстрее вы сможете их накапливать благодаря комплексному начислению процентов. Сложные проценты работают следующим образом: когда проценты рассчитываются и добавляются к вашему счету, больший баланс приносит больше процентов.

Сложные проценты работают следующим образом: когда проценты рассчитываются и добавляются к вашему счету, больший баланс приносит больше процентов.

Вот пример. Допустим, вы откладываете 1000 долларов в год на счет, который выплачивает 0,50% годовых, начисленных годовых. Через 12 месяцев у вас будет 1 005,01 доллара. Тогда вы начнете получать проценты с 1 005,01 доллара, так что через второй год у вас будет 1010,05 доллара.

Вы можете рассчитать, какие проценты вы можете заработать на любом балансе, с помощью калькулятора сложных процентов.

Выберите сберегательный счет, на котором вы будете платить большеВыбор правильного сберегательного счета так же важен, как сбережение раньше, чем позже. Хотя процентные ставки сейчас низкие по всем направлениям, некоторые учетные записи предлагают более высокий APY, чем другие, и каждая небольшая часть приносит вам больше денег.

Наличие денег на высокодоходном сберегательном счете может помочь сохранить ваши деньги доступными, а также принесет вам более высокую процентную ставку, чем на обычном сберегательном счете. Узнайте, куда положить деньги сейчас, проверив наши любимые высокодоходные сберегательные онлайн-счета.

Узнайте, куда положить деньги сейчас, проверив наши любимые высокодоходные сберегательные онлайн-счета.

Еще из NerdWallet

Рут Сарреаль пишет для NerdWallet. Электронная почта: [email protected].

TheMint.org — Советы для подростков

Допустим, вы кладете деньги на сберегательный счет. Банк будет платить вам за каждый доллар, хранящийся на вашем сберегательном счете. Деньги, которые вам платит банк, называются процентами.Сколько банк платит, может меняться от месяца к месяцу.

Сумма, которую платит банк, выражается в процентах. Если банк платит 3% годовых, банк будет платить вам 3 ¢ за каждый доллар, который вы вносите на свой счет. Почему банк платит вам? Банк хочет использовать ваши деньги для выдачи ссуд, то есть ссужать людям деньги. Люди часто занимают деньги в банке, чтобы купить дорогие вещи, такие как дома и машины. Вот как это работает.

Накопительный депозит

Дядя Генри, который всегда любил вас, дает вам 5000 долларов на создание фонда сбережений в колледже. Вы кладете 5000 долларов на сберегательный счет, на который выплачивается процентная ставка 3%. По прошествии одного года у вас теперь будет 5150 долларов. Банк заплатил вам 150 долларов. Если вы оставите свои деньги еще на год, вы получите проценты по новому балансу в размере 5150 долларов (154,50 долларов США) и достигнете нового баланса в размере 5 304,50 долларов США. Аккуратно, а?

Вы кладете 5000 долларов на сберегательный счет, на который выплачивается процентная ставка 3%. По прошествии одного года у вас теперь будет 5150 долларов. Банк заплатил вам 150 долларов. Если вы оставите свои деньги еще на год, вы получите проценты по новому балансу в размере 5150 долларов (154,50 долларов США) и достигнете нового баланса в размере 5 304,50 долларов США. Аккуратно, а?

Заемщики выводят

Но в то же время, когда вы внесли свои 5000 долларов, вашему соседу потребовалась ссуда на 5000 долларов, чтобы купить машину. Она пошла в банк за ссудой, и банк взял с нее 9% денег.К концу года ваш сосед выплатил банку 450 долларов в качестве процентов.

Банки получают прибыль

Банк заработал 300 долларов на ссуде — даже после выплаты 150 долларов процентов. Таким образом, банки зарабатывают деньги, работая как с вкладчиками, так и с заемщиками.

Сбережения безопасны

Не волнуйтесь — всякий раз, когда вы отдаете деньги в банк, федеральное правительство их страхует. До 250 000 долларов на вашем счете находится под защитой федерального правительства. Это очень безопасно.

До 250 000 долларов на вашем счете находится под защитой федерального правительства. Это очень безопасно.

Если оставите деньги в сбережениях

Допустим, дядя Генри дал вам деньги, когда вам было 10 лет, но сказал, что вы не можете снять деньги, пока вам не исполнится 19 лет и вы не будете готовы поступить в колледж. Под 3% годовых у вас будет 6 523 доллара. 87! Но для начала вам не нужен большой подарок. Используйте калькулятор компаундирования, чтобы узнать, что произойдет, если вы будете регулярно экономить. Радоваться, веселиться!.

Текущие счета не являются сберегательными.По большинству этих счетов вы не получаете проценты. Вы используете текущие счета для хранения денег на покрытие общих расходов. Узнайте больше в разделе «Наличные, чек или кредит»? в разделе «Расходы».

Процентные ставки сбережений — отстой, но вот что вы можете с этим сделать

Вот как это сформулировал один читатель:

«Я одинокий молодой профессионал без долгов. Я неплохо зарабатываю. У меня есть 401 (k), Roth IRA и резервный фонд.В настоящее время мои расходы — это обычная аренда, еда, страхование автомобиля и т. Д. Деньги, которые я коплю, в настоящее время просто лежат и накапливаются на моем сберегательном счете с минимальной процентной ставкой. Я хочу получить лучшую отдачу. Каким должен быть мой следующий инвестиционный шаг? Акции? Облигации? Ничего? И насколько велик риск? Моя следующая цель — купить дом в течение пяти лет ».

Я неплохо зарабатываю. У меня есть 401 (k), Roth IRA и резервный фонд.В настоящее время мои расходы — это обычная аренда, еда, страхование автомобиля и т. Д. Деньги, которые я коплю, в настоящее время просто лежат и накапливаются на моем сберегательном счете с минимальной процентной ставкой. Я хочу получить лучшую отдачу. Каким должен быть мой следующий инвестиционный шаг? Акции? Облигации? Ничего? И насколько велик риск? Моя следующая цель — купить дом в течение пяти лет ».

Когда я начал этот блог в 2006 году, экономика — и процентные ставки — находились в совершенно другом месте. На многих высокодоходных сберегательных счетах процент выплат превышал 5.0 процентов. Сегодня те же самые банки платят менее 1,50 процента. Такие ставки вообще не вознаграждают вас за экономию. Но это не совпадение: правительство хочет, чтобы мы тратили, а не копили, чтобы стимулировать экономику.

Но двадцать лет — это , а не для остальной части страны.

Мы находимся в уникальном месте в жизни. Мы пытаемся создать фонды на случай чрезвычайной ситуации и откладывать деньги на первые дома и пенсию. Возможно, мы выплачиваем студенческий долг. И все это мы делаем за счет зарплаты начального уровня.

Мы пытаемся создать фонды на случай чрезвычайной ситуации и откладывать деньги на первые дома и пенсию. Возможно, мы выплачиваем студенческий долг. И все это мы делаем за счет зарплаты начального уровня.

Независимо от того, что делает экономика, нам, двадцатилетним, все равно нужно немного сэкономить. А это трудно сделать, когда процентные ставки такие дрянные.

Вот решение:

1. Релент

Ваши чрезвычайные сбережения не обязательно принесут — и, вероятно, никогда не будут — приносить большую прибыль.

Примите это. Ваш чрезвычайный фонд расходов на проживание от шести до девяти месяцев рассчитан на чрезвычайных ситуаций . Он должен быть жидким, чтобы вы могли получить к нему доступ в случае крайней необходимости.(Например, стихийное бедствие, разрушающее ваш дом). Это означает, что это должны быть наличные на сберегательном счете или счете денежного рынка.

Для большинства это означает, что придется использовать высокодоходные сберегательные онлайн-счета. Ставки невысокие, но они лучше, чем в местных учреждениях. Кроме того, ваши деньги — это просто электронный перевод или снятие средств через банкомат.

Ставки невысокие, но они лучше, чем в местных учреждениях. Кроме того, ваши деньги — это просто электронный перевод или снятие средств через банкомат.

2. Внимание к долгу…

Прежде чем беспокоиться о получении процентов, прекратите их платить.

Даже если у вас есть долги, я рекомендую отложить от двух до четырех недель расходов в резервный фонд.Если что-то случится и вы ничего не сохранили, вам все равно придется снова обращаться к кредитным картам. Но если у вас есть задолженность по кредитной карте, откладывайте только две-четыре недели. Тогда сосредоточьтесь на избавлении от долга!

Когда вы оплачиваете остаток по кредитной карте под 12, 15 или 20 процентов, это похоже на гарантированный возврат ваших денег. Вы просто не можете победить.

3.… Затем на пенсию

Прекратите игнорировать это и отложите уже на пенсию.

Если у вас есть план 401 (k), внесите 10%.Если вы этого не сделаете или хотите сэкономить больше, откройте Roth IRA и внесите ежегодный максимум в размере 5000 долларов США. Инвестируйте в паевые инвестиционные фонды с установленной датой или простые индексные ETF.

Инвестируйте в паевые инвестиционные фонды с установленной датой или простые индексные ETF.

4. Наконец, остановите сохранение; Начать инвестировать

Чтобы заработать реальные деньги, вам придется немного рискнуть.

Проблемы с онлайн-сберегательными счетами и их низкие APY возникают, когда мы достигаем определенного места в жизни:

- Нам очень нравится наш фонд на случай чрезвычайных ситуаций.

- У нас нет задолженности по кредитной карте.

- Мы финансируем наши пенсионные счета.

Если мы хорошо распоряжаемся своими деньгами, у нас остается наличность, которую мы хотим отложить на другие жизненные цели, такие как покупка дома, машины или увольнение с работы, чтобы путешествовать по миру.

Когда вы здесь, вы не просто хотите экономить, вы хотите инвестировать. Осторожно.

Хотя молодые инвесторы могут брать на себя большие риски с нашими пенсионными портфелями (и, следовательно, надеяться на более крупную прибыль), нам следует быть более осторожными с деньгами, которые мы хотим использовать в следующие пять или десять лет.

Изучите рынок

Вот где стоит узнать кое-что об инвестировании и о том, как создать хорошо сбалансированный портфель. Вы по-прежнему можете использовать паевые инвестиционные фонды и индексные фонды, но не следует вкладывать все свои деньги в акции… лично я бы также рассмотрел некоторые облигации и наличные. Для начала я рекомендую прочитать любой из наших постов по инвестициям нашего постоянного гуру Марка Риддикса. Парень знает свое дело.

После этого легко начать торговать с любым количеством инвестиционных счетов.

Попробовать социальное кредитование

Для более предприимчивых инвесторов существует также Lending Club, сеть одноранговых займов, в которой вы ссужаете деньги другим по ставке от семи до 20 процентов. Пока что доходность в среднем 10-12 процентов. Любое вложение рискованно, и Lending Club не исключение (ваши заемщики могут дефолт).

В этом году я вложил немного денег в Lending Club и получаю около 11% годовых. Если так и будет, можете поспорить, что я продолжу делать Lending Club большей частью моей финансовой стратегии.Узнайте больше о том, является ли Lending Club разумным вложением средств.

Если так и будет, можете поспорить, что я продолжу делать Lending Club большей частью моей финансовой стратегии.Узнайте больше о том, является ли Lending Club разумным вложением средств.

Независимо от того, выберете ли вы фондовый рынок, одноранговое кредитование или другую стратегию, если вы инвестируете с умом, вы сможете получать прибыль как минимум от четырех до шести процентов в год, не беспокоясь о потере огромной доли вашего капитала в любое время. Никакой банковский счет не может этого сделать.

В нижней строке? Если вас не устраивают низкие нормы сбережений, переоцените свои финансы, чтобы убедиться, что банк действительно находится там, где ваши деньги должны сидеть.

- Нужны наличные для экстренных случаев? Забудьте о скорости.

- У вас есть долги? Плати за это.

- Вы копили на пенсию? Сделай это!

- В противном случае начните инвестировать…

Что насчет вас? Вы достигли этого жизненного этапа и начали инвестировать как краткосрочные, так и пенсионные? Как ты это делаешь?

Как работают сберегательные счета?

Вы, вероятно, уже знакомы с тем, как работает текущий счет — это то, что большинство людей используют для выполнения повседневных финансовых транзакций, таких как внесение чеков, снятие денег в банкомате или настройка автоматического списания для оплаты счета за кабельное телевидение. каждый месяц.

каждый месяц.

Но у текущего счета есть еще один важный партнер в преступлении, и это сберегательный счет. Сберегательный счет, как и текущий счет, позволяет хранить деньги в надежном месте.

При правильном использовании сберегательный счет может помочь вам ограничить импульсивные, ненужные траты и достичь ваших долгосрочных целей.

Но в отличие от большинства текущих счетов, вы также можете получать небольшую сумму процентов каждый месяц, и при правильном использовании сберегательный счет может помочь вам ограничить импульсивные, ненужные траты и достичь ваших долгосрочных целей.

Сберегательные счета есть в большинстве банков. Как и текущие счета, сберегательные счета застрахованы FDIC, что означает, что банк застраховывает ваши деньги на сумму до 250 000 долларов. Обычно, если банк обанкротится, вы не рискуете потерять свои деньги до этой суммы — что делает сберегательный счет более безопасной альтернативой спрятанию денег под матрасом.

Проценты, которые вы зарабатываете на сберегательных счетах, могут начисляться ежедневно или ежемесячно, и ставки варьируются в зависимости от финансовых учреждений.

На некоторых сберегательных счетах может потребоваться минимальный остаток, и большинство из них предлагают процентную ставку, чтобы помочь вашим сбережениям расти (даже если только на несколько пенсов).Проценты, которые вы зарабатываете на сберегательных счетах, могут начисляться ежедневно или ежемесячно, а ставки варьируются в зависимости от финансовых учреждений, поэтому не забудьте спросить свой банк или кредитный союз о его текущих ставках перед тем, как зарегистрироваться.

Если вы уже знакомы со сберегательными счетами, вы, вероятно, знаете, что процентные ставки в наши дни довольно низкие.

Зачем мне открывать сберегательный счет, если мой текущий счет работает нормально?

С такими жалкими доходами вы можете спросить: «Зачем мне открывать сберегательный счет, если мой текущий счет работает нормально?» Если вы ищете способы откладывать деньги на будущее, сберегательный счет может оказаться тем недостающим элементом, который вам нужен, чтобы избежать перерасхода средств и спрятать немного наличных.

Настроив автоматические переводы со своего текущего счета на сберегательный, вы можете ограничить соблазн потратить все деньги сразу — и вам не придется думать об этом каждый раз, когда вы хотите сэкономить.

Стефани Халлиган

Стефани — создательница The Empowered Dollar, веб-сайта, посвященного тому, чтобы помочь миллениалам исправить свои финансы и найти свой путь в деньгах и жизни. Когда она не ведет блог, Стефани разрабатывает учебную программу финансового образования, которая учит миллениалов и семьи с низким доходом умному управлению деньгами.

Процентный доход — определение, пример и способ расчета

Что такое процентный доход?

Процентный доход — это сумма, выплачиваемая предприятию за предоставление его денег в долг или за предоставление возможности другому предприятию использовать свои средства. В более широком масштабе процентный доход — это сумма денег инвестора, которую он вкладывает в инвестицию или проект. Очень простой и базовый способ вычисления — это умножение основной суммы на процентную ставку. Процентная ставка Процентная ставка — это сумма, взимаемая кредитором с заемщика за любую форму данного долга, обычно выраженную в процентах от основной суммы долга.применяется, учитывая количество месяцев или лет ссуды.

Процентная ставка Процентная ставка — это сумма, взимаемая кредитором с заемщика за любую форму данного долга, обычно выраженную в процентах от основной суммы долга.применяется, учитывая количество месяцев или лет ссуды.

Где представлен процентный доход?

Процентный доход обычно является налогооблагаемым доходом и представляется в отчете о прибылях и убытках. Отчет о прибылях и убытках — это одна из основных финансовых отчетов компании, в которой отражены их прибыли и убытки за определенный период времени. Прибыль или по той простой причине, что это счет доходов. Обычно две категории в отчете о прибылях и убытках, а именно «Доход от операционной деятельности» и «Прочие доходы» указываются отдельно.В таком случае представление процентного дохода во многом будет зависеть от характера основной деятельности предприятия.

Если, например, доход от процентов является основным источником средств для компании, то он попадает в категорию «Доход от операционной деятельности». Если это не основной источник дохода, он классифицируется как «Доход от инвестиций» или «Прочий доход».

Если это не основной источник дохода, он классифицируется как «Доход от инвестиций» или «Прочий доход».

Пример процентного дохода

Очень простой пример процентного дохода, который случается каждый день, — это когда человек кладет деньги на сберегательный счет и решает оставить его нетронутым на несколько месяцев или лет.Деньги не будут сидеть сложа руки на его счете, потому что банк будет использовать их для ссуды заемщикам. Банк будет получать проценты, ссужая деньги, но также будет выплачивать проценты держателям депозитных счетов.

В конце каждого месяца выписка со счета будет отражать проценты, которые банк выплачивает за заимствование денег владельца счета. Важно отметить, что банки используют так называемое «дробное банковское дело». «Фракционное банковское обслуживание» — это банковская система, которая требует от банков держать только часть депонированных у них денег в качестве резервов.Резервы хранятся в виде остатков на банковском счете в центральном банке или в виде валюты в банке », что означает, что только часть депозитных счетов клиентов может использоваться банком в качестве ссудных средств. Банк должен сохранять определенный уровень — известный как резерв — средств на депозитных счетах. Он не может на законных основаниях выдавать в кредит все средства, внесенные в него клиентами.

Банк должен сохранять определенный уровень — известный как резерв — средств на депозитных счетах. Он не может на законных основаниях выдавать в кредит все средства, внесенные в него клиентами.

Процентный доход по сравнению с процентным расходом

Основное различие между процентным доходом и процентным расходом показано ниже:

- Процентный доход — это деньги, заработанные физическим или юридическим лицом для предоставления своих средств в ссуду, либо путем их размещения. депозитный счет в банке или путем покупки депозитных сертификатов Вызываемый депозитный сертификат отзываемый депозитный сертификат — это срочный вклад, застрахованный FDIC в банке или других финансовых учреждениях.Компакт-диски с правом отзыва могут быть погашены эмитентом до их фактической даты погашения, в течение определенного периода времени и цены отзыва.

- Процентные расходы , с другой стороны, противоположны процентному доходу. Это стоимость заимствования денег у финансовых учреждений, банков, инвесторов в облигации или других кредиторов.

Расходы по процентам производятся для того, чтобы помочь компании финансировать свои операции, такие как покупка дополнительного оборудования, заводов и имущества, или приобретение конкурентов или других компаний.

Расходы по процентам производятся для того, чтобы помочь компании финансировать свои операции, такие как покупка дополнительного оборудования, заводов и имущества, или приобретение конкурентов или других компаний.

В некоторых случаях предприятия сообщают о процентных расходах и процентных доходах отдельно, в то время как другие объединяют их и маркируют как «процентный доход — чистый» или «процентный расход — чистый».

Процентный доход по сравнению с дивидендным доходом

Процентный доход — это не то же самое, что и дивидендный доход. Первый — это сумма, заработанная за то, что позволяет другому лицу или организации использовать свои средства, а вторая — это сумма, которая поступает из прибыли компании и выплачивается акционерам и привилегированным акционерам организации. Привилегированные акции. Привилегированные акции (привилегированные акции, привилегированные акции). являются классом владения акциями в корпорации, которая имеет приоритетное право на активы компании по сравнению с обыкновенными акциями. Акции старше обыкновенных акций, но более младшие по отношению к долгу, например облигациям.

Акции старше обыкновенных акций, но более младшие по отношению к долгу, например облигациям.

Как рассчитать процентный доход

Простой процент можно вычислить очень простыми шагами. Давайте посмотрим на процесс ниже:

- Возьмите годовую процентную ставку и преобразуйте процентное значение в десятичное число, просто разделив его на 100. Например, процентная ставка 2%, разделенная на 100, равна 0,02.

- Используйте десятичную цифру и умножьте ее на количество лет, в течение которых деньги взяты в долг.Например, мы можем умножить 0,02 на 3 года и получить 0,06.

- Умножьте это число на сумму на счете, чтобы завершить расчет. Допустим, основная сумма займа составляет 5000 долларов; умножение цифры на 0,06 даст нам 300 долларов. Таким образом, 300 долларов — это проценты, полученные за деньги, взятые в долг сроком на 3 года.

Заключительное слово

Процентный доход является одним из многих источников дохода для юридических и физических лиц. Просто положить деньги в банк — это хороший способ начать получать проценты, хотя процентная ставка для стандартного сберегательного счета не очень высока.

Просто положить деньги в банк — это хороший способ начать получать проценты, хотя процентная ставка для стандартного сберегательного счета не очень высока.

Дополнительные ресурсы

CFI является официальным поставщиком сертификации FMVA® для аналитиков финансового моделирования и оценки (FMVA) ™. Присоединяйтесь к 350 600+ студентам, которые работают в таких компаниях, как Amazon, JP Morgan и программа сертификации Ferrari, разработанная для того, чтобы превратить любого в финансовый аналитик мирового уровня.

Чтобы продолжить изучение и развитие своих знаний в области финансового анализа, мы настоятельно рекомендуем дополнительные ресурсы CFI ниже:

- Годовая процентная ставка (APR) Годовая процентная ставка (APR) Годовая процентная ставка (APR) — это годовая процентная ставка. что физическое лицо должно платить по ссуде или которую они получают на депозитный счет.В конечном итоге, годовая процентная ставка — это простой процентный термин, используемый для выражения числовой суммы, ежегодно выплачиваемой физическим или юридическим лицом за право заимствования денег.

- Калькулятор эффективной годовой процентной ставки Калькулятор эффективной годовой процентной ставкиЭтот калькулятор эффективной годовой процентной ставки помогает рассчитать EAR с учетом номинальной процентной ставки и количества периодов начисления сложных процентов. Эффективная годовая ставка (EAR) — это процентная ставка, фактически полученная по инвестициям или выплаченная по ссуде в результате сложения процентов за определенный период времени.It

- Ожидаемая доходность Ожидаемая доходность Ожидаемая доходность инвестиций — это ожидаемое значение распределения вероятностей возможной прибыли, которую они могут предоставить инвесторам. Рентабельность инвестиций — это неизвестная переменная, у которой разные значения, связанные с разными вероятностями.

- Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) Федеральная корпорация по страхованию вкладов (FDIC) — это государственное учреждение, которое обеспечивает страхование вкладов от банкротства банка.

Тело было создано

Тело было создано

Где получить 5% -ные сберегательные счета теперь, когда понимание сделано

Один из самых популярных постов, которые я написал в этом блоге, — это пост, который я написал некоторое время назад о том, как я могу отложить до 50 000 долларов на застрахованных сберегательных счетах FDIC, которые приносят гарантированные 5% годовых. Это мой самый часто комментируемый пост, за время его существования он получил более 500 комментариев. Прием к этому сообщению показывает, что есть много людей, которые ищут способы получить гораздо больше, чем стандартный 1% или около того, которые платят ваши типичные высокодоходные сберегательные счета.

Если вы не знакомы с принципами работы этих счетов с 5-процентной процентной ставкой, это, по сути, небольшой финансовый прием. Две компании — Insight и Netspend — предлагают предоплаченные дебетовые карты, которые также поставляются со сберегательными счетами, застрахованными FDIC, с доходностью 5%. Для их настройки требуется определенная работа, но как только вы пройдете через этот процесс, учетные записи запустятся сами. За последние несколько лет я хранил почти все свои лишние деньги на этих сверхдоходных сберегательных счетах, что позволяло мне получать хорошую доходность от своих денежных сбережений.Сотни других людей сделали то же самое — по крайней мере, судя по комментариям и электронным письмам, которые я получаю об этих аккаунтах.

За последние несколько лет я хранил почти все свои лишние деньги на этих сверхдоходных сберегательных счетах, что позволяло мне получать хорошую доходность от своих денежных сбережений.Сотни других людей сделали то же самое — по крайней мере, судя по комментариям и электронным письмам, которые я получаю об этих аккаунтах.

К сожалению, как кажется, все хорошее когда-нибудь когда-нибудь заканчивается. В 2018 году Insight проинформировал всех о том, что официально закрывает свои 5-процентные сберегательные счета. Ниже приводится электронное письмо, полученное мной от Insight, в котором мне сообщается, что они закрывают свои 5% -ные счета.

Это определенно облом, что 5% -ные сберегательные счета с Insight теперь мертвы.Хотя существуют и другие сверхдоходные сберегательные счета, ни одним из них не было так легко управлять, как Insight.

Что делало Insight особенно хорошим, так это то, что он позволял каждому вкладывать до 5000 долларов на каждый сберегательный счет. Большинство людей могло открыть по крайней мере две, а часто и четыре счета в Insight (у меня было три аккаунта для себя и три для моей жены). Воспользовавшись этими картами Insight, большинство домашних хозяйств получило возможность откладывать от 20 000 до 50 000 долларов США на сберегательные счета, застрахованные FDIC, с доходностью 5%.

Большинство людей могло открыть по крайней мере две, а часто и четыре счета в Insight (у меня было три аккаунта для себя и три для моей жены). Воспользовавшись этими картами Insight, большинство домашних хозяйств получило возможность откладывать от 20 000 до 50 000 долларов США на сберегательные счета, застрахованные FDIC, с доходностью 5%.

С официальным исчезновением Insight возникает вопрос, куда людям идти дальше? Хорошая новость заключается в том, что есть еще способы заработать хорошую прибыль на свои деньги.

Вот несколько идей, как я могу получить 5% или более процентов на ваши свободные деньги без риска потери.

Воспользуйтесь преимуществами 5% -ного сберегательного счета Netspend

Естественным шагом для большинства людей является использование сберегательных счетов с 5% -й процентной ставкой, которые все еще доступны в Netspend.Я подробно писал о Netspend в этом посте (Счет Netspend: 5% -ная экономия на процентах и бонус за регистрацию в размере 20 долларов США), поэтому обязательно ознакомьтесь с этим, если вы хотите получить подробное руководство о том, как настроить свои сберегательные счета с 5% -й процентной ставкой. с Netspend. В этом посте я подробно расскажу вам обо всем, что вам нужно знать о Netspend.

с Netspend. В этом посте я подробно расскажу вам обо всем, что вам нужно знать о Netspend.

Вкратце, Netspend работает точно так же, как Insight. Если вы уже создали учетные записи в Insight, у вас не будет проблем с настройкой карт Netspend.На самом деле я обнаружил, что Netspend проще настроить, поскольку по какой-то причине кажется, что ему легче подключиться к банкам, и я редко слышал о проблемах с получением карт. Напротив, общая проблема устранения неполадок с Insight заключалась в том, что банки не могли подключиться к нему должным образом или люди случайно не могли подписаться на карту, не позвонив или не зайдя в магазин.

Еще одним преимуществом является то, что у Netspend есть действующее мобильное приложение и веб-сайт.Приложение Insight никогда не работало, а его веб-сайт был ужасен. Приложение и сайт Netspend, напротив, ничем не хуже веб-сайтов любого другого банка. Я считаю, что есть некоторый комфорт в компании, которая реально функционирует в Интернете и на мобильных устройствах.

Наконец, Netspend предлагает бонус за регистрацию в размере 20 долларов США , когда вы открываете свой первый счет в Netspend. Это небольшая сделка, но это 20 долларов бесплатно, а также доступ к счету с процентной ставкой 5%.

У Netspend есть только один реальный недостаток — на каждом сберегательном счете Netspend можно заработать 5% от первой 1000 долларов.Но это не страшно. Вы можете открыть пять счетов Netspend на человека, что означает, что каждый человек может вложить до 5000 долларов, получая 5% гарантированный процент. Если вы живете в семье из двух человек, это означает, что вы сможете отложить на общую сумму 10 000 долларов. Это солидный чрезвычайный фонд, который будет приносить вам гарантированные проценты в размере 500 долларов каждый год и позволит вашим чрезвычайным денежным средствам не отставать от инфляции или побеждать ее.

Разница между накопительным счетом с 5% -й процентной ставкой и обычным высокодоходным сберегательным счетом.

Не пугайтесь и ограничения в 1000 долларов на аккаунт. После того, как вы настроите свою первую учетную запись Netspend и поймете процесс, вам потребуется всего 10-15 минут, чтобы настроить оставшиеся учетные записи. Вместо того чтобы рассматривать каждую учетную запись как отдельную учетную запись, думайте о своих счетах Netspend как об одном большом пуле денег. Эти учетные записи в любом случае предназначены только для того, чтобы ваши деньги оставались на месте, поэтому вам не придется постоянно просматривать несколько учетных записей. К тому же, как только вы автоматизируете учетные записи, вы в любом случае ничего не делаете с ними, кроме как собирать проценты.На самом деле нет другого сверхдоходного сберегательного счета, которым так легко управлять.

В любом случае, если вы хотите и дальше получать 5% процентов, Netspend — ваш лучший выбор, поэтому обязательно ознакомьтесь с моим пошаговым руководством о том, как настроить свои счета Netspend.

Открыть счет с процентной ставкой 6,17% в Digital Federal Credit Union (DCU)

После настройки ваших счетов Netspend, моей следующей рекомендацией будет создание сберегательного счета в Digital Federal Credit Union (DCU). DCU — это онлайн-кредитный союз, который предлагает сберегательный счет с процентной ставкой 6,17% на вашу первую 1000 долларов. Таким образом, если у вас есть семья из двух человек, у вас может быть 2000 долларов с доходом более 6%. Насколько я понимаю, вы также можете открывать счета для опеки над детьми в своей семье, что добавляет еще 1000 долларов на каждого ребенка, приносящего высокие проценты.

DCU — это онлайн-кредитный союз, который предлагает сберегательный счет с процентной ставкой 6,17% на вашу первую 1000 долларов. Таким образом, если у вас есть семья из двух человек, у вас может быть 2000 долларов с доходом более 6%. Насколько я понимаю, вы также можете открывать счета для опеки над детьми в своей семье, что добавляет еще 1000 долларов на каждого ребенка, приносящего высокие проценты.

Что касается безопасности, DCU — это кредитный союз, который на федеральном уровне застрахован NCUA (это эквивалент FDIC для кредитных союзов). Это означает, что ваши деньги в безопасности и не имеют риска потери (точно так же, как деньги на банковском счете).DCU также является обычным банком и не требует специальной настройки. Сберегательный счет вообще не имеет комиссий, так что это простой счет, чтобы оставить 1000 долларов на человека и оставить его на месте.

Когда вы регистрируете эту учетную запись, обязательно сохраните где-нибудь свой идентификатор участника, так как он понадобится вам для настройки доступа в Интернете. В остальном эта учетная запись очень проста.

В остальном эта учетная запись очень проста.

Открыть сберегательный счет с 5% процентной ставкой в Service Credit Union

Service Credit Union — еще один кредитный союз, у которого есть сберегательный счет с 5% -ной процентной ставкой.Он приносит только 5% процентов на первые 500 долларов на вашем счете, так что имейте это в виду. Тем не менее, если вы и ваш партнер откроете счет, у вас будет еще 1000 долларов, которые безопасно приносят 5% годовых.

Проценты по этому сберегательному счету выплачиваются ежемесячно, и нет никаких комиссий или минимумов, о которых стоит беспокоиться. Кроме того, поскольку это кредитный союз, все ваши средства застрахованы Национальной администрацией кредитных союзов, поэтому ваши средства в безопасности. Мой собственный опыт работы с Service Credit Union был очень положительным, и я могу рекомендовать этот счет даже в качестве основного текущего счета.

В качестве дополнительного преимущества Service Credit Union в настоящее время предлагает бонус за регистрацию в размере 75 долларов США , если вы зарегистрируетесь по реферальной ссылке, откроете текущий счет и выполните несколько требований. Вот шаги, которые необходимо выполнить, чтобы открыть свою учетную запись Service Credit Union и подписаться на бонусное предложение в размере 75 долларов США.

Вот шаги, которые необходимо выполнить, чтобы открыть свою учетную запись Service Credit Union и подписаться на бонусное предложение в размере 75 долларов США.

- Чтобы заработать этот бонус, вам необходимо сначала зарегистрироваться для получения бонуса по реферальной ссылке. Вот моя реферальная ссылка , если вы хотите воспользоваться этим предложением.Сделайте это в первую очередь.

- Затем вам необходимо вступить в Американский совет потребителей (ACC). Перейдите на сайт членства ACC, чтобы получить свое членство. Введите код «потребитель» в разделе кодов членства для бесплатного членства (если «потребитель» не работает, попробуйте ввести код «услуга»). После этого вы получите электронное письмо с сертификатом участника.

- После получения членства в ACC перейдите на веб-сайт Service Credit Union, щелкните поле «Открыть сейчас», а затем щелкните «Новая учетная запись участника».”

- В разделе «Выберите свое право на участие» щелкните поле, в котором указано, что вы являетесь членом Американского совета потребителей.

Затем введите свой членский номер ACC, указанный в сертификате членства, который был отправлен вам по электронной почте.

Затем введите свой членский номер ACC, указанный в сертификате членства, который был отправлен вам по электронной почте. - В разделе требуемых продуктов выберите Первичная экономия . Вам также следует открыть счет Holiday Club Account , который предлагает 3% годовых на сумму до 3000 долларов. Кроме того, если вы хотите заработать реферальный бонус в размере 75 долларов, вам также необходимо открыть текущий счет (я рекомендую Everyday Checking Account , который не требует комиссий или минимальных сумм).

- На последней странице заявки вы можете загрузить документы перед подачей заявки. Документы, которые вы хотите загрузить: (1) ваш сертификат членства в ACC, (2) изображение лицевой и оборотной сторон ваших водительских прав и (3) что-то для подтверждения вашего адреса, например, счет за коммунальные услуги или страхование жилья. политика. Вам не нужно делать все это на данном этапе заявки, но если вы этого не сделаете, вы получите электронное письмо от кого-то из Service Credit Union с просьбой отправить им эту информацию, прежде чем ваша учетная запись будет одобрена.

- Даже если вы загрузите все необходимые документы, вы все равно можете получить электронное письмо от отдела членства с просьбой прислать им эти документы. Просто следите за этим письмом и отправляйте любые документы по запросу.

- После подтверждения вы получите приветственное письмо с вашим номером участника. Чтобы настроить онлайн-доступ, вернитесь на главный веб-сайт Service Credit Union и зарегистрируйтесь для онлайн-банкинга. Для регистрации вам понадобится номер участника и PIN-код для вызова 24. Ваш пин-код — это последние четыре цифры вашего SSN.После ввода этой информации вы сможете установить свое имя пользователя и пароль для доступа к онлайн-банкингу.

Если вы откроете сберегательный счет с 5% -ной процентной ставкой плюс 3-процентный счет в Holiday Club, у вас будет 500 долларов с 5% -ной процентной ставкой плюс еще 3000 долларов с 3% -ной процентной ставкой. Очевидно, что если у вас есть супруг или партнер, вы также можете открыть для них счета, добавив дополнительные $ 500 и $ 3000 в виде высокодоходных сбережений.

Что касается бонуса за регистрацию в размере 75 долларов, вы должны сделать следующее, чтобы получить бонус:

- Зарегистрируйтесь для участия в реферальной акции на 75 долларов, используя реферальную ссылку (вот моя реферальная ссылка).

- Откройте текущий счет в Service Credit Union (я рекомендую открыть ежедневный текущий счет).

- Иметь прямой перевод чистой заработной платы в размере не менее 500 долларов в месяц на новый текущий счет.

- Аккаунт должен быть открытым и иметь хорошую репутацию не менее 90 дней.

- Рефери должен зарегистрироваться в электронной переписке.

- Бонус в размере 75 долларов будет переведен на текущий счет как рефери, так и реферала через 120 дней после открытия счета рефери, если все критерии соблюдены.

Если вы проживаете в семье из двух человек, лучше всего сначала открыть свою учетную запись, используя мою реферальную ссылку, а затем направить своего супруга или партнера, используя свою реферальную ссылку.

Что касается требования прямого депозита, я смог вызвать требование прямого депозита, выполнив перевод ACH от Ally. Мой друг смог удовлетворить требование о прямом депозите с помощью ACH-перевода от Chase. Однако это было завершено летом 2020 года, и у меня нет данных о том, ужесточили ли они требование о прямом депозите.Я предполагаю, что все осталось по-прежнему, но если у кого-то есть какие-либо данные о том, что работает для требования прямого депозита, сообщите мне,

Откройте счет HMBradley под 3% годовых на сумму до 100 000 долларов США

HMBradley — финтех-компания, которая недавно открыла сберегательные счета, которые могут приносить вам 3% годовых на сумму до 100 000 долларов. Чтобы претендовать на 3% -ную ставку, вы должны сделать две вещи:

- Иметь реальный прямой перевод любой суммы на счет каждый месяц; и

- Сохраняйте не менее 20% своих депозитов, которые поступают на ваш счет в HMBradley каждый квартал.

Если вы сделаете и то, и другое, вы будете иметь право на получение 3% -ной процентной ставки в следующем квартале. Обратите внимание, что проценты выплачиваются ежемесячно, но квалификация определяется ежеквартально. Таким образом, если вы соответствуете требованиям в первом квартале, вы будете получать 3% годовых на свои средства во втором квартале и так далее.

Обратите внимание, что проценты выплачиваются ежемесячно, но квалификация определяется ежеквартально. Таким образом, если вы соответствуете требованиям в первом квартале, вы будете получать 3% годовых на свои средства во втором квартале и так далее.

В качестве сберегательного счета это на самом деле очень полезно для кого-то вроде меня, поскольку у меня есть система расчета заработной платы, которая позволяет мне разделять мои прямые депозиты. В настоящее время я настроил его так, чтобы 1 доллар с каждой зарплаты поступал на мои счета и соответствующие счета моей жены в HMBradley.Я не планирую снимать что-либо с этих счетов, поэтому я должен претендовать на 3% -ную процентную ставку на неопределенный срок. И всякий раз, когда мне нужно снять деньги, я переводю средства на обычные высокодоходные сберегательные счета и жду, чтобы претендовать на 3% в следующем квартале.

Я также считаю, что HMBradley полезен, потому что он позволяет создавать различные накопительные корзины. Я установил свою корзину на случай чрезвычайной ситуации и корзину для первоначального взноса. А поскольку вы можете сэкономить до 100 000 долларов под 3% годовых, это хорошее место для сбережений на более крупные цели, такие как дом или автомобиль.

Я установил свою корзину на случай чрезвычайной ситуации и корзину для первоначального взноса. А поскольку вы можете сэкономить до 100 000 долларов под 3% годовых, это хорошее место для сбережений на более крупные цели, такие как дом или автомобиль.

Право на получение 3% -ной доли может показаться более запутанным, чем есть на самом деле. В общем, настройте прямой депозит и постарайтесь ничего не снимать, пока вам не понадобится. Вот ответы на часто задаваемые вопросы от HMBradley, в которых это объясняется. Вы можете открыть свой счет в HMBradley здесь.

Рассмотрите возможность использования других сверхдоходных сберегательных счетов

Помимо Netspend, DCU и Service Credit Union, есть еще несколько вариантов для сверхвысокодоходных сберегательных счетов. Я лично не использовал эти учетные записи, поэтому я не могу сказать, насколько хорошо они работают, но вот список некоторых из них, которые вы могли бы рассмотреть без определенного порядка (но опять же, я лично не использовал эти параметры, поэтому я могу не говорю на сколько они хороши):

- Blue Federal Credit Union (5% годовых на сумму до 1000 долларов США).

Насколько я понимаю, эта учетная запись является мягкой, но они чувствительны к системе Chex, а это означает, что если вы откроете много банковских счетов (как я), вы, возможно, не сможете претендовать на учетную запись. Я считаю, что требования для получения 5% -ного дохода довольно минимальны и могут быть легко автоматизированы.

Насколько я понимаю, эта учетная запись является мягкой, но они чувствительны к системе Chex, а это означает, что если вы откроете много банковских счетов (как я), вы, возможно, не сможете претендовать на учетную запись. Я считаю, что требования для получения 5% -ного дохода довольно минимальны и могут быть легко автоматизированы. - T-Mobile Money (4% годовых на сумму до 3000 долларов США) (для участия в программе должен быть клиент T-Mobile). Если вы являетесь клиентом T-Mobile, вы обязательно захотите воспользоваться его счетом T-Mobile Money.У него нет никаких комиссий и никаких странных требований. Единственное ограничение заключается в том, что вам нужно быть клиентом T-Mobile, чтобы получать 4% -ный доход, поэтому не каждый может получить доступ к этой учетной записи.

- St. Mary’s Bank

(5% годовых на первые 500 долларов США, 3% годовых на следующие 500 долларов США).Сберегательный счет «Дождливый день» предлагает 5% годовых на ваши первые 500 долларов и затем 3% на следующие 500 долларов.St. Mary’s Bank недавно снизил процентную ставку по бонусам до 2,5%. Это все еще может быть полезно для некоторых людей, но я не забочусь об этом, поскольку есть и другие варианты. Предостережение с этим банком заключается в том, что очень сложно получить одобрение за пределами Нью-Гэмпшира.Кроме того, чтобы заработать 5% процентов, вы должны ежемесячно вносить на свой сберегательный счет 25 долларов. Вам также разрешено снимать деньги только один раз в месяц, так что это еще одна вещь, о которой нужно помнить. В настоящее время для этой учетной записи существует бонус за регистрацию в размере 100 долларов, поэтому, если вы находитесь в их следе, стоит открыть, чтобы получить бонус.

Предостережение с этим банком заключается в том, что очень сложно получить одобрение за пределами Нью-Гэмпшира.Кроме того, чтобы заработать 5% процентов, вы должны ежемесячно вносить на свой сберегательный счет 25 долларов. Вам также разрешено снимать деньги только один раз в месяц, так что это еще одна вещь, о которой нужно помнить. В настоящее время для этой учетной записи существует бонус за регистрацию в размере 100 долларов, поэтому, если вы находитесь в их следе, стоит открыть, чтобы получить бонус. - Porte (3% годовых на сумму до 15 000 долларов США). Porte — еще один финтех-банк, который предлагает сберегательный счет с 3% -ной процентной ставкой на ваши первые 15 000 долларов. Чтобы претендовать на процентную ставку 3%, вам необходимо сделать прямой депозит в размере 1000 долларов США.

Условия предполагают, что у вас должен быть ежемесячный прямой депозит в размере 1000 долларов для активации сберегательного счета, но похоже, что вам нужно сделать только один прямой депозит в размере 1000 долларов, чтобы активировать сберегательный счет. Я открыл этот счет, и у меня не было хорошего опыта с ним, поэтому я лично не буду.Изучите, подходит ли вам этот банк.

Условия предполагают, что у вас должен быть ежемесячный прямой депозит в размере 1000 долларов для активации сберегательного счета, но похоже, что вам нужно сделать только один прямой депозит в размере 1000 долларов, чтобы активировать сберегательный счет. Я открыл этот счет, и у меня не было хорошего опыта с ним, поэтому я лично не буду.Изучите, подходит ли вам этот банк.

Есть также приличное количество банков, которые дадут вам 3% или более процентов, если вы выполните определенные требования. Как правило, требования включают использование дебетовой карты 10 или более раз в месяц или выполнение определенного количества транзакций на вашем счете каждый месяц. Я не большой поклонник этих типов учетных записей, потому что они требуют слишком большого обслуживания, на мой вкус, но они подходят, если вы немного более мотивированы, чем я.Я не включил эти банки сюда.

Используйте наличные для получения бонусов на банковский счет

Одна из самых недооцененных вещей, которые вы можете сделать, чтобы получить лучшую отдачу от своих денег, — это использовать лишние деньги для получения бонусов на банковский счет. Вкратце: существует множество банков, которые предложат вам бонусы за регистрацию, если вы откроете в них банковский счет и выполните определенные требования. Эти требования обычно включают требование прямого депозита, требование минимального баланса и / или требование транзакции по дебетовой карте.Делать все это — работа, но это отличный способ использовать свободные деньги таким образом, чтобы получить гораздо больше, чем вы можете получить, просто храня деньги на обычном сберегательном счете.

Вкратце: существует множество банков, которые предложат вам бонусы за регистрацию, если вы откроете в них банковский счет и выполните определенные требования. Эти требования обычно включают требование прямого депозита, требование минимального баланса и / или требование транзакции по дебетовой карте.Делать все это — работа, но это отличный способ использовать свободные деньги таким образом, чтобы получить гораздо больше, чем вы можете получить, просто храня деньги на обычном сберегательном счете.

В качестве примера возврата, который вы можете получить от бонусов на банковском счете, в 2018 году мы с женой заработали 4100 долларов с бонусов на банковском счете. В 2019 году мы заработали более 7000 долларов на бонусах на банковский счет. Для сравнения: вам нужно будет отложить от 200 000 до 600 000 долларов на обычных высокодоходных сберегательных счетах, чтобы заработать такую же сумму процентов.

Определенно, нужно потрудиться, чтобы получить бонусы на банковский счет, но если вы относитесь к тому типу людей, которые любят разбираться в вещах, это хороший способ заработать больше денег на свободных деньгах. Я написал огромное руководство из 7000 слов о том, как работают бонусы на банковский счет.

Я написал огромное руководство из 7000 слов о том, как работают бонусы на банковский счет.

Обязательно ознакомьтесь с этим, если хотите понять, как включить бонусы банковского счета в свою финансовую систему: полное руководство по бонусам банковского счета.

Чтобы получить дополнительные ресурсы, перейдите по этой ссылке на лучшие банковские бонусы и акции, а также ознакомьтесь со списком лучших банковских бонусов Doctor of Credit.

Моя стратегия теперь, когда понимание исчезло

Я в значительной степени объяснил свою новую стратегию по получению максимальной отдачи от моих денег, но подумал, что повторю ее ниже для удобства. По сути, когда дело касается моих свободных денег, я буду придерживаться трехкомпонентной стратегии.

- Использовать чистые расходы для счетов с 5% -ной процентной ставкой. Я буду продолжать хранить 10 000 долларов на моих счетах Netspend (5 000 долларов на моих пяти счетах Netspend и 5000 долларов на пяти счетах моей жены).

Я использую Netspend уже более четырех лет, и после того, как Insight исчез, я думаю, что Netspend становится еще более важным для использования, поскольку практически нет другого способа заработать 5% процентов, не преодолевая кучу препятствий. Если вы готовы потратить время на открытие счетов в Netspend заранее, они будут платить за вас дивиденды (а если серьезно, это не так сложно, как кажется). Как упоминалось выше, обязательно прочтите мое руководство по Netspend, если вы хотите заработать 5% на сберегательном счете, застрахованном FDIC (а также получить бесплатный бонус за регистрацию в размере 20 долларов).

Я использую Netspend уже более четырех лет, и после того, как Insight исчез, я думаю, что Netspend становится еще более важным для использования, поскольку практически нет другого способа заработать 5% процентов, не преодолевая кучу препятствий. Если вы готовы потратить время на открытие счетов в Netspend заранее, они будут платить за вас дивиденды (а если серьезно, это не так сложно, как кажется). Как упоминалось выше, обязательно прочтите мое руководство по Netspend, если вы хотите заработать 5% на сберегательном счете, застрахованном FDIC (а также получить бесплатный бонус за регистрацию в размере 20 долларов). - Используйте DCU для счетов с процентной ставкой 6,17%. Эти учетные записи не требуют настройки или обслуживания. Это обычные банковские счета без комиссии. Я храню 1000 долларов на своем 6% сберегательном счете DCU и еще 1000 долларов на 6% сберегательном счете моей жены.

- Используйте сервисный кредитный союз для счетов с процентной ставкой 5%.

Как и DCU, Service Credit Union — это простой способ получить больше 5% -ной экономии до 500 долларов на человека. У меня 500 долларов на счету и 500 долларов на счету жены.Я также использовал свой реферальный код для открытия своей учетной записи и мой реферальный код для учетной записи моей жены, что дало нам несколько простых бонусов за регистрацию в банке.

Как и DCU, Service Credit Union — это простой способ получить больше 5% -ной экономии до 500 долларов на человека. У меня 500 долларов на счету и 500 долларов на счету жены.Я также использовал свой реферальный код для открытия своей учетной записи и мой реферальный код для учетной записи моей жены, что дало нам несколько простых бонусов за регистрацию в банке. - Используйте любой из других 5% банковских счетов, которые я могу. У меня нет T-Mobile, поэтому я не могу использовать T-Mobile Money. Я также не могу получить разрешение на участие в Blue Federal Credit Union. По какой-то причине мне удалось получить одобрение для банка St. Mary’s, несмотря на то, что я не входил в их географический охват. Это была удача, больше всего на свете, но я оставлю здесь 500–1000 долларов и воспользуюсь высокими ставками.

- Используйте HMBradley для 3% годовых. HMBradley достаточно прост в использовании, поэтому я размещаю большую часть денег, которые у меня были бы с Insight, в этом аккаунте.

Для меня почти не составляет труда содержать деньги, и получение 3% процентов на деньги, которые я хотел бы оставить на случай чрезвычайных ситуаций, — это хорошая норма прибыли.

Для меня почти не составляет труда содержать деньги, и получение 3% процентов на деньги, которые я хотел бы оставить на случай чрезвычайных ситуаций, — это хорошая норма прибыли. - Используйте счет Service Credit Union Holiday Club, чтобы получить больше 3% процентной площади. Счет Holiday Club от Service Credit Union позволяет получать 3% годовых на сумму до 3000 долларов.Это беспроблемный сберегательный счет, поэтому стоит положить сюда 3000 долларов и оставить его на месте.

- Воспользуйтесь преимуществами банковских бонусов. Скорее всего, я постараюсь сохранить около 20 000 долларов на обычных высокодоходных сберегательных счетах, которые затем я могу использовать для различных бонусов в банке. За последние три года мне постоянно удавалось зарабатывать не менее 1000 долларов на бонусах на банковский счет. Я буду хранить деньги на обычном высокодоходном сберегательном счете, когда они не используются для выплаты бонусов на банковский счет, и буду использовать деньги всякий раз, когда найду где-нибудь хороший бонус.

Если вы ищете список бонусов для текущего банковского счета, Doctor of Credit хранит полный список здесь. И обязательно прочтите мое полное руководство по бонусам на банковский счет, если вы новичок в мире бонусов на банковский счет.

Если вы ищете список бонусов для текущего банковского счета, Doctor of Credit хранит полный список здесь. И обязательно прочтите мое полное руководство по бонусам на банковский счет, если вы новичок в мире бонусов на банковский счет.