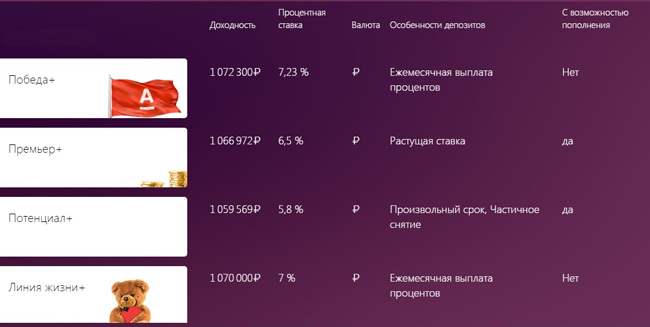

Накопительные продукты | Альфа-Банк

Что такое вклад?

Банковский вклад — это сумма денег, которую клиент размещает в банке на определённый срок с целью получения дохода в виде процентов. Клиент может забрать все деньги со вклада в любой момент.

Какая разница между вкладом и депозитом?

В целом это два одинаковых инструмента — и по тому, и по другому клиент получает доход в виде процентов. Но вкладом могут быть только деньги в любой валюте, а депозитом — еще и ценные бумаги, а также другие ценности, которые передаются на хранение в банк либо любое другое учреждение, именуемое депозитарием.

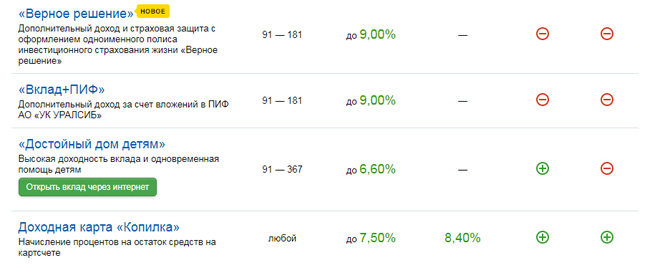

Почему выгодно открывать вклад в Альфа-Банке?

Доход. Высокие ставки, можно выбрать удобный срок вклада и условия пополнения и снятия. Открытие и закрытие онлайн. Возможно улучшение условий вклада при использовании дебетовых карт и премиального пакета.

Надежно. Альфа-Банк — один из самых надёжных банков страны и крупнейший частный банк с высокими рейтингами. Мы ежегодно подтверждаем свой уровень высокими оценками от международных рейтинговых агентств: Fitch, Standart&Poor’s, Moody’s.

Удобно. Вклады можно открыть онлайн — в мобильном приложении, на сайте или в отделении, где менеджеры подберут самое выгодное решение.

Можно ли открыть вклад на ребенка?

Да, это могут сделать родители или законные представители, а также сами дети от 14 до 18 лет при наличии письменного согласия законных представителей.

Как открыть вклад?

Открыть вклад можно в мобильном приложении или в отделении банка.

Оформить банковский вклад — физическим лицам

Вклады физических лиц — лучший способ скопить средства на крупную покупку, создать «подушку безопасности» на черный день, уберечь заработанные нелегким трудом деньги от инфляции.

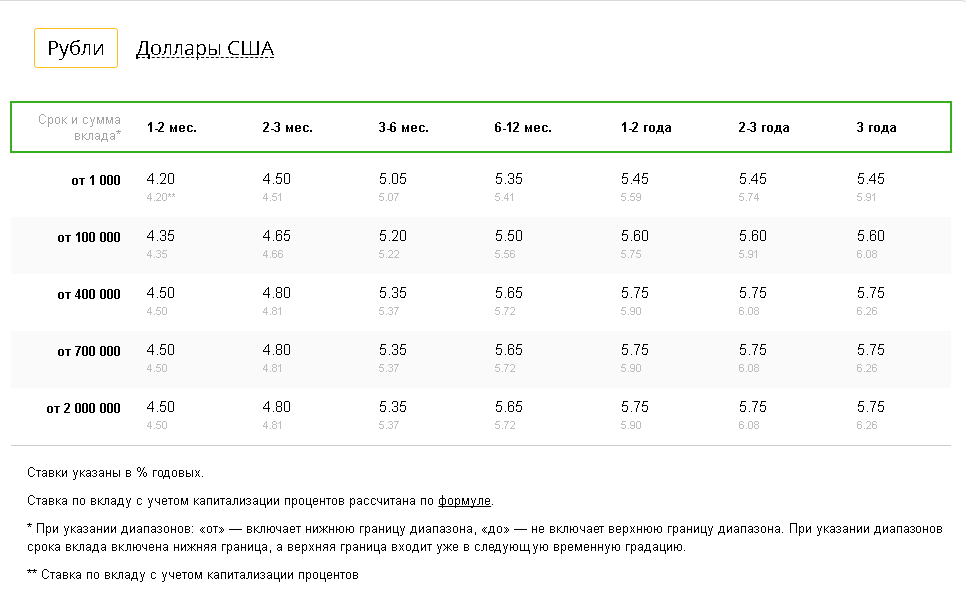

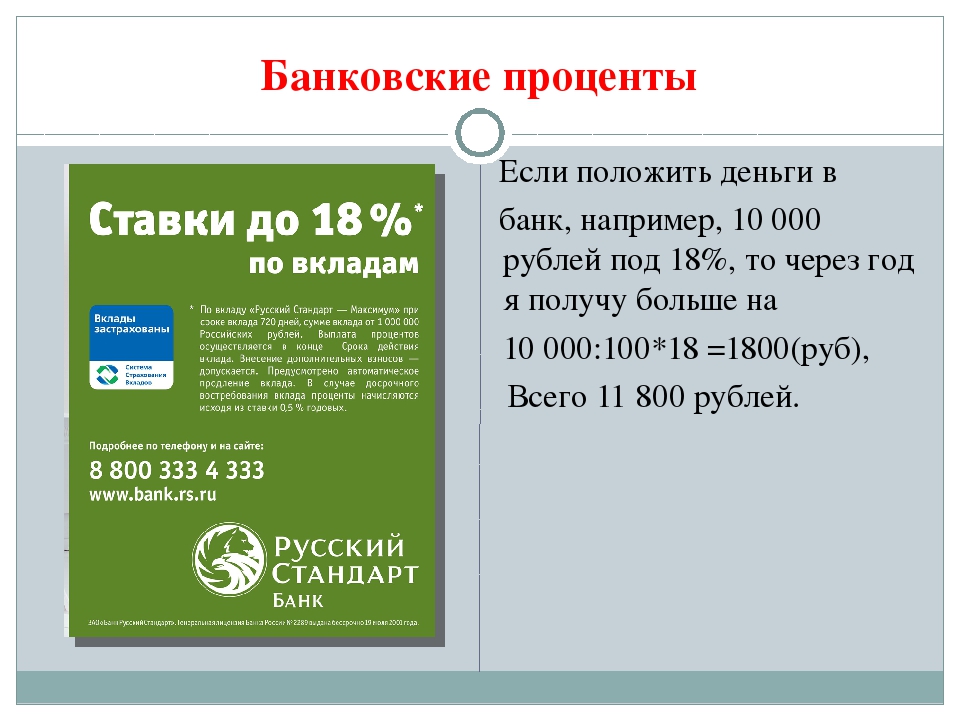

За счет чего каждый, кто решил открыть вклад в банке, надеется приумножить свои сбережения? Ответ прост: за счет банковских процентов. Есть два основных способа начисления процентов. Они зависят от формы вклада и фиксируются в договоре между банком и клиентом. Документ подписывается при вложении физическим лицом денежных средств на счет и определяет условия, на которых вы доверяете банку ваши накопления.

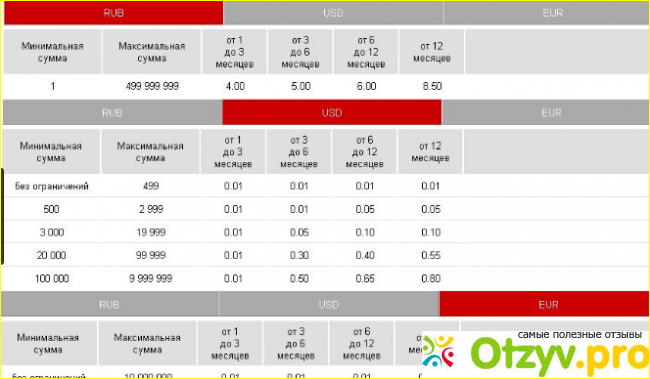

Преимущества хранения денег в ПАО КБ «Восточный»

Прежде, чем открыть вклад в банке, надо внимательно изучить информацию о нем. ПАО КБ «Восточный», более известный как Восточный банк, надежен и безопасен, что подтверждается многими фактами:

- Банк России включил Восточный банк в список организаций, в которых Пенсионный фонд имеет право размещать собранные средства, что означает высший уровень надежности.

- Рейтинговое агентство RAEX присвоило ПАО КБ «Восточный» рейтинг кредитоспособности B++, что подтвердило устойчивость банка и серьезный размер его активов.

- Филиальная сеть Восточного банка покрывает крупные города России, значит, сделать вклад, получить банковские проценты, снять свои средства вы сможете там, где вам удобно.

Основные виды вкладов физических лиц

Банковские денежные вклады можно разделить на две группы: вклад до востребования и срочный вклад. Вклад до востребования — это чековый счет, деньги с которого можно снять в любой момент. По такому вкладу начисляются простые проценты, и они невысоки. Второй вид вклада — срочный. В этом случае человек не может снять со счета деньги до конца срока договора. Эти вклады в рублях имеют наиболее высокую процентную ставку.

Банк не хранит средства вкладчиков в сейфах, он инвестирует их в проекты, деньги работают, и сумма вклада увеличивается в размере. Если вклад денежных средств может быть востребован в любой момент, банк не имеет права осуществлять долгосрочные инвестиции с использованием данных средств. Если же известно, что сумма вклада будет в распоряжении банка год или больше, то деньги уже используются для реализации более прибыльных проектов.

Как выбрать выгодный вклад в банке

Таким образом, если вы хотите оформить выгодный вклад в банке, выбирайте срочный вклад со сложными процентами. Этот процесс называется капитализацией процентов, он и делает банковские вклады физических лиц такими выгодными. Особенно прибыльными в данном случае оказываются долгосрочные вклады.

Приходите в Восточный банк, наши специалисты помогут вам открыть вклад под проценты, соответствующий вашим целям, оформят документы, и расскажут, как разместить ваши денежные средства максимально выгодно.

Какой депозит самый выгодный? Виды депозитов в Казахстане

В 2018 году в Казахстане появилась полноценная классификация вкладов. Вкладчики получили возможность из трех видов депозитов выбрать тот, который подходит под личные цели и приоритеты.

Если вам нужен денежный резерв на непредвиденные расходы – выбирайте несрочный депозит. Пополнение и снятие денег – без ограничений.

Собираете крупную сумму, но хотите сохранить за собой возможность снять деньги досрочно – выбирайте срочный депозит. Пополнение – без ограничений, возможно частичное снятие, но с потерей вознаграждения.

Хотите ускорить накопление за счет максимально выгодной ставки – выбирайте сберегательный депозит с пополнением.

Ваша цель – инвестировать капитал на максимально выгодных условиях и не рисковать? Выбирайте сберегательный вклад без пополнения.

Два вида депозитов – срочные и сберегательные – не предусматривают досрочного снятия денег. Компенсация за эти ограничения – повышенная ставка вознаграждения.

Несрочный Срочный Сберегательный

Несрочный вклад

Минимальные ограничения досрочного снятия денег до неснижаемого остатка: вы можете распоряжаться деньгами в любой момент, без ограничений.

Ставка вознаграждения – самая низкая по сравнению с другими депозитами, но перекрывает инфляцию.

Срочный вклад

Строгие ограничения досрочного снятия денег.

Средняя ставка вознаграждения.

Сберегательный вклад

Максимальная из возможных ставок вознаграждения по сравнению с другими депозитами. Инвестиция с гарантированным возвратом.

Ваш конструктор вкладов

Разные вклады решают разные задачи. Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

Комбинируйте – это позволит вам иметь «финансовую подушку безопасности», которой вы сможете воспользоваться в любой момент, и получать все привилегии по безотзывному вкладу – максимальный доход и повышенную гарантию.

| Несрочный вклад | Срочный вклад | Сберегательный вклад | |

|---|---|---|---|

| Мобильность | |||

| Доходность | |||

| Финансовый резерв на непредвиденные расходы | Постепенное накопление под повышенную ставку | Неприкосновенный капитал и безопасные инвестиции | |

| Предельная ставка по годовым вкладам с пополнением | 10,3% | 12,3% | |

| Предельная ставка по годовым вкладам без пополнения | 9,0% | 10,7% | 14,0% |

| Досрочное снятие | Без ограничений в пределах неснижаемого остатка | Частично и полностью | Только полностью |

| Санкции при досрочном снятии | Нет | Частичная потеря вознаграждения | Полная потеря вознаграждения |

| Срок выдачи денег при досрочном снятии | Не более 7 дней | Не более 7 дней | Не менее 30 дней |

| Гарантия по вкладам в тенге | 10 миллионов тенге | 10 миллионов тенге | 15 миллионов тенге |

| Гарантия по вкладам в валюте | 5 миллионов тенге | 5 миллионов тенге | 5 миллионов тенге |

Ставки вознаграждения

КФГД публикует максимальные ставки по несрочным, срочным и сберегательным депозитам каждый месяц.

Максимальная ставка по несрочным вкладам рассчитывается на основе базовой ставки Национального Банка Казахстана, а по срочным и сберегательным на все сроки – на основании рыночных значений. Депозитный рынок в Казахстане становится все более конкурентным, поэтому значения ставок по этим вкладам могут меняться от месяца к месяцу.

Максимальные рекомендуемые ставки известны на два месяца вперед – на текущий и на следующий. Следите за изменениями на сайте КФГД.

При снижении максимальных ставок банки изменят ставки по депозитам, которые будут приняты в этом месяце, чтобы они были в пределах новых максимальных ставок. Решение о повышении ставок по депозитам вслед за повышением максимальных ставок каждый банк принимает самостоятельно, опираясь на свою депозитную политику.

Если вы уже разместили депозит, то ставка по нему не изменится до окончания срока вклада или до пролонгации.

Ставки по вкладам на короткий срок с пополнением и без пополнения могут быть одинаковыми. С увеличением срока вклада растет и ставка вознаграждения.

С увеличением срока вклада растет и ставка вознаграждения.

Исключение – долгосрочные вклады с пополнением. Ставка вознаграждения – ниже, чем по вкладу без пополнения, но вы сможете вносить деньги под ту же ставку, если ставки на депозитном рынке будут снижаться. Стабильно высокая доходность сохранит покупательную способность денег.

Помните об ограничениях

Ограничения досрочного снятия денег со сберегательных вкладов одинаковы во всех банках – это норма регулируется на уровне Гражданского кодекса Республики Казахстан. Возможное снижение вознаграждения при досрочном снятии денег с несрочного и срочного вклада регулируется договором банковского вклада.

| Несрочный вклад – ставка вознаграждения выше инфляции | Срочный вклад | Сберегательный вклад – максимум доходности |

|---|---|---|

| Максимум мобильности | Меньше мобильности | Минимальная мобильность |

| Пополняйте и снимайте деньги с депозита в любой момент | Допускается и частичное, и полное снятие денег с депозита. | Допускается только полное досрочное снятие. |

| Выдача денег – не позднее 7 дней после уведомления банка. | Выдача денег при досрочном снятии – через 30 дней после уведомления банка. | |

| При досрочном снятии вознаграждения снижается. Уточните точные условия в банке. | При досрочном снятии вознаграждения выплачивается по ставке 0,1 процентов годовых, независимо от того, сколько деньги фактически находились в банке. |

Защита депозитов

Казахстанский фонд гарантирования депозитов дает гарантию сохранности денег, размещенных в сберегательные, срочные и несрочные вклады – отличается максимальная сумма выплаты.

- 5 миллионов тенге – по депозитам в иностранной валюте

- 10 миллионов тенге – по несрочным и срочным депозитам в тенге

- 15 миллионов тенге – по сберегательным вкладам в тенге

Если в одном банке несколько депозитов, различных по виду и валюте, максимальная совокупная сумма гарантии КФГД – 15 миллионов тенге.

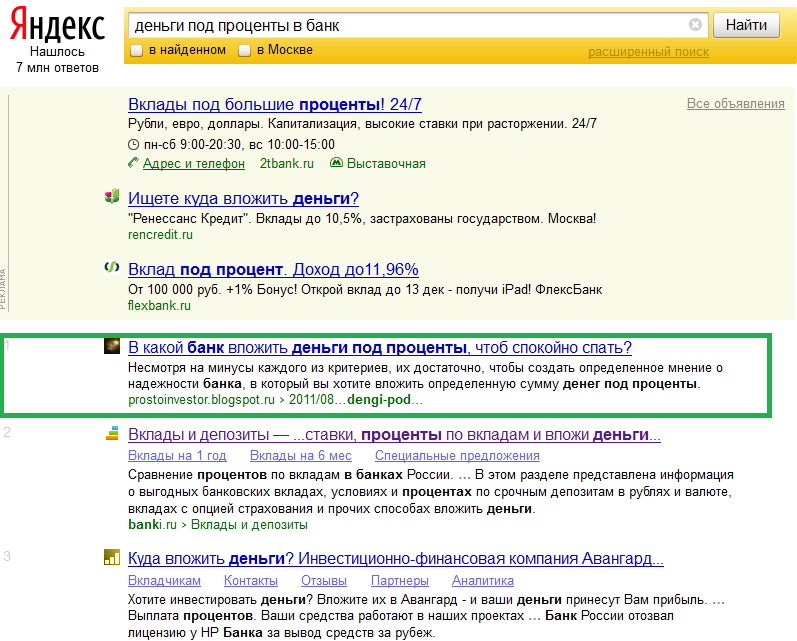

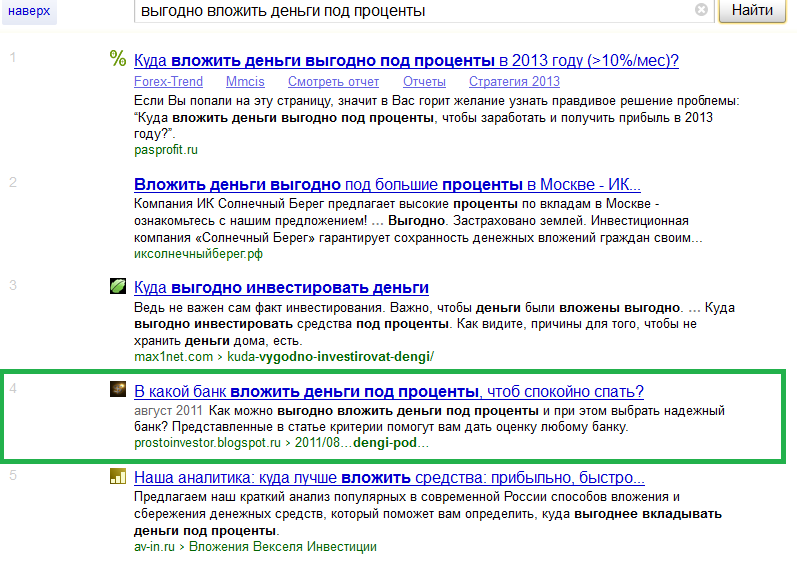

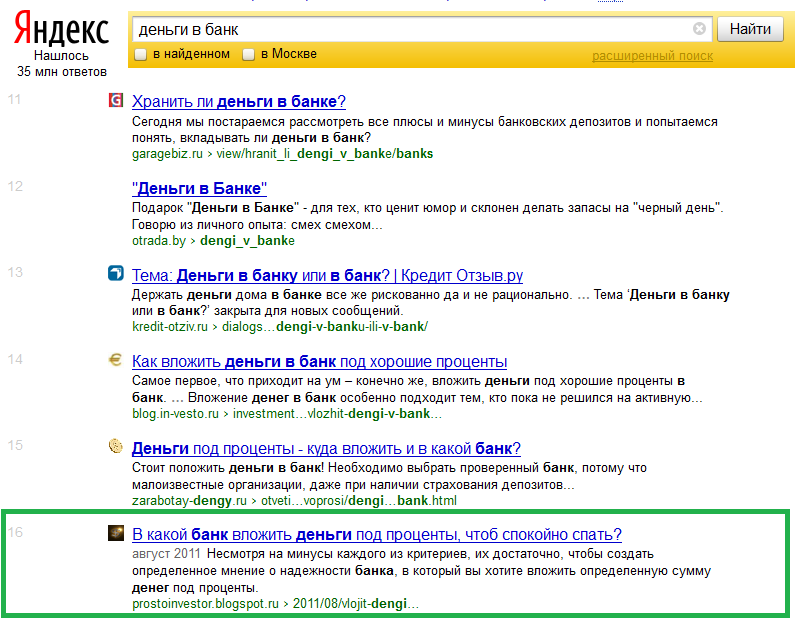

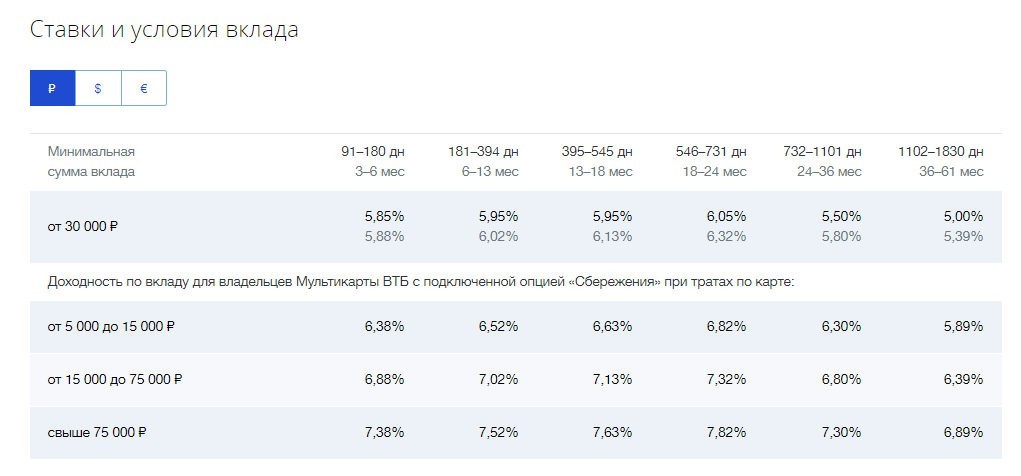

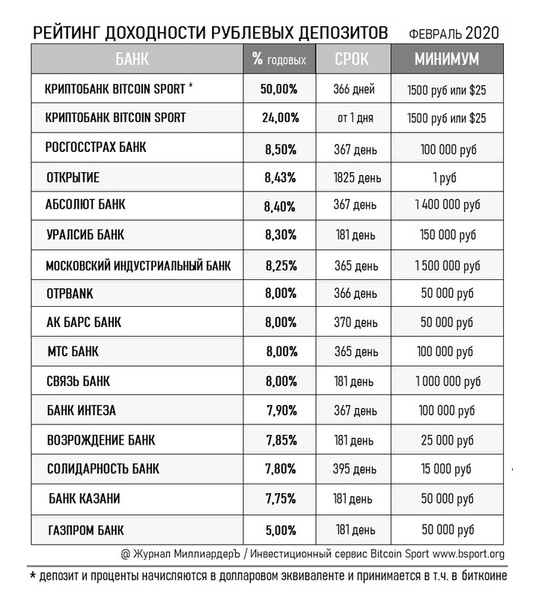

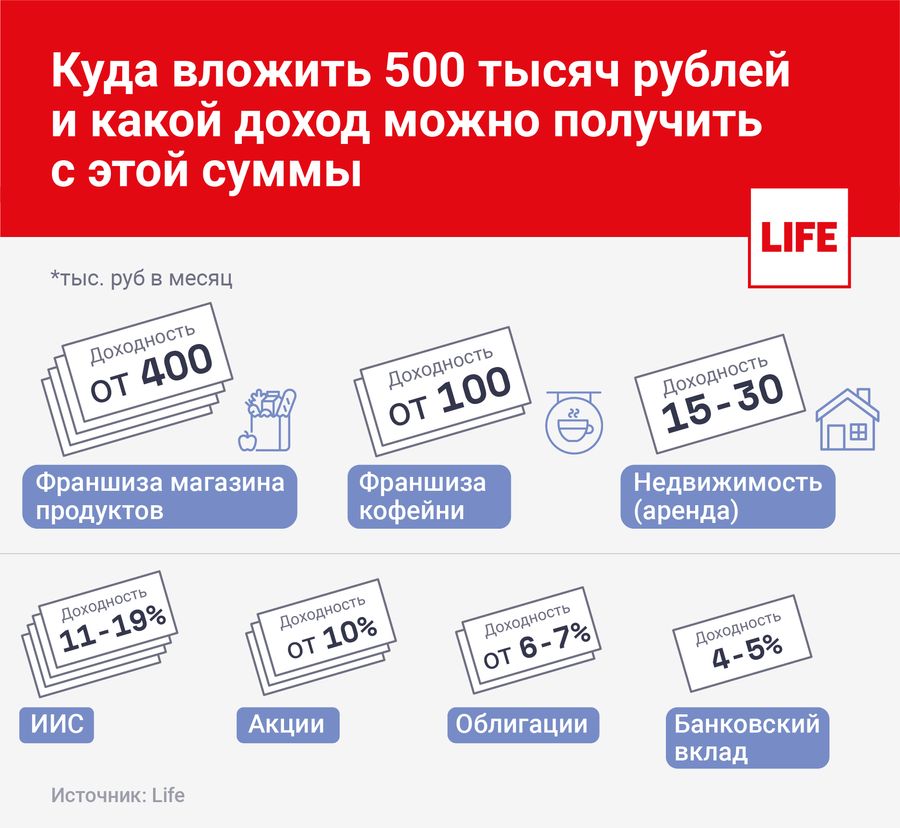

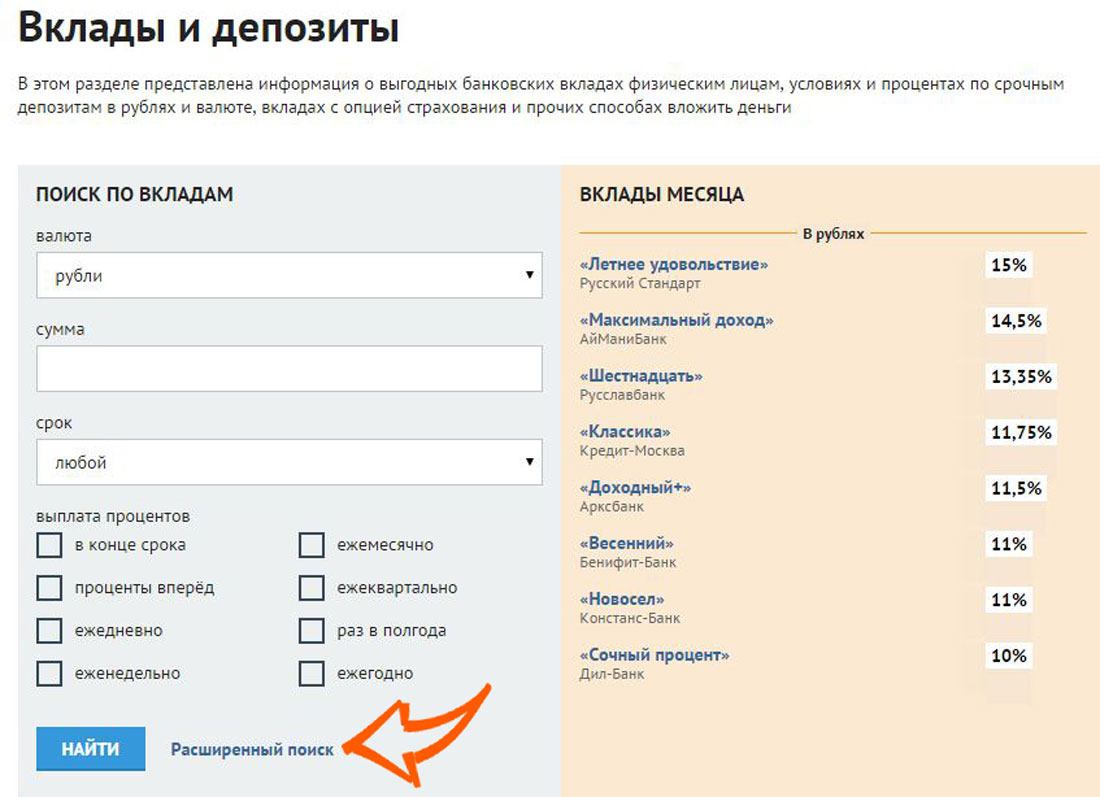

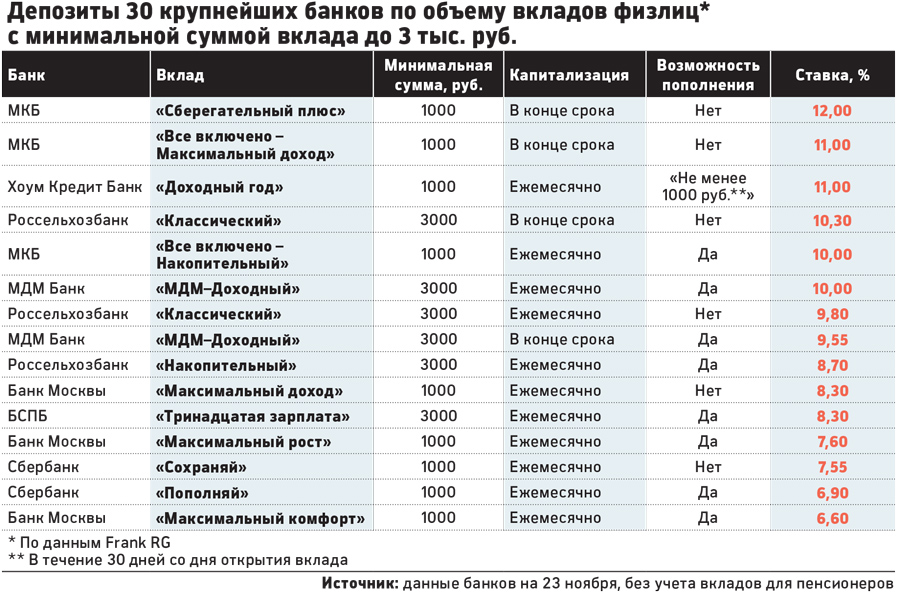

В какой банк вложить деньги под проценты

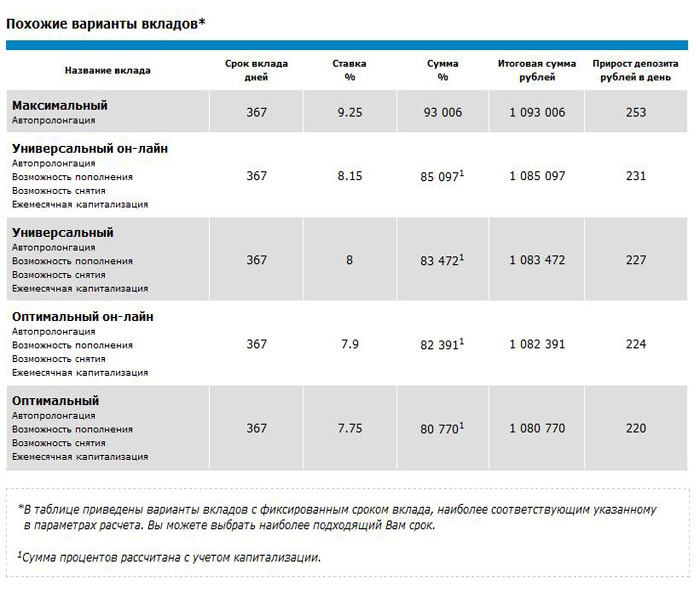

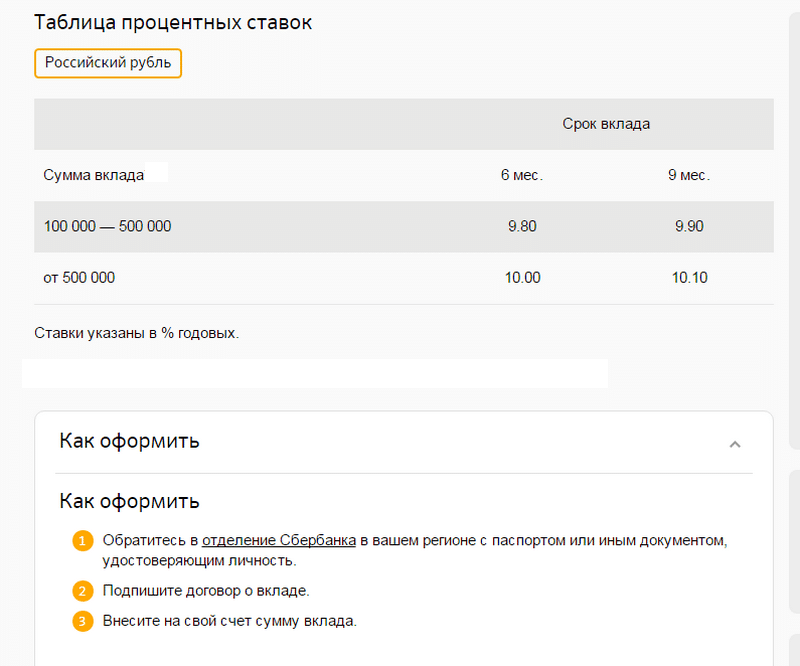

В какой банк лучше вложить деньги? Основные критерии выбора — это надёжность и хороший процент по вкладам. Далее идут сроки и вариации дополнительных опций: пополняемость капитализации и т.д.

Как вложить деньги в банк: вклады, депозиты — информация для новичков.

В какой банк выгодно вложить деньги?

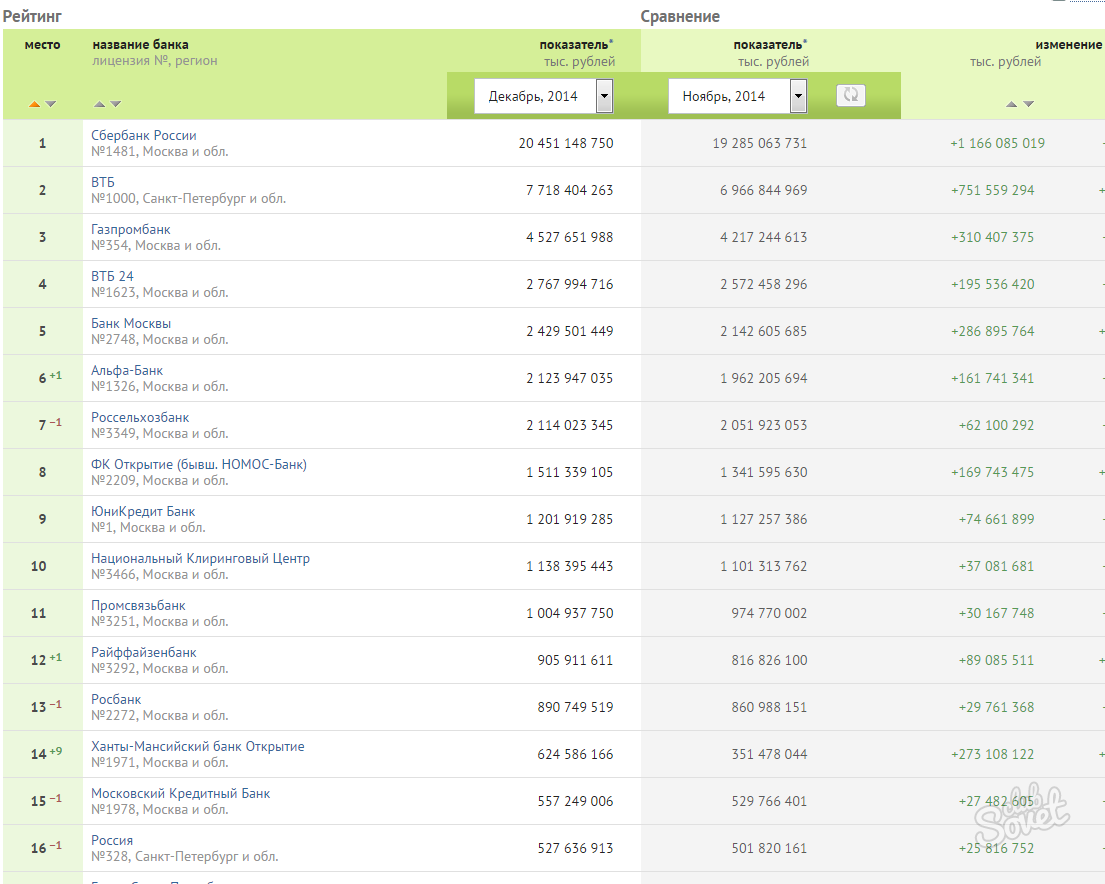

Как выбрать, в какой банк выгодно вложить деньги, исходя из категории надёжности? Для этого следует воспользоваться сведениями и рейтинговыми данными, демонстрирующими успешность работы выбранной клиентом финансовой организации за последние годы. Подробнее: рейтинг надежности банков.

Подробнее: рейтинг надежности банков.

Хотите зарабатывать на акциях? Подпишитесь на Телеграм-бот @birzevikbot — он рассылает биржевые новости, тренды, лекции — рекомендую и новичкам и профи.

К примеру, данные, предоставленные независимыми экспертами, говорят о том, что наиболее надёжным сегодня признаны: «Сбербанк», за которым следует «Внешторгбанк», «Газпромбанк» и «Альфа Банк».

Вкладывайте деньги в банки, которые состоят в системе страхования банковских вкладов физических лиц — это значительно обезопасит ваши инвестиции.

Что касается сроков депозитных вкладов, то здесь выгоду клиент может получить, если воспользуется минимальным сроком открытия вклада, гарантирующего максимальную прибыль вкладчику в случае досрочного снятия им денежных сбережений. При этом инвестор должен помнить о потере годовых процентов.

В какой банк положить депозит?

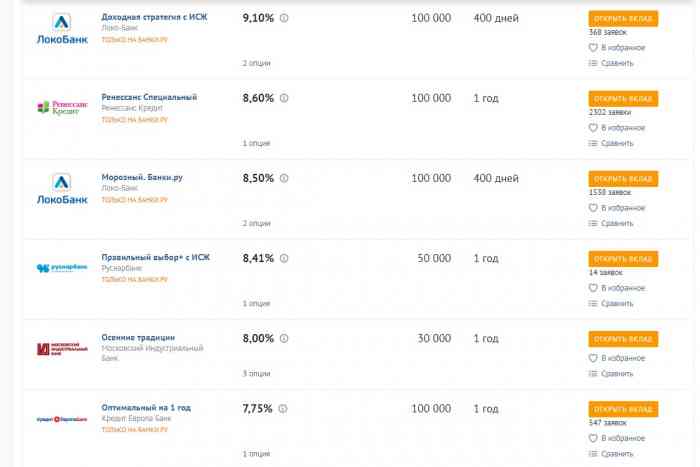

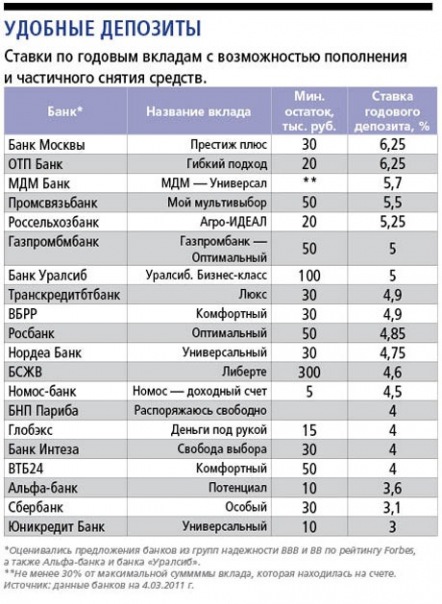

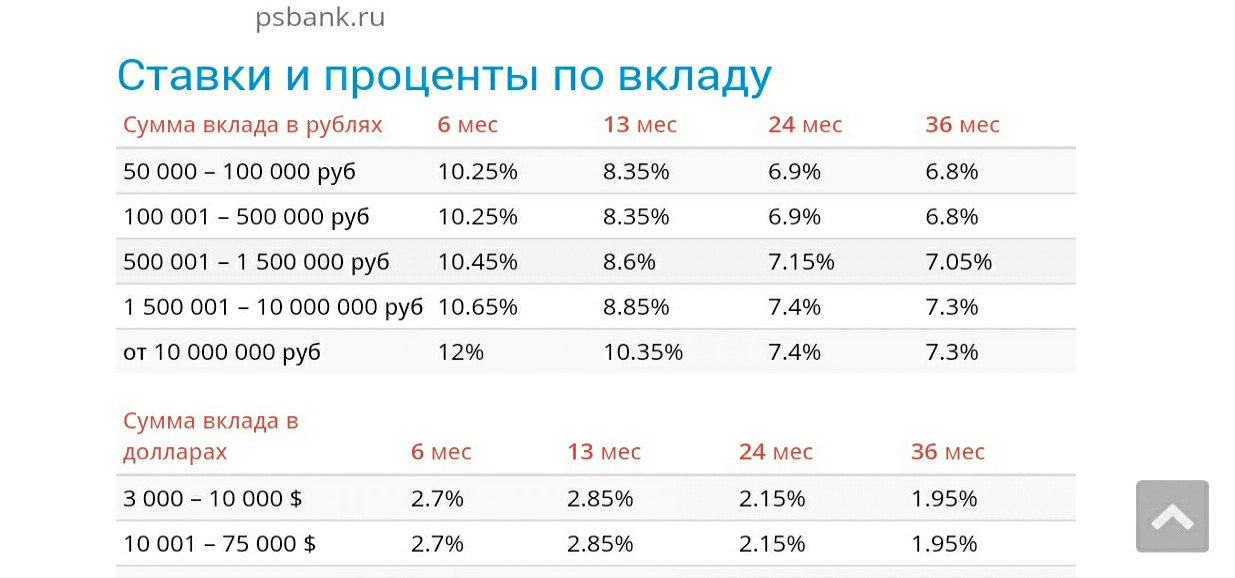

Следующий пункт решения вопроса — это доходность, которая зависит от процентной ставки.

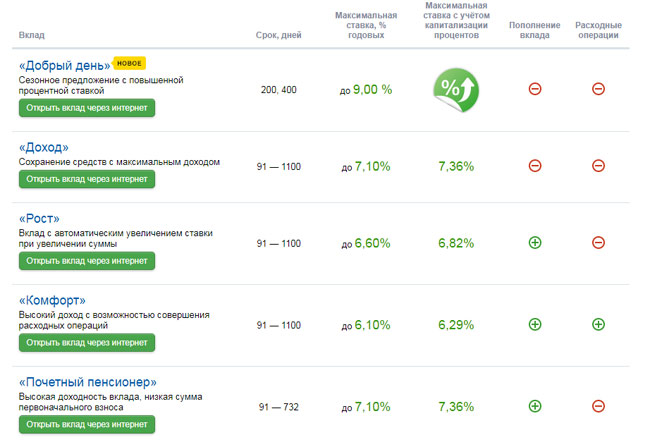

Депозитные вклады бывают:

- пополняемыми, с возможностью снятия. Воспользовавшись таким вкладом, вкладчик может снимать денежные средства, относящиеся к категории дополнительных взносов;

- пополняемыми – клиент банка может периодически вносить дополнительные денежные сбережения, на которые также будет начисляться процент;

- пролонгируемые — продлевающие срок договора, с условием зачисления процентов к общей сумме вклада;

- депозитный вклад с капитализацией, когда начальная сумма депозита автоматически пополняется за счет процентов;

- вклад с выплатой процентов, позволяющий вкладчику периодически снимать проценты по депозиту.

Есть мнение, что следует выбирать финансовые структуры с высокой надежностью, предлагающие депозитные вклады под максимальный процент, сроком на три календарных месяца.

Минимальная сумма вклада, дополнительные возможности, предлагаемые банком, открытие банковской карты, льготное обслуживание и ряд других факторов, с которыми столкнётся вкладчик при оформлении депозита, также должны играть роль при выборе финансовой организации для открытия депозитного счёта.

Что же касается процента по вкладам, то здесь стоит рассматривать актуальные предложения в новостном разделе adne.info , а также наши подборки.

В какой банк вкладывать деньги?

Предлагаю обсудить вопрос вкладов в банк, точнее выбора банка. На что вы обращаете внимание? Каким банкам доверяете, каким нет? Почему?

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

| Вклад | Максимальная ставка | Возможность пополнения | Возможность снятия |

|---|---|---|---|

|

Интернет-кошелек

Вклад может быть открыт с использованием Системы «Интернет-Банк» |

Ставка: 5.0% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

Доход Онлайн

Простой срочный вклад, открываемый дистанционно. |

Ставка: 4,5% |

Возможность пополнения: Нет |

Возможность снятия: Нет |

|

Классический

Простой способ сохранить и приумножить ваши деньги. |

Ставка: 4,2% |

Возможность пополнения: Нет |

Возможность снятия: Нет |

|

Классический доход

Для желающих сохранить в течение выбранного срока некоторую денежную сумму и дополнительно получать ежемесячный доход. |

Ставка: 4,2% |

Возможность пополнения: Нет |

Возможность снятия: Нет |

|

Кошелек

Вклад «Кошелёк» — отличное решение для тех, кто не хочет ждать окончания срока вклада, чтобы использовать прибыль. |

Ставка: 3,5% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

Кубышка

Вклад предназначен для открытия на длительный срок с целью накопления сбережений |

Ставка: 3,7% |

Возможность пополнения: Да |

Возможность снятия: Нет |

|

Гарантия

Предназначен для пенсионеров: вклад поможет сохранить и приумножить денежные средства. |

Ставка: 4,3% |

Возможность пополнения: Нет |

Возможность снятия: Нет |

|

Гарантия плюс

Другой вариант пенсионного вклада дает возможность сохранить сбережения и ежемесячно получать «прибавку» к пенсии. |

Ставка: 4,3% |

Возможность пополнения: Нет |

Возможность снятия: Нет |

|

Сберегательный

Пенсионный вклад, который поможет накопить денежные средства и позволит пользоваться начисленными процентами. |

Ставка: 3,6% |

Возможность пополнения: Да |

Возможность снятия: Нет |

|

Сберегательный плюс

Пенсионный вклад для максимального накопления денежных средств. |

Ставка: 3,6% |

Возможность пополнения: Да |

Возможность снятия: Нет |

|

VIP-портфель

Вклад для VIP-клиентов с комплексными условиями: возможность пополнения и частичного снятия вклада. |

Ставка: 4,6% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

Привилегия

Вклад для VIP-клиентов с возможностью ежемесячного использования начисленных процентов. К вкладу дополнительно выдаются привилегированные дебетовая и кредитная карты уровня Gold. |

Ставка: 4,7% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

Статус

Вклад для VIP-клиентов с повышенной процентной ставкой и возможностью ежемесячного использования начисленных процентов. |

Ставка: 4,8% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

До востребования

Хранение временно свободных денежных средств. |

Ставка: 0,1% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

Пенсионный Челиндбанка

Данный вклад аналогичен вкладу «до востребования». Предназначен для социальной категории – пенсионеры. |

Ставка: 3% |

Возможность пополнения: Да |

Возможность снятия: Да |

|

До востребования Онлайн

Вклад онлайн для хранения временно свободных денежных средств. |

Ставка: 0,1% |

Возможность пополнения: Да |

Возможность снятия: Да |

Накопительный Счёт в Германии — Как Немцы Хранят Сбережения

Виды сбережений в Германии. Варианты накоплений, популярные у немцев. Доходность различных типов вкладов.

Основная форма создания сбережений в Германии — накопительный счёт.

В Германии общеприняты три основных вида сберкнижек. Базовый принцип у всех видов накоплений один: немцы создают накопительный счёт в банке и вознаграждаются определённым процентом. Больше, чем заранее оговоренный процент, получить не удастся, но и потерять деньги при такой форме сбережений маловероятно.

Сберкнижка — Sparbuch

Стандартный вид накопительного счёта — обычная сберегательная книжка Sparbuch. Придуман в прошлом веке. Остаётся популярным и сейчас.

70% немцев копят или хранят деньги в этом традиционном виде накоплений.

Выгоды сберкнижка не приносит последние лет 20. Проценты по такому виду вклада не превышают 0,1%. Даже если удалось открыть счёт на лучших условиях, через год банк приведёт процентную ставку к общему знаменателю. Инфляция быстро обесценивает накопленные деньги.

Главное неудобство — при сумме накоплений свыше 2000€ деньги банк вернёт только через три месяца после получения письменной просьбы клиента. Поэтому счёт совершенно не годится для создания «подушки безопасности». Срочно снять сбережения шпарбух не позволяет.

Преимущества сберегательной книжки ограничиваются тем фактом, что величина вклада любая от 50 центов до бесконечности и проценты начисляются с первого дня после поступления денег.

Минусы куда серьёзнее:

- доходность настолько мала, что не считается

- откладывать получится на «чёрный-пречёрный» день, потому что когда наступит «чёрный» снять деньги разрешат спустя 90 дней

- отсутствие защиты от правила «у кого книжка тот и прав» — владелец счёта лишается сбережений, если кто-то завладеет сберкнижкой

Последний пункт требует пояснения. Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но в итоге отказать в снятии средств не вправе. Онлайн-варианты лишены этого недостатка.

Сейчас Sparbuch — наименее выгодный вид накопления сбережений. Немецкие банки постепенно уходят от предложения этой услуги. Осмысленным остаётся участие в различных рекламных акциях.

Например, фанаты футбольного клуба открывают сберегательную книжку и за каждый гол команды в Лиге Чемпионов к проценту по вкладу добавляется 0,1. Забавно и, возможно, доходнее, чем альтернативы.

Возникает логичный вопрос: зачем миллионы немцев заводят сберкнижки? По статистике, опрошенные называют в качестве причины надёжность. Но положенная по закону государственная гарантия на вклады до 100000€ распространяется и на другие варианты накоплений. Никакой дополнительной защиты немецкий Sparbuch не даёт.

Быстрый доступ к сбережениям — Tagesgeld

Главный конкурент обычной сберкнижки — вклад Tagesgeldkonto. Буквально переводится, как «счёт дневных денег».

Буквально переводится, как «счёт дневных денег».

Как не трудно догадаться, от Sparbuch счёт отличается тем, что любое количество денег можно снять в когда угодно.

По такому виду счёта банки дают больший процент. Сейчас речь идёт о предложениях в диапазоне 0,1-0,7%. Тоже не покрывает инфляцию, но всё-таки больше, чем ничего.

Тагесгельд идеально подходит для откладывания денег на «чёрный день». Минус — постоянный процент по счёту отнюдь не гарантирован. Банки изменяют величину процентов по вкладам в зависимости от величины процентной ставки Европейского Банка. При открытии счёта надо внимательно читать условия, на которых банк платит проценты. Часто в рекламе обещают очень высокий процент, но потом оказывается, к примеру, что достаётся только новым клиентам банка, лишь на год и на вклады от 3000€. Бывает, что для открытия Tagesgeldkonto необходимо также иметь расчётный счёт в этом же банке.

Дневной денежный вклад — самый гибкий из существующих видов сбереженийи в Германии. Снять деньги разрешается в течении дня, путём перевода на привязанный расчётный счёт. Суммы и сроки роли не играют.

Снять деньги разрешается в течении дня, путём перевода на привязанный расчётный счёт. Суммы и сроки роли не играют.

Стратегия сохранения максимального процента по вкладу — перескакивать из одного немецкого банка в другой. Через год финансовый институт убирает бонусное начисление, клиент закрывает счёт и переводит деньги в другое место.

Не стоит забывать о налоге на капиталовложения в Германии и своевременно отзывать и декларировать в банке свободные от налогов суммы.

Максимальный процент по вкладам — Festgeld

Третий вид создания накоплений на сберегательном счёте называется Festgeld — постоянные или зафиксированные деньги.

Счёт разрешают открыть, если имеется определённый минимум денег, обычно, 5000€ — основное отличие от Sparbuch и Tagesgeld.

Деньги отдаются в банк на определённый срок: от 30 дней до 10 лет.

Процент по фестгельд выше с увеличением времени, на который вложены деньги. Стандартные сроки — 3, 6, 12 месяцев и далее по годам. Изменить процентную ставку в течении срока действия вклада банк не вправе.

Изменить процентную ставку в течении срока действия вклада банк не вправе.

Но снимать средства до истечения указанного в контракте периода можно только в крайнем случае и с потерей части или даже всей прибыли от процентов.

Фестгельд — наилучший вариант накоплений «лишних» денег. Когда ипотека выплачена, куплена новая машина, дети взрослые и самостоятельные — ок, можно расслабиться и отложить сотню-другую тысяч евро под фиксированный процент. У богатых свои причуды!

Негативные проценты

Немецкие банки переходят на модель, когда клиент платит за хранение денег. В 2018 многие немецкий банки ввели негативный процент для новых клиентов. Положительные суммы свыше лимита 100000€ на сберегательном или расчётном счетах стали облагаться 0,4% годовых.

Причина сборов — политика Европейского Центрального Банка. Центр финансов Европы кредитует банки под нулевой процент, но в случае хранения денег штрафует на 0,4%. Банки стремятся переложить расходы на потребителей.

Частные клиенты страдают меньше государственных фондов или больших фирм. Клиент банка может в любой момент времени закрыть вклад, забрать деньги и отправиться искать условия хранения сбережений получше. Организациям поменять счёт куда сложнее.

Пока что не все немецкие банки ввели негативный процент. Но при открытии счёта в Германии потребители должны обратить внимание на условия хранения денег. Часто сборы маскируются под оказание обязательных услуг.

Как копят немцы

У немцев высокий уровень сбережений. Копить — это, наверное, в крови. Немцы шутят: самый лучший друг — сберегательная книжка!

Отложенные 100€ в месяц через годы составят серьёзную сумму, которая пригодится на пенсии самому или поможет на старте взрослой жизни внукам. Большинство немцев предпочитают иметь «подушку безопасности» в размере трёх-четырёх месячных зарплат на случай жизненных неурядиц. Не имеют больших накоплений бюргеры, которые платят за ипотеку. Им выгоднее вложить деньги в погашение кредита, чем откладывать.

При выборе средств накопления капитала немцы стараются избегать больших рисков. Поэтому, например, количество держателей акций по сравнению с США, Францией или Великобританией, малое.

В инвестиционные фонды немцы вкладывают чаще. Распространена такая форма накопления, как страхование жизни совмещённое с взносами в фонд. Если человек умирает до окончания действия страховки, семья получает определённый капитал, который зависит от условий контракта и размера месячных отчислений. А если страховка остаётся не использованной, взносы возвращаются обратно. Если фонд не успел прогореть. Срок действия страховок обычно долог, например, сорок лет.

При создании накопительного счета в немецком банке следует обращать внимание на степень защищённости вклада.

Банки Германии, как правило, гарантируют стопроцентный возврат денег из специального государственного фонда на вложения до 100000€. Но это возможный минимум. Существуют вклады, которые обеспечивают в случае банкрота выплату 100% сбережений по накопительным счетам клиентов.

В среднем немцы хранят дома наличкой 1115€.

Где немцы хранят деньги дома

Иметь “заначку” на чёрный день в Германии предпочитают не только пожилые. Статистика показывает, что и молодые люди в возрасте 18-35 лет тоже прячут дома наличные деньги в “надёжном” месте.

На поверку, тайники большинства людей совпадают вплоть до самых неожиданных решений.

- Шкатулка была у бабушки, шкатулка есть у мамы и у дочери она тоже обязательно будет. Хранить деньги вместе с украшениями предпочитают 2% бюргеров.

- 4% немцев кладут наличку в несезонные сандалии, ботинки или сапоги, лежащие в кладовке или в шкафу.

- Дети куда наивнее взрослых, поэтому охотно собирают сбережения в копилку. Взрослых среди выбравших такую альтернативу накопительному счёту тоже не мало — 5%.

- Классический метод сохранить ценности дома в безопасности используют 6% немцев. Сейфы продолжают пользоваться популярностью в Германии. Разновидностей предостаточно, стоят не особо дорого, продаются в строительном магазине или в интернете.

- Деньги не пахнут! Унитаз или сливной бачок — отличное место для тайника. 7% считают туалет лучшим место прятать наличность.

- 9% выбирают банки. Не те, что финансовые институты, а те, что дома на кухне. Заныкать наличку в банку с крупой — очевидно же, что никто не догадается.

- Хранить деньги в чулке под матрасом по старинке предпочитают 10% бюргеров.

- 11% кладут купюры в карманы или между складками одежды в платяном шкафу.

- И с огромным отрывом завершает хит-парад “неожиданных” мест для хранения денег — холодильник! 24% опрошенных немцев кладёт наличку рядом с едой.

25-07-2019, Степан Бабкин

Проценты по вкладам в швейцарских банках (2020) 🦉🇨🇭 Швейцария Деловая

Как высоки проценты по вкладам в швейцарских банках по состоянию на 2020 год? Можно ли хоть сколько либо заработать, держа деньги в Швейцарии? Каков смысл хранить депозиты в Конфедерации, если швейцарские банки взимают так называемые «негативные проценты»? Подробные ответы – в данном материале Портала «Швейцария Деловая».

От чего зависят проценты по вкладам в швейцарских банках?

Размер процентов – это результат политики того или иного банка, который, будучи независимым игроком гражданского оборота, сам определяет с кем и на каких условиях вступать в договорные отношения. Поскольку кредитные учреждения в подавляющем большинстве случаев являются сильной стороной отношений, именно их правила в итоге и становятся условиями договора.

Одновременно в своей политике кредитные учреждения ориентируются на поведение других банков и, прежде всего, на ставку рефинансирования Национального банка Швейцарии. Данный фактор хотя и не устраняет разницу в предлагаемых банками процентах, но помещает её в «коридор» минимальных и максимальных значений.

Общее правило состоит в следующем: чем ниже ставка рефинансирования валютного регулятора, тем ниже проценты по депозитам. Иными словами, при снижающейся ставке рефинансирования банку куда легче занять деньги у нацбанка, чем на рынке у вкладчиков. Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Соответственно, последние вынуждены мириться с более худшими условиями при размещении денег на счету.

Кроме того, помимо того, что у различных банков имеется своя политика, проценты по вкладам в швейцарских банках варьируются уже в рамках одного и того же кредитного учреждения в зависимости от статуса клиента (сумма вклада, место проживания). В последнем случае для банков важно, является ли клиент швейцарским резидентом или нет.

Проценты по вкладам для резидентов

С 2014 года и на конец 2017 года начисляемые на остатки открытых в Швейцарии счетов проценты фактически снизились до нуля (к причинам мы вернёмся ниже по тексту). Например, в ноябре 2014 года Postfinance (один из ведущих розничных банков, который, однако, не открывает счета иностранцам-нерезидентами) изменил свои условия по счётам и вкладам, и таким образом его клиенты получают лишь символические проценты.

Postfinance не начислят какие-либо проценты по вкладам, открытым не в швейцарском франке.

Проценты по обычным вкладам в избранных банках

Важно также понимать, что представленные проценты по вкладам отражают лишь абсолютные числа, которые сами по себе ещё не дают ответа, выгодно ли держать деньги в Швейцарии или нет. Проценты следует «читать» вместе с другими экономическими факторами. О них – ниже по тексту: «Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?».

Немного выше (но опять же, не намного) проценты по вкладам в швейцарских банках могут оказаться для тех, кто предпочёл отказаться от части второстепенных услуг. Так, клиент может перейти только на Online-Banking (количество полученных им банковских выписок в печатном варианте не может превышать 10 штук в год).

Фактически нулевой (или даже негативный) процент по вкладам действует и в некоторых других швейцарских банках, например, UBS и Credit Suisse.

Подобное положение вещей (даже ещё больший сдвиг в сторону уменьшения процентов) наблюдается и в 2020 году.

Учитывая проценты по вкладам в швейцарских банках, нельзя забывать о комиссиях и иных платах по содержанию счета. В зависимости от действующей в соответствующем кредитном учреждении политики в итоге платы могут превышать полученные проценты.

Проценты по вкладам для нерезидентов

Важно понимать, что многие банки Швейцарии не открывают нерезидентам стандартные расчётные счета, ограничивая предложение только так называемыми «инвестиционными счетами», процент по которым зависит от выбранного инвестиционного портфеля и рыночной конъюнктуры.

Кроме того, сотрудничество с нерезидентами становится для кредитных учреждений Конфедерации выгодным лишь при готовности клиента внести определённый минимум (на 2020 год следует ориентироваться на минимальную сумму в 1 миллион франков.

Предложения от посредников о возможности поместить на депозит куда меньшую сумму (например, 5, 10 и т.п. тысяч франков) должны Вас моментально насторожить. В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем – о мошеннических действиях.

В лучшем случае речь идёт об иных продуктах, нежели депозит; в худшем – о мошеннических действиях.

Если швейцарские банки всё же открывают для нерезидентов счета, то на последние могут распространяться обычные проценты (см. выше). Однако по вкладам для нерезидентов действуют куда более высокие комиссии и иные платы по содержанию счета. Причина связана с повышенными рисками банка при открытии счёта нерезидентам: по швейцарскому законодательству, банки обязаны знать идентичность своего клиента, а также источник происхождения средств (данная обязанность распространяется и на счета резидентов, но проверка по ним куда менее затратна).

В случае, если основная цель вклада – хранение денег с минимальным риском (отсутствием опции по инвестированию), то размещение денег на счету в Швейцарии, если считать в швейцарских франках, будет выходить в минус.

Следует со здоровый скепсисом относится к предложениям по открытию в Швейцарии вкладов с доходностью более 2 процентов. Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Обещания с процентной ставкой свыше 7 процентов и вовсе стоит обходить стороной.

Негативные проценты

Причина введения негативных процентов

Начиная с 2014-15 гг. мы живём в извращённом мире: не банки платят за то, чтобы у них размещали деньги. А, наоборот, размещающие свой капитал в кредитном учреждении вынуждены доплачивать ему за то, что он принимает деньги.

Корень данной откровенно не здоровой ситуации кроется в политике ведущих центробанков мира – ФРС США и ЕЦБ. Последние взимают на остатки по корреспондентским счетам обычных банков негативные проценты. Официальное обоснование данной политики сводится к тому, что центробанки исходят из того, что банкам будет не выгодно хранить деньги на корреспондентских счетах и они (банки) будут направлять свои деньги в реальный сектор экономики.

Однако данное предположение было изначально ошибочным: вместо кредитования реального сектора банки начали вкладываться в финансовый (спекулятивный) сектор, а также понижать проценты по вкладам своих клиентов. В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

В результате мы имеем дело с масштабной, практически не заметной экспроприацией денег вкладчиков.

В настоящее время ФРС США постепенно сворачивает политику «дешевых денег»; напротив, ЕЦБ, находящийся в заложниках у тотального кризиса еврозоны, не намерен повышать ставку рефинансирования.

Негативные проценты в Швейцарии

Чтобы противостоять притоку в страну слишком большого спекулятивного капитала (прежде всего, из еврозоны), Национальный банк Швейцарии был вынужден последовать примеру ЕЦБ. Первый ввёл негативные проценты на определённые, превышающие 20-кратный минимальный размер той суммы, которую обычные швейцарские банки должны депонировать у Нацбанка.

Национальный банк Швейцарии (Берн). Графика: Юрг ШэппиЧасть банков Конфедерации, вынужденная платить Нацбанку Швейцарии негативные проценты, перевела это бремя на клиентов. Примерный список:

Смысл открытия счёта в Швейцарии при нулевых/негативных процентах?

Уверены, что, читая данный материал, Вы уже не раз задали себе вопрос: зачем хранить деньги в Швейцарии под проценты, если последних либо нет, либо они даже являются отрицательными.

Данный вопрос является более чем уместным; и на него есть ответ, состоящий сразу из нескольких аргументов:

Какова цель вклада?

Все хотят всего и сразу: и больших процентов по вкладу, и чтобы он был надёжно защищён. Желание воспользоваться наиболее выгодными условиями – вполне понятно, и его можно лишь приветствовать. Правда, оно разбивается о скалы суровой реальности: фактически достичь обе цели одновременно невозможно.

Банки той или иной страны либо предлагают Вам возможность заработать (через инвестирование, спекулирование и т.п.). При этом, Вы, конечно же, должны будете согласиться нести значительный риск. Если основная цель – получить доход любой ценой, то следует обратить внимание на ведущие рисковую политику банки Кипра.

Либо же Вы делаете выбор в пользу безопасности Ваших денег и отказываетесь от планов «навариться».

Швейцария с самого момента развития здесь банковского дела предоставляла лучшую защиту для капиталов местных и иностранных вкладчиков. Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Однако за данную услугу нужно платить. И данная плата выражается в том, что проценты в швейцарских банках всегда были одними из самых низких в мировом масштабе.

Будучи высоко капитализированными и, соответственно, куда более резистентными к кризисам, чем финансовые дома других стран, банки Конфедерации могут позволить себе выбирать, каким клиентам позволить открывать у себя депозиты. Несогласные с данным положением вещей могут обратиться в другие юрисдикции. Правда, за данное решение можно поплатиться деньгами (как показала банковская экспроприация на Кипре).

Нулевая инфляция по франку

Поразительно, как подавляющее большинство неверно подходит к вопросу о реальности предлагаемых по вкладу процентов. Если банки из СНГ обещают, к примеру, 8-10 процентов годовых, то на данном фоне многие начинают возмущаться, что по депозиту у швейцарских банков не получить и 0,5 процента. Подобная реакция возмущения – обычное последствие незнания элементарных экономических законов.

Задайте себе вопрос: какой смысл от 10 процентов годовых, если реальная инфляция в соответствующей стране СНГ равняется 15 процентам? В итоге получается, что покупательная способность Вашего вклада не только не увеличилась, но и сократилась. Вы можете утешаться или даже радоваться номинальному увеличению Вашего счета, но реально Вы стали беднее.

В Швейцарии годами наблюдается нулевая инфляция, которая не «подтачивает» Ваши сбережения. Кроме того, в результате отказа от привязки франка к евро, случившегося 15 января 2015 года, в стране наблюдалась дефляция.

Швейцарские банки открывают счета не только во франках, но и в евро, долларах США, британских фунтах и канадских долларах. Поэтому важно понимать, что нулевая инфляциях действует лишь для вкладов, номинированных в швейцарском франке.

Графика: Jeff Belmonte, CC BY 2.0По другим валютам следует ориентироваться на инфляцию в соответствующей стране/странах обращения.

Курсовая разница

Швейцарский франк относится к наиболее стабильным валютам мира. В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

В долгосрочной перспективе он укрепляется к подавляющему большинству других валют. Данный фактор может компенсировать нулевые/негативные проценты по вкладу в швейцарском банке курсовой разницей при переводе денег из франка в местную валюту.

Читайте также:

7 лучших мест, где можно сэкономить

Деньги, которые считаются сбережениями, часто вкладываются на счет, приносящий проценты, где риск потери депозита очень низок. Хотя вы можете получить больший доход от инвестиций с более высоким риском, таких как акции, идея сбережений заключается в том, чтобы позволить деньгам расти медленно с минимальным риском или без него. Онлайн-банкинг расширил разнообразие и доступность сберегательных счетов. Вот несколько различных типов счетов, чтобы вы могли максимально использовать свои сбережения.

Ключевые выводы

- Если вы не получаете никаких процентов от своих сбережений, ваши сбережения со временем станут меньше из-за инфляции

- Существует ряд различных типов счетов, из которых вы можете выбрать свои сбережения

- Сравните ставки перед открытием счет, чтобы обеспечить максимальную экономию

Сберегательные счета

Банки и кредитные союзы (кооперативное финансовое учреждение, которое создается, принадлежит и управляется его членами — часто сотрудниками определенной компании или членами торговой или трудовой ассоциации) предлагают сберегательные счета. Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги на сберегательном счете застрахованы Федеральной корпорацией страхования вкладов (FDIC) до определенных лимитов.На сберегательные счета могут действовать ограничения; например, плата за обслуживание может взиматься, если количество транзакций в месяц превышает разрешенное.

Деньги со сберегательного счета обычно не могут быть сняты путем выписки чеков, а иногда и через банкомат. Процентные ставки по сберегательным счетам обычно низкие; однако онлайн-банкинг действительно предоставляет сберегательные счета с несколько более высокой доходностью.

Высокодоходные сберегательные счета

Высокодоходные сберегательные счета — это тип сберегательных счетов с защитой FDIC, которые приносят более высокую процентную ставку, чем стандартный сберегательный счет. Причина того, что он зарабатывает больше денег, заключается в том, что обычно требуется более крупный начальный депозит, а доступ к счету ограничен.Многие банки предлагают этот тип счета уважаемым клиентам, у которых уже есть другие счета в банке. Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Доступны высокодоходные банковские онлайн-счета, но вам нужно будет настроить переводы из другого банка для внесения или снятия средств в онлайн-банке.Стоит научиться находить и открывать эти счета. И не забудьте присмотреться к лучшим высокодоходным сберегательным счетам, чтобы максимально увеличить свои сбережения.

Депозитные сертификаты (CD)

Депозитные сертификаты (CD) доступны в большинстве банков и кредитных союзов. Как и сберегательные счета, компакт-диски застрахованы FDIC, но они обычно предлагают более высокую процентную ставку, особенно с более крупными и более длинными депозитами. Уловка с компакт-дисками заключается в том, что вам придется хранить деньги на компакт-дисках на определенную сумму время; в противном случае будет начислен штраф, например потеря трехмесячного процента.Взаимодействие с другими людьми

Популярные сроки погашения CD — 6 месяцев, 1 год и 5 лет. Любые заработанные проценты могут быть добавлены к CD, если и когда CD созреет и будет продлен. Лестница для компакт-дисков позволяет вам поразить ваши инвестиции и воспользоваться более высокими процентными ставками. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Лестница для компакт-дисков позволяет вам поразить ваши инвестиции и воспользоваться более высокими процентными ставками. Как и в случае со сберегательными счетами, выбирайте компакт-диски по самым выгодным ценам.

Фонды денежного рынка

Паевой инвестиционный фонд денежного рынка — это тип паевого инвестиционного фонда, который инвестирует только в ценные бумаги с низким уровнем риска. В результате фонды денежного рынка считаются одним из типов фондов с наименьшим риском.Фонды денежного рынка обычно обеспечивают доход, аналогичный краткосрочным процентным ставкам. Фонды денежного рынка не застрахованы FDIC и регулируются Законом об инвестиционных компаниях Комиссии по ценным бумагам и биржам (SEC) 1940 года.

Паевые инвестиционные фонды, брокерские фирмы и многие банки предлагают фонды денежного рынка. Процентные ставки не гарантированы, поэтому небольшое исследование может помочь найти фонд денежного рынка, который имеет хорошую историю.

Депозитные счета денежного рынка

Депозитные счета денежного рынка предлагаются банками и обычно требуют минимального начального депозита и баланса с ограниченным количеством ежемесячных транзакций. В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафы. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

В отличие от фондов денежного рынка, депозитные счета денежного рынка застрахованы FDIC. В случае несоблюдения необходимого минимального баланса или превышения максимального количества ежемесячных транзакций могут применяться штрафы. Счета обычно предлагают более низкие процентные ставки, чем депозитные сертификаты, но наличные деньги более доступны.

Казначейские векселя и векселя

Государственные векселя или банкноты США, часто называемые казначейскими обязательствами, полностью обеспечены доверием и кредитом США.S. правительство, что делает их одними из самых безопасных вложений в мире. Казначейские облигации освобождены от государственных и местных налогов и доступны с разным сроком погашения. Векселя продаются со скидкой; когда вексель истечет, он будет стоить своей полной номинальной стоимости. Разница между покупной ценой и номинальной стоимостью и есть проценты.Например, банкнота в 1000 долларов может быть куплена за 990 долларов; при наступлении срока погашения он будет стоить полную 1000 долларов.

С другой стороны, казначейские векселя выпускаются со сроком погашения 2, 3, 5, 7 и 10 лет и приносят фиксированную процентную ставку каждые шесть месяцев.Помимо процентов, казначейские облигации, приобретенные с дисконтом, могут быть обналичены по номинальной стоимости на момент погашения. И казначейские векселя, и банкноты доступны при минимальной покупке на сумму 100 долларов.

Облигации

Облигация — это долговая инвестиция с низким уровнем риска, похожая на долговую расписку, которую выпускают компании, муниципалитеты, штаты и правительства для финансирования проектов. Когда вы покупаете облигацию, вы ссужаете деньги одному из этих лиц (известному как эмитент). В обмен на «ссуду» эмитент облигации выплачивает проценты за весь срок действия облигации и возвращает номинальную стоимость облигации при наступлении срока погашения.Облигации выпускаются на определенный период с фиксированной процентной ставкой.

Каждый из этих типов облигаций включает в себя разную степень риска, а также периоды доходности и погашения. Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Кроме того, могут быть начислены штрафы за досрочное снятие средств, могут потребоваться комиссии и, в зависимости от типа облигации, может возникнуть дополнительный риск, как в случае с корпоративными облигациями, когда компания может обанкротиться.

Итог

Экономия позволяет вам тратить деньги, получая при этом скромную прибыль с низким уровнем риска.Из-за большого разнообразия средств сбережения небольшое исследование может иметь большое значение для определения того, какой из них будет работать для вас больше всего. И, поскольку процентные ставки постоянно меняются, важно хорошо поработать, прежде чем вкладывать деньги на конкретный сберегательный счет, чтобы вы могли максимально использовать свои сбережения.

Лучшие краткосрочные инвестиции на 5 лет или менее

Если вы инвестируете в фондовый рынок, обычно считается хорошей идеей спланировать, чтобы ваши деньги были вложены не менее пяти лет.Но цель сбережений в пять лет или меньше не означает, что вам нужно все время бездействовать. Есть несколько способов помочь вашим деньгам расти даже в ограниченные сроки.

Есть несколько способов помочь вашим деньгам расти даже в ограниченные сроки.

В этой статье мы разберем лучшие инвестиции на нужный вам период времени. Сюда входят:

Чтобы понять, как краткосрочные и долгосрочные инвестиции отличаются, это помогает понять разницу между процентными ставками и доходностью инвестиций. По большей части, рост денег с помощью процентных счетов — это чрезвычайно низкий риск; вы заключаете соглашение, зная, сколько процентов вы заработаете в течение определенного периода времени.С другой стороны, вложения в акции далеко не гарантированы. После резкого падения рынка на возврат денег могут уйти месяцы или годы.

Это демонстрирует один из основных принципов инвестирования: высокая доходность обычно требует готовности брать на себя больший риск, в то время как низкая доходность часто сопровождается низким риском или отсутствием вообще. Так как же найти баланс? Вот руководство по краткосрочным инвестициям с учетом ваших временных рамок.

| ||

|

| |

|

|

Инвестиции за деньги, которые вам нужны менее чем за 2 года

Онлайн-сберегательный счет или счет денежного рынка

Потенциальная процентная ставка: около 0,5%

Текущий анализ NerdWallet показывает годовую процентную доходность для высокодоходные сберегательные онлайн-счета и счета денежного рынка с выплатой от 0. 4% и 0,6%. Это может показаться не таким уж большим, но, по данным Федеральной корпорации по страхованию вкладов, это выше 0,05% — текущей средней процентной ставки по сберегательным счетам по стране — и того, что вам, вероятно, предложат в филиале вашего города.

4% и 0,6%. Это может показаться не таким уж большим, но, по данным Федеральной корпорации по страхованию вкладов, это выше 0,05% — текущей средней процентной ставки по сберегательным счетам по стране — и того, что вам, вероятно, предложат в филиале вашего города.

Как сберегательные счета, так и счета денежного рынка застрахованы FDIC, это означает, что ваши деньги защищены в случае банкротства банка на сумму до 250 000 долларов США на одно учреждение на каждого вкладчика.

Счет управления денежными средствами

Возможная процентная ставка: 0.От 25% до 0,5%

Другой альтернативой для краткосрочных сбережений является счет управления денежными средствами. Эти счета обычно предлагаются роботами-консультантами и инвестиционными онлайн-компаниями (или дисконтными брокерами). Некоторые счета для управления денежными средствами обеспечивают выписку чеков, внесение мобильных чеков, оплату счетов, денежные переводы, программы постановки целей и овердрафта.

Денежный счет Wealthfront не взимает комиссий и в настоящее время выплачивает 0,35%. Благодаря соглашениям с несколькими банками Wealthfront предлагает страховое покрытие FDIC на сумму до 1 миллиона долларов.Минимальный баланс счета составляет 1 доллар США с неограниченными переводами на счет и из него, а также оплатой счетов и перемещением денег через Venmo, Paypal и CashApp.

Годовая процентная ставка 0,25% от SoFi Money — еще один вариант для ваших краткосрочных инвестиций. Нет требований к минимальному балансу, и вкладчики не платят ежемесячных комиссий за счет, овердрафт, банкомат или комиссии за иностранные транзакции. Он также предлагает одноранговые денежные переводы, бесплатные физические чеки и страхование FDIC на сумму до 1,5 миллиона долларов.

Инвестиции за деньги, которые вам нужны в течение 2–3 лет

Фонд краткосрочных облигаций

Потенциальная процентная ставка: 2% или более, для тех, кто готов взять на себя больший риск

Облигация — это ссуда для компания или правительство, выплачивающее фиксированную норму прибыли. Облигация является более безопасным вложением, чем акции для краткосрочных сбережений, но она все же сопряжена с риском: заемщик может объявить дефолт, а при повышении процентных ставок стоимость облигаций обычно снижается. Чтобы снизить риск дефолта, выбирайте фонды облигаций, которые в основном владеют государственными облигациями, выпущенными правительством США, и муниципальными облигациями, которые выпускаются штатами и городами.

Облигация является более безопасным вложением, чем акции для краткосрочных сбережений, но она все же сопряжена с риском: заемщик может объявить дефолт, а при повышении процентных ставок стоимость облигаций обычно снижается. Чтобы снизить риск дефолта, выбирайте фонды облигаций, которые в основном владеют государственными облигациями, выпущенными правительством США, и муниципальными облигациями, которые выпускаются штатами и городами.

Паевые инвестиционные фонды денежного рынка

Потенциальная процентная ставка: от 1% до 2%

Другим краткосрочным вариантом сбережений с более высокой доходностью являются паевые инвестиционные фонды денежного рынка, также известные как фонды денежного рынка.Не путать с одноименными счетами денежного рынка (см. Выше), фонды денежного рынка — это паевые инвестиционные фонды, которые покупают краткосрочные высококачественные долги у правительства США, муниципалитетов или корпораций. Также могут быть налоговые льготы, поскольку некоторые фонды денежного рынка держат муниципальные ценные бумаги, освобожденные от федеральных налогов и налогов штата. Эти фонды не застрахованы FDIC и несут риски, аналогичные краткосрочным облигациям.

Эти фонды не застрахованы FDIC и несут риски, аналогичные краткосрочным облигациям.

Инвестиции за деньги, которые вам нужны в течение 3-5 лет

Банковские депозитные сертификаты или CD

Возможная процентная ставка: около 0.80%

Если вы уверены, что деньги вам не понадобятся в течение определенного периода времени, компакт-диски могут быть хорошим вариантом сбережения без риска. Компакт-диски предлагают заранее установленную гарантированную процентную ставку, если вы заблокируете свои деньги на определенный срок (от трех месяцев до пяти и более лет). Как правило, чем дольше срок, тем выше процентная ставка.

Если вам нужно снять деньги до истечения срока действия CD, вы заплатите штраф в размере от трех до шести месяцев. Также обратите внимание, что для компакт-дисков может быть установлен минимальный депозит.

Одноранговая ссуда

Потенциальная процентная ставка: 5% или более

На более рискованном конце спектра краткосрочных инвестиций находятся одноранговые ссуды. Онлайн-кредитор, такой как Prosper, — это один из вариантов для инвесторов, которые готовы ссудить деньги заемщикам, которым нужны деньги на что угодно, от ремонта дома до медицинских расходов.

Онлайн-кредитор, такой как Prosper, — это один из вариантов для инвесторов, которые готовы ссудить деньги заемщикам, которым нужны деньги на что угодно, от ремонта дома до медицинских расходов.

Посредством подобных сайтов заемщики классифицируются по кредитоспособности, что означает, что вы можете ограничить риск — но не избежать его полностью — путем предоставления ссуды только заемщикам на верхних уровнях кредитоспособности.Вы будете получать меньше процентов, сосредоточившись на этих избранных кандидатах, но прибыль все равно будет значительно выше, чем на сберегательном счете. Проспер говорит, что его высший кредитный класс, AA, в настоящее время имеет историческую доходность 3,6%.

Чтобы еще больше снизить риски, рассмотрите возможность диверсификации путем распределения ссуд на небольшие части, ссужая каждому кандидату 25 или 50 долларов, а не, скажем, 2500 долларов одному. Когда заемщик производит платеж, он распределяется между инвесторами ссуды, и вы можете либо снять, либо реинвестировать его. Инвесторы обычно платят комиссию за обслуживание, поэтому обязательно учтите это в своих расчетах.

Инвесторы обычно платят комиссию за обслуживание, поэтому обязательно учтите это в своих расчетах.

7 вариантов лучше, чем ваш банк, которые принесут больше денег

Вы, наверное, знаете, что процентные ставки растут. Это, безусловно, верно, если вы хотите занять деньги.

Но если вы храните их в местном банке, вы, вероятно, не заметили увеличения своей прибыли.

К сожалению, большинство банков продолжают выплачивать проценты по сбережениям, составляющие небольшую долю в 1%.

ГеттиНасколько маленький? По данным FDIC, последние средние значения для сберегательных счетов составляют 0,09%, а для денежных рынков — 0,16%. При уровне инфляции чуть больше 2%, вы теряете деньги каждый день, когда они лежат в банке!

Так что, может быть, пришло время уволить свой банк и найти другое место, куда можно положить деньги. Эти семь вариантов помогут вам заработать намного больше.

Эти семь вариантов помогут вам заработать намного больше.

1. Онлайн-сбережения

Еще несколько лет назад такой вариант никто бы не рассматривал. Интернет-банки считались бы слишком рискованными. Также сегодня большинство банков предлагают онлайн-банкинг. Так чем же отличаются онлайн-банки?

Поскольку они работают строго онлайн, у них нет ни филиалов по всей стране, ни накладных расходов и платежных ведомостей обычных банков. При меньших операционных расходах они могут платить гораздо более высокие процентные ставки по депозитам.И теперь, когда они существуют уже несколько лет, онлайн-банки становятся все более популярными среди населения.

Зачем хранить деньги в интернет-банке? Поскольку ставки не просто выше, чем в местных банках, они намного выше.

Например, Ally Bank, CIT Bank и Synchrony Bank в настоящее время предлагают свои высокодоходные сберегательные онлайн-счета со ставкой выплаты 2% и более.

И хотя онлайн-банки полностью работают в Интернете, они по-прежнему полностью ликвидны.Вы можете переводить деньги в них и из них, в и из других банков и даже получать доступ к своим средствам через сетевой банкомат.

Проверьте данные любого онлайн-банка, в который вы собираетесь перевести деньги. Узнайте, как давно существует банк, и убедитесь, что у него есть страховое покрытие FDIC.

Вы, конечно, можете оставить свой местный банк для проверки и ссуд, но вы заработаете намного больше денег, переведя по крайней мере большую часть своих сбережений в онлайн-банк. А если вы хотите привязать свои деньги немного дольше, чтобы заработать больше процентов, ознакомьтесь с тарифами, которые онлайн-банки предлагают по депозитным сертификатам (компакт-дискам).Они также намного выше, чем платит ваш местный банк.

2. Ценные бумаги казначейства США

Эти ценные бумаги не только приносят гораздо больше процентов, чем местные банки, но и считаются самыми безопасными инвестициями на планете. Ценные бумаги Казначейства США представляют собой долговые обязательства, выпущенные правительством США, и как основная сумма долга, так и проценты полностью гарантированы.

Ценные бумаги Казначейства США представляют собой долговые обязательства, выпущенные правительством США, и как основная сумма долга, так и проценты полностью гарантированы.

Существуют различные виды ценных бумаг Казначейства США, которые в основном зависят от срока действия инструмента. Например, ценные бумаги со сроком погашения от двух до 10 лет считаются казначейскими векселями, а ценные бумаги со сроком погашения от 20 до 30 лет называются казначейскими облигациями.

Но вас будут больше интересовать казначейские векселя. Это краткосрочные ценные бумаги на срок от одного месяца до одного года. Они не так ликвидны, как сберегательный счет или денежный рынок в вашем местном банке, но по своей природе они очень краткосрочные и платят гораздо больше в виде процентов. А при необходимости их можно продать до срока погашения.

Недавняя доходность казначейских векселей варьируется от 2,36% за один месяц до 2,70% за один год. И помимо высокой доходности, казначейские ценные бумаги имеют бонусную функцию: процентов, которые они выплачивают, освобождены от подоходного налога штата.

Вы можете получить немного более высокие ставки по долгосрочным ценным бумагам. Но дополнительные проценты не стоят того, чтобы связывать ваши деньги где-то от двух до 30 лет.

Вы можете покупать, держать и продавать казначейские ценные бумаги через Treasury Direct.

3. Акции с высокими дивидендами

Здесь мы находим способ инвестировать ваши деньги для получения более высокой доходности, который действительно сопряжен с риском. Даже если они выплачивают высокие дивиденды, акции с высокими дивидендами все равно могут упасть в цене. Вы не захотите держать деньги из чрезвычайного фонда в этих акциях.Но вы можете вложить в них определенную сумму своих сбережений, чтобы увеличить общий доход от сбережений.

Например, акции с высокими дивидендами часто приносят от 3% до 4%, а некоторые платят намного больше. Есть даже группа элитных акций с высокими дивидендами, именуемая «Дивидендные аристократы».

Критерии для акции дивидендной аристократии включают:

- Быть в S&P 500

- Соответствовать определенным минимальным требованиям к размеру и ликвидности

- Увеличивать дивиденды подряд не менее 25 лет

Последний пункт особенно важен. Хотя верно, что даже акции с высокой дивидендной доходностью могут потерять в цене, они также имеют потенциал для повышения в цене. И некоторые из акций с наилучшим долгосрочным потенциалом роста стоимости — это те акции, которые постоянно увеличивают свои дивиденды. В этом случае вы не только получите высокую дивидендную доходность, но и у вас есть потенциал для роста стоимости акций с течением времени.

Хотя верно, что даже акции с высокой дивидендной доходностью могут потерять в цене, они также имеют потенциал для повышения в цене. И некоторые из акций с наилучшим долгосрочным потенциалом роста стоимости — это те акции, которые постоянно увеличивают свои дивиденды. В этом случае вы не только получите высокую дивидендную доходность, но и у вас есть потенциал для роста стоимости акций с течением времени.

Вы можете инвестировать в акции с высокими дивидендами на популярных дисконтных брокерских платформах, таких как Ally Invest, E * TRADE, Charles Schwab и Fidelity.Вы даже можете торговать акциями без комиссии на сайте под названием Robinood.

4. Облигации

Облигации — это более долгосрочные ценные бумаги, по которым выплачиваются более высокие проценты, чем по сберегательным счетам. Но важно понимать, что облигации тоже не совсем безопасны. Как и акции, они могут колебаться в цене.

Вот почему, если вы собираетесь владеть облигациями, вам лучше избегать индивидуальных выпусков. Лучший способ — инвестировать в фонды облигаций через биржевые фонды (ETF), привязанные к индексам.Вы получите портфель профессионально управляемых облигаций, что значительно снизит риск дефолта по любому отдельному выпуску облигаций.

Лучший способ — инвестировать в фонды облигаций через биржевые фонды (ETF), привязанные к индексам.Вы получите портфель профессионально управляемых облигаций, что значительно снизит риск дефолта по любому отдельному выпуску облигаций.

Есть два типа фондов облигаций, на которых я хотел бы сосредоточиться: высокодоходные облигации и муниципальные облигации.

Ставки по корпоративным облигациям в последние годы были невысокими. Но фонды высокодоходных облигаций держат портфели выпусков с более высокой доходностью, поскольку компании-эмитенты считаются более рискованными. Но они могут обеспечить высокую отдачу от краткосрочных вложений.

Например, iShares iBoxx $ High Yield Corporate Bond ETF принес доходность 5,35% за последние 12 месяцев.

Муниципальные облигации выпускаются штатами и муниципалитетами. Они платят более низкие процентные ставки, чем высокодоходные облигации, но заработанные проценты не облагаются налогом для целей федерального налогообложения. А если вы живете в штате, где выпущены облигации, проценты также не будут облагаться подоходным налогом вашего штата.

А если вы живете в штате, где выпущены облигации, проценты также не будут облагаться подоходным налогом вашего штата.

Еще раз, лучший способ владеть муниципальными облигациями — это ETF.Например, iShares National Muni Bond ETF выплатил 2,46% не облагаемых налогом процентов за последние 12 месяцев.

Как и в случае с акциями с высокими дивидендами, вы не захотите держать свой чрезвычайный фонд в облигациях. Но они могут сделать отличное и относительно безопасное вложение для более долгосрочной экономии.

5. Смешанный портфель

Это более инновационная стратегия для получения более высокой отдачи от ваших сбережений. Вы можете создать смешанный портфель из акций и облигаций, но в основном из облигаций.Идея состоит в том, чтобы воспользоваться преимуществом относительной безопасности облигаций, смешивая при этом более высокую доходность, обеспечиваемую акциями.

Например, вы можете создать портфель, состоящий из 80% облигаций и 20% акций. Или даже 75% облигаций и 25% акций, если вы хотите быть немного более агрессивным.

Этот портфель более рискован, чем CD или казначейские ценные бумаги, но у него есть потенциал, чтобы обеспечить более высокую доходность. Вы не только получите процентный доход по облигациям, но также сможете воспользоваться преимуществом прироста капитала по акциям.Это повысит вашу общую доходность, по крайней мере, немного по сравнению с доходом от инвестиций только с процентами.

Это тоже не обязательно сложный процесс. Существуют автоматизированные инвестиционные платформы, называемые робо-консультантами, которые могут создать для вас такой портфель. Популярные робо-консультанты включают Betterment и Wealthfront.

За очень небольшую годовую плату (0,25% от вашего портфеля) они создадут и полностью управляют вашим портфелем за вас.

Робо-консультанты обычно оценивают ваш профиль инвестора на основе ваших инвестиционных целей, временного горизонта и устойчивости к риску.Вы можете установить очень высокое размещение облигаций, указав короткий временной горизонт. Например, если этот горизонт составляет три года, ваш портфель автоматически будет в основном инвестирован в облигации.

Например, если этот горизонт составляет три года, ваш портфель автоматически будет в основном инвестирован в облигации.

Возможно, вы можете потерять немного денег с таким типом портфеля. Но он не будет таким волатильным, как портфель, состоящий в основном из акций. Еще раз, это лучше для более долгосрочных сбережений, а не для чрезвычайного фонда.

Две популярные P2P-платформы — Lending Club и Prosper.

Одним из недостатков P2P-инвестирования является ликвидность.Купив вексель, вы вкладываете деньги до тех пор, пока она не окупится. Обычно это от трех до пяти лет. Но если вы смешиваете сроки погашения, у вас всегда будут приходить какие-то ноты.

Дополнительные мысли о пропуске вашего банка

Хотя практически все инвестиции в этом списке приносят гораздо более высокую доходность, чем местные банки, некоторые из них требуют более длительного временного горизонта и связаны с определенной степенью риска. Инвестиции, которые попадают в эти категории, лучше всего подходят для долгосрочных целей сбережений, а не для средств, которые вам понадобятся немедленно.

Общая стратегия может заключаться в удержании одной или нескольких из этих высокодоходных инвестиций наряду с более безопасными и более ликвидными. Например, вы можете захотеть поместить большую часть своих сбережений на онлайн-сберегательный счет, но небольшую часть — в акции или облигации с высокими дивидендами, чтобы повысить общую доходность своих сбережений.

Суть в том, что у вас есть возможность получить процентную ставку в 0,0 с лишним процента, выплачиваемую вашим местным банком.

6. Инвестиционные фонды в сфере недвижимости

Если вы предпочитаете избегать акций и облигаций, вы также можете инвестировать в недвижимость.Вы можете сделать это через инвестиционные фонды недвижимости, известные как REIT.

REIT — это инвестиционные фонды, инвестирующие в недвижимость. Они что-то вроде паевых инвестиционных фондов недвижимости. Чаще всего они инвестируют в коммерческую недвижимость, такую как офисные здания, торговые площади и большие жилые комплексы. Но некоторые работают над небольшими проектами, например, над ремонтом недвижимости. Третьи отслеживают основные отраслевые индексы.

Но некоторые работают над небольшими проектами, например, над ремонтом недвижимости. Третьи отслеживают основные отраслевые индексы.

Самый простой способ диверсификации между несколькими различными REIT — это ETF.Например, iShares Core U.S. REIT ETF имеет текущую доходность распределения 10,64% и инвестирует более чем в 160 отдельных REIT.

Еще один способ инвестировать в недвижимость — это краудфандинговые онлайн-платформы. Здесь вы можете вкладывать деньги либо в ссуды, либо в акции при определенных сделках с недвижимостью. Существует несколько платформ для краудфандинга, в том числе Fundrise, Realty Mogul и Rich Uncles.

Fundrise особенно интересен, потому что он открыт для инвесторов любого финансового уровня.Они покупают недвижимость, и вы можете инвестировать всего за 500 долларов.

Инвестиции в недвижимость в любой форме не очень ликвидны, поэтому вы захотите использовать эту стратегию для получения денег, которые вам не понадобятся как минимум два или три года.

7. Одноранговое (P2P) кредитование

Это совершенно уникальный способ инвестирования в активы с фиксированным доходом. Платформы P2P-кредитования позволяют инвестировать деньги в ссуды, взятые заемщиками. Основная цель P2P-кредитования — отстранить банкира от кредитного соглашения.Вместо этого вы, как инвестор , становитесь банкиром . Ваши инвестиции — это ссуды, предоставленные индивидуальным заемщикам.

Это не так рискованно, как кажется. На самом деле вы не финансируете весь заем заемщику. Вместо этого вы инвестируете в так называемые «банкноты». Это 25 долларов ссуды. Человек, занявший 25000 долларов на P2P-платформе, может получить кредит от 1000 инвесторов — по 25 долларов каждый. Это снижает риск, который несет инвестор по единовременной ссуде.

Это также позволяет диверсифицировать различные займы.Вложив всего 1000 долларов, вы можете распределить свои деньги по 40 различным банкнотам.

Более того, вы можете контролировать свой риск. Вы можете инвестировать более агрессивно, покупая ссуды с более высоким риском и более высокой доходностью, или быть более консервативными с более низкими рисками и более низкой доходностью.

Вы можете инвестировать более агрессивно, покупая ссуды с более высоким риском и более высокой доходностью, или быть более консервативными с более низкими рисками и более низкой доходностью.

Инвестирование против. Сохранение: что делать, когда и как?

Независимо от того, работали ли вы над своими финансами в течение многих лет или только начинаете, может быть трудно понять, когда вам следует экономить, а когда — инвестировать.

Сбережения — более безопасный путь, потому что сумма в долларах на вашем банковском счете обычно не уменьшается, если вы не снимаете средства, но процентные ставки на сберегательных счетах не позволяют вашим деньгам расти очень быстро. К сожалению, процентные ставки часто ниже уровня инфляции. Это означает, что со временем ваши сбережения могут потерять покупательную способность.

Заманчиво захотеть инвестировать, чтобы получить более высокую прибыль и победить инфляцию. К сожалению, стоимость ваших инвестиций не всегда будет расти. В некоторых случаях вложения могут совершенно обесцениться.

В некоторых случаях вложения могут совершенно обесцениться.

Итак, как узнать, когда следует придерживаться более безопасного маршрута и больше экономить или рисковать, чтобы получить большую прибыль и инвестировать? Вот что вам нужно знать.

Плюсы и минусы экономии по сравнению с инвестированием

Вот таблица, чтобы дать вам общее представление о плюсах и минусах как инвестирования, так и сбережений.

| Плюсы | Минусы | |

|---|---|---|

| Накопление | Сумма в долларах на ваших счетах не уменьшится | Может потерять покупательную способность из-за инфляции |

| Вы можете спокойно рассчитывать на достижение своих целей в установленные сроки, если сэкономите надлежащую сумму | Вам нужно сэкономить больше денег, чтобы достичь той же цели, по сравнению с получением более высокой прибыли с инвестициями | |

| Инвестиции | Потенциально более высокая доходность, чем сбережения | Инвестиции могут уменьшиться в стоимости |

Из-за более высокой доходности вам, возможно, не придется вкладывать столько денег для достижения ваших целей. | Возможно, вам придется отложить достижение цели, если стоимость ваших инвестиций упадет прямо перед тем, как вы достигнете цели |

Плюсы экономии

Есть много преимуществ для экономии, а не для инвестирования. Во-первых, сумма в долларах, которую вы откладываете на сберегательный счет, не будет со временем уменьшаться, пока вы не снимаете средства. Это важно, потому что некоторые цели должны быть достигнуты независимо от того, растут или падают инвестиционные цены.

Экономия, а не инвестирование, также позволяет вам достичь своей цели вовремя, если вы откладываете надлежащую сумму каждый месяц.Возьмите сумму, которую вам нужно сэкономить, и разделите ее на количество месяцев, пока вам не понадобится достичь своей цели, чтобы найти сумму, которую вам нужно откладывать каждый месяц.

Минусы экономии

У экономии есть и недостатки. Из-за инфляции стоимость сэкономленных денег с каждым годом будет уменьшаться. Если вы получаете проценты, эти проценты могут частично компенсировать негативный эффект инфляции. К сожалению, процентные ставки редко успевают за темпами инфляции.

Если вы получаете проценты, эти проценты могут частично компенсировать негативный эффект инфляции. К сожалению, процентные ставки редко успевают за темпами инфляции.

Экономия также означает, что вам придется откладывать больше денег каждый месяц, чем если бы вы получали более высокую прибыль от инвестирования.Если вы зарабатываете только 1% на сберегательном счете, но можете заработать 8% возврата инвестиций, вам придется компенсировать эту 7% разницу, вложив больше денег на свой сберегательный счет, чтобы одновременно достичь своей цели. .

Плюсы инвестирования

Инвестирование тоже может быть выгодным. Инвестирование дает вашим деньгам возможность расти быстрее, чем на сберегательном счете.

Если у вас есть много времени до достижения вашей цели, ваши доходы будут увеличиваться.По сути, это означает, что помимо более высокой нормы прибыли на инвестиции, ваш инвестиционный доход также со временем будет приносить деньги.

Преимущество более высокой доходности от начисления сложных процентов состоит в том, что вам не нужно ежемесячно инвестировать столько, сколько вам нужно откладывать каждый месяц для достижения своей цели.

Минусы инвестирования

Однако инвестирование — не всегда хорошо. Инвестиционные цены могут упасть прямо перед тем, как вам понадобятся деньги, что может поставить вас в затруднительное положение.

Если это произойдет, вам придется либо согласиться на вариант, который не так дорого стоит, отложить достижение цели до тех пор, пока вы не сможете сэкономить больше денег, либо отложите достижение цели до тех пор, пока ваши инвестиции не увеличатся в цене.

Инструменты сбережения

Сберегательные счета

Сберегательный счет — это банковский счет, который позволяет откладывать деньги и получать проценты в процессе. Некоторые сберегательные счета платят более низкую процентную ставку, в то время как другие сберегательные счета предлагают более высокие процентные ставки, которые действительно могут помочь вам приумножить ваши деньги.

Как правило, сберегательные онлайн-счета, такие как предлагаемые Discover и CIT Bank, предлагают более высокие процентные ставки, чем обычные банки.

Счета денежного рынка

Счет денежного рынка похож на сберегательный счет тем, что на нем начисляются проценты.Однако этот тип учетной записи также может позволить вам выписывать чеки. К сожалению, на счетах денежного рынка иногда предъявляются более высокие требования к минимальному балансу.

Банкимогут также иметь возможность ограничить количество выводов, которые вы можете снимать с этих счетов, прежде чем вам также придется платить комиссию. Счета денежного рынка обычно предлагают более высокие процентные ставки, чем сберегательные, но это не всегда так. Discover и CIT Bank предлагают счета на денежном рынке, которые вы, возможно, захотите рассмотреть.

Сберегательные облигации

Сберегательные облигации выпускаются государством.По сути, вы покупаете сберегательную облигацию и со временем получаете проценты. Однако процентные ставки по сберегательным облигациям не всегда высоки. Фактически, в некоторых случаях вы могли бы заработать больше денег, поместив деньги на сберегательный счет в Интернете.

обычно работают лучше всего, если вы держите их до полного погашения, что может занять 20 лет. Если вы погасите их досрочно, вам, возможно, придется заплатить пени.

Депозитные сертификаты

Депозитные сертификаты (CD) позволяют получать более высокую процентную ставку на свои деньги.Как правило, вы обещаете банку, что не снимете деньги в течение срока действия CD в обмен на получение более высокой процентной ставки на свои деньги.

Вы можете снять деньги раньше, в зависимости от условий вашего компакт-диска. Обычно вам придется заплатить пени. Некоторые компакт-диски предлагают снятие денег без штрафных санкций, но обычно они предлагают более низкие процентные ставки.

Инструменты для инвестирования

Робо-советники

Робо-консультанты, такие как Betterment, Personal Capital и Wealthfront, позволяют инвестировать с помощью автоматического советника.

Вместо того, чтобы иметь дело с человеком, программное обеспечение построит для вас портфель на основе вашей терпимости к риску, целей и других факторов. Поскольку вы не имеете дело с традиционным консультантом, плата за эти услуги обычно ниже. Однако они все равно стоят дороже, чем сделать это самостоятельно.

Поскольку вы не имеете дело с традиционным консультантом, плата за эти услуги обычно ниже. Однако они все равно стоят дороже, чем сделать это самостоятельно.

Инвестиционные приложения

Приложения для инвестирования, такие как Stash и Acorns, позволяют легко начать инвестировать с телефона.

У каждого приложения есть свои преимущества. Например, Stash стремится упростить инвестирование, позволяя начать инвестировать всего с 1 центом ¹

Stash предлагает 3 варианта ценообразования в месяц с фиксированной оплатой, включая план для начинающих за 1 доллар в месяц для базового брокерского счета и бесплатное финансовое руководство; План роста за 3 доллара в месяц и включает в себя инвестиции для выхода на пенсию и банковские возможности²; План Stash +, включающий два депозитарных счета за 9 долларов в месяц³

Действуют правила и условия *

Брокерские счета

Традиционные брокерские счета, такие как предлагаемые Ally Invest и Fidelity, по сути, представляют собой счета, которые вы можете использовать для покупки инвестиций. Как правило, они предлагают максимальную гибкость при инвестировании. У каждого брокера будут свои особенности и графики комиссий, поэтому не забудьте поискать лучший брокерский счет для вашей ситуации.

Как правило, они предлагают максимальную гибкость при инвестировании. У каждого брокера будут свои особенности и графики комиссий, поэтому не забудьте поискать лучший брокерский счет для вашей ситуации.

Когда экономить, а когда инвестировать