Депозиты. Как вложить деньги в банк и не прогадать

Пока финансовые организации учат брать «кредит с умом», мы расскажем вам о депозитах, ведь именно они действительно позволят не только сохранить деньги, но и преумножить их.

Депозиты — один из самых популярных видов вложения кыргызстанцев.

Банковский сектор самый развитый в финансовой отрасли Кыргызстана и предлагает много различных вариантов вложений. Но можно потеряться или даже запутаться в выборе.

Редакция 24.kg предлагает читателям ответы на большинство вопросов, возникающих при вложении денег в депозиты.

Кто сохранит мои деньги

Самое главное, о чем стоит подумать перед вложением средств, — это вопрос гарантии сохранности денег. Проще говоря, сначала надо узнать, защищен ли ваш вклад на случай нестабильной ситуации в банке или его банкротства.

В Кыргызстане защищены депозиты до 200 тысяч сомов. Возврат денег гарантирует Агентство по защите депозитов КР.

Если вы вложили сумму более 200 тысяч сомов, то Агентство по защите депозитов не гарантирует возврат средств выше установленной суммы.

Стоит помнить, что сумма до 200 тысяч сомов включает в себя не только сам вклад, но и проценты по нему. Если вы положили в банк 190 тысяч сомов под 4 процента годовых на год, то к концу срока должны получить 197 тысяч 600 сомов. В случае банкротства банка Агентство по защите депозитов гарантирует вам выплату 197 тысяч 600 сомов, то есть сумму вклада, включая начисленные проценты.

Начисляют проценты по ставке, указанной в договоре банковского вклада. Она не может быть выше учетной ставки Национального банка на дату наступления гарантийного случая.

Сейчас учетная ставка составляет 4,5 процента. Поэтому если вы вложили деньги, к примеру, под 10 процентов годовых, то при наступлении гарантийного случая недополученный вами процент начислят по 4,5 процента годовых.

Если у вас несколько депозитов в разных банках, то при наступлении гарантийного случая в каждом из них вы имеете право на компенсацию от каждого банка.

Если вы вложили деньги в иностранной валюте, Агентство по защите депозитов вернет вам деньги в национальной валюте, также не более 200 тысяч сомов, рассчитанной по учетному курсу Нацбанка на день гарантийного случая.

Сумма по депозиту, оформленному на ребенка, выплачивается законному представителю, указанному в договоре банковского вклада.

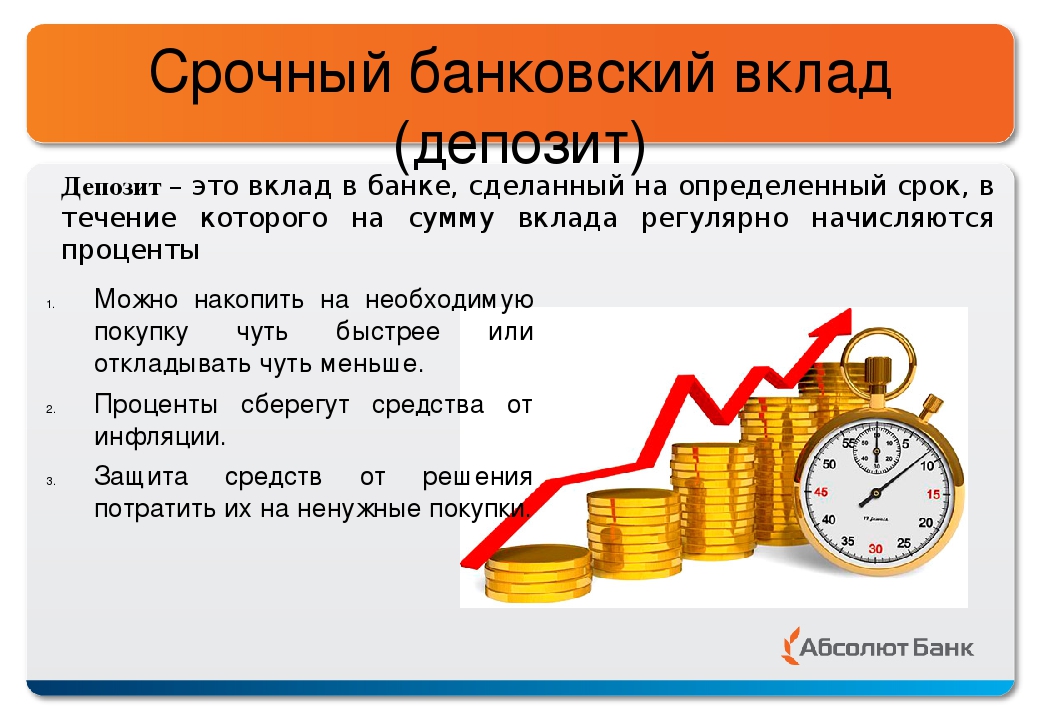

Какие бывают депозиты

С сохранностью средств разобрались. Теперь надо изучить, какие виды депозитов бывают. Сразу отметим, что депозиты могут быть смешанными.

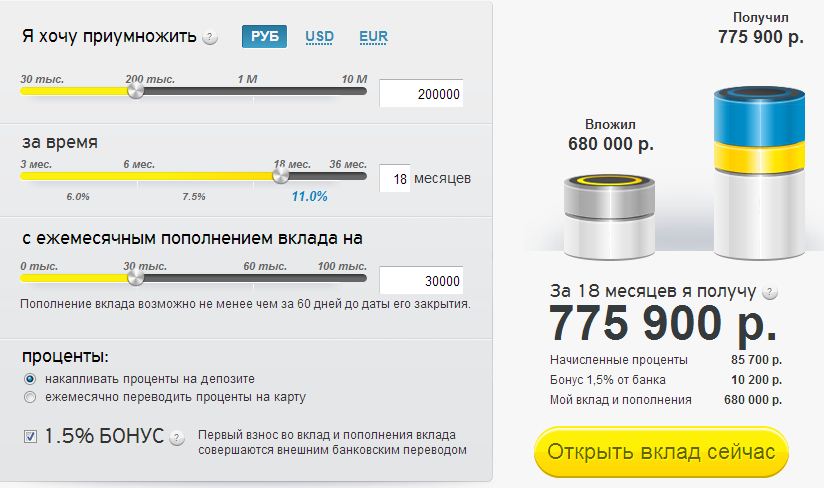

У каждого вида депозитов есть особенности. Например, при срочном депозите вложенную сумму снимать нельзя, начисленные проценты снимаются согласно договору (ежемесячно, ежеквартально, ежегодно, в конце срока).

Если вы положили деньги на депозит с возможностью пополнения, то после каждого дополнительного вложения средств на депозитный счет процент исчисляют на увеличенную сумму. К примеру, вы вложили 1 тысячу сомов под 10 процентов годовых на год.

Открытие депозита с возможностью снятия средств не означает, что можно забирать со счета любую сумму и когда захочется.

В этом виде депозита есть ограничения как по сумме неснижаемого остатка, так и по сумме и количеству снятий со счета. Например, если неснижаемый остаток депозита равен 2 тысячам сомов, а на счету 3 тысячи сомов, вы сможете снять только 1 тысячу сомов. Или, например, можете снять не более 5 тысяч сомов в месяц с депозита либо можете частично снимать деньги не более одного раза в месяц.

В случае вложения средств на депозит с капитализацией проценты по нему начисляются на основную сумму ежемесячно или ежегодно.

Например, вы вложили 10 тысяч сомов на два года под 10 процентов годовых с ежегодной капитализацией. К концу первого года у вас накопится 1 тысяча сомов в виде процентов. Эти деньги прибавятся к основной сумме, и на второй год вам будут начисляться 10 процентов уже на 11 тысяч сомов. За второй год вам начислят 1,1 тысячи сомов процентов. Это и есть капитализация.

Эти деньги прибавятся к основной сумме, и на второй год вам будут начисляться 10 процентов уже на 11 тысяч сомов. За второй год вам начислят 1,1 тысячи сомов процентов. Это и есть капитализация.

Расчет даты капитализации может быть фактическим — год/месяц с момента заключения договора либо согласно календарному году.

При открытии детского депозита для составления договора, кроме свидетельства о рождении, понадобится и паспорт родителя.

Зачастую в детских депозитах есть возможность ежемесячного пополнения. Еще одна их особенность в том, что такие депозиты открываются на достаточно долгий срок и часто подразумевают капитализацию.

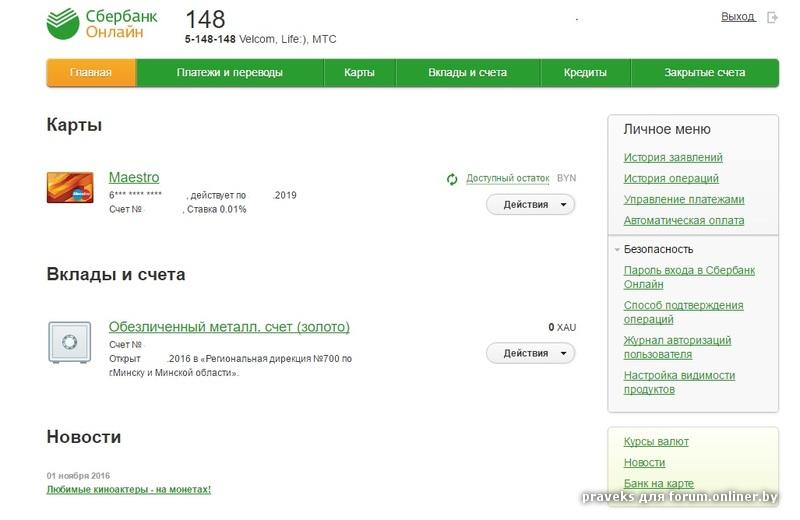

Обезличенные металлические счета — новый и пока слабо известный в Кыргызстане вид депозита. Доход по нему зависит от колебания цен на драгоценные металлы. Например, вы вложили 5 тысяч сомов, которые равнялись 1 грамму золота. Получается, что на счете не деньги, а драгметалл. Если через полгода цена на 1 грамм золота вырастет до 5,5 тысячи сомов, то вы можете снять деньги, сконвертировав свой грамм золота в сомы.

Какие депозиты лучше выбрать

Есть несколько простых правил, которые позволят вложить деньги в депозиты выгоднее.

В первую очередь специалисты советуют выбирать депозиты с капитализацией. Чем чаще происходит капитализация, тем лучше.

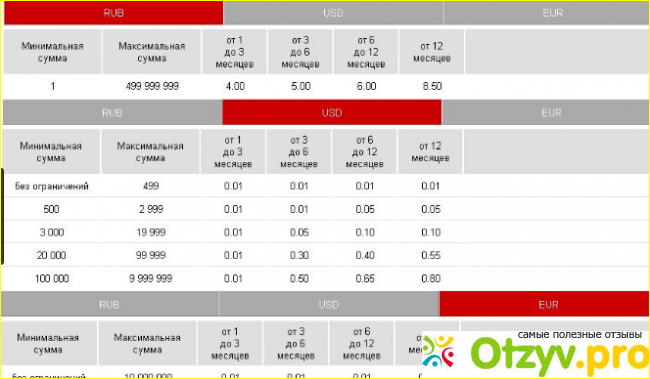

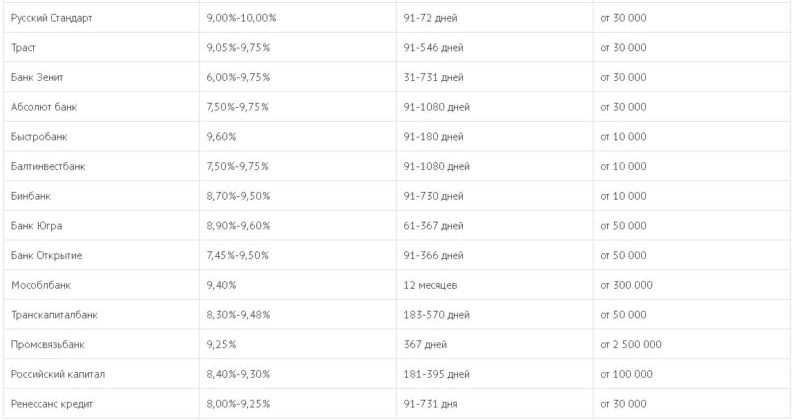

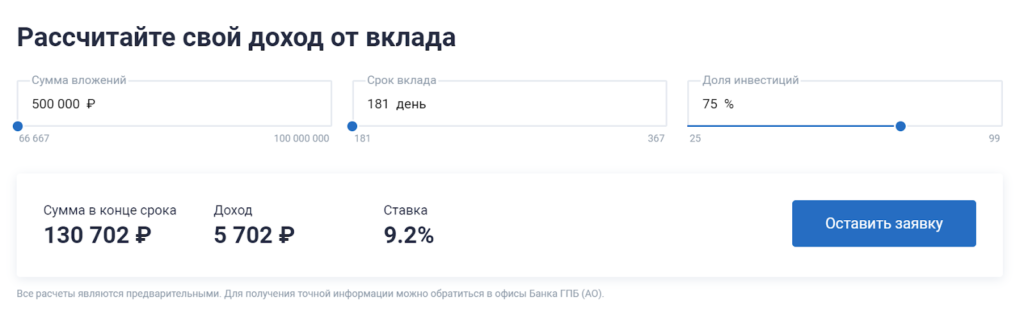

Помните: чем дольше срок депозита, тем выше процент. Чем выше вкладываемая сумма, тем выше процент.

При вложении крупных сумм можно договориться с банком об индивидуальной процентной ставке, которая будет выше, чем предлагает тарифная сетка.

Сегодня размеры процентных ставок по депозитам в национальной валюте выше, чем в иностранной. Это сделано в рамках программы Нацбанка по снижению уровня долларизации экономики.

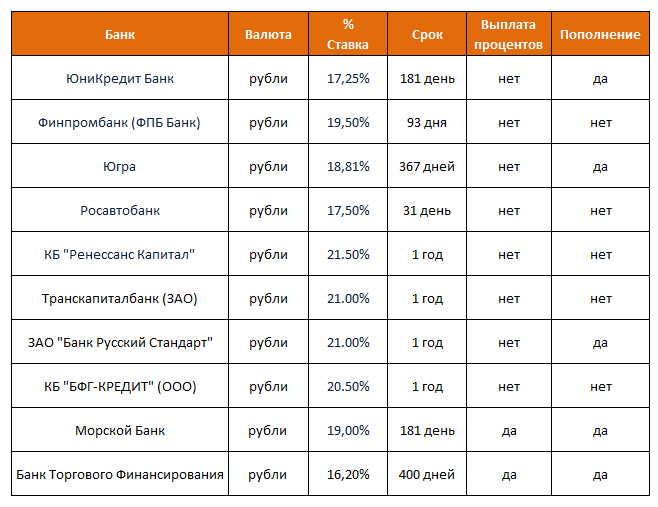

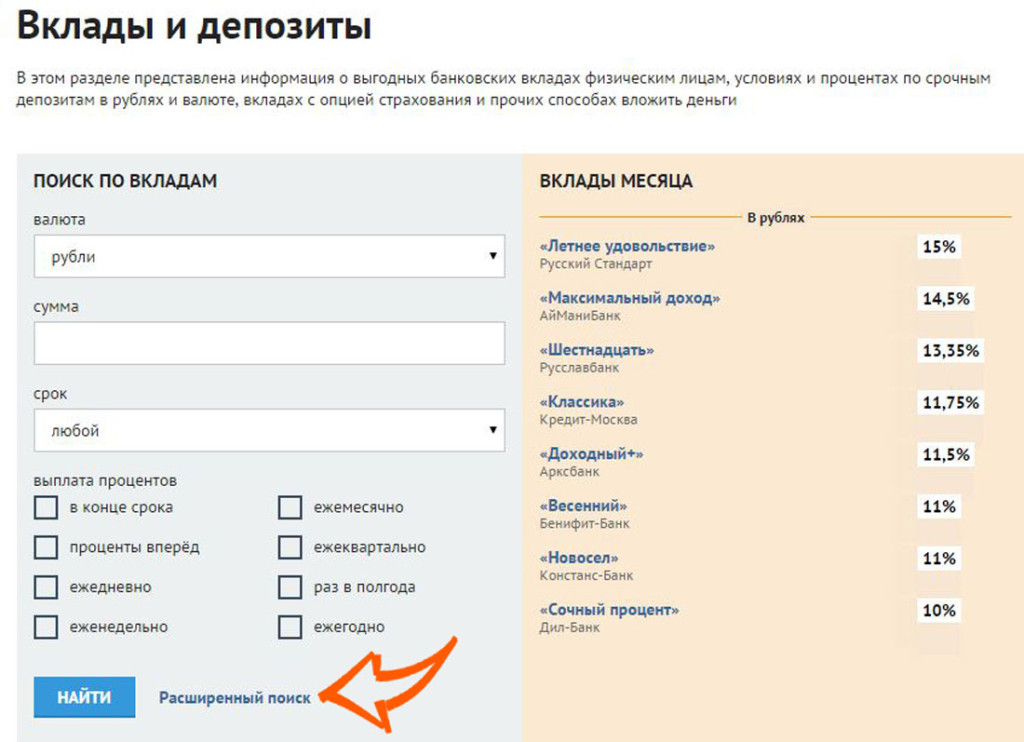

И еще. Если вы решили положить деньги на депозит, то не надо бежать в первый попавшийся банк. Потратьте немного времени на изучение условий в нескольких банках, выберите самый выгодный для вас вариант и только потом заключайте договор.

Материал подготовлен ИА 24.kg при поддержке финансовой компании «Сенти».

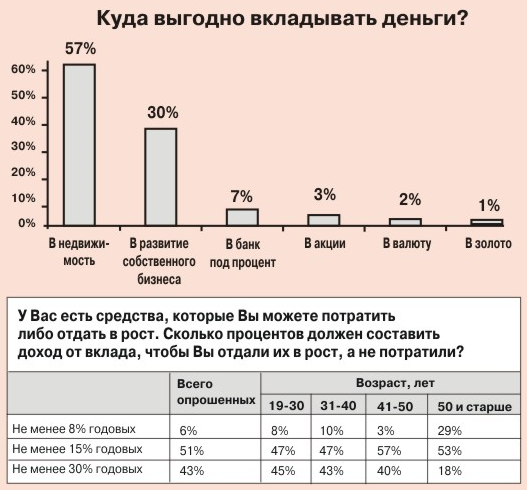

Куда вкладывать деньги в 2021 году — Татцентр.ру

Аукциона щедрости от банков по депозитным ставкам ждать не стоит, ритейл и технологический сектор до сих пор перспективны, а крипта — незастывшая лава вулкана.

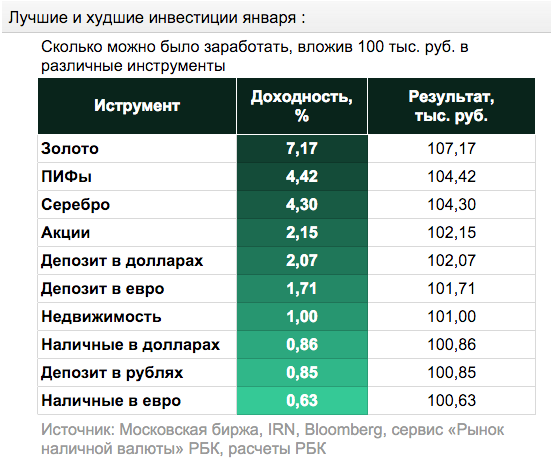

Средняя годовая доходность по банковским вкладам в России к концу первого квартала 2021 года сократилась до 4,5%. Инфляция при этом растет, буквально съедая сбережения. В феврале в Татарстане она ускорилась до 5,6% к прошлогоднему уровню, а продовольственная и вовсе разогналась до 8,4%. Темп роста потребительских цен — одна из причин, побудивших ЦБ РФ повысить ключевую ставку до 4,5%. Но эксперты предупреждают: вкладчикам не стоит ждать от коммерческих банков аукциона щедрости по депозитным ставкам.

«Плюс один процент максимум»

«Не думаю, что незначительное повышение ключевой ставки ЦБ повлияет на вклады. У коммерческих банков сейчас нет дефицита ликвидности. Поэтому сколь-либо значимого повышения ставок по депозитам не будет», — убежден эксперт комитета Госдумы РФ по финансовому рынку, главный редактор Finversia. ru Ян Арт.

ru Ян Арт.

Банковские ставки по депозитам зависят от денежно-кредитной политики ЦБ, поясняет квалифицированный инвестор Дмитрий Слепцов. Он соглашается с мнением: если Банк России в течение года будет сохранять ключевую ставку около текущего уровня, то ощутимого повышения депозитной доходности ждать не придется. Исключение могут составить разовые маркетинговые акции отдельных банков, а также символическое повышение ставок по кредитам и депозитам во втором квартале.

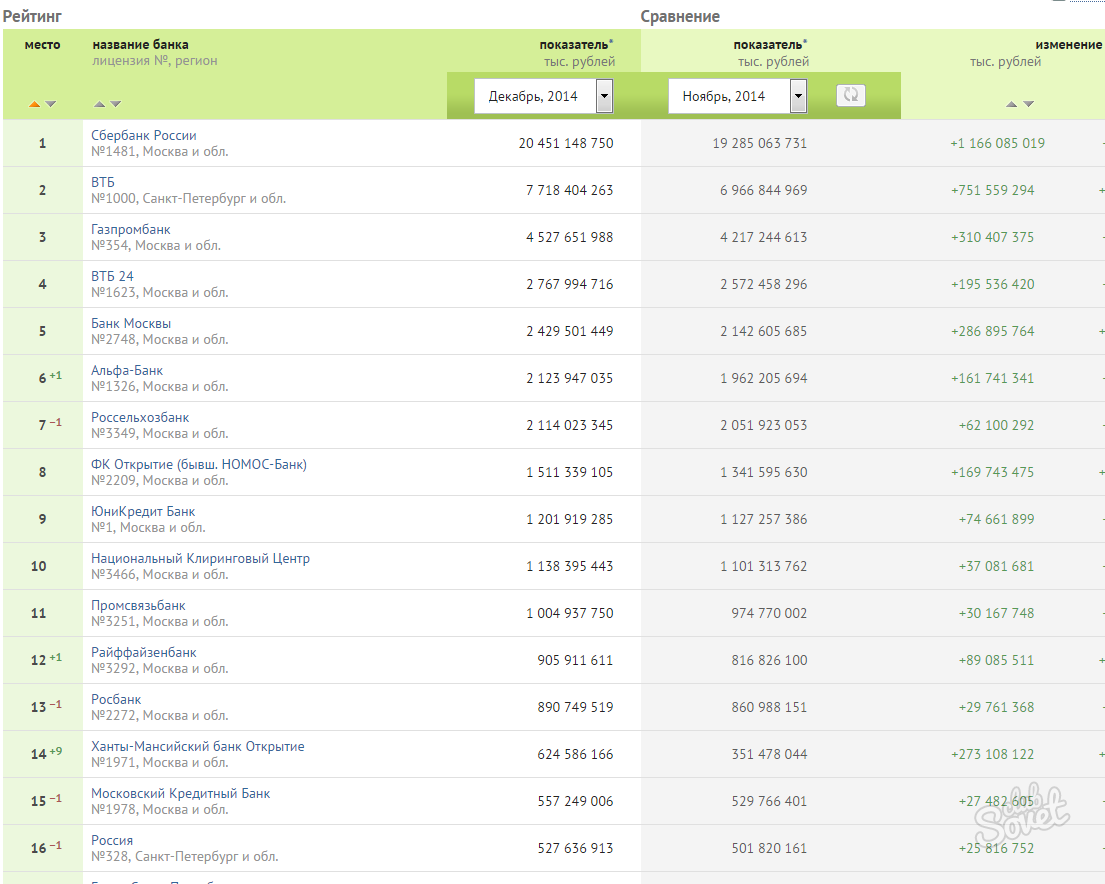

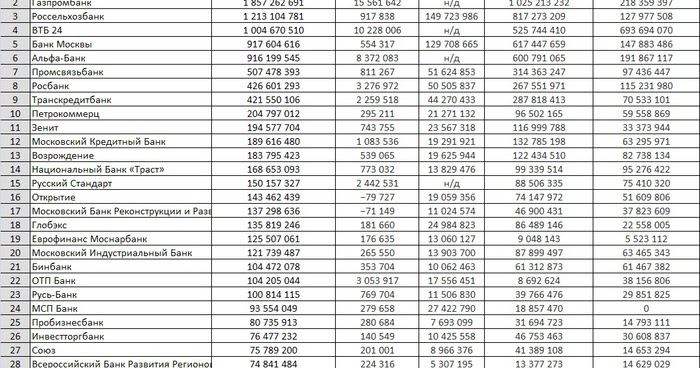

«От крупнейших банков первой десятки особо большой щедрости ждать не следует. Они если и будут повышать ставки по вкладам, то на 0,5−1 п.п. максимум. А вот менее крупные банки могут повысить ставки по депозитам на 1−2 п.п.», — полагает Слепцов.

Бенефициар падения доходности вкладов — фондовый рынок

К примеру, Московская биржа практически ежемесячно фиксирует новые рекорды притока частных инвесторов. Так, в феврале на биржу пришли почти 900 тыс. россиян, а общее количество брокерских счетов здесь достигло 10,3 млн.

По итогам февраля в «Портфель частного инвестора» на Мосбирже вошли акции Газпрома (18,4%), Норникеля (14,8%), обыкновенные и привилегированные акции Сбербанка (11,1% и 7,7% соответственно), акции ЛУКОЙЛа (9,4%), Аэрофлота (9,3%), привилегированные акции Сургутнефтегаза (8%), ценные бумаги Yandex (7,4%), акции Polymetal International plc (7,1%), ценные бумаги Mail.ru Group (6,8%).

Из иностранных ценных бумаг в «Портфель частного инвестора» вошли акции Tesla Inc. (19,6%), Alibaba Group Holding LTD (18%), Apple (15,1%), Pfizer Inc. (10,3%), Boeing (7,8%), Amazon (7%), QUALCOMM Incorporated (6,9%), Facebook Inc. (5,6%), Advanced Micro Devices, Inc. (5,1%) и AT&T Inc. (4,6%).

Топ-10 биржевых фондов в портфелях частных инвесторов по итогам февраля: фонд инвестиций в IT-сектор США – FXIT (18,6%), в акции США – FXUS (15%), в акции Китая – FXCN (14,7%), в золото – FXGD (14,6%), в российские акции, облигации, денежные средства и золото – TRUR (9,9%), фонд инвестиций в российские корпоративные еврооблигации в долларах США – FXRU (6,4%), фонд на Индекс РТС – FXRL (5,5%), фонд инвестиций в американские акции, облигации, денежные средства и золото – TUSD (5,3%), фонд на Индекс МосБиржи – SBMX (5%) и фонд на акции немецких компаний – FXDE (5%).

Ставка на «голубые фишки» и технологии

Ян Арт полагает, что в 2021 году будут расти «голубые фишки» американского фондового рынка, акции ритейлеров, круизных компаний, отельных компаний, некоторых (но не всех) авиакомпаний, финансового сектора. Перспективным эксперту представляет и BigTech. «Из российских компаний я бы поставил на Сбербанк, ЛУКОЙЛ, Яндекс, Фосагро».

Дмитрий Слепцов рекомендует обратить внимание на дивидендные бумаги, входящие в индекс «голубых фишек» и индекс МосБиржи.

«JP Morgan предсказывает начало нового суперцикла сырьевых товаров, и мы уже увидели рост котировок нефти с $ 30 до $ 68, вслед за которыми выросли цены на акции нефтяных бумаг — „Роснефть“, „ЛУКОЙЛ“, „Татнефть“, „Сургутнефтегаз“ показали рост на десятки процентов от минимумов коронакризисного падения в марте 2020 года. Рост спроса на металлы приведет к росту котировок таких бумаг как „Норникель“ и „Северсталь“. Последняя уже показала рост более чем на 80% от кризисных минимумом марта 2020 года».

Слепцов советует не забывать про ритейл, а также отмечает сохраняющийся тренд на рост котировок технологических компаний. Золото же является защитным активом. Его роста стоит ожидать в случае очередной волны пандемии и ухода в новый кризисный виток. Для диверсификации можно держать этот актив в портфеле, но не в качестве основного, считает Слепцов и напоминает, что доля монетарного золота в резервах Банка России, к примеру, составляет чуть больше 20%.

Директор по стратегии ИК «ФИНАМ» Ярослав Кабаков также отмечает потенциал роста технологического сектора. Он говорит, что большинство технологических услуг, которые предлагают сегодня компании хайтека, продолжат развиваться опережающими темпами. И скорость совершенствования сервисов, упрощения доступа к ним, только повысится. Кроме того, компании хайтека получили массовый приток клиентов во время пандемии, который в обычных условиях формировался бы десяток лет.

«Именно сейчас, вероятно, неплохая точка входа во многие лучшие активы этого сегмента рынка. Напомню, что именно с пакета стимулов в 2020 году на $ 2,2 трлн в США началось победное шествие к историческим максимумам технологического сектора, а сейчас на рынки подвозят новое „топливо“ в виде пакета стимулов в $ 1,9 трлн от Джо Байдена».

Напомню, что именно с пакета стимулов в 2020 году на $ 2,2 трлн в США началось победное шествие к историческим максимумам технологического сектора, а сейчас на рынки подвозят новое „топливо“ в виде пакета стимулов в $ 1,9 трлн от Джо Байдена».

Крипта — незастывшая лава вулкана

А вот криптовалютой, по мнению экспертов, увлекаться не стоит. Особенно новичкам и инвесторам с низким аппетитом к риску.

По словам Дмитрия Слепцова, на биржах биткоин остается самым популярным активом. В 2020 году он подорожал к доллару на 685%, до $ 28 990, с начала года — на 111%, до $ 61 788. «Для диверсификации своих портфелей крупные фонды и публичные компании направляют часть средств в криптовалюту, чтобы при нулевых ставках повысить доходность своим инвесторам. Любой желающий может инвестировать часть капитала в криптовалюту и подкупать ее во время коррекций. При этом инвестиционный горизонт должен составлять не менее трех лет, чтобы избежать глубоких просадок, которые периодически происходят на рынке».

Но правовой статус криптовалют еще только формируется.

«Серьезным, долгосрочным инвесторам я бы порекомендовал все же подождать окончания этого процесса, — говорит депутат Госдумы РФ, председатель думского комитета по финансовому рынку Анатолий Аксаков. — Криптовалюты — вызов сложившейся веками системе денежного рынка. У него есть свои минус, свои плюсы, свои спорные моменты. И пока это еще незастывшая лава вулкана после извержения. Если вы хотите стоять на твердой почве — подождите, пока лава застынет».

Юлия Амочаева

По материалам онлайн-конференции

«Философия инвестиций-2021: какие инструменты добавить в портфель»

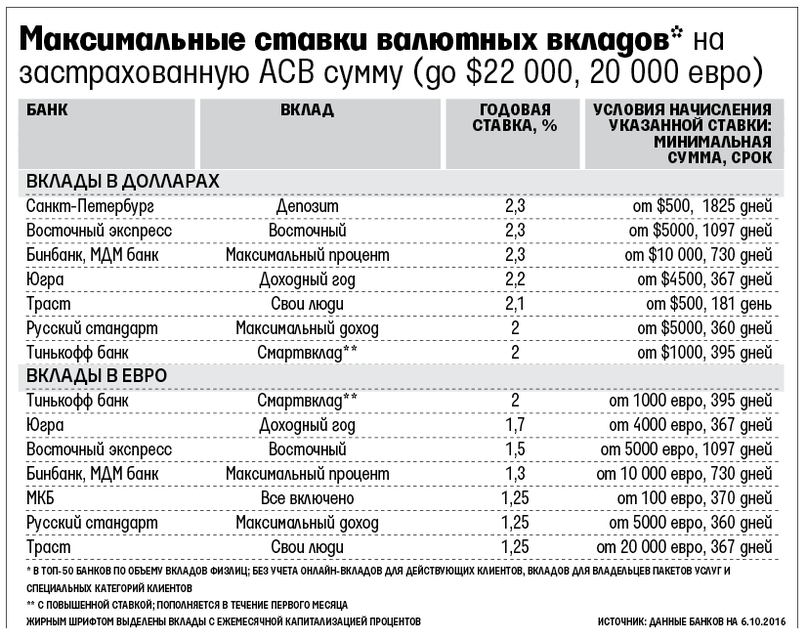

Вклады за границей: все, что нужно знать

Нужно ли вам делать вклад, что необходимо учитывать при выборе иностранного банка и оформлении документов, какие законы стоит прочесть перед тем, как вложить деньги за рубеж, — собрали для вас свежую информацию и разложили по полочкам.

Чем интересен зарубежный вклад?

Стандартный цели две: сохранить и приумножить капитал. Однако по факту речь скорее о сохранности средств, нежели о потенциальном доходе. Вклады за рубежом — это не всегда инвестиция. Но депозитный счет дает возможность диверсифицировать ваш инвестиционный портфель, вложив деньги в разные национальные валюты или драгметаллы.

Однако по факту речь скорее о сохранности средств, нежели о потенциальном доходе. Вклады за рубежом — это не всегда инвестиция. Но депозитный счет дает возможность диверсифицировать ваш инвестиционный портфель, вложив деньги в разные национальные валюты или драгметаллы.

Кому интересен?

Тем, кто готов сразу вложить достаточно крупную сумму. Низкие процентные ставки плюс дорогие тарифы на обслуживание больше подходят тем, у кого есть для этого минимум 50 тысяч евро.

Преимущества иностранных банков для открытия депозитов

- Доверие к зарубежной банковской системе.

- Высокие страховые суммы (по ЕС — до 100 тысяч евро).

Вклады за границей: основное

- Невысокие процентные ставки (в среднем по ЕС 1-2%, иногда до 5).

- Жесткие условия досрочного расторжения договора.

- Высокий порог первоначальной суммы депозита (от 10 тыс евро).

Как выбрать иностранный банк

Помните: выбирая банк, вы выбираете страну.

- стабильность национальной валюты,

- устойчивость финансовой системы государства,

- на репутацию регулятора,

- репутацию самого государства на мировой геополитической арене.

Например, еще недавно самыми «вкусными» для россиян считались вклады в банки Кипра и стран Балтии. Они предлагали выгодные проценты (до 5%), лояльно относились к нерезидентам из СНГ, предлагали обслуживание на русском языке. Однако эти страны, включая их банковский сектор, подвластны общим тенденциям. Финансовые институции легко лишаются лицензий, избавляются от российских денег, отношение к нерезидентам усугубляется. Нетрудно заметить, что чем стабильнее государство, тем ниже %, выше тарифы и строже правила. Поэтому у клиента, по сути, есть выбор: дешевле и рискованнее или дороже и надежнее. Этот выбор за вами!

Что такое «страхование депозита»?

Минимальная сумма, которую банк обязан вернуть клиенту при закрытии (банкротстве, санации). Так, для Евросоюза застрахованный депозит составляет 100 тысяч евро. Вкладчики любого европейского банка получат назад как минимум 100 тысяч евро, если он прекратит свою деятельность. Гарантом служит центральный банк каждого члена ЕС.

Так, для Евросоюза застрахованный депозит составляет 100 тысяч евро. Вкладчики любого европейского банка получат назад как минимум 100 тысяч евро, если он прекратит свою деятельность. Гарантом служит центральный банк каждого члена ЕС.

Что еще стоит учесть?

- % ставки,

- неснижаемый остаток,

- застрахованная сумма,

- комиссии/тарифы,

- список документов,

- условия расторжения.

Какие требования к нерезидентам

Нерезидент нерезиденту рознь. К представителям стран СНГ, в частности, к россиянам список требований выше, чем к другим. Чтобы открыть депозитный счет за рубежом, необходимо пройти процедуру комплаэнс на соответствие AML-политики (борьба с отмыванием средств). Для этого вам потребуется:

- Объяснить происхождение средств. Они должны быть легально нажитыми, а данный факт — прозрачным.

- Собрать полный пакет документов, соответствующий всем требованиям. Еще раз: лучше заранее уточнить не только список бумаг, но и требования к ним.

Формы/образцы документов у разных государств отличаются, зарубежный банк может не устроить сумбурная выписка из российских учреждений.

Формы/образцы документов у разных государств отличаются, зарубежный банк может не устроить сумбурная выписка из российских учреждений. - Вы не должны числиться в черных списках, а ваша деятельность должна быть полностью законной.

- Плюсом будет ваша связь со страной «прописки» банка.

А выгодно ли это?

Если вы рассчитываете зарабатывать на депозите, то не факт. Прежде чем решиться вложить, сравните следующие цифры:

- тарифы банка (за открытие, обслуживание, пополнение счета и т.д.), включая комиссию за конвертацию (а также курс валют),

- потенциальную прибыль по процентной ставке.

Скорее всего будет требоваться личное присутствие, так что учтите также туристические расходы.

Продумайте заранее также о том, как будете зачислять деньги. Международный перевод предполагает высокие комиссии, а наличные средства придется декларировать при пересечении границы.

Не забудьте сообщить в ФНС!

Налоговым резиденты России обязаны уведомить налоговую службу об открытии счета за рубежом, а также отчитываться о движении средств.

Облагается ли прибыль по зарубежному вкладу российскими налогами?

Да. С вас причитается НДФЛ по ставке в 13%.

Все ли могут открыть депозит за рубежом?

Нет. Например, по российскому законодательству хранить деньги за рубежом не могут лица, занимающие государственный пост.

Какая еще информация может помочь?

- Федеральный закон N79-ФЗ «О государственной гражданской службе Российской Федерации». Здесь о том, кто не может размещать депозит в иностранных банках.

- Федеральный закон N173-ФЗ «О валютном регулировании и валютном контроле». Здесь все детали про валютные счета.

- Налоговый кодекс, статья 83 — здесь про то, как вы должны уведомить органы контроля об открытии иностранного вклада.

Изучая другие источники, смотрите на дату публикации текста. Банковский сектор очень чуткий, ситуация на рынке может стремительно меняться. Интернет полон статей, где рекомендуют вложить в уже давно закрытый иностранный банк. Пользуйтесь только актуальной информацией!

Пользуйтесь только актуальной информацией!

Лучшие акции банков, за которыми стоит следить в 2021 году

Обновлено: 18 мая 2021 г., 10:22

Банки могут показаться довольно сложным бизнесом, и во многих отношениях так оно и есть. Однако основные идеи, лежащие в основе банковской индустрии, и то, как эти предприятия зарабатывают деньги, легко понять. Имея это в виду, вот обзор различных типов банков, некоторые важные показатели, которые следует знать инвесторам, и три отличных банковских акций, удобных для новичков, которые следует держать в поле зрения.

Три категории банковских предприятий- Коммерческие банки: Это банки, которые предоставляют услуги потребителям и предприятиям, такие как текущие и сберегательные счета, автокредиты, ипотека, депозитные сертификаты и многое другое. Коммерческий банк в основном зарабатывает деньги, занимая деньги под относительно низкую процентную ставку и ссужая их клиентам под более высокую ставку.

В то время как коммерческие банки зарабатывают основную часть своих денег на процентном доходе, многие также собирают значительный комиссионный доход за такие вещи, как сборы за выдачу ссуд, надбавки за банкоматы и сборы за обслуживание счетов.Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), растет безработица, а у потребителей и предприятий часто возникают проблемы с оплатой счетов.

В то время как коммерческие банки зарабатывают основную часть своих денег на процентном доходе, многие также собирают значительный комиссионный доход за такие вещи, как сборы за выдачу ссуд, надбавки за банкоматы и сборы за обслуживание счетов.Инвесторам важно отметить, что коммерческий банкинг — это цикличный бизнес: когда наступают рецессии (и пандемии), растет безработица, а у потребителей и предприятий часто возникают проблемы с оплатой счетов. - Инвестиционные банки: Эти банки предоставляют инвестиционные услуги институциональным клиентам и состоятельным физическим лицам. Инвестиционные банки — это компании, которые помогают другим компаниям выходить на биржу посредством IPO, выпускать долговые ценные бумаги и консультировать по вопросам слияний и поглощений, и за все это они получают комиссионные.Инвестиционные банки обычно также зарабатывают деньги на торговле акциями, ценными бумагами с фиксированным доходом, валютами и товарами. У них также обычно есть бизнес по управлению активами и часто есть собственные значительные инвестиционные портфели.

В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше .

В отличие от коммерческого банкинга, инвестиционный банкинг имеет тенденцию неплохо держаться во время рецессии. Фактически, когда рынки становятся нестабильными, инвестиционный банкинг часто работает на лучше . - Универсальные банки: Универсальный банк — это банк, который осуществляет как коммерческие, так и инвестиционные банковские операции.Большинство крупных банков США являются универсальными банками. В то время как коммерческие банки получают большую часть своей прибыли за счет процентного дохода, а инвестиционные банки в основном полагаются на комиссионный доход, универсальные банки пользуются прекрасным сочетанием этих двух факторов.

Очевидно, это упрощенные определения. У банков есть много других способов получения дохода. Например, многие банки предлагают своим клиентам сейфы в аренду, а некоторые зарабатывают деньги за счет партнерских отношений со сторонними компаниями. Однако по своей сути это основные способы зарабатывания денег банками.

Сотни банков торгуют на основных биржах США, разных размеров, географических местоположений и направлений. Несмотря на то, что во вселенной инвестиций есть несколько отличных вариантов, вот три благоприятных для новичков банковских акций, которые могут обеспечить отличную доходность на долгие годы.

- Bank of America (NYSE: BAC) был одной из самых впечатляющих историй оздоровления в эпоху после финансового кризиса, даже несмотря на то, что падение процентных ставок оказало давление на его прибыльность.В 2019 году банк увеличил свой кредитный портфель более чем на 6%, значительно опередив конкурентов, и компания значительно повысила эффективность за счет развития своих онлайн- и мобильных технологий.

- JPMorgan Chase (NYSE: JPM) — самый прибыльный из крупных универсальных банков, а также крупнейший банк по рыночной капитализации в Соединенных Штатах. Банк ведет операции практически во всех областях как коммерческого, так и инвестиционного банкинга, и в последние годы он проделал особенно большую работу по развитию бизнеса кредитных карт и автокредитования.

- U.S. Bancorp (NYSE: USB) — это в первую очередь коммерческий банк, практически весь доход которого составляет доход от кредитов и других потребительских банковских продуктов. U.S. Bancorp не только сосредоточен на потребительском банкинге, но и неизменно обеспечивает одни из самых впечатляющих показателей прибыльности и эффективности в секторе и является отличным дивидендом для инвесторов.

Если вы хотите инвестировать в акции отдельных банков, вот несколько показателей, которые вы, возможно, захотите добавить в свой инструментарий:

- Цена книги (P / B) value: Отличная метрика оценки для использования с акциями банка, отношение цены к балансовой стоимости, или P / B, показывает, сколько банк продает по отношению к чистой стоимости его активов.Его можно использовать в сочетании с показателями прибыльности, обсуждаемыми ниже, чтобы дать общую картину того, насколько дешевы или дороги акции банка.

- Рентабельность собственного капитала (ROE): Первый из двух общих показателей рентабельности, используемых для акций банка. Рентабельность собственного капитала — это прибыль банка, выраженная в процентах от собственного капитала. Чем выше, тем лучше; 10% или выше обычно считается достаточным.

- Рентабельность активов (ROA): Это прибыль банка как процент от активов на его балансе.Например, если банк получил прибыль в 1 миллиард долларов в 2020 году и имел активы в размере 100 миллиардов долларов, его доходность по активам составила бы 1%. Инвесторы обычно хотят видеть ROA на уровне 1% или выше.

- Коэффициент эффективности: Коэффициент эффективности банка — это процент, который показывает инвесторам, сколько банк потратил на получение дохода. Например, коэффициент эффективности 60% означает, что банк тратил 60 долларов на каждые 100 долларов дохода, который он получил. Коэффициент эффективности можно получить, разделив непроцентные расходы (операционные расходы) на чистую выручку, и чем меньше, тем лучше.

Пандемия COVID-19 и банковские акции

Банки были одной из худших частей фондового рынка с момента пандемии COVID-19, поэтому давайте быстро разберем , почему они отстают и как повлияла пандемия — и как это может повлиять на их бизнес.

Основная причина того, что у банков такие плохие дела, заключается в том, что они могут столкнуться с волной неплатежей по кредитам, если сохранится высокий уровень безработицы. Банки уже выделили миллиарды в этом году на покрытие ожидаемых потерь по кредитам, но если пандемия усугубится или государственная поддержка иссякнет, этого может оказаться недостаточно.Кроме того, в результате пандемии процентные ставки упали до рекордно низкого уровня, что является плохой новостью для банков. Это второстепенная проблема по сравнению с возможными значениями по умолчанию, но все же важно знать.

Также стоит упомянуть, что некоторые части инвестиционного банкинга, в частности торговля и андеррайтинг, как правило, лучше работают в неспокойные времена. Это может помочь таким банкам, как JPMorgan Chase и Goldman Sachs (NYSE: GS), которые проводят крупные инвестиционно-банковские операции, в то время как банки, которые в основном сосредоточены на коммерческом банкинге, такие как Wells Fargo (NYSE: WFC), могут оказаться во временном невыгодном положении. .

Это может помочь таким банкам, как JPMorgan Chase и Goldman Sachs (NYSE: GS), которые проводят крупные инвестиционно-банковские операции, в то время как банки, которые в основном сосредоточены на коммерческом банкинге, такие как Wells Fargo (NYSE: WFC), могут оказаться во временном невыгодном положении. .

Связанные темы

Акции FinTechШирокая категория, охватывающая предприятия на стыке финансов и технологий.

Страховые запасыЭти предприятия устойчивы к рецессии и имеют долгосрочную инвестиционную привлекательность.

Акции блокчейнТехнология, лежащая в основе криптовалют, имеет множество потенциальных применений.

Акции криптовалюты Узнайте, как определять наиболее многообещающие криптовалюты, и выясните, подходит ли эта отрасль вашему стилю инвестирования.

Berkshire Hathaway (NYSE: BRK.A) (NYSE: BRK.B) Генеральный директор Уоррен Баффет известен как один из лучших фондовых инвесторов всех времен, и не зря. За последние 55 лет у руля компании Баффет обеспечил годовую доходность более чем на вдвое больше, чем у S&P 500, и инвестиции, которые он выбрал для огромного портфеля акций Berkshire на протяжении многих лет, являются хорошей причиной для этого.

Если вы взглянете на портфель акций Berkshire, вы заметите одну большую тенденцию — Баффету принадлежит довольно много акций банков. Berkshire владеет пакетами акций пяти различных банков на сумму 1 миллиард долларов и более, включая очень большую долю в Bank of America.

Глупая прибыль по акциям банков

Хотя покупка каких-либо акций только потому, что они принадлежат миллиардеру (даже Уоррену Баффету), не обязательно является разумной идеей, в 2021 году банковская отрасль, похоже, принесет определенную пользу. Так что, если у вас не так много позиций в вашем портфеле, вам могут подойти один или несколько надежных банков, обсуждаемых здесь.

Так что, если у вас не так много позиций в вашем портфеле, вам могут подойти один или несколько надежных банков, обсуждаемых здесь.

Как банки зарабатывают деньги?

По своей сути банки зарабатывают деньги двумя основными способами — коммерческим банкингом и инвестиционным банкингом. Коммерческий банкинг относится к банковским продуктам и услугам, которые банки предоставляют физическим и юридическим лицам. Инвестиционный банкинг относится к услугам, которые банк предоставляет корпорациям, правительствам, состоятельным физическим лицам и другим организациям, выходящим за рамки коммерческой банковской деятельности.

Цикличны ли банковские акции?

Короткий ответ — да. Акции банков обычно страдают от рецессии по нескольким причинам. Во-первых, процентные ставки имеют тенденцию падать во время рецессий. Во-вторых, что более важно, безработица имеет тенденцию расти во время рецессий, и все больше потребителей сталкиваются с финансовыми проблемами.

Однако более длинный ответ заключается в том, что все банки разные. Потребительский банкинг (прием вкладов и выдача денег в долг) очень цикличен, и это особенно верно для банков, которые специализируются на более рискованных формах кредитования, таких как кредитные карты.С другой стороны, инвестиционный банкинг имеет тенденцию работать даже на лучше в неспокойные времена, поэтому банки, которые проводят крупные инвестиционные банковские операции, как правило, довольно хорошо удерживают прибыль.

Как вы анализируете акции банков?

При попытке проанализировать акции конкретного банка рекомендуется сосредоточиться на четырех основных моментах:

- Чем на самом деле занимается банк

- Его цена

- Его доходность

- Величина риска, который он принимает для достижения такой прибыли мощность

Последние статьи

1 фактор действительно может увеличить прибыль Wells Fargo

У банка был меньший уровень резервов CECL в день один, чем у большинства его коллег, и он еще не начал освобождать свои резервы на покрытие потерь по ссудам, связанным с пандемией.

Брам Берковиц | 5 июня 2021 г.

3 акции банка, которые сильно выиграют от повышения ставок

Акции всех банков выиграют от повышения процентных ставок, но эти банки получат огромную выгоду.

Брам Берковиц | 4 июня 2021 г.

Эти 3 банка выкупают акции.Должны ли они?

Руководители этих трех банков считают, что их акции можно купить.

Майк Прайс | 30 мая 2021 г.

The Toronto-Dominion Bank (TD) Q2 2021 Расшифровка телефонного разговора о доходах

Отчет о прибылях и убытках TD за период до 30 апреля 2021 г.

Расшифровщики Пестрого Дурака | 29 мая 2021 г.

Главный регулирующий орган покидает Wells Fargo

Сара Дальгрен, руководитель отдела регулирования банка, по сообщениям, уходит в отставку, чтобы использовать новые возможности.

Брам Берковиц | 27 мая 2021 г.

Является ли Citigroup, наконец, выгодной акцией для покупки?

После торговли ниже ощутимой балансовой стоимости в течение последних 12 месяцев Citi пробился назад.

Энтони Ди Пицио |

26 мая 2021 г.

Уэллс Фарго — все еще выгодная сделка?

По соотношению цены и прибыли банк сравнялся с некоторыми из его аналогов. Но я считаю, что в ближайшем будущем ожидается снижение доходов, которое со временем изменится.

Брам Берковиц | 23 мая 2021 г.

2 Невероятно дешевые финансовые акции

Тот, о котором вы точно слышали; другой, может, и нет.

Дэйв Ковалески | 23 мая 2021 г.

В Morgan Stanley появляются два кандидата в качестве потенциальных преемников генерального директора Гормана

Банк меняет высшее руководство, и два нынешних руководителя считаются фаворитами на замену его давнему генеральному директору.

Брам Берковиц | 20 мая 2021 г.

Привет, поклонники Кэти Вуд, вот ценная бумага, которую вы могли бы полюбить

Не каждая акция в инвестиционном портфеле ARK имеет высокий мультипликатор.

Brent Nyitray, CFA | 20 мая 2021 г.

Рейтингакций крупных банков: что лучше всего покупать сейчас?

Все о большом U.S.Bank только что сообщил о высоких доходах, и они могут неплохо выиграть в условиях сильной постпандемической экономики. В этом видеоклипе Fool Live главный директор по развитию Ананд Чоккавелу и участники Fool.com Мэтт Франкель, CFP и Джейсон Холл занимают пятерку крупнейших американских банковских акций — JPMorgan Chase (NYSE: JPM), Bank of America (NYSE: BAC), Citigroup (NYSE: C), Wells Fargo (NYSE: WFC) и Goldman Sachs (NYSE: GS). Какая сейчас лучшая покупка?

Какая сейчас лучшая покупка?

Ананд Чоккавелу: Давайте перейдем к рейтингам.Между прочим, это было действительно тяжело. Вы все можете убедить меня в любом порядке, используя разные аргументы. У кого это есть?

Мэтт Франкель: Я могу начать, если хочешь. Ну, во-первых, на нашей выставке Industry Focus , в начале года, я рекомендовал акции Wells Fargo в качестве акций банка для просмотра в 2021 году, которые до сих пор были лучшими из этих пяти. Думаю, они так и будут и дальше. Так что я оставлю его своим номером 1. Я поставил Goldman на второе место. Банк Америки был бы моим третьим выбором.JPMorgan будет четвертым только потому, что я считаю, что его оценка является наиболее справедливой из всех акций банка с точки зрения полной оценки. Затем Citigroup, я бы поставил номер пять только потому, что у меня действительно нет никакого желания владеть Citigroup.

Затем Citigroup, я бы поставил номер пять только потому, что у меня действительно нет никакого желания владеть Citigroup.

Джейсон Холл: Ага. Я бы следил за тем же рейтингом, только я бы фактически поднял Citi до трех. Просто потому, что думают о траекториях, думают о здоровье экономики, думают о своей книге бизнеса, думают о возможностях.Я рад, что ты напомнил мне об изменении их руководства, Ананд, я просто совсем забыл об этом. Я думаю, что есть что сказать о приходе кого-то, возможно, он будет использовать другой подход к управлению рисками и, возможно, немного их ребрендинг. Так что я просто снова думаю об оценке, о самом важном двигателе для банков, а именно о здоровье экономики. Начать с лучшей оценки и выстроить все, чтобы продвинуть ее вперед. Думаю, просто не спи на Citi.

Чоккавелу: Верно. Я примерно согласен с этим, что я и был таким, особенно потому, что Мэтт смотрит на них больше всего. Но сделаю пару предостережений. Сначала у меня Bank of America, на втором месте Wells Fargo, на третьем — Goldman Sachs, а затем на четвертом месте JPMorgan по тем же причинам оценки. Затем пятая Citigroup, отчасти потому, что, вероятно, трижды укушенная, когда-то застенчивая вещь, в которой я хотел навсегда избавиться от них. Потому что помните, когда Майкл Корбат взял на себя бразды правления, я был настроен оптимистично по отношению к нему и его менеджменту, и все еще не совсем изменилось, как я ожидал.

Сначала у меня Bank of America, на втором месте Wells Fargo, на третьем — Goldman Sachs, а затем на четвертом месте JPMorgan по тем же причинам оценки. Затем пятая Citigroup, отчасти потому, что, вероятно, трижды укушенная, когда-то застенчивая вещь, в которой я хотел навсегда избавиться от них. Потому что помните, когда Майкл Корбат взял на себя бразды правления, я был настроен оптимистично по отношению к нему и его менеджменту, и все еще не совсем изменилось, как я ожидал.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool. Мы разношерстные! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Топ финансовых акций на июнь 2021 года

Финансовый сектор состоит из компаний, которые предлагают услуги, включая ссуды, сбережения, страхование, платежные услуги и управление денежными средствами для частных лиц и фирм. Акции финансового сектора включают широкий спектр компаний, занимающихся розничным и коммерческим банкингом, бухгалтерским учетом, страхованием, управлением активами, кредитными картами и брокерскими операциями. К хорошо известным компаниям в этом секторе относятся Wells Fargo Co. (WFC), Goldman Sachs Group Inc. (GS) и Morgan Stanley (MS).

Акции финансового сектора включают широкий спектр компаний, занимающихся розничным и коммерческим банкингом, бухгалтерским учетом, страхованием, управлением активами, кредитными картами и брокерскими операциями. К хорошо известным компаниям в этом секторе относятся Wells Fargo Co. (WFC), Goldman Sachs Group Inc. (GS) и Morgan Stanley (MS).

Финансовые акции, представленные фондом Financial Select Sector SPDR ETF (XLF), превзошли более широкий рынок с общей доходностью 74,6% по сравнению с общей доходностью Russell 1000, равной 45.6% за последние 12 месяцев. Эти показатели производительности и все статистические данные в таблицах ниже приведены по состоянию на 21 мая 2021 года.

Вот 3 лучших финансовых акции с наилучшей стоимостью, самым быстрым ростом и максимальной динамикой.

Это финансовые акции с самым низким соотношением скользящей цены к прибыли (P / E) за 12 месяцев. Поскольку прибыль может быть возвращена акционерам в виде дивидендов и выкупа, низкий коэффициент P / E показывает, что вы платите меньше за каждый доллар полученной прибыли.

| Лучшие финансовые акции | |||

|---|---|---|---|

| Стоимость ($) | Рыночная капитализация (млрд. Долл.) | Коэффициент скользящей P / E за 12 месяцев | |

| Rocket Companies Inc. ( РКТ) | 16,94 | 33,6 | 3,8 |

| Athene Holding Ltd. ( ATH) | 62,84 | 12,1 | 4,0 |

| Old Republic International Corp.( ORI) | 26,29 | 8,0 | 4,7 |

Источник: YCharts

- Rocket Companies Inc .: Rocket Companies помогает потребителям получать ипотечные, личные и автокредиты, а также другие финансовые услуги. Его флагманский бизнес — это Rocket Mortgage, онлайн-приложение для подачи заявок на ипотеку. Компания сообщила о чистой прибыли за первый квартал 2021 года, которая более чем в 28 раз превысила показатель за первый квартал 2020 года, а также о выручке, которая выросла более чем в три раза.

Рост был обеспечен за счет ипотечного бизнеса компании: объемы жилищных кредитов выросли вдвое по сравнению с аналогичным периодом прошлого года.

Рост был обеспечен за счет ипотечного бизнеса компании: объемы жилищных кредитов выросли вдвое по сравнению с аналогичным периодом прошлого года. - Athene Holding Ltd .: Athene Holding — это страховая холдинговая компания, которая предоставляет услуги по выпуску, перестрахованию и другие услуги по всему миру, связанные с продуктами пенсионных накоплений. Компания сообщила 18 мая, что S&P Global Ratings повысило свою финансовую устойчивость и кредитный рейтинг эмитента операционных страховых компаний с «А» до «А +».

- Old Republic International Corp.: Old Republic International — это страховая холдинговая компания, которая занимается маркетингом, страхованием и предоставлением услуг по управлению рисками в отношении имущества и ответственности, ипотечных гарантий, страхования здоровья, жизни и других видов страхования. 14 мая совет директоров Old Republic объявил ежеквартальные денежные дивиденды в размере 22 цента на обыкновенную акцию.

Дивиденды подлежат выплате 15 июня акционерам, зарегистрированным 4 июня 2021 г.

Дивиденды подлежат выплате 15 июня акционерам, зарегистрированным 4 июня 2021 г.

Это лучшие финансовые акции согласно модели роста, которая оценивает компании на основе соотношения 50/50 их последнего квартального роста процентной выручки в годовом исчислении и их последнего квартального роста прибыли на акцию (EPS) в годовом исчислении.И продажи, и прибыль являются решающими факторами успеха компании. Следовательно, ранжирование компаний только по одному показателю роста делает ранжирование уязвимым для бухгалтерских аномалий в этом квартале (таких как изменения в налоговом законодательстве или затраты на реструктуризацию), которые могут сделать тот или иной показатель нерепрезентативным для бизнеса в целом. Компании с квартальной прибылью на акцию или ростом выручки более 2,500% были исключены как выбросы.

| Наиболее быстрорастущие финансовые компании | ||||

|---|---|---|---|---|

| Стоимость ($) | Рыночная капитализация (млрд. Долл.) Долл.) | Рост на акцию (%) | Рост выручки (%) | |

| Everest Re Group Ltd.( RE) | 264,29 | 10,6 | 1,980 | 38,4 * |

| Goldman Sachs Group Inc. (GS) | 366,26 | 124,4 | 498,1 | 102,5 |

| Пятый Третий Bancorp ( FITB) | 41,92 | 29,5 | 2,220 | 0,5 |

Источник: за исключением выручки Everest Re Group *, все данные выше взяты из YCharts

- Everest Re Group Ltd.: Everest Re Group — перестраховочная компания. Компания предлагает перестрахование страховщикам имущества и от несчастных случаев, а также страхователям в США и за рубежом. Чистая прибыль компании резко выросла, так как общая выручка подскочила на 38,4% в первом квартале 2021 финансового года, закончившемся 31 марта. Совет директоров Everest Re Group 13 мая объявил дивиденды в размере 1,55 доллара на акцию.

Дивиденды подлежат выплате 9 июня акционерам, зарегистрированным на 26 мая 2021 г.

Дивиденды подлежат выплате 9 июня акционерам, зарегистрированным на 26 мая 2021 г. - Goldman Sachs Group Inc .: Goldman Sachs — банковская холдинговая компания, занимающаяся глобальным инвестиционным банкингом, торговлей, управлением инвестициями и банковскими операциями с потребителями.

- Fifth Third Bancorp: Fifth Third Bancorp — это банковская и финансовая холдинговая компания, обслуживающая коммерческих и индивидуальных клиентов в основном на Среднем Западе и Юго-Востоке США. Компания предлагает депозитные счета, ссуды, а также услуги по управлению активами и активами.

Это финансовые акции, которые показали самую высокую совокупную доходность за последние 12 месяцев.

| Финансовые акции с максимальной динамикой | |||

|---|---|---|---|

| Стоимость ($) | Рыночная капитализация (млрд. Долл.) Долл.) | Суммарная доходность за 12 месяцев (%) | |

| Invesco Ltd.( ИВЗ) | 26,88 | 12,4 | 279,8 |

| Ally Financial Inc. ( Союзник) | 53,13 | 19,7 | 237,7 |

| Western Alliance Bancorp ( WAL) | 98,67 | 10,2 | 202,3 |

| Рассел 1000 | НЕТ | НЕТ | 45,6 |

| Выборочный финансовый сектор SPDR ETF (XLF) | НЕТ | НЕТ | 74.6 |

Источник: YCharts

- Invesco Ltd .: Invesco — поставщик услуг по управлению инвестициями. Компания предлагает продукты, включая биржевые фонды и паевые инвестиционные фонды, а также продукты и услуги с акциями и фиксированным доходом. Чистая прибыль, относящаяся к Invesco, выросла более чем в три раза по сравнению с аналогичным периодом прошлого года за 1 квартал 2021 года, в то время как выручка показала небольшой прирост.

Результатом стал более высокий средний размер активов под управлением и снижение операционных расходов.

Результатом стал более высокий средний размер активов под управлением и снижение операционных расходов. - Ally Financial Inc .: Ally Financial — финансовая холдинговая компания, предлагающая автомобильным дилерам и потребителям широкий спектр цифровых финансовых услуг и страховых продуктов.

- Western Alliance Bancorp: Western Alliance Bancorp предоставляет банковские услуги в первую очередь бизнес-клиентам.

Комментарии, мнения и анализы, выраженные в данном документе, предназначены только для информационных целей и не должны рассматриваться как индивидуальный инвестиционный совет или рекомендации по инвестированию в какие-либо ценные бумаги или для принятия какой-либо инвестиционной стратегии.Хотя мы считаем, что представленная здесь информация является надежной, мы не гарантируем ее точность или полноту. Взгляды и стратегии, описанные в нашем контенте, могут не подходить для всех инвесторов. Поскольку рыночные и экономические условия могут быстро меняться, все комментарии, мнения и анализы, содержащиеся в нашем контенте, отображаются на дату публикации и могут быть изменены без предварительного уведомления. Материал не предназначен для полного анализа каждого существенного факта, касающегося какой-либо страны, региона, рынка, отрасли, инвестиций или стратегии.

Материал не предназначен для полного анализа каждого существенного факта, касающегося какой-либо страны, региона, рынка, отрасли, инвестиций или стратегии.

YCharts. «Финансовые данные.» По состоянию на 25 мая 2021 г.

Rocket Companies Inc.«Ракетные компании объявляют результаты первого квартала». По состоянию на 25 мая 2021 г.

S&P Global Ratings. «Athene Holding Ltd. обновлен до» A- «, прогноз положительный; операционные компании повышены до» A + «, прогноз» стабильный «, стр.

1. По состоянию на 25 мая 2021 г.

1. По состоянию на 25 мая 2021 г.Old Republic International Corp. «Old Republic объявляет денежные дивиденды за второй квартал в размере 22 центов на акцию». По состоянию на 25 мая 2021 г.

Everest Re Group. «Everest Re Group сообщает об итогах первого квартала 2021 года», стр. 1, 7.По состоянию на 27 мая 2021 г.

Everest Re Group Ltd. «Everest Re Group объявляет о выплате дивидендов». По состоянию на 25 мая 2021 г.

Invesco Ltd. «Invesco сообщает результаты за три месяца, закончившихся 31 марта 2021 г.» По состоянию на 25 мая 2021 г.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.

10 лучших банковских акций на 2021 год

В этой статье мы рассмотрим 10 лучших банковских акций на 2021 год.Вы можете пропустить наш подробный анализ перспектив банковской отрасли на 2021 год и некоторых основных катализаторов роста банковских акций и сразу перейти к 5 лучших банковских акций на 2021 год .

Акции банков резко упали в 2020 году из-за сокращения потребительских расходов, сокращения автокредитов и закрытия предприятий из-за кризиса с коронавирусом. Оракул из Омахи Berkshire Hathaway Уоррена Баффета избавился от огромных пакетов акций банков и вложил свои деньги в секторы здравоохранения и технологий.Berkshire Hathaway продала крупные доли своих акций в Wells Fargo & Co. и JPMorgan Chase в третьем квартале неспокойного года. Тем не менее, в 2021 году акции банков должны вернуться на рынок на фоне массовой доступности вакцин против коронавируса, снижения числа случаев заболевания по всему миру и пакета мер стимулирования на 1,9 триллиона долларов, который должен быть одобрен Палатой представителей в конце этой недели.

Акции банков восстанавливаются: каковы катализаторы роста

Большинство банков сообщили о снижении выручки в четвертом квартале 2020 года в связи с падением показателей кредитоспособности и падением потребительских расходов.Однако акции банков демонстрируют признаки восстановления. Большинство крупных банков начали объявлять о программах обратного выкупа акций после того, как Федеральная резервная система сняла запрет на обратный выкуп, который был введен для сохранения экономики после пандемии. Morgan Stanley недавно заявил, что средние показатели списаний и общий уровень просрочек демонстрируют признаки улучшения, и сообщил о самых высоких темпах роста в годовом исчислении за 8 лет. Банковский индекс NASDAQ вырос на 24% за последние 3 месяца.

Большинство крупных банков начали объявлять о программах обратного выкупа акций после того, как Федеральная резервная система сняла запрет на обратный выкуп, который был введен для сохранения экономики после пандемии. Morgan Stanley недавно заявил, что средние показатели списаний и общий уровень просрочек демонстрируют признаки улучшения, и сообщил о самых высоких темпах роста в годовом исчислении за 8 лет. Банковский индекс NASDAQ вырос на 24% за последние 3 месяца.

Однако банки будут продолжать ощущать на себе последствия удара коронавируса еще несколько месяцев.Deloitte заявила в своем прогнозе для банковской отрасли, что банковскому сектору США, возможно, придется выделить в общей сложности 318 миллиардов долларов чистых убытков по ссудам с 2020 по 2022 год. В отчете говорится, что большая часть этих убытков будет связана с кредитными картами и коммерческой недвижимостью. и ссуды малому бизнесу.

История продолжается

Лучшие акции банков на 2021 год

Джонатан Вайс / Shutterstock. com

com

Возможность

Осмотрительные инвесторы знают, что сейчас самое подходящее время для того, чтобы вкладывать деньги в акции банков на 2021 год и далее.Потребительские расходы обязательно вернутся к норме, поскольку число случаев COVID-19 сокращается, и люди начали тратить деньги. Согласно государственной статистике, розничные продажи в январе показали самый большой скачок за семь месяцев благодаря восстановлению найма и общих потребительских расходов. Розничные продажи за месяц подскочили на 5,3%. Аналогичным образом, WSJ сообщил, что согласно модели GDPNow Федерального резервного банка Атланты, в первом квартале ожидается рост экономики с учетом сезонных колебаний в размере 9,5% в год.Это выше оценки в 4,5%, данных неделей ранее.

Банковское дело — не единственная отрасль, в которой существует неопределенность. Даже умные деньги теряют свои позиции на рынках. Репутация индустрии хедж-фондов была запятнана за последнее десятилетие, в течение которого их хеджированная доходность не могла поспевать за нехеджированной доходностью рыночных индексов. С другой стороны, исследование Insider Monkey позволило заранее выявить избранную группу холдингов хедж-фондов, которые с марта 2017 года превзошли индексные фонды S&P 500 более чем на 88 процентных пунктов.В период с марта 2017 года по 5 февраля 2021 года выборка акций нашего ежемесячного информационного бюллетеня принесла 187,5% по сравнению с 75,8% для SPY. Наши выборы акций превзошли рынок более чем на 111 процентных пунктов (, подробности см. Здесь, ). Мы также смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые значительно отставали от рынка. Мы отслеживаем и публикуем список этих акций с февраля 2017 года, и они потеряли 13% до 16 ноября. Вот почему мы считаем, что настроения хедж-фондов являются чрезвычайно полезным индикатором, на который следует обратить внимание инвесторам.Вы можете подписаться на нашу бесплатную новостную рассылку на нашей домашней странице, чтобы получать наши истории на свой почтовый ящик.

С другой стороны, исследование Insider Monkey позволило заранее выявить избранную группу холдингов хедж-фондов, которые с марта 2017 года превзошли индексные фонды S&P 500 более чем на 88 процентных пунктов.В период с марта 2017 года по 5 февраля 2021 года выборка акций нашего ежемесячного информационного бюллетеня принесла 187,5% по сравнению с 75,8% для SPY. Наши выборы акций превзошли рынок более чем на 111 процентных пунктов (, подробности см. Здесь, ). Мы также смогли заранее идентифицировать избранную группу холдингов хедж-фондов, которые значительно отставали от рынка. Мы отслеживаем и публикуем список этих акций с февраля 2017 года, и они потеряли 13% до 16 ноября. Вот почему мы считаем, что настроения хедж-фондов являются чрезвычайно полезным индикатором, на который следует обратить внимание инвесторам.Вы можете подписаться на нашу бесплатную новостную рассылку на нашей домашней странице, чтобы получать наши истории на свой почтовый ящик.

Имея в виду этот контекст и отраслевую перспективу, давайте начнем наш список 10 лучших банковских акций на 2021 год.

10. Capital One Financial Corporation (NYSE: COF)

Компания Capital One, расположенная в Вирджинии, специализируется на автокредитовании и кредитных картах. и другие банковские услуги. Аналитик Wolfe Research Билл Каркач недавно дал оптимистичные комментарии относительно акций Capital One, сославшись на оптимистичные показатели кредитных карт за январь, свидетельствующие о продолжающемся восстановлении.Аналитик сказал в своей записке, что он не видит ухудшения кредитных показателей «вообще» в кредитных показателях, по крайней мере, до первого квартала 2022 года. В январе совет директоров Capital One санкционировал программу обратного выкупа обыкновенных акций на сумму до 7,5 миллиардов долларов.

По состоянию на конец четвертого квартала 56 хедж-фондов в базе данных Insider Monkey из 887 фондов владели долями в Capital One Financial Corporation по сравнению с 42 фондами в третьем квартале. Harris Associates — крупнейший акционер компании, владеющий 7 миллионами акций на сумму 693 миллиона долларов.

9. Ally Financial Inc. (NYSE: ALLY)

Компания Ally Financial из Мичигана занимает 9 -е место в нашем списке 10 лучших банковских акций на 2021 год. Она предлагает автокредиты, страховые услуги, ипотечные кредиты и услуги корпоративного финансирования. Банк превзошел прогнозы аналитиков по результатам четвертого квартала на фоне сокращения его резервов на покрытие убытков по кредитам и роста объемов потребительских автомобилей. В январе акции Ally Financial выросли после того, как компания объявила о программе обратного выкупа акций на сумму 1,60 миллиарда долларов.

Согласно нашей базе данных, количество длинных позиций по хедж-фондам ALLY увеличилось в конце четвертого квартала 2020 года. 57 хедж-фондов занимают позицию в Ally Financial Inc. по сравнению с 53 фондами в третьем квартале. Крупнейшим акционером компании является Harris Associates с 28,2 млн акций на сумму 1 млрд долларов.

8. U.S. Bancorp (NYSE: USB)

Расположенный в Миннесоте банк U. S. Bancorp — один из крупнейших банков страны с активами на сумму 495 миллиардов долларов.Материнская компания Национальной ассоциации банков США недавно получила рейтинг «Покупать» от аналитика Citi, основанный на сильных сторонах ее платежного бизнеса и других катализаторах роста.

S. Bancorp — один из крупнейших банков страны с активами на сумму 495 миллиардов долларов.Материнская компания Национальной ассоциации банков США недавно получила рейтинг «Покупать» от аналитика Citi, основанный на сильных сторонах ее платежного бизнеса и других катализаторах роста.

Имея 6,1 миллиарда долларов, вложенных в US Bancorp, Berkshire Hathaway Уоррена Баффета владеет 131 миллионом акций компании на конец четвертого квартала 2020 года. Наша база данных показывает, что 60 хедж-фондов держали доли в US Bancorp на конец четвертого квартала по сравнению с 48 фондами в третьем квартале.

US Bancorp (NYSE: USB)

7. American Express Company (NYSE: AXP)

American Express занимает 67 место в списке Fortune 500. По состоянию на 2019 год у компании было более 54,7 миллиона активных кредитных карт, используемых только в США. Ранее в феврале аналитик Baird Дэвид Джордж понизил рейтинг акций American Express с «Лучшая динамика» до «Нейтральный», сославшись на опасения относительно оценки. По состоянию на конец четвертого квартала Viking Global Андреаса Халворсена владела 5,22 млн акций компании на сумму 631 доллар.6 миллионов.

По состоянию на конец четвертого квартала Viking Global Андреаса Халворсена владела 5,22 млн акций компании на сумму 631 доллар.6 миллионов.

По состоянию на конец четвертого квартала в базе данных Insider Monkey насчитывалось 60 хедж-фондов, которые держали доли в American Express, по сравнению с 48 фондами в третьем квартале. Berkshire Hathaway, владеющая 151,6 млн акций AXP, является крупнейшим акционером компании.

американский, американский экспресс, амекс, банкомат, банк, банковское дело, баннер, бонус, бренд, здание, бизнес, карта, центр, рождество, общий, корпоративный, корпорация, кредит, день, дневной свет, украшение, эмблема, предприятие, создание , финансовый, фирма, штаб-квартира, праздник, inc, международный, логотип, логотип, офисный центр, официальный, оплата, популярные, сообщение, общественный, знак, вывеска, вывеска, небоскреб, лестница, улица, символ, сша, сша, работа , рождество

6.Корпорация Чарльза Шваба (NYSE: SCHW)

Корпорация Чарльза Шваба, расположенная в Калифорнии, предоставляет банковские услуги, коммерческие банковские услуги, торговую платформу и услуги по управлению активами. Он был основан в 1971 году Чарльзом Швабом, состояние которого превышает 10 миллиардов долларов. Активы клиентов банка составляют более 3,3 трлн долларов. Акции Charles Schwab с начала года выросли более чем на 34%. Аналитик Wolfe Research Стивен Чубак недавно повысил рейтинг акций до уровня Peer Perform с «хуже рынка».

Он был основан в 1971 году Чарльзом Швабом, состояние которого превышает 10 миллиардов долларов. Активы клиентов банка составляют более 3,3 трлн долларов. Акции Charles Schwab с начала года выросли более чем на 34%. Аналитик Wolfe Research Стивен Чубак недавно повысил рейтинг акций до уровня Peer Perform с «хуже рынка».

По состоянию на конец четвертого квартала 61 хедж-фонд в базе данных Insider Monkey из 887 фондов держал доли в Charles Schwab Corporation по сравнению с 53 фондами в третьем квартале.Управление инвестициями в генерацию является крупнейшим акционером компании, владеющим 27,9 млн акций на сумму 1,4 млрд долларов.

Джонатан Вайс / Shutterstock.com

Нажмите, чтобы продолжить чтение и увидеть 5 лучших банковских акций на 2021 год

Предлагаемые статьи:

Раскрытие информации: нет. 10 лучших банковских акций на 2021 год изначально опубликован на Insider Monkey.

10 лучших банковских акций для покупки прямо сейчас

В этой статье мы представляем список из 10 лучших банковских акций для покупки прямо сейчас по данным хедж-фондов. Нажмите, чтобы перейти вперед и просмотреть 5 крупнейших банковских акций , которые можно купить сегодня .

Нажмите, чтобы перейти вперед и просмотреть 5 крупнейших банковских акций , которые можно купить сегодня .

Вам может показаться, что сейчас самое худшее время для инвестирования в банковские акции. Фонд Financial Select Sector SPDR Fund (XLF) упал почти на 6% с начала года, а акции некоторых «голубых фишек» упали еще больше. Например, акции Wells Fargo (WFC) упали на 45%, а Citigroup Inc (C) — на 26%. Когда вы смотрите на индекс S&P 500, вы можете почувствовать, что существует большой разрыв между фондовым рынком и экономикой США, но банковские акции говорят о другом, потому что они работают с малыми предприятиями и подвержены общему спаду экономики.Wells Fargo — очень хороший тому пример. Он не приносит никаких доходов от торговли, поэтому он упал намного больше, чем другие крупные банки, такие как JP Morgan Chase (JPM), который получил почти 7 миллиардов долларов дохода от операций с фиксированным доходом и торговых операций с акциями. Если WFC сможет возместить убытки 2020 года, цена ее акций почти удвоится по сравнению с текущими уровнями.

Gator Capital рассказала о финансовых акциях в своем письме инвесторам в октябре 2020 года. Давайте посмотрим:

«Основной причиной плохих результатов по акциям банков в этом году является страх инвесторов перед кредитным риском.Когда в марте экономика начала закрываться, рынок акций банков упал. Но убытки по кредитам пока не отражаются в финансовой отчетности банков. Мы думаем, что в этом кредитном цикле банки будут иметь значительно меньшие кредитные потери по сравнению с GFC или кризисом ссудо-сберегательного банка в начале 1990-х годов.

Основная причина снижения кредитных убытков — лучший андеррайтинг в течение этого цикла. Мы считаем, что регуляторы банков не позволили банкам предоставлять много маржинальных кредитов.Мы также считаем, что ежегодные стресс-тесты банковской системы вынудили банки ограничить принятие рисков. Это поставило банки в положение с портфелями ссуд с гораздо меньшим риском, чем в прошлые циклы.

Есть две морщинки, которые делают нечетким низкий уровень кредитных потерь.

Во-первых, отсрочка и отсрочка ссуд не позволяют понять, сколько клиентов могут производить платежи. Банковские регуляторы рекомендовали банкам щедро предоставлять отсрочку и отсрочку ссуд. Многие клиенты приняли предложения о помощи, даже если у них была возможность заплатить.В конце второго квартала средний банк имел 15% кредитного портфеля в отсрочку. Такой высокий уровень отсрочки мешал многим инвесторам привыкнуть к лежащему в основе кредитному риску. Инвесторы не были уверены, что большое количество этих клиентов обанкротится и приведет к убыткам. В течение третьего квартала многие банки предоставили обновленную информацию о тенденциях платежей клиентов по мере истечения отсрочки. Эти банки сообщают, что количество клиентов, получающих вторую отсрочку, упало в среднем с подросткового до средне-однозначного уровня.

История продолжается

Уоррен Баффет из Berkshire Hathaway

Итак, если оценка Gator Capital верна, инвесторы могут с большим отрывом превзойти рынок, вкладывая средства в такие акции, как Wells Fargo. В Insider Monkey мы изучаем несколько источников, чтобы найти следующую отличную инвестиционную идею. Мы просматриваем списки, такие как 10 лучших акций с высокими дивидендами, которые нужно купить , чтобы определить твердые дивидендные акции, торгуемые по минимальным ценам. Несмотря на то, что мы рекомендуем позиции только в небольшой части анализируемых нами компаний, мы проверяем как можно больше акций.Мы читаем письма инвесторов хедж-фондов и слушаем презентации акций на конференциях хедж-фондов. Вы можете подписаться на нашу бесплатную ежедневную рассылку новостей на нашем веб-сайте, чтобы получать отрывки из этих писем на свой почтовый ящик.

В Insider Monkey мы изучаем несколько источников, чтобы найти следующую отличную инвестиционную идею. Мы просматриваем списки, такие как 10 лучших акций с высокими дивидендами, которые нужно купить , чтобы определить твердые дивидендные акции, торгуемые по минимальным ценам. Несмотря на то, что мы рекомендуем позиции только в небольшой части анализируемых нами компаний, мы проверяем как можно больше акций.Мы читаем письма инвесторов хедж-фондов и слушаем презентации акций на конференциях хедж-фондов. Вы можете подписаться на нашу бесплатную ежедневную рассылку новостей на нашем веб-сайте, чтобы получать отрывки из этих писем на свой почтовый ящик.

В этой статье мы решили взглянуть на консенсусный выбор акций более 800 хедж-фондов, отслеживаемый Insider Monkey. Вот наш список из 10 лучших банковских акций для покупки в соответствии с хедж-фондами:

10. First Republic Bank (NYSE: FRC): 130,34 доллара США

Количество хедж-фондов: 31

Общая стоимость позиций HF: 1 доллар США. 22 миллиарда

22 миллиарда

2020 Доходность: 11,7%

Wedgewood Partners рассказала о FRC в своем последнем письме инвестору, которое мы подробно рассмотрели в этой статье. Вот краткая цитата из этой статьи:

«First Republic Bank был основан в 1985 году с идеей, что культура исключительного, консьерж-обслуживания клиентов, связанная с банковскими услугами и управлением капиталом, приведет к созданию исключительной бизнес-модели. Основатели были правы: First Republic Bank — исключительно быстрорастущая компания, которая попадает в неразвитую банковскую отрасль.Начиная с 1985 года с капитализацией de novo в размере 8,8 млн долларов, эффективный круг высокотехнологичного и расширенного обслуживания клиентов в сочетании с низкооборотистыми, опытными сотрудниками, работающими с клиентами, привели к столь же низкой текучести, богатым рефералами и довольным клиентам. Имея всего 78 банковских офисов (всего 10 с 2014 года), сгруппированных по богатым почтовым индексам, в основном в Сан-Франциско, Пало-Альто, Лос-Анджелесе, Санта-Барбаре, Ньюпорт-Бич и Сан-Диего, Калифорния; Портланд, штат Орегон; Джексон, Вайоминг; Палм-Бич, Флорида; Бостон, Массачусетс; Гринвич, Коннектикут; и Нью-Йорк, штат Нью-Йорк, Компания органически увеличила свою депозитную базу до 99 миллиардов долларов, а активы по управлению активами — до 156 миллиардов долларов.

Управление капиталом приносит около 14% общих доходов компании.

За последние пять лет (2014–2019) Компания обеспечила совокупный рост кредитов, депозитов, капитала первого уровня и активов по управлению активами на + 19%, + 19%, + 16% и + 23%. , соответственно. Кроме того, за те же пять лет Компания увеличила рост выручки на + 15% годовых, материальной балансовой стоимости + 14% годовых и прибыли на акцию + 11% годовых. Мы считаем, что у Компании впереди более чем несколько лет двузначного роста взлетно-посадочных полос.

Кроме того, Компания уже давно демонстрирует параллельную культуру крайне консервативного кредитования, консервативно финансируемого за счет стабильной депозитной базы (84% пассивов). Хорошее знание своего клиента и хорошее знание его соответствующих кредитов подтверждается тем фактом, что 90% кредитов Компании на недвижимость находятся в пределах 20 миль от офиса Компании. Кроме того, 90% кредитов с момента основания компании были предоставлены банкирами, которые по-прежнему работают в компании.

В кредитном портфеле Компании сохраняются консервативные значения отношения кредитов к стоимости; высокая ликвидность клиентов; а для физических лиц — высокий средний балл FICO — 774.Взгляните на эту удивительную статистику: с момента основания компании в 1985 году Компания выдала ссуд на сумму 288 миллиардов долларов, однако совокупные убытки по ссудам составили всего 0,12% (289 миллионов долларов). Действительно, в последнем отчетном квартале Компания сообщила, что необслуживаемые активы оставались на очень низком уровне — 13 базисных пунктов от общей суммы активов — а чистые списания составили всего 1,1 млн долларов США, или менее 1 базисного пункта средних кредитов ».

9. HDFC Bank Limited (NYSE: HDB): 67,82 доллара США

Количество хедж-фондов: 34

Общая стоимость позиций HF: 1 доллар США.12 миллиардов

2020 Доходность: 7%

HDB занимает девятое место в нашем списке лучших банковских акций для покупки прямо сейчас. Крупнейшими держателями акций HDB в нашей базе данных являются миллиардер Кен Фишер и Two Creeks Capital Райана Педлоу. Ранее мы рассматривали тезис Cooper Investors HDB в этой статье:

Ранее мы рассматривали тезис Cooper Investors HDB в этой статье:

«HDFC Bank — это индийский частный банк, основанный в 1994 году, который стал одним из ведущих финансовых учреждений в Азии благодаря своей уникальной культуре и подходу к бизнесу, учитывающему как риски, так и риски. и предпринимательство.Это обеспечило долгую историю успеха, в том числе в периоды значительных общесистемных кредитных потерь. Этот успех привел к тому, что акции стали хорошо известными среди инвесторов развивающихся стран, которые обычно торгуются с высокими коэффициентами балансовой стоимости, что позволяет капитализировать высокие ожидания постоянного роста с минимальным риском. Для банков с формирующимся рынком также не подходят допущения, поэтому мы терпеливо ждали, пока акции будут торговаться на уровнях, на которых задержка стоимости с поправкой на риск не была убедительной.

Недавняя паника на рынке решила эту проблему оценки, поскольку инвесторы из развивающихся стран устремились к двери по историческим ценам.

Это привело к значительному падению как индийской рупии (INR), так и акций HDFC Bank, при этом курс INR / USD снизился на 6%, а акции HDFC упали более чем на 40% за 2 месяца. Это позволило нам инвестировать на уровне оценки около 2x балансовой стоимости, близкой к минимуму GFC. Несмотря на сложные условия, с которыми сталкиваются Индия и HDFC, мы остаемся долгосрочными оптимистами по обоим направлениям и ожидаем, что HDFC выйдет на другую сторону в сильной позиции, способной извлечь выгоду, когда рост возобновится.”

8. Citizens Financial Group, Inc. (NYSE: CFG): 34,14 доллара США

Количество хедж-фондов: 36

Общая стоимость позиций HF: 467 миллионов долларов США

2020 Доходность: -11%

Ноябрь был хорошо для банковских акций, а CFG в этом месяце выросли более чем на 25%. Однако акции CFG по-прежнему упали на 11% с начала года. По мнению хедж-фондов, это восьмая по величине акция банка для покупки. Аналитики ожидают, что CFG заработает чуть больше 2 долларов на акцию в текущем году. Это совсем не плохо, учитывая, что мы пережили худшее экономическое спад в этом столетии.Когда дела вернутся к норме, CFG может заработать около 4 долларов, что даст ему форвардный коэффициент PE менее 9. Миллиардеры Фил Гросс и Стив Коэн входят в тройку крупнейших держателей хедж-фондов CFG.

Это совсем не плохо, учитывая, что мы пережили худшее экономическое спад в этом столетии.Когда дела вернутся к норме, CFG может заработать около 4 долларов, что даст ему форвардный коэффициент PE менее 9. Миллиардеры Фил Гросс и Стив Коэн входят в тройку крупнейших держателей хедж-фондов CFG.

7. PNC Financial Services Group, Inc. (NYSE: PNC): 139,79 долларов США

Количество хедж-фондов: 37

Общая стоимость HF-позиций: 740 миллионов долларов США

Доходность 2020 года: -8,8%

Седьмое место в рейтинге лучших банковские акции для покупки в соответствии с хедж-фондами — это PNC Financial. Два крупнейших держателя акций — миллиардеры Даниэль Сундхейм и Уоррен Баффет.Акции привлекли наше внимание в начале этого года, когда инсайдер купил 1000 акций за 97 долларов. Акции PNC выросли более чем на 40% с момента этой покупки, но с начала года все еще упали на 8,8%.

Кэтрин Фаддис из Grace Capital сказала следующее о PNC в недавнем интервью CNBC:

«Я думаю, что PNC — это фантастика по ряду причин.

Прежде всего, он объявил, что сделка по покупке американских активов BBVA изменит правила игры. Он вводит PNC в Солнечный пояс. Он получает PNC Texas, которая является жемчужиной для банковских активов, и они собираются получить отличную синергию от сделки.Второе, что мне нравится в PNC, — это факторы ESG (экологические, социальные и государственные). PNC — это просто отличный корпоративный гражданин. Они пообещали выделить миллиард долларов на помощь сообществам с низкими доходами и пообещали 30 миллионов долларов только на помощь COVID. Третья вещь о PNC — это депозитная франшиза. Итак, вы думаете о банке, который считаете товаром. Берут депозиты, дают ссуды и все. Они получают небольшое распространение. Нет, не для PNC. Для PNC почти половина доходов приходится на комиссионные.Это означает, что его вкладчикам нравится банк. Они занимаются этим. Они не просто кладут туда свои деньги. Они используют управление активами, страхование и другие вещи, позволяющие им получать вознаграждение.

Последнее в PNC — это оценка. Двенадцать процентов рентабельности капитала — это здорово. Торговля по цене ниже 1,2 балансовой стоимости. Цена правильная. Дивидендная доходность составляет около 3 процентов. Они удвоили свои дивиденды за последние пять лет, и дивиденды должны расти. Итак, покупайте PNC ».

6.Capital One Financial Corporation (NYSE: COF): 87,76 долларов США

Количество хедж-фондов: 42

Общая стоимость HF-позиций: 2,54 миллиарда долларов

Доходность 2020: -13,6%

Miller Value Partners рассказала о COF в своем письме инвесторам за второй квартал . Вот что они сказали:

«Capital One — компания, которой мы восхищались долгое время. Билл владел им в Value Equity. Генеральный директор и основатель Рич Фэрбенкс создал замечательную франшизу на базе технологий, которая началась с кредитных карт и впоследствии широко распространилась на другие финансовые услуги.Превосходные технологии лежат в основе всего, что делает компания (подробности см.

В их замечательном ежегодном письме акционерам). С момента IPO в 1994 году Capital One увеличивал капитал на уровне 11,1% в год 5, что значительно опережает финансовый индекс S&P 500 (7,6% в год) и широкий S&P 500 (9,9% в год), даже на сложном финансовом рынке. . Компания закончила 2019 год с материальной балансовой стоимостью одной акции в размере 84 долларов и заработала 11 долларов на акцию. В краткосрочной перспективе рецессия ударит по прибыли. Но сильный баланс гарантирует, что он может не только выжить, но и продолжать инвестировать в улучшение бизнеса в долгосрочной перспективе.Мы считаем, что акции довольно привлекательны при высоких ценах в 50 долларов, где они торгуются с менее чем 70% материальной балансовой стоимости, 5-кратной скользящей прибылью (хороший «нормализованный уровень», от которого они могут расти) и дивидендной доходностью 2,8% ».

Щелкните, чтобы продолжить чтение, и посмотрите акции 5 лучших банков, которые можно купить прямо сейчас.

Раскрытие информации: Нет. 10 лучших банковских акций для покупки прямо сейчас изначально опубликованы на Insider Monkey.

Акции Wells Fargo: можно ли покупать акции WFC после полосы убытков по прибыли?

Wells Fargo (WFC) — один из крупнейших банков мира.Его преследовали регуляторные проблемы, и кризис с коронавирусом нанес еще один удар, в результате чего акции Wells Fargo резко упали.

Но с учетом того, что компания зафиксировала отрицательную полосу прибыли и продемонстрировала прогресс в направлении окончательного снятия ограничений ФРС на ее размер, можно ли покупать акции WFC прямо сейчас? Вот что говорит фундаментальный и технический анализ.

ИксWells Fargo — один из четырех крупных банков США, наряду с другими гигантами Bank of America (BAC), Citigroup (C) и JPMorgan Chase (JPM).

Компания Wells Fargo, основанная в 1852 году, ведет свое начало со времен Калифорнийской золотой лихорадки. Генри Уэллс, первый президент American Express (AXP), и Уильям Дж. Фарго, ее вице-президент, решили создать свою собственную компанию. Они сделали этот шаг после того, как American Express, в то время компания экспресс-почты, отказалась от идеи расширения на запад.

Генри Уэллс, первый президент American Express (AXP), и Уильям Дж. Фарго, ее вице-президент, решили создать свою собственную компанию. Они сделали этот шаг после того, как American Express, в то время компания экспресс-почты, отказалась от идеи расширения на запад.

Эти предприятия продолжают развивать дилижанс

Отделение общественных банковских услуг Wells Fargo обслуживает потребителей и малый бизнес, предлагая текущие и сберегательные счета, а также кредитные и дебетовые карты.Он также предоставляет жилищные ссуды, автокредиты, студенческие ссуды и ссуды для малого бизнеса. Это ключевой шаг к отмене ограничений ФРС на размер

.Wholesale Banking предоставляет банковские услуги для предприятий среднего и крупного бизнеса. Такие фирмы обычно имеют годовой объем продаж от 5 миллионов долларов и выше. Он специализируется на обслуживании международных потребностей компаний США и потребностей транснациональных корпораций в США.

Его подразделение по управлению капиталом и инвестициями предоставляет продукты для управления капиталом, инвестиций и пенсионного обеспечения. Услуги включают управление активами, инвестиционные услуги, анализ и мониторинг портфеля.

Услуги включают управление активами, инвестиционные услуги, анализ и мониторинг портфеля.

Впереди возможность для акций WFC

АкцииWells Fargo выросли после того, как стало известно, что чиновники Федеральной резервной системы «в частном порядке» подали сигнал о том, что они принимают предложение Wells Fargo по исправлению своей практики управления рисками и корпоративного управления.

В 2018 году ФРС ограничила размер Wells Fargo после скандала, в ходе которого банк в течение многих лет создавал миллионы фальшивых счетов на имена потребителей, пытаясь достичь целей по продажам.Скандал привел к тщательной проверке некоторых других предприятий Wells Fargo, уходов руководителей и расчетов.

За это время акции Wells Fargo отставали от акций других банков. И Wells Fargo предстоит еще поработать, прежде чем можно будет снять ограничение на активы ФРС.

Кроме того, Wells Fargo объявила о продаже своего бизнеса по управлению активами частным инвестиционным компаниям GTCR и Reverence Capital Partners за 2,1 миллиарда долларов. Бизнес управляет активами на сумму более 603 миллиардов долларов. Ранее сообщалось, что Wells Fargo требует более 3 миллиардов долларов за установку.

Бизнес управляет активами на сумму более 603 миллиардов долларов. Ранее сообщалось, что Wells Fargo требует более 3 миллиардов долларов за установку.

Уэллс Фарго, прибыль

В апреле прибыль на акцию Wells Fargo составила 1,05 доллара, что на 77% больше, чем за тот же период год назад. Это также сокрушило просмотры Уолл-стрит по прибыли в 69 центов на акцию. Банк сообщил о выручке в размере 18,06 млрд долларов, что также намного лучше ожиданий аналитиков.

Доходы от потребительских банковских услуг остались на прежнем уровне 8,65 млрд долларов. Доходы коммерческих банков упали на 12% до 2,2 млрд долларов. Выручка от корпоративного и инвестиционного банкинга выросла на 7% до 3,6 млрд долларов. Выручка от управления частным капиталом выросла на 8% до 3 долларов.5 миллиардов.

Сильный отчет зафиксировал тревожную тенденцию для акций Wells Fargo: прибыль на акцию снизилась по сравнению с прошлым годом в предыдущих шести кварталах.

Wells Fargo и его коллеги наращивали резервы в качестве подушки для покрытия кредитов, уязвимых к дефолту в свете кризиса с коронавирусом. Закрытия и безработица сделали это проблемой, поставив под угрозу бизнес-ссуды, автокредиты и ипотечные кредиты. Однако разработка и распространение вакцин и открытие штатов должны помочь.

Закрытия и безработица сделали это проблемой, поставив под угрозу бизнес-ссуды, автокредиты и ипотечные кредиты. Однако разработка и распространение вакцин и открытие штатов должны помочь.

Невыполнение обязательств по ссудам — это одна проблема, но сужение процентных спредов — другая проблема. Банки полагаются на разницу между краткосрочными и долгосрочными ставками для получения прибыли. Любые изменения в чистом процентном доходе банков отражаются на их чистой прибыли.

Анализ запасов Wells Fargo

Wells Fargo расширен от четырехнедельной жесткой модели с покупательной точкой 41,64. Обычно это используется как дополнительная возможность. Агрессивные инвесторы также могли использовать это как возможность впервые купить свои акции.

Акция в настоящее время торгуется выше своей 50-дневной скользящей средней, что является бычьим признаком. Хорошая недавняя работа принесла ему место в таблице лидеров.