Тесты по инвестициям с ответами

Тесты по теме Инвестиции с ответами

Правильный вариант ответа отмечен знаком +

1. К зарубежным портфельным инвестициям относятся:

— Вложения средств отечественных инвесторов, в том числе в лице государства, в ценные бумаги иностранных предприятий

+ Вложения средств иностранных инвесторов в ценные бумаги наиболее прибыльно работающих предприятий, а также в ценные бумаги, эмитируемые государственными и местными органами власти с целью получения максимального дохода за вложенные средства

— Вложения отечественными инвесторами имущественных и интеллектуальных ценностей в наиболее высокорискованные зарубежные проекты

2. К мотивам инвестирования фирм относят:

+ Реальную процентную ставку, максимизацию нормы прибыли

— Обеспечение будущего учредителей, реальную ставку процента

— Реальную ставку процента, страхование от непредвиденных экономических ситуаций

— Прямые и непрямые

— Частные, государственные, иностранные, совместные

+ Финансовые и реальные

4. Если инвестор сформировал «портфель роста», то он рассчитывает на рост:

+ Курсовой стоимости ценных бумаг портфеля

— Курса национальной валюты по отношению к иностранным валютам

— Ставки рефинансирования Центробанка

5. Могут ли акции быть объектом реального инвестирования?

— Могут

— Могут, но при условии приобретения их иностранными инвесторами

+ Не могут

6. К частным инвестициям относятся:

+ Инвестиции, образованные из собственных и заемных средств частных предприятий и граждан

— Инвестиции, образованные исключительно из собственных средств частных предприятий и граждан

— Инвестиции, осуществляемые местными и центральными органами государственной власти в частный бизнес

7. Инвестиции на микроуровне способствуют:

— Укреплению курса национальной валюты, стабилизации платежного баланса страны

— Снижению инфляции, росту ВВП

+ Обновлению основных производственных фондов предприятия, структурным преобразованиям в государственной экономике

8. На объем инвестиций оказывает влияние:

— Состояние платежного баланса страны, реальный уровень инфляции

+ Уровень процентной ставки, технологические изменения в производстве

— Загруженность производственного оборудования, уровень процентной ставки

9. Чистые инвестиции – это:

+ Валовые инвестиции за вычетом суммы амортизационных отчислений

— Затраты производственного и непроизводственного характера

— Валовые инвестиции за вычетом НДС

тест 10. Инвестициям присущи следующие характеристики:

— Осуществляются только в денежной форме, объект вложения в основные фонды, носитель фактора риска

— Носитель факторов риска и ликвидности, предполагают вложение капитала лишь на длительный срок

+ Объект собственности и распоряжения, носитель факторов риска и ликвидности, источник генерирования эффекта предпринимательской деятельности

11. Может ли облигация являться инвестицией?

— Не может

+ Может

— Может, но при условии, что эмитентом является государственное предприятие

12. Финансовые инвестиции представляют собой:

— Вложение капитала в развитие деятельности финансово-кредитных организаций

+ Вложение капитала в различные финансовые инструменты, в первую очередь, в ценные бумаги

— Вложение капитала в высокорискованные проекты равными по величине финансовыми потоками в течение определенного периода времени

13. Под инвестициями понимается:

— Процесс оборота денежных средств с момента вложения их в какой-либо вид деятельности до получения дохода от ее осуществления

— Свободная денежная масса, предназначенная для вложения в какой-либо высокорискованный проект

+ Вложение финансовых, имущественных и интеллектуальных ценностей в объекты предпринимательской и других видов деятельности с целью получения дохода или достижения социального эффекта

14. Сущностью инвестиций является:

+ Приращение капитала за сколь угодно неограниченное время, которое основывается на его первоначальном вложении и его постоянном росте

— Достижение положительного социального-экономического эффекта на макроэкономическом уровне

— Перераспределение свободной массы денежных средств

15. Источниками инвестиций могут быть:

— Средства государства и частных лиц

— Государственный, иностранный, частный капитал

+ Собственные, привлеченные, заемные средства

16. К реальным инвестициям относятся вложения в:

+ Основной капитал, материально-производственные запасы, нематериальные активы

— Акции, облигации и другие ценные бумаги, объекты тезаврации

— Фьючерсные контракты, объекты недвижимости

17. Портфельные инвестиции – это вложения денежных средств:

— В материально-производственную базу предприятий с целью получения дохода от участия в их деятельности

— В объекты интеллектуальной собственности с переходом права собственности на них

+ В ценные бумаги, сформированные в виде портфеля ценных бумаг

18. Прямые иностранные инвестиции – это:

— Вложения государственных и муниципальных денежных средств в объекты материального и нематериального производства, находящиеся в зарубежных странах

+ Долгосрочные вложения зарубежного капитала в предприятия промышленности, торговли и иных сфер деятельности с целью получения инвестором полного контроля над ними

— Вложения средств отечественных инвесторов, в том числе в лице государства, в ценные бумаги иностранных предприятий

19. Инвестиции в человеческий капитал — это:

+ Затраты, целью которых является будущее увеличение производительности труда работников, приводящее к росту будущих доходов

— Затраты, направленные на улучшение условий жизни граждан страны

— Затраты на совершенствование условий труда работников, занятых на государственных предприятиях производственной сферы

тест_20. Инвестиции в ценные бумаги – это … инвестиции.

— Чистые

— Прямые

+ Портфельные

21. Перечислите показатели эффективности инвестиций:

— Экстраполированная стоимость первоначальных инвестиций, приведенная норма окупаемости, чистый дисконтированный доход, чистый поток наличности

+ Чистый дисконтированный доход, индекс рентабельности инвестиций, внутренняя норма доходности, срок окупаемости

— Внутренний процент окупаемости, чистая приведенная прибыль, модифицированный индекс рентабельности инвестиций, чистый поток наличности

22. Экономическая оценка инвестиций проводится методами:

— Не включающими дисконтирование

— Основанными на дисконтировании

+ Не включающими дисконтирование, основанными на дисконтировании

23. Дисконтированные инвестиции – это инвестиции:

— Включающие в себя налоги и все обязательные отчисления

+ Объем которых определяется на текущих момент времени по предполагаемому значению этой величины в будущем с учетом известной процентной ставки

— Величина которых рассчитывается с учетом текущей рыночной стоимости акций субъекта инвестирования

24. Укажите, от чего зависит объем инвестиций в прямой пропорции:

+ Рентабельность инвестиций, изменение удельного веса сбережений

— Темпы инфляции, система налогообложения в государстве, ставка ссудного процента

— Ставка ссудного процента, изменение удельного веса сбережений, ВВП на душу населения

25. Укажите основную цель составления модели дисконтированных денежных потоков:

+ Проверка синхронности поступлений и расходования денежных средств

— Увязка запланированных затрат на производство продукции с объемом планируемой выручки от ее реализации

— Иллюстрация динамики изменения структуры имущества проекта и источников его финансирования

26. Что понимают под инновацией?

— Внедрение новых технологий

+ Различного рода нововведения, направленные на использование новых форм организации труда и управления

— Переподготовку производственного персонала и управленческих кадров предприятия

27. Оценку инвестиционной привлекательности проекта дает:

+ Величина чистой приведенной стоимости

— Объем прогнозируемой прибыли

— Величина начальных капитальных вложений

28. Какой показатель определяет величину ставки дисконтирования?

— Уровень инфляции

+ Ставка рефинансирования, установленная Центробанком

— Курс национальной валюты

29. Инвестиционный потенциал – это:

+ Количественная характеристика, учитывающая основные макроэкономические условия развития страны, региона или отрасли

— Нормативные условия, которые создают фон для осуществления инвестиционной деятельности

— Изучение и анализ макроэкономических условий инвестиционного рынка

тест-30. Инвестиционный проект, осуществление которого окажет влияние на экономическую, социальную и экологическую обстановку отдельной страны или региона – это:

— Локальный проект

+ Крупномасштабный проект

— Региональный проект

Гайд для начинающих: как торговать с «РБК Инвестициями» :: Новости :: РБК Инвестиции

Инвестиции в акции — это один из наиболее доходных способов вложить деньги. Особенно в период низких ставок по банковским вкладам. Рассказываем, как для этого использовать возможности нашего сервиса

Фото: «РБК Инвестиции»

С чего начать?

Чтобы начать инвестировать, нужно открыть брокерский счет. Это можно сделать за десять минут в сервисе «РБК Инвестиции». Вам потребуются только паспортные данные и номер СНИЛС или ИНН. Можно загрузить скан документа или заполнить данные вручную.

На последнем этапе регистрации вы сможете ознакомиться с условиями обслуживания и соглашениями. После этого наш партнер — банк ВТБ — примет заявку и рассмотрит ее в период от нескольких минут до четырех рабочих часов. В течение часа после регистрации на указанный вами номер придет пароль для входа в личный кабинет «РБК Инвестиций».

Что делать после открытия счета?

Первым делом вам будет предложено пополнить счет. Это можно сделать при помощи пластиковой карты или банковским переводом по реквизитам.

Как правило, зачисление денег на брокерский счет с карты ВТБ происходит моментально. При переводе с карт других банков может потребоваться время — обычно в таких случаях зачисление проводится в течение часа. Как только средства пришли на ваш счет, можно начинать торговать.

Для покупки акции нужно нажать на кнопку «Купить» рядом с тикером компании. Найти тикер очень просто. Во-первых, список всех тикеров вы можете посмотреть в каталоге «РБК Инвестиций». Здесь их можно сортировать по группам: лидеры роста, голубые фишки, потенциал роста и объем торгов. Здесь же можно купить валюту, облигации и паевые инвестиционные фонды (ПИФы).

Во-вторых, тикеры есть во всех новостях, инвестидеях и других материалах, которые публикуются в ленте новостей «РБК Инвестиций».

При покупке акций нельзя купить одну бумагу, а только лот. В одном лоте — десять акций компании. Например, если вы решили купить акции алмазодобывающей компании АЛРОСА, то минимальная покупка обойдется в ₽692,6 по состоянию на 9 сентября 2020 года — в этот день одна акция АЛРОСА стоила ₽69,2.

После того как вы кликнете на «Купить», вам придет СМС с кодом подтверждения операции. Когда код введен, бумаги появятся в вашем портфеле. В верхней его части указана сумма внесенных на счет средств, ниже — денежный и процентный доход или убыток капитала, еще ниже — список акций, которые вы купили, и доходность каждой.

Я хочу купить не акции, а валюту. Так можно?

Аналогичным образом можно торговать валютой. В каталоге «РБК Инвестиций» доступны американский доллар, евро, китайский юань, швейцарский франк и британский фунт. Все эти валюты рассчитываются относительно рубля. Вы также можете играть на разнице курсов в паре доллар/евро.

Валюта не продается по принципу лотов. Можно, например, купить всего один доллар. Зачем покупать валюту на бирже? Потому что здесь самый выгодный курс. Если покупать валюту через обменный пункт, то в ваш платеж будут заложены различные расходы банка — от биржевой комиссии до аренды помещения.

После завершения сделки с валютой покупка появится в вашем портфеле — точно так же, как купленные акции.

Продать актив можно так же, как и купить — в один клик. Нажимаете в своем портфеле на тикер акции или купленной валюты, указываете количество и подтверждаете сделку с помощью кода СМС. Разница отразится в вашем портфеле в виде прибыли или убытка в графе «На брокерском счете».

У меня получилось заработать на торгах. Как вывести деньги?

Вывести деньги с «РБК Инвестиций» на счет в банке можно в любой момент. Для этого на странице вашего портфеля есть кнопка «Вывести». Для вывода денег необходимо указать расчетный счет, БИК и сумму. Обычно перевод осуществляется в течение часа, иногда занимает более длительное время.

Что еще полезного есть у «РБК Инвестиций»

Кликнув на тикер, вы «провалитесь» на страничку компании. Здесь много полезной информации.

Первое — график динамики котировок. Тут вы можете оценить, как менялась стоимость бумаги в течение заданного времени.

Ниже графика — прогнозы по акциями от ведущих аналитиков. Ежедневно мы заносим в базу прогнозы от брокеров, инвестиционных фирм и банков.

На основании некоторых прогнозов мы делаем специальные материалы — инвестидеи, которые публикуются в ленте «РБК Инвестиций». В инвестидеях мы рассказываем, какие аргументы приводят аналитики, давая прогноз по той или иной компании. Нужно всегда учитывать, что такие прогнозы — это всегда мнения отдельных экспертов, а на акции компании в долгосрочной перспективе могут повлиять десятки разных факторов.

Ниже прогнозов — короткая сводка по дивидендам, которые платит компания.

Кроме ленты новостей, каталога акций и инвестиционного портфеля, у «РБК Инвестиций» есть четвертый раздел с советами. Там можно найти полезные инструкции. Есть базовые — о том, как посчитать доходность облигации, как выбрать акцию для инвестиций или что такое биржевой индекс; есть «объяснялки» по специфическим темам — как принять участие в IPO, как распознавать манипуляции на рынке или что делать в случае делистинга компании.

У меня все равно остались вопросы. Кого спрашивать?

На все вопросы ответит служба поддержки ВТБ по телефону +7 (800) 333-24-24 или по почте [email protected]

Что в итоге мне дадут «РБК Инвестиции»

- выгодная торговля валютой без лишних наценок;

- удобный способ инвестировать в акции и получать дивиденды;

- быстрая регистрация без необходимости куда-то ехать с документами;

- понятный интерфейс личного кабинета;

- все важная информация о компании на одной странице.

Реальные инвестиции — что это, виды, источники и способы + примеры

Здравствуйте! Сегодня поговорим о том, что такое реальные инвестиции.

При слове «инвестиции» все чаще всего представляют себе финансовые вложения в какие-либо ценные бумаги, Forex или какой-нибудь огромный инвестиционный проект вроде «Северного потока». Всё это совершенно разные виды инвестиций. Сегодня мы расскажем Вам, что такое реальные инвестиции и существуют ли инвестиции нереальные.

Что такое реальные инвестиции

Начнем с того, что все инвестиции в зависимости от того, во что человек вкладывает, разделяют на инвестиции реальные и (нет, не нереальные) финансовые.

К финансовым инвестициям относятся вложения денежных средств в финансовые инструменты, то есть акции, облигации, фьючерсы и т. д.

К реальным инвестициям относятся вложения денежных средств не в финансовый, а в реальный сектор экономики: в производство, в станки, оборудование, в сырье, недвижимость, модернизацию оборудования, техническое переоснащение производственных и многих других процессов и т. д.

Реальные инвестиции – это вложение денежных средств в поддержку и развитие материального производства, при этом такие вложения могут быть как материальными, так и нематериальными.

Виды реальных инвестиций

Материальные реальные инвестиции – это строительство новых зданий и производственных корпусов, финансирование оборотных средств, расширение производства и т. д.

Нематериальные реальные инвестиции – это инвестиции в рекламу, в узнаваемость марки или бренда, научно-исследовательская работа на предприятии, курсы повышения квалификации для персонала, улучшение условий здравоохранения персонала и т. д.

Цель реальных инвестиций

Цель реальных инвестиций как материальных, так и нематериальных – развитие производства. Заметно, что при описании реальных инвестиций чаще всего говорится о производстве, каких-то станках, сырье и т. д. Может сложиться впечатление, что реальные инвестиции могут осуществлять только организации, то есть юридические лица. Это не так.

Реальные инвестиции могут осуществлять и юридические, и физические лица.

Реальное инвестирование для физических лиц

Физические лица могут осуществлять реальные инвестиции различными способами:

- Приобрести недвижимость, землю и в дальнейшем сдавать её в аренду. Или дождаться повышения стоимости объекта и продать его намного дороже;

- Приобрести какую-либо технику и также сдавать её в аренду. Или дождаться повышения стоимости техники и продать её намного дороже. Только тут важно не переждать, а то новые технологии могут совершенно обесценить всю вашу технику;

- Зарегистрировать своё право на какую-либо интеллектуальную собственность, которая в дальнейшем будет приносить доход;

- Инвестировать в драгоценные металлы или камни, коллекционные предметы и т. д.

- Организовать собственную компанию.

Первые 4 вида реального инвестирования может осуществлять любое физическое лицо в статусе или без статуса ИП. Оформление документов, необходимых при осуществлении данных видов деятельности, не занимает большого труда, поэтому не нужно нанимать бухгалтера, всё можно сделать самостоятельно.

А вот при создании собственной компании возможностей для реального инвестирования становится намного больше, но и ответственность по налогам и учету также возрастает, потому тут придется нанимать бухгалтера. Обычно в таких случаях уже регистрируют ООО.

Реальное инвестирование для юридических лиц

Прежде чем начинать инвестирование, стоит помнить, что им занимаются профессионалы! От инвестора такие инвестиции требует знаний в области управления трудовыми ресурсами, знания рынков товаров и услуг и специфики их расширения, знания и умения в области финансовых вложений и управления финансами и многое другое. Иначе существует огромный риск потери всех своих инвестиций!

Для того чтобы начать осуществлять реальное инвестирование, нужно учитывать и риски, и писать бизнес-планы, и считать норму прибыли, время окупаемости и множество самых различных параметров. Ну, если заниматься этим делом серьезно и основательно. Кажется непросто, но постараюсь описать основные моменты, которые помогут вам сориентироваться в реальном инвестировании, если вы все же хотите его осуществлять.

Во-первых, если у вас свое предприятие/фирма, реальное инвестирование вам в любом случае осуществлять придется, потому что именно такое инвестирование, в отличие от финансового, дает вам огромные конкурентные преимущества, особенно во времени.

Во-вторых, в России существует Федеральный закон №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». Перед осуществлением реальных инвестиций можете ознакомиться с данным законом, чтобы потом не было никаких вопросов ни к закону, ни к самому себе. Он небольшой.

В-третьих, нужно понимать, какие задачи вы преследуете, осуществляя реальное инвестирование.

Задачи реального инвестирования:

- Иногда реальное инвестирование необходимо тогда, когда без этого просто не обойтись, чтобы остаться на плаву – подпирают законы или обстоятельства. Примером такого инвестирования может служить повышение экологической безопасности предприятия, снижение токсичности отходов, которое может законодательно потребовать государство от фирмы.

Если эти требования не выполнить, осуществлять деятельность будет в принципе невозможно, поэтому такие инвестиции становятся обязательными и необходимыми. К таким же инвестициям можно отнести улучшение условий труда работников, если это также потребовало государство в законодательном порядке.

- Повышение эффективности деятельности предприятия. Для того, чтобы фирма осталась конкурентоспособной, её оборудование, технологические процессы, условия и порядок работы сотрудников тоже необходимо менять и улучшать. Например, часто бывает, что приходишь работать в организацию (как наемный рабочий или просто чтобы выполнить какие-либо технические или программные работы), а там настолько старые компьютеры, что менеджеры выполняют несколько часов работу, требующую затрат времени, по-хорошему, в несколько минут, полчаса, максимум час. Эффективность крайне низка, и без обновления технической базы как ни старайся обучать менеджеров более быстрой работе, ничего не выйдет.

- Если вы собираетесь покорять новые рынки или увеличивать долю вашей компании на текущем рынке, то часто вам придется осуществлять реальные инвестиции на расширение объемов производства. Если вы производите материальный продукт, то это абсолютная необходимость для вашего бизнеса.

- Если вы собираетесь создавать абсолютно новый продукт или абсолютно новую услугу и хотите создать для этого новое предприятие, то вы будете осуществлять реальные инвестиции на создание новых производств.

Когда Вы определитесь с задачами, которые преследуете на своем предприятии и ради которых собираетесь осуществлять реальные инвестиции, стоит изучить основные формы реального инвестирования.

Формы реальных инвестиций

- Покупка полноценных имущественных комплексов. Это приобретение обычно крупным предприятием другого, нового предприятия целиком, со всеми его зданиями, сооружениями, технологическими процессами, оборудованием и т. д. Это позволяет организации, купившей целый имущественный комплекс, диверсифицировать свой бизнес, зайти на новые рынки, производить новые товары или оказывать новые услуги.

В последнее время из-за большого количества банкротств такая форма реального инвестирования становится очень популярной, потому что именно во время банкротства предприятия можно приобрести его за минимальную стоимость, но при этом для того, чтобы это предприятие заработало дальше, необходимо вложить в него еще огромные деньги. Зато инфраструктура и клиенты уже есть.

- Строительство новых зданий, объектов, инфраструктуры. К такой форме реального инвестирования предприятие прибегает тогда, когда покупать уже имеющееся другие предприятия нет или возможности, или желания. Зато есть желание расширяться, осваивать новые рынки и расширять долю на уже имеющихся, открывать новые филиалы. Такое реальное инвестирование осуществляется в том случае, если предприятие планирует и видит все предпосылки для стабильного и сильного роста.

- Реконструкция. Этот вид реального инвестирования применяется тогда, когда вашему производству необходимо переоборудование, технологическое переоснащение, или когда старые здания не соответствуют новым технологиям, которые вы хотите применить на производстве, и тогда вам нужно провести реконструкцию имеющихся зданий, сооружений, технологических процессов и т. д.

Благодаря реконструкции вы можете освоить новые технологии для своего производства, повысить качество производимой продукции, увеличить свой производственный потенциал.

Это очень полезная форма реальных инвестиций, которую систематически осуществляют современные развитые и успешные компании. Часто в России ни здания, ни технологические процессы не знают, что такое новые технологии и какая польза для производства может вообще от них быть. Поэтому обычно российские фирмы очень отстают в развитии от ведущих мировых компаний.

- Говоря о реконструкции, часто упоминают и перепрофилирование, то есть полную смену всех технологических процессов для производства совершенно новых продуктов.

- Модернизация – это форма реального инвестирования, при которой все производственные мощности предприятия, то есть его станки, оборудование и т. д. приводятся в полное соответствие со временем, с современными новыми технологиями. Это тоже крайне полезная форма реального инвестирования, т. к. она в дальнейшем дает очень высокую эффективность рабочего времени и вообще всех ресурсов

Реальные инвестиции — понятие, виды и формы реального инвестирования

# Инвестиции

Суть и формы реальных инвестиций

В России наиболее популярными направлениями реальных инвестиций являются предприятия по добыче полезных ископаемых, нефтепереработки и пищевая промышленность.

- Что такое реальные инвестиции

- Виды реальных инвестиций, классификация, пример

- Формы реальных инвестиций и особенности управления ими

- Управление рисками при реальном инвестировании

- Объекты реальных инвестиций

- Инвестиции в реальный сектор экономики, активы и бизнес

- Инвестиционные проекты для портфеля реальных инвестиций

- Лизинг как метод финансирования реальных инвестиций

- Методы оценки эффективности реальных инвестиций

У человека, далекого от мира финансов и бизнеса, имеется весьма смутное представление о том, что такое инвестиции. Обычно под этим понятием люди понимают финансовые вложения в покупку различных ценных бумаг, рынок Forex или покупку недвижимости. Но кроме финансовых инвестиций также бывают вложения в реальный сектор или, как еще их называют, — реальные инвестиции.

Что такое реальные инвестиции

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т. п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Виды реальных инвестиций, классификация, пример

Реальные инвестиции более разнообразны, чем финансовые вложения, поскольку применимы ко всем видам хозяйственной коммерческой деятельности. А это десятки отраслей экономики и тысячи различных видов деятельности, в каждом из которых может найтись несколько направлений для инвестирования.

В целом все виды реальных инвестиций можно разделить на две основные группы:

- Материальные инвестиции. Представляют собой вложения в создание или приобретение материальных объектов. Классификация этого вида вложений охватывает такие виды затрат, как покупка или создание объектов недвижимости, производственного и вспомогательного оборудования, инженерных коммуникаций, транспортной инфраструктуры и т. д.

- Нематериальные инвестиции. Это вложения в нематериальную сферу, которая важна для ведения хозяйственной деятельности. Пример тому — инвестиции в рекламу, способствующую лучшей продаваемости товара, покупка лицензии на использование чужих технологий в производстве, затраты на обучение персонала и т. д.

Примечательно, что некоторые категории инвестиций оформляются, как правило, в виде текущих производственных затрат предприятия, а не капитальных инвестиций. Это связано с особенностями их финансирования путем регулярных взносов, а не разовых затрат. Так происходит с рекламой, использованием чужих технологий (аренда лицензий) и программного обеспечения.

К реальным инвестициям относятся следующие вложения средств:

- приобретение оборудования;

- покупка земельных участков, в том числе месторождений полезных ископаемых;

- покупка или строительство зданий и сооружений;

- вложения в модернизацию производства;

- расходы на структурную реорганизацию предприятия;

- покупка или создание товарных знаков, брендов;

- покупка патентов и лицензий;

- финансирование научных исследований;

- обучение и переобучение персонала.

К понятию реальных инвестиций с некоторой натяжкой также относятся вложения в покупку облигаций или акций предприятия, если их перепродажа третьим лицам не предусмотрена, а вырученные средства направляются на расширение или модернизацию производства.

Реальные инвестиции во многом более выгодны, нежели финансовые вложения. Хотя они не всегда обеспечивают более высокий уровень доходности в сравнении с финансовыми, зато менее рискованны. Во-первых, они мало подвержены краткосрочным колебаниям рынка. Во-вторых, объекты реальных инвестиций обладают собственной стоимостью, что позволяет продать их в случае необходимости и тем самым вернуть бо́льшую часть вложений.

В то время как финансовые инвестиции позволяют инвестору зарабатывать исключительно на колебаниях рыночной конъюнктуры, реальные инвестиции ориентированы на извлечение прибыли путем производства дополнительных материальных и нематериальных благ.

Реальные инвестиции всегда тесно связаны с конкретным производством. Если при покупке акций инвестора интересует лишь перспектива их подорожания, то для вложений в расширение или модернизацию производства большое значение приобретает множество дополнительных факторов. Инвестору становятся важны все проблемы производственного процесса, которые в итоге влияют на увеличение объемов производства и получение прибыли от реализации продукции.

По указанным причинам, лицо, желающие вложить в инвестиции и реально заработать, должно быть тесно связано с руководством предприятия. Инвестору нужно не только понимать, куда именно пойдут его деньги, но и иметь возможность влиять на этот процесс. Таким образом, реальный инвестор почти всегда в той или иной степени принимает участие в управлении предприятием. Он либо изначально является собственником, либо получает пакет акций с правом голоса в обмен на свои инвестиции.

Формы реальных инвестиций и особенности управления ими

Осуществлять инвестиции в реальный сектор экономики можно различными способами. Эти способы и представляют собой отдельные формы вложений.

Наиболее понятным и наглядным вариантом является приобретение производственного предприятия. Хотя в принципе состоятельное физическое лицо может приобрести небольшой цех, магазин или иной хозяйственный комплекс, на практике более распространено приобретение одного предприятия (либо его материальных активов) другим, более крупным предприятием.

Важным аспектом данной формы инвестирования является то, что покупается не отдельное имущество, а в целом хозяйственный комплекс, полностью или частично готовый к выпуску продукции или предоставлению коммерческих услуг. Такой способ инвестирования хорошо подходит для опытных предпринимателей, которые могут сэкономить время и силы, восстановив работу купленного предприятия вместо того, чтобы создавать собственное с нуля.

Далее следует упомянуть такую форму инвестирования, как покупка отдельных материальных активов — зданий, земельных участков, станков, транспорта и т. д. К ней прибегают в тех случаях, когда приобретать готовый хозяйственный комплекс нецелесообразно. Например, фабрике нужно 100 новых станков. Очевидно, что покупать другую фабрику только ради этого оборудования глупо. Нужно просто обратиться к производителю данного вида станков и купить нужное количество машин.

Другой популярной формой реальных инвестиций является строительство новых зданий, инженерных объектов и коммуникаций, транспортной и производственной инфраструктуры. Данная форма востребована в тех случаях, когда предприятие нуждается в новых зданиях, объектах и коммуникациях, но не имеет возможности их приобрести. Например, сельхозпредприятию нужно собственное зернохранилище. И если в округе такого объекта нет в принципе, то и купить его невозможно. Аналогично нельзя купить дорогу между двумя производственными цехами на собственной территории, ее можно лишь построить.

Основные формы реальных инвестиций включают также реконструкцию и модернизацию. Это особая форма реального инвестирования, которая в некоторой степени является альтернативой расширению предприятия. В данном случае стоит цель не увеличить количество основных фондов, а улучшить их или заменить на более совершенные и подходящие для современных технических реалий. Хотя увеличение объемов производства часто является следствием такого рода вложений, главная цель всё же состоит в том, чтобы снизить производственные издержки за счет оптимизации производственных процессов и снижения расходов на сырье, персонал и энергоресурсы.

Постоянная модернизация — единственный вид реальных инвестиций, без которых не может обойтись ни одно предприятие. Даже если речь идет о маленьком семейном кафе в провинциальном городе, где в принципе нет никаких перспектив для расширения бизнеса, постоянное техническое перевооружение всё равно необходимо как на кухне, так и в торговом зале.

Наконец, существует и такая форма инвестиций, как покупка или создание нематериальных активов. Как уже упоминалось выше, сюда относятся технические патенты, торговые марки, производственные лицензии, программное обеспечение и многое другое.

Управление рисками при реальном инвестировании

Анализ и управление рисками при осуществлении реальных инвестиций является одной из главных задач инвестора. Хотя в сравнении с финансовым сектором вложения в реальную экономику считаются более надежными, риски всё равно существуют. Это объективное явление, которое существует как на отраслевом уровне, так и на уровне отдельного предприятия. Особенности управления ими — отдельная наука.

Реализуя любой инвестиционный проект, нужно учитывать возможные риски того, что вложения не смогут себя окупить по причинам, возникшим на макроэкономическом и локальном уровне. Для любого инвестиционного проекта делается оценка степени риска с учетом его специфики, а также предусматриваются возможные способы и особенности их управления. Выделяют следующие виды рисков:

- Риск неплатежеспособности. Подразумевается возможность того, что в процессе реализации проекта у инвестора закончатся деньги и проект будет сорван, а уже сделанные вложения — потеряны.

- Риск проектирования. Опасность наличия существенных ошибок в бизнес-плане или техническом проекте, способных сильно повлиять на рентабельность или вообще на возможность осуществления изначального проекта.

- Риск исполнения. Неквалифицированные исполнители могут нарушить все изначальные планы, сделав работу некачественно, слишком затянув ее или чрезмерно увеличив затраты.

- Маркетинговый риск. Возможность того, что потребительский спрос на товар, под который создается проект, будет ниже предполагаемого.

- Инфляционный риск. В результате инфляции сильно возрастут затраты на реализацию проекта, или итоговая реальная прибыль окажется меньше реальных затрат.

- Налоговый риск. Возможность появления новых налогов или увеличения существующих, что поставит под сомнение экономическую целесообразность проекта.

- Структурный операционный риск. В ходе эксплуатации уже реализованного проекта, текущие операционные расходы могут возрасти по разным причинам и снизить его рентабельность.

И это лишь некоторые наиболее типичные проблемы, которые приходится учитывать, проводя анализ и управление рисками.

Объекты реальных инвестиций

К объектам инвестирования можно применить различные способы классификации. Их различают по таким характеристикам:

- масштаб;

- направленность проекта;

- характер и содержание инвестиционного цикла;

- характер участия государства в проекте;

- эффективность вложений.

Наиболее типичными объектами, на которые реальные средства могут быть направлены в рамках инвестиционного проекта, являются земельные участки, здания, производственное оборудование, инженерные коммуникации и т. д. К более специфическим объектам для такого рода вложения относятся научно-технические исследования, разработка новых усовершенствованных типов продукции и услуг, реклама, расширение сети сбыта, реорганизация компании, обучение персонала.

Инвестиции в реальный сектор экономики, активы и бизнес

Ключевой особенностью инвестиций в реальный бизнес в сравнении с вложениями в финансовые активы является прямая связь с реальным сектором экономики. В то время как спекуляции с ценными бумагами лишь отдаленно связаны с непосредственно производственным процессом, каждая копейка реальных инвестиций прямо влияет на производство товаров и услуг.

Примечательно то, что финансовый инвестор может совершенно не разбираться в том, как работает предприятие, акции которого он купил. Для него значение имеют лишь общие финансовые результаты деятельности предприятия, а также состояние и перспективы того сектора экономики, в котором оно работает. Для реального инвестора важны абсолютно все аспекты, вплоть до территориальной локализации производственных цехов и среднего возраста сотрудников.

Таким образом, для осуществления реальных инвестиций нужно быть настоящим профессионалом и экспертом в той отрасли, в которую делаются вложения. Либо же нужно нанимать таких экспертов в качестве консультантов.

Также инвестору приходится учитывать, что инвестиции в реальные активы обладают крайне низкой ликвидностью. Их сложно (а часто и вовсе невозможно) обратно конвертировать в финансовые ресурсы, что почти исключает возможность спекулятивного распоряжения ими. По этой причине реальные инвестиции всегда делаются на длительный срок.

С макроэкономической точки зрения, реальные инвестиции — это единственный источник реального экономического роста. Спекуляции с ценными бумагами способны обогатить конкретных физических лиц, но обеспечить общее увеличение объемов производства в стране могут только вложения в реальный сектор экономики — в строительство зданий, производство товаров и услуг.

Инвестиционные проекты для портфеля реальных инвестиций

Портфель реальных инвестиций представляет собой совокупность нескольких инвестиционных проектов в реальный сектор экономики, подчиненных определенным задачам и целям. Теоретически, таким портфелем может обладать частный инвестор, вкладывающий свои капиталы в различные предприятия с целью минимизировать риски при сохранении высоких показателей прибыльности вложений.

Тем не менее, на практике портфель реальных инвестиций — это, как правило, комплекс инвестиционных проектов, реализуемых на конкретном предприятии с целью увеличения объемов производства, снижения производственных издержек и расширения сбытовой сети.

Любой портфель реальных инвестиций характеризуется предельно низкой ликвидностью. Зачастую он представляет собой нулевую ценность в качестве спекулятивного актива и способен приносить прибыль лишь самому инвестору в средне- и долгосрочной перспективе. Это связано с тем, что единственным способом извлечения прибыли из этих инвестиций является выпуск и реализация продукции (услуг) предприятия, в которое были инвестированы средства.

Портфель реальных инвестиций очень сложен в управлении и напрямую связан с управлением самим предприятием. По этой причине реальным инвестором зачастую выступает либо собственник компании (физическое или другое юридическое лицо), либо сама компания.

В рамках одного предприятия портфель реальных инвестиций формируется из инвестиционных проектов на базе общей стратегии развития данного субъекта хозяйствования. Соответственно, получение прибыли от этих вложений напрямую завязано на повышении объемов производства, снижении издержек и расширении клиентской базы.

В качестве примера такого инвестиционного портфеля возьмем небольшое сельхозпредприятие, стоящее на пороге масштабного расширения. Собственники и руководство принимают решение реализовать сразу несколько проектов:

- закупить новые тракторы;

- приобрести дополнительные земельные участки под новые сельхозкультуры;

- построить животноводческий комплекс;

- нанять и обучить дополнительный персонал.

Каждый пункт этого списка — это реальный инвестиционный проект, который может быть профинансирован как из операционной прибыли предприятия, так и за счет средств, привлеченных со стороны через механизм эмиссии акций и облигаций, либо на кредитные средства. Ну а все вместе эти проекты объединяются в единый портфель, который одновременно является общей стратегией развития данной компании.

Лизинг как метод финансирования реальных инвестиций

Лизинг как метод финансирования долгосрочных инвестиционных проектов является отличным альтернативным инструментом привлечения средств. В условиях стагнации экономики с высоким уровнем инфляции и высокими ставками по банковским кредитам, лизинг позволяет успешно реализовывать дорогостоящие инвестиционные проекты с долгим сроком окупаемости. Как это работает?

Инфляция может съесть всю прибыль от долгосрочных инвестиций, поэтому стороннему инвестору реальный инвестиционный проект, рассчитанный на долгий срок, неинтересен. Если же у предприятия недостаточно собственных оборотных средств для такого проекта, ему остается только банковский кредит. Но из-за высоких процентов инвестиции в реальные активы могут оказаться убыточными.

Выходом из ситуации становится лизинг. Сторонний инвестор приобретает соответствующее имущество (например, промышленные станки) и сдает их в аренду промышленному предприятию. В итоге инвестор получает прибыль от аренды, покрывающую уровень инфляции, и при этом остается собственником имущества, которое можно будет продать по истечении срока лизингового договора.

В свою очередь предприятие получает в пользование необходимое ему имущество, аренда которого покрывается из прибыли, генерируемой этим имуществом. Причем стоимость аренды получается ниже, чем выплаты по банковскому кредиту.

Также следует отметить еще один принципиальный момент, касательно данного источника финансирования инвестиций. Банковский кредит можно взять только в банке той страны, в которой находится предприятие. Закон запрещает напрямую кредитоваться в иностранных банках с более низкими процентными ставками. А вот договор лизинга можно заключать с нерезидентами, то есть арендовать имущество у компаний и физических лиц, зарегистрированных в другой стране.

К слову, решающей предпосылкой притока реальных иностранных инвестиций является как раз высокая стоимость банковских кредитов в нашей стране. Иностранные инвесторы охотно включаются в лизинговые схемы, которые достаточно безопасны и при этом обеспечивают всем сторонам отличные условия для получения прибыли.

Методы оценки эффективности реальных инвестиций

Критерии, обосновывающие целесообразность реальных инвестиций, делятся на две основные категории — оценка доходности и оценка риска.

При оценке ожидаемой доходности реальных инвестиций главным методом анализа является разработка технико-экономического обоснования (ТЭО). Это документ, который отражает грубые укрупненные расчеты всех основных производственных показателей, а также затрат и выручки.

Важным элементом расчета эффективности инвестиций является составление бизнес-плана. Причем на каждом этапе реализации проекта такой план составляется заново. То есть, сначала разрабатывается предварительный бизнес-план, потом текущий план в процессе осуществления проекта и финальный план при начале эксплуатации уже реализованного проекта.

Ключевые методы оценки эффективности вложений с точки зрения доходности базируются на подсчете таких показателей:

- индекс доходности;

- срок окупаемости;

- чистый приведенный доход;

- внутренняя норма доходности вложений.

Сравнив разные проекты по этим показателям, инвестор выбирает наиболее подходящий и выгодный, чтобы реализовать его в первую очередь.

Что касается оценки рисков при осуществлении реальных инвестиционных проектов, то и она происходит через сравнение основных показателей доходности. Для этого выберите показатели производства, финансирования и реализации продукции в рамках проекта, и смоделируйте их изменения, чтобы оценить чувствительность и уязвимость проекта к таким переменам.

С точки зрения риска, анализ эффективности инвестиций сводится к составлению трех бизнес-планов:

- пессимистического;

- оптимистического;

- усредненного или реалистического.

Чем меньше колебания основных показателей между этими тремя сценариями, тем более стабильным и менее рискованным является инвестиционный проект.

Итоговая целесообразность вложений определяется выбором оптимального баланса между показателем рентабельности и уровнем риска.

Поделись в соц.сетях

Опубликовано:

Добавить комментарий

Вам понравится

что это и что к ним относится (вложения и виды)

Экономический термин «Реальные инвестиции не означает, что существуют нереальные инвестиции. Просто, классификация по объекту инвестиций их разделяет на реальные и финансовые инвестиции. Финансовые — это вложения в ценные бумаги: акции компаний, облигации, сертификаты, чеки и пр.

Реальные инвестиции — это вложения в основной капитал в разнообразных формах:

- В форме производственного капитала — основные и оборотные фонды предприятий, строительство и капитальный ремонт;

- Земли и иных природных ресурсов — приобретение месторождений для добычи полезных ископаемых;

- Нематериальных активов — приобретение патентов, товарных знаков, лицензий;

- Вложение в научные исследования, образование;

- Приобретение нового бизнеса.

Аналогична ситуация с золотом, которое служит инструментом финансовому инвестору при формировании инвестиционного портфеля. Золото является реальными инвестициями, если приобретается для технологического процесса в производстве электронного оборудования или для производства ювелирных украшений.

Существенным уточнением такой классификации реальных инвестиций будет, если рассматривать их как инвестиции в реальный сектор экономики.

Под реальным сектором экономики подразумевается материальное производство товаров и услуг, создание валового продукта в экономике страны.

Содержание статьи

Характеристика

Реальные инвестиции в производство товаров и услуг, требует от инвестора, кроме денег, знания и квалификацию в области данного производства, знания системы управления трудовыми коллективами, финансовыми ресурсами, знание рынка товаров и услуг и многие других навыки.

Это означает, что реальные инвестиции осуществляют профессионалы, иначе они быстро потеряют свой капитал.

Реальные инвестиции имеют более высокую доходность по сравнению с финансовыми инвестициями и большую устойчивость к колебаниям рынка. Соответственно и имеют относительно низкую степень риска вложений. Даже в условиях банкротства, реальный инвестор имеет возможность уменьшить убытки за счет реализации имущества и материальных ценностей обанкротившегося предприятия.

С другой стороны ликвидность реальных инвестиций очень низка в сравнении с финансовыми инвестициями. Для финансового инвестора высокая ликвидность инвестиций является инструментом управления инвестиционным портфелем.

Главным отличием реальных инвестиций от финансовых, является то, что реальные инвестиции это вложения в реальную экономику страны, в создание валового продукта, в увеличение ее экономического потенциала, в улучшение жизни населения. Поэтому реальным инвестициям в государстве отдается предпочтение. Реальный инвестор делает вложения на десятилетия, рассчитывая развивать производство, увеличивать его потенциал. Реальный инвестор — это хозяин, пришедший хозяйствовать долго и капитально.Финансовый инвестор, скорее биржевой спекулянт, зарабатывающий на сиюминутных колебаниях рынка ценных бумаг.

Реальные инвестиции обладают важной характеристикой, не всегда приятной для инвестора. Они требуют постоянного увеличения, пополнения. Научно-технический прогресс быстро совершенствует производственную базу предприятий, появляются новые прогрессивные технологии, новые материалы и новые методы управления, совершенствуется автоматизация производства, начинается его роботизация. Если не следить за новинками технического прогрессом, не совершенствовать свое производство, можно быстро утратить конкурентоспособность производимой продукции, а значит, потерять рынок и часть капитала.

Виды реальных инвестиций

По классификации реальных инвестиций их разделяют на два класса: материальные и нематериальные.

Материальные инвестиции делятся на виды:

- приобретение и совершенствование основного капитала;

- приобретение и увеличение оборотного капитала.

Приобретение и совершенствование основного капитала это:

- покупка оборудования;

- приобретение земли и месторождений полезных ископаемых;

- строительство зданий и сооружений;

- реконструкция предприятий;

- модернизация производства.

Оборотный капитал изменяется вследствие увеличения основного капитала. С ростом основного капитала растет потребность в запасах материалов и сырья и других оборотных средств.

Нематериальные инвестиции включают в себя помимо упомянутых ранее товарных знаков, патентов, лицензий, инвестиции в научные исследования, в совершенствование систем управления предприятия, в повышение квалификации работающих сотрудников, в систему здравоохранения работников. В конечном итоге эти вложения оборачиваются повышением эффективности работы предприятия и увеличением его прибыли.Именно поэтому, инвестиции в рекламу также относят к реальным нематериальным инвестициям.

Виды реальных инвестиций зависят и от характера развития инвестируемого объекта: экстенсивного или интенсивного. Экстенсивное развитие предполагает увеличение масштабов производства на существующей технической и технологической базе предприятия. Интенсивное развитие предполагает совершенствование этой базы.

Оценка

Все инвесторы, без исключения, желают знать, что принесут им, помимо головной боли, инвестиции. Поэтому оценку их эффективности инвестор делает на всех этапах вложений, начиная с предварительной оценки. Основным критерием оценки вложений является их доходность. Другим критерием является степень риска.

С позиции доходности вложений инвестор реальных инвестиций на предварительном этапе делает технико-экономическое обоснование инвестиций (ТЭО), в котором делается укрупненный расчет основных показателей будущего производства, его затрат и результатов. Расчет затрат на производство, материалы, рабочую силу, оборотные средства, налоги и сборы. Расчет ожидаемой выручки, расходов на выплаты кредитов банка, ожидаемую прибыль, сроков окупаемости вложений и других показателей эффективности.Обязательным элементом оценки инвестиционного проекта является разработка его бизнес-плана. Причем, бизнес-план разрабатывается отдельно для банка, кредитующего инвестиционный проект, для соинвесторов, если таковые имеются, и для себя.

Бизнес-планы разрабатываются на предварительном этапе инвестиций, в процессе инвестирования и в процессе запуска в работу предприятия.

Оценка эффективности инвестиций проводится по ряду показателей, основными среди которых являются:

- оценка рентабельности инвестиций через индекс доходности;

- срок окупаемости инвестиций;

- чистый приведенный доход;

- внутренняя норма доходности инвестиций.

Эти показатели дают инвестору возможность сделать правильный выбор инвестиций в проекты с позиции их доходности.

Оценка риска инвестиционных вложений проводится моделированием изменения основных показателей проекта и определение чувствительности проекта к эти возможным изменениям. Чаще всего, разрабатываются бизнес-планы:

- по пессимистическому сценарию, при наихудших условиях реализации и функционирования проекта;

- по оптимистическому сценарию, при наилучших условиях;

- по усредненному сценарию, который, ближе к реальным возможностям.

Диапазон сохранения эффективности проекта, в процессе моделирования при изменяющихся условиях, показывает инвестору возможные границы риска при вложениях в данный проект.

Реальное инвестирование это основа роста производственного и экономического потенциала страны, поэтому так важна оценка его эффективности и оценка риска вложений в реальные инвестиционные проекты не только для инвестора, но и для экономики всего государства.

Все об учете долгосрочных инвестиций.

Быстрые и краткосрочные инвестиции.

Стратегические цели предприятия — основа стратегических инвестиций.

Причины появления необходимости в автономных инвестициях.

Реальные и финансовые инвестиции — понятие, их виды и особенности

- Реальные и финансовые инвестиции – их основные отличия

- Виды реальных и финансовых инвестиций

- Виды финансовых инвестиций и их характеристики

- Источники реальных и финансовых инвестиций

- Собственные средства

- Заемные средства

- Привлеченные средства

- В итоге: какой вид инвестиций оптимален?

Инвестиции, согласно общепринятому определению, представляют собой выгодные вложения средств с целью получения дохода, выраженного в денежных единицах или процентах от размещенного капитала.

Инвестирование средств заложено в основе любой экономической деятельности. Каждый соучредитель, вкладывая деньги в бизнес, становится инвестором. Родители, оплачивая обучение ребенка, также имеют основания рассчитывать на отдачу от своих затрат, пусть и не прямую, а в виде обеспеченного будущего для ребенка (а, возможно, и своего).

Примеров много, но при всем их разнообразии существует деление на две основные категории. Читателю предлагается подробная характеристика реальных и финансовых инвестиций. Чем они отличаются? Каковы преимущества каждого вида, и при каких условиях они проявляются?

Реальные и финансовые инвестиции – их основные отличия

К реальным инвестициям относят вложения, увеличивающие капитал конкретного предприятия. Этот финансовый вид вложений состоит в приобретении ценных бумаг и других обезличенных инструментов, обеспечивающих доходность.

Возможны две формы реальных инвестиций:

- Денежная, что бывает чаще всего. Финансирование осуществляется с целью увеличения суммы основных и оборотных средств. Результатом становится наращивание объемов производства и сбыта, что влечет снижение себестоимости и повышение конкурентоспособности.

- Натуральная. Выражается передачей материальных и нематериальных активов. Обязательна оценка стоимости предметов, вовлекаемых в производственный процесс.

Таким образом, каждое реальное инвестирование невозможно без финансового вливания.

Теперь пора переходить ко второй категории вложений. Виды финансовых инвестиций:

- Ценные бумаги предприятий (акции, облигации, векселя).

- ПИФы.

- Тезаврированные ценности.

- Банковские сертификаты и депозитные вклады.

- Валюта.

- Фьючерсы и опционы.

В приведенном списке не все позиции безусловно относятся к финансовым инвестициям. Первый пункт имеет некоторые особенности. Реальными считаются следующие вложения:

- Ценные бумаги, выкупленные у акционеров владельцем фирмы-эмитента.

- Векселя, выданные предприятием в качестве платежного средства за поставленные товары и оказанные услуги, приобретенные инвестором.

- Имущество, предоставленное во временное пользование предприятию.

Итак, главная разница между реальными и финансовыми инвестициями состоит в целевом характере вложения средств.

Проще всего понять это различие на примере киноиндустрии. Финансовый инвестор (финансист) приобретает какое-то количество акций кинокомпании (киностудии) на фондовом рынке по причине того, что эти ценные бумаги демонстрируют устойчивый рост котировок. В отличие от него, реальный инвестор вкладывает средства в конкретный проект (фильм), а решение принимает, подробно ознакомившись со сценарием, списком актеров и другими нюансами.

Финансиста подробности не интересуют. Он воспринимает объект вложения как «черный ящик», у которого на входе – инвестируемая сумма, а на выходе – прибыль.

Другой пример реальных инвестиций – это покупка предприятием оборудования для нового производства.

Приобретение акций не равнозначно финансовому характеру инвестиции. Этот способ вложения средств делится на две категории:

- Прямое инвестирование – скупка ценных бумаг предприятия с целью получения контроля над ним.

- Портфельная инвестиция – приобретение определенного количества акций для получения дивидендов или спекуляции ими на фондовом рынке.

Кроме признака направленности существуют и другие особенности, отличающие один вид прибыльных вложений от другого, а также их внутренняя классификация.

Виды реальных и финансовых инвестиций

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Виды финансовых инвестиций и их характеристики

Инвестор самостоятельно отдает предпочтение тому или иному финансовому инструменту для получения дохода. У каждого из них есть свои особенности применения и требования к квалификации. Рассмотрим популярные способы прибыльного вложения средств в ценности:

Зависимость от квалификации биржевого брокера, осуществляющего непосредственное управление финансами. К тому же, с этим специалистом приходится делиться прибылью

| Вид финансовых инвестиций | Краткая характеристика |

| Фьючерсы | Высокий риск потери вложенных средств. Инвестору требуется знание принципов работы соответствующей биржи. Большие временные затраты |

| Опционы | |

| ПИФы | Зависимость от квалификации биржевого брокера, осуществляющего непосредственное управление финансами. К тому же, с этим специалистом приходится делиться прибылью |

| Ценные бумаги коммерческих предприятий | Спекуляция акциями и облигациями может приносить большой доход или убыток |

| Тезаврированные ценности | Вложения в драгметаллы, предметы искусства и антиквариат имеет смысл осуществлять только в расчете на долгосрочную перспективу |

| Валюта | Необходимо обучение работе на рынке Forex |

| Банковские и корпоративные облигации | При приобретении долговых обязательств, дивиденды тем меньше, чем стабильнее финансовое положение эмитента |

Общее правило любой инвестиции состоит в обратной пропорциональности рисков и возможных дивидендов. На выбор стратегии влияют индивидуальные особенности финансиста. Он может проявлять признаки принадлежности к одной из условных психологических групп: консервативной, умеренной или авантюрной.

Источники реальных и финансовых инвестиций

Любое прибыльное вложение имеет финансовую природу и оценивается конкретной суммой. Объективно существует три источника средств – их можно изыскать во внутренних резервах, занять или привлечь в качестве пая (доли).

Собственные средства

Финансовые инвестиции предприятия включают в себя определенное количество ценных бумаг, выпущенных в оборот эмитентом. Как правило, практикуется портфельный принцип формирования пакета, что позволяет распределять риск между разными нишами.

Если приобретаются акции конкретного юридического лица с целью дальнейшего слияния (поглощения), речь идет о реальном вложении. Следует помнить о том, если изысканы собственные средства (например, из накопительного фонда), они все равно имеют свою «цену», определяемую возможной прибылью (в случае размещения на банковском депозите или ином альтернативном источнике дохода).

Заемные средства

Решающее значение имеет разница между кредитной ставкой и ожидаемым уровнем дохода. Естественно, при ее отрицательном значении, вложение окажется убыточным. Как правило, банковские займы используются для реального инвестирования, обеспечивающего относительно высокую прибыль.

Привлеченные средства

Схема во многом сходна с заимствованием, но расчеты с дольщиками или пайщиками производятся не по фиксированной ставке, а пропорционально внесенным суммам. Привлечение соинвесторов оправдано только в случае реального вложения, и для приобретения ценных бумаг применяется крайне редко. Каждому финансисту проще купить собственный пакет акций или облигаций.

Рассмотрев перечисленные варианты, можно прийти к выводу, что для инвестиций наиболее приемлемым источником средств являются накопления юридических или физических лиц.

В итоге: какой вид инвестиций оптимален?

Вопрос умышленно сформулирован несколько провокационно. Любые реальные или финансовые инвестиции предприятия включают в себя затраты средств, дающих отдачу не сразу и без полной гарантии на возврат вложенной суммы. Инструменты получения доходов не бывают универсальными, а возможность и эффективность их применения зависит от целого ряда факторов. При выборе типа инвестиции следует учитывать следующее:

- Сумма. Если она значительна, то ее можно выгодно вложить в конкретный бизнес и рассчитывать на серьезную отдачу.

- Максимальный период оборачиваемости. «Быстрых» денег реальные инвестиции обычно не дают – проект должен пройти все фазы своего развития, преодолеть точку безубыточности и дать прибыль.

- Ликвидность. Чем устойчивее положение инвестора, тем меньше вероятность того, что ему срочно и непредсказуемо понадобятся деньги. Ценные бумаги можно реализовать быстро. К доле в предприятии этот способ вывода средств неприемлем.

- Квалификация инвестора. Участие в управлении фирмой требует глубокого знания принципов ее работы. Финансисту это не нужно – он должен разбираться в графиках котировок, принадлежащих ему «бумажных» активов, цен на драгметаллы и т. п.

Для инвестора главным критерием выбора способа вложения служит размер вероятной прибыли.

Поделись в соц.сетях

Опубликовано:

Добавить комментарий

Вам понравится

Инвестиции в акции — Money Advice Service

Акции являются одним из четырех основных типов инвестиций, наряду с наличными деньгами, облигациями и имуществом. Они несут в себе риск, но могут предложить максимальную прибыль. Здесь вы можете узнать, что это такое, как инвестировать в акции и с какими рисками они связаны.

Что такое акции?

?Главный совет: , прежде чем принимать какое-либо решение о покупке или продаже акций или фондов, узнайте как можно больше о компании или фонде.Проведите собственное исследование или получите финансовый совет.

- Акции (также известные как обыкновенные акции) похожи на крошечные доли компании. Если вы владеете одним из них, вы владеете небольшой долей компании и долей ее стоимости.

- Вы можете владеть акциями самостоятельно или объединить свои деньги с другими людьми в коллективное инвестирование, которое часто называют фондом.

- Фонды покупают акции, которые выбираются и управляются управляющим фондом. Если вы вкладываете деньги в фонды, вам не нужно делать работу по выбору отдельных вложений.

- Когда вы владеете акциями напрямую, вы становитесь акционером, что обычно означает, что вы имеете право голоса при принятии некоторых решений компании. Этого не происходит, если вы инвестируете в фонд.

Акции продаются и покупаются на бирже.

Акции крупных компаний торгуются на Лондонской фондовой бирже (LSE) — вы слышите, что это называется «котируемыми акциями», а более мелкие компании торгуются на рынке альтернативных инвестиций (AIM).

Как работает инвестирование в акции

Инвестировать в акции — значит покупать и хранить их некоторое время, чтобы заработать деньги.

?Не облагаемое налогом пособие на дивиденды в размере 2000 фунтов стерлингов доступно каждому каждый налоговый год. Это означает, что с помощью налогового планирования супружеские пары и зарегистрированные гражданские партнеры могут разделить получаемые ими налогооблагаемые дивиденды между собой и уменьшить свои налоговые обязательства до 650 фунтов стерлингов (или 32,5%) в год.

Есть два способа получить деньги от акций компании:

- Если компания растет и становится более ценной, ее доля стоит больше — значит, ваши инвестиции тоже стоят больше.

- Некоторые акции ежегодно выплачивают вам часть прибыли компании, называемую дивидендами.

Если вы покупаете акции более крупных, давно существующих компаний, вы, вероятно, получите дивиденды, но не сможете добиться быстрого роста.

Акции, по которым выплачиваются регулярные дивиденды, хороши для получения дохода, или же дивиденды могут быть реинвестированы для увеличения вашего капитала.

Дивидендный доход облагается налогом по ставке, отличной от ставки сберегательного процента.

Небольшие компании часто не выплачивают дивиденды.У них может быть больше шансов на быстрый рост, но они могут быть более рискованными.

Покупка акций может быть рискованной

Цена акции будет расти или падать, если люди передумают, насколько хорошо работает компания или в каких экономических условиях она работает.

Если цена акции снижается, то уменьшается и стоимость ваших инвестиций.

Однако акции исторически обеспечивали лучшую доходность в долгосрочной перспективе, чем другие основные классы активов: собственность, денежные средства или облигации.

Владение акциями только одной компании — очень высокий риск.

Если у этой компании возникнут трудности, вы можете потерять часть или все свои деньги.

Вы можете распределить свой риск путем диверсификации — покупая акции различных компаний и инвестируя в другие активы или страны — или вкладывая свои деньги в объединенные инвестиции, такие как паевые инвестиционные фонды или OEIC.

Если вы хорошо диверсифицированы и инвестируете на длительный срок (более пяти лет), вы можете снизить риск и получить хорошую прибыль.

Особенно рискованно инвестировать в небольшие компании

Акции более мелких компаний иногда называют «копейками».

Они не соответствуют требованиям для полного листинга на Лондонской фондовой бирже (это «не включенные в листинг компании»), поэтому их покупают и продают на других рынках, таких как Альтернативный инвестиционный рынок (AIM) и Plus Quoted Рынок.

- Если вы хотите продать, может быть трудно найти покупателей для некоторых акций — вы можете застрять с акциями или вам придется продавать по гораздо более низкой цене, чем вы заплатили за них.

- Доступной информации может быть не так много, поэтому бывает сложно оценить бизнес и его финансы и предсказать, будет ли он успешным.

Хорошо подумайте, прежде чем инвестировать в небольшую компанию. Подходят ли инвестиции для ваших нужд? Каковы риски и что они могут означать для вас?

Как инвестировать в акции

Купля-продажа акций

Если вы хотите покупать и продавать акции, которыми владеете сами, вы можете использовать:

- онлайн-брокер

- традиционный биржевой маклер

- финансовый консультант или инвестиционный менеджер — вы можете попросить их купить или продать акции за вас, но они все равно будут обращаться через биржевого маклера.

Инвестирование в акции через фонд

При объединенных (коллективных) инвестициях многие люди вкладывают свои деньги в фонд.

Фонд инвестируется в акции или другие активы, такие как наличные деньги, собственность или облигации, выбранные профессиональным управляющим фондом.

Вы можете инвестировать в фонды через многие банки, через управляющего фондом, финансового консультанта или традиционного или онлайн-брокера.

Схемы долевого участия сотрудников

Если ваш работодатель предлагает это, вам могут быть предоставлены акции или вы сможете выкупить их через схему долевого участия сотрудников.

Следующие шаги

Найдите наиболее подходящий для вас тип инвестиций:

Получить консультацию специалиста

Инвестиции в акции могут быть сложными. Вам могут помочь профессиональные финансовые консультанты.

.6 типов инвестиций (чтобы заработать больше всего)

Есть много различных типов инвестиций , в которые вы можете вложить свои деньги.

У всех из них есть свои плюсы и минусы. Золото, недвижимость, облигации и акции — это лишь несколько примеров типов инвестиций. Вы, наверное, сталкивались с некоторыми из них, когда пытались понять, что делать со своими деньгами.

Давайте разберемся, что все они означают и что с ними можно сделать.

1.Золото

Во-первых, вы можете инвестировать в золото. Но имейте в виду, что золото — это товар, поэтому, если вы инвестируете в золото, знайте, что ваша защита от падения цен, ваш ров, основана на дефиците и страхе. Если вы думаете, что мир станет более страшным местом в будущем, золото — это хорошо.

Следует помнить, что ставки на сырьевые товары обычно являются всего лишь ставками.

Это не Правило №1 инвестирования, если вы не ЗНАЕТЕ, что дефицит создает спрос, определяющий цену.

2. Недвижимость

Можно инвестировать в жилье и недвижимость. Мне нравятся любые хорошие инвестиции по Правилу №1 — публично торгуемые предприятия, частные предприятия, квартиры, фермы и трейлерные парки хороши, если вы относитесь к ним так же, как к инвестициям.

Самое сложное при инвестировании в недвижимость — получить дом со скидкой 50% от его стоимости. Если вы можете это сделать, вы можете получить приличную прибыль, инвестируя в недвижимость.

Тем не менее, может быть проще инвестировать в фондовый рынок, получать такую же или лучшую прибыль и не иметь дело с кучей арендуемой собственности, о которой нужно заботиться.

3. Облигации

Почему люди инвестируют в облигации?

Потому что они считаются «безопасными», и очень «с низким уровнем риска».

Это может быть правдой, но облигация может принести вам только 3% прибыли на ваши деньги за несколько лет.

Что это значит?

Это означает, что когда вы берете деньги из облигации, у вас будет меньше покупательной способности, чем когда вы их вкладываете, потому что темпы роста могут даже поспевать за темпами инфляции.

Нет ничего «безопасного» в том, что у вас заканчиваются деньги на пенсии, потому что ваша норма прибыли не успевала за инфляцией.

4. Паевые инвестиционные фонды

Вы можете инвестировать в паевые инвестиционные фонды. Паевой инвестиционный фонд — это совокупность средств от многих инвесторов, которые диверсифицированы во множество различных вещей, включая акции, облигации и другие активы.

Их обслуживают управляющие капиталом, которые вкладывают ваши деньги за вас и стараются получить хорошую прибыль. Есть МНОГО недостатков.

Самая большая проблема заключается в том, что большинство паевых инвестиционных фондов на самом деле не дают положительной прибыли, но вы все равно должны платить управляющему деньгами процент от своих денег.

5. Инвестируйте в фондовый рынок

В-пятых, вы можете узнать, как инвестировать в отдельные компании или акции. Я не хочу говорить вам, что это самый безопасный, простой и лучший способ заработать деньги … но это лучший способ заработать деньги. Умение инвестировать обогатит вашу жизнь.

Начните с поиска компаний, которые вам нравятся и которые вы понимаете.

Вы можете получить большую прибыль на фондовом рынке и выйти на пенсию намного быстрее, чем с любым другим типом инвестиций.

Обязательно ознакомьтесь с моим сообщением под названием Инвестиции для начинающих , если вы только начинаете.

6. Неинвестиции

Наконец, давайте поговорим о том, какие вещи НЕ являются инвестициями. Такие вещи, как новая машина, телевизор, диван или кровать. Вещи, которые со временем теряют ценность из-за того, что вы владеете ими, не считаются инвестициями.Когда дело доходит до этого, важно, чтобы вы жили по средствам.

Итог: Вложите деньги в единственный вид инвестиций, который гарантированно принесет вам деньги. Фондовый рынок.

Вы опасаетесь инвестирования, потому что думаете, что фондовый рынок «более рискованный», чем эти другие варианты? Узнайте, как безопасно и надежно инвестировать с минимальным риском на моем 3-дневном виртуальном семинаре по инвестированию.

Фил Таун — советник по инвестициям, управляющий хедж-фондом, автор трех бестселлеров NY Times, бывший гид по реке Гранд-Каньон и бывший лейтенант спецназа армии США.Он и его жена Мелисса разделяют страсть к лошадям, поло и троеборью. Цель Фила — помочь вам научиться инвестировать и добиться финансовой независимости.

.инвестиций в недвижимость: как инвестировать в недвижимость в Индии для начинающих?

Вокруг сотни людей, которые могут поделиться с нами своими идеями относительно инвестиций в недвижимость. Почти каждый на каком-то этапе своей жизни сталкивался с сделкой с недвижимостью.

Мы видели, как наши родители, старшие братья и сестры покупают недвижимость. Это обогатило наши знания. Даже слух о сделках с недвижимостью от друзей также пополняет нашу базу знаний. Но нет ничего ценнее баловства .

Какие более глубокие сведения об инвестициях в недвижимость используют опытные покупатели в качестве руководства? Как новичок может инвестировать в недвижимость в Индии как профи?

Об этом мы и поговорим в этой статье. Но перед этим давайте освежим некоторые основы рынка недвижимости в Индии.

Темы

Рынок недвижимости Индии

В последние несколько лет рынок недвижимости Индии столкнулся с серьезными препятствиями. Хотя RERA и есть, но этот сектор не оживает.

Незавершенные проекты, готовые запасы, отсутствие спроса и т. Д. Способствовали низкой производительности этого сектора. Но все же в крупных городах Индии цены на достойную недвижимость не снижаются.

Посмотрите график цен ниже. За исключением Дели (не Дели NCR), цены на недвижимость в крупных городах за последние 2 года выросли (источник: makaan.com).

Из приведенной выше таблицы ясно, что цены на недвижимость в Индии продолжают расти. Скорость удорожания цен различна для разных городов.Если мы купим недвижимость в Хайдарабаде, прирост капитала будет относительно медленным. Если мы купим недвижимость в Гургаоне, прирост капитала будет быстрее.

Но где бы в Индии ни находилась недвижимость, ее цена будет расти. Почему? Из-за роста населения и увеличения покупательной способности индийского среднего класса.

В таких городах, как Мумбаи, Дели, Бангалор, Ченнаи, Ахмедабад, Пуна и т. Д. Наблюдается значительный рост цен на недвижимость. Почему? Это города, куда люди обычно мигрируют из других штатов в поисках работы и бизнеса.

Ценовая динамика городов Метро отражается в других небольших городах. В среднем за последние 5 лет цены на недвижимость в Индии росли как минимум на 5% в год. В дополнение к этому добавьте примерно 3,5% арендной платы. Таким образом, общая прибыль составит 8,5% в год .

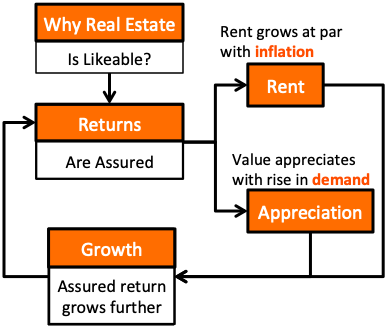

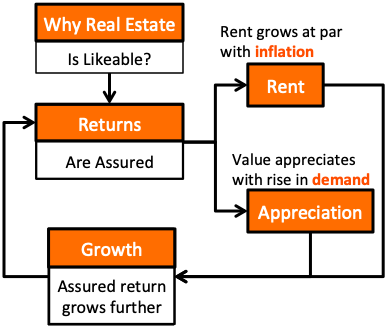

Почему инвестиции в недвижимость?

Богатые и состоятельные инвестируют напрямую в недвижимость. Им принадлежит несколько жилых или коммерческих объектов. Стабильное и приличное увеличение стоимости их недвижимости — обычное дело.

Но та часть, которая делает инвестиции в недвижимость столь дорогими, — это их способность приносить стабильный краткосрочный доход. Краткосрочный доход формируется в виде « ежемесячной арендной платы ».

Скорость роста арендного дохода в долгосрочной перспективе обычно превышает инфляцию. Это особенно верно для городов уровня Metro, Tier1 и Tier 2. По мере того, как ежемесячная доходность недвижимости растет, это также приводит к росту общей стоимости недвижимости.

Что показано на приведенной выше инфографике? Инвестиции в недвижимость приносят гарантированную прибыль.Прибыль представлена в виде арендной платы и прироста капитала .

Доходность от аренды (фиксированный доход) со временем растет. В целом этот рост идет в ногу с инфляцией. Увеличение капитала произойдет за счет роста спроса. Индия является растущим и молодым населением, поэтому спрос на недвижимость продолжает расти.

Этот двойной эффект (гарантированный рост арендной платы и стоимости) заставляет сектор недвижимости приносить беспрецедентную прибыль, в отличие от любого другого актива.

Инвестиции в недвижимость — одна из лучших инфляции хеджирования.Это причина, по которой он особенно нравится крупным инвесторам, таким как Роберт Кийосаки и Дональд Трамп.

Протектор с осторожностью

Почему? Потому что, за исключением нескольких индийских городов, рынок недвижимости в Индии еще не созрел? Почему я так говорю? Потому что мы по-прежнему видим случайных застройок объектов недвижимости в большинстве городов Индии.

Хорошая недвижимость должна разрабатываться, продаваться и содержаться в соответствии с генеральным планом, включающим все объекты.