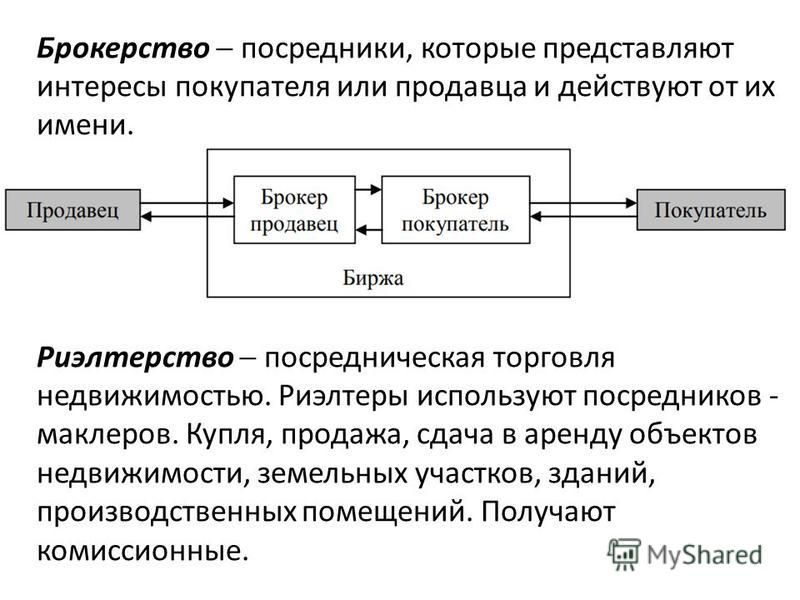

брокерство — это… Что такое брокерство?

брокерство — а; ср. Занятие брокера; брокерская деятельность … Энциклопедический словарь

брокерство — а; ср. Занятие брокера; брокерская деятельность … Словарь многих выражений

Брокерство в образовании — посредническая деятельность, связывающая «производителя» образовательных услуг и их «потребителя» посредством распространения информации и консультаций взрослого населения об образовательных услугах, возможностей и путей их получения … Словарь терминов по общей и социальной педагогике

БРОКЕРСТВО, БРОКЕРСКОЕ — В страховых операциях: 1. Группа лиц, специализирующихся на распространении и обслуживании страховых полисов. 2. Вознаграждение или комиссия, получаемая брокером в качестве платы за предоставленные им услуги. 3. Страхования, оформленные брокером … Страхование и управление риском. Терминологический словарь

Ипотечный брокер

В процессе работы кредитные брокеры взаимодействуют со многими… … Википедия

В процессе работы кредитные брокеры взаимодействуют со многими… … ВикипедияКредитный брокер — В этой статье не хватает ссылок на источники информации. Информация должна быть проверяема, иначе она может быть поставлена под сомнение и удалена. Вы можете отредактировать эту статью, добавив ссылки на авторитетные источники. Эта отметка… … Википедия

Ипотечный брокеридж

Российские площадки — (Russia grounds) Определение российских площадок, развитие биржевой торговли Информация об определении российских площадок, развитие биржевой торговли Содержание Содержание Определение Возникновение и развитие института Организованный в… … Энциклопедия инвестора

Куртаж — м.

Лизинговый брокер — (англ. leasing broker) это самостоятельный субъект рынка лизинга, который за счет полного анализа рынка лизинговых услуг, налаженных контактов с поставщиками и лизинговыми компаниями, оптимизирует и ускорят взаимодействие между тремя… … Википедия

Форекс-брокеры и брокерские компании | Форекс-библиотека для начинающих трейдеров

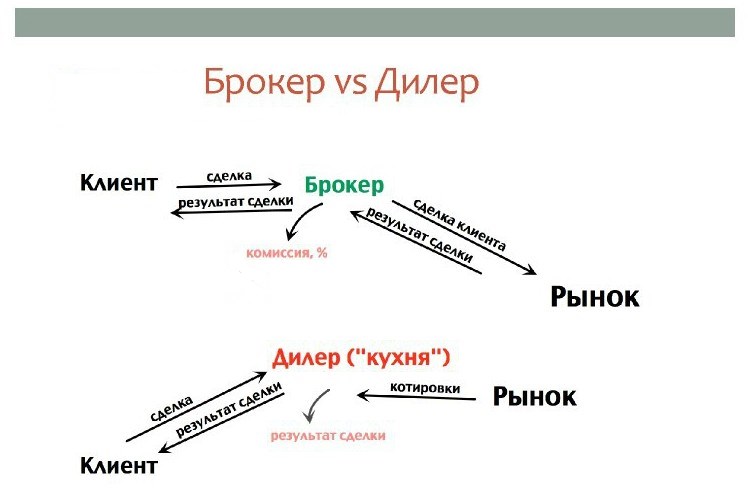

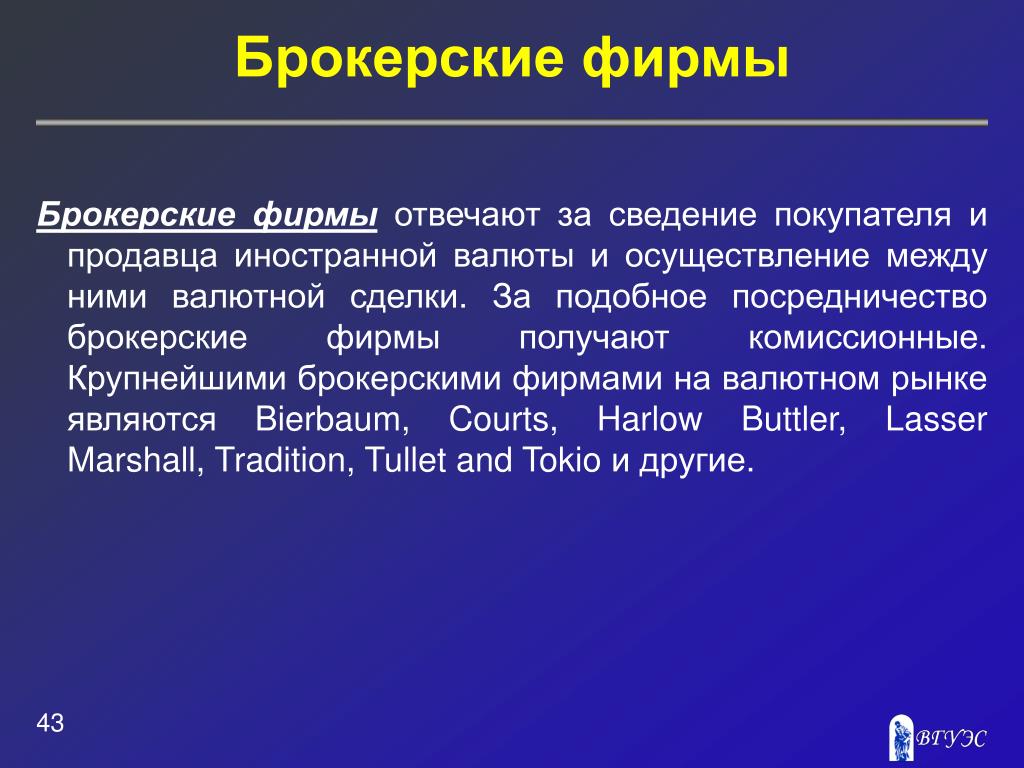

Форекс-брокеры – это компании, оказывающие посреднические услуги между розничными клиентами и крупными финансовыми институтами в торговле на международном валютном рынке. Без их содействия физическое лицо не имеет возможности работать на форекс, равно как и на многих других рынках.

Надежный форекс-брокер выбирается, как правило, из большого количества компаний. Это ответственная задача, так как от надежности и честности партнера в немалой степени зависит успех работы на рынке. Поэтому при выборе брокерской компании обращайте внимание на историю ее создания, место расположения и используемую регуляцию. Например, компания FxPro создавалась на Кипре изначально как регулируемый брокер, а спустя несколько лет был открыт офис в Лондоне и получена одна из наиболее сложных и престижных лицензий – лицензия FSA (сейчас FCA).

Это ответственная задача, так как от надежности и честности партнера в немалой степени зависит успех работы на рынке. Поэтому при выборе брокерской компании обращайте внимание на историю ее создания, место расположения и используемую регуляцию. Например, компания FxPro создавалась на Кипре изначально как регулируемый брокер, а спустя несколько лет был открыт офис в Лондоне и получена одна из наиболее сложных и престижных лицензий – лицензия FSA (сейчас FCA).

Изучая брокерские компании Форекс, также стоит обратить внимание на торговые условия. Здесь все индивидуально, но главным является скорость исполнения ордеров и минимальный спрэд. В этом плане в FxPro стоит в авангарде технологий, имея в своей основе агентскую модель. Благодаря ей компания может предоставлять одни из лучших на рынке реальных спрэдов, и при этом иметь высочайшее качество исполнения ордеров, так как все они моментально выводятся на внешний рынок, то есть без помех со стороны дилинга. Кроме того, для повышения скорости исполнения ордеров, что важно при использовании высокочастотных торговых роботов, FxPro предоставляет выделенный VPS, настроенный на оптимальную работу с терминалами компании.

На чем зарабатывают лучшие брокеры Форекс? Оказывает ли направление работы влияние на выбор брокера? Это еще один актуальный для многих вопрос. Это естественно, ведь брокеры рынка Forex – коммерческие организации, и их цель – получение прибыли. Основной заработок посредника – комиссия с каждой сделки. Она имеет вид марк-апа (надбавки к спреду) или либо непосредственной платы за совершенную торговую операцию. В FxPro первая модель применяется для счетов на MT4, где нет комиссий за сделки на форекс, а вторая – в платформе cTrader, где клиенты видят реальные торговые условия межбанка и при этом платят фиксированную комиссию за торговые операции. Точно такой же подход применяется фондовыми брокерами. То есть, Forex-брокеры заинтересованы в том, чтобы вы работали более эффективно и совершали большое количество сделок.

Здесь вы можете ознакомиться с Обзором брокерских компаний.

Оценка: 3.4

Слово БРОКЕР — Что такое БРОКЕР?

Слово состоит из 6 букв: первая б, вторая р, третья о, четвёртая к, пятая е, последняя р,

Слово брокер английскими буквами(транслитом) — broker

Значения слова брокер.

Что такое брокер?

Что такое брокер?Брокер

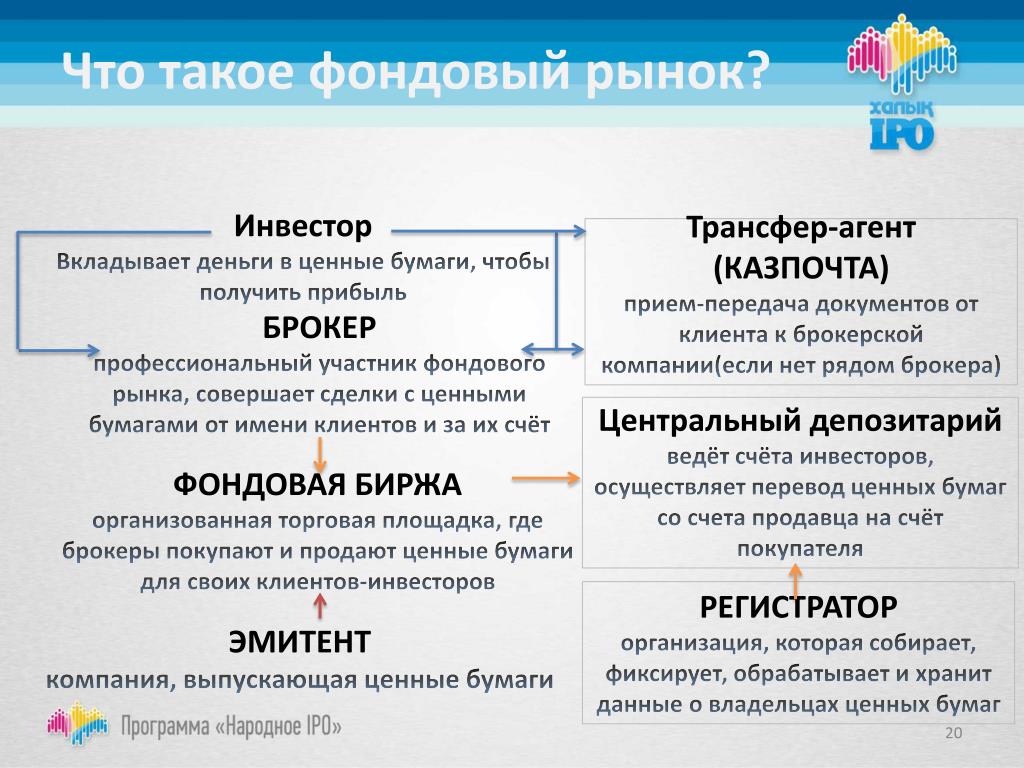

БРОКЕР (на рынке ценных бумаг) — профессиональный участник рынка ценных бумаг, занимающийся брокерской деятельностью (ст. 3 Закона№39-ФЗ). Передоверие брокерами совершения сделок допускается только брокерам.

Энциклопедия налогообложения. — 2003

БРОКЕР — (broker) Агент, который сводит две стороны и дает им возможность заключить контракт, по отношению к которому он не является принципалом. Его вознаграждение представляет собой комиссию (куртаж) (brokerage)…

Словарь бизнес терминов. — 2001

БРОКЕР BROKER Посредник, к-рый сводит вместе покупателей и продавцов одной и той же ценной бумаги или товара и исполняет их приказы, получая за это комиссионные или брокерскую комиссию.

Энциклопедия банковского дела и финансов

Брокер,дилер

БРОКЕР-ДИЛЕР (англ.

broker-dealer, stоckbroker) – юридическое лицо, сочетающее в своей деятельности функции брокера (посредника) и дилера (принципала).

Финансово-кредитный энциклопедический словарь / Под общ. ред. А.Г. Грязновой. — 2004

БРОКЕР/ДИЛЕР (broker/dealer) Член Лондонской фондовой биржи (London Stock Exchange), который со времени «Биг Бэнга» (Big Bang) может совмещать функции фондового брокера и джоббера, однако в каждой конкретной сделке выступает только в одной роли.

Словарь финансовых терминов

Брокер,дилер (Broker/dealer) Фирма-участник Лондонской фондовой биржи, предоставляющая консультационные и дилерские услуги клиентам, и которая может действовать от собственного имени.

Глоссарий финансовых терминов. — 2002

Брокер Ллойда

БРОКЕР ЛЛОЙДА Страховой брокер, ключевая фигура страхового рынка Ллойда.

Экономика и страхование. — 1996Выступает в качестве посредника между страхователем и андерайтером при размещении риска в синдикате Ллойда.

Брокер Ллойда — страховой брокер, ключевая фигура страхового рынка Ллойда. Брокер Ллойда выступает в качестве посредника между страхователем и андеррайтером при размещении риска в синдикате Ллойда.

glossary.ru

Брокер Ллойда — страховой брокер рынка Ллойда, выполняющий роль посредника между страхователем и андеррайтером при размещении риска в синдикате Ллойда.

Словарь бизнес терминов. — 2001

Брокер Страховой

БРОКЕР СТРАХОВОЙ Юридическое или физическое лицо, выступающее посредником между страхователем и страховщиком с целью заключения договора страхования.

Экономика и страхование. — 1996

Брокер Страховой — англ. insurance broker брокер, занимающийся посреднической деятельностью по страхованию от своего имени на основании поручений страхователя либо страховщика.

Словарь бизнес терминов. — 2001

Биржевой брокер

Биржевой брокер Биржевой брокер — финансовый посредник, занимающийся куплей-продажей ценных бумаг за счет и по поручению клиента. Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей.

Словарь финансовых терминов

Биржевой брокер — финансовый посредник, занимающийся куплей-продажей ценных бумаг за счет и по поручению клиента. Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей.

Словарь финансовых терминов

Биржевой брокер — финансовый посредник, занимающийся куплей-продажей ценных бумаг за счет и по поручению клиента. Брокер, выполняющий поручения клиентов, должен быть официально зарегистрирован биржей.

glossary.ru

ФОНДОВЫЙ БРОКЕР

ФОНДОВЫЙ БРОКЕР — (stockbroker) Агент, который покупает и продает ценные бумаги на фондовой бирже от имени своих клиентов и получает за свои услуги вознаграждение в виде комиссии (commission).

Словарь бизнес терминов. — 2001

ФОНДОВЫЙ БРОКЕР (stockbroker) Агент, который покупает и продает ценные бумаги на фондовой бирже от имени своих клиентов и получает за свои услуги вознаграждение в виде комиссии (commission).

Словарь финансовых терминов

Страховой брокер

Страхово́й бро́кер — самостоятельный субъект страхового рынка, который за вознаграждение осуществляет брокерскую деятельность в страховании или перестраховании от своего имени в интересах своих клиентов.

ru.wikipedia.org..

Страховой брокер — агент страхователя или перестрахователя. Страховой брокер — лицо, зарегистрированное в установленном порядке в качестве предпринимателя…

glossary.ru

СТРАХОВОЙ БРОКЕР (insurance broker) Лицо, зарегистрированное в Совете регистрации страховых брокеров (Insurance Brokers Registration Council), которое может выступать в качестве консультанта по всем вопросам, связанным со страхованием…

Словарь финансовых терминов

Дисконтный брокер

Дисконтный брокер — биржевой брокер, предлагающий клиенту минимум услуг при операциях с ценными бумагами. Дисконтные брокеры просто исполняют приказы клиентов, не высказывая своего мнения по поводу заказываемых сделок.

Словарь финансовых терминов

Дисконтный брокер — биржевой брокер, предлагающий клиенту минимум услуг при операциях с ценными бумагами.

glossary.ruДисконтные брокеры просто исполняют приказы клиентов, не высказывая своего мнения по поводу заказываемых сделок.

Дисконтный брокер Брокерский дом, исполняющий приказы на покупку и продажу ценных бумаг и взимающий комиссионные по ставке значительно ниже, чем взимается брокером, оказывающим полный комплекс услуг (full service broker).

Финансово-инвестиционный словарь. — 2002

Лизинговый брокер

Лизинговый брокер (англ. leasing broker) — это самостоятельный субъект рынка лизинга, который за счет полного анализа рынка лизинговых услуг, налаженных контактов с поставщиками и лизинговыми компаниями…

ru.wikipedia.org

ЛИЗИНГОВЫЙ БРОКЕР (lea e broker) фирма-посредник, оказывающая участникам лизинговой сделки комплекс услуг за соответствующее вознаграждение, а именно: находит клиента-апендатора, фирму, производящую оборудование, находит организации…

Внешне-экономический толковый словарь

Таможенный брокер

ТАМОЖЕННЫЙ БРОКЕР (ПОСРЕДНИК) — созданное в соответствии с законодательством РФ предприятие, обладающее правами юридического лица и получившее лицензию на осуществление деятельности в качестве таможенного брокера, выдаваемую ГТК.

Энциклопедия налогообложения. — 2003

ТАМОЖЕННЫЙ БРОКЕР — таможенным брокером (посредником) может быть созданное в соответствии с законодательством Российской Федерации предприятие, обладающее правами юридического лица и получившее лицензию ГТК России на осуществление деятельности в…

Справочник руководителя. — 2004

Таможенный брокер Таможенный брокер — лицензированный посредник, имеющий право от собственного имени совершать любые операции по таможенному оформлению и выполнять другие посреднические функции в области таможенного дела за счет и по поручению…

Словарь финансовых терминов

Русский язык

Билль-бро́кер, -а.

Орфографический словарь. — 2004

Примеры употребления слова брокер

В ближайшее время на курс валют будут влиять внешние факторы, отмечает брокер Nord FX.

Брокер предложил оформить ипотеку, благо коттеджный поселок был аккредитован при банке.

Страховой брокер Infull оказывает полный перечень услуг на рынке страхования.

Брокер поможет своему клиенту выбрать банк и самую оптимальную для него ипотечную программу.

Узнайте, в скольких банках и на каких условиях брокер предлагает кредиты.

Сейчас брокер делает запрос в РСА об безубыточности клиента по телефону или письменный запрос.

- бройлер

- брокат

- брокерский

- брокер

- броккизм

- брокколи

- бромаргирит

оказание брокерских услуг банка, стоимость брокерского обслуживания счёта

Маржинальная торговля

Данная услуга предоставляет клиентам возможность совершать сделки «с плечом» при условии предоставления клиентами в качестве обеспечения денежных средств и/или ценных бумаг, а именно: покупка ценных бумаг (long) без достаточного объема денежных средств или продажа ценных бумаг (short) при их отсутствии.

Доступное для клиента кредитное плечо определяется исходя из ставки риска (дисконта) приобретаемой или продаваемой ценной бумаги. Чем меньше ставка риска, тем большее плечо доступно клиентам. Значения ставок риска по ценным бумагам и валютам рассчитываются клиринговой организацией НКО НКЦ (АО) и могут меняться в течение дня. Актуальные ставки риска (Динамические риск-параметры рыночных рисков на фондовом рынке) по всем ценным бумагам доступны на сайте НКО НКЦ (АО) по ссылке, а также отображаются в торговой системе QUIK.

В настоящее время в ПАО РОСБАНК сервис доступен только для клиентов – юридических лиц и только в рамках сделок “long” с ограниченным перечнем ценных бумаг. Для предоставления услуги необходимо подключиться к торговой системе QUIK и заключить с ПАО РОСБАНК соответствующее дополнительное соглашение к договору о брокерском обслуживании. ПАО РОСБАНК вправе по своему усмотрению предоставить указанную услугу клиенту путем заключения дополнительного соглашения или отказать в её предоставлении.

Список финансовых инструментов, используемых ПАО РОСБАНК для целей маржинальной торговли.

При этом ПАО РОСБАНК оставляет за собой право вносить изменения в данный список с предварительным опубликованием его на сайте.

Комиссия за услуги маржинальной торговли

Использование заемных денежных средств и/или ценных бумаг в течение торгового дня — бесплатно.

Плата за перенос задолженности на следующий торговый день взимается ежедневно и тарифицируется в следующем порядке:

- Ставка Спец.РЕПО по рублям – 14,25% годовых;

- Ставка Спец.РЕПО по ценным бумагам – 14,25% годовых.

Может ли брокер украсть ваши деньги и акции?

В России, в отличии от американского рынка, средства, находящиеся на брокерских счетах, не подлежат страхованию по аналогии с банковскими вкладами. В связи с этим у многих инвесторов на нашем рынке возникают закономерные вопросы. Может ли брокер украсть деньги и акции? А что будет, если он обанкротится? В итоге, не разобравшись в вопросе, большинство граждан, в лучшем случае, несут свои средства на депозиты. Напомню, что в России уровень вовлеченности населения в фондовый рынок составляет около 2% против 55% в США. Но вернемся к сути вопроса.

Напомню, что в России уровень вовлеченности населения в фондовый рынок составляет около 2% против 55% в США. Но вернемся к сути вопроса.

Что по закону?

Согласно российскому законодательству, деньги и ценные бумаги клиентов брокерских компаний должны быть отделены от имущества самого брокера; при банкротстве они не участвуют в конкурсной массе, на них не налагаются взыскания, а также они должны быть возвращены по первому требованию клиента. Кроме того, ценные бумаги хранятся на счете депо в депозитарии, а денежные средства на отдельном специальном счете, в результате чего, даже в случае банкротства брокера, клиенты, теоретически, должны получить все деньги и акции обратно.

Депозитарий не имеет права каким-либо образом распоряжаться ценными бумагами клиентов. Помимо этого, у каждого депозитария открыт счет-депо номинального держателя в Национальном расчетом депозитарии (НРД), который хранит ценные бумаги клиентов брокера обезличенно, то есть без раскрытия владельцев.

При полном исполнении требований законов, регулирующих также правила маржинального кредитования, банкротство брокера становится крайне маловероятным. Однако все хорошо у нас только на бумаге, вернемся к реальности.

Что в реальности?

Отвечу сразу на главный вопрос – да, недобросовестный брокер может украсть ваши денежные средства, причем сделать это ему достаточно просто. С акциями сложнее, но тоже можно. Дело в том, что практически в каждом брокерском договоре указано, что вы даете своему брокеру право распоряжения вашими денежными средствами и ценными бумагами для маржинального кредитования и проведения сделок РЕПО (отсутствие согласия может повлечь за собой изменение условий обслуживания, а иногда и вовсе привести к отказу от заключения договора). Отмечу, что это совершенно нормальная практика, добросовестные брокеры используют средства одних клиентов для обеспечения возможности другим клиентам открывать длинные маржинальные позиции. Тоже самое с ценными бумагами при открытии коротких позиций. За все это, естественно, берется процентная плата. Оставшиеся свободные денежные средства клиентов брокеры используют по своему усмотрению: к примеру, могут разместить их на банковском вкладе и получать проценты. В этом и есть суть всего брокерского бизнеса: основной заработок идет не от комиссии за операции покупки/продажи ценных бумаг, а от платы за маржинальное кредитование.

Тоже самое с ценными бумагами при открытии коротких позиций. За все это, естественно, берется процентная плата. Оставшиеся свободные денежные средства клиентов брокеры используют по своему усмотрению: к примеру, могут разместить их на банковском вкладе и получать проценты. В этом и есть суть всего брокерского бизнеса: основной заработок идет не от комиссии за операции покупки/продажи ценных бумаг, а от платы за маржинальное кредитование.

Но что же может сделать недобросовестный брокер? Он может выдавать клиентам займы под слишком высокое кредитное плечо в желании больше заработать на «маржиналке», либо использовать в качестве обеспечения низколиквидные акции. Если клиенты не вернут брокеру займы (к примеру, из-за низкой ликвидности какую-либо ценную бумагу на обвале рынка брокер не сможет реализовать для закрытия «маржин-колла» клиента «вовремя», понеся тем самым убытки), то появится невозвратная дебиторская задолженность, что делает банкротство реальным.

Кроме того, недобросовестный брокер может использовать свободные денежные средства клиентов для совершения собственных, зачастую достаточно сомнительных и рискованных инвестиций, обеспечивающих доходность значительно выше среднерыночной, но также способных привести к банкротству.

Если же говорить о совсем вопиющих ситуациях, то ничто не мешает брокеру просто продать в РЕПО все высоколиквидные ценные бумаги клиентов, получить за них денежные средства с дисконтом, к примеру, в 30% и затем просто украсть их (таким образом пропадают не только деньги, но и акции). Не буду описывать подробности («технические клиенты» и т.д.), но все это вполне реально, поверьте. Почему речь всегда идет именно про высоколиквидные акции? Просто их охотнее берут в РЕПО, поэтому даже при абсолютных случаях мошенничества, на счету могут остаться, разве что, акции последних эшелонов. Приведу здесь цитату президента холдинга «Финам» Владислава Кочеткова: «Если брокер разорится — у вас не останется ничего. Если воровать — так всё. Совет — уходите к крупным, надежным брокерам, бросайте мелких. Как показывает даже опыт отзыва банковских лицензий, забирают всё, даже то, что не имеют права брать по закону. Если взять акции только какого-нибудь седьмого эшелона, то они, может быть, останутся». В общем, как-то так.

В общем, как-то так.

А были ли реальные случаи?

Да – были, несколько раз. В частности, в 2008 году на падении рынка брокер «U-trade» для погашения собственных долгов отдал в РЕПО акции своих клиентов, но вот выкупить их обратно уже не смог. В процессе переговоров клиентам удалось вернут часть своих средств.

В декабре 2014 года аннулирована лицензия ОАО «МФЦ» за хищение ценных бумаг. В марте 2016 года отобрали лицензию у ИК «Энергокапитал» за манипулирование и «потерю ликвидности». Есть и несколько других подобных случаев.

Так что же теперь делать?

Честно говоря, все получилось как-то уж слишком страшно. Перечитываю и у самого возникает желание закрыть все брокерские счета. Но в действительности не все так жутко: на деле для обеспечения сохранности средств достаточно просто найти хорошего брокера. Как вариант, посмотрите данные Московской биржи по ведущим операторам фондового рынка в отношении числа клиентов, а также объема клиентских операций. Изучите ТОП-5 брокеров из этого списка и выберите того, который вам больше по душе. При таком решении вероятность кражи средств со стороны брокера будет крайне мала.

Изучите ТОП-5 брокеров из этого списка и выберите того, который вам больше по душе. При таком решении вероятность кражи средств со стороны брокера будет крайне мала.

Можно пойти и еще дальше. Вот некоторые способы «защиты», которые я даже считаю излишними:

- Акции можно перевести от депозитария брокера напрямую к регистратору эмитента, вот только тогда совершать операции на бирже с ними не получится, однако акционером вы все же останетесь.

- Можно попытаться свести к минимуму свободную денежную позицию, покупая на свободный кэш, к примеру, короткие облигации (как мы помним, деньги потерять легче, чем акции).

- Можете отказать брокеру совершать операции со своими деньгами и ценными бумагами. Но, во-первых, ему это вряд ли понравится, а во-вторых, безопасности это вам не прибавит в случае уголовных преступлений.

- Также возможно открыть счет у американского брокера (Interactive Brokers и т.д.). Там ваши средства будут застрахованы, вот только при небольшом размере счета комиссии становятся не слишком выгодными.

К тому же, придется чаще общаться с нашей налоговой, самостоятельно декларируя доход по операциям с ценными бумагами (если он будет).

К тому же, придется чаще общаться с нашей налоговой, самостоятельно декларируя доход по операциям с ценными бумагами (если он будет).

Подведу итог. Если брокер захочет украсть ваши акции и деньги – он это сделает, и никакие меры предосторожности вас не спасут. Ищите только добросовестных крупных брокеров, с наибольшей вероятностью исполняющих все требования российского законодательства, которое, кстати говоря, продолжает все сильнее ужесточаться для профучастников. Не забывайте также, что диверсификация важна не только в отношении портфеля ценных бумаг: лучше не держите все средства в корзине у одного брокера, а разделите их (если объем портфеля для вас существенен).

P.S. Я говорил здесь исключительно о брокерских компаниях, осуществляющих свою деятельность на фондовом и срочном рынках РФ. Не связывайтесь с форекс-компаниями: они могут нарисовать вам не только котировки (а потом будут объяснять расхождения с реальностью «проблемами у поставщика ликвидности» и т. д.), но и денежную позицию. В форекс-компаниях на долгосрочном периоде времени вероятность потерять свои средства стремится к 100%: если повезет и не украдут, то сами потеряете на огромных плечах. Но все это, конечно же, исключительно субъективно, а решать каждый должен сам.

д.), но и денежную позицию. В форекс-компаниях на долгосрочном периоде времени вероятность потерять свои средства стремится к 100%: если повезет и не украдут, то сами потеряете на огромных плечах. Но все это, конечно же, исключительно субъективно, а решать каждый должен сам.

Автор: Алексей Соловцов

Вам может быть интересно:

- Как торговать на падающем рынке?

- «Buy the rumor, sell the fact». Почему инвесторы «покупают на слухах и продают на фактах»?

- «Sell in May and Go Away». Почему на фондовом рынке продают в мае и покупают в октябре?

- Краткий анализ акций Zoom Video или «стойкость к вирусам»

- Фундаментальный анализ акций Сбербанка или «уже не тот»

- Анализ АФК «Системы. Инвестиции в будущее или «долговая яма»?

- Фундаментальный анализ акций МТС. «Стабильность – признак мастерства»

- Маржинальная торговля и кредитные плечи. Что это и зачем?

- Зачем ЦБ РФ снижает ключевую ставку, и кто от этого страдает?

- Что такое дюрация облигаций и зачем она нужна? Просто о сложном

- Как не потерять деньги на бирже? Семь главных правил

- Фундаментальный анализ акций «ФСК ЕЭС».

Понятная история

Понятная история - Зачем компании выкупают свои акции? Buyback: хорошо это или плохо?

- Инвестиционный анализ «TCS Group» или «это уже не банк»

- Как заработать на IPO? Стратегия инвестирования в первичные размещения акций

- Аттестат ФСФР и квалифицированный инвестор. Инструкция по сдаче экзамена

- Фундаментальный анализ акций Татнефти. Стабильность и дивиденды

- Фундаментальный анализ привилегированных акций Башнефти или «вера в чудо»

- Фундаментальный анализ акций Алросы или слишком много «против»

- Какие права и возможности дают инвестору различные пакеты акций компании?

- Фундаментальный анализ акций Ростелекома или «возвращение к жизни»

- Фундаментальный анализ акций Новатэка или «за все хорошее надо платить»

- Что такое конвертируемые облигации и стоит ли их покупать?

- Где используются «основные» металлы: золото, серебро, палладий, платина, медь, никель…?

- Какие российские компании отменили или сократили дивиденды из-за коронавируса?

- Коэффициент P/BV (Цена/Балансовая стоимость).

Что показывает и как использовать?

Что показывает и как использовать? - Показатель P/E (Цена/Прибыль) для оценки акций. Что показывает и как использовать?

Что такое Брокерская служба доменов? | Домены

Если нужное вам доменное имя уже зарегистрировал кто-то другой, вы можете воспользоваться нашей профессиональной Брокерской службой доменов. Мы предоставим вам персонального брокера, который свяжется с текущим владельцем доменного имени, договорится о цене в рамках выделенного вами бюджета и оформит сделку. А вы при этом сохраните анонимность. Наши брокеры — эксперты в своем деле. Они позаботятся о том, чтобы вы получили желаемый домен по самой низкой цене.

Покупка через Брокерскую службу доменов дает нашим агентам до 30 дней на заключение сделки от вашего имени. Эта покупка не подлежит возврату или передаче. Если вы хотите получить другое доменное имя вместо того, которое вы изначально оплатили, вы должны оплатить отдельный запрос на приобретение нового доменного имени через Брокерскую службу доменов.

Зачем мне использовать Брокерскую службу доменов?

Самостоятельно договориться о продаже нужного вам домена может быть непросто. Чтобы вам не приходилось брать эту задачу на себя, воспользуйтесь Брокерской службой доменов.

- Мы обеспечим вам анонимность на всех этапах переговоров и продажи. Владелец домена не узнает, кто вы.

- Наша компания является мировым лидером в сфере продажи доменов. Мы точно знаем, как найти владельца домена и связаться с ним.

- Наша репутация поможет при продаже. Владельцы доменов охотнее вступают в переговоры с компанией GoDaddy, чем с индивидуальными покупателями.

Гарантирует ли Брокерская служба доменов, что я получу нужное доменное имя?

Брокерская служба доменов предоставит вам персонального брокера, который в течение периода до 30 дней будет вести переговоры с владельцем доменного имени. Мы не можем гарантировать, что домен окажется у вас, но мы свяжемся с текущим регистрантом от вашего имени и сделаем все, чтобы сделка состоялась.:max_bytes(150000):strip_icc()/GettyImages-149260773-605b4b5e3fac4dd78dfa484e848a9303.jpg)

Если нам не удастся связаться с владельцем домена, мы не сможем предпринять дальнейших действий для того, чтобы заключить сделку. Работающий с вами брокер закроет вашу заявку через 30 дней или после того, как владелец домена решит отказаться от продажи.

Как вы связываетесь с владельцем домена?

Когда вы установите бюджет, мы свяжемся с людьми, которые указаны в базе WHOIS как регистрант и административные представители. Чаще всего регистрант или административный представитель непосредственно владеет доменным именем или знает реального владельца. Работающий с вами брокер обратится к владельцу по телефону или электронной почте.

Если указанная в базе контактная информация не поможет нам установить владельца, то для того, чтобы связаться с ним от вашего имени, брокер будет использовать только общедоступные сведения.

Могу ли я продать доменное имя, которое зарегистрировано не у вас, через Брокерскую службу доменов?

Да. Если мы сможем договориться о цене, покупатель закажет перенос домена к новому регистратору — к нам. У вас должен быть доступ к электронному адресу администратора домена, указанному в базе WHOIS. Кроме того, вы обязуетесь предоставить необходимую для переноса информацию, которая будет отправлена на этот адрес. Чтобы завершить перенос, вам потребуется напрямую прислать нам эту информацию.

У вас должен быть доступ к электронному адресу администратора домена, указанному в базе WHOIS. Кроме того, вы обязуетесь предоставить необходимую для переноса информацию, которая будет отправлена на этот адрес. Чтобы завершить перенос, вам потребуется напрямую прислать нам эту информацию.

Другие действия

Статьи по теме

Что такое стоп-заявки | ГАЗИНВЕСТ / Брокер / Инвестиционная компания / Брокерская компания / Брокерское обслуживание / Интернет-трейдинг / Самара / Тольятти / Ульяновск / Сызрань

Система QUIK позволяет проводить сделки с использованием условных заявок (стоп-заявок). Условная заявка — заявка с дополнительными условиями, определяющими момент постановки в торговую систему в зависимости от текущей рыночной ситуации.

Сформированные пользователями условные заявки поступают на сервер системы QUIK и хранятся на нем до момента наступления заданных условий. Сервер QUIK непрерывно отслеживает их и в случае удовлетворения условия передает в торговую систему биржи соответствующую лимитированную заявку.

Типы условных заявок

В системе QUIK реализовано несколько различных типов условных заявок:

Стоп-лимит

самый простой тип условной заявки, в котором условием исполнения заявки является достижение ценой сделки заданного контрольного значения — стоп-цены. В результате исполнения заявки «стоп-лимит» в торговую систему передается лимитированная заявка с указанной в ней ценой. Данный тип условной заявки используется для ограничения убытков по открытой позиции.

Тэйк-профит

заявка с условием вида: «не продавать бумаги, если цена растет, и продать, если цена упадет на столько-то процентов (или «пипсов» — ценовых пунктов) от достигнутого максимума». Для закрытия «коротких» позиций условие обратное — «купить, если цена вырастет относительно минимума». Такой тип заявки еще называют «скользящим» («trailing»). Назначение тэйк-профита — фиксирование максимальной прибыли по открытой позиции. Величина разницы между максимумом (минимумом) и ценой-условием называется «отступом».

Тэйк-профит имеет два дополнительных параметра:

- Цена активации — значение цены сделки, при достижении которой начинается проверка условий тэйк-профита. Начиная с этого момента будет проверяться условие максимума / минимума, и колебания цены на меньших уровнях не приведут к преждевременному исполнению условной заявки.

- Защитный спрэд — дополнительное (опережающее) отклонение цены заявки от цены последней сделки, инициировавшей заявку. Поскольку условные заявки обычно ставятся на критических ценовых уровнях, то их достижение может вызвать стремительное движение цен. Для того, чтобы заявка гарантированно исполнилась, ее цена должна опережать движение цен, то есть быть на несколько пунктов меньше (для коротких позиций — больше) ценыпоследней сделки, инициировавшей заявку.

Со связанной заявкой

Если одна из связанных заявок исполнится, то вторая автоматически снимается. Этот тип поручений также называют «O.C.O.» (one cancel other, «одна заявка отменяет другую»).

Если одна из связанных заявок исполнится, то вторая автоматически снимается. Этот тип поручений также называют «O.C.O.» (one cancel other, «одна заявка отменяет другую»).Применение этой условной заявки дает два преимущества:

- для исполнения связанной заявки средства блокируются в однократном размере, а при использовании двух отдельных заявок — в двойном;

- исключается ситуация исполнения обеих заявок при сильном колебании цен.

С условием по другому инструменту

заявка, в которой условие проверяется по одному инструменту, а исполнение происходит по другому. Такая заявка позволяет использовать в качестве условия изменение цен по наиболее значимым бумагам, определяющим общее направление движения рынка, а при торговле срочными контрактами реагировать на изменение цен на базовый актив.

По исполнению активной заявки

Такой тип заявки предназначен для описания условий закрытия позиции, открываемой активной заявкой и предотвращает их исполнение раньше открытия позиции. Количество заявок «по исполнению», относящихся к одной активной заявке, может быть любым.

Такой тип заявки предназначен для описания условий закрытия позиции, открываемой активной заявкой и предотвращает их исполнение раньше открытия позиции. Количество заявок «по исполнению», относящихся к одной активной заявке, может быть любым.Заявки «по исполнению» имеют два дополнительных параметра, расширяющие возможности их применения:

- Частичное исполнение — активировать условную заявку при частичном удовлетворении заявки-условия.

- Брать исполненный объем — в качестве количества условной заявки использовать не весь объем заявки, а ее исполненную часть. Это дополнительный параметр к предыдущему.

Совместное использование двух параметров позволяет учесть ситуацию постепенного удовлетворения заявки-условия и активации связанных с ней условных заявок. При сильных колебаниях цен возможно даже исполнение полученных условных заявок, а затем возвращение к уровням заявки-условия и снова — к увеличению активированного объема в результате следующего частичного исполнения заявки-условия.

Рекомендации:

- Для ввода стоп-заявки на покупку цену заявки рекомендуется назначать на несколько пунктов больше стоп-цены, чтобы заявка могла исполниться при дальнейшем росте цены сделки.

- Для ввода стоп-заявки на продажу цену заявки рекомендуется назначать на несколько пунктов меньше стоп-цены.

- Будьте внимательны при определении направления заявки и стоп-цены, чтобы избежать ввода стоп-заявки с уже наступившими условиями.

: что это такое?

Брокерский счет — это налогооблагаемый инвестиционный счет, который позволяет индивидуальным инвесторам покупать и продавать различные виды инвестиционных ценных бумаг, таких как акции, облигации, ETF и паевые инвестиционные фонды.

Узнайте, как работают брокерские счета, почему их используют инвесторы и какой тип брокерского счета лучше всего подходит для ваших финансовых целей.

Что такое брокерский счет?

Брокерский счет — это тип налогооблагаемого инвестиционного счета, который можно открыть в брокерской фирме.Владелец счета может заказывать сделки, такие как покупка или продажа акций, и эти заказы исполняются брокерской фирмой.

Брокерские счетаявляются более простой альтернативой пенсионным инвестиционным счетам, таким как планы 401 (k) и IRA Roth. В отличие от пенсионных счетов, которые имеют особые правила и налоговые преимущества, брокерские счета имеют очень мало ограничений, и любые прибыли или убытки (включая дивиденды) отражаются в ваших налогах за этот год.

Как работает брокерский счет?

Брокерские счета открываются легко — аналогично открытию текущего счета в банке.Кто-то, кому нужен брокерский счет, подает заявку в брокерскую фирму. Приложение запросит основную личную информацию, такую как ваше имя, адрес и номер социального страхования.

После утверждения вашей заявки вы вносите деньги на счет, выписывая чек, переводя деньги или переводя деньги со своего текущего или сберегательного счета. После того, как ваши депонированные средства будут исчерпаны, вы можете использовать деньги для покупки различных типов инвестиционных ценных бумаг.

После того, как ваши депонированные средства будут исчерпаны, вы можете использовать деньги для покупки различных типов инвестиционных ценных бумаг.

В обмен на выполнение ваших заказов на покупку и продажу вы можете заплатить брокеру комиссию.Комиссии варьируются в зависимости от брокерских услуг, поэтому, прежде чем открывать счет, просмотрите и выберите брокерскую компанию со структурой комиссии, которая лучше всего подходит для вас.

Не существует ограничений на количество брокерских счетов без выхода на пенсию, которые вам разрешено иметь. У вас может быть столько или меньше брокерских счетов, сколько захотите (если только учреждение не решит не разрешать вам открывать брокерский счет). Вы можете иметь несколько брокерских счетов в одном учреждении, разделяя активы по стратегии инвестирования. У вас может быть несколько брокерских счетов в разных учреждениях, что разнообразит ваши отношения и влияние.

Делая покупки для брокерских услуг, обратите внимание на финансовую устойчивость вашего брокера и степень его покрытия SIPC. Это страховка, которая компенсирует инвесторам, если их брокерская компания обанкротится. Различные типы активов имеют разный уровень покрытия, а некоторые, например, товары, вообще не имеют покрытия.

Это страховка, которая компенсирует инвесторам, если их брокерская компания обанкротится. Различные типы активов имеют разный уровень покрытия, а некоторые, например, товары, вообще не имеют покрытия.

Чем можно торговать с брокерским счетом?

Вы можете торговать более чем десятком видов инвестиционных продуктов на брокерском счете.Эти инвестиционные продукты включают, но не ограничиваются:

- Обыкновенные акции и привилегированные акции, которые дают инвесторам частичное владение компанией.

- Облигации, включая ценные бумаги Казначейства США, сберегательные облигации, корпоративные облигации, не облагаемые налогом муниципальные облигации и агентские облигации.

- Паевые инвестиционные фонды, такие как индексные фонды, которые представляют собой объединенные инвестиционные портфели, которые объединяют средства от многих инвесторов для покупки большего количества акций, чем инвесторы могли бы купить самостоятельно.

- Биржевые фонды (ETF), которые представляют собой тип ценных бумаг, сочетающих в себе элементы как акций, так и паевых инвестиционных фондов

- Реальные инвестиционные фонды в сфере недвижимости (REIT), такие как гостиничные REIT, которые представляют собой тип ETF, который занимается инвестициями в недвижимость

- Опционы на акции и другие производные инструменты

- Криптовалюты, такие как Биткойн

- Основные партнерства с ограниченной ответственностью (MLP), которые представляют собой сложные партнерские отношения с налоговые преимущества (и возможные налоговые последствия)

- Денежные рынки и депозитные сертификаты (CD), которые обычно рассматриваются как Фер инвестиции, предназначенные для защиты денежных средств при получении некоторого дохода

Некоторые брокерские счета также позволяют держать членские паи в компании с ограниченной ответственностью или паи с ограниченной ответственностью в коммандитном партнерстве. Эти продукты обычно связаны с инвестированием в хедж-фонд, поэтому новым инвесторам или менее обеспеченным лицам может быть сложно получить доступ к этим возможностям.

Эти продукты обычно связаны с инвестированием в хедж-фонд, поэтому новым инвесторам или менее обеспеченным лицам может быть сложно получить доступ к этим возможностям.

Типы брокерских счетов

Хотя у брокерских счетов меньше специальных правил, чем у пенсионных счетов, существует несколько различных типов брокерских счетов. Когда вы покупаете брокерский счет, обратите внимание на то, попадает ли он в одну из следующих категорий.

Дисконтный брокер

Дисконтный брокерский счет или дисконтный брокер — это наиболее распространенная форма брокерского счета для случайных инвесторов, которые только начинают свою деятельность.Это может быть брокерская компания, работающая только в режиме онлайн, или может быть несколько филиалов по всей стране. В основном все делается своими руками, и вы должны выполнять свои собственные сделки. В результате вы экономите на комиссиях.

Учетная запись полного обслуживания

Брокерский счет с полным спектром услуг — это брокерский счет, который объединяет вас с преданным брокером, который знает вас, вашу семью и ваше финансовое положение. Вы можете взять трубку и поговорить с ними или зайти в их офис и регулярно встречаться, чтобы обсудить свое портфолио.В обмен на это персонализированное обслуживание вы заплатите более высокую комиссию. Эти сборы могут быть включены в ваши комиссионные сборы или могут быть списаны с вашего счета в какой-либо другой форме.

Вы можете взять трубку и поговорить с ними или зайти в их офис и регулярно встречаться, чтобы обсудить свое портфолио.В обмен на это персонализированное обслуживание вы заплатите более высокую комиссию. Эти сборы могут быть включены в ваши комиссионные сборы или могут быть списаны с вашего счета в какой-либо другой форме.

Некоторые финансовые учреждения предлагают как дисконтные, так и брокерские счета с полным спектром услуг.

Денежный брокерский счет

Денежный брокерский счет — это тот, который требует от вас внести наличные, прежде чем вы сможете начать торговать. Другими словами, брокерская компания не одолжит вам денег, и вы не сможете потратить то, чего у вас нет.Если вы хотите купить акцию на сумму 20 долларов, вам необходимо внести не менее 20 долларов на свой счет и использовать эти средства для завершения сделки. Это ограничивает трейдеров базовыми сделками — например, они не могут продавать акции.

Денежные счета могут быть дисконтными или полнофункциональными.

Маржинальный счет

Маржинальный счет, в отличие от денежного счета, позволяет вам занимать деньги для совершения сделок. Брокер, по сути, выступает в роли кредитора, предоставляя вам ссуды под низкие проценты для конкретной цели совершения сделок.Эти ссуды позволяют совершать более сложные сделки, такие как короткие продажи.

Как и в случае с денежными счетами, маржинальные счета могут быть либо дисконтными, либо брокерскими счетами с полным спектром услуг.

Заимствование денег для совершения сделок увеличивает вашу потенциальную прибыль, но также увеличивает ваш риск. Только опытным трейдерам следует рассмотреть возможность использования маржинального счета. Учтите следующие факторы:

- Маржинальные брокерские счета усложняют получение дивидендов по своим акциям. Если что-то пойдет не так, возможно, вы не имеете права на более низкие ставки налога на дивиденды.Вместо этого вас могут заставить платить обычные налоговые ставки, что может значительно увеличить ваши налоговые обязательства.

- Использование маржи может привести к финансовой катастрофе, независимо от того, насколько вы уверены в сделке. В конечном итоге вы можете потерять гораздо больше денег, чем изначально инвестируете, тогда как с наличным счетом вы можете потерять только деньги, которые вы вносите на счет. Неудачное решение на нестабильном рынке может привести к тому, что трейдер окажется в долгах, и он будет на крючке, если внесет больше денег на свой маржинальный счет только для погашения этого долга.

Ключевые выводы

- Брокерский счет — это тип финансового счета, который позволяет человеку торговать инвестиционными продуктами.

- На инвестиционном счете можно хранить множество различных видов инвестиционных продуктов, включая акции, облигации, паевые инвестиционные фонды и многое другое.

- Брокерские счета предлагают меньше налоговых льгот, чем пенсионные счета, но также меньше ограничений на то, когда трейдер может вносить или снимать деньги.

Что такое брокер? Что они делают?

Брокер — это лицо, которое покупает и продает вещи от имени других людей.Брокер также может организовывать транзакции между покупателем и продавцом. После того, как стороны завершили сделку, одна из них выплачивает брокеру комиссию

.Когда брокеры также действуют как покупатели или продавцы, они становятся основной стороной сделки.

Брокер может быть фирмой. Фирма действует как агент для клиента, который платит ему комиссию за его услуги.

Вдове нужно было продать яхту покойного мужа. Она связалась с яхтенным брокером, который нашел покупателя и убедился, что сделка прошла гладко.Впоследствии брокер получил вознаграждение — процент от окончательной цены продажи — за свои услуги. Брокеры существуют во многих отраслях промышленности Брокеры распространены во многих отраслях. В большинстве случаев они обычно представляют продавца. Например, лицензированные брокеры по недвижимости могут рекламировать недвижимость для продажи и показывать ее потенциальным покупателям. Они также определяют рыночную стоимость недвижимости и консультируют своих клиентов по предложениям и другим связанным вопросам.

Они также определяют рыночную стоимость недвижимости и консультируют своих клиентов по предложениям и другим связанным вопросам.

Хотя большинство брокеров работают от имени продавцов, некоторые из них представляют покупателя.Однако они никогда не могут представлять одновременно покупателя и продавца. Если бы они это сделали, возник бы конфликт интересов.

Брокеры распространены в финансовом мире. Например, в сфере финансов они работают от имени клиентов, торгующих облигациями, акциями и другими финансовыми продуктами.

The Financial Times FT Lexicon говорит следующее относительно значения брокера:

«Как правило, посредник, который помогает осуществить (кто является посредником) транзакцию между двумя сторонами.Обычно они специализируются на определенном бизнесе, таком как страхование и недвижимость ».

«В торговле ценными бумагами брокер действует как агент покупателя или продавца, взимая комиссию (брокерское вознаграждение), обычно основанную на процентном соотношении от стоимости сделки».

В прошлом только богатые люди использовали брокеров для торговли на фондовой бирже. Однако Интернет все изменил. Сегодня существуют тысячи дисконтных онлайн-брокеров.Онлайн-брокеры позволяют инвесторам торговать со значительно более низкими затратами по сравнению с их аналогами до Интернета.

Онлайн-брокеры, в отличие от личных, не предоставляют индивидуальных консультаций. Даже брокеры, к которым люди обращаются по телефону, дают более точные советы, чем те, которые действуют в Интернете.

В некоторых секторах, таких как фондовый рынок или недвижимость, брокер должен иметь лицензию. Чтобы получить лицензию, необходимо сдать несколько экзаменов. Однако в других секторах требований нет.Фактически, практически каждый гражданин в странах с развитой экономикой может позволить себе сегодня инвестировать в фондовый рынок. Это благодаря Интернету.

Зачем нужен брокер? Основным преимуществом использования брокеров является то, что они хорошо знают свой рынок. Другими словами, они эксперты. Брокеры также имеют отношения с потенциальными счетами. Они знают, с кем поговорить, что делать и, прежде всего, как это сделать хорошо.

Другими словами, они эксперты. Брокеры также имеют отношения с потенциальными счетами. Они знают, с кем поговорить, что делать и, прежде всего, как это сделать хорошо.

Брокер также имеет ресурсы и инструменты для охвата максимально широкой базы покупателей.Они проверяют этих потенциальных покупателей на предмет дохода, который поддержит потенциальное приобретение.

Прежде чем принять решение о найме брокера, вам следует провести небольшое исследование. Вы должны проверить, какие требования существуют в вашей стране или на рынке, чтобы кто-то мог использовать это название. Например, в сфере недвижимости в большинстве регионов мира существуют строгие требования к использованию термина «брокер».

Однако в других отраслях, таких как продажа самолетов, название используется гораздо более свободно.

Брокер по коммерческому финансированию Согласно NACFB, коммерческий финансовый брокер — это тот, кто направляет средства от кредиторов коммерческим предприятиям. Проще говоря; они находят кредиторов для компаний. NACFB означает N ational A ssociation C коммерческих F inance B rokers.

Проще говоря; они находят кредиторов для компаний. NACFB означает N ational A ssociation C коммерческих F inance B rokers.

Компетентный брокер по коммерческому финансированию знает подробности нескольких альтернативных кредиторов. Их знания не ограничиваются только хорошо известными.Кроме того, они знают, на какие типы предприятий ориентируется каждый кредитор.

Брокеры этого типа работают от имени компаний, которые хотят занять деньги. Они хотят занять деньги у специализированных кредиторов. Благодаря своим знаниям и опыту брокер сопоставит требования заемщика с наиболее подходящим кредитором, работающим на рынке.

На своем сайте НАКФБ пишет:

«Малые и средние предприятия, которым сложно найти финансирование в крупных банках, могут воспользоваться опытом коммерческого финансового брокера.”

Некоторые типы брокеров Бизнес-брокеры Бизнес-брокеры помогают покупателям и продавцам частных компаний в процессе торговли. Мы также называем их посредниками или брокерами по передаче бизнеса .

Мы также называем их посредниками или брокерами по передаче бизнеса .

Они помогают покупателям и продавцам частных компаний в процессе покупки и продажи.

Грузовые брокерыГрузовые брокеры, судовые агенты или портовые агенты несут ответственность за обработку грузов и грузов.Они работают от имени своих клиентов в портах и гаванях.

Эти профессионалы работают не только внутри страны, но и за рубежом.

Товарные брокерыТоварные брокеры исполняют заказы на покупку-продажу товарных контрактов от имени клиентов. Другими словами, если вы скажете брокеру о покупке, он будет покупать от вашего имени. Они делают то, что вы им говорите.

Информационные брокеры Информационные брокеры или брокеры данных собирают информацию.Например, они могут располагать обширной информацией об отдельных людях. Затем они продают эти данные компаниям. Впоследствии компании используют информацию для таргетинга рекламы и маркетинга на определенные группы.

Страховые брокеры или страховые агенты продают, запрашивают или договариваются о страховании компенсации.

Брокеры интеллектуальной собственностиБрокеры интеллектуальной собственности выступают посредниками между покупателями и продавцами интеллектуальной собственности.Они также могут управлять многими этапами процесса интеллектуальной собственности.

Например, они могут управлять покупкой, лицензированием, продажей или маркетингом активов интеллектуальной собственности, таких как товарные знаки, патенты или изобретения.

Интеллектуальная собственность означает патенты, изобретения, товарные знаки, слоганы и т. Д. Проще говоря; это вещи, которые создает человеческий разум. Примеры включают рисунки, символы, изображения, имена, а также литературные и художественные произведения.

Инвестиционные брокеры Инвестиционные брокеры объединяют покупателей и продавцов инвестиций. В большинстве стран им необходимо иметь лицензию, чтобы действовать от имени продавцов-покупателей акций.

В большинстве стран им необходимо иметь лицензию, чтобы действовать от имени продавцов-покупателей акций.

Ипотечные брокеры выступают в качестве посредников. Они предоставляют ипотечные ссуды от имени людей или предприятий.

ЗалогодателиЛомбарды предлагают ссуды людям, которые предлагают в залог личное имущество. Обычно они принимают в залог драгоценности, компьютеры, игровые системы и другое имущество.

На самом деле, большинство из них тоже что-то купят у вас, если вы не хотите брать деньги в долг.

Судовые брокерыСудовые брокеры — это специализированные посредники или переговорщики между судовладельцами и фрахтователями, которые используют суда для перевозки грузов. Они также облегчают ведение дел между покупателями и продавцами судов.

Биржевые маклеры Биржевые маклеры — это регулируемые профессионалы, обычно работающие с брокером-дилером или брокерской фирмой. Эти дилеры и фирмы покупают и продают акции и другие финансовые ценные бумаги.

Эти дилеры и фирмы покупают и продают акции и другие финансовые ценные бумаги.

Они представляют как розничных, так и институциональных клиентов через биржу или внебиржевой рынок.

В США, чтобы стать биржевым маклером, вы должны иметь лицензию. Чтобы получить лицензию, нужно сдать несколько сложных экзаменов. Возможно, вам придется сдать экзамены Series 7 и Series 66 или Series 63.

Яхтенные брокерыЯхтенные брокеры представляют продавцов или покупателей яхт или катеров.

Определение брокера Merriam-Webster

братан | \ ˈBrō-kər \1 : тот, кто действует как посредник: например,

а : агент по организации браков.

б : агент, который ведет переговоры по договорам купли-продажи (недвижимости, товаров или ценных бумаг).

3 : Тот, кто что-то продает или распространяет информационный брокер

Что такое брокер? — Словарь по коммерческой недвижимости

Перейти к:

Что такое брокер?

Что такое маклер по недвижимости?

Как стать брокером по недвижимости?

Что такое брокер?

Брокер — это физическое или юридическое лицо, выступающее в качестве стороннего посредника.

Брокер ведет переговоры, организует и / или организует транзакцию между двумя основными сторонами. В большинстве случаев брокер представляет продавца и выбирается на основе его знаний в отрасли и рыночной информации в реальном времени. Брокеру выплачивается комиссия либо за поиск другой стороны, либо за проведение транзакции.

Что такое маклер по недвижимости?

Брокер по недвижимости — лицензированное физическое лицо, специализирующееся на земле, зданиях и других владениях недвижимостью.Некоторые брокеры служат только фасилитаторами / посредниками в сделке. Тем не менее, большинство из них предложат своим клиентам полный комплекс услуг, который включает исследования и текущие рыночные тенденции.

Лицензия брокера позволяет специалисту по недвижимости работать индивидуально или нанимать агентов по недвижимости, и в этом случае брокер несет полную ответственность за все операции, проводимые любым из нанятых агентов.

Как стать брокером по недвижимости?

Первый шаг — стать агентом по продаже недвижимости. Этот процесс отличается по всей стране, но обычно для сдачи первого лицензионного экзамена требуется либо посещение курсов сертификации, либо получение степени младшего специалиста или бакалавра в области недвижимости.

Этот процесс отличается по всей стране, но обычно для сдачи первого лицензионного экзамена требуется либо посещение курсов сертификации, либо получение степени младшего специалиста или бакалавра в области недвижимости.

После необходимого времени практики, чтобы получить опыт продаж недвижимости, агент может начать обучение на курсах брокерской деятельности.

Завершение этих курсов и сдача дополнительного экзамена на лицензирование брокера позволяет специалисту по недвижимости работать брокером в том же штате, который предоставил лицензию.

Вас также может заинтересовать:

Что такое Chattel?

Что такое непрерывное пространство / смежное пространство пола?

Что такое смежный?

Искать другие термины

A

B

C

D

E

F

G

H

I

J

K

L

M

N

O

P

Q

R

S

T

U

V

W

X

Я

Я

Популярные термины

Амортизация

Собственный капитал

Нотариус

Прогресс / регресс

Приобретение

Аннуитет

Актив

Доверительный управляющий

Инфляция

Непредвиденные обстоятельства

Условное депонирование

Доверенность

Агент по недвижимости

Выдающийся домен

Ответственность

Срок давности

Действителен

Разница

смежные

Дефицит

Брокер по ценным бумагам | Энциклопедия.

com

comОбразование и профессиональная подготовка: Колледж плюс обучение

Заработная плата: Средняя — 69 200 долларов США в год

Перспективы занятости: Хорошо

Определение и характер работы

Брокер по ценным бумагам является важным звеном между потребительские и мировые финансовые рынки. Брокеры по ценным бумагам, также называемые агентами по продаже ценных бумаг, товаров и финансовых услуг, консультируют клиентов, желающих сделать финансовые вложения. Брокеры по ценным бумагам организуют покупку или продажу акций, облигаций и других ценных бумаг от имени своих клиентов.Через лабиринт доступных инвестиционных возможностей брокеры направляют клиентов к тем, которые лучше всего соответствуют их потребностям.

Два наиболее распространенных типа ценных бумаг — это акции и облигации. Частные предприятия предлагают государственную часть бизнеса путем выпуска акций. Людям, которые покупают акции, иногда обещают процент от прибыли, известный как дивиденды, в обмен на использование их денег. По мере роста стоимости компании увеличивается стоимость индивидуальных акций.Облигации представляют собой ссуды, предоставленные компаниям и государственным учреждениям. В обмен на покупку облигаций покупатели получают установленную процентную ставку, а иногда и годовой или ежемесячный платеж наличными. Облигации могут продаваться почти так же, как и акции.

По мере роста стоимости компании увеличивается стоимость индивидуальных акций.Облигации представляют собой ссуды, предоставленные компаниям и государственным учреждениям. В обмен на покупку облигаций покупатели получают установленную процентную ставку, а иногда и годовой или ежемесячный платеж наличными. Облигации могут продаваться почти так же, как и акции.

Инвестиционные потребности варьируются в зависимости от индивидуальных клиентов. Консервативный инвестор, чьи сбережения составляют небольшую сумму, может найти на рынке долгосрочные инвестиции, которые обеспечат регулярный доход. Брокер может посоветовать этому клиенту инвестировать в государственные или корпоративные облигации или паевой инвестиционный фонд.С другой стороны, брокер может направить богатого клиента на покупку акций компании, которая финансово нестабильна, но имеет большой потенциал.

Брокеры могут специализироваться на одном типе ценных бумаг, таких как паевые инвестиционные фонды или государственные облигации. Некоторые из них специализируются на сырьевых товарах — типе ценных бумаг, представляющих будущее владение такими товарами, как картофель, пшеница или кофе. Хотя многие брокеры работают как с частными лицами, так и с корпорациями, некоторые специализируются только на одном типе счетов.

Некоторые из них специализируются на сырьевых товарах — типе ценных бумаг, представляющих будущее владение такими товарами, как картофель, пшеница или кофе. Хотя многие брокеры работают как с частными лицами, так и с корпорациями, некоторые специализируются только на одном типе счетов.

Брокеры обычно работают с дисконтными брокерскими фирмами или брокерскими фирмами с полным спектром услуг, которые имеют офисы.Брокеры размещают, покупают и продают заказы в домашнем офисе и сообщают своим клиентам о результатах транзакций лично или через Интернет. Успех в их бизнесе зависит от их знаний в данной области и способности предсказывать будущее развитие торговли. Инвесторы также могут инвестировать через интернет-брокера, в котором клиенты делают инвестиции без помощи брокера по ценным бумагам.

Требования к образованию и обучению

Чтобы стать брокером, человек должен иметь высшее образование.Работодатели могут предпочесть нанимать тех, кто специализируется в области экономики, финансов или делового администрирования. У большинства крупных брокерских компаний есть программа стажировок, которая включает обучение в классе и обучение на рабочем месте. Курсы включают бухгалтерский учет, корпоративные финансы, облигации, финансовую отчетность, паевые инвестиционные фонды, методы продаж, публичные выступления и многие другие связанные предметы. Студент также может пройти обучение в аккредитованных школах. По окончании обучения люди должны сдать квалификационный экзамен, известный как Общий экзамен на зарегистрированного представителя по ценным бумагам, чтобы получить лицензию или регистрацию представителя фондовой биржи, к которой они принадлежат.Экзамен проводится Национальной ассоциацией дилеров по ценным бумагам (NASD), и для его сдачи кандидаты должны работать в брокерской фирме в течение четырех месяцев. В зависимости от штата брокеру, возможно, придется пройти дополнительные тесты и выполнить дополнительные требования.

У большинства крупных брокерских компаний есть программа стажировок, которая включает обучение в классе и обучение на рабочем месте. Курсы включают бухгалтерский учет, корпоративные финансы, облигации, финансовую отчетность, паевые инвестиционные фонды, методы продаж, публичные выступления и многие другие связанные предметы. Студент также может пройти обучение в аккредитованных школах. По окончании обучения люди должны сдать квалификационный экзамен, известный как Общий экзамен на зарегистрированного представителя по ценным бумагам, чтобы получить лицензию или регистрацию представителя фондовой биржи, к которой они принадлежат.Экзамен проводится Национальной ассоциацией дилеров по ценным бумагам (NASD), и для его сдачи кандидаты должны работать в брокерской фирме в течение четырех месяцев. В зависимости от штата брокеру, возможно, придется пройти дополнительные тесты и выполнить дополнительные требования.

Как устроиться на работу

Лучший способ для заинтересованных лиц найти работу в сфере ценных бумаг — это обратиться напрямую в компанию, в которой они хотели бы работать. Общение с людьми, которые работают в различных сферах бизнеса, может помочь кандидатам принять решение.

какую работу по продажам они хотели бы делать.Частные агентства по трудоустройству, которые специализируются на трудоустройстве работников в сфере финансов, могут размещать вакансии для новичков. Объявления о вакансиях в газетах и сайты о вакансиях в Интернете также могут предложить потенциальных клиентов.

Общение с людьми, которые работают в различных сферах бизнеса, может помочь кандидатам принять решение.

какую работу по продажам они хотели бы делать.Частные агентства по трудоустройству, которые специализируются на трудоустройстве работников в сфере финансов, могут размещать вакансии для новичков. Объявления о вакансиях в газетах и сайты о вакансиях в Интернете также могут предложить потенциальных клиентов.

Возможности повышения квалификации и перспективы трудоустройства

Повышение квалификации брокеров обычно принимает форму увеличения количества и размера обслуживаемых ими счетов. Начинающие брокеры обычно работают со счетами индивидуальных инвесторов. Имея опыт, на них можно возложить ответственность за очень крупные счета, например, в корпорациях.Некоторые опытные брокеры переходят на должность менеджера филиала. Менеджеры контролируют работу других брокеров при обработке заказов для своих клиентов. Несколько брокеров становятся партнерами в своих фирмах.

По данным Бюро статистики труда США, в 2004 году 281 000 агентов по продаже ценных бумаг, товаров и финансовых услуг имели рабочие места. Ожидается, что занятость будет расти со скоростью, равной среднему показателю для всех профессий, в течение 2014 года. Высокая текучесть кадров в поле также способствует ряду вакансий, потому что многие работники, которым не удается найти клиентуру, уходят с поля каждый год.Бизнес с ценными бумагами зависит от здоровья экономики в целом. Поэтому рынок труда сжимается, когда денег мало. Хотя фирмы, занимающиеся ценными бумагами в Интернете с самообслуживанием, лишают брокеров бизнеса, брокеры получают выгоду от увеличения числа лиц пенсионного возраста, желающих инвестировать свои деньги.

Ожидается, что занятость будет расти со скоростью, равной среднему показателю для всех профессий, в течение 2014 года. Высокая текучесть кадров в поле также способствует ряду вакансий, потому что многие работники, которым не удается найти клиентуру, уходят с поля каждый год.Бизнес с ценными бумагами зависит от здоровья экономики в целом. Поэтому рынок труда сжимается, когда денег мало. Хотя фирмы, занимающиеся ценными бумагами в Интернете с самообслуживанием, лишают брокеров бизнеса, брокеры получают выгоду от увеличения числа лиц пенсионного возраста, желающих инвестировать свои деньги.

Условия работы

Брокеры по ценным бумагам работают в чистых и хорошо освещенных офисах или кабинетах. Колебания рыночной активности могут создать атмосферу напряженности в брокерской компании.

Хотя известные брокеры обычно работают сорок часов в неделю, новички, пытающиеся привлечь клиентов, могут работать гораздо дольше. Брокеры по ценным бумагам часто работают по выходным и вечером, чтобы встретиться с клиентами.

Куда обратиться за дополнительной информацией

Национальная ассоциация дилеров по ценным бумагам

1 Liberty Plaza

New York, NY 10006

(212) 858-4000

http://www.nasd.com

New York Stock Exchange

11 Wall St.

New York, NY 10005

(212) 656-3000

http: // www.nyse.com

Ассоциация торговцев ценными бумагами

420 Lexington Ave., Ste. 2334

New York, NY 10170

(212) 867-7002

http://www.securitytraders.org

Заработок и льготы

Стажеры обычно получают заработную плату до тех пор, пока они не будут соответствовать требованиям лицензирования и регистрации. Опытные брокеры работают на комиссионной основе или на основе зарплаты плюс комиссия. По данным Бюро статистики труда, в 2004 году агенты по продаже ценных бумаг, товаров и финансовых услуг получали среднюю годовую зарплату в размере 69 200 долларов.Лучшие 25% зарабатывали более 131290 долларов в год. Льготы включают пенсионные планы и медицинское страхование. Наемным работникам могут предоставляться оплачиваемые отпуска и отпуска.

Наемным работникам могут предоставляться оплачиваемые отпуска и отпуска.

Центр информации о карьере, 9 изд.

Брокерские услуги

Дисконтные брокеры могут сделать продажу дома менее затратной

Традиционные брокеры сталкиваются с растущей конкуренцией со стороны брокеров, взимающих плату за услуги, которые взимают плату только за те услуги, которые фактически покупает потребитель. Потребители, имеющие возможность выбрать брокера с оплатой за услуги, могут сэкономить тысячи долларов, приобретая только те услуги, которые им нужны.

Потребители могут сэкономить тысячи долларов на комиссиях

Какие услуги предлагают традиционные брокеры с полным спектром услуг?

Традиционно брокеры по недвижимости оказывали практически все услуги, связанные с покупкой и продажей дома, в том числе:

- Продажа дома.

- Маркетинговые услуги включают размещение собственности в местной службе множественного листинга (MLS), размещение рекламы в местных СМИ и в Интернете, а также проведение дней открытых дверей.

- Маркетинговые услуги включают размещение собственности в местной службе множественного листинга (MLS), размещение рекламы в местных СМИ и в Интернете, а также проведение дней открытых дверей.

- Рассмотрение договоров.

- Проверка контракта может включать в себя предоставление рекомендаций по ценообразованию, осмотру дома или другим условиям контракта.

- Ведение переговоров с потенциальными покупателями и продавцами жилья.

- Поиск потенциальной недвижимости для потенциальных покупателей.

- Организация для потенциальных покупателей осмотра недвижимости.

- Предоставление потенциальным покупателям и продавцам соответствующей информации о сообществе, такой как относительная стоимость собственности, последние продажные цены и налоги на недвижимость.

- Информирование потенциальных покупателей об альтернативах финансирования.

- Содействие в формировании и согласовании предложений, встречных предложений и акцептов.

- Содействие в закрытии сделки.

- Услуги по закрытию могут включать помощь в оформлении документов.

Что такое брокер с оплатой за услуги?

Брокеры, желающие продать часть брокерских услуг в сфере недвижимости, часто называемые брокерами с оплатой за услуги, появились по всей стране.

Брокеры с оплатой за услуги «разделяют» пакет услуг в сфере недвижимости, обычно предлагаемых традиционными брокерами по недвижимости с полным спектром услуг, и взимают фиксированную или почасовую плату за определенные услуги, такие как включение дома в MLS, ведение переговоров или закрытие контрактов. , и цены на дом. Эти брокерские модели позволяют потребителям сэкономить тысячи долларов, позволяя им покупать только те услуги, которые им нужны.

Подробнее: Брокеры по оплате услуг

Зачем некоторым потребителям использовать брокера с оплатой за услуги?

Большинство потребителей хотят заработать как можно больше денег на продаже своего дома и тратить не больше, чем необходимо при покупке дома.Во многих случаях стандартная комиссия брокера может компенсировать часть стоимости собственного капитала, которая накапливается в доме продавца, или повысить цену дома за пределы покупательной способности покупателя. Потребители, которые хотят выполнить некоторые шаги, связанные с продажей дома, могут получить значительную финансовую экономию, приобретая только те брокерские услуги, которые им действительно нужны.

Подобно тому, как Интернет упростил для потребителей экономию денег, напрямую покупая билеты на самолет и акции, теперь продавцы и покупатели жилья могут делать больше работы самостоятельно и копить сбережения.

Подробнее: Роль Интернета в брокерских операциях с недвижимостью

Как работают законы о минимальном обслуживании?

Минимальные положения об услугах — это законы или постановления, которые предписывают услуги, которые потребитель должен приобрести при вступлении в отношения с брокером по недвижимости. Они делают это, требуя от брокеров по операциям с недвижимостью предоставлять набор услуг, независимо от того, хочет ли потребитель покупать их все или нет. В штатах с такими положениями брокеры не могут согласиться предоставлять потребителям меньше, чем требуется.

В то время как многие потребители действительно хотят покупать все услуги, которые эти положения требуют от брокера, другие потребители предпочитают экономить деньги, выполняя некоторые услуги самостоятельно.

Подробнее: Минимальные требования к обслуживанию

Как минимальные услуги вредит потребителям?

Минимальные условия обслуживания наносят вред потребителям двумя способами.

- Во-первых, они сокращают выбор потребителей, вынуждая потребителей покупать услуги в сфере недвижимости, которые им могут не понадобиться.

- Во-вторых, они часто побуждают брокеров, которые ранее предлагали меньше установленного пакета, добавлять больше услуг и взимать более высокие цены.

Подробнее: Снижение конкуренции среди брокеров с полным спектром услуг

Антимонопольному отделу не было представлено никаких доказательств, свидетельствующих о том, что для потребителей лучше действуют законы о минимальном обслуживании.

Подробнее: Минимальные требования к обслуживанию не нужны для защиты потребителей

Приводят ли законы о минимальном обслуживании к улучшению обслуживания потребителей?

Законы о минимальном обслуживании не гарантируют качества. Они просто требуют, чтобы брокеры по недвижимости предоставляли — а потребители покупали — больше услуг.

Они просто требуют, чтобы брокеры по недвижимости предоставляли — а потребители покупали — больше услуг.

Государственные директивные органы, заинтересованные в обеспечении качественных брокерских услуг в сфере недвижимости, могут помочь и другими способами — путем поощрения конкуренции между брокерами по недвижимости и обеспечения соблюдения существующих государственных лицензий, повышения квалификации и дисциплинарных правил.

Необходимы ли законы о минимальных услугах для обеспечения того, чтобы потребители получали все услуги, которые, как они ожидают, от брокеров?

Антимонопольное управление не нашло доказательств того, что модели брокерских услуг с оплатой за услуги сбивают клиентов с толку относительно предлагаемых услуг.Напротив, брокеры по продаже недвижимости с оплатой за услуги обычно четко понимают, что они будут и чего не будут делать. Согласно опросу 2005 года, проведенному Murray Consulting и HarrisInteractive, большинство продавцов жилья правильно понимают, что они получат меньше услуг, если решат использовать брокера, который не является традиционным брокером с полным спектром услуг по недвижимости.

Государства, желающие создать дополнительные гарантии в этой области, могут сделать это менее вредными для конкуренции, чем законы о минимальных услугах. Например, требование ко всем брокерам — традиционным или платным — раскрывать потребителям, какие именно услуги будут предоставлены, не только предотвратит путаницу, но и повысит осведомленность потребителей о том, что они должны получить за свои деньги.

Подробнее: Минимальные требования к обслуживанию не обязательны для защиты потребителей

Брокер Определение, значение и пример

Что такое брокер?

Брокер — это физическое или юридическое лицо, выступающее в качестве посредника между покупателями и продавцами. Брокеры существуют не только на финансовых рынках, но и на рынке недвижимости, на рынке товаров, на рынке искусства — даже на рынке лодок.

Как работает брокер?

Брокеры часто получают комиссию, которая представляет собой процент от цены покупки или продажи клиента, хотя некоторые получают фиксированную комиссию за транзакцию или их сочетание.

В финансовом мире существует много типов брокеров. Например, товарный брокер специализируется на торговле товарами, брокер в зале обрабатывает заказы в зале фондовой или товарной биржи, а брокер с полным спектром услуг предлагает брокерские услуги и продает другие финансовые продукты, такие как страхование, налоговое планирование или исследования, проводимые другими члены брокерской фирмы. Дисконтный брокер, по сути, выполняет сделки от имени клиентов и мало что делает. Брокеры — это не то же самое, что аналитики-исследователи, которые анализируют и дают рекомендации по определенным акциям.

В финансовом мире брокеры должны иметь лицензии Series 7 и Series 63; для определенных типов брокеров часто требуются другие лицензии. Например, некоторые брокеры также должны получить лицензию серии 3, если они хотят торговать определенными финансовыми продуктами, такими как фьючерсы и товары. Чтобы получить лицензию серии 7, кандидат должен сдать экзамен серии 7 (также называемый квалификационным экзаменом для генерального представителя по ценным бумагам), который в основном охватывает семь важнейших функций, выполняемых зарегистрированными представителями: поиск бизнеса для брокера / дилера, оценка потребностей клиентов и целей, консультировать клиентов, управлять счетами клиентов и записями счетов, объяснять рынки ценных бумаг и факторы, которые на них влияют, выполнять заказы для клиентов и контролировать портфели клиентов.

broker-dealer, stоckbroker) – юридическое лицо, сочетающее в своей деятельности функции брокера (посредника) и дилера (принципала).

broker-dealer, stоckbroker) – юридическое лицо, сочетающее в своей деятельности функции брокера (посредника) и дилера (принципала). Выступает в качестве посредника между страхователем и андерайтером при размещении риска в синдикате Ллойда.

Выступает в качестве посредника между страхователем и андерайтером при размещении риска в синдикате Ллойда.

..

.. Дисконтные брокеры просто исполняют приказы клиентов, не высказывая своего мнения по поводу заказываемых сделок.

Дисконтные брокеры просто исполняют приказы клиентов, не высказывая своего мнения по поводу заказываемых сделок.

К тому же, придется чаще общаться с нашей налоговой, самостоятельно декларируя доход по операциям с ценными бумагами (если он будет).

К тому же, придется чаще общаться с нашей налоговой, самостоятельно декларируя доход по операциям с ценными бумагами (если он будет). Понятная история

Понятная история Что показывает и как использовать?

Что показывает и как использовать?