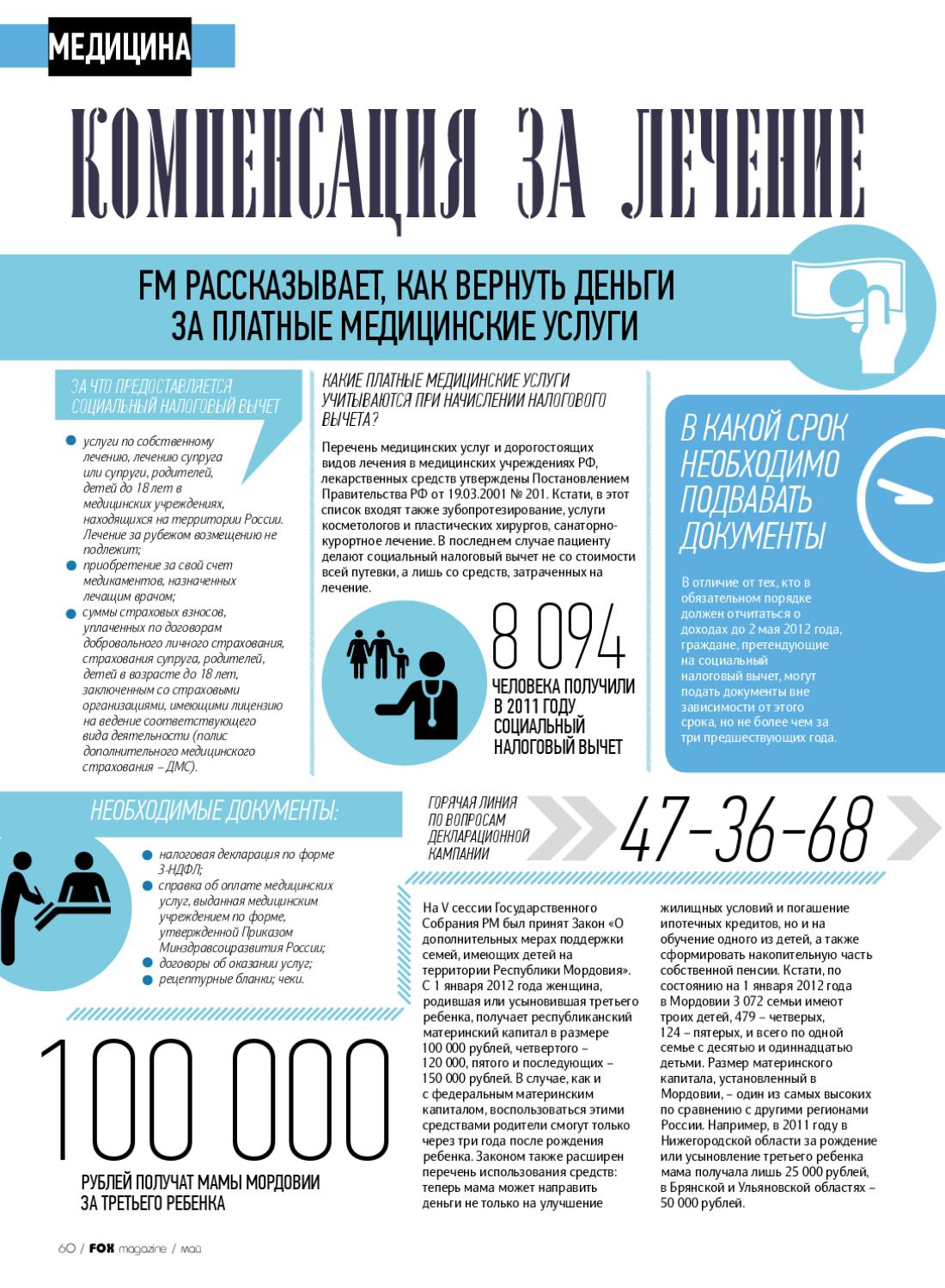

Виды медицинских услуг и лекарств для налогового вычета в 2021 году

Налоговый вычет на лекарства

Перечень медицинских услуг

Дорогостоящее лечение

Чтобы подробно разобраться в том, что такое налоговый вычет за лечение, предлагаем посмотреть наше видео.

На наглядных примерах мы рассказываем, кто имеет право на вычет, какие документы нужно собрать для налоговой инспекции, за кого можно получить вычет и сколько денег в итоге можно вернуть на свой счет.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Налоговый вычет за лекарства

С 1 января 2019 года налоговый вычет можно получить за все лекарства при соблюдении условий:

- лекарства должны быть назначены лечащим врачом,

- лекарства должны быть приобретены за счет собственных средств.

Вернуть налог за лекарства можно как в случае покупки лекарств

для себя, так и для ближайших родственников (супругов, детей до 18

лет, родителей).

!!! Помните:

- Вы должны получить два экземпляра рецепта, выписанного лечащим врачом.

- На рецепте должна стоять печать для налогового органа.

- Один экземпляр остается в аптеке, а второй прикладывается к пакету документов для налоговой инспекции.

- Обязательно сохраняйте все чеки на покупку этих лекарств.

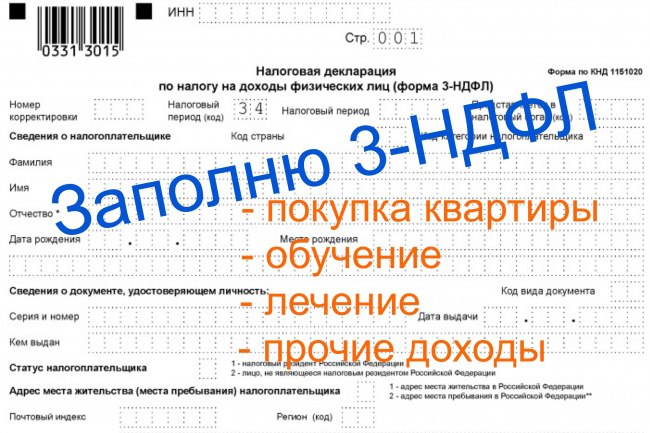

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Перечень медицинских услуг

Перечень медицинских услуг в медицинских учреждениях Российской Федерации, предоставленных налогоплательщику, его супруге (супругу), его родителям и (или) его детям в возрасте до 18 лет, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета (утв. постановлением Правительства РФ от 19 марта 2001 г. N 201):

1. Услуги по диагностике и лечению при оказании населению скорой медицинской помощи.

2. Услуги по диагностике, профилактике, лечению и медицинской

реабилитации при оказании населению амбулаторно-поликлинической

медицинской помощи (в том числе в дневных стационарах и врачами

общей (семейной) практики), включая проведение медицинской

экспертизы.

3. Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению стационарной медицинской помощи (в том числе в дневных стационарах), включая проведение медицинской экспертизы.

Быстрая регистрация и помощь налогового эксперта!

ГАРАНТ:

Согласно письму Минздрава РФ от 1 ноября 2001 г. N 2510/11153-01-23 пункт 4 настоящего Перечня распространяется на часть стоимости путевки, которая соответствует объему предоставленной физическому лицу медицинской помощи в санаторно-курортном учреждении за время пребывания

4. Услуги по диагностике, профилактике, лечению и медицинской реабилитации при оказании населению медицинской помощи в санаторно-курортных учреждениях.

5. Услуги по санитарному просвещению, оказываемые населению.

Есть вопрос или нужно заполнить

Перечень дорогостоящих видов лечения

Перечень дорогостоящих видов лечения в медицинских учреждениях

Российской Федерации, размеры фактически произведенных

налогоплательщиком расходов по которым учитываются при определении

суммы социального налогового вычета (утв. постановлением

Правительства РФ от 19 марта 2001 г. N 201):

постановлением

Правительства РФ от 19 марта 2001 г. N 201):

С изменениями и дополнениями от 26 июня 2007 г.

- Хирургическое лечение врожденных аномалий (пороков развития).

- Хирургическое лечение тяжелых форм болезней системы кровообращения, включая операции с использованием аппаратов искусственного кровообращения, лазерных технологий и коронарной ангиографии.

- Хирургическое лечение тяжелых форм болезней органов дыхания.

- Хирургическое лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата, в том числе с использованием эндолазерных технологий.

- Хирургическое лечение тяжелых форм болезней нервной системы, включая микронейрохирургические и эндовазальные вмешательства.

- Хирургическое лечение осложненных форм болезней органов пищеварения.

- Эндопротезирование и реконструктивно-восстановительные операции на суставах.

- Трансплантация органов (комплекса органов), тканей и костного мозга.

- Реплантация, имплантация протезов, металлических конструкций,

электрокардиостимуляторов и электродов.

- Реконструктивные, пластические и реконструктивно-пластические операции.

- Терапевтическое лечение хромосомных нарушений и наследственных болезней.

- Терапевтическое лечение злокачественных новообразований щитовидной железы и других эндокринных желез, в том числе с использованием протонной терапии.

- Терапевтическое лечение острых воспалительных полиневропатий и осложнений миастении.

- Терапевтическое лечение системных поражений соединительной ткани.

- Терапевтическое лечение тяжелых форм болезней органов кровообращения, дыхания и пищеварения у детей.

- Комбинированное лечение болезней поджелудочной железы.

- Комбинированное лечение злокачественных новообразований.

- Комбинированное лечение наследственных нарушений свертываемости крови и апластических анемий.

- Комбинированное лечение остеомиелита.

- Комбинированное лечение состояний, связанных с осложненным

течением беременности, родов и послеродового периода.

- Комбинированное лечение осложненных форм сахарного диабета.

- Комбинированное лечение наследственных болезней.

- Комбинированное лечение тяжелых форм болезней и сочетанной патологии глаза и его придаточного аппарата.

- Комплексное лечение ожогов с площадью поражения поверхности тела 30 процентов и более.

- Виды лечения, связанные с использованием гемо- и перитонеального диализа.

- Выхаживание недоношенных детей массой до 1,5 кг.

N 411 настоящий Перечень дополнен пунктом 27

- Лечение бесплодия методом экстракорпорального оплодотворения, культивирования и внутриматочного введения эмбриона.

Получите налоговый вычет в течение недели с услугой Быстровычет!

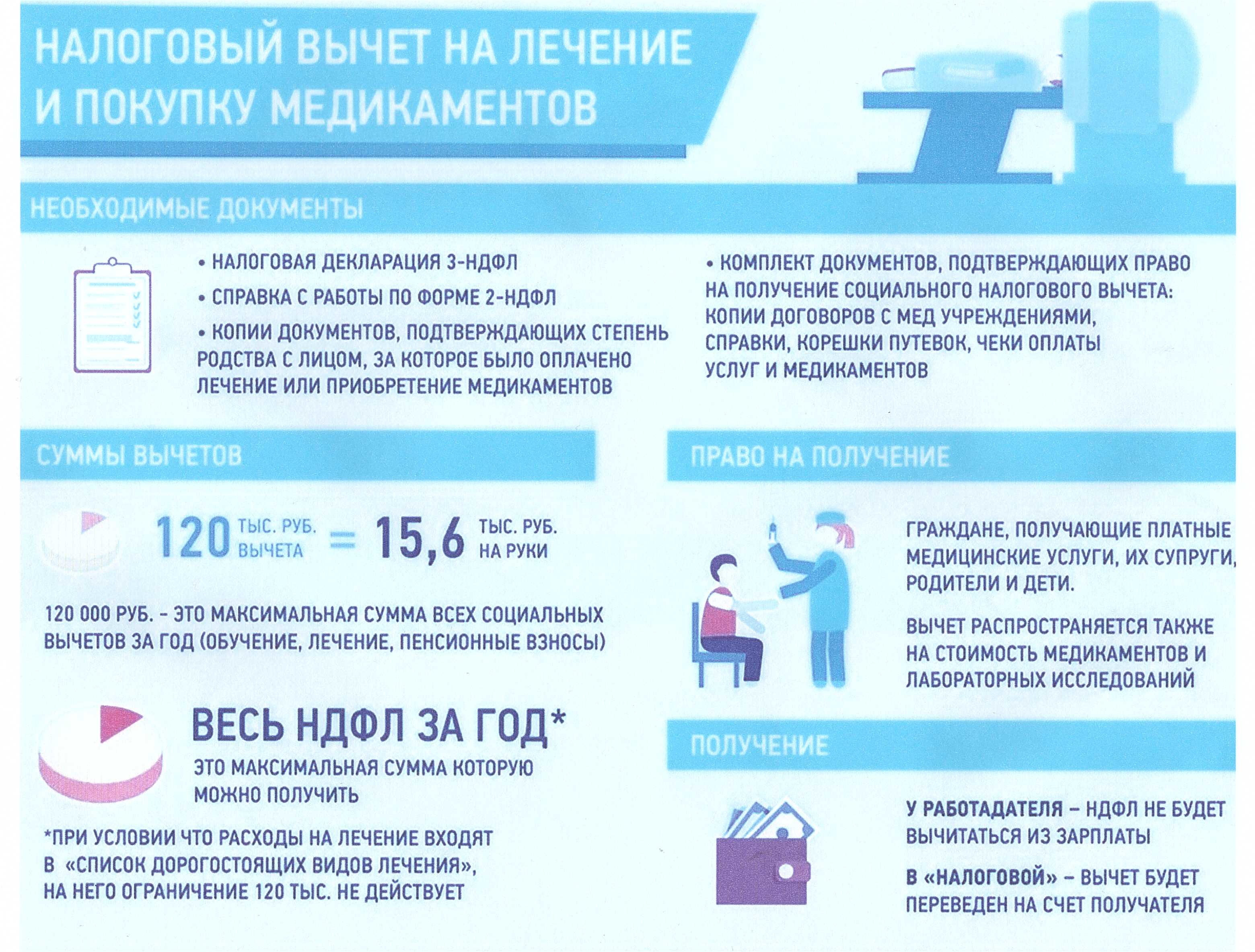

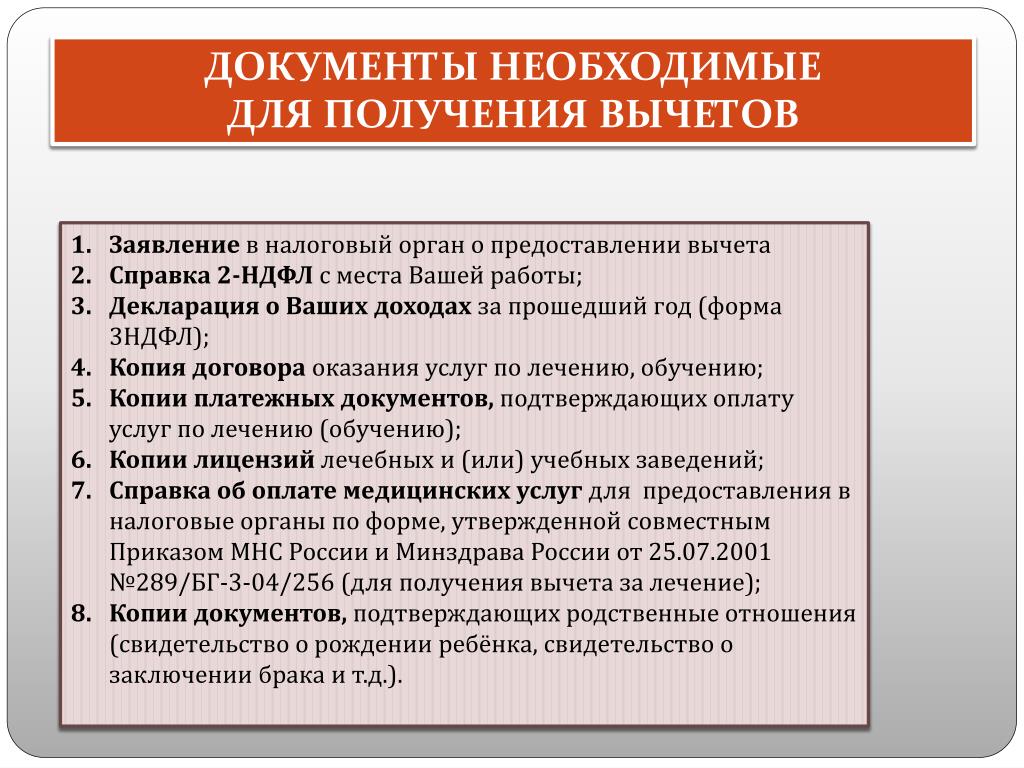

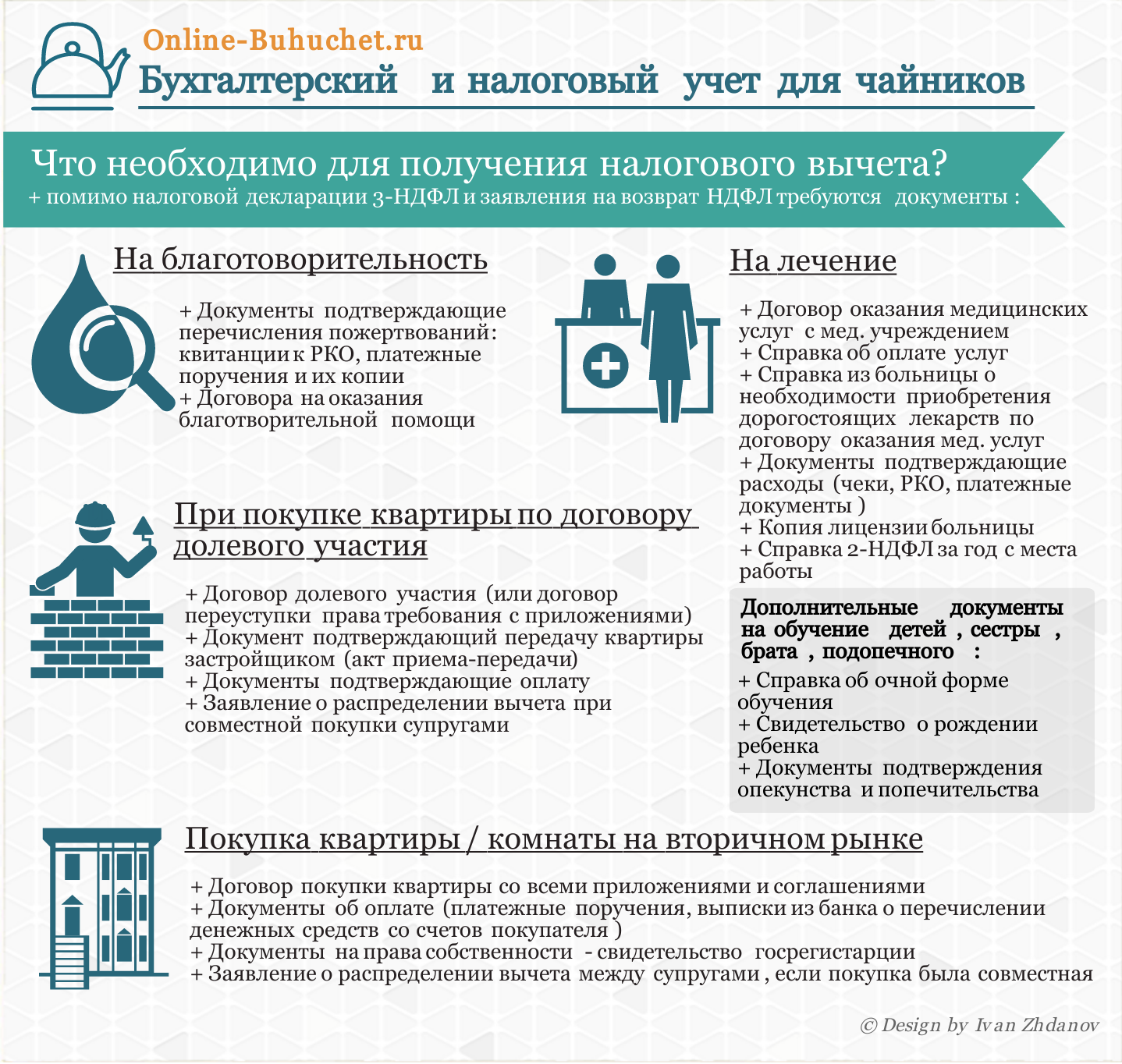

Документы для оформления налогового вычета на лечение в 2021 году

Для того чтобы оформить налоговый вычет на лечение, Вам понадобятся следующие документы и информация:

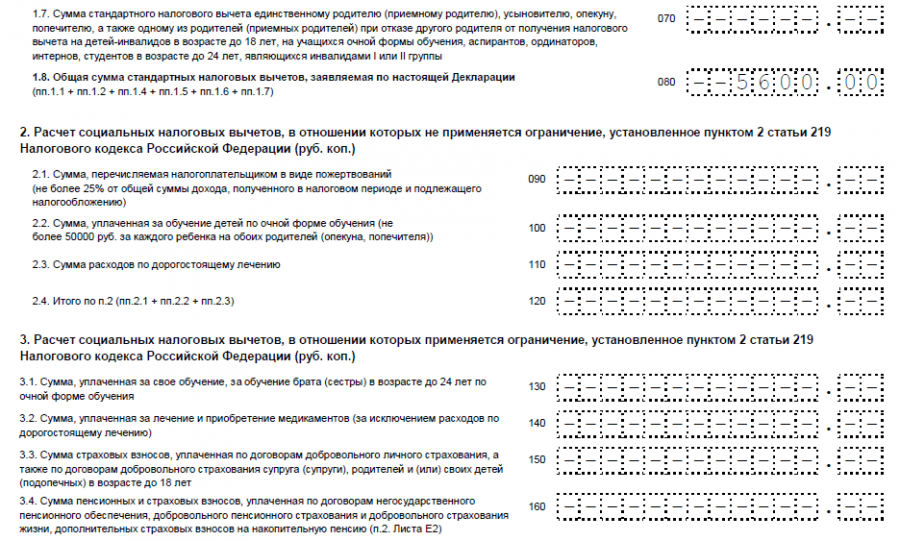

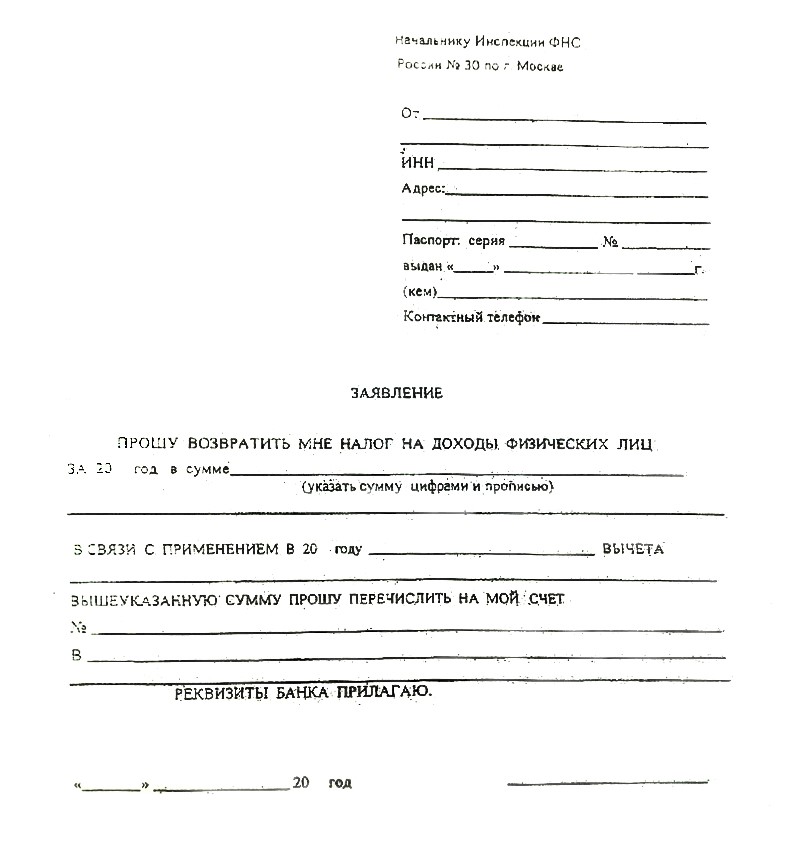

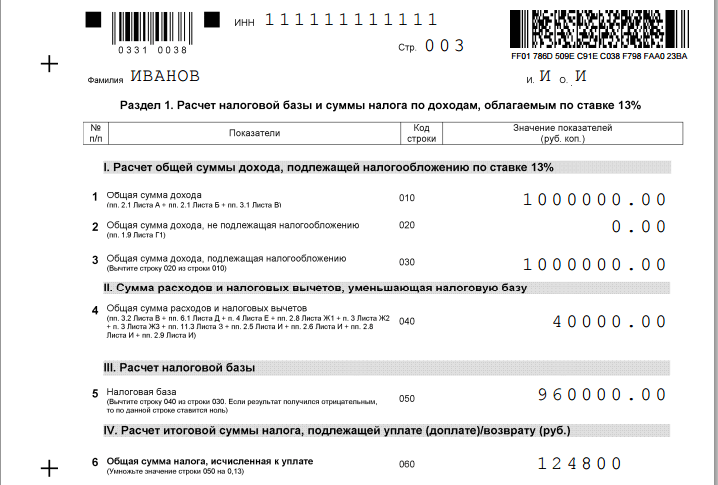

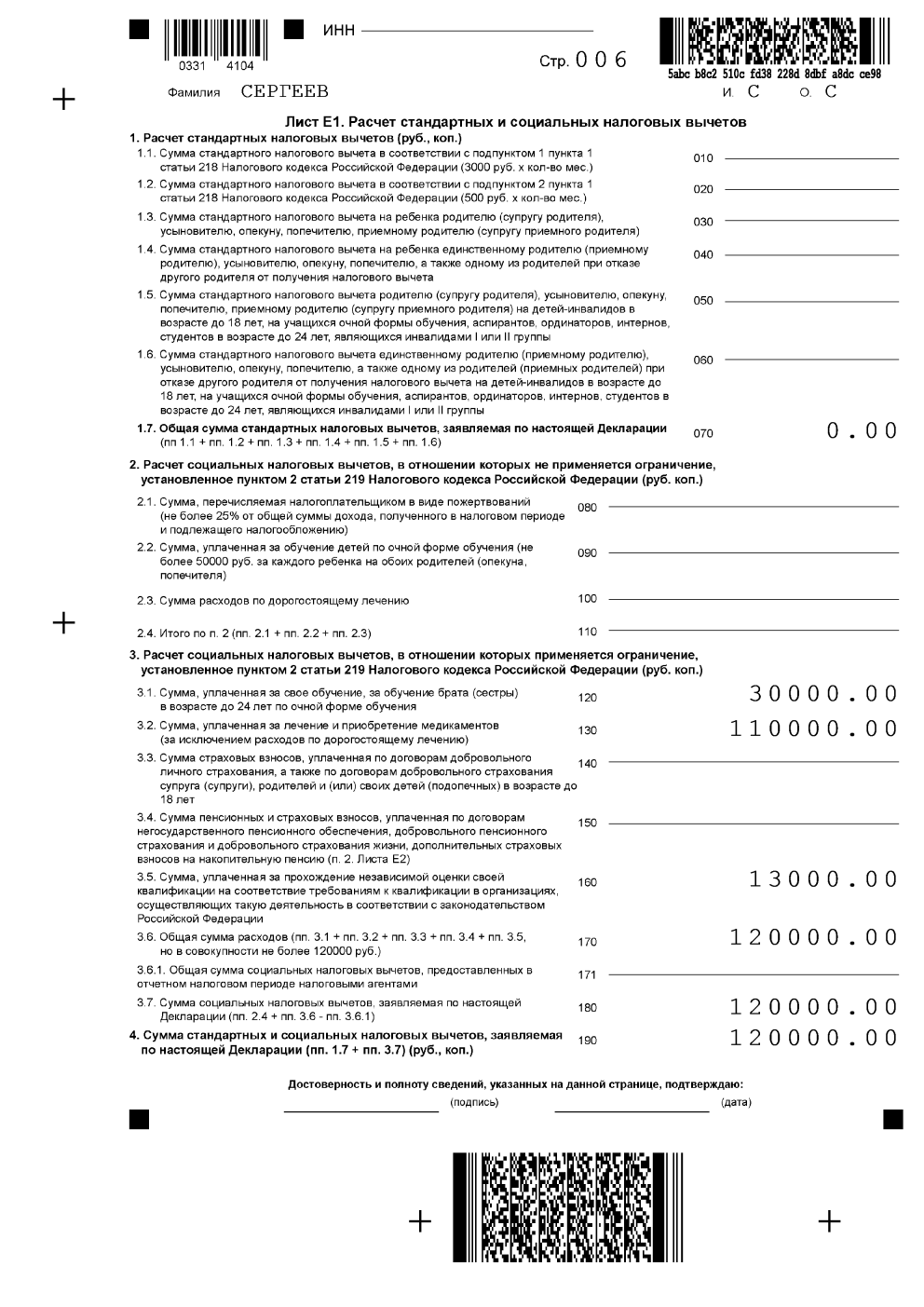

- Налоговая декларация по форме 3-НДФЛ.

В ИФНС подается оригинал декларации.

В ИФНС подается оригинал декларации. - Паспорт или документ его заменяющий. В ИФНС подаются заверенные копии первых страниц паспорта (основная информация + страницы с пропиской).

- Справка о доходах по форме 2-НДФЛ. Такую справку Вы можете получить у Вашего работодателя. В ИФНС подается оригинал справки 2-НДФЛ.

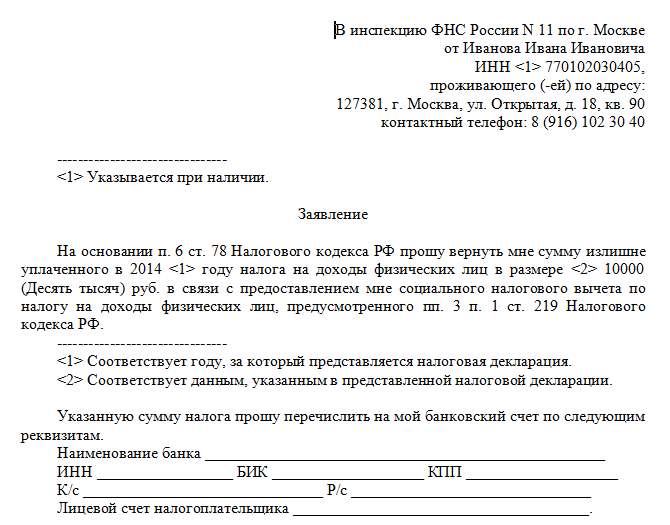

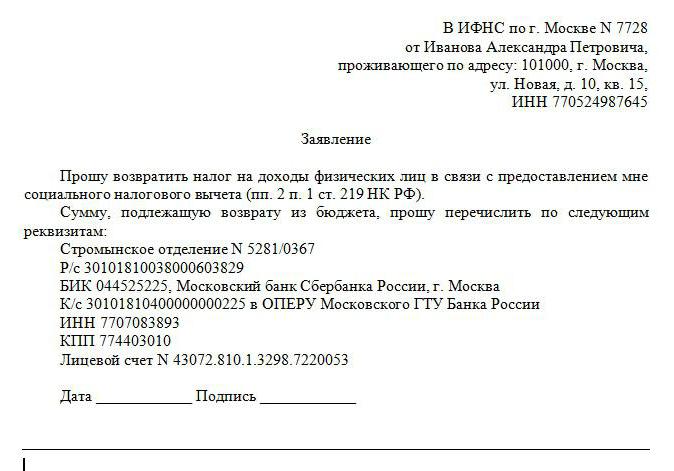

Примечание: если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей. - Заявление на возврат налога с реквизитами счета, на который налоговая перечислит Вам деньги. В ИФНС подается оригинал заявления.

При оформлении налогового вычета за лечебные услуги предоставляются:

- Cправка об оплате медицинских услуг по форме, утвержденной Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001. Указанную справку Вы можете взять у медицинской организации, которая оказала Вам услугу.

В ИФНС подается оригинал справки.

В ИФНС подается оригинал справки.

Обратите внимание: предоставление платежных документов (чеков, квитанций, платежных поручений) не является обязательным. Подробнее в статье Требуется ли прикладывать копии платежных документов? - Договор с медицинским учреждением об оказании медицинских услуг. В ИФНС подается заверенная копия договора.

Примечание: Если вы включаете в расходы на дорогостоящее лечение расходы на приобретение медицинского оборудования или материалов, которые купили за свой счет в связи с их отсутствием в медицинском учреждении, то они должны быть прямо прописаны в договоре с медицинской организацией. - Лицензия медицинского учреждения на осуществление медицинской деятельности.

В ИФНС подается заверенная копия лицензии.

В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре на лечение указаны реквизиты лицензии медицинского заведения, то предоставление лицензии не является обязательным.

При оформлении налогового вычета на покупку медикаментов предоставляются:

- Рецепт по форме N 107-1/у со специальным штампом «Для налоговых органов Российской Федерации, ИНН налогоплательщика». Такой рецепт выдается Вашим лечащим врачом: либо сразу вместе с получением аналогичного бланка для аптеки, либо позже на основании записей в медицинской карте. В ИФНС подается

- Платежные документы, подтверждающие факт оплаты медикаментов (например, платежные поручения или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

При оформлении налогового вычета на добровольное медицинское страхование предоставляются:

- Договор со страховой компанией или полис.

В ИФНС подается заверенная копия договора/полиса.

В ИФНС подается заверенная копия договора/полиса. - Платежные документы, подтверждающие факт оплаты страховых взносов (обычно это платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами). В ИФНС подаются заверенные копии платежных документов.

- Лицензия страховой организации на осуществление страховой деятельности. В ИФНС подается заверенная копия лицензии.

Примечание: если в договоре со страховой компанией указаны реквизиты лицензии, то отдельное предоставление лицензии не является обязательным.

При оформлении налогового вычета за детей дополнительно предоставляется:

- копия свидетельства о рождении ребенка;

При оформлении налогового вычета за супруга дополнительно предоставляется:

- копия свидетельства о браке;

При оформлении налогового вычета за родителей дополнительно предоставляется:

- копия Вашего свидетельства о рождении;

Следует отметить, что во избежание задержек и отказов лучше обращаться в налоговую службу с максимально полным пакетом документов.

Требуется ли прикладывать копии платежных документов?

При получении налогового вычета за медицинские услуги налогоплательщику не требуется предоставлять копии платежных документов (квитанций, чеков, платежных поручений). Достаточно того, чтобы у налогоплательщика была справка об оплате медицинских услуг для налоговых органов.

Это связано с тем, что справка выдается медицинской организацией только после оплаты медицинской услуги и применяется в качестве документа, подтверждающего фактические расходы налогоплательщика.

Данная позиция изложена в письмах ФНС России от 2 мая 2012 г. N ЕД-4-3/7333@, от 07.03.2013 № ЕД-3-3/787@, от 22.11.2012 № ЕД-4-3/19630@, Письме Минфина России от 17.04.2012 № 03-04-08/7-76.

В тоже время, если все платежные документы у Вас на руках, то Вы можете приложить их копии к налоговой декларации. Некоторые налоговые инспекции до сих пор требуют предоставить копии платежных документов. Это незаконно, но в некоторых случаях их проще приложить, чем оспаривать их требование.

Важно!!! При получении налогового вычета за оплату медикаментов (по рецептам) предоставление подтверждающих платежных документов является обязательным.

Как заверить копии документов?

По закону все копии документов должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Документы для налогового вычета за лечение

11 ноября 2020

57Документы для налогового вычета за лечение

Алина Сокол

Налоговый консультант

7 минут чтения

22626

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Мы работаем с 8:00 до 21:00 по Москве

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

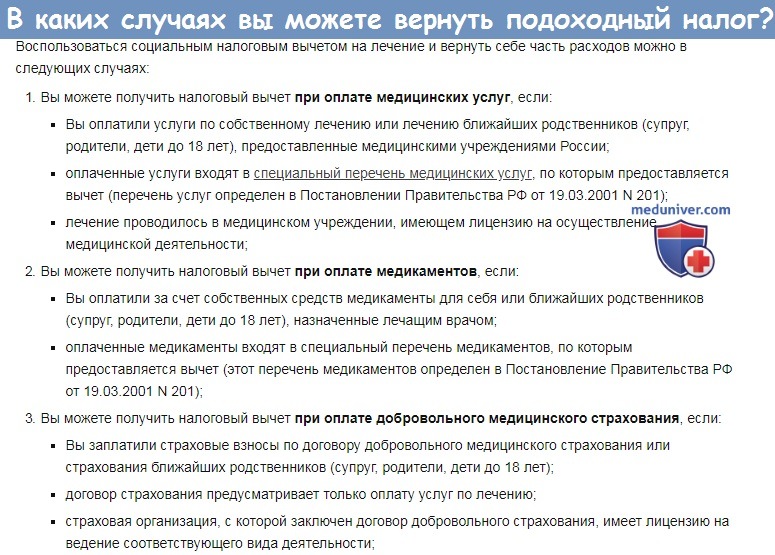

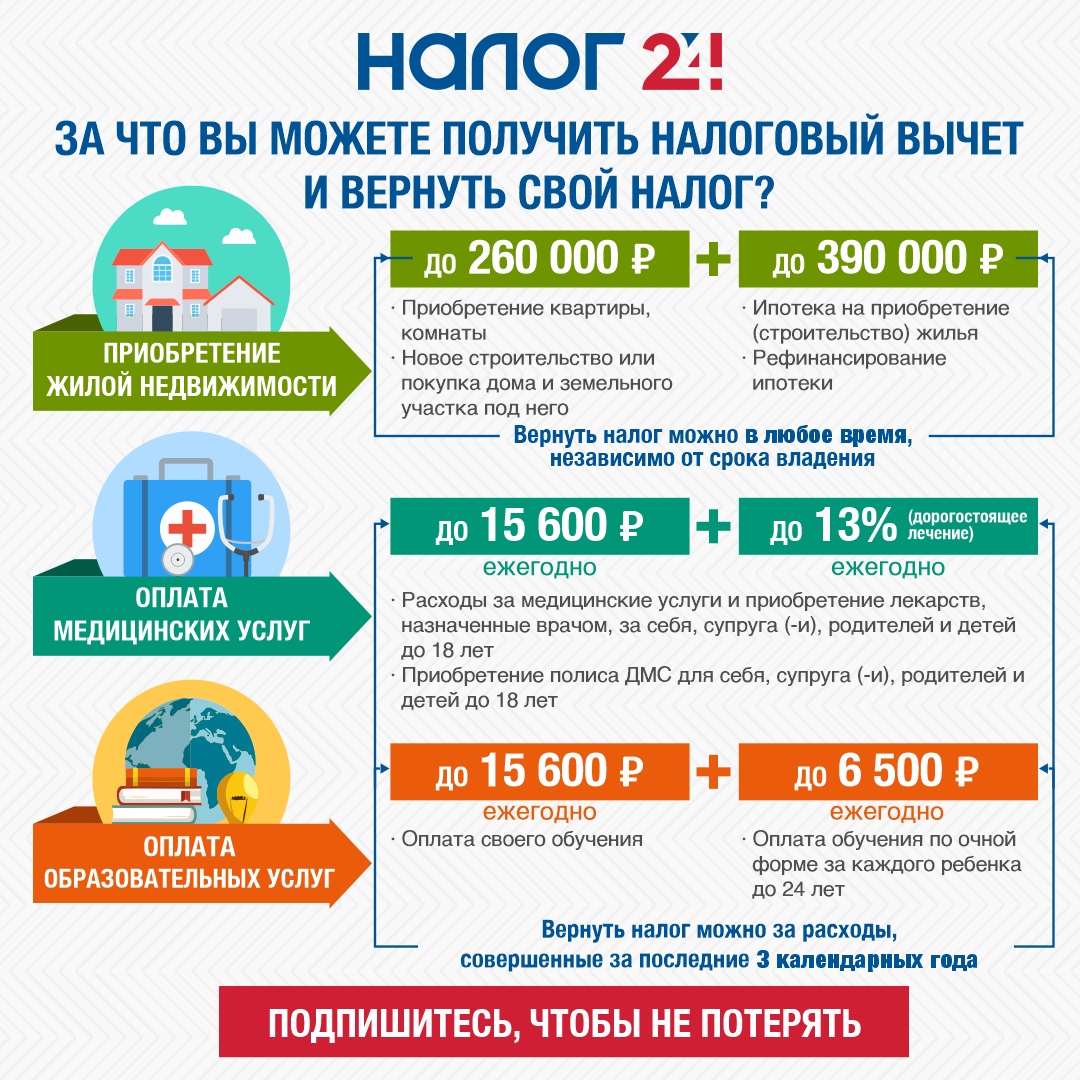

Согласно законодательству РФ (ст. 219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет или, говоря проще, вернуть себе часть затраченных на лечение денег.

219 НК РФ), при оплате лечения или медикаментов Вы можете рассчитывать на налоговый вычет или, говоря проще, вернуть себе часть затраченных на лечение денег.

Налоговый вычет — это часть дохода, которая не облагается налогом. Поэтому Вы и можете вернуть себе уплаченный налог с расходов, понесенных на лечение. То есть, если Вы официально работаете (и, соответственно, платите подоходный налог) и оплатили свое лечение или лечение своих родственников, то Вы можете вернуть себе часть денег в размере до 13% от стоимости лечения.

Список документов на получение налогового вычета за лечение

Необходимые документы для налогового вычета за лечение

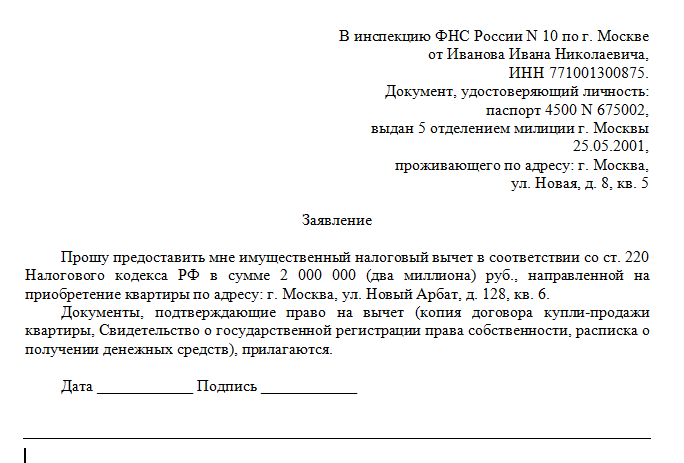

- Заполненную налоговую декларацию по форме 3-НДФЛ (оригинал).

- Заявление с реквизитами банковского счета, на который Вам будут перечислены деньги (оригинал).

- Справка 2-НДФЛ о доходах за год, выданная работодателем (оригинал).

- Документы, подтверждающие оплату (кассовые чеки, либо квитанции, либо платежные поручения, либо банковские выписки и тому подобное) (допускаются копии).

- В случае при оплате медицинских услуг, справка об оплате медицинских услуг для представления в налоговые органы, выданная медицинским учреждением. Такая справка нужна в дополнение к документу, подтверждающему оплату (пункт выше). То есть нужен и тот документ, и этот (оригинал).

- В случае покупки медикаментов, рецепты по форме N 107-1/у (допускается копия).

- В случае оплаты лечения за родственника, документы, подтверждающие родство налогоплательщика с лицами, за которых производилась оплата (свидетельство о рождении, свидетельство о браке и тому подобное) (копия).

- Договор с медицинским учреждением, если он заключался, или документ, подтверждающий лечение, например, должна быть выписка из медицинской карты (допускается копия).

- Лицензия медицинского учреждения на осуществление медицинской деятельности, если в документах отсутствует информация о реквизитах лицензии. Если информация о лицензии есть в договоре, либо другом документе, то налоговые органы не должны требовать копию лицензии.

Однако, чтобы избежать возможных споров с налоговым органом, мы рекомендуем прикладывать данный документ в любом случае (копия).

Однако, чтобы избежать возможных споров с налоговым органом, мы рекомендуем прикладывать данный документ в любом случае (копия). - Для получения вычета по договору добровольного медицинского страхования необходимы копии: договора добровольного медицинского страхования или страхового медицинского полиса добровольного страхования; кассовых чеков или квитанций на получение страховой премии (взноса).

- Для получения вычета на приобретение медикаментов необходимы копии: оригинал рецептурного бланка с назначением лекарственных средств по установленной форме с проставлением отметки «Для налоговых органов, ИНН налогоплательщика» копии платёжных документов, подтверждающих факт оплаты назначенных лекарственных средств.

Как правильно заверять копии

По закону все копии документов для налогового вычета должны быть заверены нотариально или самостоятельно налогоплательщиком.

Для того чтобы самостоятельно заверить Вы должны подписать каждую страницу (а не каждый документ) копии следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата. Нотариального заверения в этом случае не требуется.

Нотариального заверения в этом случае не требуется.

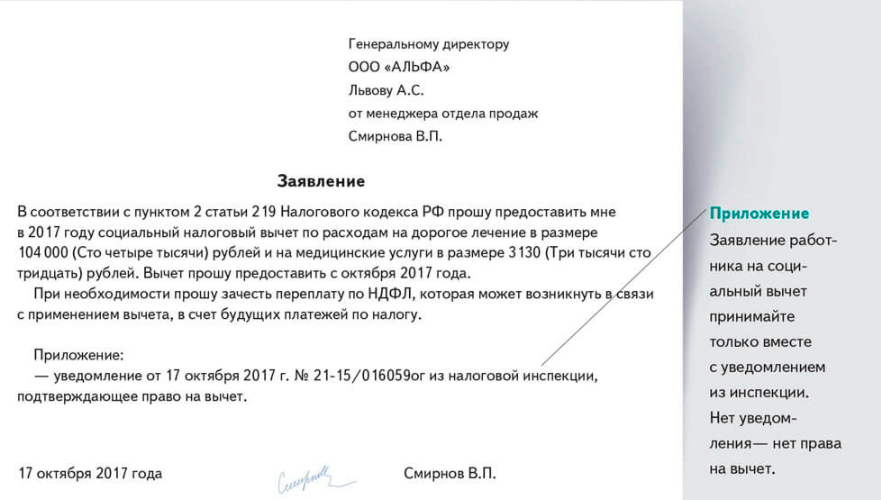

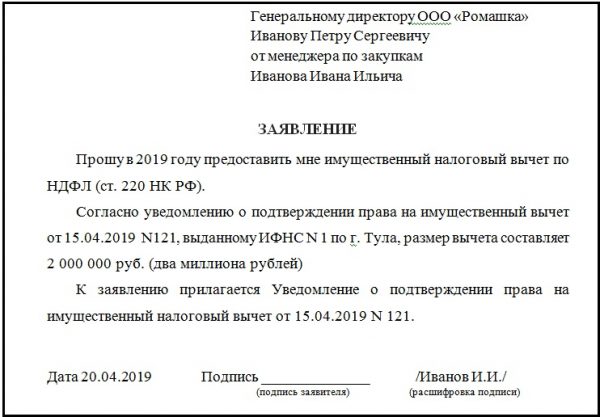

Получение вычета на работе

Вам необходимо подготовить следующий пакет документов для налогового вычета за лечение:

- В Федеральной налоговой службе (ФНС) по месту жительства надо оформить заявление на получение документа, подтверждающего право на получение вычета.

- К заявлению следует приложить документы, которые подтверждают расходы на обучение или лечение (договоры, назначения врача, квитанции об оплате и т.п.). Срок рассмотрения заявки в ФНС – 30 календарных дней, после чего будет выдан соответствующий документ.

- Так же необходимо написать заявление налоговому агенту (работодателю), к которому следует приложить копию документа, подтверждающего право на налоговый вычет из ФНС.

После этого работодатель обязан уменьшить базу налогообложения на соответствующую сумму.

Вычет осуществляется с месяца, когда нужные документы поданы в бухгалтерию. Если доход за этот период составляет сумму, меньшую чем вычет, то остаток можно вернуть через налоговые органы, по итогам года составив декларацию по форме 3-НДФЛ.

инструкция и документы для возврата НДФЛ

Процесс будет зависеть от того, какой из типов налогового вычета вы хотите получить.

Вычет типа А — на него проще всего подать через личный кабинет на сайте nalog.ru. Вот как это сделать:- Зарегистрируйтесь в личном кабинете на сайте налоговой и получите неквалифицированную электронную подпись.

- Заполните декларацию 3-НДФЛ и прикрепите к ней справку 2-НДФЛ, а также документы от брокера. Как получить документы по ИИС

- Заполните заявление на возврат излишне уплаченного НДФЛ.

- Дождитесь, пока налоговая рассмотрит декларацию, а потом перечислит деньги на ваш счет.

Ждать денег от налоговой приходится в среднем четыре месяца: три месяца — это официальный срок рассмотрения декларации со дня ее представления, еще месяц уходит на перечисление денег.

Также помните, что, если у вас есть неуплаченный НДФЛ, пени за его просрочку или штрафы, налоговая может удержать эти суммы из налогового вычета.

Вычет типа Б — на него проще всего подать, написав в чате приложения Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru. Мы попросим вас предоставить справку из налоговой о том, что вы не получали вычет типа А по действующему ИИС.

Получить такую справку можно при личном визите в отделение налоговой инспекции, которое обслуживает адрес вашей регистрации. Справку готовят в течение 30 календарных дней. Найти свою инспекциюКогда этот документ будет у вас на руках, мы назначим вам встречу в офисе Тинькофф в Москве. Если неудобно ехать в офис, справку можно отправить Почтой России по адресу: 127287, г. Москва, ул. 2-я Хуторская, 38А, стр. 26, БЦ «Мирленд». В графе «Кому» укажите: «Тинькофф Банк».

Получив от вас справку из налоговой, мы заблокируем возможность совершать сделки для вашего ИИС. После этого вы сможете вывести деньги со счета на карту Tinkoff Black без удержания налога. Что происходит с бумагами на счете при закрытии ИИС

Что происходит с бумагами на счете при закрытии ИИСНалоговый вычет

Заплатили налоги? Верните их у государства обратно!

Значительная часть населения России платит налоги. Однако эту сумму можно уменьшить. Для этого существует налоговый вычет. Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги. Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение. Важно отметить, что налоговый вычет можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится.

Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП. - Дети или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

- Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Как вернуть деньги за лечение

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сколько денег вернут

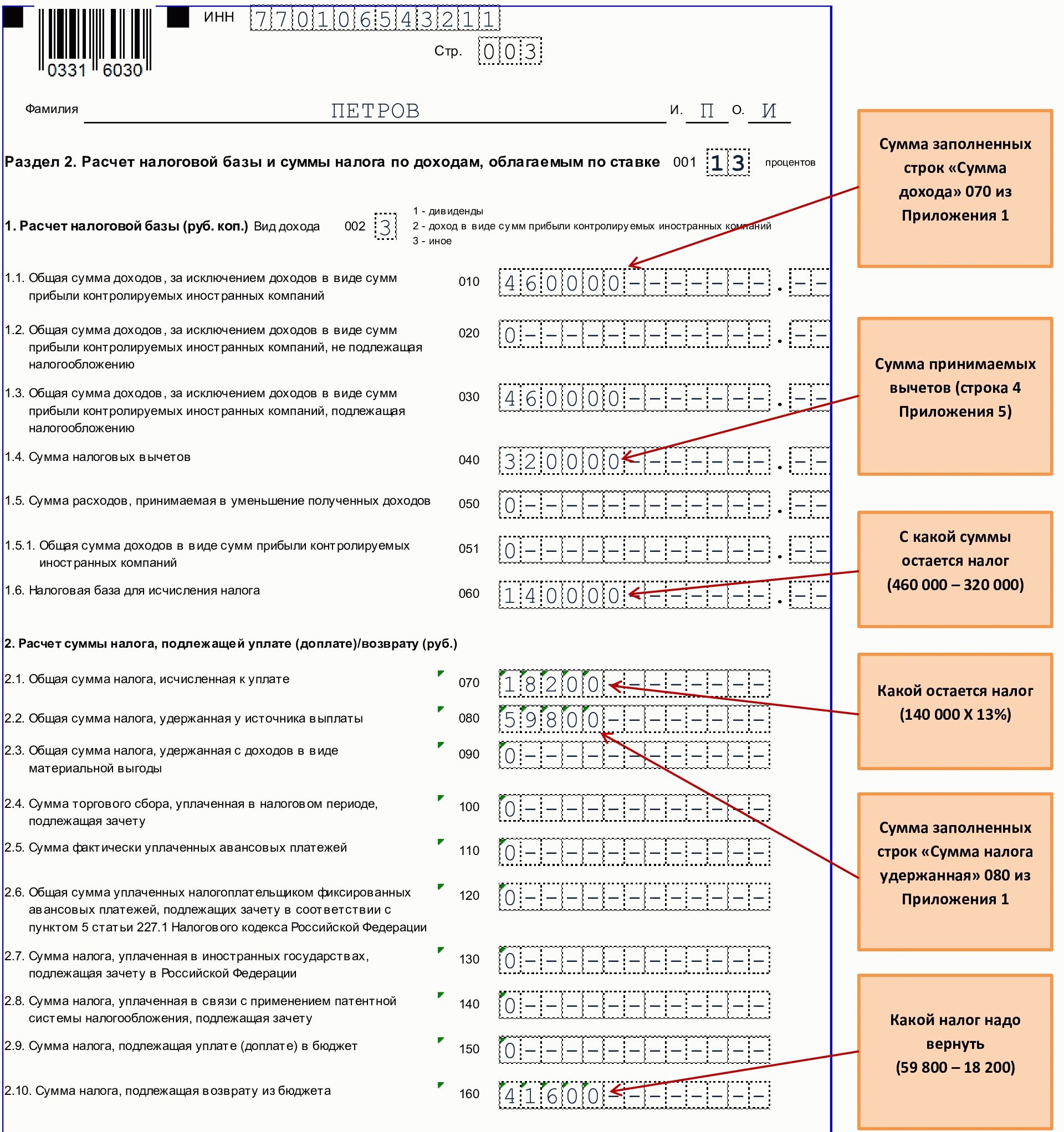

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р. 13% своей зарплаты он отдает государству в качестве налога (НДФЛ). За год он заплатил 480 000 × 0,13 = 62 400 Р.

В 2015 году он потратил на лечение 80 000 Р. Василий собрал документы и подал заявление на налоговый вычет. После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р.

Получается, что Василий должен был заплатить 52 000 Р, а по факту заплатил 62 400 Р. Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения.

Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

- За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

- За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника.

Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Вот инструкция:

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

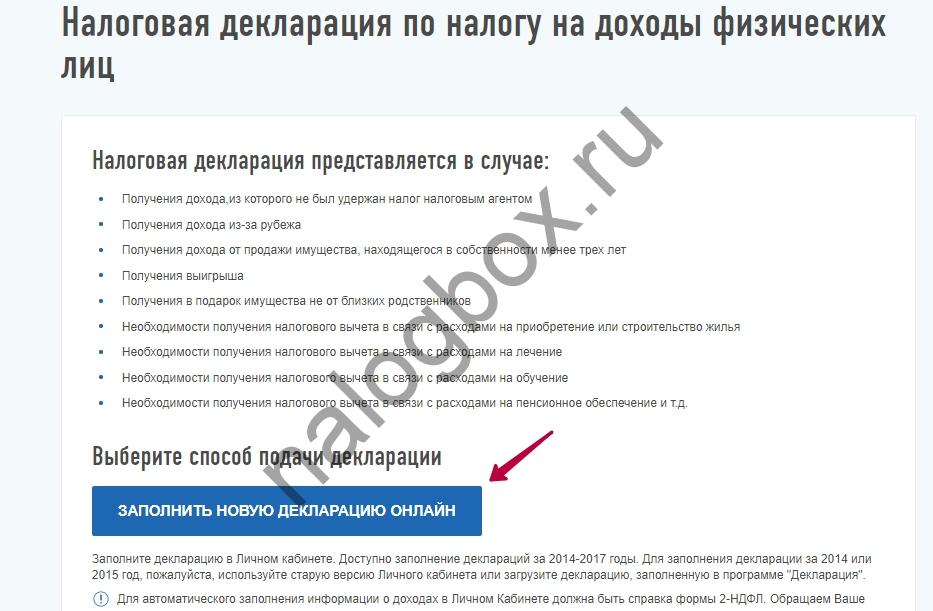

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку.

К декларации нужно приложить сканы или фотографии документов.

К декларации нужно приложить сканы или фотографии документов.

Чтобы получить документы для налогового вычета Вы можете обратиться с заявкой к администратору-кассиру в наш Центр или отправить запрос в электронном виде, заполнив форму ниже.

Уважаемые пациенты, при заполнении формы обязательно указывайте:

- контактные данные

- период за который нужно предоставить документы

- перечень необходимых документов

До какого числа подаем декларацию 3-НДФЛ на налоговый вычет?

Сразу после новогодних каникул во всей налоговых инспекциях страны закипит работа — ответственные товарищи пойдут массово сдавать декларации 3-НДФЛ. Ведь все ж помнят про 30 апреля. Вот и стараются заранее отнести документы, чтобы не попасть в апрельский коллапс. И это правильно. Но не для всех.

И это правильно. Но не для всех.

Те, кто сдает документы на налоговый вычет, могут сделать это В ТЕЧЕНИЕ ВСЕГО ГОДА! Дата 30 апреля — не для вас!

Единственное, о чем вы должны помнить — налог можно вернуть за последние три года. Вот сейчас, например, осталась последняя неделя для возврата налога за 2016 год. В 2020 году этого сделать уже будет нельзя.

Так для кого установлен срок 30 апреля?

Для тех, кто обязан отчитаться о полученном доходе. Продали в прошлом году квартиру или машину? Заработали на аренде гаража? Милости просим в налоговую строго до 30 апреля. Иначе штрафы и всеобщее порицание.

Пример:

Допустим, в 2019 году вы купили квартиру. Не нужно с первых дней нового года бежать по инстанциям, дергать бухгалтерию и нагружать ксерокс. Сделайте все неторопливо — у вас вагон времени — весь 2020 год. А еще 2021 или 2022. А если зарегистрируете Личный кабинет на сайте ФНС — тогда и визит в инспекцию будет не нужен, все документы можно отправить в электронном виде.

Торопимся к 30 апреля в том случае, если в одну декларацию включаем налоговый вычет и полученный в прошлом году доход. Тут уже без вариантов — раз есть доход, есть и ограничение по дате.

Пример:

В 2019 году вы продали машину и купили квартиру. В 2020 году в декларацию 3-НДФЛ за 2019 год попадает доход от продажи машины и информация на вычет за квартиру. Передать документы в налоговую инспекцию нужно до 30 апреля 2020 года.

На нашем сайте все расписано подробно — когда и за какие годы можно получить имущественный вычет. Велком!

Ставьте лайки и подписывайтесь на наш блог, чтобы не пропустить новые выпуски! Скоро расскажем о покупке квартиры с использованием материнского капитала и о том, как правильно оформить налоговый вычет.

Можно ли подать документы на возврат подоходного налога по месту жительства?

— Я живу и работаю в Москве, а квартира в ипотеке в Омске. Можно ли подать документы на возврат подоходного налога по месту жительства, т.

е. в Москве?AsierRomeroCarballo/Depositphotos

е. в Москве?AsierRomeroCarballo/Depositphotos

Отвечает руководитель юридического отдела технологичного агентства Homeapp Антон Самойлов:

Все зависит от того, где вы зарегистрированы по месту жительства. Согласно разъяснениям налоговой службы, для получения вычета по НДФЛ налоговая декларация и документы, подтверждающие расходы, подаются в налоговую инспекцию по месту учета налогоплательщика, что для физических лиц означает «по месту своего жительства», то есть по адресу регистрации. Кроме того, при временной регистрации можно подать эти документы по месту пребывания.

Как получить налоговый вычет по процентам?

Как получить налоговый вычет по ипотечным процентам?

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Необходимо понять, в каком городе вы зарегистрированы. Декларацию вы будете подавать по своему месту жительства, а все остальные вопросы можете решить удаленно.

Отвечает юрисконсульт офиса «Севастопольское» департамента вторичного рынка ИНКОМ-Недвижимость Ирина Санина:

Налоговые декларации должны подаваться в налоговый орган по месту учета налогоплательщика. А на учет налогоплательщики (физические лица) ставятся по месту своего жительства, которое определяется как адрес регистрации. Если вы имеете постоянную регистрацию в Москве, то за налоговым вычетом нужно обращаться в соответствующую налоговую инспекцию г. Москвы независимо от того, где находится ипотечная квартира.

Если постоянная прописка (регистрация) в паспорте отсутствует и есть временная регистрация, то декларацию можно подать также по месту пребывания.

Если же вы зарегистрированы в Омске, а проживаете в Москве и не можете явиться в налоговую инспекцию Омска лично, то у вас есть несколько вариантов вполне законного решения этой проблемы:

- Подать декларацию через представителя по нотариальной доверенности.

- Направить декларацию по почте ценным письмом с описью вложения.

- Направить декларацию через личный кабинет налогоплательщика —физического лица на сайте ФНС.

Инструкция: как подать заявление на налоговый вычет

Когда можно вернуть налог за ипотеку?

Отвечает технический специалист Rosreestr.net. Алексей Шайхов:

Вы можете подать документы через кабинет налогоплательщика или отправить их почтой, не посещая региональный офис налоговой. Из этих двух способов лучше всего подойдет первый. На сайте ФНС надо найти раздел «Жизненные ситуации», после выбрать пункт «Запросить справку и другие документы» и далее уже кликать на нужный пункт. Затем вам нужно указать расходы для вычета и загрузить сканы подтверждающих документов. Если вы уже подавали документы, то остается просто заполнить адрес и указать сумму.

Отвечает юрист юридической службы «Единый центр защиты» Елена Ряховская:

Согласно п. 3 ст. 228 НК РФ, п. 2 ст. 229 НК РФ, п. 1 ст. 83 НК РФ, ст. 11 НК РФ, декларация 3-НДФЛ подается в ИФНС по месту постоянной регистрации (прописки). Местонахождение квартиры при этом значения не имеет.

Местонахождение квартиры при этом значения не имеет.

Если вы зарегистрированы по адресу в г. Москве, то подавать декларацию необходимо в ИФНС того района г. Москвы, в котором вы зарегистрированы. Если регистрация в г. Омске, то по аналогии в ИФНС г. Омска.

Отвечает генеральный директор агентства ЦДН Анатолий Пысин:

Подоходный налог уплачивается по месту регистрации, пусть даже временной. Подать документы на возврат подоходного налога автор вопроса сможет в городе своей регистрации.

Вернут ли мне налоговый вычет за 2 года сразу?

Возможен ли возврат налога при военной ипотеке?

Отвечает частнопрактикующий юрист компании «Суворовъ и партнеры» Виктория Суворова:

Вы можете подавать документы по месту своего жительства. Нахождение квартиры в другом регионе значения не имеет.

Отвечает руководитель отдела городской недвижимости «НДВ-Супермаркет Недвижимости» Елена Мищенко:

Возврат на налоговый вычет подается по месту регистрации.

Отвечает юрист Бюро адвокатов «Де-юре» Елена Удовиченко:

В качестве одной из мер социальной поддержки населения государство предоставляет возможность получения гражданами имущественного вычета по расходам на погашение процентов по ипотечному кредиту. Обязательными условиями его получения являются целевой характер кредита и предоставление установленного Налоговым кодексом пакета документов (договор купли-продажи, документы о регистрации права собственности, копия кредитного договора, платежные документы и т. д.).

Способы получения имущественного вычета не ставятся в зависимость от места нахождения имущества. Главное, чтобы недвижимость была в пределах Российской Федерации.

Как получить налоговый вычет, купив квартиру?

Мешает ли продажа квартиры получить налоговый вычет?

Получить имущественный вычет можно двумя способами:

- У работодателя (налогового агента) в течение календарного года: для этого необходимо предоставить заявление о получении вычета, а также выданное налоговым органом уведомление, которое будет являться основанием для неудержания НДФЛ до конца года.

Указанное уведомление о праве на имущественный вычет можно получить путем предоставления в налоговый орган по месту жительства соответствующего заявления в свободной форме с приложением подтверждающих право на получение вычета документов. Уведомление выдается по истечение 30 дней.

Указанное уведомление о праве на имущественный вычет можно получить путем предоставления в налоговый орган по месту жительства соответствующего заявления в свободной форме с приложением подтверждающих право на получение вычета документов. Уведомление выдается по истечение 30 дней. - В налоговом органе по окончании года: для этого необходимо заполнить и подать в налоговый орган налоговую декларацию 3-НДФЛ, а также пакет подтверждающих право на имущественный вычет документов и справку 2-НДФЛ, полученную у работодателя.

Декларацию можно предоставить несколькими способами, в частности:

- в налоговый орган по месту учета налогоплательщика лично или через представителя;

- почтовым отправлением с описью вложения;

- в электронной форме через Единый портал Госуслуг или личный кабинет налогоплательщика;

- через МФЦ по экстерриториальному принципу, то есть можно обратиться в МФЦ по месту своего пребывания.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Все расходы при покупке квартиры в новостройке

Возврат налога при покупке жилья

Можно ли купить квартиру в ипотеку без российского гражданства?

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

О форме 1040, Декларация по индивидуальному подоходному налогу в США

Форма 1040 используется налогоплательщиками США для подачи годовой налоговой декларации.

Текущая редакция

Ниже приводится общее руководство по тому, какое расписание (я) вам нужно будет зарегистрировать. (См. Инструкции к форме 1040 для получения дополнительной информации о пронумерованных расписаниях.) Для приложения А и других расписаний с буквенным обозначением см. Расписания для формы 1040.

| ЕСЛИ ВЫ … | ЗАТЕМ ИСПОЛЬЗУЙТЕ |

|---|---|

| Иметь дополнительный доход, например, пособие по безработице, денежные призы или вознаграждения, выигрыши в азартных играх.У вас есть какие-либо вычеты, например вычет процентов по студенческому кредиту, налог на самозанятость, расходы на преподавателя. | Приложение 1 PDF |

Имеют задолженность по другим налогам, таким как налог на самозанятость, налоги на домашнюю занятость, дополнительный налог на IRA или другие соответствующие пенсионные планы и счета с льготным налогообложением, AMT, или необходимость выплатить излишек авансового возврата налогового кредита. | Приложение 2 PDF |

| Может потребовать любой кредит, который вы не запрашивали в форме 1040 или 1040-SR, например иностранный налоговый кредит, кредит на образование, общий бизнес-кредит.Иметь другие платежи, такие как сумма, уплаченная с просьбой о продлении срока подачи или удержания излишка налога на социальное обеспечение. | Приложение 3 PDF |

Последние изменения

Обновление исключения по безработице для состоящих в браке налогоплательщиков, проживающих в государстве с коммунальной собственностью — 24-МАЯ-2021 г.

Налоговый режим пособий по безработице

Форма 1040, 1040-SR или 1040-NR, строка 3a, Квалифицированные дивиденды — 06-APR-2021

Расширение архива и другое облегчение для файловых систем формы 1040 PDF

Маски и другие средства индивидуальной защиты для предотвращения распространения COVID-19 не облагаются налогом

Заявление IRS — Закон о американском плане спасения от 2021 года

Новое исключение выплаты компенсации по безработице в размере до 10 200 долларов — 24 марта 2021 г.

Специальный период регистрации в системе медицинского страхования до 15 мая 2021 г. — 8 марта 2021 г.

Отчетность о зачетах для оплаты квалифицированных больных и отпускных по семейным обстоятельствам в валовом доходе — 01-МАР-2021

Исправление к инструкциям к формам 1040 и 1040-SR — 08-FEB-2021

Отчетность о сверхнормативных удержаниях при прекращении наследства или траста в формах 1040, 1040-SR и 1040-NR за 2018 налоговый год и 2019 налоговый год — 10-JUL-2020

Ограничение коммерческих убытков для некоторых налогоплательщиков отменено на 2018, 2019 и 2020 годы — 19-МАЙ-2020

Освобождение налогоплательщиков в определенные сроки, связанные с налогообложением, в связи с пандемией коронавируса — 14 апреля 2020 г.

Договоренности о микрозахватах — 23 марта 2020 г.

Отчетность, относящаяся к разделу IRC 965 о возвратах за 2017 год –- 08-МАР-2018

Другие предметы, которые могут вам пригодиться

Публикация559 (2020), Выжившие, исполнители и администраторы

Имущество является налогооблагаемой единицей, отдельной от умершего, и возникает со смертью физического лица. Он существует до окончательного распределения своих активов между наследниками и другими бенефициарами. Доход, полученный активами в течение этого периода, должен быть отчитан имуществом в соответствии с условиями, описанными в этой публикации. Налог обычно рассчитывается таким же образом и на той же основе, что и для физических лиц, с некоторыми различиями в исчислении вычетов и кредитов, как будет объяснено ниже.

Он существует до окончательного распределения своих активов между наследниками и другими бенефициарами. Доход, полученный активами в течение этого периода, должен быть отчитан имуществом в соответствии с условиями, описанными в этой публикации. Налог обычно рассчитывается таким же образом и на той же основе, что и для физических лиц, с некоторыми различиями в исчислении вычетов и кредитов, как будет объяснено ниже.

Доход от поместья, как и доход физического лица, должен сообщаться ежегодно в календарном или финансовом году.Личный представитель выбирает отчетный период наследственного имущества после подачи первой формы 1041. Первым налоговым годом наследственного имущества может быть любой период, который заканчивается в последний день месяца и не превышает 12 месяцев.

Как правило, выбранный налоговый год не может быть изменен без одобрения IRS. Кроме того, в первой налоговой декларации личный представитель должен выбрать метод учета (наличный, начисленный или другой), чтобы сообщить о доходе от наследства. После того, как метод используется, он обычно не может быть изменен без одобрения IRS.Более полное обсуждение отчетных периодов и методов см. В Pub. 538.

После того, как метод используется, он обычно не может быть изменен без одобрения IRS.Более полное обсуждение отчетных периодов и методов см. В Pub. 538.

Требования к подаче

Каждое домашнее имение с валовым доходом 600 долларов или более в течение налогового года должно подавать форму 1041. Если один или несколько бенефициаров домашнего имущества являются иностранцами-нерезидентами, личный представитель должен подать форму 1041, даже если валовой доход составляет имение менее 600 долларов.

Доверенное лицо иностранного имущества-нерезидента с доходом из источника в США, включая любой доход, который фактически связан с ведением торговли или бизнеса в Соединенных Штатах, должен подать форму 1040-NR, U.S. Налоговая декларация иностранцев-нерезидентов, как декларация о доходах от недвижимости.

Иностранец-нерезидент, который был резидентом Пуэрто-Рико, Гуама, Американского Самоа или Содружества Северных Марианских островов в течение всего налогового года, для этой цели будет рассматриваться как иностранец-резидент Соединенных Штатов.

Личный представитель должен подать отдельную Таблицу K-1 (Форма 1041), Доля бенефициара в доходе, вычеты, кредиты и т. Д. Или приемлемый заменитель (описанный ниже) для каждого бенефициара.Сохраните эти графики в форме 1041.

Личный представитель должен попросить каждого бенефициара предоставить идентификационный номер налогоплательщика (ИНН), который должен быть указан в Приложении К-1 (Форма 1041). Штраф в размере 50 долларов взимается за каждое непредоставление идентификационного номера каждого бенефициара, если не будет установлена разумная причина. Иностранный бенефициар-нерезидент с сертификатом удержания обычно должен предоставить ИНН (см. Pub. 515). ИНН не требуется исполнителю или управляющему имуществом, если это лицо также не является выгодоприобретателем.

Персональный представитель также должен предоставить Приложение K-1 (Форма 1041) или его замену каждому бенефициару до даты подачи формы 1041. Отказ предоставить эту выписку о получателе платежа может привести к штрафу в размере 280 долларов США за каждый сбой. Этот штраф также применяется, если информация опущена или неверная информация включена в выписку получателя. Если будет доказано, что такой отказ вызван преднамеренным игнорированием требований к подаче документов, размер штрафа увеличивается.

Этот штраф также применяется, если информация опущена или неверная информация включена в выписку получателя. Если будет доказано, что такой отказ вызван преднамеренным игнорированием требований к подаче документов, размер штрафа увеличивается.

Никакого предварительного утверждения не требуется для заменяющего расписания K-1 (форма 1041), которое является точной копией официального расписания или соответствует спецификациям в Pub.1167, Общие правила и спецификации для заменяющих форм и расписаний. Для любого другого заменяющего приложения K-1 (форма 1041) требуется предварительное одобрение.

Получатели.

Личный представитель несет фидуциарную ответственность перед конечными получателями дохода и имущества наследства. Хотя суды используют несколько имен для обозначения конкретных типов бенефициаров или получателей различных типов собственности, в данной публикации все они называются бенефициарами.

Ответственность выгодоприобретателя.

Обязательство по подоходному налогу с наследственного имущества относится к его активам. Если доход распределяется или должен быть распределен в течение текущего налогового года, доход указывается каждым бенефициаром в его или ее декларации по индивидуальному подоходному налогу. Если доход не подлежит распределению и не распределяется, но удерживается имуществом, подоходный налог с дохода уплачивается имуществом. Если доход распределяется позже без уплаты причитающихся налогов, получатель может нести ответственность за причитающийся и невыплаченный налог в размере стоимости полученных активов недвижимости.

Доход от наследства облагается налогом либо в пользу имущества, либо у бенефициара, но не в обоих случаях.

Иностранный бенефициар-нерезидент.

Помимо заполнения формы 1041, личному представителю может потребоваться заполнить форму 1040-NR и уплатить причитающийся налог, если таковой имеется, если есть бенефициар-иностранец-нерезидент. Существует ряд факторов, которые определяют, требуется ли форма 1040-NR. Для получения информации о том, кто должен подавать форму 1040-NR, см. Pub.519, Налоговое руководство США для иностранцев.

Существует ряд факторов, которые определяют, требуется ли форма 1040-NR. Для получения информации о том, кто должен подавать форму 1040-NR, см. Pub.519, Налоговое руководство США для иностранцев.

Если иностранец-нерезидент имеет назначенного агента в Соединенных Штатах, личный представитель не несет ответственности за заполнение формы 1040-NR и уплату причитающихся налогов. Однако копия документа о назначении агента должна быть приложена к Форме 1041 наследственного имущества.

Личный представитель также должен подать форму 1042 «Годовая налоговая декларация об удержанном налоге у источника дохода иностранных лиц в США» и форму 1042-S «Исходный доход иностранного лица в США, подлежащий удержанию», чтобы сообщить и передать удержанный налог на распределяемую чистую прибыль (обсуждается ниже ) фактически распределены.Это применимо в том случае, если распределение состоит из суммы, подлежащей удержанию. Для получения дополнительной информации см. Pub. 515.

Если необходимо подать измененную форму 1041, используйте копию формы за соответствующий год и отметьте поле «Исправленная декларация». Заполните всю декларацию, исправьте соответствующие строки, указав новую информацию, и измените налоговое обязательство. На прилагаемом листе объясните причину изменений и укажите измененные строки и суммы.

Заполните всю декларацию, исправьте соответствующие строки, указав новую информацию, и измените налоговое обязательство. На прилагаемом листе объясните причину изменений и укажите измененные строки и суммы.

Примечание.

Если скорректированная доходность является результатом переноса чистого операционного убытка, отметьте поле «Перенос чистого операционного убытка». Для получения дополнительной информации см. Инструкции к форме 1041.

Если измененный доход приводит к изменению дохода или изменению распределения любого дохода или другой информации, предоставленной бенефициару, измененное Приложение K-1 (Форма 1041) должно быть подано вместе с Формой 1041, и копия должна быть предоставлена каждому. получатель. Отметьте поле «Измененный K-1» в верхней части Приложения K-1 (Форма 1041).

Даже если личному представителю может не потребоваться подавать декларацию о доходах по наследству, может потребоваться подача формы 1099-DIV, формы 1099-INT, формы 1099-MISC или формы 1099-NEC, если имущество получило доход как номинальный представитель или посредник для другого лица. Для получения дополнительной информации о возврате информации см. Общие инструкции по возврату определенной информации.

Для получения дополнительной информации о возврате информации см. Общие инструкции по возврату определенной информации.

Персональный представитель , а не , должен будет подавать информационные декларации об имуществе, если имущество является владельцем записи, форма 1041 подана для имущества (с указанием имени, адреса и идентификационного номера каждого фактического владельца) и заполненная График К-1 (Форма 1041) предоставляется каждому фактическому владельцу.

Штраф.

Штраф в размере до 280 долларов может быть начислен за каждую неспособность подать или не включить правильную информацию в информационный возврат. (Отсутствие правильной информации означает отсутствие всей необходимой информации.) Если будет показано, что такой отказ вызван преднамеренным игнорированием требований к регистрации, сумма штрафа увеличивается.

Для получения дополнительной информации см. Общие инструкции по возврату определенной информации.

Личный представитель , а не должен включать копию завещания умершего в форму 1041. Если завещание будет запрошено позже, приложите к нему заявление с указанием положений, определяющих, какая часть дохода от наследства облагается налогом на имущество или бенефициарам. Также необходимо приложить заявление, подписанное личным представителем в рамках наказания за лжесвидетельство, о том, что завещание является верной и полной копией.

Включаемый доход

Налогооблагаемый доход от недвижимости обычно рассчитывается так же, как и доход физического лица, за исключением случаев, описанных в следующих обсуждениях.

. Если умерший является указанной жертвой терроризма (см. Specified Terrorist Victim, ранее), определенный доход, полученный имуществом, не облагается налогом. См. Pub. 3920 . .

Валовой доход от недвижимости состоит из всех статей дохода, полученных или начисленных в течение налогового года. Сюда входят дивиденды, проценты, арендная плата, роялти, прибыль от продажи собственности, а также доход от бизнеса, партнерских отношений, трастов и любых других источников. Для обсуждения доходов от дивидендов, процентов и прочего инвестиционного дохода, а также прибылей и убытков от продажи инвестиционной собственности см. Pub.550, Инвестиционные доходы и расходы. Для обсуждения прибылей и убытков от продажи другой собственности, включая коммерческую собственность, см. Pub. 544, Продажа и другое отчуждение активов.

Сюда входят дивиденды, проценты, арендная плата, роялти, прибыль от продажи собственности, а также доход от бизнеса, партнерских отношений, трастов и любых других источников. Для обсуждения доходов от дивидендов, процентов и прочего инвестиционного дохода, а также прибылей и убытков от продажи инвестиционной собственности см. Pub.550, Инвестиционные доходы и расходы. Для обсуждения прибылей и убытков от продажи другой собственности, включая коммерческую собственность, см. Pub. 544, Продажа и другое отчуждение активов.

Если в обязанности личного представителя входит ведение бизнеса умершего, см. Pub. 334. В этой публикации представлена общая информация о налоговом законодательстве, применяемом к индивидуальным предпринимателям.

Доход в отношении умершего.

Личный представитель наследственного имущества может получать доход, который умерший мог бы сообщить, если бы смерть не наступила.Для объяснения этого дохода см. «Доход в отношении наследника» под «Прочая налоговая информация», ранее. Имущество может иметь право требовать вычета налогов на наследство, если оно должно включать в валовой доход за любой налоговый год сумму дохода в отношении умершего. См. Удержание налога на наследство, под Другая налоговая информация, ранее.

Имущество может иметь право требовать вычета налогов на наследство, если оно должно включать в валовой доход за любой налоговый год сумму дохода в отношении умершего. См. Удержание налога на наследство, под Другая налоговая информация, ранее.

Прибыль (или убыток) от продажи имущества.

Во время управления имуществом личный представитель может счесть необходимым или желательным продать все или часть активов имения для оплаты долгов и административных расходов или для надлежащего распределения активов между бенефициарами.Хотя личный представитель может иметь законные полномочия распоряжаться собственностью, право собственности на нее может быть передано (с учетом законного интереса в этой собственности) одному или нескольким бенефициарам. Обычно это касается недвижимости. Чтобы определить, должно ли имущество или бенефициары сообщать о прибылях и убытках, обратитесь к местному законодательству, чтобы определить законного владельца.

Выкуп акций для выплаты налога на смерть.

При определенных условиях, при распределении акционерам (включая наследственное имущество) при выкупе акций, включенных в валовое имущество умершего наследодателя, может быть разрешен учет прироста (или убытка) капитала.

Характер актива.

Характер актива, находящегося в руках имущественного комплекса, определяет, является ли прибыль или убыток от его продажи или иного отчуждения капитальными или обыкновенными. Характер актива зависит от того, как имение принадлежит или использует его. Если это был основной актив для умершего, то обычно он будет капитальным активом для недвижимости. Если это была земля или амортизируемое имущество, используемое в бизнесе умершего, и имущество продолжает бизнес, оно, как правило, будет иметь тот же характер, что и имущество, которое оно имело в руках умершего.Если наследник держал его для продажи клиентам, он, как правило, будет считаться удерживаемым для продажи клиентам имуществом, если бизнес умершего продолжает работать во время управления имуществом.

. Прибыль от продажи амортизируемого имущества между имуществом и бенефициаром этого имущества будет рассматриваться как обычный доход, если только продажа или обмен не были произведены для удовлетворения денежного (денежного) завещания. .

Продажа дома умершего.

Если имущество является законным владельцем места жительства умершего и его личный представитель продает его в процессе администрирования, налоговый режим прибыли или убытка зависит от того, как имение удерживает или использует прежнее место жительства. Например, если в качестве личного представителя вы намереваетесь реализовать стоимость дома за счет продажи, жилище является капитальным активом, предназначенным для инвестиций, а прибыль или убыток — это прирост или убыток капитала (которые могут вычитаться из налогооблагаемой базы). Это так, даже если это было личное жилище умершего и даже если вы не сдавали его в аренду.Если, однако, дом не предназначен для использования в коммерческих или инвестиционных целях (например, если вы намереваетесь разрешить бенефициару жить в доме без арендной платы, а затем передать его бенефициару для проживания), и вы позже решите продать дом без предварительного преобразования его в бизнес или инвестиционное использование, любая прибыль является приростом капитала, но убыток не подлежит вычету.

Период владения.

Имущество (или другой получатель), которое приобретает имущество у умершего и продает или иным образом распоряжается им, считается владевшим этим имуществом более 1 года, независимо от того, как долго имущество и наследник фактически владели имуществом.

Основа собственности.

Основанием, используемым для расчета прибыли или убытка в отношении имущества, полученного от наследодателя, обычно является его справедливая рыночная стоимость на дату смерти. См. «Основание унаследованного имущества» согласно «Другая налоговая информация», ранее, чтобы узнать о других основаниях в унаследованном имуществе.

Если имущество приобретается после смерти умершего, в основе обычно лежит его стоимость.

Основой определенного оцененного имущества, полученного имуществом от умершего, будет скорректированная основа имущества умершего непосредственно перед смертью. Это применимо, если имущество было приобретено умершим в дар в течение 1 года до смерти, справедливая рыночная стоимость имущества на дату подарка была больше, чем скорректированная база дарителя, и выручка от продажи имущества распределяются донору (или супруге донора).

Это применимо, если имущество было приобретено умершим в дар в течение 1 года до смерти, справедливая рыночная стоимость имущества на дату подарка была больше, чем скорректированная база дарителя, и выручка от продажи имущества распределяются донору (или супруге донора).

Приложение D (форма 1041) и форма 8949.

Используйте форму 8949 «Продажа и другое отчуждение капитальных активов», чтобы сообщить о большинстве продаж и обменов капитальными активами.Используйте Таблицу D (Форма 1041), Прирост и убытки от прироста капитала, чтобы сообщить об общих прибылях и убытках от операций, указанных в Форме 8949, определенных операциях, которые не нужно сообщать в Форме 8949, и некоторых других приростах и убытках капитала. Для получения дополнительной информации см. Инструкции к форме 8949 и инструкции к приложению D (форма 1041).

Обязательства по рассрочке.

Если обязательство по выплате, принадлежащее умершему, передается имуществом должнику (покупателю или лицу, обязанному выплатить) или аннулируется в случае смерти, включите доход от этого события в валовой доход наследственного имущества. См. Обязательства по выплате в рассрочку в разделе Доход в отношении наследника, ранее. См. Паб. 537 для получения информации о продажах в рассрочку.

См. Обязательства по выплате в рассрочку в разделе Доход в отношении наследника, ранее. См. Паб. 537 для получения информации о продажах в рассрочку.

Прибыль от продажи оценочного имущества специального назначения.

Если личный представитель выбрал оценку специального использования для фермы или другой коммерческой недвижимости, находящейся в непосредственном владении, и эта собственность продана квалифицированному наследнику, то имущество будет признавать прибыль от продажи, если справедливая рыночная стоимость на дату продажи превышает справедливая рыночная стоимость на дату смерти умершего (или на альтернативную дату оценки, если она была выбрана).

Полные наследники.

Квалифицированные наследники включают предков умершего (родители, бабушки и дедушки и т. Д.) И супруга, прямых потомков умершего (дети, внуки и т. Д.) И их супругов, а также прямых потомков (и их супругов) родителей или супруга умершего.

Для получения дополнительной информации об оценке специального назначения см. Форму 706 и инструкции к ней.

Прибыль от передачи собственности политической организации.

Оцененное имущество, переданное политической организации, рассматривается как проданное имуществом. Оцениваемое имущество — это имущество, справедливая рыночная стоимость которого (на дату передачи) превышает базисную стоимость имущества. Признанная прибыль представляет собой разницу между базой недвижимого имущества и справедливой рыночной стоимостью на дату передачи.

Политическая организация — это любая партия, комитет, ассоциация, фонд или другая организация, созданная и действующая для приема взносов или осуществления расходов с целью оказания влияния на выдвижение кандидатуры, выборы или назначение лица на любую федеральную, государственную или местную должность.

Прибыль или убыток от распределения в натуральной форме.

Имущество признает прибыль или убыток от распределения собственности в натуральной форме между бенефициаром только в следующих ситуациях.

Распределение удовлетворяет право бенефициара получить одно из следующего.

Определенная сумма в долларах (выплачивается наличными, неопределенным имуществом или и тем, и другим).

Особое имущество, кроме распределенного имущества.

Принимается решение признать прибыль или убыток в налоговой декларации по наследству (выбор раздела 643 (e) (3)).

Если вы решите признать прибыль или убыток, выбор будет применяться ко всем безналичным выплатам в течение налогового года, за исключением благотворительных выплат и конкретных завещаний. Чтобы сделать выбор, сообщите об операции в форме 8949 и / или в приложении D (форма 1041), если это применимо, и установите флажок в строке 7 в разделе «Другая информация» формы 1041. Выбор должен быть сделан в установленный срок. (включая продление) налоговой декларации по наследству за год распределения. Однако, если декларация подана своевременно без проведения выборов, выбор может быть проведен путем подачи измененной декларации в течение 6 месяцев с даты подачи декларации (за исключением продлений).Приложите форму 8949 и / или Приложение D (форма 1041), если это применимо, к измененной декларации и напишите на ней «Подано в соответствии с разделом 301.9100-2». Подайте измененную декларацию по тому же адресу, по которому вы подавали исходную декларацию. Для отмены выборов требуется согласие IRS.

Чтобы сделать выбор, сообщите об операции в форме 8949 и / или в приложении D (форма 1041), если это применимо, и установите флажок в строке 7 в разделе «Другая информация» формы 1041. Выбор должен быть сделан в установленный срок. (включая продление) налоговой декларации по наследству за год распределения. Однако, если декларация подана своевременно без проведения выборов, выбор может быть проведен путем подачи измененной декларации в течение 6 месяцев с даты подачи декларации (за исключением продлений).Приложите форму 8949 и / или Приложение D (форма 1041), если это применимо, к измененной декларации и напишите на ней «Подано в соответствии с разделом 301.9100-2». Подайте измененную декларацию по тому же адресу, по которому вы подавали исходную декларацию. Для отмены выборов требуется согласие IRS.

Для получения дополнительной информации см. Имущество, распределяемое натурой, в рамках вычета из распределения доходов , позже.

. Согласно правилам о связанных лицах, убытки не могут быть востребованы в отношении имущества, переданного бенефициару, за исключением случаев, когда распределение осуществляется по материальному завещанию. Кроме того, любая прибыль от распределения амортизируемого имущества является обычным доходом. .

Кроме того, любая прибыль от распределения амортизируемого имущества является обычным доходом. .

Освобождение и удержания

При расчете налогооблагаемого дохода имущественная масса обычно имеет те же вычеты, что и физическое лицо. Однако к некоторым вычетам на наследство применяются особые правила. В этом разделе обсуждаются вычеты, на которые распространяются особые правила.

Поместье может быть освобождено от налогообложения в размере 600 долларов при расчете налогооблагаемого дохода.Никакие исключения для иждивенцев не допускаются. Даже если первый возврат имущества может быть менее 12 месяцев, освобождение от уплаты налогов составляет 600 долларов. Если, однако, имуществу было дано разрешение на изменение отчетного периода, освобождение составляет 50 долларов США за каждый месяц короткого года.

Имущество имеет право на вычет из выплаченного или постоянно отложенного валового дохода для квалифицированных благотворительных организаций. Скорректированные лимиты валового дохода для физических лиц не применяются.Тем не менее, для вычета наследства, взнос должен быть специально оговорен в завещании умершего. Если завещания нет или если завещание не предусматривает выплаты благотворительной организации, вычет не допускается, даже если все бенефициары могут согласиться на подарок.

Скорректированные лимиты валового дохода для физических лиц не применяются.Тем не менее, для вычета наследства, взнос должен быть специально оговорен в завещании умершего. Если завещания нет или если завещание не предусматривает выплаты благотворительной организации, вычет не допускается, даже если все бенефициары могут согласиться на подарок.

Вы не можете вычесть взносы из дохода, не включенного в валовой доход поместья. Если в завещании конкретно указано, что взносы должны выплачиваться из валового дохода имущества, взносы полностью вычитаются.Однако, если завещание не содержит особых положений, взносы считаются уплаченными и подлежат вычету в той же пропорции, в которой валовой доход относится к общей сумме всех классов (налогооблагаемых и необлагаемых).

Вы не можете вычесть квалифицированный сервитут по консервации, предоставленный после даты смерти и до срока подачи налоговой декларации на наследство. Для целей налога на наследство допускается удержание взноса в наследство.

Для получения дополнительной информации о взносах см. Pub.526, «Благотворительные взносы» и Pub. 561, «Определение стоимости пожертвованного имущества».

Как правило, имущество может требовать вычета за убытки, понесенные им при продаже имущества. Сюда входят убытки от продажи собственности (кроме акций) личному представителю недвижимости, если только это лицо не является бенефициаром наследства.

Для обсуждения признанного убытка от имущественной массы при распределении собственности в натуральной форме между бенефициаром см. Income To Include, ранее.

. Имущество и бенефициар этого имущества обычно рассматриваются как связанные лица для целей недопущения убытков от продажи актива между связанными лицами. Запрет не распространяется на продажу или обмен, совершенные для удовлетворения денежного завещания. .

Вычет чистых операционных убытков.

Имущество может требовать вычета чистого операционного убытка, рассчитываемого так же, как и физического лица, за исключением того, что оно не может использовать вычет из распределения дохода (обсуждается позже) или вычет на благотворительные взносы при расчете убытка или перенесенного убытка. Для обсуждения переноса неиспользованного чистого операционного убытка на бенефициара после прекращения имущественной массы см. Прекращение наследства, ниже.

Для обсуждения переноса неиспользованного чистого операционного убытка на бенефициара после прекращения имущественной массы см. Прекращение наследства, ниже.

Информацию о чистых операционных убытках см. В Pub. 536.

Несчастные случаи и кражи.

Убытки, понесенные в результате несчастных случаев и краж во время управления имуществом, могут быть вычтены только в том случае, если они не были заявлены в федеральной налоговой декларации (форма 706). Личный представитель должен подать заявление с налоговой декларацией о доходах от вычета для целей налога на наследство.См. «Административные расходы», позже.

К имущественному комплексу применяются те же правила, что и к физическим лицам, за исключением того, что при расчете скорректированного валового дохода от имущества, используемого для расчета вычитаемого убытка, вы вычитаете любые заявленные административные расходы. Используйте форму 4684 «Несчастные случаи и кражи» и ее инструкции, чтобы рассчитать размер вычета за убытки.

Переходящие потери.

Переносимые убытки, возникшие в результате чистых операционных убытков или капитальных убытков, понесенных умершим до смерти, не могут быть вычтены из декларации о подоходном налоге с имущества.

Расходы на управление имуществом могут быть вычтены либо из валовой суммы наследства при расчете федерального налога на наследство по форме 706, либо из валового дохода от имущества при расчете подоходного налога с поместья по форме 1041. Однако эти расходы не могут быть востребованы для обоих налог на наследство и налог на прибыль. В большинстве случаев это правило также применяется к расходам, понесенным при продаже имущества недвижимостью (не в качестве дилера).

Во избежание двойного вычета суммы, допустимые иным образом при расчете налогооблагаемого имущества умершего по федеральному налогу на наследство по форме 706, не допускаются в качестве вычета при расчете подоходного налога с имущества или любого другого лица, если личный представитель не подаст заявление. заявление в двух экземплярах о том, что перечисленные в заявлении статьи расходов не были заявлены в качестве вычетов для целей федерального налога на имущество и что все права требовать таких вычетов отменены.Один вычет или его часть могут быть востребованы для целей налога на прибыль, если подано соответствующее заявление, в то время как другой вычет или часть вычета запрашиваются для целей налога на наследство. Требование вычета при расчете подоходного налога на наследство не предотвращается, если такой же вычет заявлен в декларации по налогу на наследство, если вычет налога на наследство окончательно не разрешен и подано предыдущее заявление. Заявление можно подать вместе с декларацией о доходах или в любое время до истечения срока давности, который применяется к налоговому году, за который испрашивается вычет.Эта процедура отказа также применяется к потерям в результате несчастных случаев, понесенных во время управления имуществом.

заявление в двух экземплярах о том, что перечисленные в заявлении статьи расходов не были заявлены в качестве вычетов для целей федерального налога на имущество и что все права требовать таких вычетов отменены.Один вычет или его часть могут быть востребованы для целей налога на прибыль, если подано соответствующее заявление, в то время как другой вычет или часть вычета запрашиваются для целей налога на наследство. Требование вычета при расчете подоходного налога на наследство не предотвращается, если такой же вычет заявлен в декларации по налогу на наследство, если вычет налога на наследство окончательно не разрешен и подано предыдущее заявление. Заявление можно подать вместе с декларацией о доходах или в любое время до истечения срока давности, который применяется к налоговому году, за который испрашивается вычет.Эта процедура отказа также применяется к потерям в результате несчастных случаев, понесенных во время управления имуществом.

Начисленные расходы.

Правила, предотвращающие двойные вычеты, не применяются к вычетам по налогам, процентам, коммерческим расходам и другим статьям, начисленным на дату смерти. Эти расходы допускаются в качестве вычета для целей налога на наследство в качестве требований к наследству, а также допускаются в качестве вычетов в отношении наследника для целей налога на прибыль. Вычеты по процентам, коммерческим расходам и другим статьям, не начисленным на дату смерти умершего, допускаются только как вычет административных расходов как для целей налога на имущество, так и для целей налога на прибыль, и не подлежат двойному вычету.

Эти расходы допускаются в качестве вычета для целей налога на наследство в качестве требований к наследству, а также допускаются в качестве вычетов в отношении наследника для целей налога на прибыль. Вычеты по процентам, коммерческим расходам и другим статьям, не начисленным на дату смерти умершего, допускаются только как вычет административных расходов как для целей налога на имущество, так и для целей налога на прибыль, и не подлежат двойному вычету.

Расходы, относящиеся к доходу, не облагаемому налогом.

При подсчете налогооблагаемого дохода наследственного имущества по форме 1041 вы не можете вычесть административные расходы, относящиеся к любому из не облагаемых налогом доходов наследственного имущества. Однако вы можете вычесть эти административные расходы при расчете налогооблагаемого имущества для целей федерального налога на имущество по форме 706.

Проценты по налогу на наследство.

Проценты, уплаченные при рассрочке платежей по налогу на наследство, не подлежат вычету для целей налога на прибыль или налога на имущество.

Амортизация и истощение

Допустимые вычеты на амортизацию и истощение, которые начисляются после смерти умершего, должны распределяться между имуществом и бенефициарами в зависимости от дохода от наследства, распределяемого между ними.

. Имущество не может принять решение рассматривать стоимость определенных амортизируемых коммерческих активов как расходы в соответствии с разделом 179. .

Пример.

В 2020 году имение умершего принесло коммерческий доход в размере 3000 долларов США во время управления имуществом.Личный представитель распределил 1000 долларов из дохода сыну умершего, Неду, и 2000 долларов — другому сыну, Биллу. Допустимая амортизация коммерческой недвижимости составляет 300 долларов США. Нед может сделать вычет в размере 100 долларов США [(1000 долларов США ÷ 3000 долларов США) × 300 долларов США], а Билл может сделать вычет в размере 200 долларов США [(2 000 долларов США ÷ 3000 долларов США) × 300 долларов США].

Удержание из распределения доходов

Имущество допускает вычет за налоговый год для любого дохода, который должен быть распределен в настоящее время, и для других сумм, которые должным образом выплачены, начислены или должны быть распределены между бенефициарами.Этот вычет ограничен распределяемой чистой прибылью от недвижимости.

Для получения информации о специальных правилах распределения доходов, которые применяются при расчете вычета при распределении дохода от наследственного имущества, см. Завещание в разделе Распределения бенефициарам, позже.

Чистая прибыль, подлежащая распределению.

Распределяемая чистая прибыль (рассчитанная в Форме 1041, Приложение B) — это налогооблагаемый доход от имущественной массы, за исключением вычета из распределения дохода, со следующими дополнительными изменениями.

Не облагаемые налогом проценты.

Не облагаемые налогом проценты, включая дивиденды, не облагаемые налогом, включаются в распределяемую чистую прибыль, но уменьшаются по следующим статьям.

Расходы, не учитываемые при расчете налогооблагаемого дохода от недвижимости, поскольку они относятся к не облагаемым налогом процентам (см. Расходы, относящиеся к не облагаемому налогом доходу в разделе Административные расходы, ранее).

Часть не облагаемых налогом процентов, которая считается использованной на благотворительный взнос.См. благотворительных пожертвований, ранее.

Общие не облагаемые налогом проценты, заработанные имуществом, должны быть показаны в разделе «Прочая информация» формы 1041. Доля не облагаемых налогом процентов бенефициара показана в Приложении K-1 (Форма 1041).

Освобождение от уплаты налогов.

Льготный вычет не допускается.

Прирост капитала.

Прирост капитала не включается автоматически в распределяемую чистую прибыль.Однако они могут быть включены в распределяемую чистую прибыль, если применимо любое из следующих условий.

Прибыль распределяется на доход на счетах наследственного имущества или путем уведомления бенефициаров в соответствии с условиями завещания или местным законодательством.

Прибыль распределяется между основной частью наследственной массы и фактически распределяется между бенефициарами в течение налогового года.

Прибыль используется либо в соответствии с условиями завещания, либо в соответствии с практикой личного представителя для определения суммы, которая распределяется или должна быть распределена.

Благотворительные взносы производятся за счет прироста капитала.

Как правило, когда вы определяете прирост капитала, который должен быть включен в распределяемую чистую прибыль, исключение для прибыли от продажи или обмена квалифицированных акций малого бизнеса не принимается во внимание.

Капитальные убытки.

Капитальные убытки исключаются при расчете распределяемой чистой прибыли, если только они не учитываются при расчете любого прироста капитала, который распределяется или должен быть распределен в течение года.

Правило разделения акций.

Правило отдельных долей должно использоваться, если выполняются оба следующих условия.

Имущество имеет более одного бенефициара.

Экономический интерес бенефициара не влияет и не затрагивается экономическим интересом другого бенефициара.

Если применяется правило отдельных акций, отдельные акции рассматриваются как отдельные владения с единственной целью определения распределяемой чистой прибыли, относящейся к акции. Распределяемая чистая прибыль каждой акции основана на доле этой акции в валовой прибыли и любых применимых вычетах или убытках. Личный представитель должен использовать разумный и справедливый метод для распределения.

Как правило, валовой доход распределяется между отдельными акциями на основе дохода, на который каждая акция имеет право согласно завещанию или применимому местному законодательству. Сюда входит валовой доход, не полученный в денежной форме, например, распределяемая доля налоговых статей партнерства.

Сюда входит валовой доход, не полученный в денежной форме, например, распределяемая доля налоговых статей партнерства.

Если бенефициар не имеет права на получение дохода от наследственного имущества, распределяемая чистая прибыль этого бенефициара равна нулю. Имущество не может вычитать какое-либо распределение, произведенное этому бенефициару, и бенефициар не должен включать распределение в свой валовой доход. Однако см. Доход в отношении умершего, далее в этом обсуждении.

Пример.

Завещание Патрика предписывает вам, исполнителю, распределить акции ABC Corporation и все дивиденды от этих акций его сыну Эдварду, а остаток имущества — его сыну Майклу. В имении есть две отдельные акции, состоящие из дивидендов по акциям, оставленным Эдварду, и остатка имущества, оставленного Майклу. Распределение акций ABC Corporation квалифицируется как передача по наследству, поэтому это не отдельная акция.

Если какие-либо распределения, кроме акций ABC Corporation, производятся в течение года Эдварду или Майклу, вы должны определить распределяемую чистую прибыль для каждой отдельной акции.Распределяемая чистая прибыль по отдельной акции Эдварда включает только дивиденды, относящиеся к акциям ABC Corporation. Распределяемая чистая прибыль для отдельной доли Майкла включает всю прочую прибыль.

Доход в отношении умершего.

Этот доход распределяется между отдельными акциями, которые потенциально могут быть профинансированы этими суммами, даже если акция не имеет права на получение дохода в соответствии с завещанием или применимым местным законодательством.Это распределение основано на относительной стоимости каждой акции, которая потенциально может быть профинансирована этими суммами.

Пример 1.

Завещание Фрэнка предписывает вам, душеприказчику, разделить остаток его имущества (оцениваемый в 900 000 долларов) поровну между двумя его детьми, Джуди и Энн. Согласно завещанию, вы должны сначала профинансировать долю Джуди за счет доходов от традиционной ИРА Фрэнка. Остаток в размере 90 000 долларов в IRA был распределен между поместьем в течение года. Эта сумма включается в валовой доход наследственного имущества как доход в отношении умершего и распределяется на основную часть наследственного имущества.В поместье есть две отдельные акции, одна в пользу Джуди, а другая в пользу Энн. Если какие-либо распределения производятся либо Джуди, либо Энн в течение года, то для целей определения распределяемой чистой прибыли для каждой отдельной акции прибыль в размере 90 000 долларов в отношении умершего лица должна быть распределена только на долю Джуди.

Пример 2.