Что такое единый брокерский счёт | «Открытый журнал»

И как с его помощью комфортно торговать на разных рынках

Чтобы стать участником финансового рынка и покупать или продавать акции, облигации, фьючерсы, опционы, валюту и другие финансовые инструменты, физическим или юридическим лицам нужно заключить договор с брокером. К мировым биржам доступ имеют только лицензированные компании, которые выступают посредниками между биржами и гражданами или организациями.

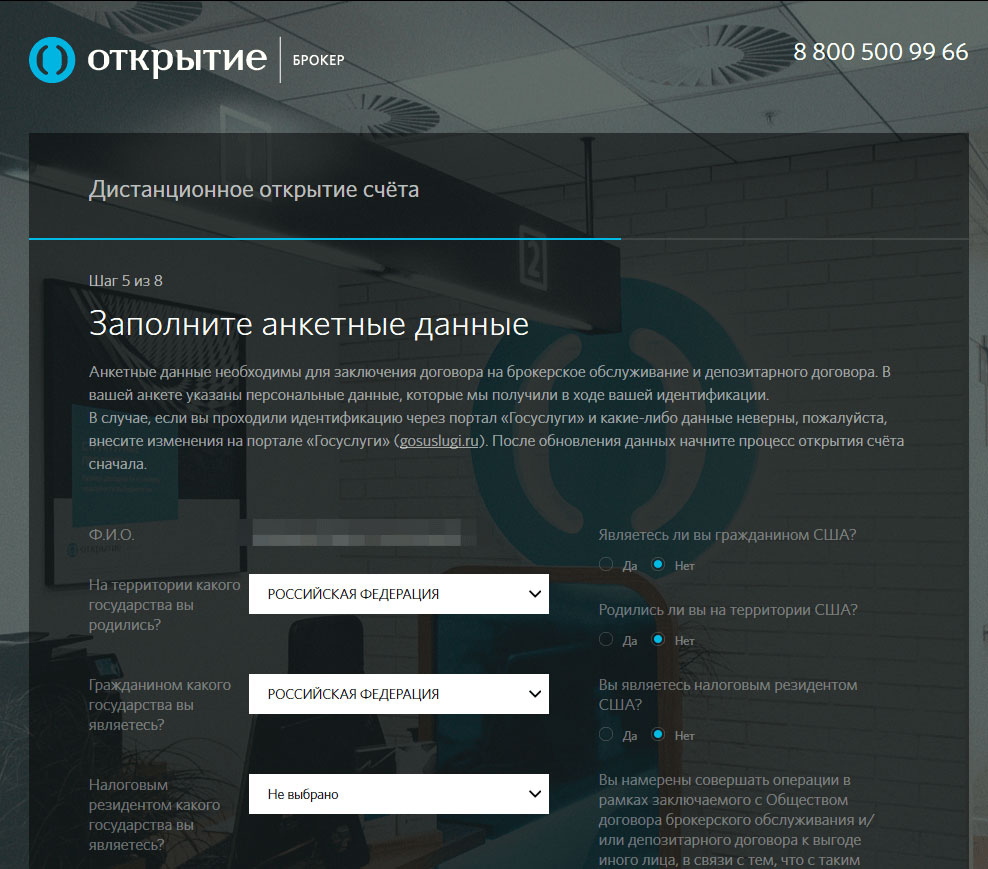

Акционерное общество «Открытие Брокер» — это профессиональный участник рынка ценных бумаг, лицензия на осуществление брокерской деятельности которого не ограничена по времени. После заключения договора на обслуживание в офисе компании или в личном кабинете клиента физические и юридические лица могут проводить сделки как на российском, так и на международных финансовых рынках.

Лицензия на брокерскую деятельностьСервис для клиентов «Единый брокерский счёт»

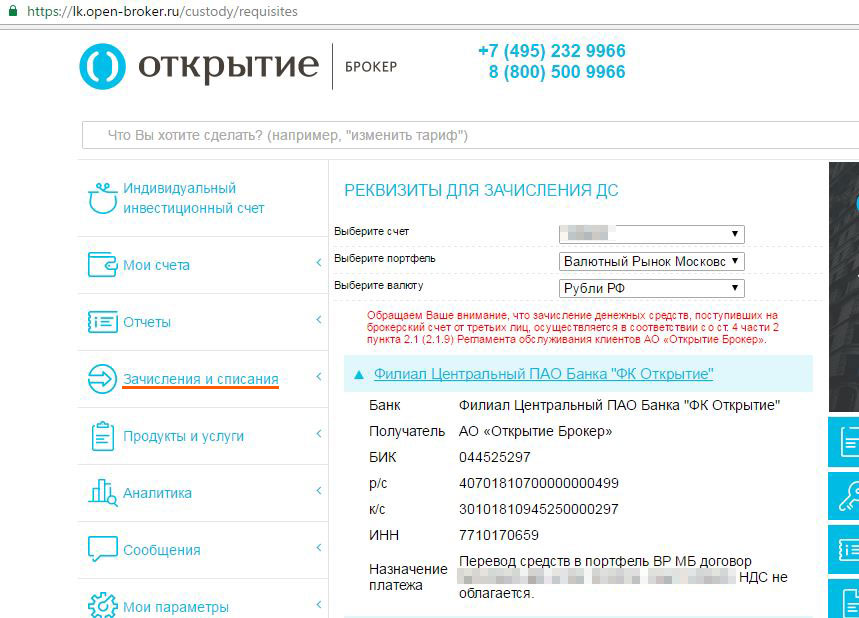

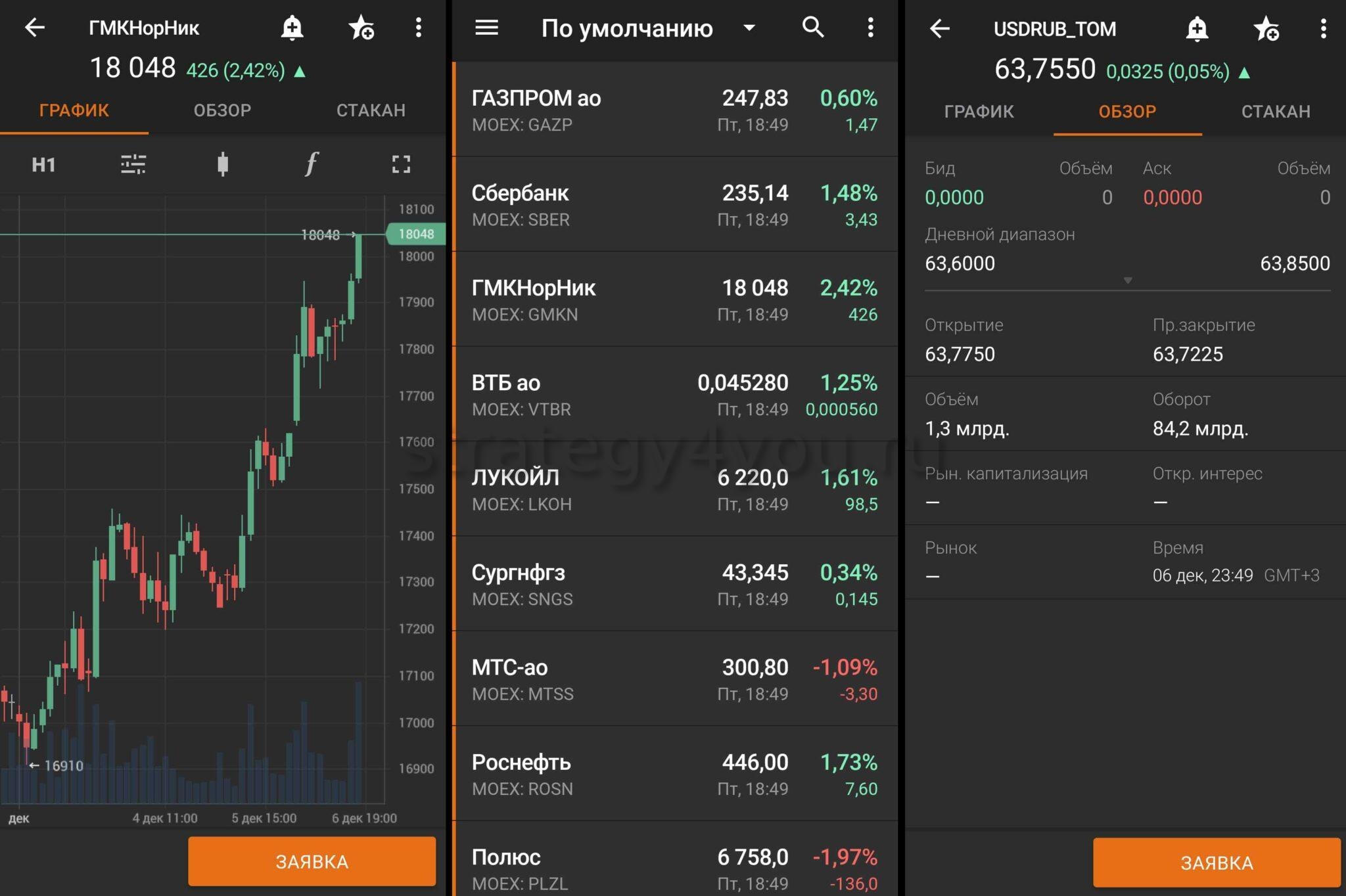

«Открытие Брокер» своим клиентам предлагает специальный сервис под названием «Единый брокерский счёт». С помощью него сделки на разных рынках (срочном, валютном и фондовом) можно совершать из одного портфеля. Такой счёт объединяет клиентские средства и позиции в единый портфель на следующих рынках:

С помощью него сделки на разных рынках (срочном, валютном и фондовом) можно совершать из одного портфеля. Такой счёт объединяет клиентские средства и позиции в единый портфель на следующих рынках:

- «Фондовом рынке Московской биржи» (ФР МБ),

- «Валютном рынке Московской биржи» (ВР МБ),

- «Срочном рынке» (СР FORTS).

При работе на обычном брокерском счёте для проведения сделок с разными финансовыми инструментами нужно переводить деньги с одного рынка на другой или иметь средства на всех.

Преимущества единого счёта

- Учёт в одном портфеле ― клиенты «Открытие Брокер» могут совершать сделки, не тратя время на перевод денежных средств с одного рынка на другой. Отчёты брокера при этом предоставляются по объединённому клиентскому портфелю. При использовании стандартного брокерского счёта инструменты каждого рынка находятся в отдельных портфелях.

- Обеспечение валютой и ликвидными ценными бумагами ― заключать сделки можно с различными инструментами, торгующимися на финансовых рынках.

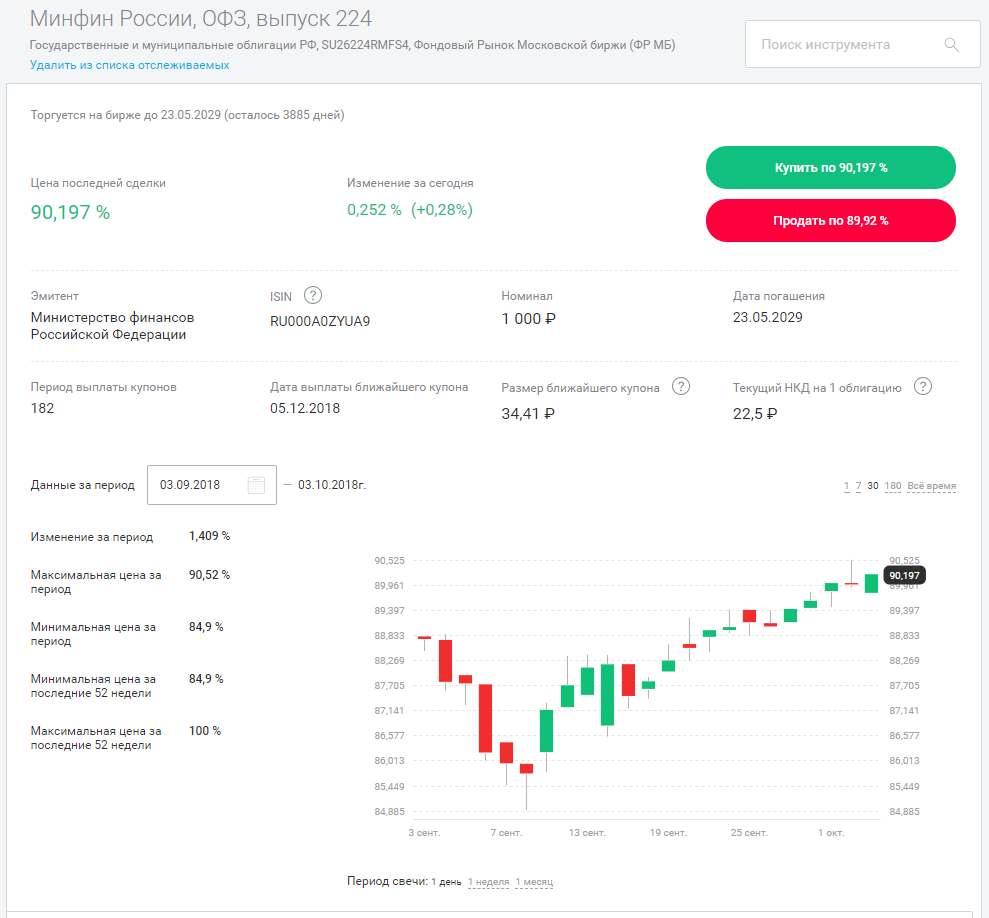

При этом клиенту не нужно продавать имеющиеся в наличии ценные бумаги и валюту. Если в портфеле с подключённым сервисом «Единый брокерский счёт» у клиента нет свободных денег, но есть валюта или «маржинальные» ценные бумаги ― акции или облигации федерального займа (ОФЗ), то можно торговать фьючерсами под их обеспечение. Список ценных бумаг, которые доступны для операций «с плечом», можно посмотреть здесь. Также, имея на счёте только валюту, можно проводить сделки с ценными бумагами. Комиссия при этом начисляется только при переносе позиции на следующий день.

При этом клиенту не нужно продавать имеющиеся в наличии ценные бумаги и валюту. Если в портфеле с подключённым сервисом «Единый брокерский счёт» у клиента нет свободных денег, но есть валюта или «маржинальные» ценные бумаги ― акции или облигации федерального займа (ОФЗ), то можно торговать фьючерсами под их обеспечение. Список ценных бумаг, которые доступны для операций «с плечом», можно посмотреть здесь. Также, имея на счёте только валюту, можно проводить сделки с ценными бумагами. Комиссия при этом начисляется только при переносе позиции на следующий день. - Хеджирование лёгкое и понятное ― защищает позицию клиента в акциях и валюте от неблагоприятного движения цены. Риск-менеджмент ― единый для всех торговых площадок. В случае открытой инвестиционной позиции в ликвидных ценных бумагах инвестор может продать фьючерсные контракты на эти бумаги, чтобы захеджировать (застраховать) позицию при неблагоприятном движении цены. Риск считается пропорционально количеству базового актива.

При встречных позициях гарантийное обеспечение по фьючерсу составляет всего 10% от требуемого биржей. При использовании обычного брокерского счёта, чтобы торговать фьючерсными контрактами, трейдеру нужно иметь на счёте гарантийное денежное обеспечение. При этом хеджирование рисков достаточно дорогое, а правила риск-менеджмента для разных рынков отличаются.

При встречных позициях гарантийное обеспечение по фьючерсу составляет всего 10% от требуемого биржей. При использовании обычного брокерского счёта, чтобы торговать фьючерсными контрактами, трейдеру нужно иметь на счёте гарантийное денежное обеспечение. При этом хеджирование рисков достаточно дорогое, а правила риск-менеджмента для разных рынков отличаются. - Единая комиссия брокера на едином счёте ― не изменяется и соответствует выбранному клиентом тарифу. Расчёт стоимости активов для определения комиссии производится по единому портфелю.

Главное преимущество единого брокерского счёта в том, что нет необходимости делать переводы между разными рынками. Для клиентов, использующих такой счёт, также действуют единые правила маржинальной торговли и кросс-обеспечения.

Особенности сервиса «Единый брокерский счёт»

- Возможно подключение сервиса только при использовании платформы QUIK 7. При подключённом терминале MetaTrader 5 сервис недоступен.

- Нельзя торговать опционами, для совершения сделок с ними можно открыть отдельный счёт на рынке FORTS.

- Начать пользоваться сервисом можно даже при открытых позициях по акциям и фьючерсным контрактам. Но невозможно подключить его, имея на счёте открытые позиции по опционам.

- Сервис предоставляется на всех тарифах, кроме «Модельного портфеля».

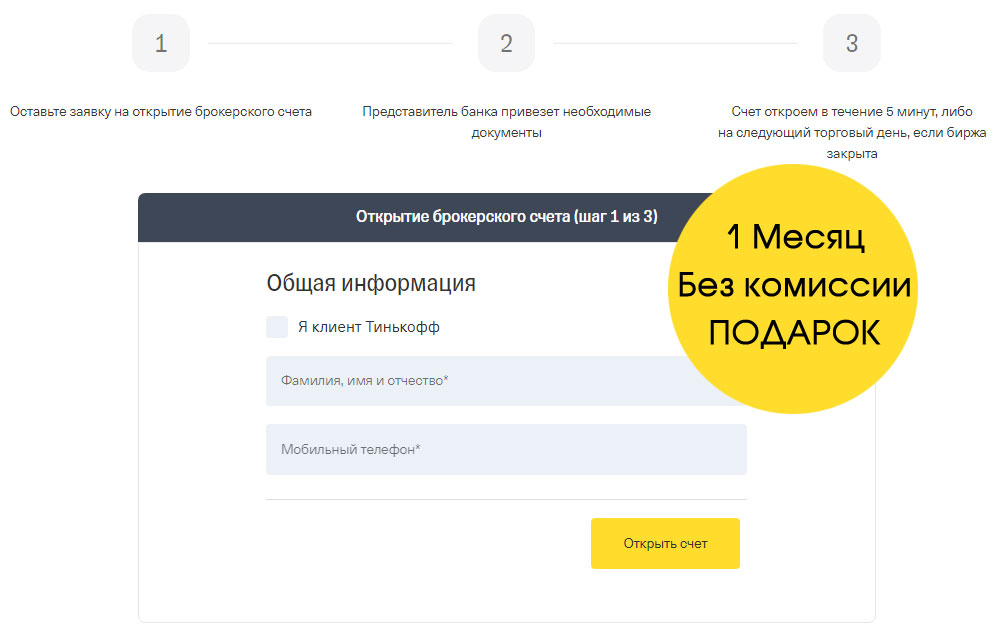

- С обычного брокерского счёта сервис подключается в офисе брокера или в личном кабинете.

- Для клиентов, использующих индивидуальный инвестиционный счёт, сервис подключить можно только в офисе «Открытие Брокер», а отключить ― при закрытии счёта.

- Выбрать тариф для открытия портфеля, прочитать регламент обслуживания клиентов и изучить договор с брокером можно здесь.

Сервис рассчитан на инвесторов и трейдеров с любым опытом работы. Чтобы начать им пользоваться, не потребуется много времени, подключить его можно в личном кабинете всего за пару минут. Стоимость сервиса ― бесплатно, а минимальный капитал отсутствует. Подключайте для своего удобства «Единый брокерский счёт» и торгуйте с комфортом вместе с «Открытие Брокер».

Подписывайтесь на канал – мы регулярно публикуем интересные материалы об инвестициях, трейдинге и мире финансов!

Читать в источнике

«Торгуйте акциями США как российскими»

08.09.2014 09:40

Все статьи автора

Каждый день на финансовых рынках появляются интересные инвестиционные идеи. Покупка российских акций, операции с валютой и ценными бумагами иностранных компаний, сделки на срочном рынке — раньше для того, чтобы использовать все многообразие этих возможностей, необходимо было иметь несколько счетов, уметь работать в разных торговых программах и т.

Заключать сделки на биржах США теперь можно и с брокерского счета в России

— Павел, правда ли, что теперь в «БКС Брокере» можно торговать не только на российском, но и на международных рынках? Насколько эта технология нова для российского рынка? Как удалось этого добиться?

— Совершенно верно, у нас есть долгожданная новость. Мы внедряем уникальную услугу, которая ранее никогда не предлагалась российским клиентам — возможность покупать американские акции через российского брокера. Этот сервис будет доступен клиентам БКС в рамках «Единого брокерского счета», и он дает очень много преимуществ.

— О каких преимуществах идет речь?

— Во-первых, счет для торговли американскими бумагами открывается в рамках российского законодательства у российского брокера, деятельность которого контролируется Центральным банком. Таким образом, клиент не обременен дополнительными юридическими рисками как при обслуживании через офшорную иностранную компанию. Далее, как следствие, клиент использует привычную комфортную инфраструктуру, уже хорошо известный терминал QUIK, в его распоряжении офисы «БКС Брокера» по всей России, можно обратиться к своему финансовому советнику или в контактный центр и получить техническую поддержку по любым вопросам на русском языке. Все это уже привычно и известно, и нет необходимости изучения особенностей работы на иностранных рынках, их законодательства и т. д.

Таким образом, клиент не обременен дополнительными юридическими рисками как при обслуживании через офшорную иностранную компанию. Далее, как следствие, клиент использует привычную комфортную инфраструктуру, уже хорошо известный терминал QUIK, в его распоряжении офисы «БКС Брокера» по всей России, можно обратиться к своему финансовому советнику или в контактный центр и получить техническую поддержку по любым вопросам на русском языке. Все это уже привычно и известно, и нет необходимости изучения особенностей работы на иностранных рынках, их законодательства и т. д.

— То есть можно сказать, что у людей появляется больше инструментов для того, чтобы заработать?

— Да, конечно, мы уверены, что появляются дополнительные возможности заработать на росте цен на акции в связи с тем, что американский фондовый рынок уже три года демонстрирует устойчивый рост и сейчас находится на абсолютных максимумах. Так, индекс S&P вырос на 75% по сравнению с августом 2011 года, отдельные акции, например, такие как Tesla, продемонстрировали еще более убедительный рост.

Так, индекс S&P вырос на 75% по сравнению с августом 2011 года, отдельные акции, например, такие как Tesla, продемонстрировали еще более убедительный рост.

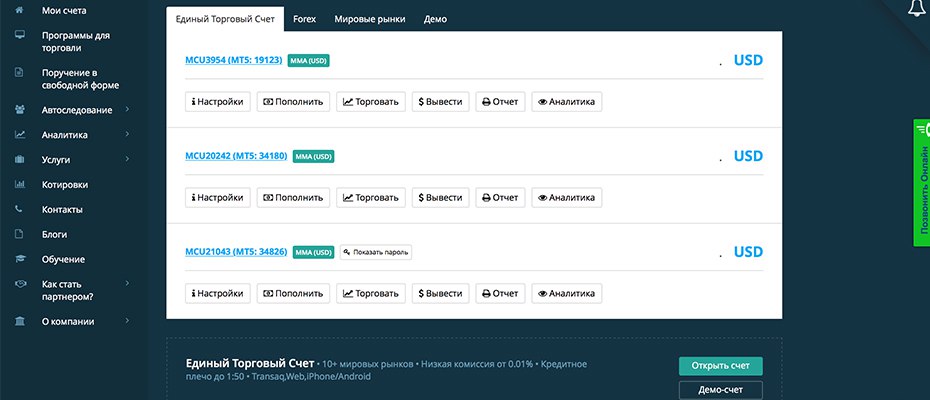

— Расскажите подробнее о технологии «Единого брокерского счета». Какое программное обеспечение используется для того, чтобы работать с единым счетом на российском и международном рынках? Какие площадки доступны клиентам?

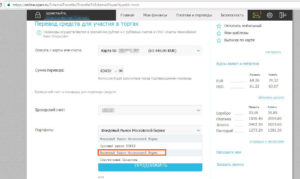

— Единый брокерский счет «Россия – US Markets (биржи NYSE, NASDAQ, AMEX)» означает, что необязательно иметь обеспечение на конкретной площадке, можно под рубли заключить сделку с американскими бумагами без конвертации или даже заключить ее под обеспечение в виде акций. То есть если, к примеру, на брокерском счете есть акции «Газпрома», под их залог можно купить бумаги Apple. Расчеты на US Markets — T+3, то есть и у клиента есть три дня на заведение активов под расчеты, чтобы не платить за кредитование. Если к дате расчетов активов недостаточно, будут проведены сделки РЕПО или автоконвертация рубль-доллар, если после проведения РЕПО будут отрицательные остатки.

— А как решается вопрос конвертации валюты, ведь на российском рынке цены в рублях, а на международных — в долларах и евро? Единый брокерский счет в рублях?

— Для заведения долларов на US Markets на покупку иностранных ценных бумаг клиент подает поручение на конвертацию любыми доступными способами (по телефону, через финансового советника, в личном кабинете на сайте БКС или через QUIK).

— Нужно ли составлять какой-то специальный договор, чтобы получить возможность работать на международных рынках в рамках единого брокерского счета?

— Для начала работы нашим новым клиентам достаточно открыть брокерский счет и в пункте «условия обслуживания» выбрать работу на американских площадках и тариф обслуживания. Действующим клиентам необходимо обратится к своему финансовому советнику, переподписать акцепт регламента брокерского обслуживания и подключить эти дополнительные площадки, а также подписать дополнительный пакет документов, необходимый для регистрации в качестве клиента на американских биржах.

— Как обстоят дела с тарифами?

— Подключение US Markets не потребовало значительных затрат на дополнительную инфраструктуру, поэтому комиссионное вознаграждение от оборота мы установили на уровне текущих тарифов по акциям в России, а стоимость маржинального кредитования удалось даже снизить примерно на 60% по деньгам и на 40% по бумагам.

Единый счет — для всех рынков

«ФИНАМ»

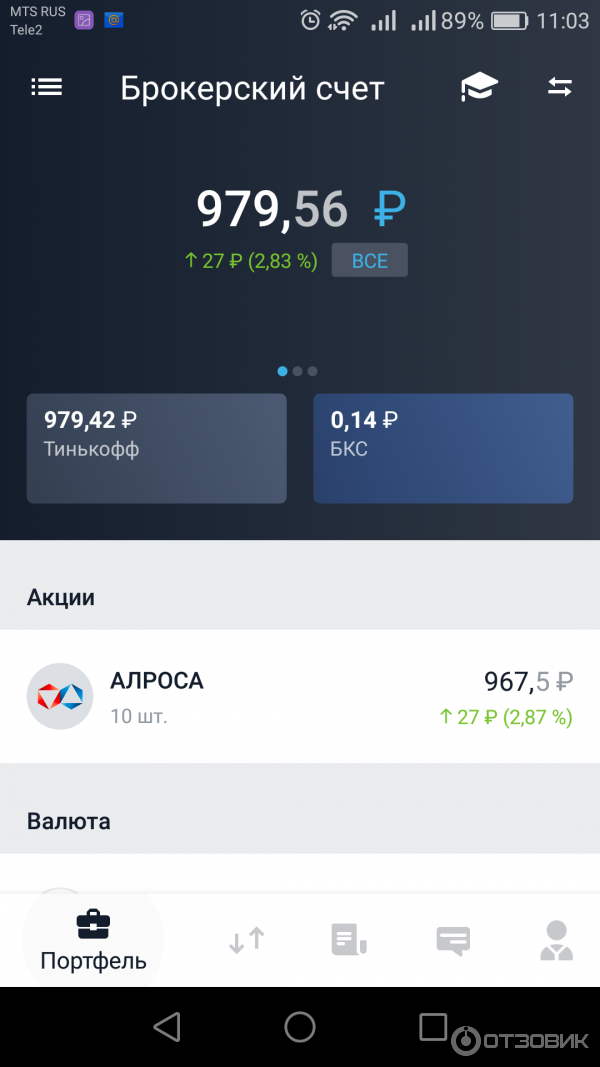

Из-за падения ставок по банковским вкладам покупка ценных бумаг на фондовом рынке становится среди россиян все более популярной альтернативой традиционным способам сбережений. Так, в прошлом году количество частных инвесторов на Московской бирже выросло более чем в 2,3 раза до рекордных 8,8 миллиона.

При этом многие инвесторы не ограничиваются только российским рынком и покупают зарубежные активы на иностранных биржевых площадках, прежде всего американских..png) В чем выгода? В диверсификации и защите капитала — такие бумаги номинированы в долларах и позволяют снизить риски колебаний курса рубля. Кроме того, фондовые индексы США регулярно обновляют свои максимумы, на этом можно хорошо заработать.

В чем выгода? В диверсификации и защите капитала — такие бумаги номинированы в долларах и позволяют снизить риски колебаний курса рубля. Кроме того, фондовые индексы США регулярно обновляют свои максимумы, на этом можно хорошо заработать.

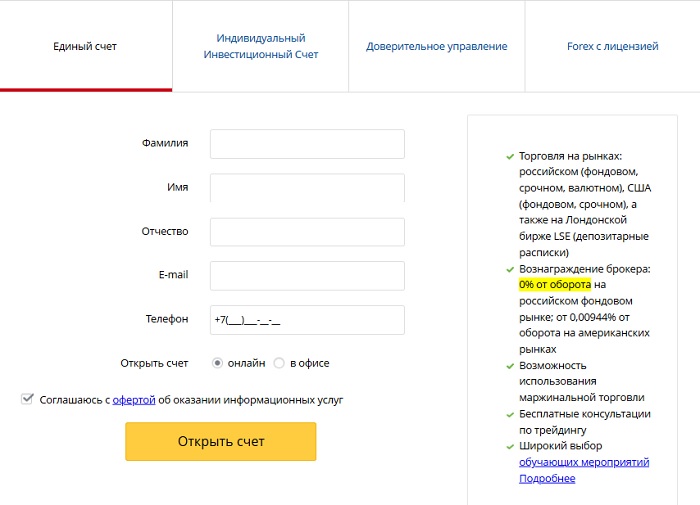

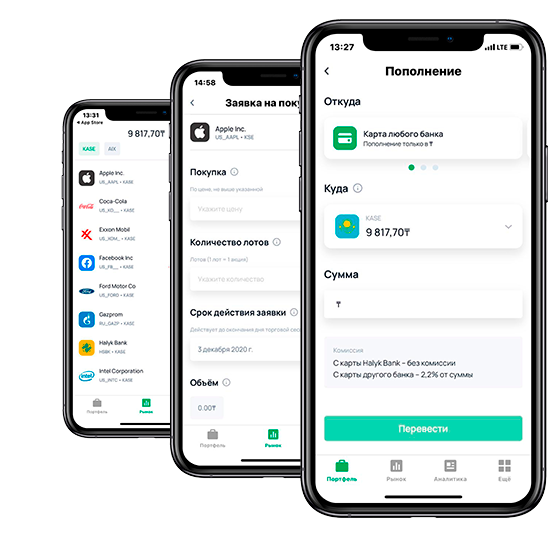

Специально для тех, кто интересуется инвестициями в иностранные ценные бумаги, «ФИНАМ» — один из ведущих российских брокеров — предоставляет сервис «Единый счет». Благодаря ему с одного брокерского счета можно совершать сделки со всеми инструментами, представленными как на Московской бирже, так и на ведущих мировых финансовых площадках: Нью-Йоркской (NYSE), Чикагской (CME), Лондонской (LSE) и американской бирже NASDAQ, специализирующейся на торгах акциями высокотехнологичных компаний. Все операции можно совершать онлайн в удобном приложении FinamTrade.

В рамках единого счета «ФИНАМ» предоставляет один из самых выгодных тарифов среди российских брокеров и обеспечивает единую ставку на маржинальную торговлю. Дополнительно пользователи бесплатно получают доступ к аналитическим материалам экспертов «ФИНАМа», которые помогут лучше разобраться в рынке и принять правильные торговые решения.

Пополнить единый счет можно бесплатно с карты любого банка. При этом комиссия за первое пополнение отсутствует. Кроме того, всем владельцам единого счета доступен новый уникальный банковский продукт — расчетная карта с возможностью получения кредитного лимита «Брокер+».

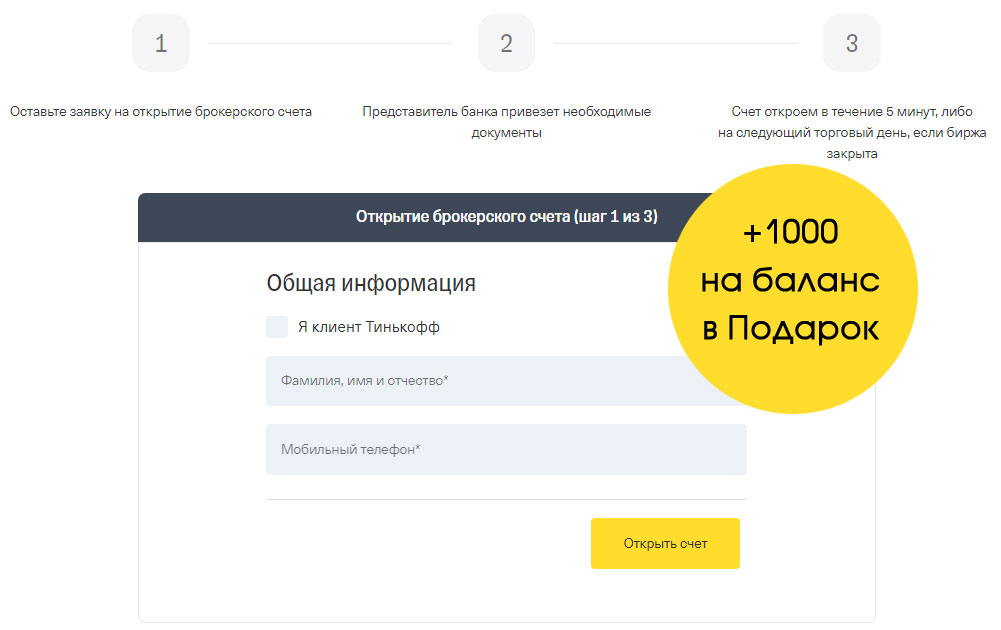

Открыть единый счет можно онлайн или в офисе представительства АО «ФИНАМ» в Томске. Специалисты представительства всегда готовы предоставить консультацию по любым вопросам инвестирования по телефону +7 (3822) 468-388 или по электронной почте [email protected].

Брокерские услуги оказывает АО «ФИНАМ». Представительство АО «ФИНАМ» в г. Томске, проспект Фрунзе, д. 25, тел: +7 (3822) 468-388. Деятельность на финансовом рынке является высокорискованной и может привести к потере внесенных денежных средств в полном объеме. Доходность не гарантируется. Решение о совершении сделок с финансовыми инструментами клиент должен принимать самостоятельно на основе собственных инвестиционных целей и подходов. Результат на конкретном счете может зависеть от суммы, тарифного плана, рыночной ситуации в момент совершения сделки и других факторов. Перед началом совершения операций рекомендуется оценить приемлемость возможных рисков, внимательно ознакомиться с необходимой информацией и документацией. Полные условия тарифных планов приведены в Приложении № 7 к Регламенту брокерского обслуживания АО «ФИНАМ», который доступен для ознакомления в сети Интернет по адресу http://zaoik.finam.ru/broker/regulations.

Результат на конкретном счете может зависеть от суммы, тарифного плана, рыночной ситуации в момент совершения сделки и других факторов. Перед началом совершения операций рекомендуется оценить приемлемость возможных рисков, внимательно ознакомиться с необходимой информацией и документацией. Полные условия тарифных планов приведены в Приложении № 7 к Регламенту брокерского обслуживания АО «ФИНАМ», который доступен для ознакомления в сети Интернет по адресу http://zaoik.finam.ru/broker/regulations.

Велес Капитал

© 2021 ООО «ИК ВЕЛЕС Капитал».

Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. ООО «ИК ВЕЛЕС Капитал» предоставляет услуги агента по выдаче, погашению и обмену инвестиционных паев паевых инвестиционных фондов ООО «УК ВЕЛЕС Менеджмент».

Раскрытие информации ООО «ИК ВЕЛЕС Капитал».

Раскрытие информации ООО «УК ВЕЛЕС Менеджмент».

ООО «УК ВЕЛЕС Менеджмент». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00656 от 15 сентября 2009 года выдана ФСФР России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами № 045-14068-001000 от 25 октября 2018 года выдана ЦБ РФ (Банк России), без ограничения срока действия.) До приобретения инвестиционных паев паевых инвестиционных фондов получить подробную информацию о паевых инвестиционных фондах под управлением ООО «УК ВЕЛЕС Менеджмент» и ознакомиться с правилами, а также с иными документами, предусмотренными Федеральным законом от 29.11.2001 N 156-ФЗ «Об инвестиционных фондах» и иными нормативными актами федерального органа исполнительной власти по рынку ценных бумаг, включая сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев, можно по адресу: г. Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении.

Москва, Краснопресненская набережная, д. 12, под. 7, эт. 5, пом. 514, по телефону: + 7 (495) 967-09-13 или в сети Интернет по адресу: www.veles-management.ru. Информация, которая должна быть опубликована в соответствии с правилами доверительного управления паевых инвестиционных фондов, публикуется в «Приложении к Вестнику Федеральной службы по финансовым рынкам». Стоимость инвестиционных паев может, как увеличиваться, так и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Государство не гарантирует доходность инвестиций в паевые инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления фондом. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением Общества с ограниченной ответственностью «Управляющая компания ВЕЛЕС Менеджмент», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов.

Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Глобальный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3784. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Валютный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за №3782. Открытый паевой инвестиционный фонд рыночных финансовых инструментов «ВЕЛЕС – Консервативный». Правила доверительного управления фондом зарегистрированы ЦБ РФ (Банком России) 25 июля 2019 года за № 3783.

Предостережение для инвестора.

Информация, представленная на сайте, не является офертой, предложением либо руководством к действию и не несет в себе стремление побудить Вас к той или иной сделке или операции с ценными бумагами и финансовыми инструментами. Приводимые показатели доходности не определяют будущую доходность вложений и эффективности каких-либо сделок и (или) операций; результаты чьей-либо инвестиционной деятельности в прошлом не определяют доходы инвестора в будущем. Финансовая терминология, используемая на сайте, имеет целью разъяснение условий инвестирования и может не совпадать с понятиями и определениями, данными в законодательстве.

Приводимые показатели доходности не определяют будущую доходность вложений и эффективности каких-либо сделок и (или) операций; результаты чьей-либо инвестиционной деятельности в прошлом не определяют доходы инвестора в будущем. Финансовая терминология, используемая на сайте, имеет целью разъяснение условий инвестирования и может не совпадать с понятиями и определениями, данными в законодательстве.

Информация, представленная на сайте, не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Отзывы

Использование, копирование и распространения материалов сайта допускается в соответствии с правилами лицензирования Creative Commons Attribution 4.0. International license, и возможно только с указанием ссылки на сайт https://veles-capital.ru/.

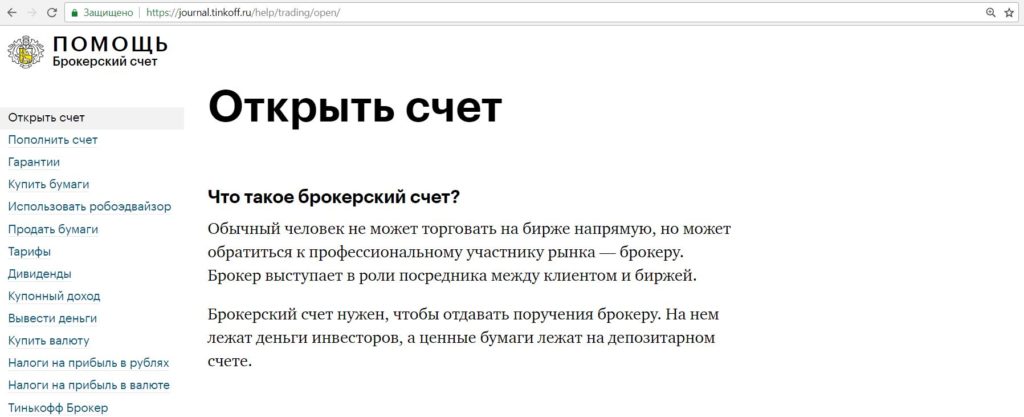

Что такое брокерский счет и как его открыть?

Что такое брокерский счет?

Брокерский счет — это то, что большинство инвесторов используют для покупки и продажи ценных бумаг, таких как акции, облигации и паевые инвестиционные фонды. Вы можете переводить деньги на брокерский счет и обратно, как и банковский счет, но, в отличие от банков, брокерские счета предоставляют вам доступ к фондовому рынку и другим инвестициям.

Вы также увидите брокерские счета, называемые налогооблагаемыми счетами, поскольку инвестиционный доход на брокерском счете облагается налогом как прирост капитала.Это можно сравнить с пенсионными счетами (такими как IRA), которые имеют другой набор правил налогообложения и снятия средств, и могут быть лучше для пенсионных сбережений и инвестиций.

Как работают брокерские счета?

Существует ряд лицензированных брокерских фирм — от более дорогих брокеров с полным спектром услуг до брокеров со скидками в Интернете с низкими комиссиями — где вы можете открыть брокерский счет.

Многие брокеры позволяют вам быстро открыть брокерский счет онлайн, и вам обычно не нужно для этого много денег — на самом деле, многие брокерские фирмы позволяют вам открыть счет без первоначального депозита.Однако перед покупкой инвестиций вам необходимо будет пополнить счет. Вы можете сделать это, переведя деньги со своего текущего или сберегательного счета или с другого брокерского счета. Вы также можете отправить чек по почте.

Вы владеете деньгами и инвестициями на своем брокерском счете, и вы можете продать их в любое время. Брокер держит вашу учетную запись и действует как посредник между вами и инвестициями, которые вы хотите приобрести.

Не существует ограничений на количество брокерских счетов, которые вы можете иметь, или сумму денег, которую вы можете ежегодно вносить на налогооблагаемый брокерский счет. За открытие брокерского счета комиссия не взимается.

За открытие брокерского счета комиссия не взимается.

Брокерские счета и пенсионные счета

Стандартный брокерский счет или налогооблагаемый счет не дает никаких налоговых преимуществ для инвестирования через счет — в большинстве случаев ваши инвестиционные доходы будут облагаться налогом. С другой стороны, это означает, что для этих аккаунтов очень мало правил: вы можете забрать свои деньги в любое время и по любой причине и инвестировать столько, сколько захотите. (Вот наш выбор лучших брокерских счетов.)

Но если вы инвестируете на пенсию, вам нужно открыть пенсионный счет, а не налогооблагаемый брокерский счет. Пенсионный счет, такой как Roth или традиционный IRA, — это инвестиционный счет с льготным налогообложением, специально разработанный для ваших пенсионных сбережений. Из-за этого, в отличие от облагаемых налогом брокерских счетов, пенсионные счета накладывают ограничения на то, когда и как вы можете снимать деньги, а также на то, сколько вы можете вносить каждый год. (Вот наш выбор лучших аккаунтов IRA.)

(Вот наш выбор лучших аккаунтов IRA.)

Примечание. Возможно, вы уже инвестируете для выхода на пенсию через своего работодателя — многие компании предлагают план, спонсируемый работодателем, например 401 (k), и соответствуют вашим взносам. Вы все еще можете открыть IRA, но мы рекомендуем внести как минимум достаточно средств в ваш 401 (k), чтобы сначала заработать этот матч.

Как выбрать провайдера брокерского счета

После того, как вы определились, хотите ли вы пенсионный счет или налогооблагаемый брокерский счет, вам нужно будет выбрать провайдера счета.Есть два основных варианта, которые удовлетворяют потребности большинства инвесторов: онлайн-брокеры и робо-советники. Оба предлагают пенсионные счета и налогооблагаемые брокерские счета.

Счет онлайн-брокера

Если вы хотите покупать и управлять своими собственными инвестициями, брокерский счет у онлайн-брокера для вас.

Инвестиционный счет в онлайн-брокерской компании позволяет покупать и продавать инвестиции через веб-сайт брокера. Дисконтные брокеры предлагают широкий спектр инвестиций, включая акции, паевые инвестиционные фонды и облигации.

Дисконтные брокеры предлагают широкий спектр инвестиций, включая акции, паевые инвестиционные фонды и облигации.

Управляемый брокерский счет

Управляемый брокерский счет поставляется с управлением инвестициями либо от консультанта по человеческим инвестициям, либо от робо-консультанта. Робо-консультант представляет собой недорогую альтернативу найму менеджера по человеческим инвестициям: эти компании используют сложные компьютерные алгоритмы для выбора и управления вашими инвестициями за вас, исходя из ваших целей и графика инвестирования.

Робо-консультанты, вероятно, подойдут вам, если вы не хотите, чтобы ваши инвестиции были в значительной степени невмешательствами.У нас есть полный список лучших робо-советников.

Как открыть брокерский счет

После того, как вы открыли инвестиционный счет, вам нужно будет инициировать депозит или перевод средств. Брокер проведет вас через процесс. После завершения перевода и пополнения вашего брокерского счета вы можете начать инвестировать.

Вас могут спросить, хотите ли вы иметь счет наличными или маржинальный. Маржинальный счет позволяет вам занимать деньги у брокера для совершения сделок, но вы будете платить проценты, а это рискованно.Как правило, сначала лучше использовать денежный счет.

Реклама

E * TRADE 4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

ТОРГОВЛЯ 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Сборы и минимумы: Рекламная акция: Кредит наличными до 5000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5,0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

4 типа инвестиционных счетов, которые вы должны знать

Если вам нравятся варианты, у вас есть много вариантов инвестиционных счетов. Что это будет, ИРА? Налогооблагаемый счет? Сберегательный счет колледжа? Это один из первых вопросов, который задают финансовые фирмы при создании учетной записи.

Это руководство по различным типам инвестиционных счетов поможет вам найти лучший, исходя из ваших сберегательных целей, права на участие и того, кому вы хотите сохранить право собственности на счет (вы, вы и кто-то еще, или даже несовершеннолетний).

Типы инвестиционных счетов

1. Стандартный брокерский счет

Стандартный брокерский счет — иногда называемый налогооблагаемым брокерским счетом или не пенсионным счетом — обеспечивает доступ к широкому спектру инвестиций, включая акции и паевые инвестиционные фонды , облигации, биржевые фонды и др.Любые проценты или дивиденды, которые вы зарабатываете на инвестициях, а также любая прибыль от инвестиций, которые вы продаете, облагаются налогами в год получения денег.

С учетной записью, не предназначенной для выхода на пенсию, вы можете выбрать способ владения:

Индивидуальный налогооблагаемый брокерский счет: открывается физическим лицом, которое сохраняет право собственности на счет и будет нести единоличную ответственность за налоги, взимаемые с этого счета.

Совместный налогооблагаемый брокерский счет: счет, совместно используемый двумя или более людьми — обычно супругами, но его можно открыть с кем угодно, даже без родственников.

Когда вы открываете брокерский счет, фирма, скорее всего, спросит вас, хотите ли вы иметь денежный счет или маржинальный счет. Денежный счет подходит большинству инвесторов. Он позволяет вам покупать инвестиции за деньги, которые вы вносите на счет. Маржинальный счет предназначен для инвесторов, которые хотят занять деньги у брокера для покупки инвестиций. Маржинальная торговля — это более рискованный вид инвестирования, который лучше всего подходит для опытных трейдеров.

Право на участие: вы должны быть совершеннолетним (не моложе 18 лет) и иметь номер социального страхования или налоговый идентификационный номер (среди других форм идентификации), чтобы открыть брокерский счет.

Полезно знать: нет ограничений на то, сколько денег вы можете внести на налогооблагаемый брокерский счет, и деньги могут быть сняты в любое время, хотя вы можете иметь задолженность по налогам, если инвестиции, которые вы продаете для обналичивания, выросли в цене.

2.

Пенсионные счета

Пенсионные счетаПенсионный счет, такой как IRA, или индивидуальный пенсионный счет, представляет собой стандартный брокерский счет с доступом к тому же диапазону инвестиций. Самая большая разница между пенсионным счетом и брокерским счетом заключается в том, как IRS облагает налогом — или не облагает налогом — взносы, прибыль от инвестиций и снятие средств.

В зависимости от типа IRA, который вы выбираете, вы получаете либо предварительную налоговую льготу в год, когда вы вносите взносы на счет (с традиционным IRA), либо внутреннюю налоговую льготу, которая делает ваши снятие средств при выходе на пенсию без уплаты налогов ( через Roth IRA). Совместные IRA не допускаются.

Право на участие: Вы должны иметь заработанный доход (или у вас должен быть супруг (а) с квалифицированным трудовым доходом), чтобы иметь право вносить взносы в IRA. Также существуют ограничения дохода для внесения взносов в IRA Рота и для удержания взносов в традиционный IRA.Подробнее о правилах участия в программе IRA можно узнать здесь.

Полезно знать: максимальный размер взноса в IRA составляет 6000 долларов США в 2020 и 2021 годах (7000 долларов США для лиц в возрасте 50 лет и старше). Согласно правилам IRS, могут быть налоги и штрафы за участие в IRA до достижения возраста 59 ½ лет. Если вы думаете, что вам понадобятся деньги на раннем этапе, Roth IRA предлагает больше вариантов без штрафных санкций.

Эти поставщики предлагают обширные инструменты и рекомендации для вкладчиков, которые ищут место для открытия IRA.

3.Счета для образования

Один из самых популярных типов счетов, используемых для оплаты расходов на образование, — это накопительный план 529. (Это отличается от планов с предоплатой 529, которые позволяют вам зафиксировать государственную плату за обучение в учреждении, которое реализует этот план.) Большинство штатов предлагают свои собственные планы 529, которые вы можете открыть напрямую, но обычно деньги можно использовать в подходящие школы по всей стране. Некоторые брокерские конторы также позволяют открыть счет 529. Например, TD Ameritrade предлагает 529 счетов через план Небраски, а Wealthfront предлагает их через Неваду.

Некоторые брокерские конторы также позволяют открыть счет 529. Например, TD Ameritrade предлагает 529 счетов через план Небраски, а Wealthfront предлагает их через Неваду.

Еще один вариант сбережений на образование — это сберегательный счет Coverdell Education. ESA должно быть создано до того, как бенефициару исполнится 18 лет, и, как и 529s, деньги можно использовать для оплаты колледжа, начального и среднего образования.

Право на участие: относительно или нет, любой может вносить вклад в эти планы от имени бенефициара. И любой может быть назван бенефициаром по счету, если деньги используются для оплаты квалифицированного образования.

Полезно знать: взносы в фонд 529 и ESA не подлежат налогообложению (хотя вы можете получить вычет государственного налога на взносы в размере 529), но квалифицированное распределение не облагается налогом.

4. Инвестиционные счета для детей

Инвестиционные счета выше требуют, чтобы владелец был не моложе 18 лет. Но как насчет брокерских счетов подающего надежды молодого Баффета, которого вы знаете? Есть несколько вариантов размещения несовершеннолетних:

Но как насчет брокерских счетов подающего надежды молодого Баффета, которого вы знаете? Есть несколько вариантов размещения несовершеннолетних:

Счет депозитарного брокера

Этот инвестиционный счет открыт для несовершеннолетнего с деньгами, подаренными ребенку. Взрослый (попечитель) контролирует счет и передает активы ребенку, когда он или она достигает «возраста совершеннолетия», то есть 18 или 21 года, в зависимости от законов штата.

Два типа счетов депо — это Единый закон о дарении несовершеннолетним (UGMA) и Единообразный закон о передаче прав несовершеннолетним (UTMA). Разница заключается в том, какие объекты вы можете использовать в аккаунте. UTMA могут владеть недвижимостью в дополнение к типичным инвестициям, разрешенным в обоих типах счетов (наличные деньги, акции, облигации, паевые инвестиционные фонды). Как только деньги поступают на счет, их нельзя перевести другому получателю.

Право на участие: ребенку не нужен заработок для получения UGMA. В некоторых штатах разрешены UGMA, в некоторых разрешены UTMA, а в некоторых разрешены оба варианта. Брокер может определить, позволяет ли ваше государство открыть его для бенефициара.

В некоторых штатах разрешены UGMA, в некоторых разрешены UTMA, а в некоторых разрешены оба варианта. Брокер может определить, позволяет ли ваше государство открыть его для бенефициара.

Полезно знать: в отличие от денег на образовательном счете, деньги, вложенные в UGMA или UTMA, можно использовать для любых целей, а не только для обучения в колледже. И имейте в виду, что если ребенок подает заявку на финансовую помощь, активы на счете опеки считаются принадлежащими учащемуся и могут повлиять на их право на получение помощи и размер пакета помощи.

IRA опекуна

Если ребенок заработал, он имеет право вносить взносы в Roth или традиционный IRA.Учетная запись создается и поддерживается взрослым, который передает ее ребенку, когда ему исполняется 18 или 21 год.

Право на участие: заработанный доход может быть получен от чего угодно, включая присмотр за детьми, неформальный бизнес по стрижке газонов или спонсорство в Instagram. как сообщили в IRS.

Полезно знать: в Roth IRA взносы — но не доход от инвестиций — могут быть изъяты в любое время без уплаты подоходного налога или штрафа за досрочное снятие.

Где открыть инвестиционный счет?

Большинство финансовых учреждений предлагают, как минимум, стандартные брокерские счета и IRA.Многие также предлагают образовательные сберегательные счета и счета депо.

Если вы хотите, чтобы кто-то управлял вашими деньгами за вас, бразды правления могут взять на себя брокер с полным спектром услуг (фирма с консультантом по инвестициям) или робот-консультант. Робо-консультант — это недорогая автоматизированная служба управления портфелем, которая взимает небольшую плату за контроль вашего инвестиционного портфеля.

Реклама

E * TRADE 4,5 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой.Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

ТОРГОВЛЯ 4.0 Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакционной командой. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Рекламная акция: Кредит наличными до 5000 долларов США с соответствующим депозитом. |

ИНТЕРАКТИВНЫЕ БРОКЕРЫ IBKR LITE 5,0 Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и робо-консультантов учитывает более 15 факторов, в том числе комиссию и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.Сборы и минимумы: Продвижение: Нет. |

Определение брокерского счета

Что такое брокерский счет?

Брокерский счет — это договоренность, при которой инвестор размещает деньги в лицензированной брокерской фирме, которая совершает сделки от имени клиента. Хотя брокерская компания выполняет заказы, активы принадлежат инвесторам, которые, как правило, должны требовать в качестве налогооблагаемого дохода любой прирост капитала, полученный со счета.

Хотя брокерская компания выполняет заказы, активы принадлежат инвесторам, которые, как правило, должны требовать в качестве налогооблагаемого дохода любой прирост капитала, полученный со счета.

Общие сведения о брокерских счетах

Существует несколько типов брокерских счетов и брокерских фирм, что дает инвесторам возможность выбрать модель, которая наилучшим образом соответствует их финансовым потребностям.Некоторые брокеры с полным спектром услуг предоставляют подробные консультации по инвестициям и взимают непомерно высокие комиссии за такие рекомендации.

С другой стороны, большинство онлайн-брокеров просто предоставляют безопасный интерфейс, через который инвесторы могут размещать торговые ордера и взимать относительно низкие комиссии за эту услугу. Брокерские счета также могут отличаться по скорости исполнения ордеров, аналитическим инструментам, объему торгуемых активов и степени, в которой инвесторы могут торговать с маржой.

Брокерские счета с полным спектром услуг

Инвесторам, которым нужен опыт финансового консультанта, следует обратиться к брокерским фирмам с полным спектром услуг, таким как Merrill Lynch, Morgan Stanley, Wells Fargo Advisors и UBS. Финансовым консультантам платят за то, чтобы они помогали своим клиентам разрабатывать инвестиционные планы и соответствующим образом выполнять сделки. Финансовые консультанты либо работают на недискреционной основе, когда клиенты должны одобрять транзакции, либо они могут работать на дискреционной основе, которая не требует одобрения клиента.

Финансовым консультантам платят за то, чтобы они помогали своим клиентам разрабатывать инвестиционные планы и соответствующим образом выполнять сделки. Финансовые консультанты либо работают на недискреционной основе, когда клиенты должны одобрять транзакции, либо они могут работать на дискреционной основе, которая не требует одобрения клиента.

Брокерские счета с полным спектром услуг либо взимают комиссию за сделки, либо взимают плату за консультационные услуги. Комиссионный счет генерирует комиссию каждый раз, когда инвестиция покупается или продается, независимо от того, пришла ли рекомендация от клиента или советника, и независимо от того, прибыльна ли сделка.

В отличие от счетов за консультационные услуги взимается фиксированная годовая плата в размере от 0,5% до 1,5% от общего остатка на счете. В обмен на эту комиссию при покупке или продаже инвестиций комиссия не взимается.Инвесторы должны обсудить модели компенсации с финансовыми консультантами в самом начале отношений.

Самостоятельным трейдерам следует быть осторожными при торговле акциями с низким объемом, которые могут не иметь достаточного количества покупателей на другой стороне сделки, чтобы разгрузить позиции.

Дисконтный брокерский счет

Инвесторы, которые предпочитают самостоятельный инвестиционный подход, должны серьезно рассмотреть возможность использования дисконтных брокерских фирм, которые взимают значительно более низкие комиссии, чем их коллеги из брокерских фирм с полным спектром услуг.Однако, как следует из названия, дисконтные брокерские фирмы, такие как Charles Schwab, Scottrade, E * Trade, Vanguard и Fidelity, предлагают меньше услуг в обмен на более низкие комиссионные. Но это может идеально подойти инвесторам, которые в основном хотят совершать недорогие инвестиционные сделки с помощью простого в использовании программного обеспечения для онлайн-торговли.

Например, инвестор, который регистрируется у обычного дисконтного брокера, может рассчитывать на открытие обычного налогооблагаемого брокерского счета или пенсионного счета бесплатно, при условии, что он может пополнить счет с минимальным размером открытия в 500 долларов. Чтобы купить или продать большинство акций, опционов или ETF, взимается небольшая комиссия или она отсутствует вовсе. Некоторые дисконтные брокеры могут взимать комиссию за акции за пределами США или за редко торгуемые акции, но это варьируется от одного брокера к другому.

Чтобы купить или продать большинство акций, опционов или ETF, взимается небольшая комиссия или она отсутствует вовсе. Некоторые дисконтные брокеры могут взимать комиссию за акции за пределами США или за редко торгуемые акции, но это варьируется от одного брокера к другому.

Казначейские облигации обычно не требуют комиссии для торговли, но вторичные облигации могут отличаться. Многие брокеры, такие как Schwab, Fidelity и E-trade, предлагают широкий выбор паевых инвестиционных фондов, доступных также без транзакционных издержек.

Ключевые выводы

- Инвесторы имеют разные потребности и должны соответственно выбирать брокерские фирмы.

- Инвесторы, которым требуется серьезное руководство и помощь, могут получить выгоду от сотрудничества с брокерской фирмой с полным спектром услуг, которая взимает более высокие комиссионные.

- Фирмы с полным спектром услуг либо взимают фиксированную плату за свои услуги в зависимости от размера счета, либо взимают комиссию за совершаемые ими сделки.

- Онлайн-брокеры взимают более низкие комиссии и подходят инвесторам, которые хотят проводить свои собственные сделки.

Брокерский счет у регионального финансового консультанта

Некоторые инвесторы предпочитают личное взаимодействие брокера с полным спектром услуг, но также хотят воспользоваться преимуществами более персонализированного подхода при работе с фирмой, которая чувствует себя более локализованной в собственном сообществе инвестора.Такие инвесторы обычно рассматривают возможность использования среднего звена между брокерскими фирмами с полным спектром услуг и дисконтными брокерскими фирмами. Такие компании, как Raymond James Financial Advisors, Jeffries Financial Group или Edward Jones, выступают одновременно в качестве брокеров-дилеров и финансовых консультантов. Эта группа требует большего минимального размера счета и обслуживает людей с чуть более высоким уровнем собственного капитала, но со временем их услуги, как правило, становятся менее дорогими, чем у более крупных полноразмерных брокерских компаний.

Онлайн-брокерские счета и давление на снижение цен

Онлайн-брокерская компания Robinhood, запущенная в начале 2015 года на платформе, предназначенной только для мобильных устройств, предлагает торговлю без комиссии и не имеет минимальных требований к счетам, за исключением маржинальных счетов.Несмотря на то, что она обходится без комиссионных, эта фирма была пионером в получении дохода от практики, известной как оплата за поток заказов.

Маркетинговым фирмам, которые сосредоточены на подборе покупателей и продавцов через электронные коммуникационные сети (ECN), необходим постоянный поток заказов от розничных инвесторов для согласования с институциональными покупателями и продавцами. Поэтому такие фирмы, как Citadel Securities или IMC Financial, считают полезным создать для брокеров стимул приносить им заказы.Платежные брокеры, такие как Robinhood, за право совершать сделки с клиентами, повысили скорость и точность исполнения и сделали возможной бизнес-модель Robinhood.

Сумма, выплачиваемая маркет-мейкерской фирмой, намного меньше, чем обычно были комиссионные за торговлю акциями (на каждую сделку), поэтому даже если эти затраты в конечном итоге перекладываются на потребителя в виде встроенных комиссий, эта модель все равно приносит пользу. потребителю из-за его низкой стоимости и эффективности. В конце 2019 года почти все дисконтные брокерские фирмы полностью приняли эту бизнес-модель и перешли на бесплатные комиссии по большинству сделок с акциями.

В ноябре 2017 года Robinhood объявила, что она превысила три миллиона брокерских счетов, а объем транзакций превысил 100 миллиардов долларов. Между тем, E * Trade сообщила о примерно 3,6 млн брокерских счетов с активами под управлением (AUM) на сумму 311 млрд долларов.

У торговли с нулевой комиссией есть недостатки. Показательный пример: Robinhood не предлагает инвестиционных советов, которые обычно можно получить в традиционных брокерских конторах. Robinhood также не поддерживает аннуитетные выплаты или пенсионные счета. Представители фирмы заявляют, что в ближайшее время могут поддержать последнее. Но даже в этом случае модель Робинхуда оказалась настолько успешной, что в конце 2019 года основные дисконтные брокеры перешли на модель с нулевой комиссией для большинства сделок с акциями, демонстрируя, что клиенты предпочитают их подход.

Представители фирмы заявляют, что в ближайшее время могут поддержать последнее. Но даже в этом случае модель Робинхуда оказалась настолько успешной, что в конце 2019 года основные дисконтные брокеры перешли на модель с нулевой комиссией для большинства сделок с акциями, демонстрируя, что клиенты предпочитают их подход.

Что такое брокерский счет?

Если вы хотите покупать и продавать акции, паевые инвестиционные фонды и ETF и зарабатывать деньги на фондовом рынке, вам нужно открыть счет в брокерской фирме.Существуют различные типы брокерских счетов — онлайн или в обычных точках, с полным спектром услуг или со скидкой, а также многие с финансовыми консультантами.

Вот исчерпывающий ответ на вопрос «что такое брокерский счет», а также руководство по выбору и использованию брокерского счета.

Источник изображения: Getty Images.

Что такое брокерский счет и зачем он вам нужен? Брокерство можно определить по-разному: это компания, которая объединяет покупателей и продавцов; бизнес, который действует как посредник, облегчая транзакции; и / или предприятие, которое покупает и продает различные активы для своих клиентов. Когда дело доходит до фондового рынка, существуют брокерские счета, чтобы помочь инвесторам покупать и продавать ценные бумаги.

Когда дело доходит до фондового рынка, существуют брокерские счета, чтобы помочь инвесторам покупать и продавать ценные бумаги.

Брокерский счет позволяет индивидуальному инвестору, который внес деньги в лицензированную брокерскую фирму, делать заказы на покупку и продажу активов фирме, выступающей в качестве их представителя в сделках. В зависимости от брокерской компании вы можете создать учетную запись онлайн, по телефону или лично. Когда у вас есть счет, вам необходимо пополнить его деньгами, чтобы покупать и продавать акции, паевые инвестиционные фонды или другие ценные бумаги.Конечно, это еще не все, так что давайте рассмотрим подробнее.

Если вам еще не нужен брокерский счет, посмотрите таблицу ниже, в которой показано, сколько денег вы потенциально можете накопить, инвестируя в фондовый рынок в течение различных периодов времени. Долгосрочная среднегодовая доходность фондового рынка в течение длительного периода была близка к 10%, но невозможно сказать, как именно она будет работать в течение определенного периода, в который вы инвестируете, поэтому используется более консервативная ставка в 8%.

Очевидно, что если вы каждый год откладываете значительные суммы и эффективно их инвестируете, вы можете накопить большие суммы. Например, если вы можете вырастить яйцо стоимостью 500 000 долларов за 20 лет, этого будет достаточно, чтобы получить около 20 000 долларов в первый год выхода на пенсию, если вы будете использовать правило 4% при выводе средств.

Рост на 8% для | $ 5,000 ежегодно инвестируется | $ 10,000 ежегодно инвестируется | $ 15,000 ежегодно инвестируется |

|---|---|---|---|

10 лет | $ 78 227 | $ 156 455 | 234 682 долл. США |

15 лет | $ 146 621 | $ 293 243 | 439 864 долл. США |

20 лет | 247 115 | $ 494 229 | $ 741 344 |

25 лет | 394 772 долл. | $ 789 544 | $ 1.2 миллиона |

30 лет | $ 611 729 | 1,2 млн. Долл. США | 1,8 млн. Долл. США |

Расчеты автора.

Типы брокерских конторСуществуют различные брокерские конторы. Некоторые, например, существуют исключительно или в основном в Интернете, где вы ведете с ними большую часть или все свои дела. У других есть филиалы по всей стране, что позволяет вам лично поговорить с агентом по обслуживанию клиентов.Большинство этих брокерских компаний с филиальными сетями также предлагают онлайн-доступ к вашим счетам, а также возможность торговать онлайн.

Это три основные категории брокерских компаний:

- Брокерские компании с полным спектром услуг: Если вы помните знаменитую телевизионную рекламу 1970-х и 1980-х годов, в которой говорилось: «Когда говорит Э.

Ф. Хаттон, люди слушают …» — это была брокерская компания с полным спектром услуг, которая была норма в то время. Брокеры с полным спектром услуг делают большую часть инвестиционной работы за вас — рекомендуют различные инвестиции и часто управляют вашими деньгами.Это может показаться хорошим соглашением, но они также взимают огромные комиссии, некоторые из которых достигают нескольких сотен долларов за сделку, и возможно, что не все их рекомендации будут вам полезны. (Это особенно верно, если они заставляли вас часто торговать, создавая тем самым большие комиссионные.)

Ф. Хаттон, люди слушают …» — это была брокерская компания с полным спектром услуг, которая была норма в то время. Брокеры с полным спектром услуг делают большую часть инвестиционной работы за вас — рекомендуют различные инвестиции и часто управляют вашими деньгами.Это может показаться хорошим соглашением, но они также взимают огромные комиссии, некоторые из которых достигают нескольких сотен долларов за сделку, и возможно, что не все их рекомендации будут вам полезны. (Это особенно верно, если они заставляли вас часто торговать, создавая тем самым большие комиссионные.)Сегодняшние брокерские компании с полным спектром услуг включают Morgan Stanley (NYSE: MS) и Merrill Lynch, теперь принадлежащие Bank of America (NYSE: BAC ). Рассмотрите возможность брокерской деятельности с полным спектром услуг, если вы не хотите много управлять своими деньгами и если вы доверяете опыту и этике фирм, с которыми соглашаетесь работать.Однако важно отметить, что вы можете значительно сэкономить на комиссиях, просто выбрав инвестирование в индексные фонды с низкими комиссиями, такие как те, которые отслеживают S&P 500.

- Дисконтные брокеры: Сегодня у нас есть множество дисконтных брокеров на выбор, и их услуги не уценены, несмотря на их название. Обычно они взимают комиссию от 15 до 5 долларов или даже меньше за сделку, и многие из них также предлагают исследования и доступ к финансовым советникам. Этот вариант отлично подходит для многих, если не для большинства инвесторов.Вы можете наслаждаться низкими комиссионными расходами, получая доступ к обширным исследованиям компаний, а также покупать и продавать акции акций и паевые инвестиционные фонды. Или вы можете выбрать более простой путь и использовать эти брокерские компании, чтобы регулярно инвестировать в индексные фонды с низкими комиссиями и позволять своим деньгам расти в течение многих лет. Основные дисконтные брокеры включают TD Ameritrade (NASDAQ: AMTD), Fidelity Investments и Charles Schwab (NYSE: SCHW).

- Бесплатные брокерские конторы: Некоторые брокерские конторы практически ничего не взимают за сделку.

Это лучший вариант для некоторых, но не для всех инвесторов, потому что также часто существуют ограничения или ограничения. Interactive Brokers (NASDAQ: IBKR), например, предлагает сделки по цене менее копейки за штуку, но также имеет минимальный размер счета 10 000 долларов США (5 000 долларов США для пенсионных счетов) и не предлагает реинвестирование дивидендов. Приложение Robinhood предлагает бесплатную торговлю, но не включает доступ к паевым инвестиционным фондам или облигациям. Тем, кто хочет торговать часто, следует стремиться к минимально возможным комиссиям, но частая торговля не так многообещает для стратегии наращивания богатства, как покупка и удержание акций в течение длительных периодов времени.

Это лучший вариант для некоторых, но не для всех инвесторов, потому что также часто существуют ограничения или ограничения. Interactive Brokers (NASDAQ: IBKR), например, предлагает сделки по цене менее копейки за штуку, но также имеет минимальный размер счета 10 000 долларов США (5 000 долларов США для пенсионных счетов) и не предлагает реинвестирование дивидендов. Приложение Robinhood предлагает бесплатную торговлю, но не включает доступ к паевым инвестиционным фондам или облигациям. Тем, кто хочет торговать часто, следует стремиться к минимально возможным комиссиям, но частая торговля не так многообещает для стратегии наращивания богатства, как покупка и удержание акций в течение длительных периодов времени.

Типы брокерских счетов

Помимо различных типов брокерских счетов, существует несколько различных вариантов брокерских счетов. Вот чем отличаются некоторые из этих аккаунтов:

- Налогооблагаемые счета : Налогооблагаемый счет — это основной вид счетов, предлагаемых большинством брокерских контор.

В нем вы покупаете и продаете ценные бумаги, генерируя прирост капитала и убытки, облагаемые налогами. К счастью, налоговый кодекс позволяет нам компенсировать прибыль убытками, тем самым уменьшая наш налоговый удар.

В нем вы покупаете и продаете ценные бумаги, генерируя прирост капитала и убытки, облагаемые налогами. К счастью, налоговый кодекс позволяет нам компенсировать прибыль убытками, тем самым уменьшая наш налоговый удар. - Счета с льготным налогообложением: Многие брокерские компании, а также компании взаимных фондов и другие компании, предоставляющие финансовые услуги, позволяют вам открывать льготные с точки зрения налогообложения счета, такие как IRA — как традиционные, так и Roth. Некоторые из них также занимаются администрированием 401 ( л) планы для различных работодателей. Таким образом, у вас может быть налогооблагаемый счет в брокерской компании, а также IRA в том же или другом, а также 401 (k) через вашу работу, которая управляется через брокерскую компанию.

- Кэш vs.Маржинальные счета: Многие брокерские счета необходимо обозначать как денежные или маржинальные. Денежный счет — это самый простой вариант, который отлично подойдет большинству инвесторов.

Для этого на вашем счету должны быть наличные, чтобы покрыть ваши инвестиции. Хотите купить акции компании на 2000 долларов? Вам необходимо 2000 долларов на брокерском счете — плюс достаточно, чтобы покрыть стоимость комиссии. Однако если вы зарегистрируетесь на маржинальном счете, вы сможете инвестировать в различные ценные бумаги с деньгами, которые вы занимаете у брокера «под маржу».«Использование маржи увеличит как ваши прибыли, так и убытки, поэтому, хотя это может быть заманчивым, оно также может иметь катастрофические последствия. Соблюдайте осторожность, рассматривая маржинальный счет, или просто избегайте его полностью».

Для этого на вашем счету должны быть наличные, чтобы покрыть ваши инвестиции. Хотите купить акции компании на 2000 долларов? Вам необходимо 2000 долларов на брокерском счете — плюс достаточно, чтобы покрыть стоимость комиссии. Однако если вы зарегистрируетесь на маржинальном счете, вы сможете инвестировать в различные ценные бумаги с деньгами, которые вы занимаете у брокера «под маржу».«Использование маржи увеличит как ваши прибыли, так и убытки, поэтому, хотя это может быть заманчивым, оно также может иметь катастрофические последствия. Соблюдайте осторожность, рассматривая маржинальный счет, или просто избегайте его полностью».

Существуют и другие виды брокерских счетов, например, открытые для торговли опционами, совместные счета, депозитарные счета для детей, пролонгационные счета IRA, созданные с использованием средств со старого счета 401 (k), и так далее.

Источник изображения: Getty Images.

Как выбрать хорошего брокера Когда вы будете готовы открыть счет, внимательно выберите брокерскую фирму, важно выбрать ту, которая лучше всего соответствует вашим потребностям. Вот некоторые соображения — вы можете решить, какие из них наиболее важны для вас:

Вот некоторые соображения — вы можете решить, какие из них наиболее важны для вас:

- Минимальный начальный депозит: Некоторые брокерские компании требуют минимум несколько тысяч долларов, в то время как другие не имеют минимального депозита.

- Затраты: При прочих равных отдавайте предпочтение брокерским компаниям, которые взимают небольшую плату за сделку. Вы можете найти сборы от 5 долларов и менее до более 100 долларов. Учитывайте и другие сборы, такие как сборы IRA за хранение, сборы за банковский перевод, сборы за бездействие учетной записи, ежегодные сборы и т. Д.

- Research: Многие брокерские компании предлагают бесплатные аналитические отчеты о компаниях. Если это ценно для вас, посмотрите, что предлагает каждый из ваших соперников.

- Паевые инвестиционные фонды: Спектр фондов, предлагаемых брокерскими конторами, сильно различается: одни брокеры предлагают сотни фондов, а другие — тысячи.

Если вас интересуют определенные средства, посмотрите, доступны ли они. Однако знайте, что обычно вы можете вкладывать средства напрямую в их компании, минуя брокерские конторы.

Если вас интересуют определенные средства, посмотрите, доступны ли они. Однако знайте, что обычно вы можете вкладывать средства напрямую в их компании, минуя брокерские конторы. - Предложения, не связанные с акциями: Если вы заинтересованы, например, в инвестировании в облигации, посмотрите, предлагаются ли они.

- Удобство использования: Посмотрите, насколько легко использовать систему онлайн-торговли каждой брокерской компании и насколько удобен для пользователя каждый веб-сайт.

- Служба поддержки клиентов: Задайте несколько вопросов отделу обслуживания клиентов, чтобы оценить его реакцию.

- Банковское дело: Некоторые брокерские компании предоставляют банковские услуги, такие как выписка чеков, счета денежного рынка, кредитные карты, карты банкоматов, прямой депозит и многое другое.Поищите их, если хотите.

- Удобство: Вы бы предпочли размещать торговые заказы через реального человека, по телефону или через Интернет? Посмотрите, какие брокерские компании предлагают то, что вам нужно.

Некоторые из этих факторов более важны, чем другие. Например, если вы торгуете только два раза в год, вам не нужно искать сверхнизкие комиссионные. Составьте список всех необходимых вам функций и их важности, а затем оцените каждого претендента по индивидуальным критериям.

Как покупать и продавать акции, фонды и ETFКогда вы торгуете ценными бумагами на своем брокерском счете, вы будете размещать ордера.Основные заказы, которые вы можете разместить в своей брокерской фирме на покупку или продажу акций, перечислены ниже. Обратите внимание, что некоторые из них можно комбинировать.

- Рыночный ордер: Предназначен для немедленного исполнения по лучшей доступной цене, когда ордер достигает рыночной площади. Это наиболее распространенный тип ордера, который почти всегда исполняется, поскольку цена не указана. Это может быть рискованно, если акция неожиданно резко двинется, что не является обычным явлением.

- Лимитный ордер: Это приказ на покупку или продажу только по указанной цене («лимит») или лучше.Он используется инвесторами с максимальной или минимальной ценой, по которой они готовы торговать. Это может быть удобно, если вам нравится компания, но вы считаете, что ее акции слишком богаты, поскольку вы можете разместить лимитный ордер на ее покупку, если цена упадет до более низкой.

- Выполнить или убить: Если этот заказ не может быть исполнен немедленно, он автоматически отменяется.

- Дневной ордер: Если этот ордер не был исполнен до конца торгового дня, он автоматически закрывается.

- GTC (Good-Til-Canceled): Этот ордер остается в силе до тех пор, пока он не будет исполнен брокером или не отменен вами.Однако многие брокерские компании отменяют заказы GTC через месяц или два.

- Стоп-приказ: Он становится рыночным, когда указанная цена была достигнута или превышена.

Стопы на покупку выставляются выше текущей рыночной цены; под ним ставятся стопы на продажу. Например, вы можете разместить стоп-приказ, чтобы ваши акции автоматически продавались, если они упадут ниже 25 долларов за акцию. Стоп-приказ гарантирует исполнение, но не цену.

Стопы на покупку выставляются выше текущей рыночной цены; под ним ставятся стопы на продажу. Например, вы можете разместить стоп-приказ, чтобы ваши акции автоматически продавались, если они упадут ниже 25 долларов за акцию. Стоп-приказ гарантирует исполнение, но не цену. - Стоп-лимитный ордер: Он становится лимитным ордером, когда указанная цена достигнута или пройдена.Если вы разместите стоп-лимит на продажу 100 XYZ $ 55, если XYZ упадет до 55 долларов за акцию или ниже, этот ордер станет лимитным ордером на продажу 100 акций по цене не менее 55 долларов. Этот заказ не гарантирует исполнения.

Так же, как наше правительство страхует наши банковские счета через Федеральную корпорацию страхования депозитов (FDIC), оно также защищает наши брокерские счета через Корпорацию по защите инвесторов в ценные бумаги (SIPC). Однако поймите, что вы не защищены от потерь из-за прискорбных инвестиционных решений, таких как вложение в акции, которые упали. Вместо этого вы защищены от банкротства вашего брокера. Выбирая брокерскую компанию, убедитесь, что она является членом SIPC.

Вместо этого вы защищены от банкротства вашего брокера. Выбирая брокерскую компанию, убедитесь, что она является членом SIPC.

Там может быть опасно с брокерским счетом, если вы используете удобное приложение для смартфона вашей брокерской фирмы, которое, среди прочего, позволяет вам проверять остатки на счете и совершать сделки. Как и в случае с банковскими приложениями и другими финансовыми приложениями, удобство замечательное, но будьте осторожны при использовании любых приложений, привязанных к финансовым счетам. Вы не хотите, чтобы ваши драгоценные финансовые счета были взломаны или подделаны.Если вы в пути, обязательно подключайтесь через безопасную сеть, а не через открытую систему Wi-Fi.

Вы можете передумать Наконец, если вы когда-либо недовольны своей брокерской деятельностью или вместо этого просто хотите вести дела с другой компанией, вы всегда можете передать свою учетную запись (и все ее авуары) другому брокеру. Это не такая уж большая проблема, и новый брокер будет рад сделать за вас большую часть работы. Просто свяжитесь с ним или найдите соответствующие формы на его веб-сайте.Вам не придется продавать все свои активы, и ваши базовые затраты также не изменятся. Некоторые брокерские конторы взимают скромную комиссию за перевод аккаунта, в то время как другие берут на себя все расходы, чтобы доставить вас к двери.

Просто свяжитесь с ним или найдите соответствующие формы на его веб-сайте.Вам не придется продавать все свои активы, и ваши базовые затраты также не изменятся. Некоторые брокерские конторы взимают скромную комиссию за перевод аккаунта, в то время как другие берут на себя все расходы, чтобы доставить вас к двери.

Для многих брокерский счет — это больше, чем просто развлечение или удобство, это может быть инструмент, который поможет вам построить комфортное финансовое будущее.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» позицией рекомендаций премиального консультационного сервиса Motley Fool.Мы пестрые! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает всем нам критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Когда открывать брокерский счет

Все больше и больше вкладчиков обращаются к брокерским счетам, поскольку они ищут способы максимизировать свои чрезвычайные средства в среде, где традиционные сберегательные счета предлагают процентные ставки в среднем всего 0,09%.

Более 40% инвесторов в США заявили, что у них был брокерский счет в 2018 году, по сравнению с 31% в 2012 году, согласно отчету исследовательской компании Hearts & Wallets за май 2019 года.

Брокерские счета, иначе известные как налогооблагаемые инвестиционные счета, аналогичны пенсионным счетам, таким как 401 (k) или IRA: инвесторы открывают счет у брокера или инвестиционной консультационной фирмы и могут покупать акции, паевые инвестиционные фонды и другие активы.

Но там, где пенсионные счета имеют ограничения на сумму денег, которую можно вносить каждый год, и ограничения на то, когда средства могут быть сняты, брокерские счета более гибкие.В отчете нет ограничений по доходу или взносам, и инвесторы могут снять свои деньги в любое время, что является одной из причин, по которой их популярность растет.

Однако они не предлагают таких же налоговых льгот, как пенсионные счета. Традиционные IRA и 401 (k) s позволяют инвесторам откладывать налоги до выхода на пенсию, в то время как IRA Roth и 401 (k) s позволяют инвестициям расти без налогов до тех пор, пока взносы не будут отозваны (инвесторы вносят деньги, которые уже облагаются налогом).

Инвесторы платят налоги, когда они зарабатывают деньги на средствах на брокерском счете, например, когда они продают акции или другие активы или когда по акциям выплачиваются дивиденды.Однако есть преимущества, в том числе более широкий спектр инвестиционных возможностей и потенциал роста на рынке.

Гибкость в сочетании с потенциальной прибылью от инвестиций привлекает больше инвесторов на эти счета, сказала NerdWallet Лаура Варас, основатель и исполнительный директор Hearts & Wallets. «Все больше и больше потребителей осознают противоречие между возможностью откладывать налоги с помощью счетов типа 401 (k) s и необходимостью быстрого доступа», — сказала она.

Когда открывать брокерский счет

Брокерские счета идеально подходят для сбережений или целей, которые находятся дальше пяти лет, но ближе, чем пенсия, говорят эксперты.Согласно отчету Hearts & Wallets, они также могут дополнять чрезвычайные сбережения инвестора.

«Существуют некоторые обстоятельства, при которых клиентам следует открыть брокерский счет, например, клиенты, имеющие более краткосрочные цели [например] денежная альтернатива для первоначального взноса за дом», — Райан Дж. Маршалл, сертифицированный специалист по финансовому планированию из Нью-Джерси, сообщает CNBC Make It. «В случаях, когда у них есть цели от четырех до семи лет, брокерский счет может помочь в достижении некоторых из этих краткосрочных целей.«

Маршалл, сертифицированный специалист по финансовому планированию из Нью-Джерси, сообщает CNBC Make It. «В случаях, когда у них есть цели от четырех до семи лет, брокерский счет может помочь в достижении некоторых из этих краткосрочных целей.«

Но прежде чем открывать налогооблагаемый счет, инвесторы должны отложить значительный чрезвычайный фонд и максимально увеличить свои пенсионные счета», — говорит Маршалл.

«Первым шагом будет получение как минимум соответствия 401 (k)», — говорит Маршалл. «Шаг второй — воспользоваться вкладом Roth IRA, если он имеет право. Третий шаг — это максимальное выполнение пенсионного плана компании, а затем четвертый шаг — открытие брокерского счета для дополнительных инвестиций ».

Как открыть брокерский счет

Перед открытием брокерского счета вам необходимо провести небольшое исследование чтобы выяснить, какой из них вам подходит.Во-первых, изучите свои возможности в финансовых компаниях, таких как Vanguard, Fidelity, Schwab и других. Вы также можете изучить онлайн-брокеров, таких как Robinhood.

Вы также можете изучить онлайн-брокеров, таких как Robinhood.

Затем ознакомьтесь с предложениями каждой торговой платформы. Как правило, брокерские счета позволяют инвесторам покупать более широкий спектр активов, чем 401 (k), но вы всегда должны дважды проверять.

После того, как вы откроете счет, что можно сделать бесплатно, вы переведете на него средства, чтобы купить инвестиции.

Самое важное, на что нужно обращать внимание: комиссии.Существует множество комиссий, связанных с брокерским счетом, как и с любым инвестиционным счетом, которые во многом будут зависеть от брокера, который управляет этим счетом. Основные комиссии, которые следует учитывать, включают плату за обслуживание счета, которая представляет собой ежемесячную, ежеквартальную или годовую плату, взимаемую некоторыми брокерами, и комиссии, которые представляют собой сборы , уплачиваемые брокеру за выполнение сделки.

Вот более подробное описание шагов, которые необходимо предпринять, чтобы открыть счет:

- Сравните брокеров : посмотрите на комиссии и минимальные суммы счетов для онлайн-брокеров и традиционных финансовых учреждений, таких как Vanguard.

Различные учреждения будут лучше работать для разных типов инвесторов. Эксперты говорят, что если вы только начинаете, вы, вероятно, захотите найти тот, у которого минимальные требования и доступ к индивидуальным советам. Их часто называют «дисконтными брокерами».

Различные учреждения будут лучше работать для разных типов инвесторов. Эксперты говорят, что если вы только начинаете, вы, вероятно, захотите найти тот, у которого минимальные требования и доступ к индивидуальным советам. Их часто называют «дисконтными брокерами». - Перевести средства : переместить деньги на счет, чтобы вы могли покупать инвестиции.

- Купить инвестиции : Вас интересуют акции? Облигации? Паевые инвестиционные фонды или ETF? Проведите небольшое исследование, чтобы решить, во что вы действительно хотите инвестировать и почему.Многие брокеры предоставляют свои собственные исследования, к которым они предоставят вам доступ, но вы также можете прочитать об акциях и других активах на таких сайтах, как Morningstar. Сумма денег, которую вы должны инвестировать, будет играть здесь большую роль: паевые инвестиционные фонды — отличный способ, например, диверсифицировать ваш портфель, но часто имеют более высокие минимальные инвестиции, чем ETF.

Стоимость акций компании зависит от компании. Вот пять критериев, которые следует учитывать при выборе акций, вот как выбрать лучший паевой инвестиционный фонд, и вот еще шесть вещей, которые следует учитывать при инвестировании.

Стоимость акций компании зависит от компании. Вот пять критериев, которые следует учитывать при выборе акций, вот как выбрать лучший паевой инвестиционный фонд, и вот еще шесть вещей, которые следует учитывать при инвестировании.

Оттуда, если вы хотите увеличить свои инвестиции, настройте автоматический перевод на свой брокерский счет, который вы сможете сделать онлайн. Просто убедитесь, что ваш фонд на случай чрезвычайных ситуаций и пенсионные счета имеют достаточное финансирование.

Хотя вкладчики используют брокерские счета для пополнения сбережений, это не одно и то же. Как и при любом инвестировании, всегда существует риск потери денег, хотя исторически рынок всегда рос.

Не пропустите: Почему сейчас прекрасное время внести свой вклад в Roth IRA

Понравилась эта история? Подпишитесь на CNBC Сделайте это на YouTube!

Брокерский счет Fidelity от Fidelity Investments

0 руб. Комиссия 00 применяется к онлайн-торговле акциями США, биржевым фондам (ETF) и опционам (+ 0,65 доллара США за контракт) на розничном счете Fidelity только для розничных клиентов Fidelity Brokerage Services LLC. По заявкам на продажу взимается комиссия за оценку деятельности (от 0,01 до 0,03 доллара за 1000 долларов основной суммы). Существует комиссия за регулирование опционов (от 0,03 до 0,05 доллара за контракт), которая применяется как к сделкам покупки, так и продажи опционов. Размер комиссии может быть изменен. Могут применяться другие исключения и условия.Подробности см. На Fidelity.com/commissions. Операции по выплате вознаграждения сотрудникам и счета, управляемые консультантами или посредниками через Fidelity Clearing & Custody Solutions ® , подлежат различным графикам комиссионных.

Комиссия 00 применяется к онлайн-торговле акциями США, биржевым фондам (ETF) и опционам (+ 0,65 доллара США за контракт) на розничном счете Fidelity только для розничных клиентов Fidelity Brokerage Services LLC. По заявкам на продажу взимается комиссия за оценку деятельности (от 0,01 до 0,03 доллара за 1000 долларов основной суммы). Существует комиссия за регулирование опционов (от 0,03 до 0,05 доллара за контракт), которая применяется как к сделкам покупки, так и продажи опционов. Размер комиссии может быть изменен. Могут применяться другие исключения и условия.Подробности см. На Fidelity.com/commissions. Операции по выплате вознаграждения сотрудникам и счета, управляемые консультантами или посредниками через Fidelity Clearing & Custody Solutions ® , подлежат различным графикам комиссионных.

Торговля опционами сопряжена со значительным риском и подходит не всем инвесторам. Некоторые сложные опционные стратегии несут дополнительный риск. Прежде чем торговать опционами, прочтите. Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Прежде чем торговать опционами, прочтите. Подтверждающая документация по любым претензиям, если применимо, будет предоставлена по запросу.

Fidelity Brokerage Services получает компенсацию от консультанта фонда или его аффилированных лиц в связи с маркетинговой программой, которая включает продвижение этой ценной бумаги и других ETF для клиентов («Маркетинговая программа»). Маркетинговая программа создает стимулы для брокерских услуг Fidelity, чтобы стимулировать покупку определенных ETF.Дополнительная информация об источниках, суммах и условиях компенсации содержится в проспекте эмиссии ETF и связанных с ним документах. Обратите внимание, что эта ценная бумага будет иметь маржу в течение 30 дней с даты расчетов, после чего она автоматически получит право на маржинальное обеспечение.

Дополнительные услуги по управлению инвестициями, предоставляемые за плату через Fidelity Personal and Workplace Advisors LLC (FPWA), зарегистрированного инвестиционного консультанта и компанию Fidelity Investments. Дискреционное управление портфелем осуществляется его дочерней компанией, ООО «Стратегические советники», зарегистрированным инвестиционным консультантом. Эти услуги предоставляются на платной основе.

Дискреционное управление портфелем осуществляется его дочерней компанией, ООО «Стратегические советники», зарегистрированным инвестиционным консультантом. Эти услуги предоставляются на платной основе.

Брокерские услуги, предоставляемые Fidelity Brokerage Services LLC (FBS), а также кастодиальные и сопутствующие услуги, предоставляемые National Financial Services LLC (NFS), каждая из которых является членом NYSE и SIPC. FPWA, Strategic Advisers, FPTC, FBS и NFS — это компании Fidelity Investments.

Имейте в виду, что инвестирование сопряжено с риском.Стоимость ваших инвестиций со временем будет колебаться, и вы можете получить или потерять деньги.

1.Брокерский счет Fidelity необходим для доступа к исследовательским отчетам.

2. Взаимодействие с другими людьми Ставка 4,00% доступна для дебетовых остатков свыше 1 000 000 долларов США. Текущая базовая маржа Fidelity, действующая с 18.03.2020, составляет 7,075%.

Текущая базовая маржа Fidelity, действующая с 18.03.2020, составляет 7,075%.

Доступность системы и время отклика могут зависеть от рыночных условий.

ETF подвержены колебаниям рынка и рискам, связанным с их вложениями. ETF облагаются управленческими сборами и другими расходами. В отличие от паевых инвестиционных фондов, акции ETF покупаются и продаются по рыночной цене, которая может быть выше или ниже их чистой стоимости, и не выкупаются индивидуально из фонда.

Для короткой продажи в Fidelity у вас должен быть маржинальный счет.Короткие продажи и маржинальная торговля влекут за собой больший риск, включая, помимо прочего, риск неограниченных убытков и возникновения задолженности по маржинальным процентам, и подходят не для всех инвесторов. Пожалуйста, оцените свое финансовое положение и устойчивость к риску, прежде чем продавать без покрытия или торговать с маржой. Маржинальную торговлю расширяют National Financial Services, член NYSE, SIPC, компания Fidelity Investments.

Маржинальную торговлю расширяют National Financial Services, член NYSE, SIPC, компания Fidelity Investments.