6 основных правил финансовой грамотности

«Финансовая грамотность» — для многих звучит непонятно. «Что это? Наверное, это очень сложно. Да я и так грамотный? Я не банковский сотрудник, мне не нужны ваша финансовая грамотность! Это лишь малая часть мыслей, которые возникают в голове рядового россиянина.

На самом деле финансы окружают нас повсюду, и знать базовые правила их грамотного использования жизненно необходимо. Рассмотрим набор простых финансовых правил для всех и каждого.

Личный бюджет и его планирование

Как у государства есть бюджет, так и каждая семья должна вести свой личный. Планирование доходов и расходов является основой финансовой грамотности. Расходы не должны превышать доходы, в каждой семье обязательно должен быть резервный фонд на непредвиденные жизненные ситуации – финансовая «подушка безопасности».

Для чего нужен бюджет? Все очень просто –важно знать сумму, которая необходима на текущую жизнь, для того чтобы ежемесячно выделять хоть небольшую часть дохода на достижение финансовых целей.

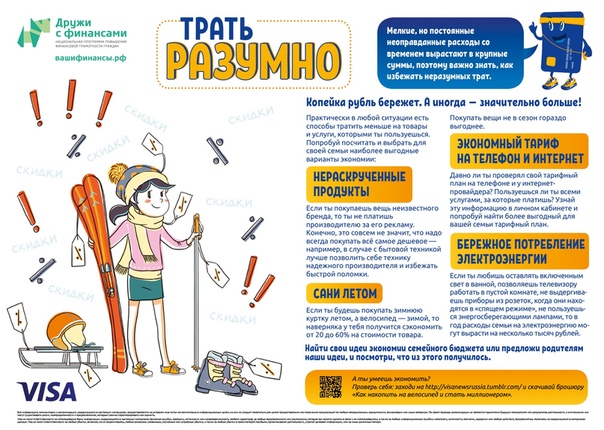

Управление личными финансами это не значит, что необходимо во всем себе отказывать, быть скрягой и полностью лишать себя жизненных удовольствий. Совсем наоборот – идея в том, чтобы вывести качество жизни на новый уровень. Дело в том, что по статистике у большинства людей 20-30 % доходов уходит на спонтанные покупки и в конце месяца вспомнить куда ушла четверть дохода уже не получается. Экономить надо разумно. Например, можно чаще заглядывать на сайт своего мобильного оператора, чтобы перейти на более выгодный современный тариф – либо вовсе сменить оператора связи. Возможно зимой стоит задуматься о покупке новых босоножек или велосипеда для ребенка, так как сейчас летние товары как раз будут продаваться со скидкой. После анализа своих расходов, вы сможете найти еще несколько статей, на которых можно неплохо сэкономить без потери комфорта.

Кстати, управлять личным бюджетом, планировать покупки и достигать финансовых целей могут помочь специализированные мобильные приложения.

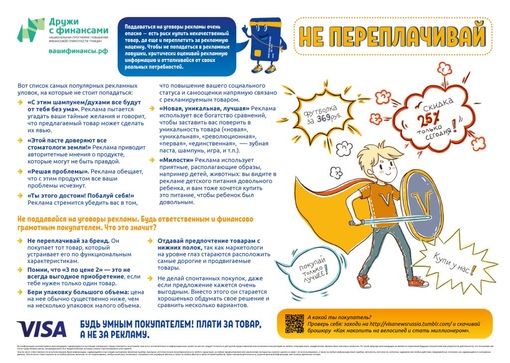

Когда в вашем кармане или на счету есть деньги – всегда найдутся охотники за легкой наживой. Поэтому очень важно внимательно следить за притоком и оттоком денег на счету в банке, нельзя никому сообщать свои личные данные или данные своей банковской карты. Не стоит верить яркой рекламе и обещаниям многократно приумножить ваш капитал. Финансовые пирамиды существуют с незапамятных времен, меняется лишь их форма.

Ежедневно мошенники придумывают все более изощренные способы отъема денег у населения. Следите за новостями, чтобы не попасть в очередную ловушку.

Детальное изучение используемых финансовых продуктов

Финансовые продукты для большинства россиян становятся обыденным делом. На этой неделе сообщила газета «Известия» со ссылкой на данные компании «Такском» сообщила, что доля безналичных покупок в России по итогам января 2019 года впервые составила 50%. Однако не все до конца знают о деталях их использования, так что как бы не было лениво или неудобно — изучите условия договора использования банковской карты. Посмотрите на такие пункты, как оплата за годовое обслуживание, за СМС-информирование, комиссии за перевод денег, снятие наличных, на наличие или отсутствие овердрафта по карте. Не забудьте уточнить о таких полезных услугах как кешбек или бонусные программы. Другими словами, обратите внимание на все моменты, которые могут быть сюрпризом при использовании карты.

Однако не все до конца знают о деталях их использования, так что как бы не было лениво или неудобно — изучите условия договора использования банковской карты. Посмотрите на такие пункты, как оплата за годовое обслуживание, за СМС-информирование, комиссии за перевод денег, снятие наличных, на наличие или отсутствие овердрафта по карте. Не забудьте уточнить о таких полезных услугах как кешбек или бонусные программы. Другими словами, обратите внимание на все моменты, которые могут быть сюрпризом при использовании карты.

Такую же операцию стоит проделывать с любыми новыми для вас финансовыми продуктами. Например, кредитная карточка, которая может быть полезным и удобным инструментом, если выполнять все условия договора. Или же может затянуть вас в кредитную кабалу.

Кредитная история

Кредитный рейтинг – это важная часть финансового здоровья. Кредитная история может сыграть ключевую роль в кризисные моменты или при желании совершить крупную покупку.

Помните, что данные на вас в кредитных бюро хранятся 10 лет и одна ошибка может стоить дорого в будущем.

Арифметика и сложные проценты: «правильно» занимать деньги

Заимствование не всегда лучший вариант решения многих проблем, в жизни возникают ситуации, когда без кредита никак не обойтись. Ключевым моментом при заимствовании является выбор оптимального вида кредита для конкретной ситуации и сравнение предложений в нескольких банках перед окончательным принятием решения.

Здесь же опять не забывать о внимательном изучении договора перед оформлением кредита.

Инвестирование и принципы работы фондового рынка

Во всем мире инвестирование является массовым явлением среди населения. Боятся здесь не стоит, необходимо помнить несколько элементарных правил – инвестированием занимаются инвестиционные компании, поэтому правильнее будет обратиться именно туда. Выбирая брокера, через которого возможен выход на фондовый рынок, не нужно рисковать – обратиться стоит в крупную компанию с продолжительной историей и хорошей репутацией (стоит изучить отзывы в интернете, обратиться к знакомым или изучить мнения профессионалов). Перед тем как вложить средства, необходимо все узнать об этой компании. Доверяй, но проверяй – инвестиционные советники могут помочь составить ваш финансовый план, но прежде всего они хотят заработать на комиссии, поэтому нелишним будет изучить азы работы на фондовом рынке, почитать чем отличаются акции и облигации, какие финансовые продукты существуют на рынке, какие налоги придется заплатить при получении прибыли. И последнее, «золотое правило» инвестирования: чем выше доходность – тем выше риск. Если вы не привыкли рисковать по жизни – не стоит нырять в омут с головой и, как говориться, ставить «зеро», выбирайте консервативные продукты, например облигации.

Боятся здесь не стоит, необходимо помнить несколько элементарных правил – инвестированием занимаются инвестиционные компании, поэтому правильнее будет обратиться именно туда. Выбирая брокера, через которого возможен выход на фондовый рынок, не нужно рисковать – обратиться стоит в крупную компанию с продолжительной историей и хорошей репутацией (стоит изучить отзывы в интернете, обратиться к знакомым или изучить мнения профессионалов). Перед тем как вложить средства, необходимо все узнать об этой компании. Доверяй, но проверяй – инвестиционные советники могут помочь составить ваш финансовый план, но прежде всего они хотят заработать на комиссии, поэтому нелишним будет изучить азы работы на фондовом рынке, почитать чем отличаются акции и облигации, какие финансовые продукты существуют на рынке, какие налоги придется заплатить при получении прибыли. И последнее, «золотое правило» инвестирования: чем выше доходность – тем выше риск. Если вы не привыкли рисковать по жизни – не стоит нырять в омут с головой и, как говориться, ставить «зеро», выбирайте консервативные продукты, например облигации.

Хотите купить уже сейчас то, что вам не под силу, потому что в будущем вы рассчитываете получать больше и легко сможете расплатиться с долгами? Можете ли вы с уверенностью заявить, что дела пойдут в гору – пожалуй нет. Возможно, вы будете жалеть об этом решении, потому что ваше «будущее я» может получать столько же и даже меньше, возможно случиться очередной кризис в стране или мире. Может случиться все что угодно, поэтому важно планировать, рассчитывать, изучать, подходить ко всему разумно и идти в ногу со временем.

Финансовая грамотность — Деньги на дом

Финансовая грамотность населенияВ эпоху максимального потребительства и экономической нестабильности знание азов финансовой грамотности сродни знанию русского языка. К сожалению, нас этому не учат в школе. Нас не учили и не учат, как обращаться с деньгами, как планировать бюджет, как копить и инвестировать. Отсюда и полное непонимание происходящего: постоянный рост числа кредитов и займов, рост числа жертв финансовых пирамид и, как итог, падение доверия к любым сберегательным инструментам. Уровень финансовой грамотности подавляющего большинства населения критично низкий, вероятно поэтому больше половины населения в России живут за чертой бедности.

Отсюда и полное непонимание происходящего: постоянный рост числа кредитов и займов, рост числа жертв финансовых пирамид и, как итог, падение доверия к любым сберегательным инструментам. Уровень финансовой грамотности подавляющего большинства населения критично низкий, вероятно поэтому больше половины населения в России живут за чертой бедности.

Для многих даже понятие финансовая грамотность довольно размыто. Но не так страшен черт, как его малюют. Сейчас в интернете можно найти множество тестов на финансовую грамотность. Тесты очень разнообразные и могут помочь определить для себя это понятие и выделить ключевые моменты. Кроме того, тесты позволять пролить свет на те области финансов, с которыми возникают особые проблемы. Однако, это не главный инструмент, а лишь вспомогательный метод диагностики для дальнейшей работы.

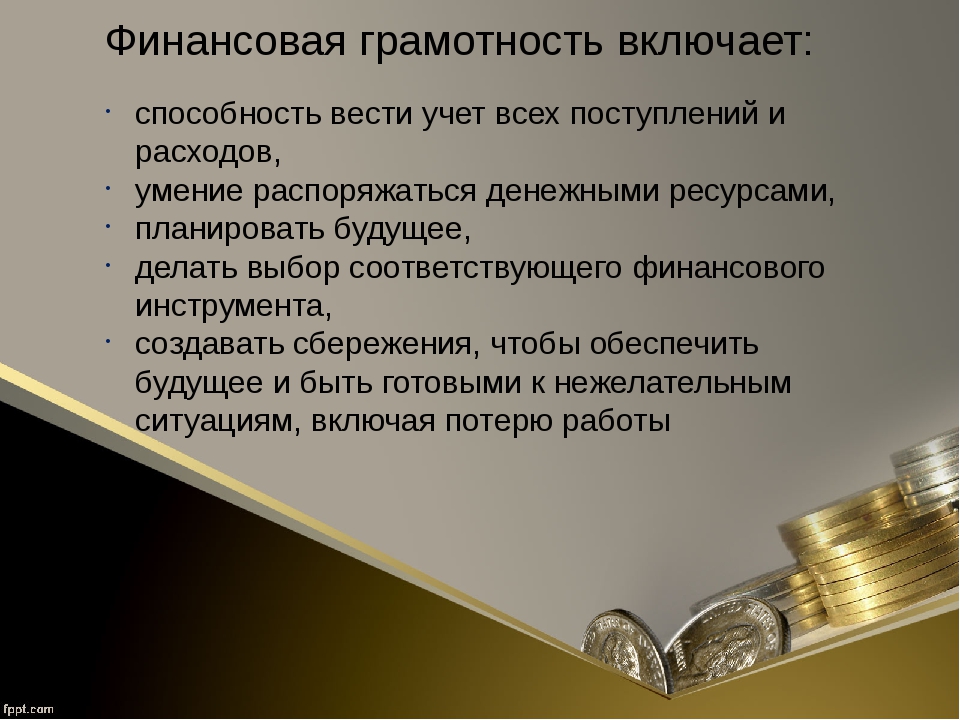

Финансовая грамотность позволяет в первую очередь понимать законы движения денег и дает возможность четко представлять себе какие финансовые манипуляции к чему могут привести. Знание денег позволяет осознанно использовать те или иные финансовые инструменты в повседневной жизни и в долгосрочной перспективе.

Знание денег позволяет осознанно использовать те или иные финансовые инструменты в повседневной жизни и в долгосрочной перспективе.

Однако, не стоит пугаться столь мощного названия. Финансовая грамотность не говорит о том, что вам необходимо изучать все микро и макро экономические теории (если вы этого не хотите, конечно), она лишь позволит вам принимать грамотные финансовые решения. Изучая финансовые азы, вы сможете определить проблемные зоны более предметно, а затем подобрать индивидуальную стратегию выхода на линию денежного роста.

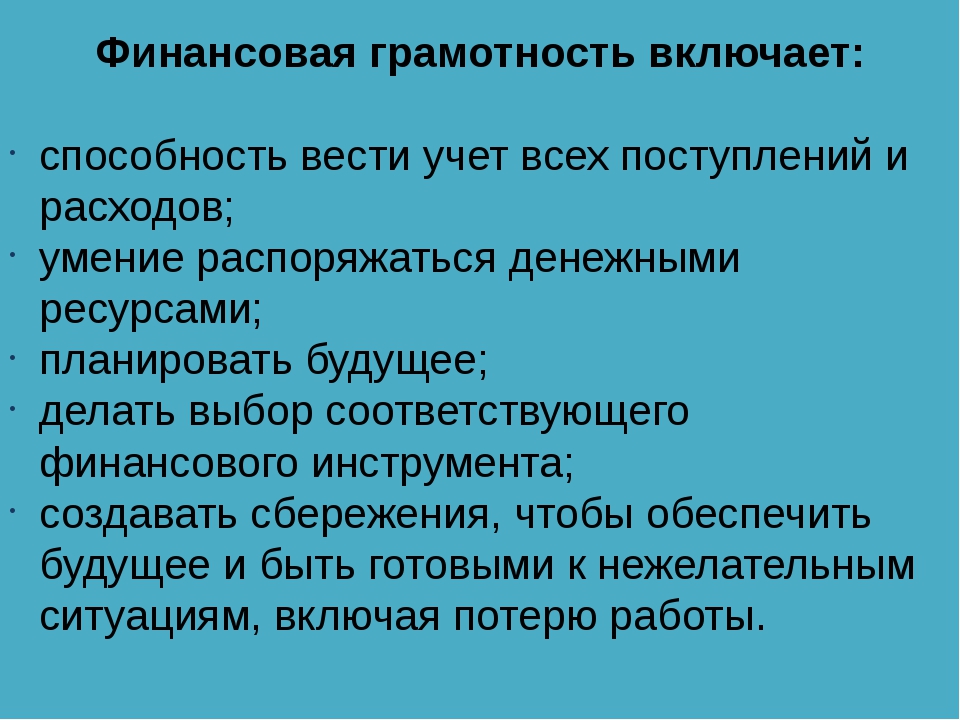

Знания финансово грамотного гражданина довольно обширны, но в целом интуитивно понятны. Это и контроль доходов и расходов, а также, составление бюджета. Это и умение анализировать финансовые услуги и умение находить необходимую финансовую информация. Это понимание схемы работы кредитов, микрозаймов и кредитных карт, и умение этим пользоваться. Так же очень важно для финансово грамотного человека ставить перед собой долгосрочные финансовые цели, откладывать, инвестировать и сберегать. Обладая финансовой грамотностью, вы сможете распознать признаки мошенничества и уберечь себя от денежных неприятностей. Нести в будущем ответственность за свои сегодняшние решения.

Обладая финансовой грамотностью, вы сможете распознать признаки мошенничества и уберечь себя от денежных неприятностей. Нести в будущем ответственность за свои сегодняшние решения.

Предлагаем пройти небольшой тест (всего 5 вопросов), чтобы представить себя финансово грамотным.

1 вопрос:Где стоит хранить финансовую «подушку безопасности»:

- Дома, в шкафу под постельным бельем

- Что это такое? Никогда не слышал

- В банке на дебетовом счете

- В нескольких банках, в разной валюте и на инвестиционных счетах

Какой вид платежа по кредиту наиболее популярный у российских банков?

- Аннуитетный

- Дифференцированный

Какой из этих депозитов выгоднее для вкладчика, при условии, что процентная ставка 7% годовых?

- с выплатой процентов в конце срока вклада

- наличие ежемесячной капитализацией процентов

- с ежеквартальной капитализацией процентов

Какой счет вам необходимо открыть для инвестирования:

- Брокерский инвестиционный счет

- Индивидуальный инвестиционный счет

- И тот, и другой

- Ни тот, ни другой

Для вас страхование это:

- Необходимо богатым, мне нечего страховать

- финансовая защита, которая поможет в непредвиденных ситуациях – потеря работы, порча имущества, проблемы со здоровьем и т.

д.

д. - нужно, если заработок непостоянный

- ненужная трата денег, со мной всё будет хорошо

Конечно, тест не отражает все аспекты необходимых финансовых знаний, но он показывает насколько эти знания разнообразны и относятся к различным денежным сферам.

Весьма любопытен тот факт, что финансовая грамотность всегда кажется себе выше, чем показывают результаты тестов. Причем аж в два раза. Что говорит о еще более глубоком заблуждении.

Чтобы было легче начать повышать свой финансовый IQ ниже кратко обрисованы основы из базовых разделов. Это поможет сориентироваться в потоке информации и структурировано ее изучать.

Что такое деньги?В самом начале следует четко понимать, что такое деньги. Кто их выпускает, как они меняются со временем, их главные функции. Знание экономических законов позволит понимать, когда ожидать рост цен, а когда падение, почему происходят экономические кризисы и можно ли на этом заработать. Так же необходимо общее понимание того, что происходит на протяжении жизни с финансовыми потребностями. Как меняется уровень доходов и расходов на протяжении жизни, каковы общие жизненные цели и задачи и почему финансовым планированием стоит заниматься с самого начала.

Как меняется уровень доходов и расходов на протяжении жизни, каковы общие жизненные цели и задачи и почему финансовым планированием стоит заниматься с самого начала.

Следующий базовый раздел – это семейный бюджет. Контроль доходов, расходов, планирование бюджета на год и месяц, планирование крупных покупок. Методы экономии. К семейному бюджету стоит относиться особенно внимательно, потому что он затрагивает интересы целой семьи и соответственно вырастает ответственность по его контролю. Предотвращение чрезмерных расходов и ответственное финансовое поведение в рамках семейного бюджета сослужит отличную службу, но такую стратегию стоит применять ко всем сферам финансов в жизни.

Кредиты и долгиОдним из наиболее острых разделов можно обозначить кредиты и прочие долги. Важность этих знаний сложно переоценить. Стоит брать кредит или нет? Чем лучше кредитные карты? Как возвращать долги? Что делать, если не можешь вернуть долг? Что такое кредитная история? Автокредит или потребительский кредит? Ипотечное кредитование, микрозаймы и многое другое. Изучая ответы на все эти вопросы, вы сможете не только брать кредиты осознанно, но и увидеть свои реальные финансовые перспективы.

Изучая ответы на все эти вопросы, вы сможете не только брать кредиты осознанно, но и увидеть свои реальные финансовые перспективы.

Это, пожалуй, самый важный аспект в жизни и понятно почему. Из-за чего дети вынуждены жить с родителями во взрослом возрасте? Как купить квартиру и надо ли ее покупать, может выгоднее снимать? Пресловутая ипотека относится сразу к нескольким разделам, потому как затрагивает глобальные сферы жизни. Расходы ЖКХ: как контролировать и снизить. Куда обратиться за получением налогового вычета и кому он вообще положен. Кстати, налоговый вычет отличная возможность «выкроить» деньги на страхование или инвестиции.

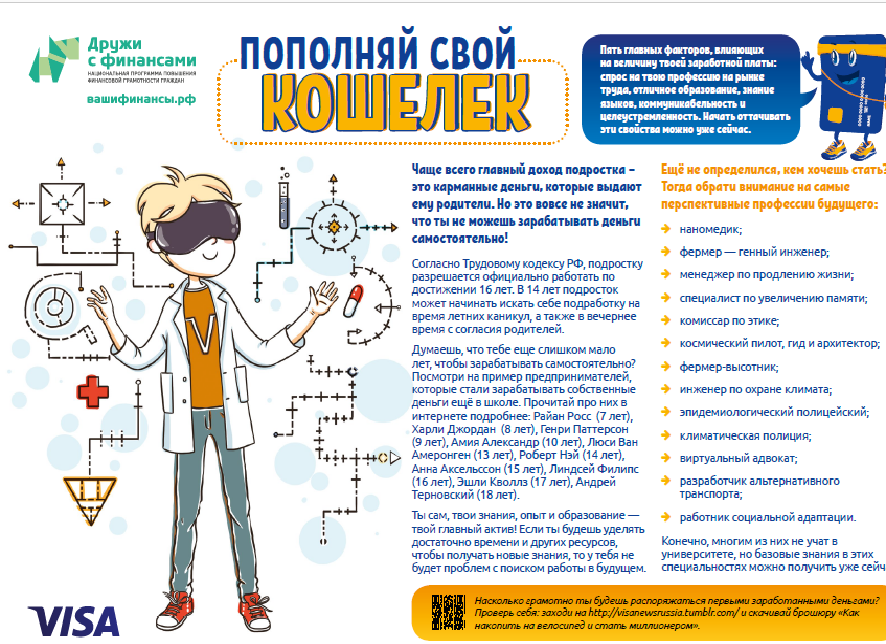

ЗаработокПонимание того, что сейчас требуется на рынке труда повысит шансы на получение подходящего образования. Выбор профессии часто основывается либо на страстном желании, либо на «престижности». Однако, стоит внимательно изучить вопрос и тут же появится множество вариантов, которые не будут ущемлять ни один из критериев.

При поиске работы мы привыкли ориентироваться на доход и профессию, а на важные факторы, как «серая» зарплата, социальный пакет, график труда и даже расположение. Рекомендуем внимательно изучить «плюсы» и «минусы» «серой» зарплаты, чтобы выбор был осознанным.

Кроме этого, очень важно знать свои права и обязанности, как сотрудника. Изучение трудового кодекса может показаться скучным занятием, но крайне полезным. Польза его будет заметна и в случае частного предпринимательства.

Если вы не желаете работать «на дядю» стоит задуматься о возможности собственного бизнеса. Многие этого желают, но не многие это воплощают в жизнь именно потому, что не обладают достаточными знаниями. В чем отличия между работой по найму и свои делом? Как выбрать идею и оценить ее перспективы? Где взять деньги? Это те вопросы, которые стоит проработать в первую очередь.

СемьяПомимо вышеупомянутого семейного бюджета сюда можно отнести вопросы по имущество супругов, деньги для детей и пособия.

Скорее всего про имущество супругов более-менее понятно, потому что браки и разводы случаются сплошь и рядом и друзья и знакомые охотно (или неохотно) делятся информацией по этому поводу. А вот вопросы касаемо детей и денег у нас вообще практически нигде не освещаются. Например, сколько необходимо денег ребенку в разном возрасте? Со скольки лет давать деньги ребенку? Как накопить на образование детям? А на жилье?

Вопрос алиментов детям не очень качественно проработан в нашей в стране, поэтому стоит особенно тщательно изучить всю возможную информацию.

С пособиями дела обстоят заметно лучше, но государство не афиширует Все возможности граждан, поэтому необходимо самостоятельно изучить все возможные варианты пособий на разные случаи жизни.

СтрахованиеВокруг страхования ходит много мифов и непониманий. Все это исключительно из-за недостатка информации в головах. Нам не привычен этот финансовый инструмент, хотя страхование отличная защита ваших финансовых интересов в непредвиденных ситуациях. Сейчас набирает популярность страхование имущества, потому что его эффективность уже доказана, но многие еще очень скептически относятся к этому, потому что не понимают, что и от чего защищают.

Сейчас набирает популярность страхование имущества, потому что его эффективность уже доказана, но многие еще очень скептически относятся к этому, потому что не понимают, что и от чего защищают.

Добровольное медицинское страхование является неплохой альтернативой ОМС в случае болезни, но надо учитывать все критерии при выборе страховки. Иногда выгоднее просто посетить платную консультацию специалиста, чем оплачивать годовую страховку. Но сейчас на рынке медицинского страхования появилось много уникальных и полезных продуктов, ориентированных именно на возможные непредвиденные случаи.

ПенсияВсех нас пугает то, что происходит с пенсионной системой. Кажется, что пенсионные реформы происходят ежегодно. То что-то непонятное происходило со страховой и накопительной частью пенсии, то появились какие-то баллы, то пенсионный возраст отодвинули. В общем, кажется, что никакой надежды на пенсию нет. Чтобы во всем разобраться необходимо изучить пенсионную систему и оценить свою будущую пенсию.

Ожидать высокий размер пенсий могут только некоторые категории граждан, остальным же придется самостоятельно позаботиться о своей старости. Причем, начать заботиться необходимо уже сегодня. Как откладывать, сколько откладывать, куда и как долго напрямую зависит от ваших «аппетитов» и планов на старость. Однако, неоспоримым остается факт, что этим необходимо заниматься с самого начала трудовой деятельности. А если есть возможность, то и раньше.

ИнвестицииНу и плавно переходя к одному из самых перспективных разделов, надо заметить, как тесно связан этот вопрос с пенсией. Ведь по рекомендациям специалистов именно инвестиции должны стать основным источником дохода после выхода на пенсию. Для этого необходимо заняться вопросом инвестирования уже сегодня.

Многие до сих пор считают, что инвестиции – это инструмент повышенного риска. Однако, есть разные виды инвестиций и в долгосрочной перспективе некоторые из них гарантируют доход, при условии грамотного использования и регулярного пополнения инвестиционного портфеля. В этом случае очень важно определить конкретную цель инвестиций. Понять срок инвестирования. Если вам 25 лет, то можно рассчитывать на более длительные и менее рискованные варианты инвестиций, чем в случае если вы уже пенсионер. Но начать инвестировать можно и нужно в любом возрасте, а для этого крайне важно быть финансово грамотным гражданином.

В этом случае очень важно определить конкретную цель инвестиций. Понять срок инвестирования. Если вам 25 лет, то можно рассчитывать на более длительные и менее рискованные варианты инвестиций, чем в случае если вы уже пенсионер. Но начать инвестировать можно и нужно в любом возрасте, а для этого крайне важно быть финансово грамотным гражданином.

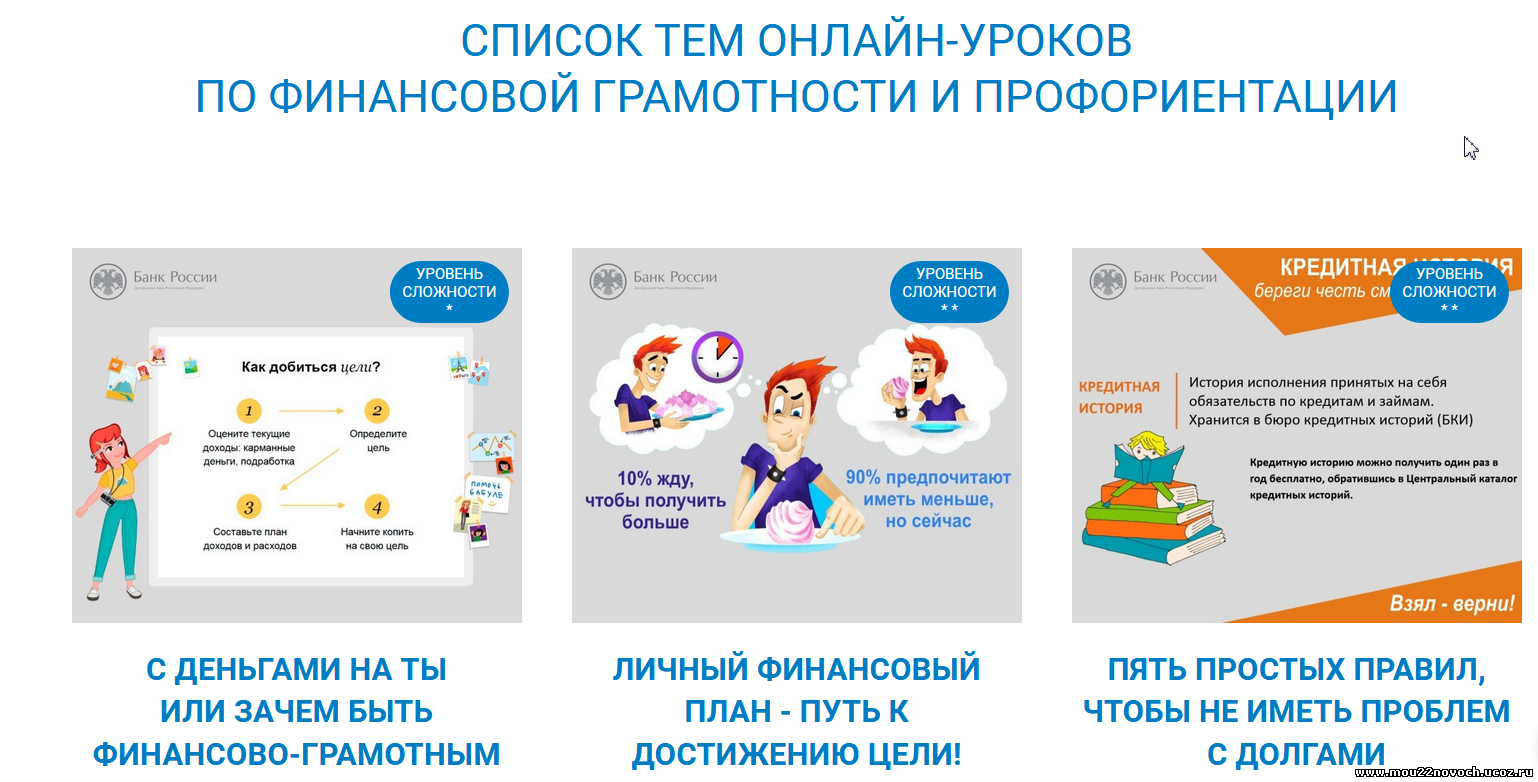

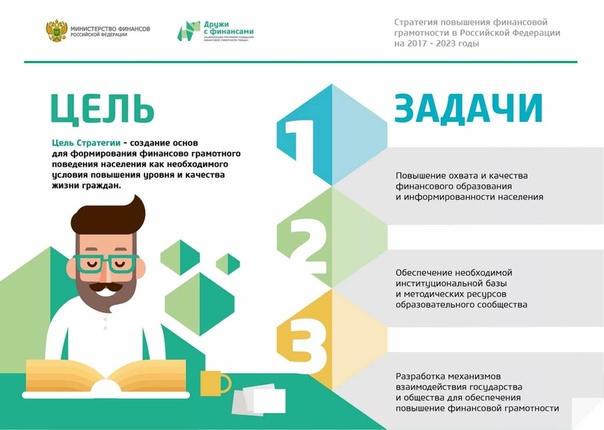

К счастью, финансовая грамотность населения не безразлична государству и оно создало стратегическую программу по ликвидации финансовой безграмотности и повышении уровня знаний в области денег. Программа предлагает онлайн курсы по повышению финансовой грамотности, бесплатные информационные материалы по различным темам и разнообразные учебные мероприятия

Финансовая грамотность

Что такое финансовая грамотностьВ самом общем смысле, чтобы обладать финансовой грамотностью необходимо знать, как работают деньги, куда их инвестировать и как правильно экономить.

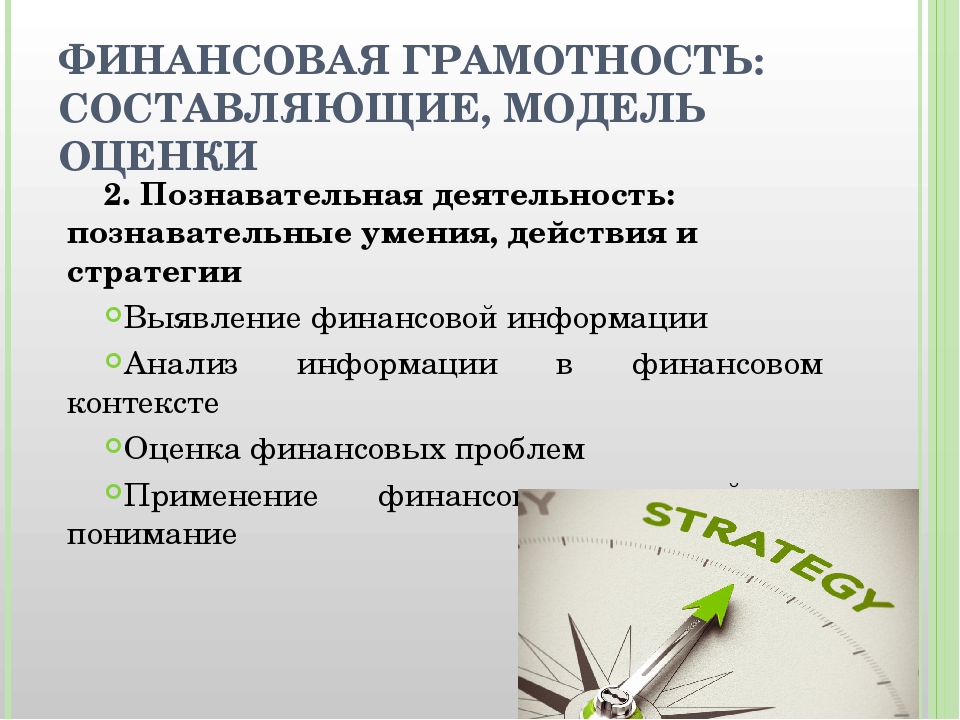

Финансовая грамотность (по определению экономиста и автора книг Рыжановской Л.

Ю.) — это результат процесса финансового образования или «совокупность двух элементов: 1) владение индивидами информацией о существующих финансовых продуктах и их производителях, существующих каналах получения информации и консультационных услуг; 2) способность потребителей финансовых услуг использовать имеющуюся информацию в процессе принятия финансовых решений»

Финансовая грамотность населения — один из способов улучшить общую экономику страны и, как следствие, мировую, тем не менее, мировая статистика утверждает, что финансовая грамотность населения, в глобальном смысле, остается на критически низком уровне и задача мирового сообщества ее повышать.

Интересный метод для определения финансовой грамотности используют в Швеции: население проверяют на подверженность основным типам финансовых ошибок — недостаточной диверсификации, инерции в принятии риска и эффекта диспозиции при владении акциями. Те, кто подвержен этим трем ошибкам, по мнению страны, не имеют понятия о финансовой грамотности, любопытно, что при этом в России большинство граждан даже не ведут бюджет доходов и расходов, по данным исследования 2020 года аналитического центра НАФИ.

Чтобы обладать финансовой грамотностью необходимо знать, как работают деньги, куда их инвестировать и как правильно экономить. Фото: pixabay.com

Согласно Стратегии повышения финансовой грамотности населения, сформулированной Министерством финансов, в нашей стране финансово грамотный член общества должен соответствовать определенным критериям.

Критерии финансовой грамотности

- Контролировать состояние собственных денежных средств;

- Грамотно планировать собственные доходы и расходы;

- Уметь формировать финансовые сбережения на случай кризиса или других непредвиденных обстоятельств;

- Категорически избегать долгов, которые он будет не в состоянии своевременно выплатить;

- Находить и использовать нужную в сфере финансов информацию;

- Отстаивать собственные права, как потребителя услуг в сфере финансов;

- Внимательно выбирать услуги, касающиеся сферы финансов;

- Быть осведомленным о видах мошенничества, которые связаны с деньгами.

Большинство людей привыкли жить одним днем, не строя планов на завтра. Для такой категории граждан будет уместна цитата от Роберта Кийосаки — автора финансового бестселлера «Богатый папа, бедный папа»: «Богатый Папа часто говорил: дай дураку деньги, и он устроит вечеринку». Чтобы не оказаться в дураках, необходимо повышать финансовую грамотность. Если вы задались такой целью и упорно работаете над ее достижением, то самое время посмотреть как и где вы будете ее повышать.

Бесплатные курсы по финансовой грамотностиФинансовая грамотность не приходит за один день, необходимо ежедневно трудиться. Не старайтесь моментально улучшить навыки, приобретая разрекламированный платный курс по моментальному улучшению благосостояния.

Любителей легких денег гарантированно ждет разочарование.

В категорию «легких денег» можно отнести также вклады под необоснованно высокие проценты — в таком случае вы только лишитесь своих денег и можете не учесть расходы на налог на доход со вкладов, который начнет действовать с 2021 года.

Попробуйте начать с бесплатных курсов и тогда вам сразу станет понятно, в каком направлении двигаться. Также это поможет понять, в какой именно сфере вам интересно. Отталкиваясь от личных предпочтений и приобретенных знаний, вы без труда найдете подходящие платные курсы.

Курс «Управление личными финансами» от ВШЭ

Курс, способен прокачать вашу финансовую грамотность. Проводит Высшая Школа Экономики (ВШЭ).

Продолжительность занимает 10 часов и принадлежит авторству Николая Берзона, который является профессором ВШЭ.

Ученикам предоставляются 31 видео, в которых рассматриваются риски и доходность инвестиций, финансы в жизни человека, инструменты для инвестирования и технология принятия инвестиционных решений.

Посмотреть курс «Управление личными финансами» можно по этой ссылке.

Курс «Инвестиции в будущее»

РЭУ имени Плеханова предлагает 7-часовой курс по следующим направлениям:

-персональные финансы;

-валюта, банки и госбюджет;

-виды страхования;

-депозиты;

-кредиты;

-ценные бумаги

Курс «Инвестируй в будущее» находится на площадке Универсариум, посмотреть бесплатно можно тут.

Курс «Азбука финансов»

Томский государственный университет систем управления и радиоэлектроники (ТУСУР) в программе своего курса показывает, как планировать бюджет, вести доходы и расходы, учит грамотно составлять финансовый план.

Большинство из лекций посвящены теме инвестиций.

За программу можно освоить финансовые инструменты и научиться правильно формировать инвестиционный портфель.

Ценные знания помещаются в 43 видео общей продолжительностью 6 часов. Посмотреть курс можно на Stepic .

Курс «Экономика для неэкономистов»

Программа курса длится 30 часов и включает в себя 98 полезных видео для тех, кто далек от экономики.

Заинтересовавшимся предлагается изучать спрос и предложение, введение в экономическую теорию, в макроэкономику.

Также к каждому уроку идут тестовые задания и материалы для изучения самостоятельно. Посмотреть курс на: Coursera

Курсы инвестирования от Тинькофф Журнал

Тинькофф предлагает есплатный курс по инвестированию для новичков. Проект расскажет про основы инвестирования начинающим инвесторам.

Проект расскажет про основы инвестирования начинающим инвесторам.

Знания усваиваются легко, так как уроки носят нескучный характер. Основная цель авторов курса — не дать читателям журнала потерять свои деньги.

Проект также учит ответственному и разумному размещению капитала и способности принимать решения самостоятельно.

Прослушав курс, можно узнать, как безопасно и выгодно вложить финансы на максимально долгий срок.

Продолжительность курса составляет 10 уроков по 10 минут. Посмотреть его можно здесь.

Азбука финансовой грамотности для детей

Воспитатель МБДОУ «Детский сад № 6 г. Беслана» Кониева М. Т. утверждает, что финансовой грамотности необходимо учить с детства, ведь дошкольный возраст это довольно большой промежуток времени, который отличается хорошим потенциалом к развитию.

Автор книги призывает родителей верить в то, что вашего ребенка ждет успешное в плане финансов будущее. Для этого необходимо как можно настойчивее просвещать детей на тему финансов и как можно чаще проверять полученные знания.

В ее книге «Азбука финансовой грамотности» дается следующее определение:

«Финансовая грамотность — это совокупность знаний, навыков и установок в сфере финансового поведения человека, ведущих к улучшению благосостояния и повышению качества жизни; степень, в которой понимаются ключевые финансовые понятия, способность и уверенность в управлении личными финансами через соответствующие краткосрочные решения и долгосрочное финансовое планирование, с учетом жизненных событий и изменений экономических условий и знаний».

Этапы развития финансовой грамотности у детей

Автор выделяет три этапа, по которым проходит развитие финансовой грамотности:

В этом возрасте можно привить ребенку понятие труда и того, что доход является следствием самого труда. Для этого можно привести успешные примеры из собственной карьеры.

Детей такой возрастной категории можно научить покупкам в крупных магазинах и привить понятие «чек».

Дать денег больше, чем необходимо и попросить ребенка принести домой сдачу и чек. В качестве вознаграждения за правильно выполненное задание разрешить ребенку оставить сдачу себе.

Ребятам постарше стоит прививать понятие «карманные деньги». Желательно давать карманные деньги регулярно, примерно раз в две недели.

Цель этого этапа — научить ребенка планированию собственных расходов.

Берите детей с собой в магазин и обязательно рассказывайте о стоимости, скидках и семейном бюджете. Фото: pixabay.comПравила обучения финансовой грамотности

Основные правила, которых надо придерживаться для того, что научить ребенка финансовой грамотности, по мнению автора книги, выглядят следующим образом:

- Брать детей с собой в магазины. Перед тем, как отправиться за покупками, ребенка необходимо уведомить о том, какую сумму средств вы с собой берете и не забыть рассказать о покупках, которые планируете совершить. Уже в магазине стоит ознакомить детей с ценами и привести в сравнение цены на те же самые товары в других торговых точках.

Главное — позвольте ребенку самостоятельно проанализировать, где выгоднее совершить покупку.

Главное — позвольте ребенку самостоятельно проанализировать, где выгоднее совершить покупку. - Объяснить о необходимости накоплений и регулярности их пополнения. Рассказать о плюсах накоплений.

- Научить ребенка планированию бюджета. Планировать семейный бюджет совместно с детьми. Рассказать об экономии на примере разумного использования коммунальных услуг (свет, вода).

- Предложить вести журнал расходов, в который он будет отмечать свои покупки. Это научит ребенка контролировать свои траты.

- Объяснить то, что личные расходы — вещь конфиденциальная и не стоит делиться подобной информацией с друзьями и одноклассниками.

В качестве хорошего примера обучению финансовой грамотности для детей можно привести мультфильм «Азбука финансовой грамотности» из мультсериала «Смешарики».

Финансовая грамотность — это важно

Финансовая грамотность — это важно

7 ноября студенты СГУ им. Питирима Сорокина собрались за круглым столом, чтобы обсудить вопросы финансовой грамотности. Мероприятие проходило в рамках второго республиканского форума «Финансовая грамотность: взгляд в будущее». Круглый стол назывался «Роль финансовой грамотности в обеспечении экономической безопасности личности, региона и страны».

Питирима Сорокина собрались за круглым столом, чтобы обсудить вопросы финансовой грамотности. Мероприятие проходило в рамках второго республиканского форума «Финансовая грамотность: взгляд в будущее». Круглый стол назывался «Роль финансовой грамотности в обеспечении экономической безопасности личности, региона и страны».

Цель мероприятия — показать важность грамотного отношения к финансам для одного человека, региона и страны в целом. На мероприятии присутствовали студенты СГУ им. Питирима Сорокина и представители управления по экономической безопасности и антикоррупционной деятельности МВД по республике.

— Всегда было проблемой, что слабая финансовая и правовая грамотность человека делали его предметом манипуляции. В прошлом году была принята стратегия обеспечения финансовой грамотности, после чего стали активно проводиться подобные мероприятия, — поделился завкафедрой экономической теории и корпоративного управления СГУ им.

Питирима Сорокина, профессор Ариф Шихвердиев.

С самого начала встал вопрос: кто такой финансово грамотный человек? Участники искали ответ не в абстрактных определениях, а на конкретных примерах. Истории о реальных людях показали, что финансово грамотный человек — это гражданин, знающий, какие существуют финансы, и какие опасности они влекут.

Далее началось рассуждение о критериях финансовой грамотности. Как понять, насколько население финансово грамотно? Участники выдвинули множество критериев, но все сошлись на том, что важнейший фактор — это уровень обеспечения экономической безопасности.

В конце участники круглого стола обсудили, как уровень финансовой грамотности влияет на экономику целой страны. Наиболее емкий ответ дал модератор круглого стола Ариф Шихвердиев:

— Финансово грамотные люди создают больше бизнеса. И если этот бизнес влияет на валовой региональный продукт, то его роль увеличивается и в валовом внутреннем продукте.Это очень важно для экономики страны в целом, — отметил профессор.

Медиацентр VERBUM

Финансовая грамотность населения РФ: повышение, цели развития, проблемы

Роль финансовой грамотности человека в жизни огромна. Ведь именно знания в этой области ведут к устойчивости в материальном плане и финансовой независимости. Тот, кто научился не подчиняться деньгам, а управлять ими, чувствует себя свободным и самодостаточным. Давайте разбираться что такое финансовая грамотность и для чего нужно её изучать.

Что означает понятие финансовая грамотность

Понятие финансовая грамотность не имеет чёткого определения. В целом, это явление можно обозначить, как набор знаний, навыков и установок, направленных на достижение финансового благополучия. Финансово грамотным человеком считается тот, чьи расходы никогда не превышают доходы, а все сбережения направляются в инвестиции.

Как накопить деньги на недвижимость или авто? Что делать, если при увеличивающейся зарплате финансовое положение семьи не улучшается? Как сохранить свои сбережения? Как сделать так, чтобы капитал стал работать на вас? Во что инвестировать, чтобы не прогореть? Если перед Вами встаёт ряд подобных вопросов, значит, Вам пора приступить к освоению финансовой грамотностью.

Финансовых инструментов великое множество, но, чтобы успешно использовать их, нужно проанализировать личное материальное положение, поставить цель и разработать стратегию по её достижению. И именно повышение финансовой грамотности позволяет людям принимать правильные решения.

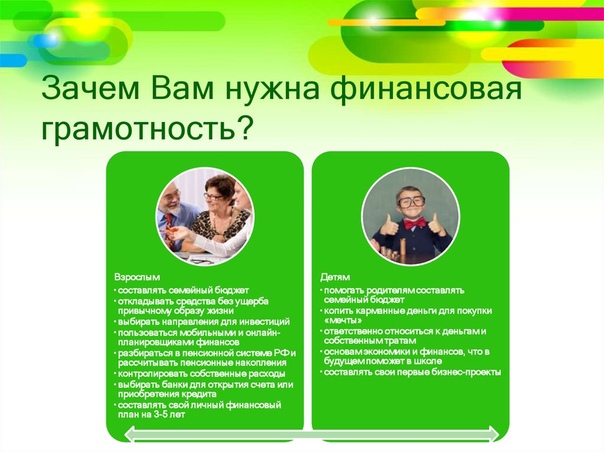

Для чего нужна финансовая грамотность

Зачем нужна финансовая грамотность? На этот вопрос можно ответить по-разному. Всё зависит от желаемого образа жизни, уровня доходов, потребностей семьи в материальных благах и многих других факторов. Ясно одно: финансовая грамотность определяет облик семейного бюджета. Чем больше Вы осведомлены о работе различных финансовых инструментов, тем правильнее будут принятые решения.

Итак, самые популярные цели развития финансовой грамотности:

- Обеспечить финансовую защищённость себе и своей семье. Если Вы овладеете умением вести учёт доходов и расходов, избегать кредитов, планировать свой бюджет и создавать сбережения, осознанно принимать финансовые решения, то задержка зарплаты, крупная покупка или смена рода деятельности не будут выбивать Вас из колеи.

- Обеспечить себе и своей семье качественный уровень жизни: комфортное жильё, образование, медицинское обслуживание, своевременный отдых, достойное обеспечение в старости.

- Расширение кругозора в области финансов. Развитие навыка отличать активы от пассивов, а так же варианты разумных инвестиций от замаскированного мошенничества.

- Освоение различных финансовых инструментов, которые не только сберегают накопленные средства, но и преумножают, создавая, таким образом, пассивный доход.

Развитие финансовой грамотности требует некоторых усилий, но оно того стоит. Ведь именно саморазвитие в этой области ведёт к внешней свободе. Это помогает выстроить своё материальное благополучие и объяснить своим детям, зачем нужна финансовая грамотность человеку. Ведь очень важно передать эти знания и следующему поколению.

Финансовая грамотность населения

Повышение финансовой грамотности населения очень важно для экономического развития страны. В развитых странах разработка и осуществление образовательных программ в этой области – важное направление политики таких государств, как США, Австралия и Великобритания. Повышение уровня финансовой грамотности граждан способствует экономической и социальной стабильности в стране. Это происходит от того, что люди снижают свои риски от излишних задолженностей по потребительским кредитам, реже попадаются в ловушки мошенников, грамотно используют финансовые инструменты.

Повышение уровня финансовой грамотности граждан способствует экономической и социальной стабильности в стране. Это происходит от того, что люди снижают свои риски от излишних задолженностей по потребительским кредитам, реже попадаются в ловушки мошенников, грамотно используют финансовые инструменты.

Финансовая грамотность в России находится на низком уровне. Немногие граждане осознанно делают выбор между различными предложениями продуктов и услуг.

По данным мониторинга Национального агентства финансовых исследований 62% россиян не используют какие-либо финансовые услуги, так как считают их непонятными и сложными. Лишь 45% взрослого населения знают о системе страхования вкладов, из них большая часть опрошенных слышали об этом, но не могут объяснить суть данного явления. Держатели кредитных карт очень плохо осведомлены о рисках, связанных с этим продуктом. Всего лишь 11% россиян имеют стратегию пенсионных накоплений (в то время, как в Великобритании 63%). Решение о том, как управлять своими финансами, наши сограждане принимают не на основе изучения и анализа необходимой документации, а следуя рекомендациям знакомых или консультантов.

О низкой финансовой грамотности населения в России также говорит то, что граждане мало информированы о том, какие права имеет потребитель и как защитить их в случае нарушений.

Только 11% опрошенных знают о том, что государство не защищает личные средства, вложенные в инвестиционные фонды. Около 28% граждан не принимают ответственность на себя за личные финансовые решения, считая, что государство обязано возмещать убытки.

Проблемы повышения финансовой грамотности населения должны решаться на государственном уровне. Необходимо работать различными возрастным категориями. Разрабатывать и внедрять образовательную программу в школах и вузах для развития финансовой грамотности молодёжи. А для взрослых людей проводить онлайн или оффлайн курсы.

Повысить финансовую грамотность населения непросто, это глобальная проблема, требующая системного подхода и значительных трудозатрат. Однако каждый из нас в ответе за свой личный уровень финансовой грамотности и уровень осведомлённости в вопросе своих детей.

Если Вы готовы взяться за повышение финансовой грамотности самостоятельно вам будут интересны статьи по теме:

- Мысли человека формируют его жизнь

- Богатые не работают за деньги

- Занимайтесь собственным бизнесом

- Путь сам по себе — цель

- Квадрант денежного потока

- Путь к финансовой независимости

Финансовая грамотность

Финансовая грамотность

Финансовый семейный фестиваль

В соответствии с письмом департамента финансов Ярославской области «О проведении финансового фестиваля» от 26.09.2019 № ИХ. 33-3966/19 информируем Вас о проведении в ГАУ ЯО «Дворец молодежи» 26 октября 2019 года Финансового семейного фестиваля в городе Ярославле.

Программа проведения мероприятий

Участие в Фестивале на некоммерческой основе (бесплатно).

В связи с ограниченными возможностями входного потока просим Вас заранее сообщить о вашем желании посетить мероприятия фестиваля, чтобы мы могли оформить коллективную заявку от школы.

Контактное лицо – Чапыгова Ольга Сергеевна, тел. (4852) 48-81-71, [email protected]

#Быть финансово грамотным – это модно!!!

26 октября 2019 года более 300 человек собрались на площадке Дворца молодёжи для участия в Финансовом семейном фестивале, чтобы узнать новое об управлении деньгами семьи и отлично провести время. Учащиеся нашей школы 6 «Г», 7 «Б» и 10 «А» класса, их родители и учителя тоже посетили данное мероприятие.

На мероприятии в формате edutainment (образование через развлечение) рассказывалось об особенностях управления семейным бюджетом, об использование финансовых инструментов, о том, как распознавать мошенников и защищать свои права потребителя финансовых услуг.

Мероприятие проходило в рамках Всероссийской недели сбережений – крупнейшего в стране мероприятия по финансовой грамотности, проходящего уже пять лет при поддержке Минфина России.

В программе – мастер-классы, игры, викторины, диалоговые площадки, лекторий, различные викторины, самые настоящие финансовые бои, даже торги на фондовой бирже. Учащиеся школы посетили такие мастер-классы, как «Деньги», «Банковская карта», «Письмо счастья», прослушали лекции «О безопасности банковских карт» и «Налоги в нашей жизни», а также посетили квест «Путешествие в страну Финграмотности». В ходе всего мероприятия участники получили различные буклеты, памятные сувениры и подарки.

Учащиеся школы посетили такие мастер-классы, как «Деньги», «Банковская карта», «Письмо счастья», прослушали лекции «О безопасности банковских карт» и «Налоги в нашей жизни», а также посетили квест «Путешествие в страну Финграмотности». В ходе всего мероприятия участники получили различные буклеты, памятные сувениры и подарки.

Финансовая грамотность — результат процесса финансового образования, который определяется как сочетание осведомленности, знаний, умений и поведенческих моделей, необходимых для принятия успешных финансовых решений и в конечном итоге для достижения финансового благосостояния.

В современных условиях расширения использования финансовых услуг, усложнения и появления новых и трудных для понимания финансовых инструментов вопросы финансовой грамотности населения стали чрезвычайно актуальными для большинства стран мира. Обеспечение личной финансовой безопасности становится важным фактором экономического благополучия людей.

Во многих странах мира осознание необходимости повышения финансовой грамотности населения привело к формированию национальных стратегий или программ финансового образования. Основными факторами их формирования являются:

- экономический кризис, в период которого повышается актуальность рационального использования финансовых средств при явном снижении стоимости сбережений;

- усложнение предлагаемых на рынке финансовых услуг;

- несоответствие финансовых знаний населения динамично меняющемуся финансовому рынку.

http://вашифинансы.рф

Буклет «Неделя финансовой грамотности для детей и молодежи»

Тест на финансовую грамотность http://вашифинансы.рф/week/testing/

Тест по финансовой арифметике для школьников https://вашифинансы.рф/tests/test-po-finansovoy-arifmetike-dlya-shkolnikov/

Тест по финансовой грамотности для старшеклассников и студентов https://вашифинансы.рф/tests/test-po-finansovoy-gramotnosti-dlya-studentov/

Тест по финансовой грамотности для взрослых https://вашифинансы. рф/tests/test-po-finansovoy-gramotnosti-dlya-vzroslyih/

рф/tests/test-po-finansovoy-gramotnosti-dlya-vzroslyih/

Насколько вы финансово грамотны? https://вашифинансы.рф/tests/test-naskolko-vy-finansovo-gramotny/

http://тесты.хочумогузнаю.рф

Тесты по темам:

- автострахование (осаго, дсаго, автокаско)

- ипотечный кредит

- негосударственные пенсионные фонды

- вклады

- микрозаймы

- автокредит

- потребительский кредит

- кредитная карта

- дебетовая карта

- платежные услуги.

Рабочая программа внеурочной деятельности «Основы мира экономики»

Обучение финансовой грамотности. InvestGo24

Финансовая грамотность – это рациональное умение распределять денежные средства.Финансово грамотным человеком можно назвать того, кто в пределах своего ежемесячного дохода находит возможность полностью обеспечить свою семью и часть денег отложить. Зачастую люди не прибегают к специальному обучению финансовой грамотности. Они либо умеют от рождения рационально распределят свои финансы, либо самообучаются этому, при чем, на своих же ошибках.

Зачем человеку обучаться финансовой грамотности?

Человек эмоционально тратит от 20% до 60% своего месячного дохода. Это значит, что во время совершения покупки, он не понимает зачем ему нужна эта вещь, какая польза будет от неё или может есть альтернативный вариант подешевле. То есть, человек покупает на эмоциях восторга, восхищения, радости или энтузиазма. Обучение финансовой грамотности помогает человеку не поддаваться эмоциям при покупке. Когда Вы хотите купить или заказать какую-либо вещь, перед тем надо задать себе вопрос: поможет ли покупка этой вещи погасить какую-либо потребность? Если да, тогда смело можно покупать, если нет – надо поискать другие варианты решения той или иной задачи.

Как можно научиться правильно распределять деньги?

Конечно, всегда можно научится всему самому при помощи специальных статей или видео-уроков. Также, можно записаться на курсы по изучению финансового менеджмента, но такой вид обучения потребует инвестировать в себя, потому что обучение на курсах, обычно, не бывает дешевым. В современном мире, когда технологии начинают выполнять за людей много функций, не удивляет наличие специального программного обеспечения, которое помогает в управлении своими доходами и расходами. Для тех, кто все-таки, привык больше доверять людям, а не технике, можно посоветовать обратиться за помощью к финансовым консультантам. Такого вида консультанты помогают, за определенную плату, разобраться в потоке финансовых приходов и затрат. К их помощи желательно прибегать в случае очень больших сумм и движений средств. Выбирая таких людей следует обращать внимание на их компетенцию, опыт, а главное, чтобы они вызывали доверие. Найти их можно через знакомых или, если движение денежных средств касается торговли на бирже, то можно использовать рейтинг Форекс брокеров для выбора наилучшего консультанта.

В современном мире, когда технологии начинают выполнять за людей много функций, не удивляет наличие специального программного обеспечения, которое помогает в управлении своими доходами и расходами. Для тех, кто все-таки, привык больше доверять людям, а не технике, можно посоветовать обратиться за помощью к финансовым консультантам. Такого вида консультанты помогают, за определенную плату, разобраться в потоке финансовых приходов и затрат. К их помощи желательно прибегать в случае очень больших сумм и движений средств. Выбирая таких людей следует обращать внимание на их компетенцию, опыт, а главное, чтобы они вызывали доверие. Найти их можно через знакомых или, если движение денежных средств касается торговли на бирже, то можно использовать рейтинг Форекс брокеров для выбора наилучшего консультанта.

Следущая статья Предыдущая статья

Определение финансовой грамотности

Что такое финансовая грамотность?

Финансовая грамотность — это способность понимать и эффективно использовать различные финансовые навыки, включая управление личными финансами, составление бюджета и инвестирование. Отсутствие этих навыков называется финансовой безграмотностью.

Отсутствие этих навыков называется финансовой безграмотностью.

Ключевые выводы

- Финансовая грамотность относится к множеству важных финансовых навыков и концепций.

- Финансово грамотные люди, как правило, менее уязвимы перед финансовым мошенничеством.

- Прочная основа финансовой грамотности может помочь в достижении различных жизненных целей, таких как сбережения на образование или выход на пенсию, ответственное использование долга и ведение бизнеса.

Понимание финансовой грамотности

В последние десятилетия финансовые продукты и услуги получают все большее распространение в обществе. В то время как предыдущие поколения американцев могли покупать товары в основном за наличные, сегодня популярны различные кредитные продукты, такие как кредитные карты, ипотека и студенческие ссуды.Важность других продуктов, таких как страхование здоровья и счета для самостоятельных инвестиций, также возросла. Это сделало еще более важным, чтобы люди понимали, как использовать их ответственно.

Хотя есть много навыков, которые могут подпадать под понятие финансовой грамотности, популярные примеры включают составление бюджета домохозяйства, обучение управлению долгами и их погашению, а также оценку компромиссов между различными кредитными и инвестиционными продуктами. Часто эти навыки требуют хотя бы практического знания ключевых финансовых концепций, таких как сложные проценты и временная стоимость денег.Учитывая важность финансов в современном обществе, отсутствие финансовой грамотности может нанести серьезный ущерб долгосрочному финансовому успеху человека. К сожалению, исследование показало, что финансовая неграмотность — очень распространенное явление: по оценке Управления финансового надзора (FINRA), около 66% американцев не обладают финансовой грамотностью.

Отсутствие финансовой грамотности может привести к ряду подводных камней. Финансово неграмотные люди могут с большей вероятностью накопить неприемлемое долговое бремя, например, либо из-за неправильных решений о расходах, либо из-за отсутствия долгосрочной подготовки. Это, в свою очередь, может привести к плохой кредитной истории, банкротству, потере права выкупа жилья или другим негативным последствиям. К счастью, сейчас есть больше ресурсов, чем когда-либо, для тех, кто хочет узнать больше о мире финансов. Одним из таких примеров является спонсируемая правительством Комиссия по финансовой грамотности и образованию, которая предлагает ряд бесплатных учебных ресурсов.

Это, в свою очередь, может привести к плохой кредитной истории, банкротству, потере права выкупа жилья или другим негативным последствиям. К счастью, сейчас есть больше ресурсов, чем когда-либо, для тех, кто хочет узнать больше о мире финансов. Одним из таких примеров является спонсируемая правительством Комиссия по финансовой грамотности и образованию, которая предлагает ряд бесплатных учебных ресурсов.

Финансовая грамотность также может помочь защитить людей от финансового мошенничества, которое, к сожалению, становится все более распространенным явлением.

Особые соображения

Как улучшить свои навыки финансовой грамотности

Развитие финансовой грамотности для улучшения ваших личных финансов включает в себя обучение и отработку различных навыков, связанных с составлением бюджета, управлением и выплатой долгов, а также пониманием кредитных и инвестиционных продуктов. Вот несколько практических стратегий, которые следует учитывать:

- Создайте бюджет.

Отслеживайте, сколько денег вы получаете каждый месяц по сравнению с тем, сколько вы тратите в Excel, на бумаге или в приложении для составления бюджета.Ваш бюджет должен включать доход (например, зарплаты, инвестиции, алименты), фиксированные расходы (например, арендная плата / ипотечные платежи, коммунальные услуги, выплаты по кредитам), дискреционные расходы (несущественные, такие как еда вне дома, покупки, поездки) и сбережения.

Отслеживайте, сколько денег вы получаете каждый месяц по сравнению с тем, сколько вы тратите в Excel, на бумаге или в приложении для составления бюджета.Ваш бюджет должен включать доход (например, зарплаты, инвестиции, алименты), фиксированные расходы (например, арендная плата / ипотечные платежи, коммунальные услуги, выплаты по кредитам), дискреционные расходы (несущественные, такие как еда вне дома, покупки, поездки) и сбережения. - Платите сначала сами — чтобы добиться сбережений, эта стратегия «обратного бюджетирования» включает выбор цели сбережений — скажем, первоначальный взнос за дом — решение, сколько вы хотите вносить на нее каждый месяц, и откладывание этой суммы перед вами. разделите остальные свои расходы.

- Управляйте оплатой счетов — следите за ежемесячными счетами, чтобы платежи приходили вовремя. Рассмотрите возможность использования автоматического списания с текущего счета или приложений для оплаты счетов, а также подпишитесь на электронную почту, телефон или почту с напоминаниями об оплате.

- Получите свой кредитный отчет — один раз в год потребители могут запросить бесплатный кредитный отчет в трех основных кредитных бюро — Experian, Equifax и TransUnion. Просмотрите его и оспорите любые ошибки, сообщив кредитному бюро о неточностях.

- Проверьте свой кредитный рейтинг. Хороший кредитный рейтинг поможет вам получить лучшие процентные ставки по ссудам и кредитным картам, помимо других преимуществ. Контролируйте свой рейтинг с помощью бесплатной службы кредитного мониторинга (или, если вы можете себе позволить и хотите добавить дополнительный уровень защиты своей информации, одну из лучших служб кредитного мониторинга) и будьте в курсе финансовых решений, которые могут повысить или понизить ваш рейтинг, например, кредитные запросы и коэффициенты использования.

- Управляйте долгом. Используйте свой бюджет, чтобы оставаться на вершине долга, сокращая расходы и увеличивая выплаты.Разработайте план сокращения долга, например сначала выплатите ссуду под самую высокую процентную ставку.

Если ваш долг слишком велик, обратитесь к кредиторам, чтобы пересмотреть условия выплаты, консолидировать ссуды или найти программу консультирования по вопросам долга.

Если ваш долг слишком велик, обратитесь к кредиторам, чтобы пересмотреть условия выплаты, консолидировать ссуды или найти программу консультирования по вопросам долга. - Инвестируйте в свое будущее — Если ваш работодатель предлагает пенсионный сберегательный счет 401 (k), обязательно зарегистрируйтесь и внесите максимум, чтобы получить совпадение с работодателем. Рассмотрите возможность открытия IRA и создания диверсифицированного инвестиционного портфеля, включающего акции, фиксированный доход и товары.При необходимости обратитесь за финансовым советом к профессиональным консультантам, которые помогут вам определить, сколько денег вам понадобится для комфортного выхода на пенсию, и разработать стратегии для достижения вашей цели.

Пример финансовой грамотности

Эмма — учительница средней школы, которая пытается научить своих учеников финансовой грамотности. В рамках своей учебной программы она пытается обучить их основам различных финансовых тем, таких как личное бюджетирование, управление долгом, образование и пенсионные сбережения, страхование, инвестирование и даже налоговое планирование.

Эмма считает, что, хотя эти предметы могут не иметь особого значения для ее учеников в старшие классы школы, они, тем не менее, будут полезны на протяжении всей их жизни. Понимание таких понятий, как процентные ставки, альтернативные издержки, управление долгом, сложные проценты и составление бюджета, например, может помочь ее студентам управлять студенческими ссудами, на которые они могут полагаться для финансирования своего обучения в колледже, и удерживать их от накопления опасного уровня долга и подвергая опасности их кредитные рейтинги.Точно так же она ожидает, что определенные темы, такие как подоходный налог и пенсионное планирование, в конечном итоге окажутся полезными для всех учащихся, независимо от того, чем они в конечном итоге будут заниматься после окончания школы.

Почему финансовая грамотность так важна

Снижение финансовой грамотности

По мере изменения потребительских привычек и финансовых продуктов финансовая грамотность становится все более серьезной. В прошлых поколениях наличные деньги использовались для большинства повседневных покупок; сегодня это редко вспыхивает, особенно среди молодых покупателей.Изменилось и то, как мы делаем покупки. Покупки в Интернете стали для многих излюбленным выбором, открывая широкие возможности для использования и увеличения кредита — слишком простой и быстрый способ накопить долги.

В прошлых поколениях наличные деньги использовались для большинства повседневных покупок; сегодня это редко вспыхивает, особенно среди молодых покупателей.Изменилось и то, как мы делаем покупки. Покупки в Интернете стали для многих излюбленным выбором, открывая широкие возможности для использования и увеличения кредита — слишком простой и быстрый способ накопить долги.

Тем временем компании, выпускающие кредитные карты, банки и другие финансовые учреждения предоставляют потребителям возможности для получения кредита — возможность подать заявку на получение кредитной карты или оплатить одну карту другой. Без надлежащих знаний или системы сдержек и противовесов легко попасть в финансовые проблемы.

Многие потребители очень плохо понимают финансы, то, как работает кредит, и потенциальное влияние на их финансовое благополучие в течение многих-многих лет. Фактически, отсутствие финансового понимания было обозначено как одна из основных причин, по которой многие американцы сталкиваются с проблемами со сбережениями и инвестированием.

Каждые несколько лет Управление по регулированию финансовой индустрии (FINRA) выпускает тест из пяти вопросов в рамках своего Национального исследования финансовых возможностей, которое измеряет знания потребителей о процентах, начислении сложных процентов, инфляции, диверсификации и ценах на облигации.В последнем тесте только 34% из тех, кто сдавал тест, правильно ответили на четыре из пяти вопросов, что говорит о том, что основные экономические и финансовые принципы, лежащие в основе этих проблем, широко распространены и затрагивают каждый штат страны по-разному. Взаимодействие с другими людьми

Ключевые выводы

- Финансовая грамотность — это образование и понимание различных финансовых областей, включая темы, связанные с управлением личными финансами, деньгами, заимствованиями и инвестированием.

- Тенденции в США показывают, что финансовая грамотность среди людей снижается, и только 34% респондентов правильно ответили на четыре из пяти вопросов, заданных FINRA по этой теме.

- В то же время финансовая грамотность важна как никогда, поскольку люди управляют своими пенсионными счетами, торгуют личными активами в Интернете и несут студенческие, медицинские, кредитные карты и ипотечные долги.

Что такое финансовая грамотность?

Финансовая грамотность — это совокупность знаний в области финансов, кредитов и управления долгом, которые необходимы для принятия финансово ответственных решений — решений, которые являются неотъемлемой частью нашей повседневной жизни. Финансовая грамотность включает понимание того, как работает текущий счет, что на самом деле означает использование кредитной карты и как избежать долгов.В общем, финансовая грамотность влияет на семьи, которые пытаются сбалансировать свой бюджет, купить дом, финансировать образование своих детей и обеспечить доход при выходе на пенсию.

Отсутствие финансовой грамотности — проблема не только стран с формирующимся рынком или развивающихся стран. Потребители в странах с развитой или развитой экономикой также не демонстрируют сильного понимания финансовых принципов, чтобы понять и согласовать финансовый ландшафт, эффективно управлять финансовыми рисками и избегать финансовых ловушек. Нации по всему миру, от Кореи до Австралии и Германии, сталкиваются с населением, которое не понимает финансовых основ.

Нации по всему миру, от Кореи до Австралии и Германии, сталкиваются с населением, которое не понимает финансовых основ.

Уровень финансовой грамотности может варьироваться в зависимости от образования и уровня дохода, но данные показывают, что высокообразованные потребители с высокими доходами могут быть так же неосведомлены о финансовых вопросах, как и менее образованные потребители с низкими доходами (хотя, как правило, последние имеют тенденцию быть менее финансово грамотным). И, похоже, потребители не хотят учиться. Организация экономического сотрудничества и развития (ОЭСР) процитировала опрос, проведенный в Канаде, в котором люди сообщили, что они обнаружили, что выбор правильных инвестиций для пенсионного плана был более напряженным, чем посещение стоматолога.Взаимодействие с другими людьми

Тенденции повышения важности финансовой грамотности

Проблемы, связанные с финансовой неграмотностью, усугубляются тем, что принятие финансовых решений становится еще более обременительным для потребителей. Сходятся пять тенденций, демонстрирующих важность принятия продуманных и осознанных решений о финансах:

Сходятся пять тенденций, демонстрирующих важность принятия продуманных и осознанных решений о финансах:

1) Потребители принимают на себя больше финансовых решений

Планирование выхода на пенсию — один из примеров такого сдвига. Предыдущие поколения зависели от пенсионных планов компании, чтобы финансировать большую часть своей пенсии.Пенсионные фонды, которыми управляют профессионалы, ложат финансовое бремя на компании или правительства, которые их спонсируют. Потребители не участвовали в принятии решений, обычно даже не делали взносов в свои собственные средства, и они редко были осведомлены о статусе финансирования или инвестициях пенсии. Сегодня пенсии — больше редкость, чем норма, особенно для новых работников. Вместо этого сотрудникам предлагается возможность участвовать в планах 401 (k), в которых они должны решить, какой вклад и во что вкладывать.

2) Варианты сбережений и инвестиций более сложные

Потребителей также просят выбирать среди различных инвестиционных и сберегательных продуктов. Эти продукты являются более сложными, чем в прошлом, требуя от потребителей выбора среди различных вариантов, предлагающих различные процентные ставки и сроки погашения, — решения, которые они не имеют надлежащего образования, чтобы принимать их. Выбор, сделанный из сложных финансовых инструментов с большим набором опций, может повлиять на способность потребителя купить дом, профинансировать образование или накопить на пенсию, что усугубит давление на принятие решений.

Эти продукты являются более сложными, чем в прошлом, требуя от потребителей выбора среди различных вариантов, предлагающих различные процентные ставки и сроки погашения, — решения, которые они не имеют надлежащего образования, чтобы принимать их. Выбор, сделанный из сложных финансовых инструментов с большим набором опций, может повлиять на способность потребителя купить дом, профинансировать образование или накопить на пенсию, что усугубит давление на принятие решений.

3) Отсутствует государственная помощь

Основным источником пенсионного дохода для прошлых поколений было социальное обеспечение. Но суммы, выплачиваемой Социальным страхованием, недостаточно, и в будущем она может быть недоступна вообще. Попечительский совет социального обеспечения сообщил, что к 2034 году трастовый фонд социального обеспечения может быть исчерпан, что является пугающей перспективой для многих. Итак, теперь социальное обеспечение действует скорее как подстраховка, которой едва хватает для элементарного выживания.

Большая продолжительность жизни означает, что нам нужно больше денег для выхода на пенсию, чем требовалось предыдущим поколениям.

4) Финансовая среда меняется

Финансовый ландшафт очень динамичный. Теперь это глобальный рынок, на нем гораздо больше участников и гораздо больше факторов, которые могут на него повлиять. Быстро меняющаяся среда, созданная технологическими достижениями, такими как электронная торговля, делает финансовые рынки еще более быстрыми и нестабильными. Взятые вместе, эти факторы могут вызвать противоречие во взглядах и затруднить создание, реализацию и соблюдение финансовой дорожной карты.

5) Мы завалены выбором

Банки, кредитные союзы, брокерские фирмы, страховые фирмы, компании, выпускающие кредитные карты, ипотечные компании, специалисты по финансовому планированию и другие финансовые компании — все соперничают за активы, создавая путаницу для потребителей.

Почему важна финансовая грамотность

Финансовая грамотность имеет решающее значение для того, чтобы помочь потребителям управлять этими факторами и накопить достаточно, чтобы обеспечить адекватный доход при выходе на пенсию, избегая при этом высоких уровней долга, которые могут привести к банкротству, дефолту и потере права выкупа. Тем не менее, в своем отчете об экономическом благополучии домашних хозяйств в США в 2019 году Совет управляющих Федеральной резервной системы обнаружил, что многие американцы не готовы к выходу на пенсию. Четверть респондентов указали, что у них нет пенсионных сбережений, и менее 4 из 10 не пенсионеров считают, что их пенсионные сбережения в норме. Среди тех, кто имеет самостоятельные пенсионные накопления, почти 60% признались, что неуверенно принимают решение о выходе на пенсию.

Тем не менее, в своем отчете об экономическом благополучии домашних хозяйств в США в 2019 году Совет управляющих Федеральной резервной системы обнаружил, что многие американцы не готовы к выходу на пенсию. Четверть респондентов указали, что у них нет пенсионных сбережений, и менее 4 из 10 не пенсионеров считают, что их пенсионные сбережения в норме. Среди тех, кто имеет самостоятельные пенсионные накопления, почти 60% признались, что неуверенно принимают решение о выходе на пенсию.

Согласно исследованию Института TIAA, низкая финансовая грамотность оставила миллениалов — большую часть американской рабочей силы — неподготовленными к серьезному финансовому кризису, подобному пандемии коронавируса.Даже среди тех, кто сообщил, что обладает высокими знаниями о личных финансах, только 19% правильно ответили на вопросы об основных финансовых концепциях. 43% респондентов сообщили об использовании дорогих альтернативных финансовых услуг, таких как ссуды до зарплаты и ломбарды, более половины не имеют средств на случай чрезвычайных ситуаций для покрытия трехмесячных расходов, а 37% являются финансово нестабильными (определяется как неспособные или маловероятные 2000 долларов в течение месяца на случай ЧП). Миллениалы также имеют большие суммы студенческих ссуд и ипотечных кредитов — на самом деле, 44% говорят, что у них слишком много долгов.Взаимодействие с другими людьми

Миллениалы также имеют большие суммы студенческих ссуд и ипотечных кредитов — на самом деле, 44% говорят, что у них слишком много долгов.Взаимодействие с другими людьми

Хотя это может показаться индивидуальными проблемами, они оказывают более широкое влияние на все население, чем считалось ранее. Все, что нужно сделать, это взглянуть на финансовый кризис 2008 года, чтобы увидеть финансовые последствия для всей экономики, которые возникли из-за недостаточного понимания ипотечных продуктов (и, следовательно, уязвимости для хищнического кредитования) или отсутствия финансовой готовности, которая угрожает рост случаев обращения взыскания на ипотеку из-за потери работы во время кризиса COVID-19. Финансовая грамотность — это проблема, имеющая серьезные последствия для экономического здоровья, и ее улучшение может помочь проложить путь к глобальной экономике, которая будет конкурентоспособной и сильной.

Итог

Любое повышение финансовой грамотности окажет глубокое влияние на потребителей и их способность обеспечивать свое будущее. Последние тенденции делают все более необходимым, чтобы потребители понимали основы финансов, потому что их просят взять на себя больше бремени инвестиционных решений в своих пенсионных счетах — и все это при необходимости расшифровывать более сложные финансовые продукты и возможности.

Последние тенденции делают все более необходимым, чтобы потребители понимали основы финансов, потому что их просят взять на себя больше бремени инвестиционных решений в своих пенсионных счетах — и все это при необходимости расшифровывать более сложные финансовые продукты и возможности.

Стать финансово грамотным — непросто, но если овладеть им, это может значительно облегчить бремя жизни.

Что такое финансы?

Финансы — это широкий термин, который описывает деятельность, связанную с банковским делом, заемными средствами или долгом, кредитом, рынками капитала, деньгами и инвестициями. По сути, финансы представляют собой управление деньгами и процесс получения необходимых средств. Финансы также включают в себя надзор, создание и изучение денег, банковского дела, кредита, инвестиций, активов и пассивов, составляющих финансовые системы.

Многие из основных концепций в финансах берут начало в микро- и макроэкономических теориях.Одна из наиболее фундаментальных теорий — это временная стоимость денег, которая, по сути, утверждает, что доллар сегодня стоит больше, чем доллар в будущем.

Ключевые выводы

- Финансы включают банковское дело, использование заемных средств или долгов, кредит, рынки капитала, деньги, инвестиции, а также создание финансовых систем и надзор за ними.

- Основные финансовые концепции основаны на микро- и макроэкономических теориях.

- Финансовая область включает три основных подкатегории: личные финансы, корпоративные финансы и государственные (государственные) финансы.

- Финансовые услуги — это процессы, с помощью которых потребители и предприятия приобретают финансовые товары. Сектор финансовых услуг является основной движущей силой национальной экономики.

Виды финансов

Поскольку физическим лицам, предприятиям и государственным организациям для работы требуется финансирование, финансовая сфера включает три основных подкатегории: личные финансы, корпоративные финансы и государственные (государственные) финансы.

Личные финансы

Финансовое планирование включает в себя анализ текущего финансового положения людей для выработки стратегии удовлетворения будущих потребностей с учетом финансовых ограничений. Личные финансы зависят от ситуации и деятельности каждого человека; поэтому финансовые стратегии во многом зависят от заработка человека, его жизненных потребностей, целей и желаний.

Личные финансы зависят от ситуации и деятельности каждого человека; поэтому финансовые стратегии во многом зависят от заработка человека, его жизненных потребностей, целей и желаний.

Например, люди должны откладывать на пенсию, что требует накопления или инвестирования достаточного количества денег в течение своей трудовой жизни для финансирования своих долгосрочных планов. Этот тип решения финансового менеджмента относится к личным финансам.

Личные финансы включают покупку финансовых продуктов, таких как кредитные карты, страхование, ипотека и различные виды инвестиций.Банковское дело также считается компонентом личных финансов, поскольку люди используют текущие и сберегательные счета, а также онлайн или мобильные платежные сервисы, такие как PayPal и Venmo.

Корпоративные финансы

Корпоративные финансы относятся к финансовой деятельности, связанной с управлением корпорацией, обычно с отделом или отделом, созданным для надзора за этой финансовой деятельностью.

Один из примеров корпоративных финансов: крупной компании, возможно, придется решить, привлекать ли дополнительные средства посредством выпуска облигаций или предложения акций.Инвестиционные банки могут консультировать фирму по таким соображениям и помогать им продавать ценные бумаги.

Стартапы могут получать капитал от бизнес-ангелов или венчурных капиталистов в обмен на процент владения. Если компания преуспеет и решит стать публичной, она выпустит акции на фондовой бирже посредством первичного публичного предложения (IPO), чтобы привлечь денежные средства.

В других случаях компания может пытаться составить смету своего капитала и решить, какие проекты финансировать, а какие отложить для роста компании.Все эти типы решений относятся к корпоративным финансам.

Государственные финансы

Государственные финансы включают налоги, расходы, бюджетирование и политику выпуска долговых обязательств, которые влияют на то, как правительство оплачивает услуги, которые оно предоставляет населению.

Федеральное правительство помогает предотвратить сбой рынка, контролируя распределение ресурсов, распределение доходов и экономическую стабильность. Регулярное финансирование обеспечивается в основном за счет налогообложения. Заимствования в банках, страховых компаниях и других странах также помогают финансировать государственные расходы.

Помимо управления деньгами в повседневных операциях, государственный орган также несет социальные и финансовые обязанности. Ожидается, что правительство обеспечит адекватные социальные программы для своих граждан, платящих налоги, и будет поддерживать стабильную экономику, чтобы люди могли экономить, а их деньги были в безопасности.

Финансовые услуги

Финансовые услуги — это процессы, с помощью которых потребители и предприятия приобретают финансовые товары. Одним из простых примеров является финансовая услуга, предлагаемая поставщиком платежной системы, когда он принимает и переводит средства между плательщиками и получателями. Это включает в себя расчеты по счетам с помощью чеков, кредитных и дебетовых карт или электронного перевода средств.

Это включает в себя расчеты по счетам с помощью чеков, кредитных и дебетовых карт или электронного перевода средств.

Финансовые услуги — это не то же самое, что финансовые товары. Финансовые товары — это продукты, такие как ипотека, акции, облигации и страховые полисы; финансовые услуги — это задачи, например, консультации по инвестициям и управление, которые финансовый консультант предоставляет клиенту.

Сектор финансовых услуг — один из важнейших сегментов экономики. Он движет экономикой страны, обеспечивая свободный поток капитала и ликвидность на рынке.Он состоит из множества финансовых фирм, включая банки, инвестиционные компании, финансовые компании, страховые компании, кредиторов, бухгалтерские службы и брокеров по недвижимости.

Когда этот сектор и экономика страны сильны, это повышает доверие потребителей и покупательную способность. Когда сектор финансовых услуг терпит крах, это может затянуть экономику и привести к рецессии.

Что такое финансовая деятельность?

Финансовая деятельность — это инициативы и операции, предпринимаемые компаниями, правительствами и отдельными лицами, стремясь к достижению своих экономических целей. Это деятельность, связанная с притоком или оттоком денег. Примеры включают покупку и продажу продуктов (или активов), выпуск акций, выдачу кредитов и ведение счетов.

Это деятельность, связанная с притоком или оттоком денег. Примеры включают покупку и продажу продуктов (или активов), выпуск акций, выдачу кредитов и ведение счетов.

Когда компания продает акции и производит выплаты по долгам, это одновременно и финансовая деятельность. Аналогичным образом, отдельные лица и правительства участвуют в финансовой деятельности, такой как получение ссуд и взимание налогов, что способствует достижению конкретных денежных целей.

Что такое финансовая грамотность? Как улучшить свои навыки?

Обучение инвесторов Инструменты ИнвестированиеВведение

Финансовая грамотность — это умение управлять своими деньгами.Цель финансовой грамотности — помочь понять финансовые концепции, которые помогут им лучше управлять своими деньгами. Это жизненный навык, которым нужно овладеть для хорошего финансового благополучия. Финансовая грамотность включает составление бюджета, инвестирование, страхование, ссуды и проценты. В этой статье мы рассмотрели важность финансовой грамотности и то, как можно улучшить свои навыки финансовой грамотности.

Что такое финансовая грамотность?

Финансовая грамотность — это способность понимать и эффективно использовать финансовые навыки.Эти финансовые навыки так же просты, как составление бюджета, инвестирование, кредитный менеджмент и финансовый менеджмент. Другими словами, финансовая грамотность — это умение управлять деньгами. Прочный фундамент этих финансовых навыков поможет в достижении различных жизненных целей, таких как выход на пенсию, образование и даже отпуск.

Финансовая грамотность включает в себя множество навыков. Однако наиболее популярными из них являются составление бюджета, управление расходами, погашение долга и понимание компромисса между риском и доходностью в инвестиционных продуктах.Приобретение этих навыков потребует от человека понимания основных финансовых концепций, таких как временная стоимость денег, сложные проценты, годовая доходность и альтернативные издержки.

При обилии доступных на рынке кредитных продуктов, таких как задолженность по кредитным картам, овердрафт по дебетовым картам и EMI, финансовая грамотность становится важной. Понимание долга и базовые финансовые знания помогут людям ответственно использовать эти продукты.

Понимание долга и базовые финансовые знания помогут людям ответственно использовать эти продукты.

Финансовая грамотность часто учит людей принимать важные финансовые решения.Более того, это увеличивает финансовую дисциплину и финансовые возможности. Это приведет к серьезным изменениям образа жизни, таким как регулярные сбережения и инвестирование, эффективное управление долгами и эффективное выполнение жизненных целей. Кроме того, финансовая грамотность обеспечит финансовое благополучие, а также защитит людей от финансовых махинаций.

Отсутствие знания этих навыков ведет к финансовой неграмотности. Финансовая безграмотность приводит к несоответствию бюджета, более высоким расходам, чем доход, накоплению долгов, плохой кредитной истории, жертвам финансовых махинаций и другим негативным последствиям.

Почему для вас важна финансовая грамотность?

Финансовая грамотность важна, потому что дает человеку знания и навыки для эффективного управления деньгами. Без финансовой грамотности действия и решения, которые человек принимает или не принимает в отношении сбережений и инвестиций, не будут иметь прочной основы. Финансовая грамотность помогает лучше понять финансовые концепции и позволяет эффективно управлять своими финансами. Кроме того, это помогает в эффективном управлении деньгами, принятии финансовых решений и достижении финансовой стабильности.Более того, финансовая грамотность дает глубокие знания о финансовом образовании и различных стратегиях, которые необходимы для финансового роста и успеха. Кроме того, это позволяет избавиться от долгов за счет принятия лучших долговых стратегий.

Без финансовой грамотности действия и решения, которые человек принимает или не принимает в отношении сбережений и инвестиций, не будут иметь прочной основы. Финансовая грамотность помогает лучше понять финансовые концепции и позволяет эффективно управлять своими финансами. Кроме того, это помогает в эффективном управлении деньгами, принятии финансовых решений и достижении финансовой стабильности.Более того, финансовая грамотность дает глубокие знания о финансовом образовании и различных стратегиях, которые необходимы для финансового роста и успеха. Кроме того, это позволяет избавиться от долгов за счет принятия лучших долговых стратегий.

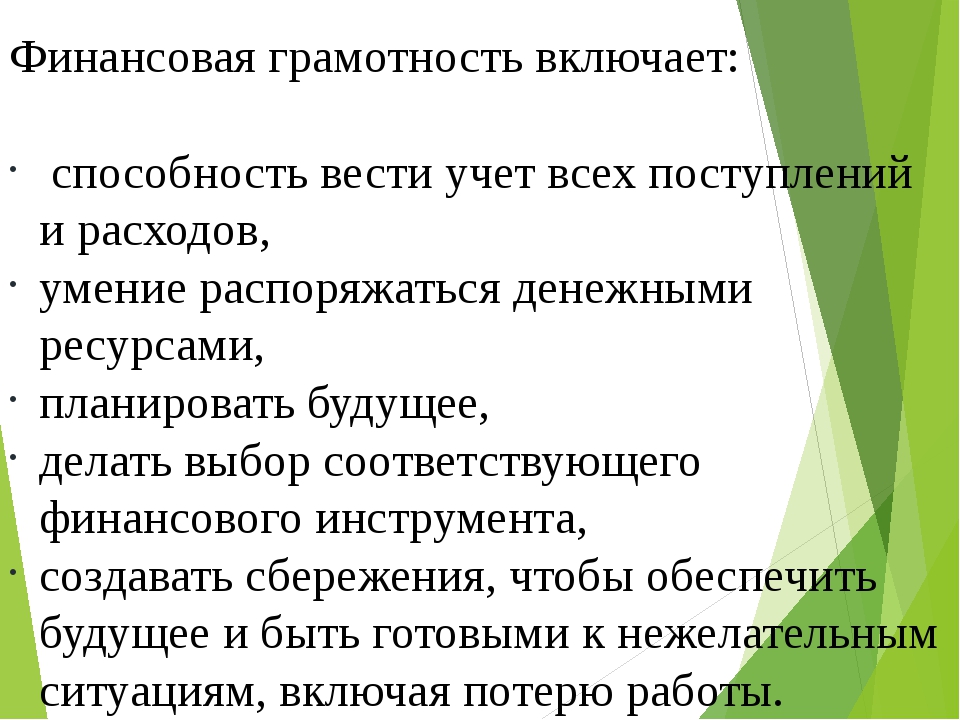

Можно понять важность финансовой грамотности, если лучше понять четыре компонента финансовой грамотности. Их:

Составление бюджета