Как узнать расчетный счет карты Сбербанка

Пока однажды не потребуется предъявить расчетный счет карты, многие клиенты Сбербанка даже не догадываются, что номера карты и счета не соответствуют друг другу. Номер карты узнать просто – он крупными цифрами выбит на одной из ее сторон. А вот номера счета на карте нет, но это не значит, что информация закрыта для клиента.

Содержание

Скрыть- Как узнать расчетный счет?

- В документах, прилагаемых к карте

- Как узнать расчетный счет по горячей линии?

- В отделении банка

- Как узнать номер счета в банкомате?

- Информация через Онлайн сервис

- Информация в документах, появившихся после оплаты картой

- Другие способы

- В каких случаях можно передавать данные о счете?

- Правила безопасности

Как узнать расчетный счет?

На самом деле, крупнейший банк России предусмотрел целых 8 способов, позволяющих в любой момент узнать заветные цифры.

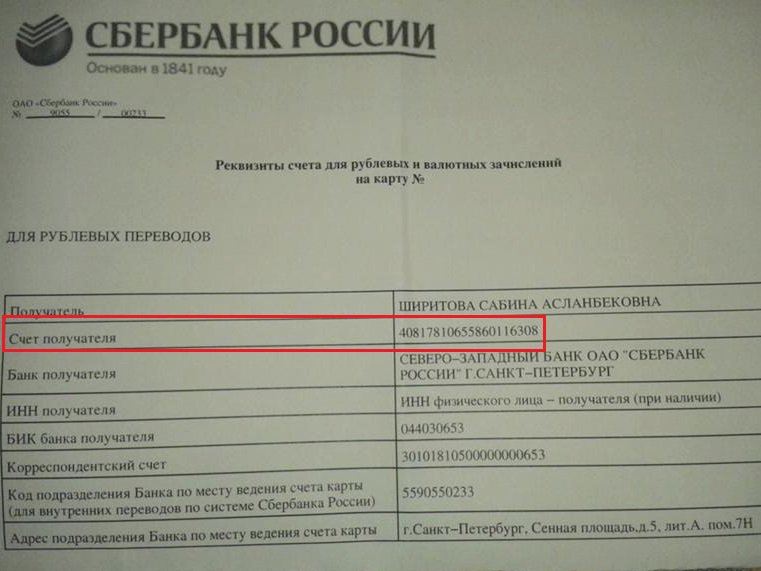

В документах, прилагаемых к карте

В первый раз такая возможность предоставляется клиенту в тот момент, когда он впервые переступает порог отделения Сбербанка с целью изготовить себе карту. Этот процесс сопровождается подписанием договора с банком о дальнейшем обслуживании счета. Копия договора остается у клиента, и, чтобы узнать номер своего расчетного счета, нужно просто повнимательнее взглянуть на документ.

Как узнать расчетный счет по горячей линии?

Если же копии документов были утеряны, восстановить информацию можно с помощью Контакт Центра. Его номер 8 (800) 555 55 50. Звонки абсолютно бесплатны с любого телефона, по всей территории России. Чтобы получить данные, оператору нужно сообщить номер карты, свои личные данные и тайное слово, которое было указано вами при оформлении карты.

В отделении банка

Клиентам, которые каждый день проходят мимо отделения банка, можно обратиться и напрямую к сотрудникам офиса. Главное, иметь с собой карту и паспорт. Вся процедура займет лишь несколько секунд.

Вся процедура займет лишь несколько секунд.

Как узнать номер счета в банкомате?

Узнать лицевой счет карты можно и через банкомат. Если внимательно присмотреться к дисплею, окажется, что все этапы проведения операции, будь то снятие наличных или зачисления средств, подробно расписываются на экране. И на одном из них клиенту будет показан и его номер счета. Нужно лишь достать смартфон, и сфотографировать или записать нужные цифры.

Информация через Онлайн сервис

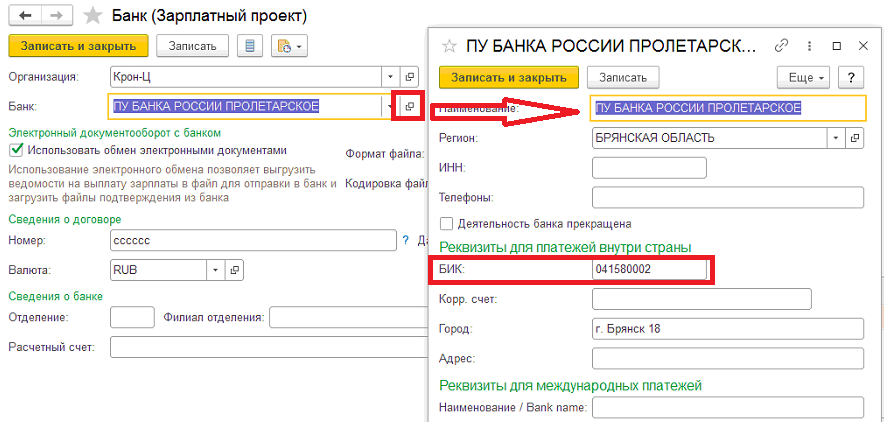

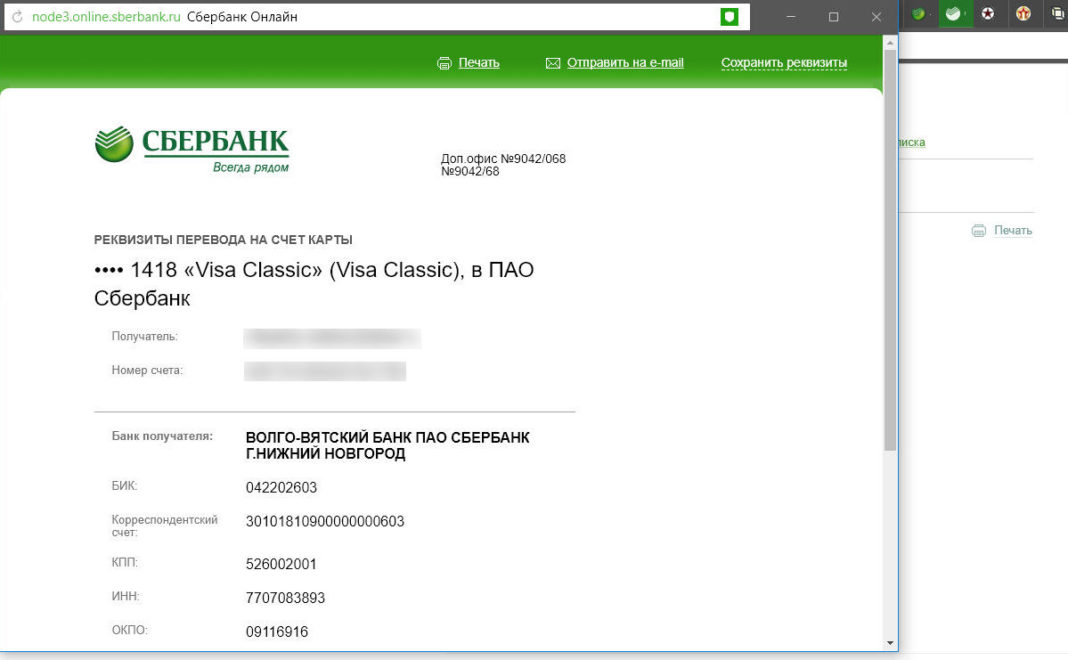

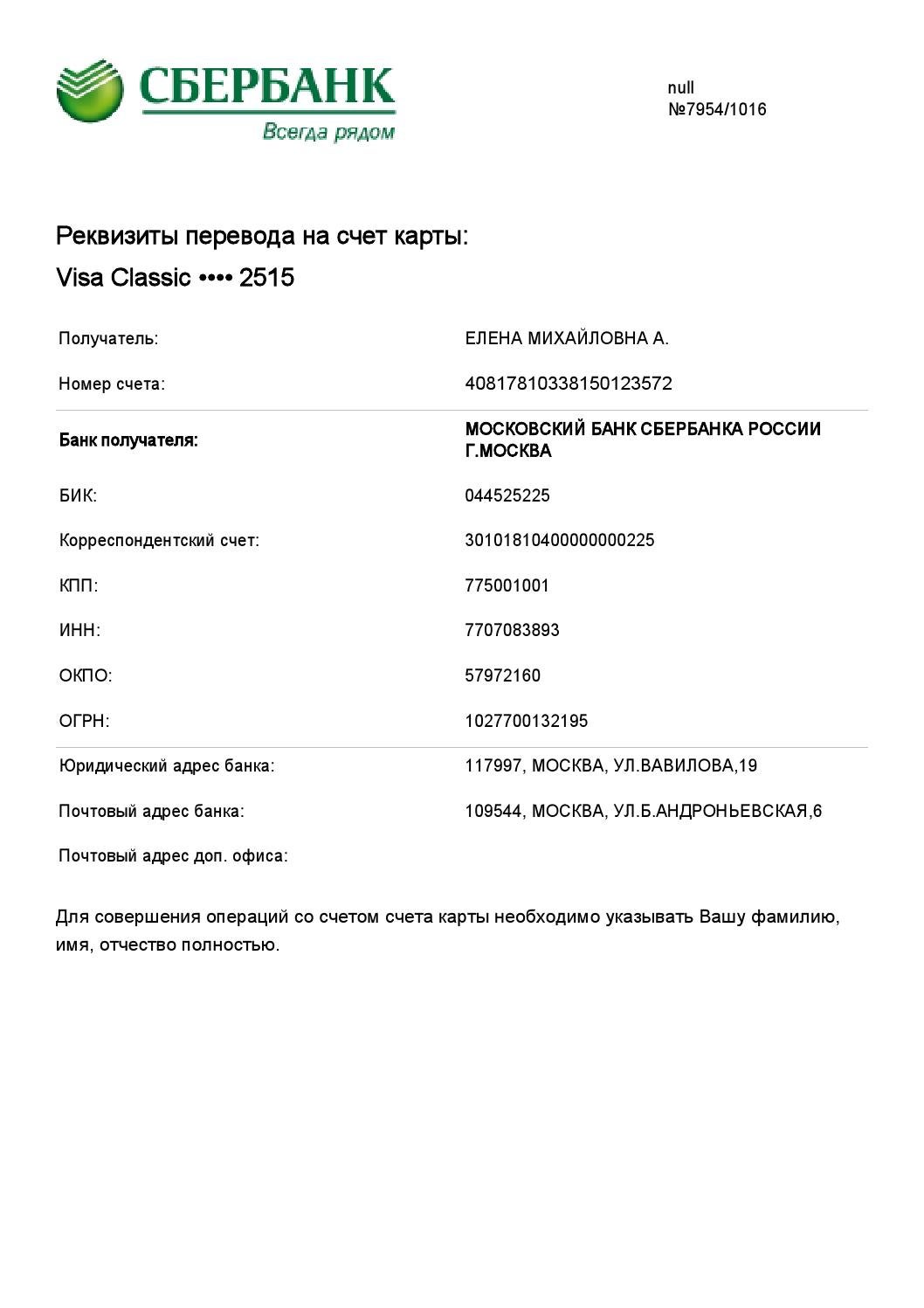

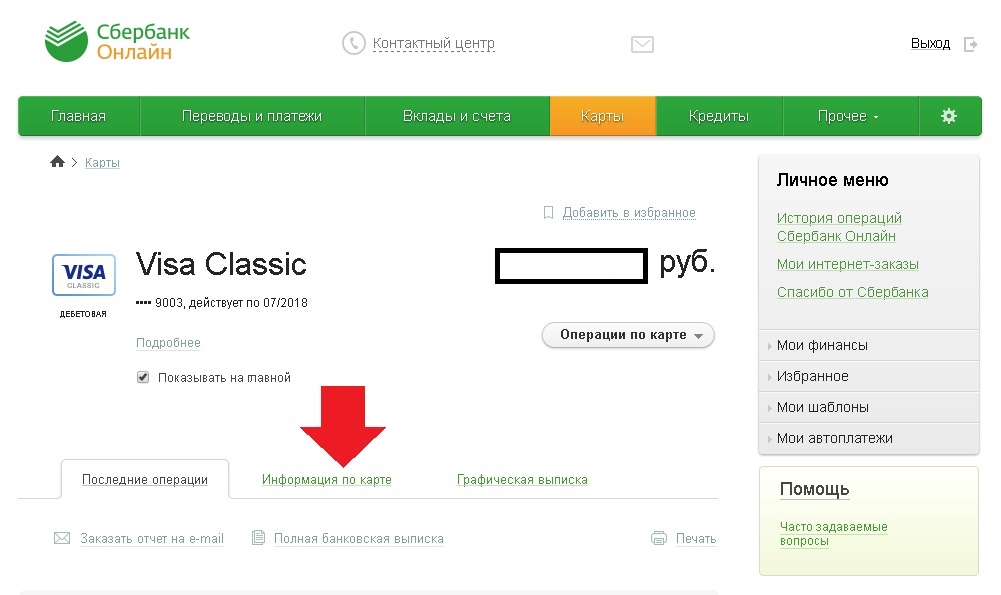

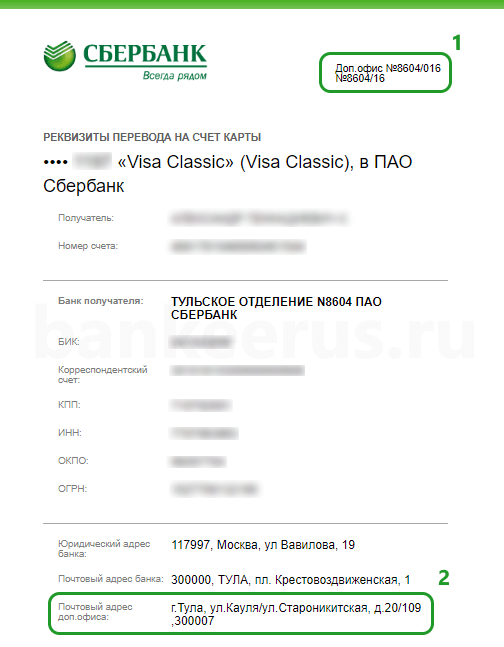

Еще один способ получить информацию о карточном счете – воспользоваться системой Сбербанк Онлайн. Для этого нужно:

- войти в Личный кабинет;

- перейти в раздел Карты;

- выбрать вкладку Детальная информация;

- нажать кнопку Реквизиты перевода на счет карты.

Здесь откроются все ваши банковские данные и номер лицевого счета.

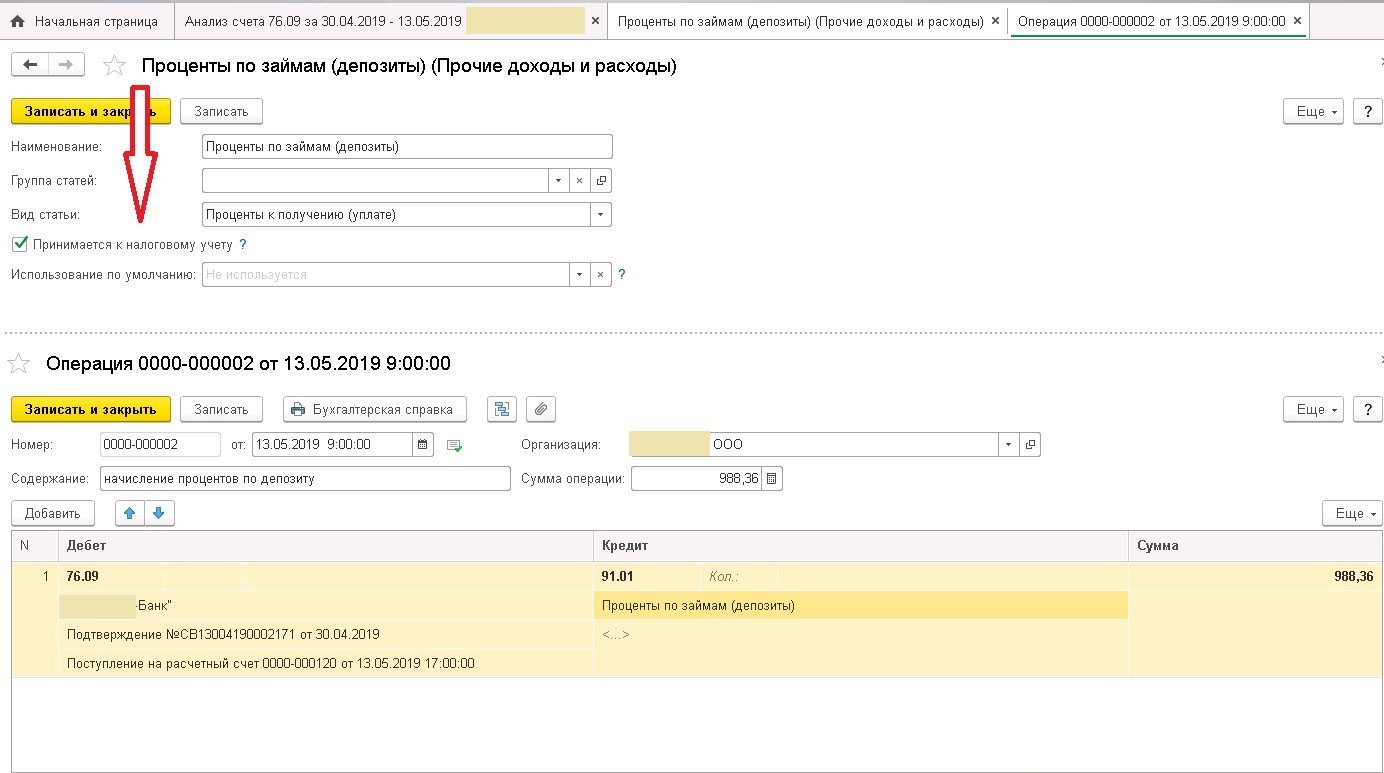

Информация в документах, появившихся после оплаты картой

Если вы оплачиваете картой Сбербанка коммунальные услуги, погашаете с ее помощью кредиты, осуществляете другие платежи, вам обязательно выдают квитанции-отчеты. Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Другие способы

Существует еще 2 способа, узнать собственный карточный счет.

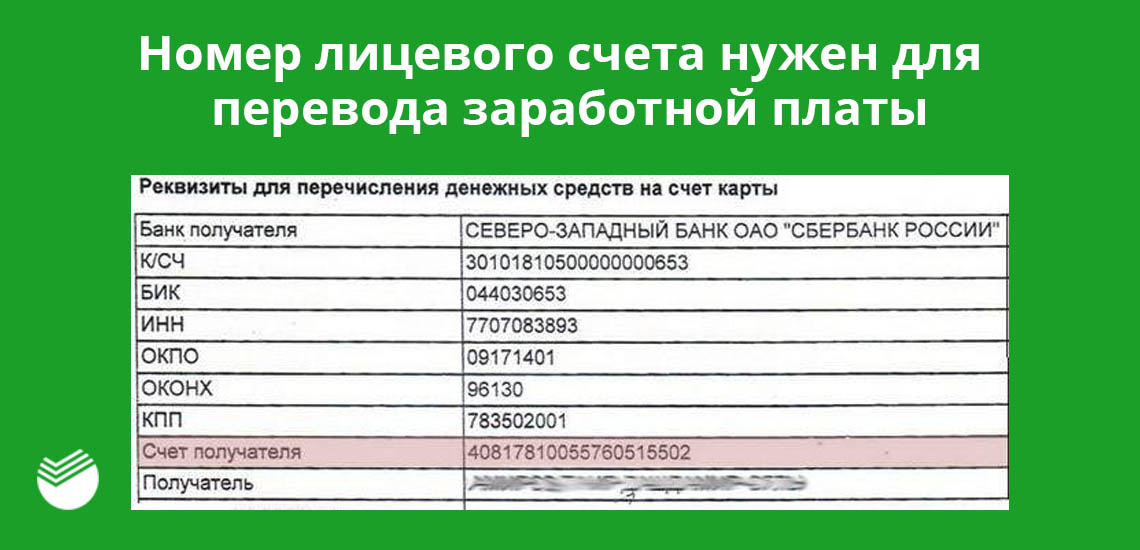

Во-первых, при оформлении карты в отделении банка, клиентам выдают конверт с ПИН-кодом. Он остается у клиента, и узнать расчетный счет можно, просто взглянув на него повнимательнее. Здесь, в отдельной графе, прямо под вашим именем и фамилией указан 20-значный номер счета.

Во-вторых, узнать лицевой счет очень просто, если к вашему телефону подключен «Мобильный банк». Для этого нужно просто выбрать на дисплее телефона карту Сбербанка, ввести кодовое слово и открыть вкладку О карте.

В каких случаях можно передавать данные о счете?

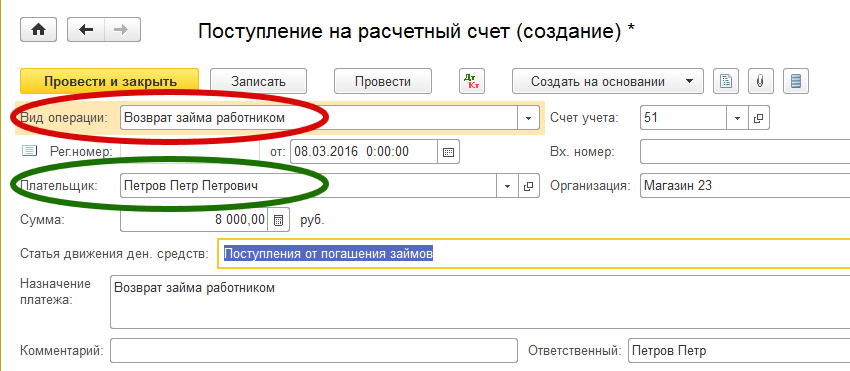

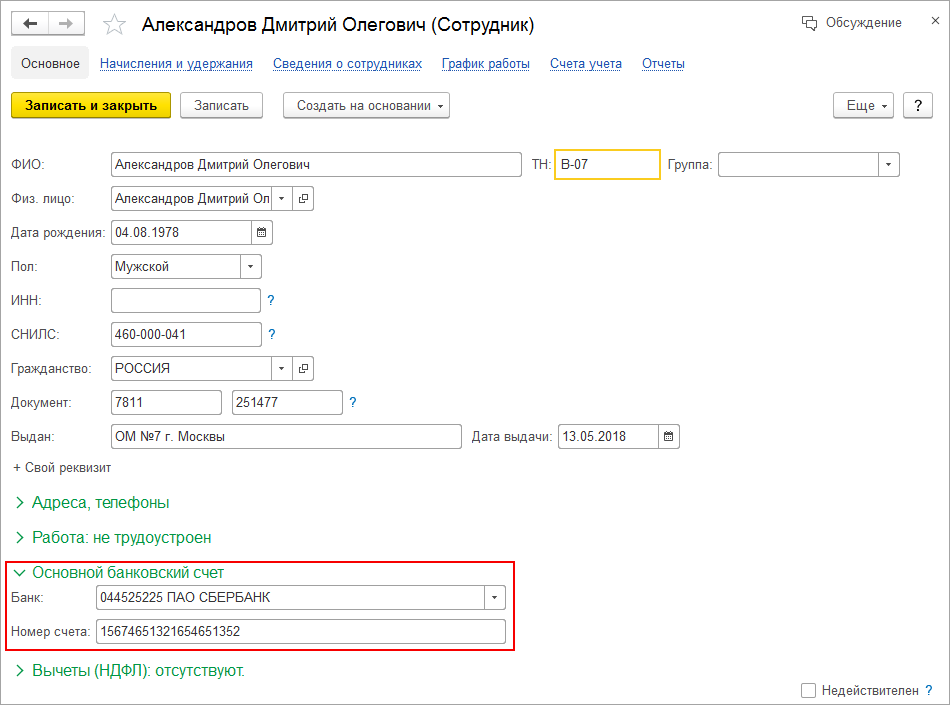

Лицевой счет используется во всех финансовых операциях с картой Сбербанка. Но чаще всего с требованием предоставить номер счета карты сталкиваются наемные работники. Дело в том, что для проведения бухгалтерского перевода, номера карты недостаточно. Так же вам придется сообщить номер своего счета и в том случае, когда вы ожидаете перевод от клиента другого банка.

Так же вам придется сообщить номер своего счета и в том случае, когда вы ожидаете перевод от клиента другого банка.

Правила безопасности

Чтобы сохранить свои финансы в неприкосновенности, нужно немного:

- хранить банковскую карту отдельно от телефона;

- не передавать карту третьим лицам;

- не сообщать свой ПИН-код никому, в том числе людям, представившимся работниками Сбербанка;

- не записывать ПИН-код на карте.

А главное, никогда не прибегайте к помощи посторонних при работе с банкоматом. Если не получается справиться самостоятельно, позвоните на горячую линию или загляните в ближайшее отделение банка. Здесь вам точно помогут!

Как узнать расчетный счет карты Сбербанка

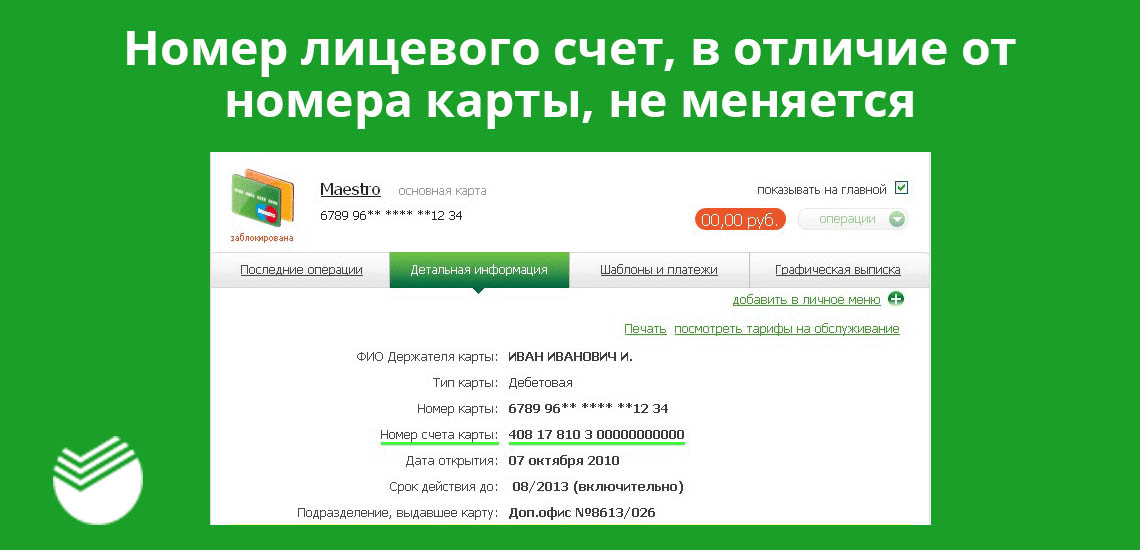

Многие клиенты Сбербанка часто путают номер карты и ее счета. На самом деле, это разные данные. Номер карты называется карточным и состоит из 16 цифр, а номер карточного счета — из 20 цифр. Где посмотреть расчетный счет карты в Сбербанке? Мы собрали 6 способов которыми можно это сделать.

В Сбербанке Онлайн

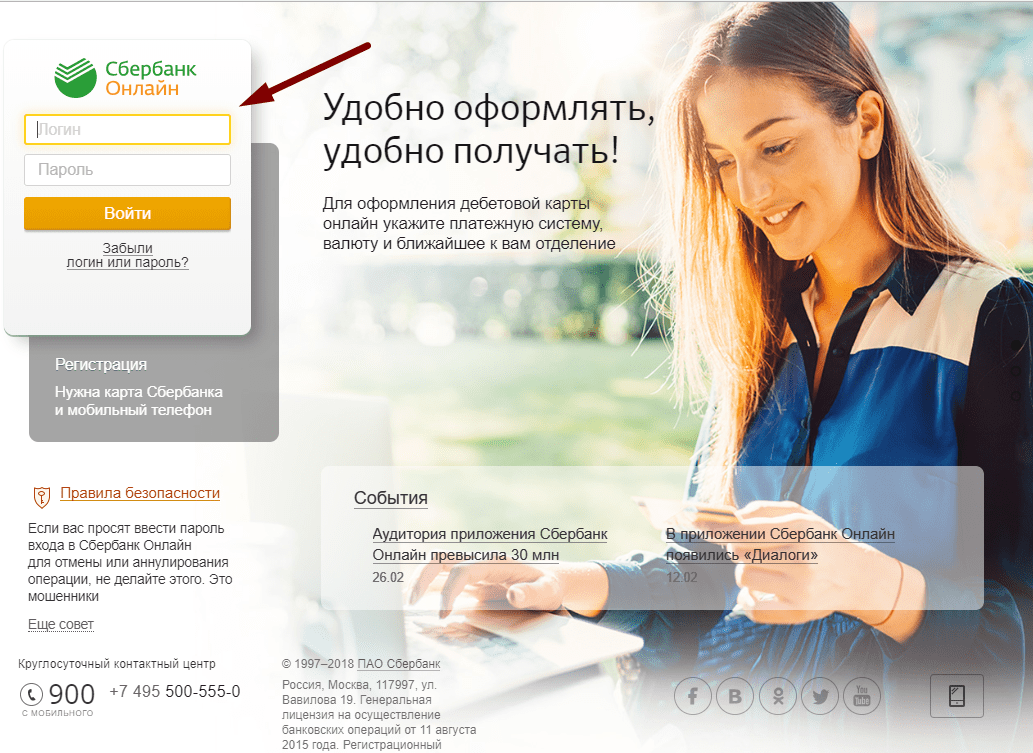

Как проверить карточный счет в Сбербанке Онлайн? Перейдите на официальный сайт Сбербанка и откройте страницу входа в Сбербанк Онлайн. Там введите логин и пароль, который вы получили при регистрации, или зарегистрируйтесь в системе, если не сделали этого раньше.

После входа вы попадете на главный экран. Далее выполните несколько простых шагов.

- Зайдите во вкладку «Карты». В этом разделе отображаются все имеющиеся у вас карты.

- Выберите нужную карту, а в открывшемся меню нажмите на вкладку «Информация по карте».

Похожим способом можно посмотреть номер счета в мобильном приложении Сбербанка.

В банкомате Сбербанка

Чтобы проверить номер счета через банкомат Сбербанка, вставьте в него свою карту и введите PIN-код. В главном меню экрана выберите пункт «Мои счета: карты, вклады, кредиты».

Выберите нужную вам карту из списка и нажмите кнопку «Реквизиты». При желании вы можете распечатать чек с детализацией сведений по карте.

При желании вы можете распечатать чек с детализацией сведений по карте.

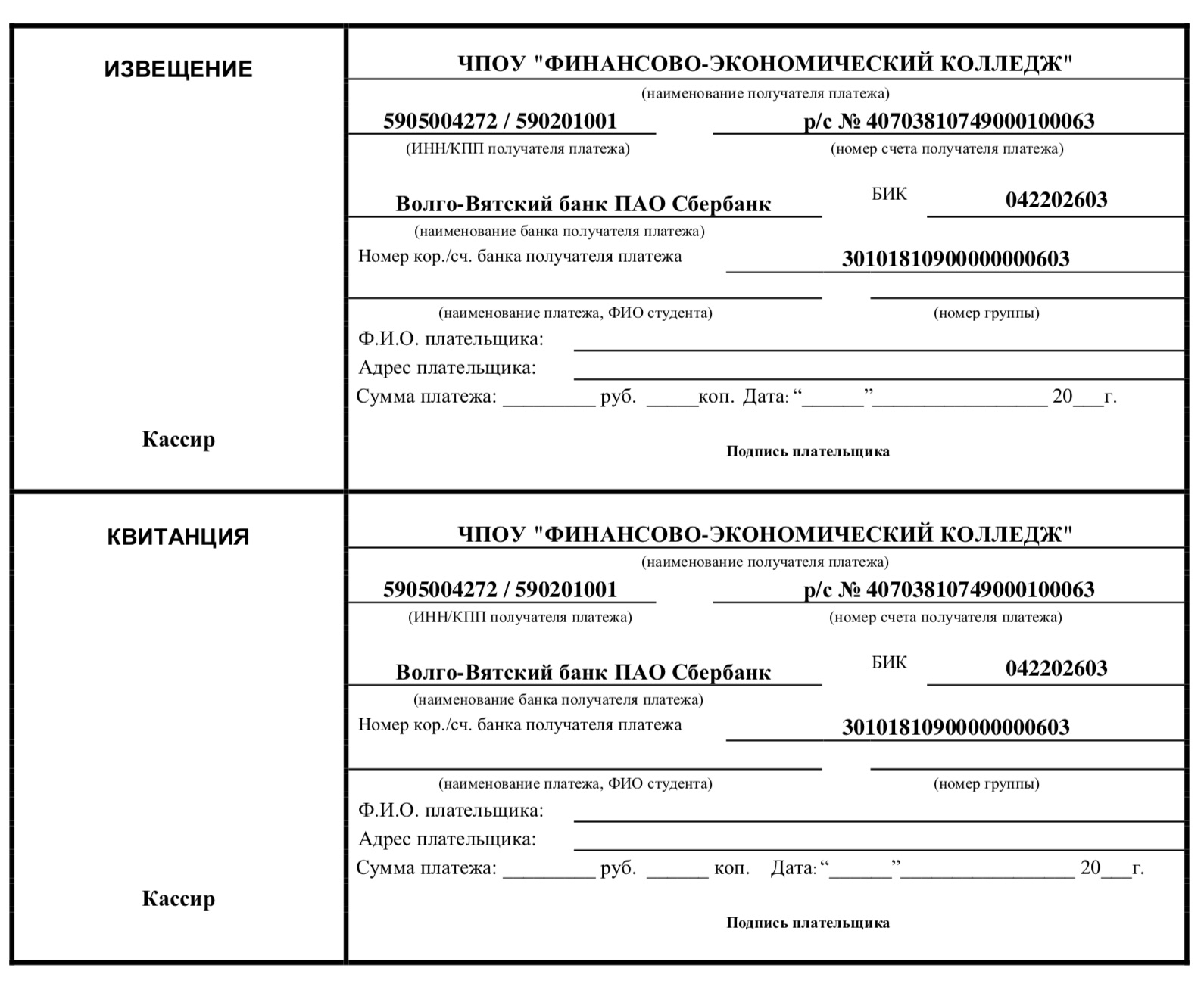

В квитанциях

Номер карточного счета иногда может быть указан в чеке. Когда вы оплачиваете коммунальные услуги с картой в терминале Сбербанка, в полученной квитанции всегда отражается информация о номере счета вашей карты.

Номер счета находится в строке с надписью: «Отправитель, № карты» или в самом верху с надписью «Карта». Учтите, что номер там указан не полностью, а только несколько первых и последних цифр.

В отделении Сбербанка

В отделении Сбербанка возьмите талон электронной очереди. Для этого в терминале выберите пункт «Справки, выписки, обращения».

Можно выбрать и пункты в категории «Карты», но в этом случае приготовьтесь к ожиданию. По таким талонам обычно большая очередь, особенно в крупных офисах.

Когда вас вызовут по номеру на чеке электронной очереди, предъявите оператору паспорт и сообщите о желании получить номер счета. Предъявите саму карту, счет которой вы хотите узнать.

По телефону службы поддержки

Вы можете позвонить в службу поддержки банка , по бесплатному мобильному номеру 900. Если позвонить нужно со стационарного телефона или из-за границы — наберите +7 (495) 500 55 50. Сообщите оператору свои полные ФИО, дату рождения и номер карты Сбербанка, счет которой нужно узнать. Скорее всего, потребуется и кодовое слово. Имейте в виду, что информацию могут не предоставить, если у вас нет при себе карты или ее номера, а также если вы не помните кодовое слово.

В документах, которые выдал банк

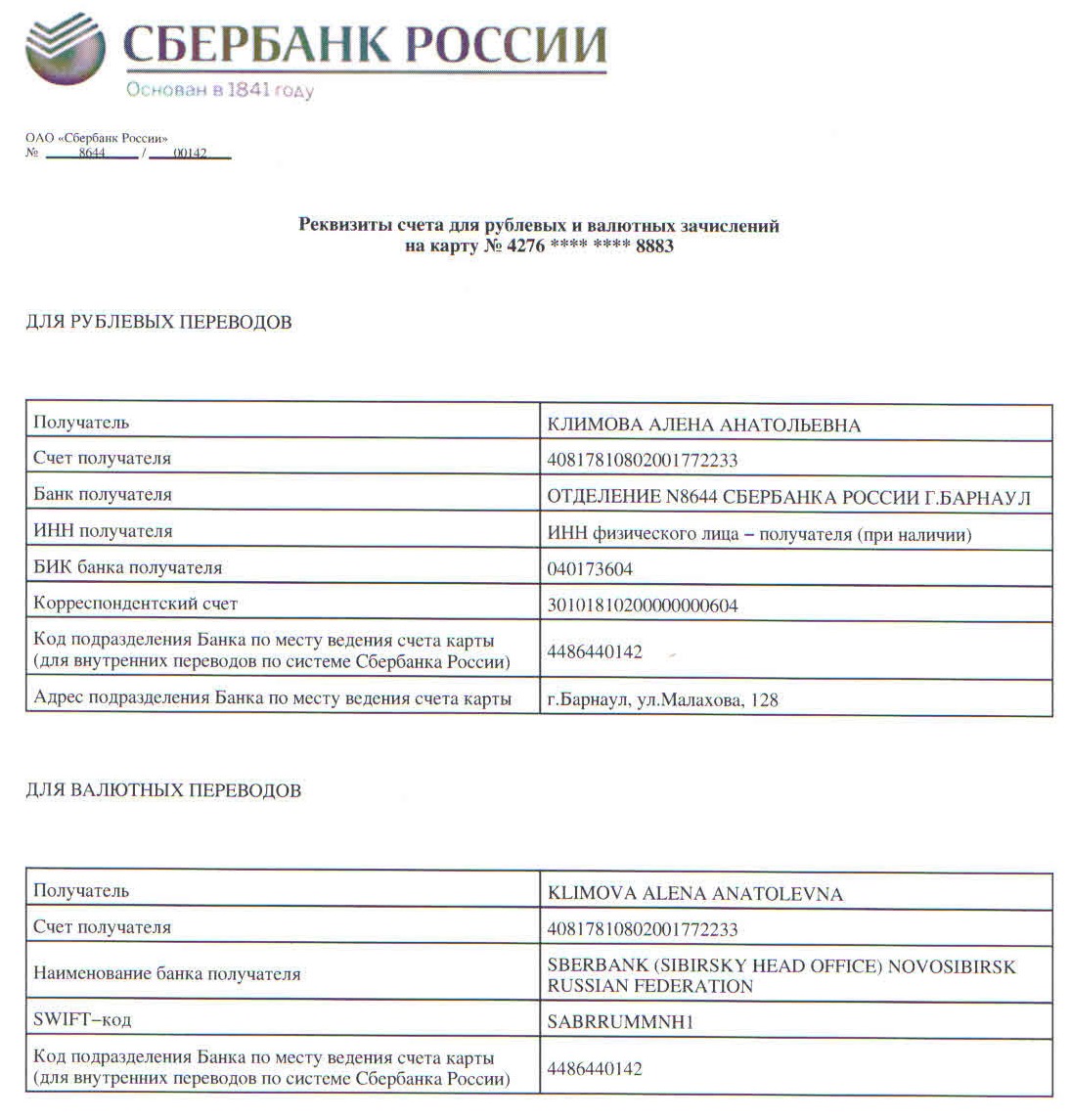

Номер счета также указывается в документах по выданной карте. Информацию о номере счета можно посмотреть в заявлении на банковское обслуживание и в договоре, которые вам выдали вместе с картой. На первом листе документа есть раздел под названием «Получение дебетовой карты», где также указан номер счета.

Обратите внимание, что при перевыпуске карты меняется только ее номер, а счет, к которому она привязана, остается прежним. Если карта перевыпускалась, то вы можете проверить номер счета и в старых и в новых документах. Если вы обнаружили, что их номера не совпадают — обратитесь за разъяснениями в банк.

Если карта перевыпускалась, то вы можете проверить номер счета и в старых и в новых документах. Если вы обнаружили, что их номера не совпадают — обратитесь за разъяснениями в банк.

Зачем знать номер счета

Номер счета обычно требуется в следующих ситуациях:

- Для перевода зарплаты на карту

- Для оформления налогового вычета

- Для заключения договора гражданско-правового характера с выплатой на карту

- Для некоторых переводов от физических (реже) и юридических лиц

Во всех остальных случаях, в том числе и при онлайн-покупках, номер счета не требуется — достаточно будет только номера карты.

Правила безопасности

Номер счета относится к платежным данным, поэтому его нужно с осторожностью сообщать третьим лицам. Однако, избежать мошенничества и сохранить свои деньги можно, если соблюдать правила безопасности.

- К реквизитам не относятся ни CVV, ни PIN-код. Эту информацию никогда нельзя сообщать посторонним.

- Не передавайте свою карту посторонним людям ни при каких обстоятельствах.

- Не храните карту рядом с телефоном.

- Не сообщайте никому PIN и CVC-код, даже сотрудникам Сбербанка.

- Не записывайте PIN-код на карте.

- Не доверяйте посторонним при работе с терминалом Сбербанка. Если нужна помощь — обратитесь к сотруднику банка.

- Не устанавливайте на свой телефон и компьютер подозрительные приложения. В них могут быть зашиты вирусы и клавиатурные шпионы, которые передают злоумышленникам все ваши действия в телефоне, в том числе ввод паролей от интернет-банка.

- Устанавливайте сложные пароли для входа в интернет-банк и мобильное приложение. Не рекомендуется использовать цифры по порядку, например, 12345, а также свою дату рождения. В любых сомнительных ситуациях сразу звоните в банк.

Если каким-то из перечисленных способов узнать номер счета не получается, то обратитесь в ближайшее отделение Сбербанка.

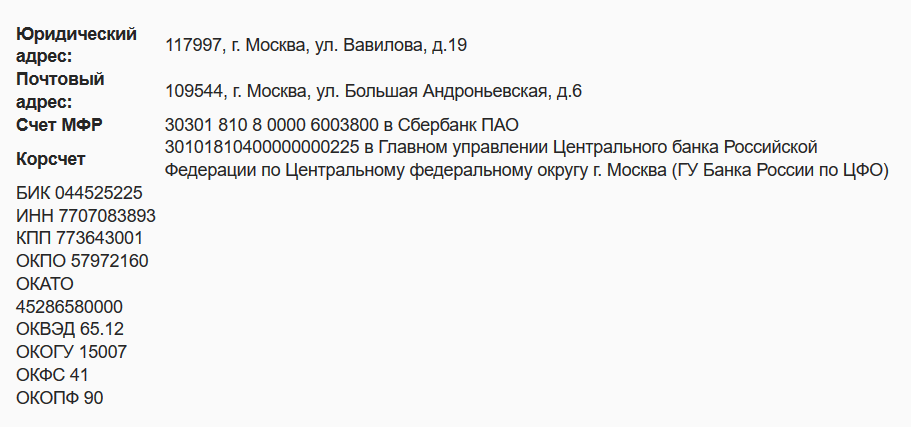

Расчетный счет Сбербанка для физических лиц

Каждый клиент банка, который оформляет кредит, договор или открывает вклад в банковской организации, имеет расчетный счет. Это уникальный номер, на котором и хранятся деньги. Счет может быть использован для погашения кредита, т. е. клиент вносит на него деньги, которые после списываются в погашение задолженности. А также индивидуальные счета используются для хранения и накопления денежных средств. Сегодня расскажем, что такое расчетный счет Сбербанка, для чего он нужен и как его узнать.

Расчетный счет

Счета для физических лиц называются текущими, они состоят из 20 цифр. По первым трем цифрам можно определить, для каких целей открыт счет. 408 используется для погашения кредитов, 423 – для депозитных операций.

408 используется для погашения кредитов, 423 – для депозитных операций.

У одного лица может быть несколько различных счетов. И, кроме того, они могут быть открыты в различной валюте. Чаще всего используются счета в долларах, евро и рублях.

В номере заложена информация о назначении счета, банке, регионе и другая информация. Но у каждого клиента этот номер индивидуален. Он никак, или почти никак, не связан с номером карточки или номером договора о кредите или вкладе.

Поэтому расчетный счет карты Сбербанка отличается от номера «пластика». В карточках, как правило, 16 цифр. Количество цифр зависит от типа платежной системы.

Часто для использования денежных средств, находящихся в банке, достаточно знать номер своей карты. Но в некоторых случаях для совершения каких-либо банковских операций расчетный счет в Сбербанке знать необходимо.

Особенно часто расчетные счета используются юридическими лицами и индивидуальными предпринимателями. С помощью них совершаются взаиморасчеты с контрагентами, поставщиками и клиентами компаний. Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

С помощью них совершаются взаиморасчеты с контрагентами, поставщиками и клиентами компаний. Какие есть способы узнать о наличии расчетных счетов банка Сбербанк?

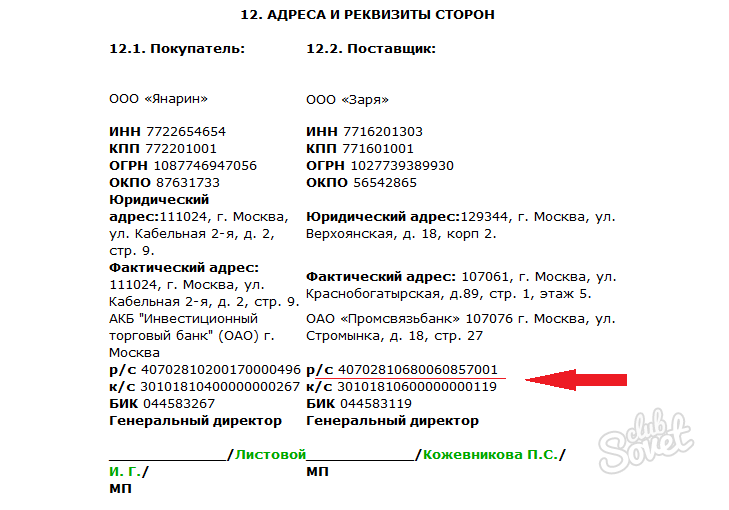

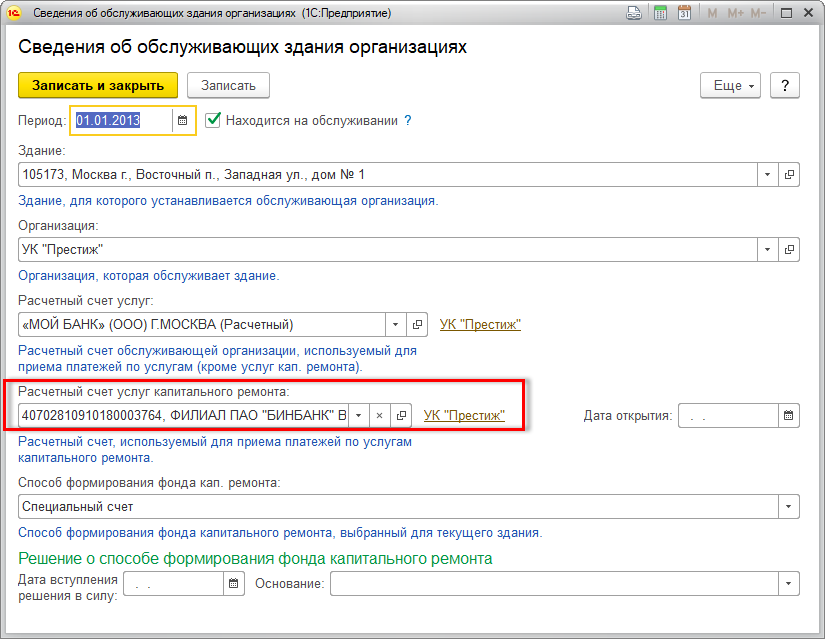

Договор

Получить информацию можно, исходя из оформленного договора со Сбербанком, расчетный счет будет находиться в этом документе. Как правило, в самом низу документа указана информация о реквизитах клиента, где и прописан двадцатизначный номер.

Договор составляется в двух экземплярах. Один находится на ответственном хранении в банковской организации, а второй выдается клиенту.

Конверт с картой

Если договор был безвозмездно утрачен, то информация есть и на конверте, который выдавался с картой. Номер будет указан там же, где и Ф. И. О. клиента. Но часто конверты с картой могут быть неактуальны и не выдаваться клиентам банка. Это бывает в тех случаях, когда ПИН-код формируется владельцем карточки самостоятельно, без участия банковской организации.

Обратиться в Сбербанк

Тогда можно непосредственно обратиться в Сбербанк. Это можно сделать двумя способами:

Это можно сделать двумя способами:

- позвонить на горячую линию;

- обратиться в офис банка.

Если позвонить по телефону, то для получения информации придется ответить на ряд вопросов от специалиста. Поэтому рекомендуется приготовить карту и паспортные данные. Также дополнительно может быть запрошено кодовое слово, обычно это девичья фамилия матери.

При обращении в офис необходимо будет захватить с собой паспорт. Такой способ не является рекомендованным, так как на него может быть потрачено большое количество времени в связи с тем, что в офисе может быть очередь.

«Сбербанк Онлайн»

Более эффективным методом будет получение информации посредством интернета. Такую операцию можно совершить не выходя из дома. Необходимо будет зайти на сайт банка и выбрать услугу «Сбербанк Онлайн».

Ввести свои логин и пароль. Если вы не зарегистрированы в системе, то потребуется пройти процедуру регистрации, которую можно совершить через банкомат или офис Сбера. Попав на главную страницу личного кабинета, вы увидите список оформленных договоров и карт.

Попав на главную страницу личного кабинета, вы увидите список оформленных договоров и карт.

Следует выбрать именно тот продукт, который вас интересует, так как счета на каждом будут отличаться. В графе «Расчетный счет» и будет указана требуемая информация. Также данные можно получить и через мобильную версию личного кабинета.

Банкомат

Еще один из способов узнать свой номер счета – это обратиться в ближайший банкомат Сбербанка, благо их достаточно много в любом городе России. При себе потребуется иметь карточку.

Нужно вставить ее в приемник для карт и ввести свой индивидуальный код. Затем выбрать пункт «Операции со счетами, вкладами и кредитами». Здесь будет отражен требуемый номер.

Квитанция об оплате

Еще один хитрый способ – это посмотреть номер в квитанции об оплате, которую вы совершали с помощью карты. Если такие сохранились, то там обязательно указан номер счета, с которого совершались оплаты.

Также для тех, у кого оформлена услуга СМС-информирования, тоже есть еще один способ. Банк может информировать о необходимости внести денежные средства в случае кредита или отправлять эсэмэски при совершении транзакций по карточке. В этих сообщениях тоже указан номер текущего счета.

Статья в тему: тарифы Сбербанка для физических лиц

Информация по банковским продуктам клиента является конфиденциальной (согласно статье Гражданского кодекса о банковской тайне). Поэтому получить информацию не по своему продукту может быть достаточно проблематично.

Поэтому банки всегда рекомендуют обращаться за получением той или иной информации именно клиенту. Таким образом, Сбербанк обеспечивает безопасность для своих клиентов и борется с мошенническими операциями.

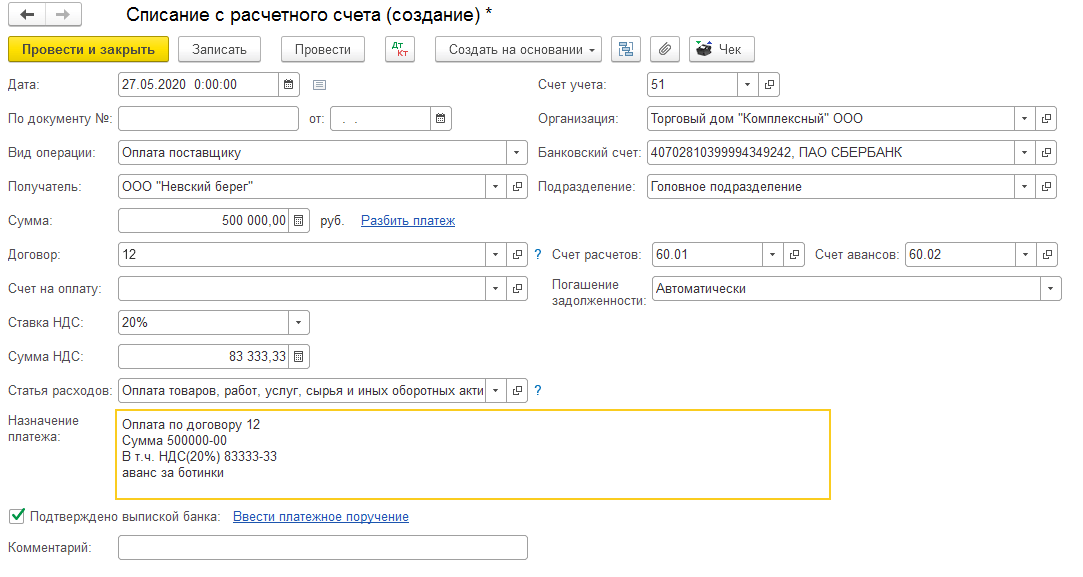

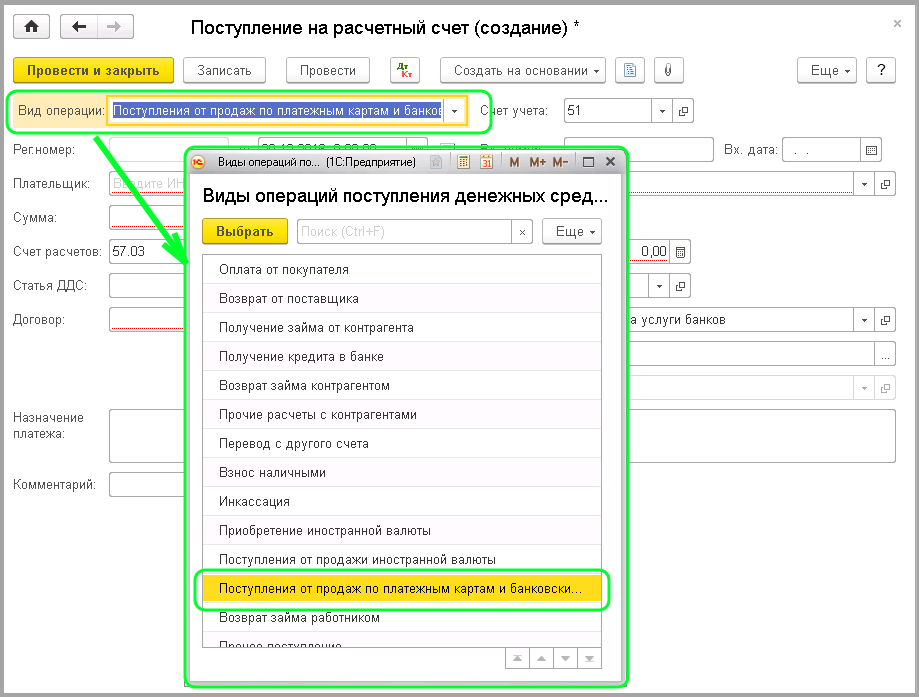

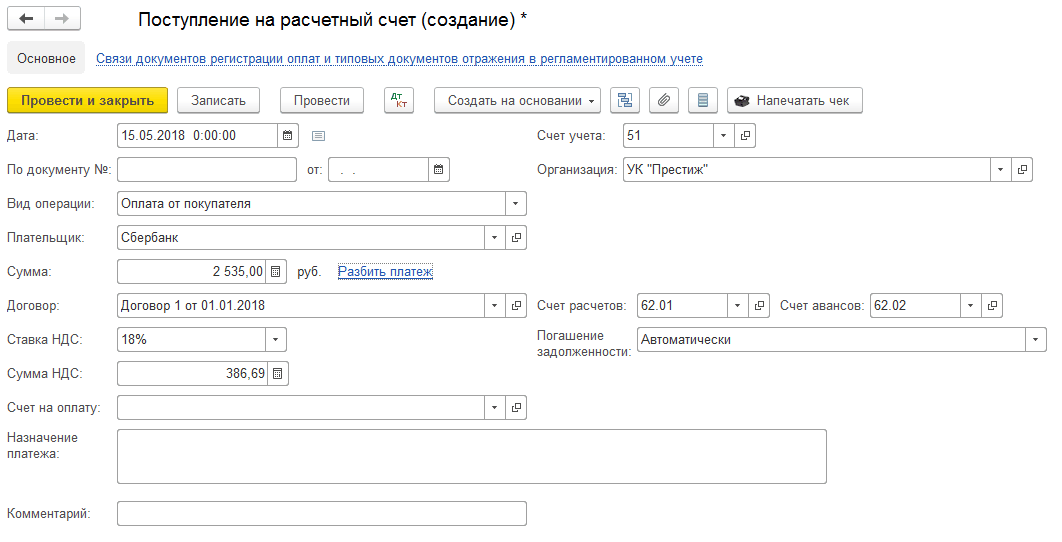

Как оплатить заказ с карты Сбербанка на расчетный счет

В статье рассказано не о классическом способе оплаты банковской картой через интернет, когда вводятся реквизиты карты плательщика, а об оплате с карты Сбербанка напрямую на расчетный счет продавца (интернет-магазина) — в этом случае данные своей карты вводить не требуется, нужен только Сбербанк ОнЛайн.

Немного о терминах

- Банковская карта Сбербанка — пластиковая карта, кредитная или дебетовая, платежных систем MasterCard (Maestro, Standard, Gold) или Visa (Electron, Classic, Gold), выпущенная любым отделением Сбербанка.

- Классический способ оплаты (с вводом реквизитов карты) — способ оплаты в интернет-магазине, когда плательщику в момент оплаты необходимо ввести в специальную платежную форму на сайте данные своей банковской карты:

- номер карты (ряд циф на лицевой стороне, обычно 16 цифр, но может быть и больше)

- имя и фамилия, указанные на карте (латинские буквы на лицевой стороне, но бывают карты и без указания владельца)

- срок действия карты (месяц и год — 4 цифры на лицевой стороне)

- CVC/CVV-код (последние 3 цифры на обороте карты)

- Сбербанк Онлайн — интернет-банк Сбербанка, где введя логин и пароль, можно получить информацию о своих картах и счетах в Сбербанке, пополнить кошелек Яндекс.Деньги, оплатить заказ в интернет-магазине и много чего еще …

Самая частая проблема владельцев карт Сбербанка

К сожалению, очень часто владельцы карт Сбербанка не могут оплатить заказ в интернет-магазине классическим способом, т. е. введя реквизиты карты.

е. введя реквизиты карты.

В 90% случаев платеж отклоняется из-за того, что карта — начального уровня. К картам начального уровня относятся карты MasterCard Maestro и Visa Electron. В последнее время стали появляться карты начального уровня, позволяющие платить в интернете, но их пока немного.

Карты MasterCard Maestro и Visa Electron — самые дешевые в обслуживании, поэтому их так любит Сбербанк, выдавая в качестве Социальных, Студенческих, Молодежных, Пенсионных и даже зарплатных. Обратная сторона дешевизны — ограниченность возможностей. С такой карты можно снять наличные в банкомате, а большее от нее и не требуется.

Карты MasterCard Maestro и Visa Electron не предназначены для оплаты чего-либо в интернете.

Как же быть?

Конечно, можно оформить себе «полноценную», но более дорогую в обслуживании банковскую карту. Например, классическую (Master Card Standard, Visa Classic) или даже премиальную (Gold, Platinum), и забыть о каких бы то ни было проблемах.

А можно обойтись тем, что имеем, с помощью Сбербанк ОнЛайн. Тем более, что оплатить с помощью Сбербанк ОнЛайн можно даже тогда, когда самой карты под рукой нет.

Вам потребуется

- компьютер с подключенным доступом в интернет

- логин и пароль для входа в Сбербанк Онлайн

Инструкция — Как оплатить картой Сбербанка через интернет заказ в интернет-магазине (с помощью Сбербанк ОнЛайн)

Шаг 1. Войдите в Сбербанк ОнЛайн.

Проще и безопаснее всегда заходить в Сбербанк ОнЛайн с главной страницы сайта Сбербанка. Для входа введите логин и пароль.

Шаг 2. Перейдите в раздел «Платежи и переводы»

Войдя в Сбербанк Онлайн, обратите внимание на главное меню (вверху страницы), содержащее такие разделы, как «Главная», «Платежи и переводы», «Вклады и счета», «Карты» и т.д. Кликните по «Платежи и переводы».

Шаг 3. Выберите «Перевод организации»

В разделе «Платежи и переводы» перед Вами отображаются два списка: «Переводы» и «Оплата товаров и услуг». Вам нужен список «Переводы» — кликните в нем по пункту с названием «Перевод организации».

Вам нужен список «Переводы» — кликните в нем по пункту с названием «Перевод организации».

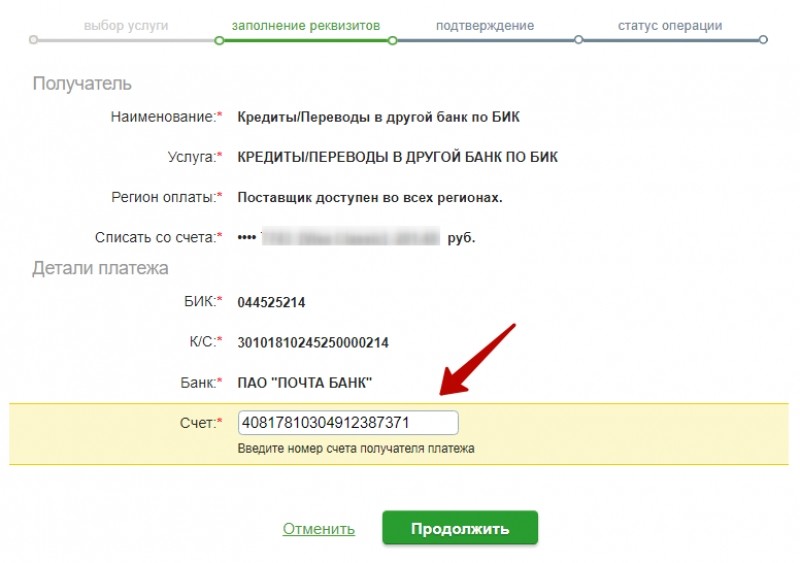

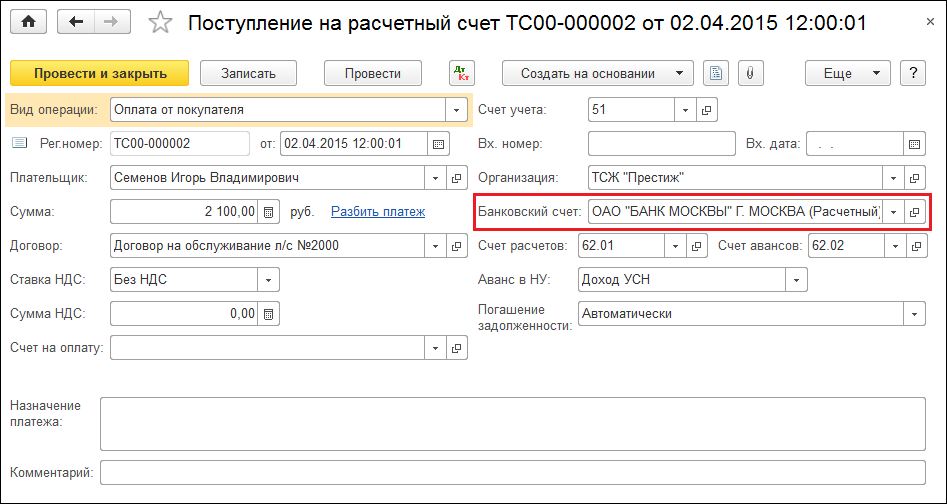

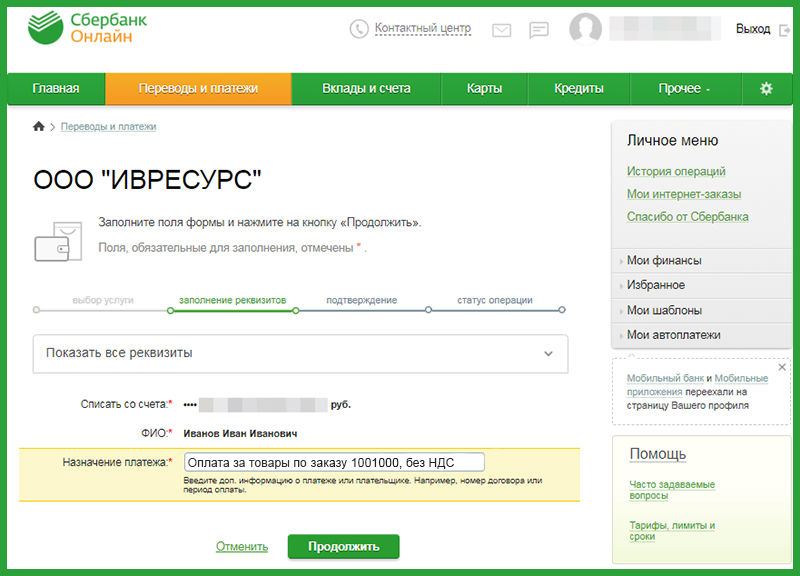

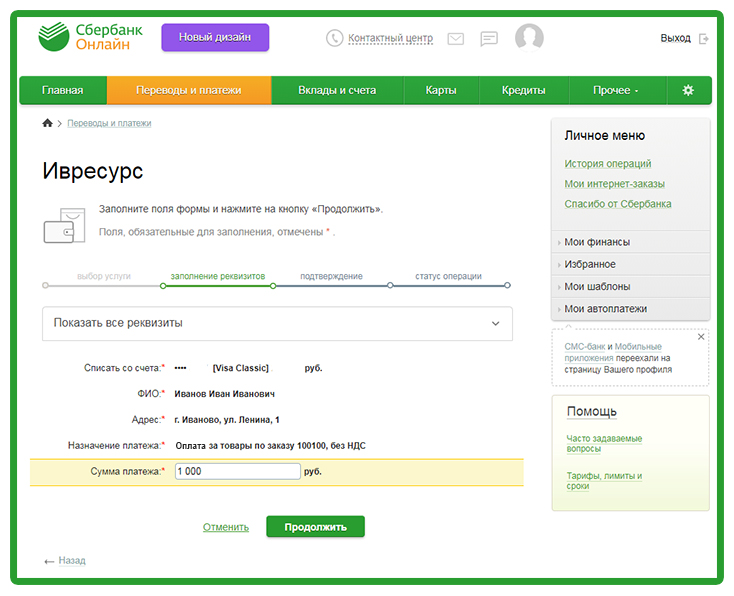

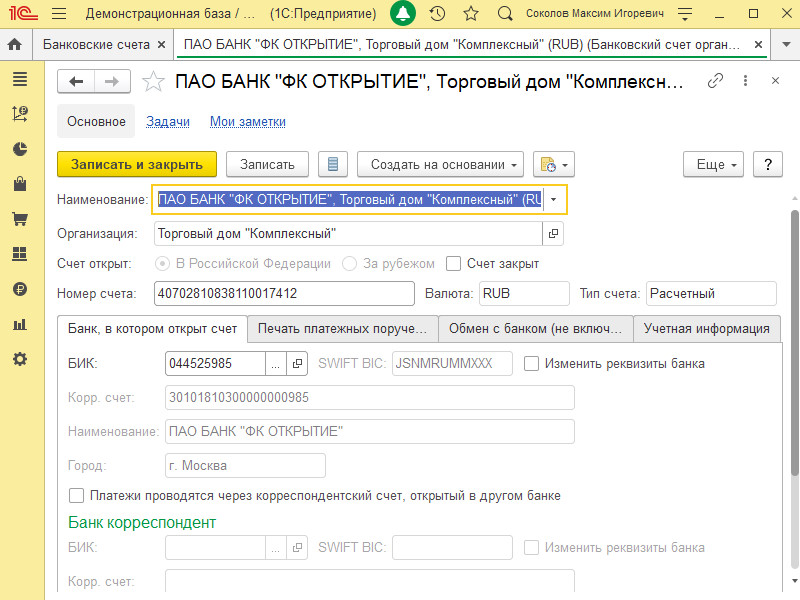

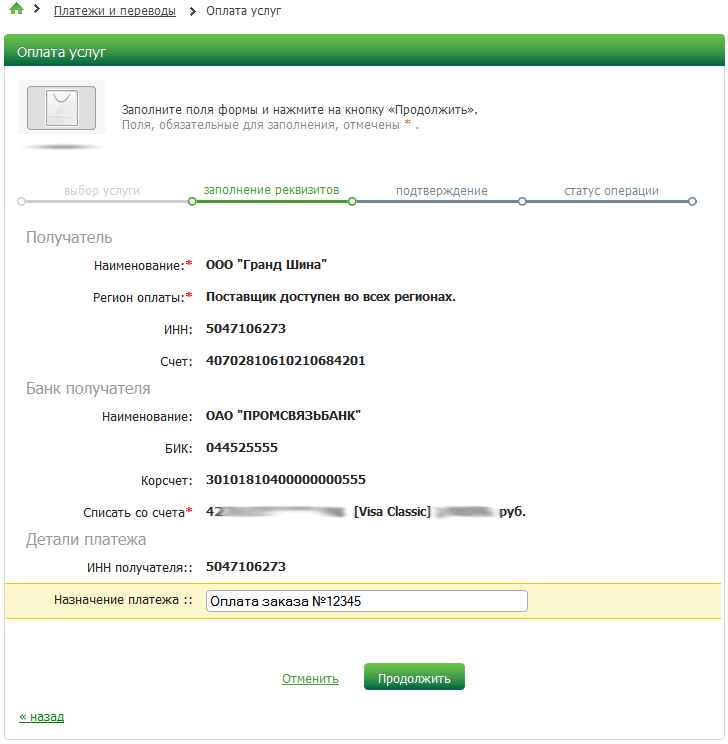

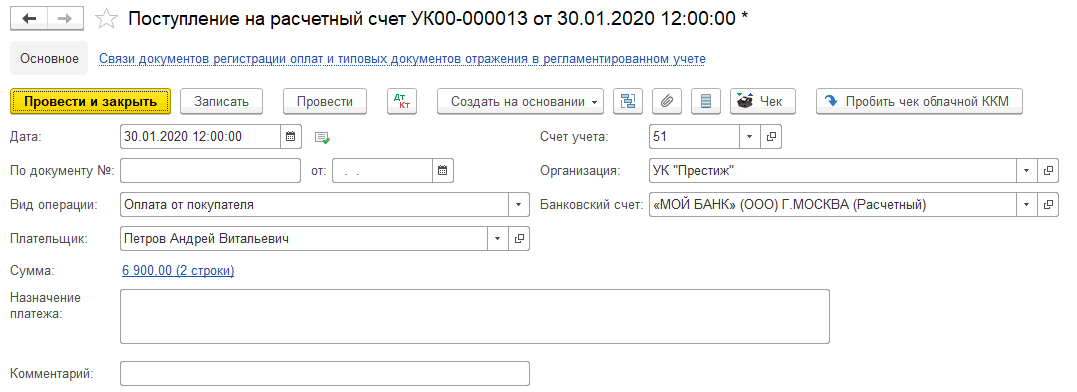

Шаг 4. Заполните поля, отмеченные звездочками

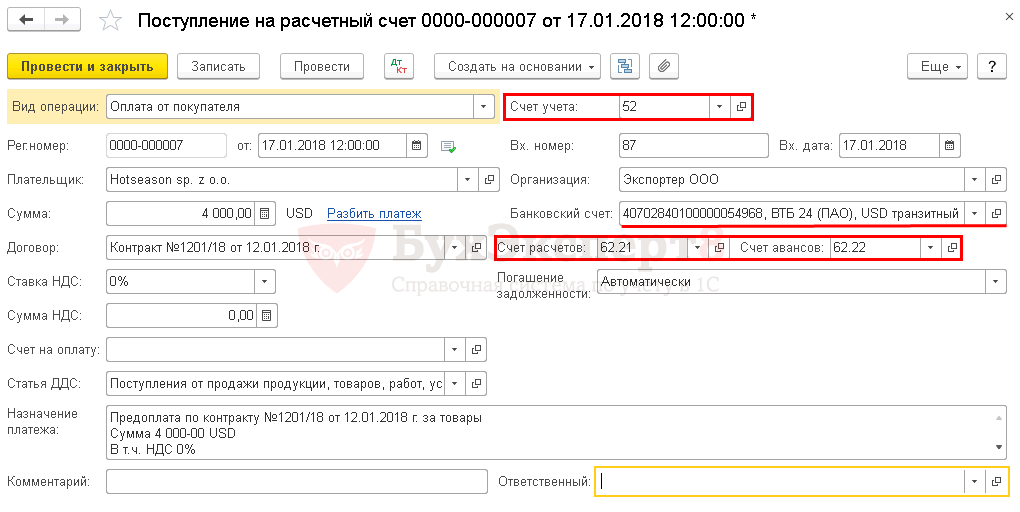

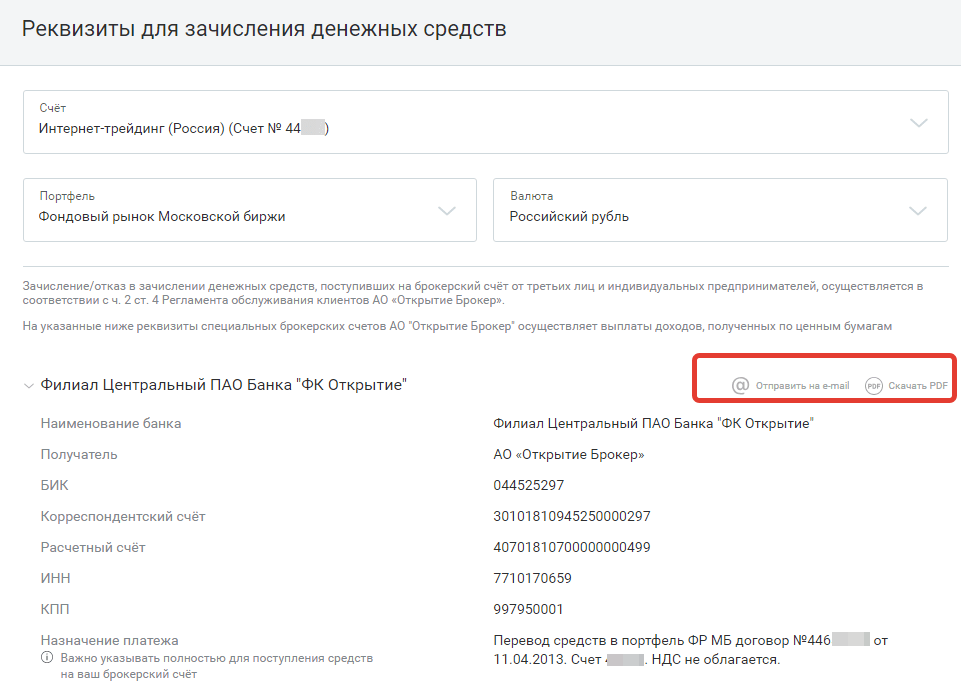

Осталось ввести реквизиты получателя платежа (интернет-магазина) и указать, с какой карты списывать оплату.

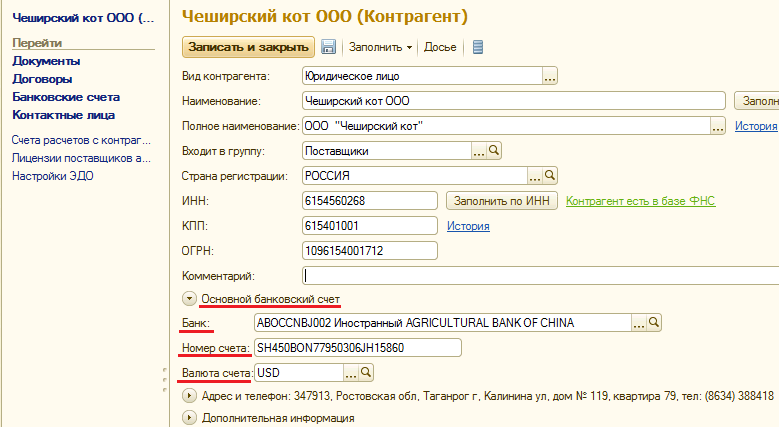

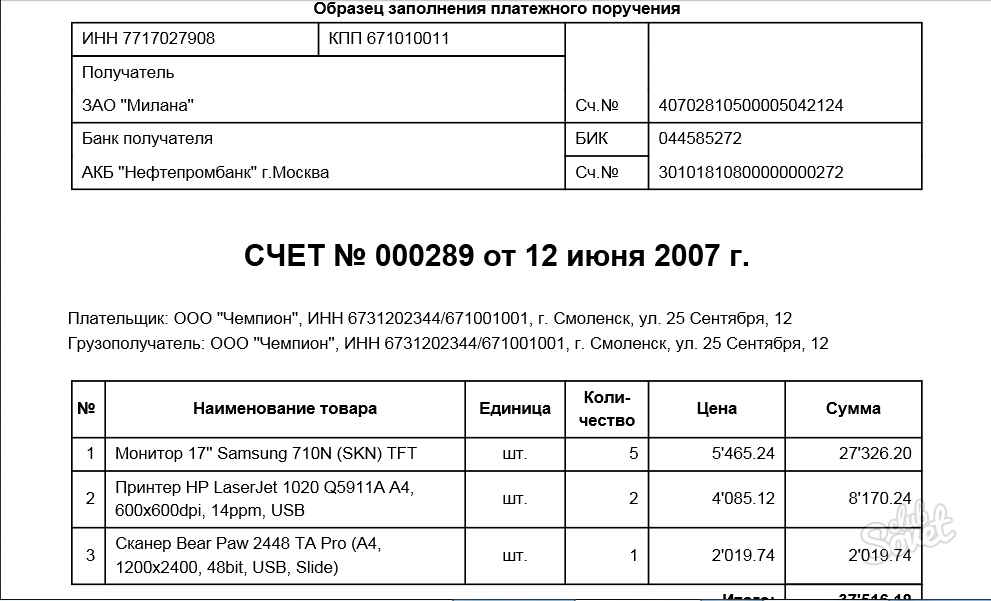

Последовательно введите реквизиты получателя: номер счета (он же «расчетный счет» или сокращенно «р/с») и ИНН, а также БИК банка получателя (получатель — это интернет-магазин). Эти данные можно просто скопировать из уже заполненной квитанции, которую Вы получили от интернет-магазина в ответ на сделанный заказ. Если квитанции у Вас нет — запросите в интернет-магазине банковские реквизиты и Вам пришлют квитанцию на e-mail.

Укажите счет списания — это и есть Ваша карта Сбербанка. Если карт у Вас несколько — выберите ту, с которой собираетесь оплатить заказ. В строке будут отражены номер карты Сбербанка (часть номера закрыта звездочками), ее тип (например, Visa Electron) и доступный остаток. Нажмите «Продолжить».

Нажмите «Продолжить».

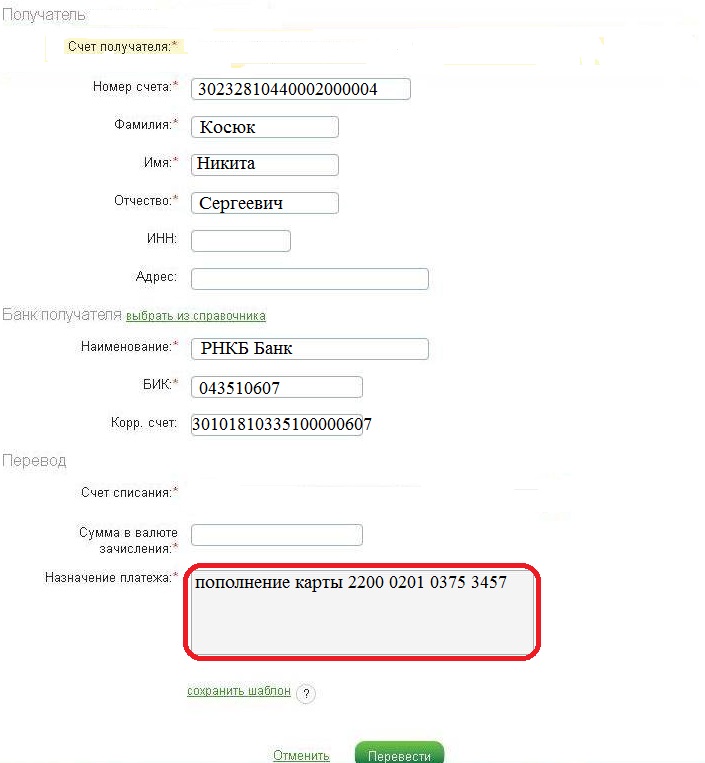

Заполните Наименование получателя — можно скопировать и вставить из уже заполненной квитанции. Наименование получателя должно буква в букву совпадать с тем, как указано в квитанции — иначе платеж может быть отклонен банком получателя, деньги к Вам вернутся, но время потеряете (до 2‑х недель).

Если появляются поля ФИО абонента и Адрес абонента — введите Ваши фамилию, имя, отчество и адрес. Абонент — это Вы (плательщик).

Осталось указать Назначение платежа и Сумму — возьмите из квитанции.

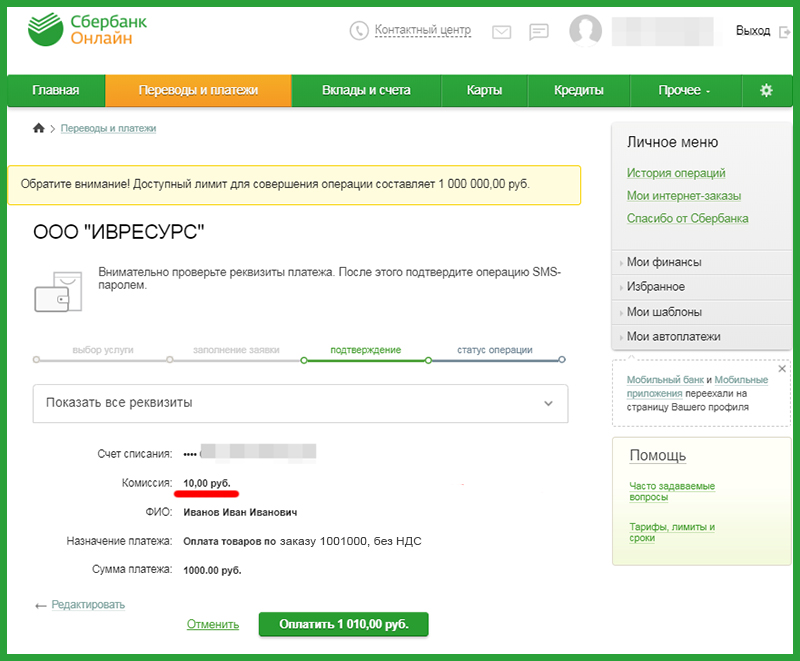

Шаг 5. Подтвердите платеж

Платеж в Сбербанк ОнЛайн подтверждается одним из двух способов: по SMS или одноразовым паролем с чека (во втором случае чек нужно заранее распечатать в банкомате или терминале Сбербанка).

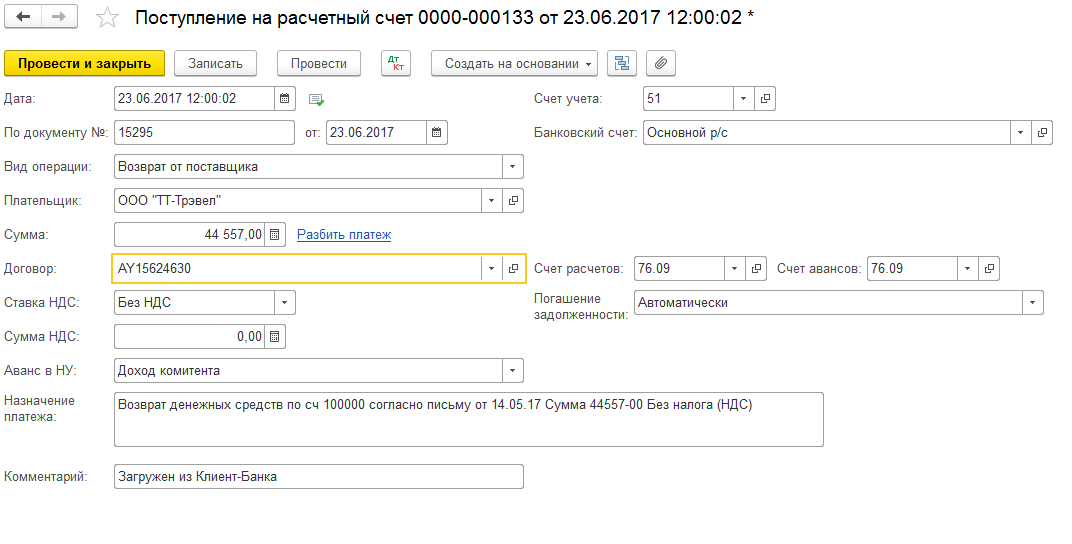

После подтверждения оплаты Вы увидите сводную информацию по платежу со штампом Сбербанка «Исполнено».

Шаг 6.

Выйдите из Сбербанк Онлайн

Выйдите из Сбербанк ОнлайнВ правом верхнем углу экрана, над главным меню, находится ссылка для безопасного выхода. Она так и называется «Выход». Пользуйтесь ей всегда, это гораздо надежнее, чем просто закрывать окно браузера.

Резюме

В общем-то все. Теперь Вы знаете, как оплатить картой Сбербанка через интернет заказ в интернет-магазине, пользуясь Сбербанк ОнЛайн.

- Это безопасно и удобно

- Не нужно каждый раз идти к терминалу или банкомату

- Вы даже можете не иметь самой карты под рукой

Ложка дегтя

«Неужели так все замечательно и нет никаких «подводных камней ?» – задаст вопрос скептично настроенный читатель и будет прав.

Один точно есть — скорость прохождения оплаты. Если расчетный счет магазина открыт в другом филиале Сбербанка или просто в другом банке, то платеж получается межбанковским (проходит через ЦБ), а такие платежи обычно идут 1…3 рабочих дня.

Представьте, например, что заказ был забронирован в ожидании оплаты на 3 дня, и Вы оплатили в последний день. Обязательно сообщите в интернет-магазин, что заказ был оплачен. Если этого не сделать, магазин узнает об оплате только когда деньги поступят на его расчетный счет, т.е. на второй — третий день после оплаты, и Ваш заказ может быть уже расформирован.

Обязательно сообщите в интернет-магазин, что заказ был оплачен. Если этого не сделать, магазин узнает об оплате только когда деньги поступят на его расчетный счет, т.е. на второй — третий день после оплаты, и Ваш заказ может быть уже расформирован.

Как оплатить с карты на расчетный счет в Сбербанк-онлайн

Шаг 1. Введите в адресной строке браузера адрес https://online.sberbank.ru.

Шаг 2. На главной странице выберите раздел Переводы и платежи (нажмите на него)

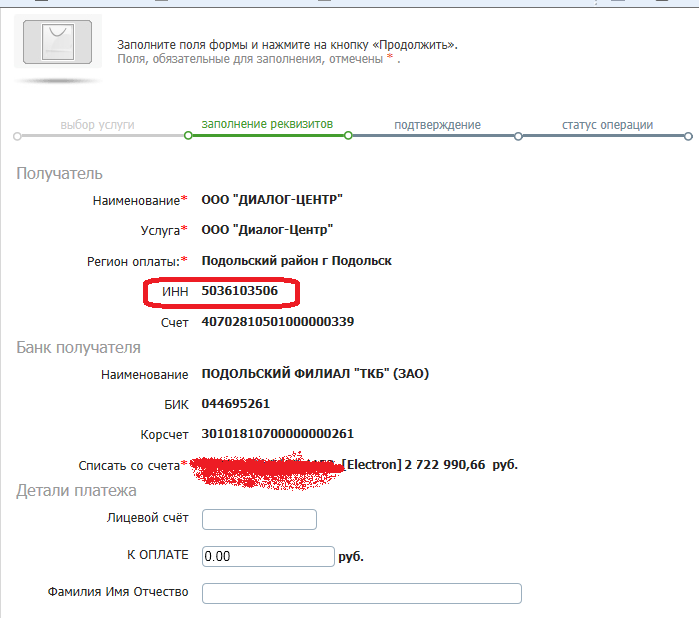

Шаг 3. Откроется окно, в нем надпись – Оплата покупок и услуг, под ней поисковая строка. В строку введите название ИП или ООО, или ИНН организатора

Внимание! Поиск осуществляется в том регионе, где зарегистрирована компания организатора. Если вы не знаете, какой регион нужен, то выберите «все регионы»

Далее нажмите на кнопку «Найти», если все верно, то высветятся данные организатора, например:

Шаг 4. Выберите компанию и в новом поле введите номер заказа в поле «Лицевой счет». Номер заказа будет виден на странице заказа:

Выберите компанию и в новом поле введите номер заказа в поле «Лицевой счет». Номер заказа будет виден на странице заказа:

Нажмите кнопку – «Продолжить»

Шаг 5. В следующем окне введите свое ФИО:

Например: Смирнова Ирина Андреевна или Смирнова И.А.

Нажмите кнопку – «Продолжить»

Шаг 6.

Нажмите кнопку – «Продолжить»

Шаг 7. Далее вы увидите полные реквизиты платежа, проверьте все ли верно, после этого можно подтвердить платеж.

Два способа подтверждения:

- с помощью SMS-сообщения с кодом подтверждения (если у вас подключен мобильный банк)

- с помощью ввода одноразового пароля (список паролей нужно получить в терминале или банкомате Сбербанка)

Шаг 8. После подтверждения убедитесь, что платеж исполнен

Внимание! Статус платежа не всегда сразу может быть исполнен.

Другие возможные статусы:

- «Исполняется банком» – Заявка подтверждена и исполняется Сбербанком

- «Отказан» – Вам отказано в исполнении операции по какой-либо причине. Для того чтобы узнать причину отказа, наведите курсор на статус.

- «Отклонено банком» – Сбербанк отказал в исполнении заявки.

По операциям со статусом «Исполнен» можно распечатать чек. Это не обязательно, только в случае, если организатор запросит подтвердить платеж.

При нажатии кнопки ПЕЧАТЬ ЧЕКА на принтер будет выведен документ.

В дальнейшем, печать чека по операции производится из истории по операциям. Вы можете распечатать эти чеки несколько раз.

Открытие Расчётного Счёта в Германии Girokonto

Как открыть новый расчётный счёт в немецком банке. Какие параметры у немецкого Girokonto. Управление деньгами в немецком банке и по интернету.

Какие параметры у немецкого Girokonto. Управление деньгами в немецком банке и по интернету.

Расчётный счёт в Германии называется Girokonto. Государство и работодатели осуществляют переводы пособия и зарплаты частным лицам только на такие счета. В магазинах покупки оплачиваются через банковскую карту. Оплата жилья, электричества, интернета, страховок производится переводом денег с конто клиента на конто поставщика услуги.

Обзавестись Girokonto необходимо каждому жителю Германии, достигшему совершеннолетнего возраста. Основная функция конто — осуществление и получение платежей между клиентами немецких банков.

Стандартные условия открытия счёта в Германии

Клиенту выдаётся Girocard — дебетовая Maestro или V-Pay. Карточка позволяет расплатиться или снять деньги в банкомате.

По желанию «привязывается» кредитная карта. Через расчётный счёт оплачиваются покупки или производятся денежные переводы. Girokonto позволяет открыть депозит, который используется, например, для торговли на бирже.

Открыть расчётный счёт можно в любом немецком банке. Количество параллельных конто в Германии неограниченно. Условия и расценки на услуги разные.

Резидент Германии вправе затребовать открытие Basiskonto с минимально необходимыми в повседневной жизни возможностями. При открытии банковский работник не имеет права отказать клиенту, например, из-за плохой кредитной истории в SCHUFA. Человек вправе получить один единственный базовый счёт в германском банке.

Немецкие банки предлагают «бесплатные» Girokonto, но на самом деле месячный сбор отменяется лишь на определённых условиях. Стандартно счёт без ежемесячных платежей требует наличия стабильного дохода. Порой проводятся акции, по которым за открытие конто в рекламируемом банке новым клиентам доплачивают 50-100€.

Сейчас найти предложение без месячного сбора за обслуживание становится сложнее. Низкая процентная ставка Европейского Центрального Банка заставляет немецкие финансовые учреждения искать иные возможности заработать на деньгах клиентов.

Определённые категории населения, например, студенты, получают льготы. Банкиры стремятся привязать к себе людей, получающих высшее образование, до того, как они начинают получать большие зарплаты. Для студентов или молодёжи часто предлагаются бесплатные услуги по обслуживанию расчётного счёта.

Выбор банка в Германии

В Германии 1800 банков и шпаркасс. Каждый предлагает открытие расчётного счёта — Girokonto. Как выбрать наиболее выгодный?

Десятки банков рекламируют бесплатные расчётные счета. Однако, бесплатно — понятие растяжимое. Клиент может вместо месячного взноса платить за каждую мелочь дополнительно или процент по диспо-кредиту окажется огромным. Но встречаются действительно выгодные условия.

Выбирая среди различных предложений обращайте внимание на следующие параметры:

- Стоимость обслуживания в месяц и каждой операции. Бывает, что обе услуги предлагаются бесплатно лишь при наличии определённого месячного дохода.

- Цена и условия получения немецкой кредитной карты.

Обычная цена — 20€, максимум 30€ ежегодно.

Обычная цена — 20€, максимум 30€ ежегодно. - Сбор за пластиковую карту. В хорошем случае отсутствует.

- Комиссия за перевод денег внутри Германии. В идеале равна 0.

- Процент по диспокредиту от 7%. Чем дешевле счёт, тем дороже обойдётся уход «в минус».

- Границы диспокредита. Часто в первый год-полгода занимать деньги нельзя. Спустя какое-то время банк устанавливает лимит ниже нуля. Услуга сильно зависит от зарплаты и весьма коварна. Соблазн залезть «в минус» велик, а погашать долго и дорого. Обычный потребительский кредит обойдётся гораздо дешевле. Но взять кредит в Германии иностранцу поначалу не так просто.

- Процент по превышению лимита диспокредита. Банк при превышении установленного лимита на минус не отменяет операцию, а просто увеличивает процент раза в два. Может достигать 17% годовых.

- Доступность филиалов, наличие банкоматов и онлайн-доступа к счёту и прочие инфраструктурные сведения.

Я рекомендую банк N26 — современный финансовый институт без филиалов, но с удобным мобильным приложением.

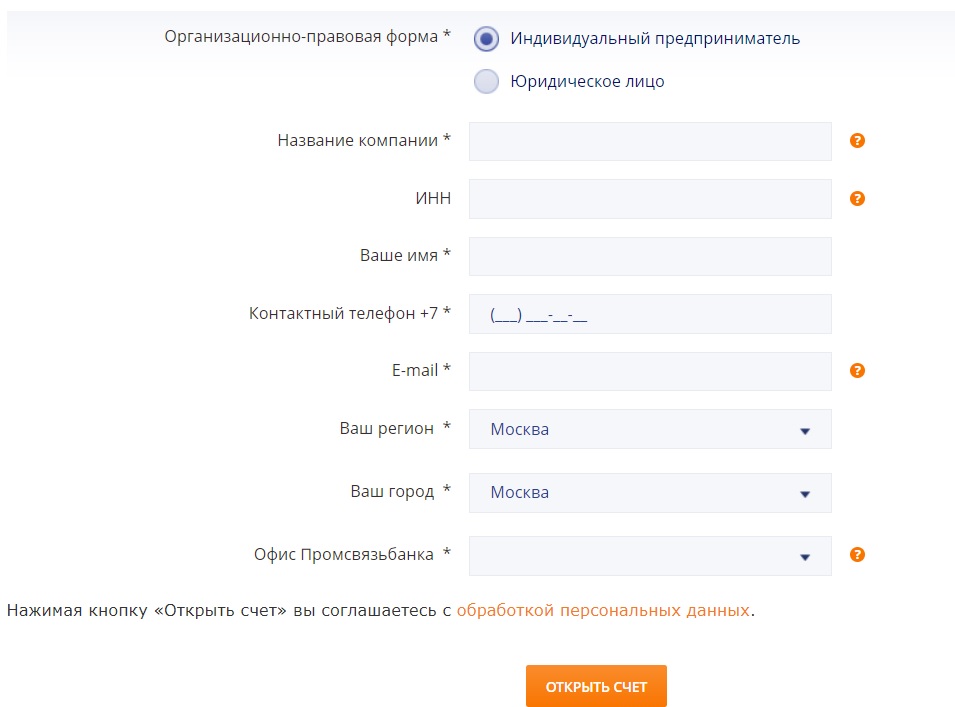

Процесс открытия счёта в Германии

Чтобы открыть банковский счёт надо доказать легальность проживания в Германии и совершеннолетие, предъявив паспорт. Также понадобится справка о доходах и что-то, подтверждающее адрес проживания: контракт на квартиру, свидетельство о владении жильём или справка о регистрации по месту жительства из мэрии.

Для идентификации пользователя немецкие банки используют два способа:

- видеоидентификация Videoident

- подтверждение личности на почте Postident

При активации по видео-связи клерк звонит по специальному приложению с возможностью передачи видеосигнала. Дальше потребуется ответить на несколько простых проверяющих вопросов и показать паспорт. Но если немецкого нет, а на английский банковский работник не переходит, придётся воспользоваться вторым вариантом.

Идентификация персоны на почте не представляет сложности. Надо взять с собой бумаги, распечатанные после регистрации на сайте банка и запроса на открытие счёта. Служащий за стойкой проверит удостоверение личности и заверит, что подпись на контракте сделана в его пристутствии. Больше ничего делать не надо. Клерк соберёт в конверт нужные распечатки и отправит на адрес банка.

Служащий за стойкой проверит удостоверение личности и заверит, что подпись на контракте сделана в его пристутствии. Больше ничего делать не надо. Клерк соберёт в конверт нужные распечатки и отправит на адрес банка.

В течение недели-двух финансовый институт примется бомбардировать новоявленного клиента письмами и емейлами. Придут права доступа к онлайн-банкингу, карточка, отдельно пин, прочая важная корреспонденция.

При открытии счёта по интернету сравнивать подходящие условия удобнее. Обратившись в банк напрямую объективности добиться невозможно. Каждый клерк утверждает, что именно в этом финансовом учреждении условия открытия расчётного счёта самые хорошие и нигде в другом месте лучше не найти. В интернете потребитель получает обзор предложений разных банков, сравнивая их между собой. Онлайн предложения часто имеют лучшие условия, чем аналогичные обычные контракты, которые служащим приходится обрабатывать вручную.

Закрыть конто можно предупредив банк письменно. Закон не предусматривает периода уведомления, но в AGB как правило прописывается минимум три месяца до желаемой даты.

Закон не предусматривает периода уведомления, но в AGB как правило прописывается минимум три месяца до желаемой даты.

Итого: Girokonto — наиболее используемый вид немецкого банковского счёта. Иметь конто совершенно необходимо. Расчётный счёт частных клиентов является основным продуктом и поэтому широко представлен на рынке финансовых услуг. Фактически, решая, где завести такой счёт, клиент выбирает «свой» банк на долгое время, потому что в последствии большинство денежных вопросов удобнее будет решать именно через Girokonto. Очень важно найти наиболее подходящие условия обслуживания и периодически проверять рынок на наличие выгодных предложений.

Надобности в наличных деньгах становится всё меньше, потому что финансовые операции в Германии производятся через расчётный счёт.

Как пользоваться Girokonto в Германии

Пластиковая карта прилагается к каждому Girokonto. С её помощью снимаются деньги в банкомате и оплачиваются покупки в магазине. Сейчас магазины и супермаркеты принимают оплату через EC-карту. Карту надо вставить или приложить к считывающему устройству и дальше, в зависимости от суммы, ввести пин-код. Удобство оплаты очевидно – не надо ждать, пока кассир выдаст сдачу, заботиться о наличии денег в бумажнике, мелочь с собой таскать. Большая часть покупателей в Германии оплачивают покупки таким способом.

Карту надо вставить или приложить к считывающему устройству и дальше, в зависимости от суммы, ввести пин-код. Удобство оплаты очевидно – не надо ждать, пока кассир выдаст сдачу, заботиться о наличии денег в бумажнике, мелочь с собой таскать. Большая часть покупателей в Германии оплачивают покупки таким способом.

С переводом денег по Германии всё обстоит довольно просто. Например, нужно платить за квартиру. При заключении договора на аренду в контракт вписывается сумма, которую арендатор платит каждый месяц, а также номер расчётного счёта IBAN и код банка BIC, куда переводятся деньги. В филиале банка, где открыт Girokonto, оформляется денежный перевод на расчётный счёт хозяина жилья на специальном бланке Überweisungsformular.

Если платёж регулярный Dauerauftrag, как, например, оплата жилья или налог на телевидение ARD/ZDF, чтобы не ходить в банк каждый раз, нужно попросить другой бланк, заполнить и добавить пометку регулярности: выполнять перевод раз в месяц или реже. Когда настанет пора отменить выполнение платежа, надо не забыть сообщить банку. Перевод в банки ЕС имеет одинаковый формат.

Перевод в банки ЕС имеет одинаковый формат.

Существуют также различные регулярные платежи с неодинаковыми суммами. Например, плата за телефон. Для автоматического выполнения таких платежей оформляется Einzugsermächtigung — доверенность на снятие денег. Фирма или учреждение присылает формуляр для оформления этого разрешения. Требуется указать IBAN счёта, код банка, подписаться и отправить бланк обратно, для чего прилагается оплаченный конверт. Rechnung за услуги больше не будет приходить по почте, деньги снимаются напрямую. Так в Германии выполняется львиная доля платежей: аренда жилья, телефон, электричество, страховки на машины и так далее. Оспорить регулярный платёж и вернуть деньги разрешается в течение 2 месяцев.

Единственный минус в такой системе, если вдруг по какой-то причине к назначенной дате денег на счету не окажется. Если есть возможность диспо-кредита, деньги снимутся, но придётся заплатить положенный процент банку. Если же диспо-кредита нет или достигнут лимит, автоматический платеж не сработает, и получатель платежа выставит штраф за неудачную операцию, который зависит от суммы. Прежде чем разрешать автоматическое снятие денег, оцените, есть ли необходимая «подушка безопасности» на случай задержки зарплаты, например. Подобные финансовые «залёты» очень негативно сказываются на общей оценке кредитоспособности жителя Германии.

Прежде чем разрешать автоматическое снятие денег, оцените, есть ли необходимая «подушка безопасности» на случай задержки зарплаты, например. Подобные финансовые «залёты» очень негативно сказываются на общей оценке кредитоспособности жителя Германии.

Онлайн-банкинг в Германии

Если разрешать кому-то регулярно снимать деньги страшно, а ходить в банк из-за каждого денежного перевода лениво, остаётся вариант управления счётом онлайн на сайте или через мобильный. Многие банки разработали приложения, позволяющее выполнять необходимые операции на Girokonto. Современные финансовые институты обходятся вовсе без филиалов. Банкам это выгодно, потому что так они экономят на клерках. Выгодно это и клиентам банка. Экономится время, ведь клиент не зависит от графика работы филиала и не стоит в очереди на обслуживание.

Доступ к своему счёту онлайн осуществляется по классическому варианту «логин/пароль». У разных банков разное программное обеспечение, так что где-то может быть иначе. В банке N26 в качестве логина выступает емейл, а пароль подтверждается отпечатком пальца на телефоне.

У разных банков разное программное обеспечение, так что где-то может быть иначе. В банке N26 в качестве логина выступает емейл, а пароль подтверждается отпечатком пальца на телефоне.

При выполнении денежного перевода или изменении настроек онлайн-банкинга, система запрашивает случайно сгенерированный ТАН, который отправляет в виде СМС. Если ТАН верный, приложение осуществляет операцию.

26-07-2019, Степан Бабкин

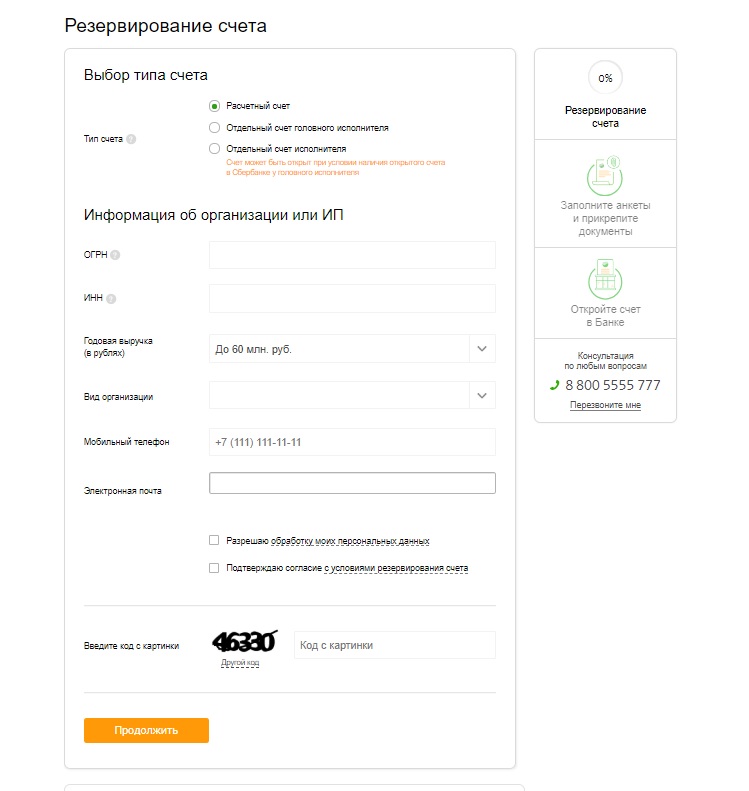

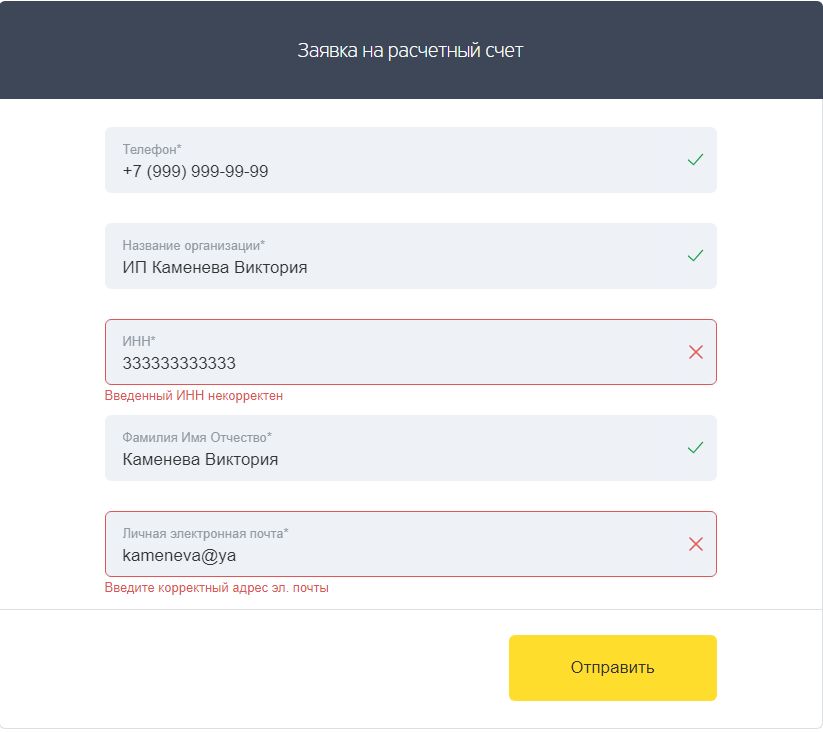

Расчетный счет (РКО) – заявка на открытие и ведение расчетного счета для ИП и ООО бесплатно в «ОТП Банк»

Обработка персональных данных

Я предоставляю право АО «ОТП Банк» (125171, РФ, г. Москва, Ленинградское шоссе, д. 16 A, стр. 2) (далее — Банк) на обработку любой информации, относящейся к моим персональным данным (в том числе фамилии, имени, отчества, даты и места рождения, номеров телефонов), указанных в данном Согласии, в соответствии с Федеральным законом от 27.07.2006 № 152 – ФЗ «О персональных данных», в том числе на передачу их в ОАО «Банк ОТП» (OTP Bank Plc. ), адрес: 1051, Венгрия, г. Будапешт, ул. Надор, д. 16 (1051, Budapest, Nador u. 16. Hungary). Указанные мною персональные данные предоставляются в целях заключения договоров расчетно-кассового обслуживания юридических лиц и индивидуальных предпринимателей и/или депозитных договоров и исполнения договорных обязательств, подготовки отчетности, а также разработки Банком новых продуктов и услуг и информирования меня об этих продуктах и услугах. Банк и перечисленные выше организации имеют право осуществлять следующие действия с персональными данными — сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, передачу (в том числе распространение, предоставление, доступ, трансграничную передачу), блокирование, удаление, уничтожение персональных данных. Обработка персональных данных может осуществляться с использованием средств автоматизации и/или без использования таких средств. Банк может проверить достоверность предоставленных мною персональных данных, в том числе, при условии предоставления соответствующего согласия, с использованием услуг других операторов, а также использовать информацию о неисполнении и/или ненадлежащем исполнении договорных обязательств при рассмотрении вопросов о предоставлении услуг и заключении новых договоров.

), адрес: 1051, Венгрия, г. Будапешт, ул. Надор, д. 16 (1051, Budapest, Nador u. 16. Hungary). Указанные мною персональные данные предоставляются в целях заключения договоров расчетно-кассового обслуживания юридических лиц и индивидуальных предпринимателей и/или депозитных договоров и исполнения договорных обязательств, подготовки отчетности, а также разработки Банком новых продуктов и услуг и информирования меня об этих продуктах и услугах. Банк и перечисленные выше организации имеют право осуществлять следующие действия с персональными данными — сбор, запись, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, передачу (в том числе распространение, предоставление, доступ, трансграничную передачу), блокирование, удаление, уничтожение персональных данных. Обработка персональных данных может осуществляться с использованием средств автоматизации и/или без использования таких средств. Банк может проверить достоверность предоставленных мною персональных данных, в том числе, при условии предоставления соответствующего согласия, с использованием услуг других операторов, а также использовать информацию о неисполнении и/или ненадлежащем исполнении договорных обязательств при рассмотрении вопросов о предоставлении услуг и заключении новых договоров.

Согласие представляется с момента подписания настоящего согласия и действительно в течении пяти лет после исполнения договорных обязательств. По истечении указанного срока действие согласия считается продленным на каждые следующие пять лет при отсутствии сведений о его отзыве. Настоящее согласие может быть отозвано мной при предоставлении в Банк заявления в простой письменной форме в соответствии с требованиями законодательства Российской Федерации.

лучших расчетных счетов на февраль 2021 года

Зачем доверять Bankrate

Bankrate имеет более чем четырехлетний опыт работы в финансовой публикации, поэтому вы знаете, что получаете информацию, которой можно доверять. Bankrate родился в 1976 году как «Bank Rate Monitor», печатное издательство для банковской отрасли и работает в сети с 1996 года. Сотни ведущих изданий полагаются на Bankrate. Такие агентства, как The Wall Street Journal, USA Today, The New York Times, CNBC и Bloomberg, полагаются на Bankrate как на надежный источник финансовых показателей и информации.

Лучшие текущие счета на февраль 2021 года

Методология Bankrate

В Bankrate мы стремимся помочь вам принимать более разумные финансовые решения.Мы следуем строгим правилам, чтобы наши редакционные материалы были беспристрастными и не подвергались влиянию рекламодателей. Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет точности.

Наша редакционная группа не получает прямого вознаграждения от рекламодателей, а наш контент тщательно проверяется на предмет точности.

Мы регулярно опрашиваем широко доступные финансовые учреждения, в том числе крупнейшие банки и кредитные союзы, а также ряд популярных онлайн-банков. Чтобы найти лучшие текущие счета, наша редакционная группа анализирует различные факторы, такие как: комиссии, требования к минимальному балансу и предлагаемая годовая процентная доходность (APY).Все перечисленные ниже текущие счета застрахованы FDIC в банках или NCUA в кредитных союзах.

Руководство по банковским ставкам для текущих счетов

Наши финансовые эксперты составили краткое руководство по выбору лучшего текущего счета. Обязательно прочтите информацию ниже, чтобы принять финансово обоснованное решение.

Вот дополнительная информация, которая поможет вам найти подходящий банковский счет.

Банки с лучшими текущими счетами на февраль 2021 года

Лучший текущий счет по общей ставке: текущий счет Heritage Bank eCentive, 1.

02% APY (для квалификационных остатков от 0,01 до 25000 долларов США)

02% APY (для квалификационных остатков от 0,01 до 25000 долларов США)Открываемый остаток: 100 долларов США

Плюсы: 1,02% APY на текущем счете eCentive применяется к квалификационным остаткам до 25000 долларов США. Чтобы заработать APY, вам нужно будет совершать не менее 10 транзакций по дебетовой карте в месяц (за исключением транзакций через банкомат), получать как минимум один прямой депозит в месяц и получать ежемесячные электронные отчеты. Нет ежемесячной платы за обслуживание и требований к минимальному балансу. Клиенты могут получить доступ к информации через приложение банка, мобильный браузер или посредством текстовых запросов и предупреждений.Клиенты онлайн-банкинга также могут совершать личные платежи с помощью Popmoney. Банк возвращает до 25 долларов в месяц в виде комиссии за банкомат. «Гибридные» банкоматы банка также позволяют клиентам взаимодействовать с кассирами в режиме реального времени в определенные часы.

Минусы: Отсутствие хотя бы 10 транзакций по дебетовой карте в месяц означает, что вы будете зарабатывать только 0,05% годовых. Вы также будете платить 4 доллара в месяц за отправку вам бумажных отчетов. Но вы можете избежать этого, подписавшись на eStatements

Вы также будете платить 4 доллара в месяц за отправку вам бумажных отчетов. Но вы можете избежать этого, подписавшись на eStatements

Heritage Bank имеет отделения всего в семи городах Миннесоты, Айовы и Южной Дакоты.Овердрафты и недостаточность средств стоят 33 доллара за каждую оплаченную позицию; 36 долларов за возвращенный товар. Если вы закроете счет в течение шести месяцев после его открытия, вы заплатите 30 долларов за выход. Соответствующий баланс в размере 25 000,01 доллара США и более приносит только 0,19 процента годовых.

Лучшие текущие счета для военнослужащих и ветеранов: Flagship Checking Федерального кредитного союза ВМС, APY до 0,45% и бесплатная проверка активных пошлин, 0,05% APY

Остаток для открытия: $ 0 (для обоих текущих счетов)

Плюсы: Флагманская проверка: эта учетная запись зарабатывает до 0.45 процентов APY. Даже самый низкий уровень APY в 0,35 процента APY для остатков от 1500 до 9 999 долларов является конкурентоспособным. Вам будет возмещена плата за использование банкоматов вне сети в размере до 10 долларов за цикл выписки, если на этот счет поступает прямой перевод.

Вам будет возмещена плата за использование банкоматов вне сети в размере до 10 долларов за цикл выписки, если на этот счет поступает прямой перевод.

Free Active Duty Checking: эта учетная запись может быть хорошим выбором для военнослужащих действующей службы. Военные в отставке или резервисты также имеют право на получение этой учетной записи. Открытие этой учетной записи принесет вам до 20 долларов США за цикл выписки по оплате за внесетевые банкоматы.

Клиенты будут зарабатывать 0,05% годовых с этой учетной записью и получать бесплатные традиционные чеки. Вы также сможете получить прямой перевод на этот рабочий день раньше, чем обычно.

Минусы: Флагманская проверка: вам нужно поддерживать не менее 1500 долларов, чтобы получать проценты. Чтобы получить максимальную APY, вам потребуется не менее 25 000 долларов в этом аккаунте. Для получения скидки за доплату через банкомат необходим прямой депозит.

Free Active Duty Checking: на этот счет вам потребуется соответствующий прямой депозит от военных. В противном случае учетная запись будет преобразована в учетную запись с бесплатной ежедневной проверкой, если прямой военный депозит будет прекращен более чем на 90 дней.

В противном случае учетная запись будет преобразована в учетную запись с бесплатной ежедневной проверкой, если прямой военный депозит будет прекращен более чем на 90 дней.

Клиенты с этой учетной записью имеют право только на бесплатные традиционные чеки.

Лучший текущий счет без / низкой комиссии: nbkc bank Everything Account, 0,40% APY

Остаток для открытия: $ 0

Плюсы: Нет комиссии за овердрафты, возвращенные товары, остановку платежей, кассовые чеки и другие услуги.Начальный депозит низкий (5 долларов), и вам понадобится всего один пенни на счету, чтобы получать проценты.

Вы можете настроить периодические платежи по счетам в Интернете, а ваш смартфон можно использовать для внесения мобильных чеков. Клиенты могут бесплатно получить доступ к 34 000 банкоматов MoneyPass по всей стране. Банк возмещает до 12 долларов в месяц за комиссии банкоматов, которые могут взимать другие банки. Исходящие внутренние провода стоят 5 долларов.

Минусы: Международные переводы, будь то отправка или получение, стоят 45 долларов.

Лучший текущий счет для мобильного приложения и высокая доходность: Ally Interest Checking account, 0.От 10% до 0,25% APY

Остаток для открытия: $ 0

Плюсы: Нет ежемесячной платы за обслуживание на счете проверки процентов. Ставка является многоуровневой на основе баланса вашего счета и процентных ставок ежедневно. Мобильное приложение Ally позволяет вам получать доступ к своей учетной записи 24/7, чтобы проверять остатки, находить банкоматы, оплачивать счета и вести другие банковские операции. В приложении вы также можете установить контроль карты и отправлять деньги людям, которых вы знаете, через Zelle.

Ally предоставляет широкий доступ к банкоматам.Благодаря партнерству с сетью банкоматов Allpoint вы можете бесплатно пользоваться более чем 43 000 банкоматов по всей стране. Ally также возмещает до 10 долларов в месяц за внесение в сеть банкоматов, взимаемых другими банками.

Минусы: Вы должны поддерживать баланс в размере 15 000 долларов, чтобы заработать наивысший процент APY. Клиенты должны пополнить счет в течение 30 дней, иначе он будет закрыт. Остерегайтесь некоторых сборов, таких как 20 долларов за исходящие внутренние переводы и 25 долларов в день за овердрафт (хотя Элли снисходит к первому нарушению). Комиссий за овердрафт можно избежать, зарегистрировавшись в системе защиты от овердрафта и подключившись к сберегательному счету Ally или счету денежного рынка.

Лучший текущий счет для неограниченных скидок на комиссионные за банкомат: Radius Bank Rewards Checking, от 0,10% до 0,15% APY

Остаток для открытия: 100 долларов

Плюсы: Проверка вознаграждений Клиенты зарабатывают 1 процент кэшбэка за покупки на основе подписей каждый месяц. Для счета Rewards Checking требуется только начальный депозит в размере 100 долларов США, и ежемесячная плата за обслуживание отсутствует. В течение ограниченного времени дебетовая карта Rewards Checking будет приносить вам 1,5% кэшбэка, когда вы совершаете покупку на основе подписи в категориях развлечений, еды, здоровья или социальных товаров.Rewards Checking клиенты имеют право на неограниченные скидки на комиссию банкоматов. Мобильное приложение Radius позволяет пользователям управлять своими счетами, производить платежи и переводы, а также предлагает инструменты для создания бюджетов, просмотра расходов и отслеживания тенденций. Вы можете добавить свою дебетовую карту Radius в Apple Pay, Google Pay или Samsung Pay.

В течение ограниченного времени дебетовая карта Rewards Checking будет приносить вам 1,5% кэшбэка, когда вы совершаете покупку на основе подписи в категориях развлечений, еды, здоровья или социальных товаров.Rewards Checking клиенты имеют право на неограниченные скидки на комиссию банкоматов. Мобильное приложение Radius позволяет пользователям управлять своими счетами, производить платежи и переводы, а также предлагает инструменты для создания бюджетов, просмотра расходов и отслеживания тенденций. Вы можете добавить свою дебетовую карту Radius в Apple Pay, Google Pay или Samsung Pay.

Radius также предлагает счет Essential Checking. Эта учетная запись предназначена для клиентов, которые хотят восстановить свою банковскую историю.

Минусы: Вы должны поддерживать средний дневной баланс в размере 2500 долларов, чтобы получать проценты по проверке и получать 1% кэшбэка за покупки на основе подписи.Клиенты могут обойти требования к балансу, внося прямой депозит в размере не менее 2500 долларов в месяц. Среди сборов: 25 долларов за недостаточность средств, 25 долларов за возвращенный товар (например, чек), 25 долларов за остановку платежа, 20 долларов за исходящий перевод внутри страны, 10 долларов за входящий перевод и 40 долларов за исходящие международные переводы. Если у вас овердрафт на срок более пяти дней, взимается ежедневная комиссия в размере 5 долларов США на срок до 30 дней.

Среди сборов: 25 долларов за недостаточность средств, 25 долларов за возвращенный товар (например, чек), 25 долларов за остановку платежа, 20 долларов за исходящий перевод внутри страны, 10 долларов за входящий перевод и 40 долларов за исходящие международные переводы. Если у вас овердрафт на срок более пяти дней, взимается ежедневная комиссия в размере 5 долларов США на срок до 30 дней.

Лучший текущий счет для гарантии APY: TIAA Bank Yield Pledge Checking, 0,12% APY (годовой вводный APY)

Остаток для открытия: 100 долларов

Плюсы: TIAA гарантирует, что его доходность будет на вершине 5 процентов среди конкурентов.Ежемесячной платы нет, вне зависимости от баланса. Клиенты получают преимущества с дебетовой картой, включая расширенную гарантийную защиту при соответствующих критериях покупок на срок до одного года; 60-дневная защита цен с возмещением разницы между покупной ценой и объявленной ценой на подходящие товары до 250 долларов США; и до 250 долларов за раскаяние или недовольство покупателя в течение 90 дней с момента покупки, если продавец не примет возврат. Цифровые услуги TIAA Bank позволяют вам отслеживать и управлять своими счетами, оплачивать счета, переводить деньги и отправлять деньги людям, которых вы знаете, через Zelle.Его общенациональная сеть из 80 000 банкоматов бесплатна. Если вы используете внесетевой банкомат, вам будет полностью возмещена комиссия за банкомат, если вы будете поддерживать средний дневной баланс в размере 5000 долларов США. В противном случае банк возмещает до 15 долларов в месяц.

Цифровые услуги TIAA Bank позволяют вам отслеживать и управлять своими счетами, оплачивать счета, переводить деньги и отправлять деньги людям, которых вы знаете, через Zelle.Его общенациональная сеть из 80 000 банкоматов бесплатна. Если вы используете внесетевой банкомат, вам будет полностью возмещена комиссия за банкомат, если вы будете поддерживать средний дневной баланс в размере 5000 долларов США. В противном случае банк возмещает до 15 долларов в месяц.

Минусы: Существуют комиссии за недостаточность средств (30 долларов США), возврат депонированных предметов (10 долларов США), остановку платежей (25 долларов США), ускоренную оплату счетов за ночь (14,95 долларов США), кассовые чеки (10 долларов США) и другие.

Лучший текущий счет без требований к балансу: Capital One 360 Checking, 0.10% APY

Остаток для открытия: $ 0

Плюсы: Текущий счет очень доступен: хотя минимальный баланс не требуется, счет не считается открытым до тех пор, пока он не будет пополнен хотя бы копейкой. 360 Checking не требует ежемесячной платы за обслуживание, а первые 50 проверок бесплатны.

Мобильное приложение Capital One позволяет управлять счетами, вносить депозиты с помощью смартфона и получать уведомления об аккаунте. Интернет-банк также поддерживает филиалы и заведения в стиле кафе.

360 Checking не требует ежемесячной платы за обслуживание, а первые 50 проверок бесплатны.

Мобильное приложение Capital One позволяет управлять счетами, вносить депозиты с помощью смартфона и получать уведомления об аккаунте. Интернет-банк также поддерживает филиалы и заведения в стиле кафе.

Минусы: Плата взимается за такие услуги, как кассовые чеки (20 долларов США), остановка платежа по бумажному чеку (25 долларов США) и исходящие банковские переводы внутри страны (30 долларов США). Capital One также взимает плату за недостаточность средств (9 долларов США) и комиссию за овердрафт (до 35 долларов США за транзакцию), если вы не привяжете свой текущий счет к сберегательному счету или счету денежного рынка. В 2019 году в Capital One произошла серьезная утечка данных, в результате которой учетные записи и приложения, в основном приложения для кредитных карт, более 100 миллионов клиентов в США.С. и Канада были разоблачены. Банк заявил, что устранил нарушение и предложил пострадавшим клиентам бесплатный кредитный мониторинг и защиту личности. Клиенты с текущим счетом должны согласиться отказаться от бумажных документов и принимать все сообщения электронной доставки.

Клиенты с текущим счетом должны согласиться отказаться от бумажных документов и принимать все сообщения электронной доставки.

Лучший текущий счет для бонусов за регистрацию: Chase Total Checking и Chase College Checking; Chase Premier Plus и Sapphire Checking, 0,01% APY для проверки Sapphire и Premier Plus

Баланс для открытия: Зависит от местоположения

Плюсы: Chase предлагает несколько текущих счетов с различными бонусами за регистрацию.Акция на сумму 200 долларов США доступна до 8 апреля 2021 года для новых клиентов Chase, которые подписываются на Chase Total Checking с прямым депозитом от работодателя или правительства на срок не менее шести месяцев. Новые клиенты также могут получить 100 долларов, открыв счет в Chase College Checking. Бонус недоступен для существующих клиентов, проверяющих Chase, или для людей, у которых была учетная запись в течение 90 дней или которые закрыли учетную запись с отрицательным балансом. Вам нужно будет совершить не менее 10 подходящих транзакций в течение первых 60 дней с момента открытия счета Chase College Checking.Клиенты Chase имеют доступ к более чем 5000 отделений по всей стране, 16000 банкоматов и высоко оцененным инструментам цифрового банкинга.

Вам нужно будет совершить не менее 10 подходящих транзакций в течение первых 60 дней с момента открытия счета Chase College Checking.Клиенты Chase имеют доступ к более чем 5000 отделений по всей стране, 16000 банкоматов и высоко оцененным инструментам цифрового банкинга.

Минусы: Клиенты зарабатывают ничтожные 0,01 процента годовых на большинстве счетов. Единственное исключение касается «ставок взаимоотношений» для клиентов Chase Premier Savings, которые связывают этот счет со счетом Premier Plus или Sapphire Checking и соответствуют определенным требованиям к транзакциям. Коэффициенты отношений распределены по уровням в зависимости от баланса счета, и они также скудны, начиная от 0.02 процента годовых для остатков до 49 999 долларов и 0,05 процента годовых для остатков от 250 000 долларов до 10 миллионов долларов плюс. Для более элитных текущих счетов требуется высокий минимальный баланс, чтобы избежать ежемесячной платы в размере 25 долларов. Например, для проверки Chase Premier Plus требуется средний ежедневный баланс в размере 15 000 долларов США между связанными счетами Chase или первая ипотека Chase, зарегистрированная в автоматических платежах. Чтобы избежать ежемесячной платы за обслуживание в размере 12 долларов США на счете Chase Total Checking, вам необходим ежедневный баланс в размере 1500 долларов США с ежемесячным прямым депозитом в размере не менее 500 долларов США или ежедневным балансом в размере 5000 долларов США среди других счетов Chase.Клиенты Total Checking платят комиссию за внесетевые транзакции через банкомат и штрафуются 34 доллара за овердрафт, хотя Chase снисходительно относится к случайным нарушителям.

Чтобы избежать ежемесячной платы за обслуживание в размере 12 долларов США на счете Chase Total Checking, вам необходим ежедневный баланс в размере 1500 долларов США с ежемесячным прямым депозитом в размере не менее 500 долларов США или ежедневным балансом в размере 5000 долларов США среди других счетов Chase.Клиенты Total Checking платят комиссию за внесетевые транзакции через банкомат и штрафуются 34 доллара за овердрафт, хотя Chase снисходительно относится к случайным нарушителям.

Лучший текущий счет для кэшбэка: Discover Cashback Debit, 0% APY

Остаток для открытия: $ 0

Плюсы: Известный в основном благодаря вознаграждениям по кредитной карте с возвратом денежных средств, Discover распространяет вознаграждения на свои онлайн-текущие счета . Дебетовый счет Cashback предлагает 1% кэшбэка при покупках по дебетовой карте на сумму до 3000 долларов каждый месяц или, возможно, 30 долларов в месяц.Эти средства могут быть автоматически переведены на счет Discover Online Savings, в настоящее время зарабатывая конкурентоспособную APY. Для открытия текущего счета не требуется минимального остатка, но он должен быть пополнен в течение 45 дней, иначе банк может закрыть его.

Заявление Discover Financial Services «Нет. Плата. Срок». Клиенты не платят комиссию за возвращенные чеки, овердрафты, ордера на прекращение платежа, недостаточность средств, новые чеки или ускоренную доставку при замене дебетовой карты. Представители службы поддержки доступны 24/7.Клиенты имеют доступ к более чем 60 000 бесплатных банкоматов в США. Мобильное приложение, позволяющее вносить депозиты или замораживать дебетовую карту, если вы ее потеряли, можно загрузить из App Store или Google Play.

Для открытия текущего счета не требуется минимального остатка, но он должен быть пополнен в течение 45 дней, иначе банк может закрыть его.

Заявление Discover Financial Services «Нет. Плата. Срок». Клиенты не платят комиссию за возвращенные чеки, овердрафты, ордера на прекращение платежа, недостаточность средств, новые чеки или ускоренную доставку при замене дебетовой карты. Представители службы поддержки доступны 24/7.Клиенты имеют доступ к более чем 60 000 бесплатных банкоматов в США. Мобильное приложение, позволяющее вносить депозиты или замораживать дебетовую карту, если вы ее потеряли, можно загрузить из App Store или Google Play.

Минусы: Discover имеет только один офис с полным спектром услуг, который находится в Делавэре. Так что вам нужно будет использовать его веб-сайт, мобильное приложение или номер телефона службы поддержки клиентов для связи с банком и получить ответы на свои вопросы.

Требования к процентной ставке для текущего счета

Перед тем, как выбрать процентный текущий счет, обратите внимание на требования, которым вы должны соответствовать для получения максимальной прибыли. Возможно, вам потребуется настроить прямой депозит, зарегистрироваться в eStatements и / или совершать определенное количество покупок по дебетовой карте каждый месяц.

Возможно, вам потребуется настроить прямой депозит, зарегистрироваться в eStatements и / или совершать определенное количество покупок по дебетовой карте каждый месяц.

Если вы не можете соответствовать критериям, позволяющим претендовать на одну из лучших ставок по текущему счету, подумайте об открытии высокодоходного компакт-диска.

Часто задаваемые вопросы о текущем счете

Что такое текущий счет?

Текущий счет — это тип финансового инструмента, который предлагает повседневный доступ к вашим деньгам. К этим счетам обычно прилагаются личные чеки и дебетовая карта.

В последние годы банки расширили свои услуги по расчетным счетам, включив в них онлайн-банкинг и мобильный банкинг. С текущими счетами нет ограничений на то, как часто вы можете получать доступ к своим деньгам. В отличие от сберегательных счетов, вы можете снимать, переводить, выписывать чеки и списывать средства с дебетовой карты так часто, как захотите.

Практически все банки и кредитные союзы предлагают текущие счета. Для клиринга чеков и перевода средств банки используют Автоматизированную клиринговую палату, или ACH, общенациональную сеть, управляемую двумя национальными операторами ACH — Резервными банками и Сетью электронных платежей.Текущие счета обычно легко открыть с небольшим депозитом. Если они вообще получают проценты, они обычно меньше, чем на сберегательных счетах и на счетах денежного рынка. Но текущие счета предлагают такой же уровень безопасности. Как и сберегательные счета и счета денежного рынка, текущие счета застрахованы на сумму до 250 000 долларов Федеральной корпорацией по страхованию вкладов (FDIC) или Национальным фондом страхования акций кредитных союзов, в зависимости от того, находится ли ваш счет в банке или кредитном союзе.

Для клиринга чеков и перевода средств банки используют Автоматизированную клиринговую палату, или ACH, общенациональную сеть, управляемую двумя национальными операторами ACH — Резервными банками и Сетью электронных платежей.Текущие счета обычно легко открыть с небольшим депозитом. Если они вообще получают проценты, они обычно меньше, чем на сберегательных счетах и на счетах денежного рынка. Но текущие счета предлагают такой же уровень безопасности. Как и сберегательные счета и счета денежного рынка, текущие счета застрахованы на сумму до 250 000 долларов Федеральной корпорацией по страхованию вкладов (FDIC) или Национальным фондом страхования акций кредитных союзов, в зависимости от того, находится ли ваш счет в банке или кредитном союзе.

Зачем регистрировать текущий счет

Текущие счета благодаря своей доступности и безопасности являются хорошим финансовым центром — универсальным счетом, который можно использовать для оплаты счетов, совершения покупок и получения депозитов.

Текущие счета могут упростить вашу финансовую жизнь. Например, вы можете настроить свой текущий счет для получения автоматических депозитов от вашего работодателя и автоматического снятия средств для оплаты счетов. Мобильные приложения позволяют совершать платежи, переводить деньги и просматривать историю транзакций на ходу.

Что мне следует искать в текущем счете?

Текущий счет предлагает легкий доступ к вашим деньгам и упрощает оплату счетов. Но вы не хотите, чтобы банковские комиссии сводили на нет ваш баланс.

При покупке текущего счета ищите:

- Нет или низкие комиссии

- Нет требований к минимальному остатку

- Свободный доступ к банкоматам

- Интернет и мобильный доступ

Зарабатывать проценты — еще одна привилегия учетной записи, которую вы, возможно, захотите добавить в список. Хотя некоторые банки предлагают текущие счета с процентной ставкой, клиентам часто приходится выполнять определенные требования, чтобы получить максимальную доходность. Возможно, вам потребуется настроить прямой депозит, зарегистрироваться в eStatements и / или совершать определенное количество покупок по дебетовой карте каждый месяц.Однако некоторым банкам, предлагающим привлекательные процентные ставки, требуется высокий среднедневной остаток на счете. Возможно, вам лучше будет положить деньги на высокодоходный сберегательный счет или на счет денежного рынка. Обязательно прочтите все условия, относящиеся к текущему счету перед регистрацией.

Возможно, вам потребуется настроить прямой депозит, зарегистрироваться в eStatements и / или совершать определенное количество покупок по дебетовой карте каждый месяц.Однако некоторым банкам, предлагающим привлекательные процентные ставки, требуется высокий среднедневной остаток на счете. Возможно, вам лучше будет положить деньги на высокодоходный сберегательный счет или на счет денежного рынка. Обязательно прочтите все условия, относящиеся к текущему счету перед регистрацией.

Безопасно ли открывать банковский счет онлайн?

Пока вы общаетесь с банком, который шифрует ваши данные, открытие банка в Интернете должно быть безопасным. Обратите внимание на https-адрес на сайте.

Преимущества открытия текущего счета в Интернете

Текущие счета в Интернете могут дать несколько преимуществ по сравнению со счетами в традиционных обычных банках.

У онлайн-банков низкие накладные расходы, что означает, что они могут вернуть эти сбережения своим клиентам в виде более высоких ставок и сниженных комиссий. В некоторых случаях онлайн-банки предлагают более широкий выбор цифровых функций, чем традиционные банки, чтобы помочь вам управлять своими деньгами на лету.

В некоторых случаях онлайн-банки предлагают более широкий выбор цифровых функций, чем традиционные банки, чтобы помочь вам управлять своими деньгами на лету.

Можно ли открыть банковский счет онлайн без депозита?

В некоторых банках можно открыть банковский счет в Интернете без внесения первоначального депозита.Убедитесь, что банк не требует минимального остатка, чтобы не платить комиссию за обслуживание. Возможно, вы понесете ежемесячную плату за обслуживание, не открыв счет с достаточным количеством денег. Поэтому обратитесь в свой банк, чтобы узнать его политику.

Текущие счета бесплатны?

«Бесплатные» текущие счета не взимают ежемесячную плату и не требуют минимального баланса для открытия счета. Многие финансовые учреждения отказываются от ежемесячной платы за обслуживание для создания бизнеса, но могут взиматься и другие сборы, например, за недостаточность средств (NSF), бездействие счета и телеграфные переводы, и многие другие.Вы можете найти бесплатные текущие счета. Исследование Bankrate и банкоматов в 2020 году показало, что 47% текущих счетов в крупных банках являются бесплатными. Они гораздо чаще встречаются в местных банках и кредитных союзах. Но все же разумно следить за сборами. Банки и кредитные союзы, предлагающие бесплатные текущие счета, по-прежнему будут взимать плату за такие вещи, как овердрафты, которые могут легко стоить 30 долларов и более.

Исследование Bankrate и банкоматов в 2020 году показало, что 47% текущих счетов в крупных банках являются бесплатными. Они гораздо чаще встречаются в местных банках и кредитных союзах. Но все же разумно следить за сборами. Банки и кредитные союзы, предлагающие бесплатные текущие счета, по-прежнему будут взимать плату за такие вещи, как овердрафты, которые могут легко стоить 30 долларов и более.

Текущие счета без комиссии

Немногие банки вообще не взимают комиссий, но есть и такие, которые близки к этому.Если вы ищете текущий счет, который не взимает комиссию, мужайтесь: несколько банков в нашем списке лучших текущих счетов выше не взимают комиссий или взимают очень небольшие комиссии.

Discover, например, не взимает комиссию со своего текущего счета Cashback Debit. Nbkc Bank (Национальный банк Канзас-Сити), общественный банк, предлагает длинный список комиссий, которые он не взимает: нет комиссии за овердрафт, остановку платежей, кассовые чеки и другие услуги. Ally — еще одно финансовое учреждение с благоприятными условиями для оплаты, хотя оно взимает комиссию за банковские переводы и овердрафты счетов. Многие банки не взимают ежемесячную плату за обслуживание текущего счета, но за другие услуги взимается плата. Итак, когда дело доходит до комиссий, подумайте о своих банковских привычках и о том, к каким комиссиям вы можете быть уязвимы. Например, если вы используете внесетевые банкоматы, поищите учреждение, которое не наказывает вас за эти транзакции и не возмещает вам комиссию за банкомат. Прочтите мелким шрифтом реквизиты текущего счета и график взносов учреждения, чтобы избежать сюрпризов.

Многие банки не взимают ежемесячную плату за обслуживание текущего счета, но за другие услуги взимается плата. Итак, когда дело доходит до комиссий, подумайте о своих банковских привычках и о том, к каким комиссиям вы можете быть уязвимы. Например, если вы используете внесетевые банкоматы, поищите учреждение, которое не наказывает вас за эти транзакции и не возмещает вам комиссию за банкомат. Прочтите мелким шрифтом реквизиты текущего счета и график взносов учреждения, чтобы избежать сюрпризов.

Могут ли текущие счета приносить проценты?

По текущим счетам традиционно не выплачивались проценты, но многие банки и кредитные союзы теперь предлагают варианты с высокодоходными текущими счетами.

На эти счета начисляются проценты не реже одного раза в год. Однако они часто содержат некоторые оговорки. Например, вам, возможно, придется поддерживать минимальный или максимальный баланс и использовать свою дебетовую карту определенное количество раз в месяц, чтобы заработать процентную ставку.

Кроме того, по высокодоходным текущим счетам обычно взимается более низкая ставка, чем по сберегательным счетам.

Как застрахованы текущие счета?

Текущие счета, такие как сберегательные счета и счета денежного рынка, в банках Федеральной корпорации по страхованию депозитов (FDIC) застрахованы на сумму не менее 250 000 долларов.Национальный фонд страхования акций кредитных союзов (NCUSIF), управляемый Национальной администрацией кредитных союзов (NCUA) в своих кредитных союзах, страхует индивидуальные счета на сумму до 250 000 долларов.

Деньги, которые находятся в пределах страховых лимитов и правил FDIC, безопасны, даже если банк FDIC обанкротится.

Используйте Электронный оценщик страхования вкладов (EDIE) FDIC или Оценщик страхования акций для расчета вашего страхового покрытия. Подтверждение покрытия в FDIC или NCUA и в вашем банке всегда является лучшей практикой.

Интернет-банки, застрахованные FDIC, до этого предела так же безопасны, как и обычные банки. Кроме того, цифровые банки часто не взимают ежемесячную плату за обслуживание. и платите более высокую урожайность. Инструмент BankFind FDIC позволяет легко подтвердить, что интернет-банк застрахован FDIC, поскольку он позволяет выполнять поиск по веб-адресу.

Кроме того, цифровые банки часто не взимают ежемесячную плату за обслуживание. и платите более высокую урожайность. Инструмент BankFind FDIC позволяет легко подтвердить, что интернет-банк застрахован FDIC, поскольку он позволяет выполнять поиск по веб-адресу.

Как облагаются налогом проценты с текущего счета?

Проценты, полученные по сберегательным и текущим счетам, облагаются налогом по обычным ставкам подоходного налога, которые варьируются от 10 до 37 процентов.

Сколько текущих счетов я могу иметь?

Несмотря на то, что количество текущих счетов не ограничено, обычно нецелесообразно иметь более одного счета на человека и, возможно, до трех в семье, если пара хотела бы иметь совместный счет плюс отдельное лицо. учетные записи.Кроме того, отдельный счет для бизнеса помогает отслеживать доходы и расходы бизнеса отдельно от повседневных домашних расходов.

Что такое защита от овердрафта?

Банки предоставляют эту услугу для оплаты покупок, которые вы не можете оплатить из-за слишком малого остатка на счете. Но подписка на защиту от овердрафта может быть не самой лучшей идеей. Конечно, вам не придется платить комиссию NSF, и банк покроет средства, избавляя вас от смущения, связанного с тем, что ваша дебетовая карта будет отклонена.Но вы получите комиссию, обычно 35 долларов за перерасход.

Некоторые банки отказываются от комиссии за нечастых нарушителей, а другие просто отклоняют транзакцию. Но вместо того, чтобы выбирать защиту от овердрафта, посмотрите, можете ли вы связать другой счет, например сберегательный, с текущим счетом, чтобы средства можно было автоматически переводить по мере необходимости. Или узнать о кредитной линии овердрафта с низкой процентной ставкой, если таковая имеется.

Но подписка на защиту от овердрафта может быть не самой лучшей идеей. Конечно, вам не придется платить комиссию NSF, и банк покроет средства, избавляя вас от смущения, связанного с тем, что ваша дебетовая карта будет отклонена.Но вы получите комиссию, обычно 35 долларов за перерасход.

Некоторые банки отказываются от комиссии за нечастых нарушителей, а другие просто отклоняют транзакцию. Но вместо того, чтобы выбирать защиту от овердрафта, посмотрите, можете ли вы связать другой счет, например сберегательный, с текущим счетом, чтобы средства можно было автоматически переводить по мере необходимости. Или узнать о кредитной линии овердрафта с низкой процентной ставкой, если таковая имеется.

Что означают все номера текущих счетов?

Маршрутный номер

Внизу ваших чеков три набора чисел.Первые девять цифр между символами, напоминающими двоеточия, представляют собой номера маршрутизации. Они идентифицируют финансовое учреждение, связанное с учетной записью, и часто отображаются на видном месте на веб-странице учреждения. Эти номера нужны вам для настройки прямых депозитов или автоматических платежей.

Эти номера нужны вам для настройки прямых депозитов или автоматических платежей.

Номер счета

Справа от номеров маршрутизации находится номер счета, который уникален для каждого владельца счета.

Номер чека

Последний набор чисел отражает номер чека, который вы также найдете в правом верхнем углу чека.

Будет ли текущий счет увеличивать или уменьшать ваш кредит?

Короткий ответ — нет, текущий счет не повредит вашей кредитной истории, за некоторыми исключениями. Банки могут проверять ваш кредитный отчет, когда вы открываете текущий счет, но это считается «мягким запросом», который не повлияет на ваш кредитный рейтинг. Однако, если вы подпишетесь на защиту от овердрафта, это приведет к «жесткому запросу», в результате которого ваш счет может упасть примерно на пять баллов. Это потому, что защита от овердрафта считается кредитной линией, как и кредитная карта.

Кредитные бюро могут игнорировать ваше банковское поведение, но за этим внимательно следят такие компании, как ChexSystems, национальное агентство по информированию потребителей, которое предоставляет банкам отчеты о любых изъянах в банковской истории заявителя. Запись возвращенных чеков, неоплаченных комиссий и других ошибок может затруднить получение одобрения. Но некоторые банки предлагают резервные текущие счета для тех, кому нужно начать все сначала. Эти учетные записи могут помочь вам восстановить свою банковскую историю, но часто не имеют всех преимуществ обычного текущего счета.

Запись возвращенных чеков, неоплаченных комиссий и других ошибок может затруднить получение одобрения. Но некоторые банки предлагают резервные текущие счета для тех, кому нужно начать все сначала. Эти учетные записи могут помочь вам восстановить свою банковскую историю, но часто не имеют всех преимуществ обычного текущего счета.

Что такое текущий текущий счет?

Проверка с самого начала предназначена для тех, кому было отказано в открытии текущего счета из-за банковских ошибок. Если ваше имя было внесено в список агентством по отчетности потребителей ChexSystems, эти типы текущих счетов могут быть отличным вариантом.

Счета с нуля, которые часто можно найти в местных банках и кредитных союзах, могут помочь вам восстановить вашу банковскую историю. Но они не включают в себя все услуги обычного текущего счета.

Счета с новым стартапом обычно имеют ежемесячную плату, от которой нельзя отказаться. И они могут иметь дополнительные требования, в зависимости от учреждения, у которого есть учетная запись.

Преимущество этих счетов заключается в том, что если вы сможете продемонстрировать хорошие навыки управления капиталом в течение нескольких месяцев, банк может разрешить вам обновить и открыть текущий текущий счет.

Текущие счета и COVID-19

Федеральная резервная система вмешалась в начале пандемии коронавируса, чтобы попытаться удержать экономику на плаву.Несмотря на это, многие американцы испытывают трудности: почти половина взрослого населения США сообщила, что их доход снизился во время пандемии, согласно исследованию Bankrate, проведенному в июне.

Но без быстрых действий ФРС экономический эффект мог быть больше.

В марте 2020 года ФРС дважды снижала ставки до почти нулевого диапазона. Такое снижение ставок является причиной того, что доходность некоторых высокодоходных текущих счетов снизилась.

Эти ставки, вероятно, останутся низкими, поскольку ФРС планирует сохранять ставки около нуля до 2023 года.

Помимо текущих процентных счетов, на высокодоходных сберегательных счетах, счетах денежного рынка и компакт-дисках по большей части снизились ставки. Как правило, эти счета по-прежнему приносят больше процентов, чем текущие счета.

Как правило, эти счета по-прежнему приносят больше процентов, чем текущие счета.

Включите сберегательные счета и счета денежного рынка в поисках высокой доходности. Это отличные места, чтобы припарковать деньги, которые могут вам понадобиться в ближайшие несколько месяцев.

Опрос: Те, кто пострадал от COVID-19 в финансовом отношении, платят в 4 раза больше банковских сборов