основания и порядок процедуры, дата подачи заявления

Возбуждение дела о банкротстве юридического или физического лица производится на основании заявления, которое подается в арбитражный суд. Заявление обязательно имеет письменную форму и оформляется в количестве экземпляров, соответствующем численности кредиторов.

СодержаниеПоказать

Основания и порядок возбуждения дела о банкротстве

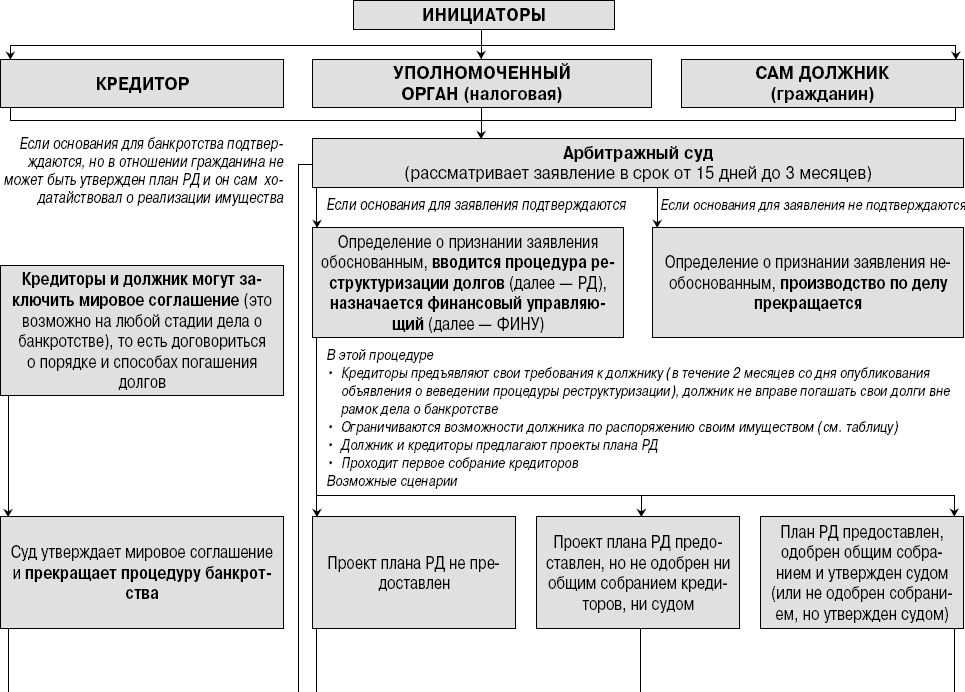

Основанием для возбуждения дела о банкротстве становится заявление, поданное в арбитражный суд. Рассмотрение дел о банкротстве физических лиц, предпринимателей и юридических лиц находится в исключительной компетенции арбитражного суда, и другие инстанции их не рассматривают (в частности, третейский суд). Заявление передается только в суд по месту нахождения должника, подача заявления по местонахождению кредиторов не предполагается.

Размер задолженности

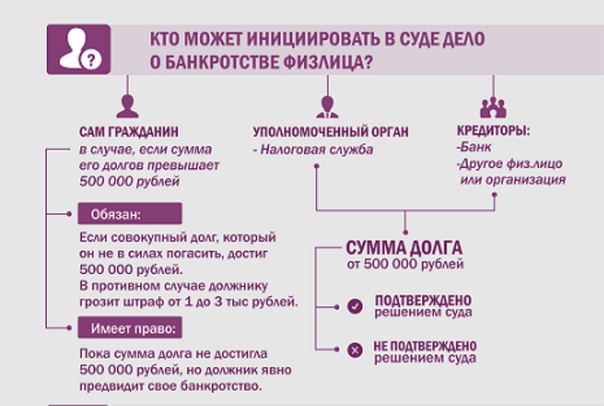

На основании п. 2 ст. 6 127-ФЗ производство по делу о банкротстве может быть возбуждено при наличии установленных требований к должнику в статусе юридического лица в размере не менее 300 тыс. р., а в отношении физического лица – от 500 тыс. р. (по п. 1 ст. 213.3 127-ФЗ) или в размере, превышающем стоимость имущества. При этом указанные долговые обязательства должны быть просрочены на три месяца и более (просрочка отсчитывается с предполагаемой даты исполнения обязательства).

р., а в отношении физического лица – от 500 тыс. р. (по п. 1 ст. 213.3 127-ФЗ) или в размере, превышающем стоимость имущества. При этом указанные долговые обязательства должны быть просрочены на три месяца и более (просрочка отсчитывается с предполагаемой даты исполнения обязательства).

При установлении размера задолженности учитывается совокупный долг перед всеми кредиторами. В размер долговых требований включаются:

- Денежные требования кредиторов: по кредитным и гражданско-правовым договорам.

- Обязательства по зарплате и выходным пособиям перед персоналом компании и бывшими сотрудниками.

- Требования уполномоченных органов по обязательным платежам.

Требования кредиторов должны быть обоснованными и подтверждены договорными обязательствами или положениями законодательства. Если в размер долговых обязательств включаются требования уполномоченных органов, то они должны быть подтверждены:

- Решениями налогового органа.

- Решениями таможенного органа о взыскании задолженности.

Кто может инициировать процедуру банкротства

Законодательно ограничен перечень лиц, которые вправе обратиться в суд с заявлением о банкротстве. На основании п. 1 ст. 7 127-ФЗ написать заявление о признании компании финансово несостоятельной вправе:

- Должник.

- Конкурсный кредитор.

- Уполномоченные органы.

- Работники и бывшие работники должника с требованиями о выплате выходных пособий и оплате труда.

По п. 3 ст. 7 127-ФЗ частичное исполнение должником обязательств не является основанием для отказа от удовлетворения заявления, даже если по результатам частичного погашения сумма долга оказалась меньше, чем этого требует 127-ФЗ.

Право и обязанность должника заявить о своем банкротстве

В ст. 8 127-ФЗ дополнительно указывается на обстоятельства, при которых должник вправе обратится к суду с заявлением о банкротстве: когда у него есть основания полагать, что в ближайшее время он не сможет исполнить свои долговые обязательства.

Обязанность должника передать заявление в арбитражный суд наступает при наличии признаков, указанных в ст. 9 127-ФЗ:

- Удовлетворение требований одного кредитора ведет к невозможности погашения обязательств перед другими.

- В ходе ликвидации проявился факт недостаточности имущества.

- Собственник унитарного предприятия решил обратиться в суд с заявлением о банкротстве.

- Обращение взыскания на имущество должника сделает невозможной дальнейшую хозяйственную деятельность.

- Наличие непогашенной задолженности перед работниками в течение 3 месяцев и более.

Когда должник обязан заявить о своем банкротстве, но не сделал этого в течение месяца, это грозит ему привлечением к административной ответственности по ст. 14.13 КоАП, а руководителям должника – субсидиарной ответственностью по долгам.

Кредитор в процедуре банкротства: права, обязанности, требования

Взыскание долга — процедура продолжительная и непредсказуемая по последствиям. Возвращение денег и имущества может растянуться на неопределенный срок. Наиболее действенным методом взыскания является инициирование кредитующим лицом процедуры банкротства. Помимо должника, в процессе участвуют:

- арбитражный управляющий;

- суд;

- представители власти;

- кредиторы.

Целью заимодавца является удовлетворение имущественных требований.

Роль участия кредиторов в деле о банкротстве

Институт банкротства предоставляет в распоряжение роли кредитора инструменты, позволяющие максимально эффективно воздействовать на должника.

Инструменты:

- Заявление в арбитражный суд. Порой факта подачи заявления бывает достаточно, чтобы «подстегнуть» должника. Фактором, влияющим на степень возможного участия лица в деле, является срок подачи заявления.

- Доступ к финансовому анализу. В распоряжение кредитора поступают отчеты арбитражного управляющего, результаты инвентаризации, заключения специалистов. На основании этой информации заимодавец может сделать выводы о финансовом положении оказавшегося несостоятельным партнера.

- Влияние на распределение имущества должника путем реализации права голосовать на собрании кредиторов.

- Выбор арбитражного управляющего.

- Контроль за действиями арбитражного управляющего. Собрание имеет право ходатайствовать о замене управляющего.

Комитет кредитующих лиц в деле о несостоятельности

Комитет кредиторов в банкротстве формируется в ходе собрания. Комитет должен обязательно образовываться, если количество субъектов достигает 50. Собрание определяет количественный состав комитета, его компетенцию, принимает важные решения. Количество членов комитета — 3-11 включительно.

Собрание определяет количественный состав комитета, его компетенцию, принимает важные решения. Количество членов комитета — 3-11 включительно.

В рамках представленных полномочий комитет защищает имущественные интересы пострадавшей стороны в процедуре несостоятельности, контролирует действия сторон. Согласно закону, решения комитета утверждаются большинством голосов . Каждому члену комитета засчитывается 1 голос.

Права комитета кредиторов:

- Подача жалобы в арбитраж на управляющего.

- Созыв собрания.

- Получение от управляющего информации о финансовых делах должника.

- Рекомендации собранию об отстранении арбитражного управляющего при ненадлежащим выполнении последним своих обязанностей.

Права заимодавцев

Конечной целью процедуры банкротства является выполнение должником финансовых обязательств.

Помимо граждан и предприятий, в роли кредиторов могут выступать уполномоченные государством, муниципальными организациями или субъектами федераций органы.

Согласно 2 ст. закона «О несостоятельности», существует два типа кредиторов. Первый тип — это «обычные» лица, желающие вернуть свои долги, второй — конкурсные кредиторы. Последние обладают приоритетным положением. Заявления этих лиц являются достаточным основанием и поводом для инициирования процедуры банкротства. Конкурсные кредиторы могут голосовать на собраниях.

Обязательства кредитора

Бывают случаи, когда работа арбитражного управляющего оплачивается только кредитором. Речь идет о той ситуации, когда у обанкротившегося должника нет средств на то, чтобы заплатить арбитражному управляющему и компенсировать его расходы. По закону обязательства по расходам в непогашенной за счет распределения имущества должника части относятся на лицо, инициировавшее начало производства.

Условия возникновения обязательств кредитора в банкротсве:

- Наличие отчета о финансовом положении ответчика. Данный отчет составляется временным управляющим. Документ должен содержать информацию о том, может ли ответчик оплатить судебные издержки и выплатить вознаграждение управляющему. Отчет составляется до начала открытия производства.

- Если должник не сможет погасить расходы, назначается судебное заседание. В ходе заседания сторонам предлагается взять на себя материальные издержки. Основанием для возникновения материальных обязательств является письменное согласие (с указанием суммы) участвующих в деле лиц на возмещение означенными лицами расходов по делопроизводству.

Требования заимодавцев в банкротстве

Арбитражный суд инициирует процесс включения требований кредиторов в специальный документ — реестр требований. П В этом случае инициатором является арбитражный управляющий.

В этом случае инициатором является арбитражный управляющий.

Включение документов в реестр осуществляется бесплатно, без оплаты госпошлины.

К заявлению должны прилагаться доказательства: уведомление о вручении должнику иска, расчет суммы задолженности и другие документы. Подтверждающие документы включаются в обязательном порядке, их отсутствие может стать поводом к отказу в начале производства. Иски юридического лица подписываются руководителем предприятия. Полномочия руководителя должны быть подтверждены документально. Поступившие от физического лица документы подписываются гражданином либо его представителем.

Если заявление составлено верно и присутствует весь перечень необходимых доказательств, суд принимает документ к производству. В противном случае иск в реестр не включается до исправления ошибок.

Обязанности кредитора в деле о несостоятельности

Кредиторы обладают и правами, и обязанностями. В обязанность вменяется контроль за работой арбитражного управляющего.

Заинтересованные стороны обязаны ходатайствовать о разъяснениях принимаемых судом решений. Поскольку заимодавцы прямо заинтересованы в положительном исходе, они должны принимать участие в процессе и вникать во все возникающие законодательные нюансы. Именно кредиторы обязаны предъявлять арбитражному суду доказательства задолженности должника. Невыполненные обязательства должны подтверждаться соответствующими документами — неоплаченными счетами, договорами, расписками.

Если имущественное состояние должника не позволяет компенсировать за его счет судебные издержки и выплатить причитающуюся сумму арбитражному управляющему, данные расходы относятся за счет кредитора (с письменного согласия последнего).

Конкурсный кредитор

Конкурсный кредитор обладает приоритетными правами. Это лицо может влиять на ход ведения дела о банкротстве. Права субъектов позволяют им подавать ходатайства по ходу суда и голосовать о принятии важных для всех сторон решений. Для сравнения, обычный истец может быть участником дела, но не может влиять на положение дел.

Это лицо может влиять на ход ведения дела о банкротстве. Права субъектов позволяют им подавать ходатайства по ходу суда и голосовать о принятии важных для всех сторон решений. Для сравнения, обычный истец может быть участником дела, но не может влиять на положение дел.

Под это определение не подпадают следующие лица:

- Уполномоченные организации.

- Привилегированные субъекты. Это граждане, предъявляющие требования по выплате гонорара, а также лица, требующие от должника компенсации причиненного здоровью или жизни ущерба.

- Учредители предприятия должника.

Как член собрания конкурсный кредитор имеет право:

Залоговый заимодавец в процедуре несостоятельности

Закон дает залоговым кредиторам преимущественные права по сравнению с другими кредитующими лицами.

Законом установлено четкое распределение средств, полученных после реализации заложенного имущества:

- 70% стоимости залогового имущества идет на погашение иска залогового кредитора ( в рамках залоговых обязательств) .

- 20% от стоимости продажи залогового имущества идет на удовлетворение требований остальных субъектов процесса.

- Из остальной суммы выплачивается вознаграждение арбитражному управляющему и погашаются судебные издержки.

Соотношение денежных средств меняется, когда речь идет об обеспечении кредитного договора. 80% от суммы реализованного залогового имущества получает заимодавец, 15% распределяется между остальными исками, оставшиеся суммы идут на погашение судебных издержек и оплату арбитража.

Представление интересов кредитора в деле о банкротстве

Когда начинается дело о банкротстве, в желающих получить причитающиеся средства недостатка не бывает. Гарантировать обеспечение законных требований может только юридически грамотный представитель. Представитель не только посещает заседания суда, он может повлиять на ход производства и значительно увеличить шансы истца на полное удовлетворение материальных требований. В институте банкротства представление интересов кредитора включает целый комплекс мероприятий:

- Анализ обоснованности требований.

- Подготовка требований.

- Составление мирового соглашения.

- Контроль за внесением требований в реестр.

- Отправка требований всем заинтересованным сторонам: суду, должнику, управляющему.

- Контроль за конкурсным процессом.

- Представление кредитора в собрании.

- Контроль над должником, предупреждающие действия при выводе имущества из компании.

- При необходимости — обжалование решения арбитражного суда.

Особенности кредитующих лиц в процедуре несостоятельности

Процедура банкротства в отношении недобросовестного должника начинается в тот момент, когда суд принимает исковое заявление кредитора Наступает особый правовой режим. Цель этого режима заключается в удовлетворении требований всех заинтересованных сторон. В этом смысле большое значение имеют сроки подачи заявлений.

Статус истца напрямую зависит от срока подачи требований. Заявление можно подать в ходе наблюдения. Отсчет времени начинается в момент опубликования извещения о начале процедуры наблюдения. Требования, поданные в 30-дневный срок от начала первой процедуры банкротства, включаются в реестр арбитражным управляющим. На основании включенных в реестр требований определяются обладающие особыми правами конкурсные кредиторы.

Также заявление кредитора можно подать в период конкурсного производства. Производство длится в течение двух месяцев со дня выхода публикации с извещением о признании несостоятельности должника. Заимодавец, подавший заявление в этот период, не получает приоритетный статус и не влияет на ход дела.

Заимодавец, подавший заявление в этот период, не получает приоритетный статус и не влияет на ход дела.

Банкротство предприятия кредитором

В российской правовой системе уделено достаточно много внимания вопросу правоприменения процедур банкротства юридических лиц — предприятий, организаций и учреждений всех форм собственности.

В существующем на сегодняшний день правовом поле, связанном с процессом банкротства, используются нормы, содержащиеся в таких основополагающих законах, как ФЗ № 127 «О несостоятельности (банкротстве)» от 2002 года. Также имеются значимые нормы в некоторых частях Арбитражного процессуального Кодекса (АПК РФ), в определениях и решениях Верховного Арбитражного суда РФ (ВАС РФ).

В этих нормативных документах содержится важное определение того, кто может стать инициатором процесса банкротства, при каких условиях, какая существует, связанная с этим, норма ответственности каждого из участников.

В общем определении предъявить какие — либо финансовые претензии к должнику — потенциальному банкроту, могут такие субъекты гражданского права, как:

- непосредственные кредиторы компании в лице ее контрагентов, партнеров, клиентов или потребителей.

- государственные органы в лице налоговых и прочих фискальных органов государственной власти, которые могут предъявить требования в виде налогов, штрафов, пеней или обязательных взносов (например, обязательные взносы в Пенсионный Фонд и другие внебюджетные фонды и организации).

- государственные органы исполнительной власти такие, например, как органы прокуратуры, которые могут потребовать ликвидации компании в случае нарушения ею норм гражданского и уголовного права — например, незаконное занятие предпринимательской деятельностью.

У каждой из этих групп кредиторов есть свои интересы и права истребования долгов с компании банкрота. Однако существует общий порядок банкротства компаний юридических лиц по инициативе кредиторов в независимости от их формального правового статуса.

В этой статье будет рассказано об основных моментах, связанных с процессом банкротства компаний со стороны кредиторов, о том какие существуют правовые основы для предъявления таких претензий и как арбитражные суды рассматривают банкротство кредитором должника в общей российской юридической практике.

Содержание статьи

Банкротство юридического лица по инициативе кредитора — общий подход в определении прав кредитора

Важным моментом в обеспечении прав кредиторов в деле о банкротстве промышленных предприятий, коммерческих компаний и организаций, является правильность определения даты возникновения денежных обязательств банкрота — должника.

Именно дата возникновения денежных обязательств должника определяет статус кредитора в процедуре банкротства (конкурсный кредитор или нет), размер требований кредитора к должнику, и, как следствие, возможность кредитора влиять на процедуры, применяемые в деле о банкротстве промышленных предприятий, в целях удовлетворения своих требований к должнику.

В настоящее время существуют две основные категории кредиторов в деле о банкротстве промышленных предприятий и коммерческих компаний:

Банкротство компании по заявлению кредитора – общая схема

- текущие кредиторы – кредиторы по денежным обязательствам и обязательным платежам, возникшим после даты принятия заявления о признании должника банкротом. Требования указанной категории кредиторов не подлежат включению в реестр требований кредиторов, они удовлетворяются преимущественно по отношению к требованиям конкурсных кредиторов;

- конкурсные кредиторы – кредиторы по денежным обязательствам и обязательным платежам, возникшим до даты принятия заявления о признании должника банкротом включительно. Требования указанной категории кредиторов подлежат включению в реестр требований кредиторов, они удовлетворяются только после погашения требований текущих кредиторов.

В целях защиты прав и законных интересов кредиторы могут обращаться в суд с заявлением о признании задолжавшего им должника банкротом.

Размер денежных обязательств должника перед кредитором, обратившимся в суд с указанным заявлением, определяется на дату подачи в суд такого заявления. Состав и размер требований кредиторов, указанных в таких заявлениях, поступивших в суд после назначения заседания по рассмотрению обоснованности требований первого заявителя, определяются на дату подачи в суд таких заявлений.

Классификация требований кредиторов

Успех судебного процесса при банкротстве компании – юридического лица, позволяющий полностью или частично удовлетворить материальные претензии кредиторов, во многом зависит от того, насколько правильно квалифицированы такие обязательства.

В настоящей правоприменительной практике при арбитражных процессах по банкротству принято использовать следующий базовый формат классификации требований кредиторов:

Кредиторы разорившегося банка

- По очередности требований. Статьей 134 Федерального закона о банкротстве установлено три очереди кредиторов. С учетом положений ст. 137 и 142 указанного закона при банкротстве, очередность удовлетворения требований кредиторов классифицируют в следующем порядке:

- К текущим обязательствам должника, удовлетворяемым вне очереди, относятся расходы, связанные с проведением конкурсного производства, обязанность по оплате которых возникла после признания организации банкротом. Они включают, в частности, вознаграждение арбитражного управляющего, судебные расходы, текущие коммунальные и эксплуатационные платежи должника и т. д. Особое внимание следует уделить текущим налогам, поскольку законом о банкротстве введены специальные правила их уплаты. Вне очереди производятся только платежи по единому социальному налогу, что особо оговорено п. 5 ст. 134 закона о банкротстве;

- Требования кредиторов второй очереди включают задолженность по оплате труда и выплате выходных пособий, начисленную на дату банкротства в соответствии с трудовыми договорами.

- В третью очередь объединены требования прочих кредиторов, к которым относятся кредиторы по денежным обязательствам и обязательным платежам. Требования в части основного долга составляют подгруппы 3.1 и 3.2, финансовые санкции – 3.3 и 3.4.

- По типу подаваемых заявлений. Классификация требований по признаку заявления связана с нормой закона о банкротстве об установлении срока предъявления претензий. В течение 10 дней с момента своего назначения конкурсный управляющий размещает объявление о несостоятельности (банкротстве) должника в «Российской газете» и устанавливает срок для приема претензий кредиторов, который не может быть менее 2- х месяцев со дня опубликования объявления. В зависимости от момента заявления можно выделить следующий порядок удовлетворения требований кредиторов при банкротстве:

- К требованиям кредиторов, заявленным в срок, относится задолженность, по которой имеется претензия кредитора, направленная в адрес арбитражного управляющего, арбитражного суда и должника, в течение установленного срока предъявления требований.

- К требованиям кредиторов, заявленным по истечении установленного срока, относится задолженность, по которой имеется претензия кредитора, направленная в адрес арбитражного управляющего, арбитражного суда и должника, по истечении срока, установленного для заявления требований. Такие претензии удовлетворяются за счет имущества должника, оставшегося после расчетов с кредиторами, включенными в реестр. Из практики следует необходимость объединить эти долги в отдельную четвертую очередь погашения. Требования, права кредиторов в деле о банкротстве первой и второй очереди, заявленные до окончания расчетов со всеми кредиторами, в том числе после закрытия реестра, подлежат удовлетворению путем приостановления выплат кредиторам последующих очередей. Таким образом, обеспечена защита прав кредиторов первой и второй очередей, которыми в основном являются физические лица — работники, хотя они не могут участвовать и голосовать на собраниях кредиторов.

- К незаявленным требованиям относится задолженность, выявленная по данным бухгалтерского учета, претензии кредиторов в отношении которой не поступили. Выделение этой группы необходимо, для того чтобы оценить реальную сумму долгов, накопленную банкротом.

Кроме этой основной классификации также существует ранжирование требований кредиторов по таким основаниям как, например — по защищенности интересов кредитора, по правовой природе возникновения задолженности, по возможности участия в принятии решений собраниями кредиторов и т. д.

Общая характеристика процесса банкротства компаний и требования кредиторов при банкротстве

Процедура банкротства компании кредитором (кредиторами) начинается с момента, когда будет подано заявление кредитора в арбитражный суд о банкротстве должника. Осуществить процедуру может, как налоговый орган или кредитор, так и собрание кредиторов при банкротстве юридического лица.

Подать заявление нужно таким образом, чтобы оно было принято к рассмотрению и признано судом обоснованным. С этой целью весь пакет документов должен быть полным, задолженность не ниже установленной, а имущество достаточным для проведения процедуры.

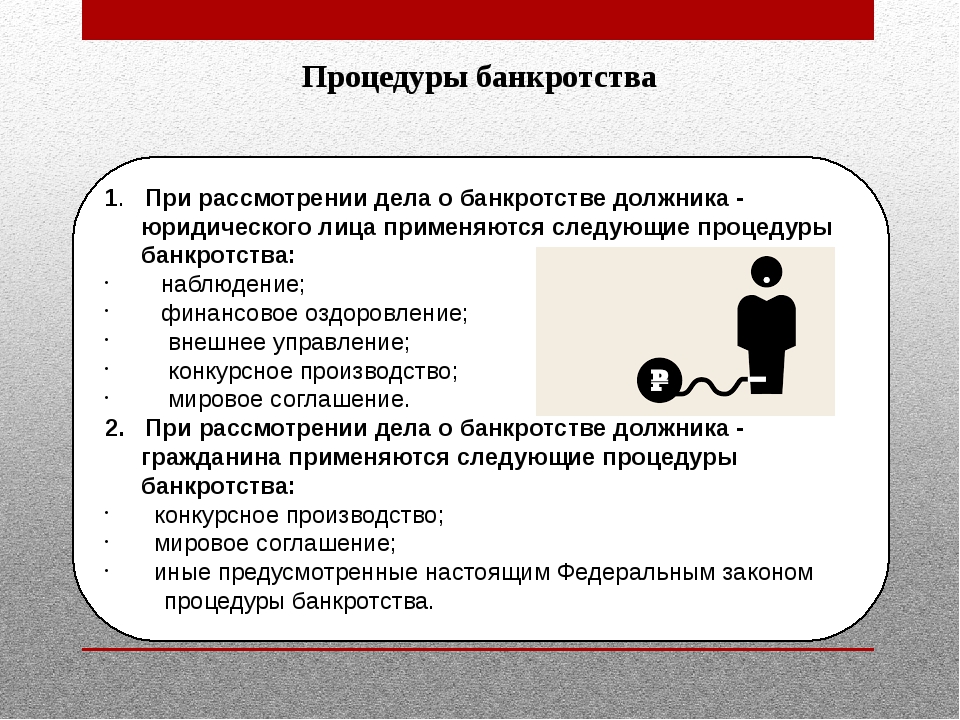

Через 1 месяц состоится первое судебное заседание, по результатам которого в отношении должника будут введены следующие процедуры:

Собрание кредиторов НПФ

- Процедура наблюдения. Наблюдение вводится по результатам рассмотрения арбитражным судом заявления о признании должника несостоятельным (банкротом). Оно включает в себя несколько важных моментов таких как,

- назначается временный арбитражный управляющий;

- процедура длится по времени не более 7 месяцев.

Задачами процедуры наблюдения являются анализ активов предприятия и обеспечения их сохранности, составление списка всех кредиторов; подсчет предварительных размеров задолженности; и выяснение возможности восстановления платежеспособности юридического лица.

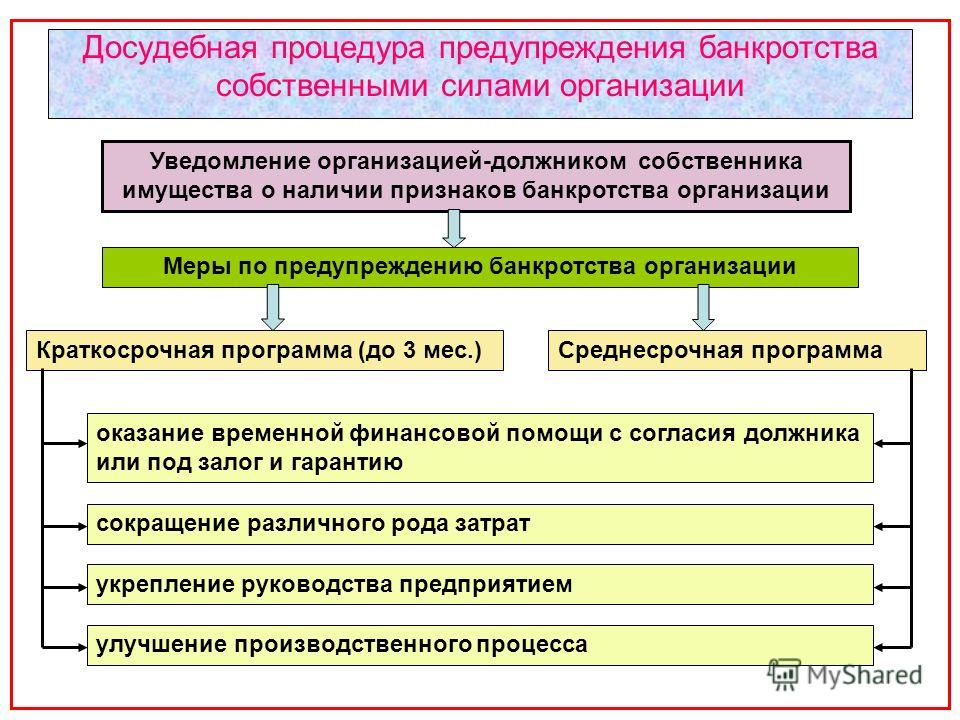

- Финансовое оздоровление. В процедуре финансового оздоровления составляется и утверждается план восстановления платежеспособности должника. Цель этого плана – в течение ограниченного периода времени погасить задолженность по кредитам и зарплате. Оздоровление может сопровождаться: временной отменой штрафных санкций за неуплату по долгам; приостановлением выплат дивидендов по акциям инвесторов; снятием ареста с имущества; и приостановлением действия исполнительных документов по взысканиям. Длительность оздоровления – до 2 — х лет.

- Внешнее управление. Эта модель банкротства может применяться, как альтернатива финансовому оздоровлению. Полномочия по управлению переходят к внешнему управляющему, назначенным арбитражным судом. Если арбитражный суд решит, что никакое управление не способно восстановить платежеспособность, то следующим этапом после оздоровления становится конкурсное производство

Полный процесс банкротства компании

- Конкурсное производство. В течение этой процедуры, которая не может длиться более, чем 12 месяцев, конкурсный управляющий завершает фактически банкротство компании и осуществляет ее полную ликвидацию. Для этого под его руководством осуществляется распродажа имущества банкрота и удовлетворение всех требований кредиторов.

Подводя итог сказанному, можно сделать вывод, что банкротство юридического лица кредитором мало влияет на общий ход всего процесса признания должника несостоятельным, банкротом. Во многом влияние кредиторов сосредоточено на том — насколько правильно квалифицированы их требования и вовремя заявлено о своих требованиях через соответствующие судебные процедуры подачи заявлений.

плюсы и минусы — Стратегия / Защита должника при помощи банкротства юридических лиц

Время на прочтение: 4 минут(ы)«Только не банкротство!» — так думают руководители и учредители многих предприятий. Они воспринимают банкротство, как нечто, что порочит их репутацию, опускает в глазах кредиторов, контрагентов, партнеров. На самом деле, страшны не последствия банкротства юридического лица, а последствия того, что компания тянет с инициированием процедуры. Она все больше погружается в долги, увеличивает недовольство кредиторов и стремительно двигается к точке невозврата.

Содержание статьи

Стоит ли должнику бояться банкротства?

Банкротство, регулируемое ФЗ №127 «О несостоятельности (банкротстве)» — легитимный, цивилизованный способ восстановить платежеспособность или закрыть предприятие даже при наличии долгов. Это очень хорошо управляемая процедура с предсказуемым результатом, поэтому опасения директора и учредителей должника не обоснованы. С момента принятия закона №127 в 2002 году процедуру банкротства прошли уже тысячи предприятий. Для многих из них она открыла новые возможности.

Самый очевидный плюс банкротства юридического лица – возможность закрыть проблемное, неплатежеспособное предприятие. Директора, учредители фирм, которые были признаны банкротами, не лишаются права в будущем открыть бизнес или занимать ту же должность только в другом предприятии.

Развенчиваем мифы о банкротстве юрлица

Вокруг банкротства предприятий ходит много мифов, которые и порождают сомнения. Так, часто домысливают, что руководители покрывают долг перед кредиторами личным имуществом. Боятся, что банкротство поставит крест на будущем бизнесе и т.д. Юристы компании «Стратегия» спешат развенчать самые распространенные мифы.

Миф №1 – компания лишится всех активов

Действительно, одно из последствий процедуры банкротства юридического лица – это реализация всего имущества с целью удовлетворить требования кредиторов. Продажа активов всегда предшествует закрытию фирмы. Имущество реализуется – должник перестает существовать как юрлицо.

Однако этапу реализации активов предшествуют другие стадии, во время которых может быть восстановлена платежеспособность должника. Банкротство – это не всегда ликвидация. Чаще всего это успешные процедуры по санации предприятия, когда и активы сохраняются, и денежные обязательства перед кредиторами планомерно исполняются.

Миф №2 – объявим себя банкротом, испортим репутацию и потеряем клиентов

Потеря клиентов, покупателей – не самое страшное последствие в этой ситуации. Если продолжать вгонять компанию в долги, не исполнять обязательства перед кредиторами, то риск потерять репутацию еще выше.

Банкротство дает две возможности: 1) восстановить платежеспособность и реанимировать себя в глазах контрагентов, кредиторов, клиентов; 2) закрыть бизнес, который оказался проблемным (в этой ситуации вопрос об утере доверия клиентов стоит на последнем месте, так как компания в прежнем ее статусе все равно перестанет существовать).

Миф №3 – банкротство невозможно без привлечения к уголовной или административной ответственности

Если компания вела деятельность в соответствии с законом, то такие последствия исключены. На директора, учредителей не налагаются штрафы, им не грозят реальные сроки. Единственно, их отстраняют от управления предприятием, и они становятся сторонними наблюдателями.

Уголовная и административная ответственность – это последствия преднамеренного банкротства юридического лица. Если руководили, собственники намеренно вели к ухудшению платежеспособности, то им грозят санкции.

Плюсы и минусы банкротства юридических лиц для должника

Юридическое лицо получает статус банкрота только после вынесения решения Арбитражным судом. Юридические последствия для компании-должника тоже вступают в силу с этого момента.

Нежелательные, но неизбежные последствия:

- Должнику необходимо исполнить обязательства перед кредиторами.

- Сведения о компании перестают быть конфиденциальными и становятся общеизвестной информацией.

- Компания закрывается и исключается из ЕГРЮЛ.

Положительных последствий банкротства юридического лица для должника значительно больше. Именно они позволяют говорить о процедуре как о прогрессивном явлении для компании.

- Из общей кредиторской задолженности исключаются штрафы, пени, неустойки, возникшие из-за неисполнения должником денежных обязательств перед кредиторами.

- Снимаются блокировки счетов (если даже они заблокированы по требованию налоговой инспекции).

- Снимаются аресты, наложенные на активы; судебные приставы прекращают исполнительные производства.

- Списываются все долги, если у должника недостаточно активов для покрытия кредиторской задолженности.

- Управление передается в руки арбитражного управляющего, который обязан действовать в интересах должника. Если этого не происходит, юрлицо имеет право устранить АУ, поменять его на другого специалиста или обжаловать его действие/бездействие в суде или СРО арбитражных управляющих.

- Ослабляется давление кредиторов. При банкротстве кредиторы ставятся в очередь. Они не имеют права требовать исполнения денежных обязательства в обход алгоритма банкротства.

Важно! Нередко юридическое лицо с долгами забывает о таком последствии банкротства, как возможность скупки собственного же долга с дисконтом. Это существенный плюс для компании, которая хочет восстановить финансово-хозяйственную деятельность. Эта процедура проводится через третьих лиц, она не запрещена по закону и становится отличным подспорьем для должника. Юристы компании «Стратегия» помогут применить все инструменты и используют это последствие с выгодой для вас.

Последствия банкротства юридических лиц для кредитора

Процедуры затрагивают интересы и должника, и кредиторов. Даже на этапе инициирования банкротства участники дела «соперничают», желая первым подать иск в Арбитражный суд. У того, кто инициировал банкротство, есть преимущества. Так, если это сделал кредитор, то он имеет право предложить собственную кандидатуру арбитражного управляющего. Однако это не единственный плюс для лица, перед которым у компании сформировался долг. Выделяют и другие:

- Наличие дополнительных инструментов для защиты своих прав. Кредиторы могут оспаривать действия арбитражного управляющего, могут оспаривать сделки должника, если они направлены на вывод имущества и т.д.

- Возврат задолженности (если даже будет возвращена часть долга).

- Списание задолженности и сокращение налогооблагаемой базы (возможно в том случае, когда у должника нет имущества для покрытия задолженности).

Иногда ситуация для кредиторов не столь радужная, и они должны помнить и о минусах банкротства. Велика вероятность, что на них может не хватить денег. Кредиторы не всегда получают причитающиеся им средства. Однако этот минус нивелируется тем, что задолженность с их баланса тоже списывается.

Иногда кредиторы не только не дожидаются исполнения обязательств, но и несут дополнительные расходы. В качестве примера приведем ситуацию, когда кредитор инициировал банкротство должника и подал исковое заявление в Арбитражный суд. Если у компании-банкрота не окажется достаточно активов для покрытия судебных расходов, оплачиваются они «из кармана» кредитора-инициатора.

Банкротство юридических лиц: последствия для директора

Директор после вынесения судебного решения о банкротстве устраняются от руководства и управления компанией. После уплаты ему долга по заработной плате, после закрытия компании он теряет рабочее место. Однако в будущем факт банкротства предприятия, которым он руководил, не накладывает на него ограничений. Он может устроиться на работу на любую должность или начать коммерческую деятельность.

Иногда для директоров наступают более серьезные последствия. Одно из них – субсидиарная ответственность. Если будет доказано, что директор причастен к ухудшению платежеспособности и банкротстве, то он отвечает личным имуществом перед финансовыми партнерами.

Важно! При грамотной подготовке можно доказать свою непричастность к банкротству. Если есть риск, что директор вашего предприятия может быть привлечен к «субсидиарке», позвоните юристам по банкротству компании «Стратегии».

Банкротство юридических лиц: последствия для учредителя

Собственники предприятия тоже испытывают на себе последствия банкротства юридического лица. Процедура не гарантирует им неприкосновенности их доли. Если так будет решено кредиторами, доли реализуются на открытых торгах в составе конкурсной массы.

Другие последствия:

- Потеря контроля за деятельностью фирмы и отстранение от управления.

- Долгое ожидание восстановление платежеспособности компании или закрытия. Процесс может затянуться на 1,5-2 года.

- Привлечение к субсидиарной ответственности. Она возможна, если суд докажет, что действия или бездействие учредителей привели к ухудшению платежеспособности.

Однако после закрытия предприятия учредители могут без ограничений открывать другой бизнес. Для них банкротство – это легитимный способ закрыть компанию даже при наличии у нее долгов перед банками, налоговой и другими кредиторами.

Упрощенное банкротство юр лиц: 5 особенностей

Банкротство процедура сложная и дорогая. Разобраться во всех тонкостях сможет далеко не каждый. Но, если дела идут плохо, совсем нет прибыли, и реализация активов не поможет рассчитаться с долгами, то иного выхода просто нет.

А если хотите попасть под упрощенную процедуру банкротства юридических лиц, то пора прекращать думать о плохом, и поскорее браться за ликвидацию предприятия. Почему? Узнаете, когда прочитаете статью до конца!

Содержание статьи:

ТОП-5 особенностей упрощенной процедуры банкротства юридических лиц

Правильная ликвидация залог «успешного» банкротства

Банкротство должника, которого нет

Упрощенное банкротство спец обществ и ипотечных агентов

Применяется ли субсидиарная ответственность в упрощенных процедурах?

ТОП-5 особенностей упрощенной процедуры банкротства юридических лиц

Только за половину прошлого года по данным Федресурса «успешно» обанкротились 6438 предприятий. С одной стороны печальная статистика. С другой, единственный легальный способ ликвидировать фирму и избавиться от накопившихся долгов перед кредиторами. При условии, что банкротство не было преднамеренным. При упрощенной процедуре результат будет идентичен тому, что получите и в обычном порядке, но вот путь компании в этом случае менее тернист. Однако стать банкротом «просто», смогут далеко не все. Для этого необходимо соблюсти определенные условия.

Что же особенного в «упрощенном» банкротстве:

№1

По «простой» схеме обанкротить фирму получится в трех случаях:

1. Если уже начался процесс ликвидации, в процессе которого выяснилось, что денег всем кредиторам не хватит.

2. Если более 12 месяцев компания не ведет деятельность или местонахождение ее руководителей неизвестно.

3. Спец общества (финансовые организации, которые покупают чужие долги и участвуют в проектном финансировании) и ипотечные агенты.

№2

Оздоровление с наблюдением, внешнее управление и реструктуризация долгов в «простой» схеме банкротства не участвуют. Единственное, что проводится – конкурсное производство. Именно эта особенность и делает процедуру упрощенной, поскольку, не теряя времени, на стабилизацию ситуации и изучение финансового состояния организации, переходят сразу к решению вопросов с долгами.

№3

Конкурсное производство описано в седьмой главе закона о банкротстве. Назначается оно на срок до 6 месяцев, но может быть продлено в некоторых случаях. В процессе такого производства проводится оценка и поиск имущества несостоятельной компании, его реализация, ликвидация фирмы и возврат долгов кредиторам. Причем, с началом процедуры перестают начисляться пени и штрафы с неустойками по не исполненным обязательствам.

№4

Отбросив «лишнее», процедура несостоятельности по упрощенной схеме сократится по времени примерно в 2 раза и составит около 7-8 месяцев против 1-2 лет в обычном режиме.

№5

Меньше времени – меньше затрат. Именно поэтому для предприятия упрощенная процедура выгоднее. По оценкам экспертом сэкономить получится от 30 до 50% в сравнении с обычной процедурой.

Правильная ликвидация залог «успешного» банкротства

«Банкротство ликвидируемого должника» — именно так называется статья 224 главы 11 «банкротного» закона. Упростить процедуру получится, если предприятие начало ликвидацию, назначили ликвидатора или ликвидационную комиссию, но потом выяснилось, что активов не хватит для покрытия всех долгов. В этом случае, комиссия или ликвидатор должны заявить в суд о банкротстве.

Если же о финансовой несостоятельности станет известно до создания комиссии, то по закону в арбитраж должны идти руководитель, учредитель или собственник имущества (когда предприятие является унитарным). Однако, в этом случае, процедура пойдет в обычном, не упрощенном порядке, с наблюдением, а может оздоровлением и прочими деталями.

По упрощенной схеме, суд признает компанию банкротом, откроет конкурсное производство, и назначит управляющего. После этого будет составлен реестр требований кредиторов, и определена очередность, в порядке которой долги будут погашать. В статье 16 закона о банкротстве подробно описано кем, как и в каком порядке составляется данный реестр.

Дальше полным ходом идет конкурсное производство, которое окончится ликвидацией предприятия и аннулированием записи в ЕГРЮЛ. Долги, которые не были покрыты, спишутся, и на этом процесс банкротства завершится.

Если вы чувствуете несостоятельность компании, но тянете с ликвидацией, помните, что все может пойти не по плану. Например, если в арбитражный суд обратится один их ваших кредиторов (имеет право по закону), а вы не успели начать ликвидацию, то путь к упрощенному банкротству для вас закроется. А в некоторых случаях кредиторам действительно невыгодно упрощать процедуру, ведь она не предусматривает финансовый анализ компании (хотя на практике, во многих случаях, его все равно производят).

Банкротство должника, которого нет

«Банкротное» законодательство предусматривает процедуру несостоятельности для тех, кто 12 и более месяцев не ведет хозяйственную деятельность или если местонахождение руководителя предприятия неизвестно. Эти факторы могут стать основанием «упростить» банкротство и заметно сократить его сроки.

Инициировать несостоятельность, в случае, когда должник отсутствует, могут его кредиторы, гос органы, которым компания задолжала налоги или другие платежи, а также арбитражный управляющий в ходе «обычной» процедуры, если имеются признаки «отсутствия».

Уполномоченные органы могут обратиться в суд вне зависимости оттого, каковы размеры задолженности. Однако, имеет значение, смогут ли они покрыть расходы на процедуру. В случае, когда должник отсутствует, суд должен быть уверен в том, что обратившийся сможет «заплатить» за банкротство.

Если в процессе упрощенной несостоятельности арбитражный управляющий обнаружит имущество, которое сможет покрыть расходы суда, то банкротное дело примет «обычный вид» и перейдет к стадиям, которые предусмотрены законодательно.

Порядок банкротства отсутствующих применяют и в тех случаях, когда заранее известно, что имущество должника не покроет «полную» процедуру. На это указывает статья 230 все того же закона.

Упрощенное банкротство спец обществ и ипотечных агентов

Деятельность спец обществ подробно описана в статье 15.1 закона «о рынке ценных бумаг». Они приобретают имущественные или денежные требования по кредитным договорам, лизинговым и другим операциям. После чего выпускают облигации, обеспеченные данными требованиями. Ипотечные агенты занимаются той же деятельностью, но уже в отношении закладных и ипотечных сделок.

Несостоятельность таких предприятий по закону проходит упрощенно и регулируется статьями «банкротного» законодательства. Заявить в суд о признании общества или агента банкротом могут только представители владельцев облигаций, после решения, принятого на общем собрании.

Если признаки банкротства «на лицо», суд признает несостоятельность и назначает управляющего. Дальше, все по упрощенной схеме. Никакого оздоровления и наблюдения, а только конкурсное производство, реализация имущества и возврат задолженности кредиторам.

В отдельных случаях, кредиторы могут принять решение передать требования другому спец обществу, которое возьмет на себя обязательства по выплате задолженности. Стоит отметить, что проще тем кредиторам, в собственности которых облигации, выпущенные единожды под одно залоговое обеспечение. Если же под один залог облигации выпускались несколько раз, то долги будут погашены в порядке очерёдности, а значит, шансов получить деньги значительно меньше.

Применяется ли субсидиарная ответственность в упрощенных процедурах?

Упрощенная процедура банкротства может сократить в два раза расходы предприятия, уменьшить время, потраченное на процедуру, но оно не в состоянии освободить от субсидиарной ответственности. Привлечь к ней могут тех, кого признают контролирующим должника лицом. Среди них есть шанс оказаться у руководителей, учредителей, а также ликвидатора и членов ликвидационной комиссии.

Неважно, каким образом банкротится предприятие. Если будет установлено, что к такому финансовому состоянию привели действия или бездействия вышеперечисленных лиц, то взыскать долги фирмы могут и за счет личного имущества. При этом организационно-правовая форма компании значения не имеет. К «субсидиаке» могут привлечь любого. Даже, если предприятие – ООО, где по закону личное имущество учредителей «неприкосновенно».

Отвечать «не заставят» только если банкротство имеет естественные причины, а не является следствием хозяйственных операций, которые привели компанию в такое состояние. Не спасет даже прекращение полномочий меньше, чем за два года до признания должника банкротом.

Для привлечения к «субсидиарке» необходимо сразу несколько условий:

1. Убытки компании. Если в ходе процедуры несостоятельности с кредиторами рассчитались в полном объеме, то конечно, незачем привлекать кого-либо к субсидиарной ответственности. Однако, это скорее исключение из правил. Согласно статистике, за прошлый год удовлетворили лишь 5% требований кредиторов.

2. Противоправные действия лиц, привлекаемых к субсидиарной ответственности. За обычную хоз деятельность не накажут. Но если продавать имущество по заниженной цене, «терять» документы или отчетность, уклоняться от уплаты налогов, то избежать ответственности вряд ли получится.

Также рекомендую прочитать эту статью

Что делать, если доля вычета по НДС превышает 89%

Обратиться за помощью к специалистам по НДС Налоговая всегда относится с недоверием к юридическим лицам, у которых большой размер вычета по НДС. Известно, что пороговым для этого показателя значением являются 89 процентов. В той ситуации, если вычеты переваливают через указанный порог, тогда налогоп

Продолжить чтение3. Определение размер причинённых убытков. Это возможно после проведения процедуры банкротства, когда станет понятен точный размер непогашенных задолженностей.

4. Установленная связь между убытками и действиями, которые совершали контролирующие должника лица.

Вы хотите применить к своему предприятию упрощенную процедуру банкротства юридических лиц, а может «ликвидируется» или «отсутствует» тот, кто перед вами в долгах? В любом случае, эта статья даст вам ответы на некоторые вопросы. А если информации недостаточно, то вы в любой момент можете обратиться к нам за консультацией, заполнив форму обратной связи. Мы обязательно поможем вам разобраться в сложной ситуации и решить проблемы.

Понравился материал? Материал освещаемый в наших статьях, на практике применяется экспертами компании. Оставьте заявку на консультацию нашего специалиста

последствия для учредителей (директора), должника, работников

Если говорить о тех последствиях, которые наступают после признания юрлица банкротом, то можно выделить их три основные группы:

- последствия для самой организации;

- последствия для руководителей организации;

- последствия для наёмных работников.

Не следует полагать, что в результате процедуры банкротства организации последует обязательное прекращение её деятельности. Основной задачей в данном случае является создание таких условий, которые позволят оздоровить финансовое состояние предприятия, избавиться от просроченных задолженностей, в том числе по платежам в бюджет и по заработной плате.

Решение о возможности и целесообразности банкротства в отношении юрлица принимается арбитражем на основании заявления либо от руководства самой организации, либо её кредиторов. Ещё одной организацией, которая имеет право подавать заявление о признании финансовой несостоятельности, выступает Федеральная налоговая служба РФ.

Обязательным условием начала осуществления процедуры является назначение судом управляющего, в обязанности которого с этого момента будет входить контроль над всеми финансовыми операциями предприятия и его производственной деятельностью. Одновременно с этим прежнее руководство отстраняется от выполнения своих функций.

Юридический портал bukva-zakona.com обращает ваше внимание на то, что некоторые последствия проявляются сразу после начала процедуры банкротства предприятия, а некоторые могут появиться спустя какое-то время.

Последствия для организации

1. Руководство организации отстраняется от управления, в том числе и от финансовой, и производственной составляющей. Ни владелец предприятия, ни её основные руководители с этого момента не могут повлиять на ситуацию. Все решения будет принимать управляющий, назначенный арбитражем.

От его компетентности и умения принимать правильные решения в сложной обстановке во многом будет зависеть развитие ситуации – начнётся ли оздоровление финансовой обстановки на предприятии и оно сможет рассчитаться по долгам или для погашения задолженности придётся распродавать принадлежащее юрлицу имущество и ликвидировать саму организацию.

2. После начала процедуры банкротства на все долги юридического лица не начисляются никакие штрафные санкции.

3. Прекращаются производства по принудительному взысканию долгов с юрлица. Если на какое-либо имущество был наложен арест или другие ограничительные меры, то они снимаются и организация получает полный контроль над ними и право распоряжения.

4. Часть коммерческой тайны, касающаяся финансовой обстановки на предприятии, передаётся в свободный доступ и становится достоянием любого желающего.

5. После признания арбитражем невозможности для юрлица расплатиться по всем своим финансовым обязательствам под наблюдением управляющего будет происходить распродажа всех активов организации. Денежные средства, вырученные от такой реализации, будут направляться на то, чтобы рассчитаться с долгами перед кредиторами, поставщиками, своими работниками, бюджетом.

6. Если средств после распродажи активов организации на уплату всех задолженностей не хватило, то происходит списание непогашенной части. Обращаем внимание на очерёдность направления вырученных средств – сначала погашаются долги пред работниками по зарплате, затем долги по налогам и в последнюю очередь погашаются задолженности перед кредиторами.

7. На заключительной стадии происходит ликвидация юрлица. То есть из ЕГРЮЛ исключаются все записи, относящиеся к данной организации, и она прекращает своё существование.

Важно понимать, что для владельцев бизнеса и для руководителей организации в этом случае не наступает никаких отрицательных последствий. Фактически, юрлицо в результате банкротства избавляется от неприбыльного бизнеса, не получая никаких материальных претензий со стороны кредиторов или контрагентов.

В будущем эти люди имеют полное право вновь открывать своё дело и организовывать юридические лица.

Последствия для владельцев и руководителей организации.

В ряде случаев руководители организации не являются её владельцами, то есть по закону считаются наёмными работниками. В этом случае банкротство юрлица коснётся их только с точки зрения потенциальной потери работы. Но, сказанное имеет место лишь в том случае, если при подготовке и проведении процедуры признания финансовой несостоятельности не были допущены отступления от требований законодательства.

Определённые действия руководства организации способны стать причиной административного или даже уголовного преследования. Например, руководители предприятия будут признаны виновными в следующих случаях:

- сознательное причинение ущерба имущества компании для уменьшения его оценочной стоимости при подготовке и проведении процедуры банкротства;

- сознательное искажение данных в бухгалтерских и других документах организации;

- несвоевременное обращение в арбитраж с просьбой об инициировании процедуры банкротства или отсутствие подобного обращения.

Если будет выявлено, что директор организации своими действиями причинил ущерб имуществу юрлица, то для него наступит так называемая субсидиарная ответственность, которая предполагает покрытие ущерба за счёт его личных средств или личного имущества.

Административная ответственность руководителей предприятия или владельцев бизнеса наступит, если будет установлен факт умышленных действий, направленных на ухудшение финансовой обстановки или нарушение прав кредиторов.

Уголовная ответственность наступит при действиях руководителей, направленных на инициирование фиктивного или преднамеренного банкротства. Чаще всего такие действия имеют своей целью невозврат кредитных средств или неосуществление расчёта с контрагентами при полной их возможности.

Последствия для наёмных работников

На любой стадии банкротства юрлица (кроме последней, предполагающей его ликвидацию) наёмные работники, скорее всего, никаких последствий не ощутят. Остаются неизменными, как условия труда, так и его оплата.

Конечно, при тяжёлом финансовом положении организации возможно уменьшение премиальных выплат, но постоянная часть заработной платы будет выплачиваться регулярно и в полном объёме. Так же, как и прежде, будут действовать все положения, касающиеся труда и отдыха, в том числе в части, относящейся к отпускам (очередным, учебным, декретным).

Отрицательные последствия банкротства наёмные работники почувствуют на себе в случае если не удалось добиться финансового оздоровления организации и единственным выходом будет признана необходимость распродажи имущества для покрытия долгов и ликвидация самого юрлица. Естественно, все работники организации в данном случае подлежат увольнению по соответствующему основанию.

Юридический портал bukva-zakona.com обращает ваше внимание на то, что в данном случае работодателем должна быть соблюдена определённая очерёдность действий:

- за 2 месяца все наёмные работники должны получить оповещение о планируемом увольнении, причём такое оповещение обязательно к выдаче на руки под личную роспись;

- за те же 2 месяца до даты предстоящей ликвидации юрлица должна быть проинформирована об этом событии служба занятости, это требование обеспечивает скорейший подбор работы увольняемым работникам;

- запись в трудовой книжке должна подтверждать увольнение именно в связи с ликвидацией предприятия, а не по какой-либо другой причине.

Увольняемые работники должны быть рассчитаны в соответствии с требованиями законодательства. Это означает, что помимо оплаты за отработанное время они должны получить компенсацию за не отгулянный отпуск и пособие в размере двухмесячного оклада.

Самые тяжёлые последствия банкротства юрлица для всех заинтересованных сторон проявляются при наступлении последнего этапа процедуры, то есть при распродаже имущества организации и её ликвидации. Затронутыми будут интересы владельцев компании, её кредиторов и контрагентов, руководства и простых работников.

Не стоит забывать ещё про один аспект признания финансовой несостоятельности юридического лица. Если данная процедура осуществляется в отношении крупной компании, то, как правило, потери ожидают и множество более мелких фирм, ранее взаимодействовавших с нею.

Для некоторых таких мелких компаний финансовые потери могут стать первым шагом на пути к собственному банкротству. Таким образом, ликвидация в результате банкротства одного юрлица становится причиной для аналогичной процедуры других более мелких предприятий. Это, в свою очередь, может иметь негативные последствия для экономики целого региона.

Загрузка…Тенденции и прогнозы — Статьи — ИНТЕЛЛЕКТ-С

Рост банкротства предприятий не ожидается, если не разразится новый кризис. Однако количество «потребительских» банкротств может вырасти.

Физические лица начинают процедуру банкротства по собственной инициативе, а компании — по принуждению. В обоих случаях процедура пользуется большим спросом.

Бизнес больше не доверяет себе: участники хозяйственного оборота теряют надежду на добровольное исполнение контрагентами своих обязательств и обращаются к процедуре банкротства как наиболее эффективному способу их исполнения. С физическими лицами ситуация прямо противоположная: в отличие от коммерческих организаций, люди сами попадают в банкротство, считая это решением всех проблем. В статье рассказывается о современных тенденциях банкротства в России, а также об основных тенденциях и прогнозах.

Банкротство юридических лиц

В настоящее время банкротство коммерческих организаций в нашей стране — это преимущественно ликвидационная процедура. Случаев введения восстановительных процедур внешнего управления и финансового оздоровления в отношении должника ничтожно мало по сравнению с количеством процедур конкурсного производства. Причем, даже если история банкротства начинается с реабилитационных процедур, она все равно заканчивается введением конкурсного производства.

Мы считаем, что этому есть три причины:

- должник, не заинтересованный в восстановлении платежеспособности,

- возбуждение процедуры банкротства в последний момент, когда платежеспособность не может быть восстановлена по объективным причинам,

- реабилитационные процедуры применяются настолько редко, что нет никаких улучшений в законодательстве и правоприменительной практике в этой области.

В 2018 году, по данным Единого федерального реестра сведений о банкротстве, количество корпоративных банкротств вышло на «естественный» уровень.Это связано с тем, что бизнес адаптировался к ведению деятельности в текущих экономических условиях после кризисных событий 2014 и 2015 годов.

В 2019 году количество банкротств юридических лиц также не превышает средних показателей. По сравнению с последним кварталом 2018 года в I квартале 2019 года наблюдался рост на 1,9%. Однако он оказался локальным, как отмечает Центр макроэкономического анализа и краткосрочного прогнозирования, и не получил продолжения: по данным По итогам II квартала количество банкротств среди юридических лиц снизилось на 3.7% по отношению к предыдущему кварталу.

Что касается улучшений в Федеральном законе «О банкротстве» и судебной практики, то увеличения числа банкротств предприятий не ожидается, если не произойдет очередного экономического спада.

Основные тенденции банкротства юридических лиц

1. Установление более высоких стандартов доказывания для аффилированных лиц.

Обычно независимые кредиторы и конкурсные управляющие сталкиваются с требованиями аффилированных лиц должника в делах о банкротстве.Чтобы их требования были включены в реестр требований кредиторов должника, такие лица стремятся создать полную видимость идеального обязательства, со всеми задокументированными фактами и документами, не содержащими внешних недостатков.

При рассмотрении одного из таких исков Верховный суд России установил следующее: «К требованию [аффилированной компании-должника] компании должны применяться даже более строгие стандарты доказывания, чем к обычному кредитору в деле о банкротстве. Такой кредитор должен исключить любые разумные сомнения в отношении реальности долга, поскольку общность экономических интересов, среди прочего, увеличивает вероятность того, что кредитор представит внешне безупречное доказательство того, что по сути фиктивная сделка была проведена с незаконной целью последующего распределения активов банкротства в пользу «дружественного» кредитора и уменьшение количества голосов, приходящихся на независимых кредиторов, в пользу должника и его аффилированных лиц, что несовместимо со стандартами добросовестного осуществления прав »(Постановление №305-ЕС18-3533 Палаты по хозяйственным спорам Верховного Суда РФ от 23 августа 2018 г. по делу № А40-247956 / 2015).

Эта позиция позволила независимым кредиторам предотвратить включение в реестр несуществующих требований дружественных кредиторов должника.

На основании этого суды приступили к отказу в удовлетворении требований аффилированных кредиторов о включении в реестр. В результате независимые кредиторы получили возможность предотвратить контролируемое банкротство группы аффилированных лиц и повысили их шансы на удовлетворение своих требований за счет средств банкротства.

Кроме того, суды первой инстанции начали использовать правило установления более высокого стандарта доказывания для аффилированных лиц должника не только при рассмотрении требований о включении в реестр, но и при рассмотрении споров о признании сделок должника, урегулированных с его аффилированными лицами, подлежащими инвалид.

2. Расширение круга лиц, подпадающих под понятие «контролирующее лицо должника», и возможность привлечения их к субсидиарной ответственности.

После внесения в Федеральный закон «О банкротстве» главы III.2 «Ответственность должностного лица должника и других лиц по делу о банкротстве» субсидиарная ответственность все чаще возлагается не только на должностное лицо и участников должника, но и на на любых других лиц.

В частности, это связано с появлением подпункта 3 пункта 4 статьи 61.10 Федерального закона «О банкротстве», который гласит: «До тех пор, пока не будет доказано иное, предполагается, что любое лицо действовало в качестве контролирующего должника. лицо, если это лицо получило выгоду от незаконного или несправедливого поведения должностного лица должника «.

В п. 7 постановления № 53 Пленума Верховного Суда РФ от 21 декабря 2017 г. «Об отдельных вопросах привлечения к ответственности контролирующих должника лиц в случае банкротства» указано, кем может быть такое лицо:

- любое лицо, которое получило существенную (относительно объема деятельности должника) выгоду в виде увеличенных (сохраненных) активов, которые не могли бы быть созданы, если бы действия должностного лица должника соответствовали законам, в том числе с принципом добросовестности;

- любой бенефициар, который получил материальную выгоду от такой системы организации деловой деятельности, которая направлена на перераспределение (в том числе на основании ненадежной документации) совокупного дохода, полученного от осуществления такой деятельности любыми лицами, объединенными общими интересами ( например, общий цикл производства и / или продажи) в пользу этих лиц с одновременным накоплением основной долговой нагрузки на стороне должника.

Приведенный список примеров не является полным.

Благодаря положениям, упомянутым выше, кредиторы и управляющие по делам о банкротстве получили возможность привлечь к субсидиарной ответственности не только должностных лиц должника, но и лиц, которые накопили выведенные активы должника, что, в свою очередь, позволяет банкротной массе должника пополняться более эффективно.

3. Снижение количества банкротств, контролируемых должником.

Эта тенденция является прямым следствием первых двух тенденций. Должникам, действующим вместе с «дружественными» кредиторами, становится все труднее проводить контролируемые процедуры банкротства с целью уклонения от исполнения обязательств и сокрытия активов.

В первую очередь, это связано с более высоким качеством контроля судов над включением требований аффилированных кредиторов в реестр. Дружественным кредиторам становится все труднее получить большинство голосов на собраниях кредиторов.

Во-вторых, лица, контролирующие должника, теперь опасаются возложения на них субсидиарной ответственности, а случаев, когда они прибегают к процедурам банкротства, становится все реже.

В-третьих, кредиторам предоставлены значительные полномочия по возражению при рассмотрении требований аффилированных кредиторов об оспаривании сделок должника, о наложении субсидиарной ответственности на контролирующих должника лиц. В такой ситуации даже назначение дружественного арбитражного управляющего должнику не минимизирует упомянутые последствия.

Все это привело к увеличению количества процедур банкротства, проходящих под контролем независимых кредиторов, что, несомненно, является положительной тенденцией для всего института несостоятельности (банкротства).

В общем, все указанные тенденции можно объединить в одно общее суждение — отход от формализма. При вынесении решений суды все больше обращают внимание на обстоятельства конкретного индивидуального спора, причем их выводы чаще всего основываются на принципах добросовестного поведения участников спора, а не на формальном толковании положений Федеральный закон «О банкротстве».

Банкротство физических лиц

Добросовестные люди, оказавшиеся в затруднительном финансовом положении, все чаще используют процедуру банкротства как шанс восстановить свою платежеспособность. Об этом свидетельствует статистика: по данным Единого федерального реестра информации о банкротстве, количество банкротств физических лиц в 2018 году по сравнению с 2017 годом выросло в 1,5 раза. Показатели за 2019 год сопоставимы с показателями прошлого года.

Можно прогнозировать увеличение количества так называемых «потребительских» банкротств, связанных с высокой кредитной задолженностью и тяжелым финансовым положением.Однако банкротства физических лиц не станут массовым явлением из-за дороговизны услуг юристов по сопровождению этой процедуры.

Есть еще один нюанс: арбитражные управляющие в большинстве своем неохотно разбираются с банкротствами физических лиц из-за несоответствия уровня вознаграждения (25000 руб. Плюс процент от суммы удовлетворенных требований) уровню управленческого трудоемкость и ответственность.

Запрещенное банкротство «Туризм» как главный тренд в сфере банкротства физических лиц

По общему правилу заявление о банкротстве физического лица подается по месту его жительства (ч. 4 ст. 38 Арбитражного процессуального кодекса РФ, п. 1 ст. 33 Федерального закона «О банкротстве»). ).

Суды использовали эту норму формально и принимали заявления о банкротстве должников по месту их жительства. Такой подход судов использовали недобросовестные должники. Должник, осознавая появление признаков неплатежеспособности, сменит место регистрации на удаленный регион. После изменения регистрации он должен подать заявление о банкротстве в арбитражный суд по новому месту регистрации. Поскольку большая часть обязательств должника возникнет по прежнему месту жительства, кредиторы останутся там.

Такие действия позволят должнику провести процедуру собственного банкротства недобросовестно, избежать подачи исков и скрыть свое имущество.

Проблема разрешена Верховным Судом РФ Постановлением судебной коллегии по экономическим спорам от 21 марта 2019 г. № 308-ЕС18-25635 по делу № А63-9583 / 2018. При этом должник сменил место регистрации с города Москвы на Ставропольский край и подал заявление о банкротстве в Арбитражный суд Ставропольского края.Суд первой инстанции пришел к выводу, что действия должника представляют собой злоупотребление правом и что дело должно быть передано в Арбитражный суд города Москвы на основании судебной подсудности.

Апелляционный и кассационный суд отменили судебный акт и применили вышеупомянутый формальный подход к определению судебной подсудности по месту регистрации должника.

Верховный суд отменил акты апелляционной и кассационной инстанций и согласился с выводами суда первой инстанции: «Регистрация физического лица по месту жительства, которая выполняет функцию записи, не может быть использована им / ею для совершения каких-либо плохих действий. -правильные действия, направленные, в частности, на изменение судебной подсудности спора на основании формальной регистрации по новому месту жительства для проведения процедуры банкротства на территории другого субъекта Российской Федерации ».

Верховный суд также отметил следующее: «Если заинтересованная сторона представила веские причины и представила доказательства, вызывающие у суда разумные сомнения в отношении регистрационных данных должника, соответствующих фактическому положению вещей, бремя доказывания того, что изменения в регистрационных данных вызваны по объективным причинам и связанным с переездом в другой регион для проживания переходит к последнему.

Вместе с тем, следует признать, что чем ближе дата изменения регистрации к дате возбуждения дела о банкротстве (и, соответственно, к дате вынесения судом решения по подсудности дела), тем выше априорная вероятность возникновения регистрация должника меняет действия, имеющие признаки недобросовестности и, как следствие, более упрощенную процедуру принятия должником бремени процессуальной деятельности по обоснованию судебной подсудности ».

Подход Верховного суда, безусловно, влечет за собой положительные последствия для кредиторов. При обнаружении дела о банкротстве должника в другом регионе кредиторы смогут успешно настоять на передаче дела с учетом судебной юрисдикции в регион, где должник фактически проживает и осуществляет деятельность.

Кроме того, указанная позиция, вероятно, также будет применяться к случаям, когда кредитор подает заявление о банкротстве против должника по месту последней регистрации, а должник, в свою очередь, стремится добиться передачи дела в другой арбитражный суд, поскольку Якобы недавно сменил место жительства.При наличии достаточных доказательств того, что смена места жительства фиктивна, суд принимает к рассмотрению заявления о банкротстве должников по прежнему месту их регистрации, известному кредиторам.

Как следствие, кредиторы смогут сократить свои расходы на участие в процедуре банкротства должника и обеспечить максимально возможный контроль за добросовестным поведением должника, что будет способствовать удовлетворению требований кредиторов.

Банкротство

БАНКРОТСТВО | Аннотированная Конституция США | Закон США

В одном из первых случаев судья Ливингстон предположил, что, поскольку английские статуты о банкротстве со времен Генриха VIII применялись только к торговцам, «вполне можно сомневаться в том, что акт Конгресса подчиняется такому закону. любое описание людей в Соединенных Штатах соответствовало бы духу полномочий, которыми они обладали в отношении этого предмета.«Ни Конгресс, ни Верховный суд никогда не принимали эту ограниченную точку зрения. Первый закон о банкротстве, принятый в 1800 году, отошел от английской практики в части включения банкиров, брокеров, факторов и андеррайтеров, а также трейдеров. Утверждая, что узкая сфера действия английских статутов была просто вопросом политики, которая никоим образом не входила в сущность таких законов, Justice Story определила законодательство о банкротстве в смысле Конституции как закон, предусматривающий положения для случаев, когда лица не заплатить свои долги.

Это толкование было одобрено Верховным судом. В деле Hanover National Bank против Moyses он признал действующим Закон о банкротстве 1898 года, который предусматривал, что лица, не являющиеся торговцами, могут стать банкротами и что это может быть сделано на основании добровольного ходатайства. Суд негласно одобрил распространение законов о банкротстве на практически все классы лиц и корпораций, включая даже муниципальные корпорации и лиц, получающих заработную плату.Фактически в Закон о банкротстве были внесены поправки, предусматривающие дополнительный план для наемных работников для решения уникальных проблем должников, которые получают средства к существованию главным образом за счет заработной платы или комиссионных. При содействии реализации этого плана Верховный суд постановил, что наемный работник может воспользоваться им, несмотря на то, что он ранее был уволен в банкротстве в течение последних шести лет.

По мере расширения сферы действия законов о банкротстве, соответственно увеличился и объем льгот, предоставляемых должникам.Закон 1800 года, как и его английские предшественники, был разработан в первую очередь в интересах кредиторов. Начиная с закона 1841 года, который открыл дверь для добровольных петиций, реабилитация должника стала объектом все большей озабоченности Конгресса. Решение о банкротстве больше не требуется для осуществления юрисдикции по банкротству. В 1867 году должнику впервые было разрешено до или после вынесения судебного решения о банкротстве предлагать условия состава, которые станут обязательными после принятия назначенным большинством его кредиторов и подтверждения судом по делам о банкротстве.Эта мера была признана конституционной, как и более поздние акты, которые предусматривали реорганизацию корпораций, которые оказались неплатежеспособными или неспособными погасить свои долги по мере наступления срока их погашения, а также составление и продление долгов в процедурах по освобождению от ответственности индивидуальных фермерских должников.

Также власть Конгресса не ограничивается регулированием прав кредиторов. Верховный суд также постановил, что права покупателя при продаже имущества должника в судебном порядке находятся в пределах досягаемости банкротства и могут быть изменены путем разумного продления срока выкупа в результате такой продажи.Кроме того, суд расширил полномочия суда по делам о банкротстве в отношении имущества недвижимого имущества, предоставив доверительному управляющему компенсацию в отношении встречного иска к кредитору, подающему иск против недвижимого имущества.

В основе большинства судебных решений и законодательных актов в этой области лежит стремление достичь справедливости и справедливости при распределении средств банкрота. Дело United States v. Speers , кодифицированное поправкой к Закону о банкротстве, способствовало достижению этой цели, усилив позицию доверительного управляющего в отношении приоритета федерального налогового залога, не зарегистрированного во время банкротства.В других делах, касающихся приоритета требований различных кредиторов, Верховный суд постановил, что требования, вытекающие из деликта получателя, являются «фактическими и необходимыми» административными расходами, что выплаты по неучастному плану аннуитета не являются заработной платой и поэтому не имеют приоритета, и что, когда разрешены налоги на имущество банкрота, также допустимы штрафы, причитающиеся из-за неуплаты доверительным управляющим налогов, понесенных при ведении бизнеса банкрота. Позиция Суда в отношении этих и других событий, вероятно, лучше всего резюмируется в заключении по делу Continental Bank v.Rock Island Ry. , где судья Сазерленд написал от имени единогласного суда: «Эти действия, какими бы далеко идущими они ни были, не вышли за пределы полномочий Конгресса; а скорее создали расширение в поле, границы которого еще не могут быть полностью раскрыты ».

Осуществляя свои полномочия по банкротству, Конгресс не должен нарушать Пятую и Десятую поправки. Закон о банкротстве предусматривает, что иммунитет от использования может быть предоставлен «лицам, от которых требуется пройти экспертизу, дать показания или предоставить информацию» в деле о банкротстве.Конгресс не может брать у кредитора конкретную собственность, ранее приобретенную у должника, или ограничивать права кредитора до такой необоснованной степени, чтобы отказать ему в надлежащей правовой процедуре; Однако этот принцип является предметом вывода Верховного суда о том, что суд по делам о банкротстве обладает суммарной юрисдикцией для вынесения постановления об отказе от оспариваемых преференций, когда доверительный управляющий успешно подает встречный иск на иск, поданный кредитором, получившим такие преференции.

Поскольку Конгресс не может отменять полномочия штата по определению того, как корпорация должна быть создана, контролироваться и распускаться, корпорация, которая была распущена на основании постановления суда штата, не может подавать прошение о реорганизации в соответствии с Законом о банкротстве.Но Конгресс может нарушить обязательства по контракту и может распространить действие закона о банкротстве на контракты, уже заключенные на момент их принятия. Хотя Конгресс не может подчинять финансовые дела политического подразделения штата контролю федерального суда по делам о банкротстве, Конгресс может уполномочить такие суды рассматривать ходатайства налоговых агентств или органов о списании их задолженности, если штат согласился на судебное разбирательство, и федеральный суд не уполномочен вмешиваться в финансовые или государственные дела таких заявителей.Конгресс может признать законы штата, касающиеся приданого, освобождения от уплаты налогов, действительности ипотечных кредитов, приоритетов выплат и аналогичных вопросов, даже если такое признание приводит к различным результатам от штата к штату; поскольку, хотя законодательство о банкротстве должно быть единообразным, требуется единообразие географического, а не личного характера.

Полномочия Конгресса по рассмотрению исков о банкротстве в отношении юридических лиц, не имеющих конституционного статуса федеральных судов, предусмотренных статьей III, не урегулированы.По крайней мере, он не может предоставлять судам, не действующим в соответствии со статьей III, полномочия рассматривать иски, поданные в соответствии с законодательством штата, которые подпадают под федеральную юрисдикцию, только в силу их значимости для процедуры банкротства.

До 1898 года Конгресс имел право принимать «единообразные законы о банкротстве» только с перерывами. Первый национальный закон о банкротстве не был принят до 1800 года и был отменен в 1803 году; второй был принят в 1841 году и был отменен два года спустя; третий был принят в 1867 году и отменен в 1878 году.Таким образом, в течение первых восьмидесяти девяти лет действия Конституции национальный закон о банкротстве существовал всего шестнадцать лет. Следовательно, наиболее важный вопрос толкования, возникший в течение этого периода, касался влияния статьи на законодательство штата.

Верховный суд в ближайшее время постановил, что при отсутствии действий Конгресса штаты могут принимать законы о несостоятельности, поскольку не само существование власти, а скорее ее осуществление несовместимо с осуществлением той же самой власти со стороны властей. состояния.В более поздних случаях было решено, что принятие национального закона о банкротстве не лишает законной силы законы штата, противоречащие ему, а служит только для того, чтобы перевести их в состояние приостановки действия, в результате чего после отмены национального закона они снова вступают в силу без каких-либо изменений. постановление.

Государство, конечно, не имеет полномочий применять какой-либо закон, регулирующий банкротство, который нарушает обязательства по контрактам, распространяется на лиц или имущество за пределами его юрисдикции или противоречит национальным законам о банкротстве.Применяя политику федерального статута, Суд постановил, что действие закона штата, регулирующего такое распределение собственности несостоятельного лица, было приостановлено этим законом,

и что суд штата был не уполномочен продолжать производство по делу об обращении взыскания после того, как фермер-должник подал в федеральный суд по делам о банкротстве ходатайство о составлении или продлении срока выплаты своих долгов. Постановление суда штата, предписывающее ответчику очистить свалку мусора, было признано «обязательством по иску», подлежащим погашению в соответствии с законом о банкротстве, после того, как государство назначило управляющего, чтобы взять на себя ответственность за имущество ответчика и выполнить его. с судебным запретом.Было обнаружено, что закон штата, регулирующий мошеннические переводы, совместим с федеральным законом.